株式会社翻訳センター(2483) 上期減収も前期比較で順調に増収

|

二宮 俊一郎 社長 |

株式会社翻訳センター(2483) |

|

|

企業情報

|

市場 |

JASDAQ |

|

業種 |

サービス業 |

|

代表取締役社長 |

二宮 俊一郎 |

|

所在地 |

大阪府大阪市中央区久太郎町4-1-3 |

|

決算月 |

3月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,012円 |

3,369,000株 |

6,778百万円 |

15.2% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

42.00円 |

2.1% |

204.90円 |

9.8倍 |

1,310.90 |

1.5倍 |

*株価は12/13終値。発行済株式数、DPS、EPSは20年3月期第2四半期決算短信より。ROE、BPSは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年3月(実) |

9,178 |

534 |

534 |

430 |

127.74 |

26.50 |

|

2017年3月(実) |

10,218 |

697 |

699 |

444 |

131.89 |

27.50 |

|

2018年3月(実) |

10,618 |

802 |

812 |

566 |

168.21 |

29.00 |

|

2019年3月(実) |

12,008 |

900 |

905 |

630 |

187.39 |

35.00 |

|

2020年3月(予) |

12,600 |

1,030 |

1,030 |

680 |

204.90 |

42.00 |

*単位:百万円、円。予想は会社予想。2018年4月1日付で1:2の株式分割を実施。EPS、DPSは遡及して調整。

当期純利益は親会社株主に帰属する当期純利益。以下同様。

翻訳センターの2020年3月期第2四半期決算概要等をご紹介致します。

目次

今回のポイント

1.会社概要

2.2020年3月期第2四半期決算概要

3.2020年3月期業績予想

4.第四次中期経営計画の進捗

5.今後の注目点

<参考1:今後の戦略 ~第四次中期経営計画~>

<参考2:コーポレートガバナンスについて>

今回のポイント

- 20年3月期第2四半期の売上高は前年同期比1.1%減の56億53百万円。主力の翻訳事業が減収。通訳事業、コンベンション事業は増収だったがカバーしきれなかった。営業利益は同4.4%増の3億44百万円。翻訳事業における機械翻訳の活用効果に加え、前年同期に赤字案件のあったコンベンション事業の収益が改善したため粗利率が1.6ポイント上昇。販管費も同2.6%増とコントロールできた。売上、利益ともに期初予想には及ばなかった。

- 業績予想に変更は無い。20年3月期の売上高は前期比4.9%増の126億円を計画。コンベンション事業を除く全セグメントで増収の予想。機械翻訳の活用を更に進め生産性が向上し、粗利率は同2.2%上昇する。営業利益は14.3%増の10億30百万円と、初の10億円台に乗せる。売上高、利益ともに4期連続して過去最高更新へ。配当は前期比7円/株増配の42.00円/株の予定で、6年連続の増配。予想配当性向は20.4%。

- 主力の翻訳事業が上半期で減収となったのは、2010年3月期上期以来。医薬分野で前年同期に大型案件があった影響もあるが投資家としては気になる点である。ただ、四半期ごとで見れば、7.8%減収であった第1四半期(4‐6月)から、第2四半期(7‐9月)は2.6%増収に転じている。売上、利益ともに下期偏重の収益構造となっていることから、会社側は下期のリカバリーは十分可能と判断している。

1.会社概要

翻訳業界の国内最大手で初の上場企業。特許、医薬、工業・ローカライゼーション、金融・法務分野において、産業翻訳と呼ばれる技術文書やビジネス文書の翻訳を行う。語学力、専門性、文章力に優れた約2,900名の登録翻訳者を有する。高い品質と専門性、対応言語約80言語という幅広さが特徴。通訳も含めた言語サービスにおける事業領域の拡大を図る。機械翻訳を利用した新たなビジネスモデルの構築にも着手。

【1-1 沿革】

江戸時代から薬の町として有名な大阪・道修町(どしょうまち)で、医薬専門の翻訳サービスを提供するために設立された(株)メディカル翻訳センターが前身。その後、特許などへ翻訳業務の範囲を広げる過程で東京、大阪、名古屋に設立した数社を整理・統合して1997年8月に(株)翻訳センターとなる。2006年株式上場後、海外へも進出。

|

1986年4月 |

株式会社メディカル翻訳センターを設立(大阪・道修町)、医薬専門の翻訳サービスを開始 |

|

1997年8月 |

現・株式会社翻訳センターとして、大阪・東京・名古屋の三都市において、医薬、工業、特許分野の翻訳サービスを開始 |

|

1998年4月 |

金融・法務分野の翻訳サービスを開始 |

|

2003年6月 |

メディカルライティング業務を開始 |

|

2004年4月 |

一般労働者派遣事業を開始 |

|

2006年4月 |

大阪証券取引所ヘラクレス上場 (現・東京証券取引所ジャスダック) |

|

2006年11月 |

アメリカにHC Language Solutions, Inc.を設立 |

|

2010年12月 |

株式会社外国出願支援サービスを設立(特許出願支援サービス) |

|

2012年9月 |

通訳、派遣事業を展開する株式会社アイ・エス・エスを子会社化 |

|

2014年10月 |

株式会社パナシアを設立(メディカルライティング) |

|

2015年4月 |

株式会社キューアンドエーとの合弁にてランゲージワン株式会社を設立(多言語コンタクトセンター) |

|

2017年10月 |

株式会社みらい翻訳に資本参加 |

|

2017年11月 |

株式会社メディア総合研究所を子会社化 |

|

2018年2月 |

東京本社設置(大阪本社との二本社制) |

【1-2 社長プロフィール】

二宮 俊一郎社長は1969年7月21日生まれ。

1997年4月同社入社、2004年6月取締役就任。2018年6月代表取締社長役に就任。機械翻訳の進化で大きく変動する翻訳業界においてビジネスモデルの転換でさらなる成長を目指す同社を牽引する。

【1-3 企業理念・経営方針】

<企業理念>

|

産業技術翻訳を通して、国内・外資企業の国際活動をサポートし、国際的な経済・文化交流に貢献する企業を目指す。 |

<経営ビジョン>

「すべての企業を世界につなぐ言葉のコンシェルジュ」

【1-4 市場環境】

翻訳ビジネスは大きく分けて、「産業翻訳」、「出版翻訳」、「映像翻訳」があるが、同社の中心的な事業は、企業や官公庁で発生する技術文書、ビジネス文書の翻訳のことを指す「産業翻訳」と言われる分野。

日常生活においては出版翻訳や映像翻訳を目にすることが多いが、約2,883億円といわれる日本の翻訳市場において、産業翻訳が占める割合は90%と圧倒的な大半を占めている。

一般社団法人日本翻訳連盟によると、国内には約2,000社の翻訳会社・事業者があるが、売上高85億円(翻訳セグメント、2019年3月期)の同社の以下は、10位で売上高数億円程度と、小規模事業者が大多数の業界となっている。

日本企業の活動のグローバル化が進むにつれて、翻訳ニーズは益々拡大するものと予想されている。

*高速鉄道、プラント設備・装置技術、水道など日本企業による現地インフラ事業の受注拡大

*新興国市場における日本の自動車産業の拡大

*震災、洪水などの教訓からリスク分散に伴う生産拠点の多極化

*企業経営者の多国籍化

海外に目を向けてみると、アメリカの調査会社コモンセンスアドバイザリー社発表による2019年の世界の語学サービス会社の売上高ランキングにおいて、同社は世界で19位、アジア太平洋地域では3位にランクインされた。

同社レポートによると、世界の翻訳市場は日本市場の10倍以上にあたる巨大市場が形成されている。当然競争も激しい事は予想されるが、同社は事業拡大のため、新規領域への取組も開始しており、世界トップ10入りを目指している。

|

順位 |

会社名 |

所在国 |

|

1 |

TransPerfect |

US |

|

2 |

Lionbridge |

US |

|

3 |

LanguageLine Solutions |

US |

|

4 |

SDL |

GB |

|

5 |

RWS Holdings |

GB |

|

6 |

translate plus |

GB |

|

7 |

Keywords Studios |

IE |

|

8 |

Appen |

AU |

|

9 |

Hogarth Worldwide |

GB |

|

10 |

Welocalize |

US |

|

11 |

Amplexor |

LU |

|

12 |

STAR Group |

CH |

|

13 |

Translation Bureau |

CA |

|

14 |

CyraCom |

US |

|

15 |

Acolad |

FR |

|

16 |

Semantix |

SE |

|

17 |

Pactera |

CN |

|

18 |

thebigword |

GB |

|

19 |

Honyaku Center Inc. |

JP |

*色付きセルは上場企業

出典: Common Sense Advisory, Inc ” The Top 100 Language Service Providers in 2019”

【1-5 事業内容】

(1)概要

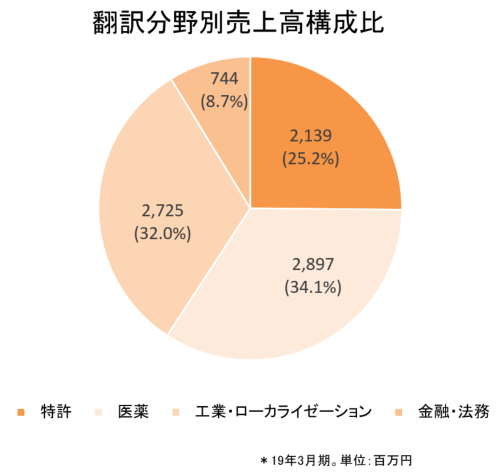

特許、医薬、工業・ローカライゼーション、金融・法務など、専門性の高い事業分野における産業翻訳を行っている。

産業翻訳の具体例としては、以下の様なものが挙げられる。

*デジタル機器等における複数言語で書かれている取扱説明書

*海外生産工場での機械の仕様書や現地従業員向けの作業マニュアル

*現地会社で使う規程などの人事労務資料

*日本国あるいは外国へ特許出願する際の特許明細書

*日本国あるいは外国で医薬品の承認申請を取得するための資料

*決算短信、株主総会招集通知などのディスクロージャー関連資料

*企業間で発生する契約書などの法務資料

現在の顧客数は約4,700社。9割が法人顧客。

売上ベースで対応言語の80%が英語で、中国語5%、韓・独・西が数%と続くが、近年、東南アジア言語の翻訳依頼が増えている。現在、約80言語に対応している。

(2)ビジネスモデル

翻訳作業は、同社に登録している約2,900名(2019年3月期)の翻訳者が行う。質の高い翻訳者をどれだけ確保できるかが事業拡大の上で大きなポイントとなる。

そのために、登録の際トライアルを実施し、語学力のみでなく、技術知識など専門性や文章力、スピードも評価して一定以上の能力を有した翻訳者のみと契約している。合格率は約14%ということだが、一次審査として書類審査も行っていることから、実際の合格率はもっと低く、狭き門となっている。

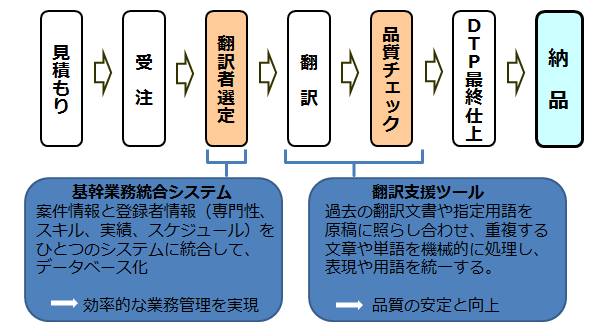

同社の売上原価のほぼ大半が登録翻訳者への支払報酬で、原則的に「対応言語 1ワードあるいは1文字」当たりの従量制となっている。業務フローを示したのが以下の図だが、同社が安定的に利益を生み出すためには以下の2点が最も重要であり、そのために様々なシステムを導入している。

(同社資料より)

①翻訳者の選定

品質確保のためには、顧客から依頼された原稿の内容に適した翻訳者を言語、専門性、スピード、発注単価などを加味して選定しなければならない。

この選定でミスをすると、納品までの後工程に支障をきたし、収益低下につながる。

同社では基幹業務統合システムを使用し、常に適切な翻訳者選定が出来るような体制を構築している。案件の受注から納品、回収までを一括管理する同社カスタマイズの基幹業務システムで、販売管理だけでなく、登録者に関する専門分野、過去の実績、スケジュールなど、詳細なデータが蓄積されている。

コーディネータと呼ばれる社内の担当者が、このシステムに蓄積された登録者の専門分野、過去の実績、スケジュールなどのデータを用いて適切な翻訳者を選定する。これによりコーディネータの属人的な経験などに頼らずに適切な翻訳者の選定を行う事が出来る。なお、コーディネータの社内業務の効率化に向けた社内システムを現在開発中である。

②翻訳のスピードアップおよび品質チェック

顧客に納品する前に必要な校正作業は社内の校正スタッフ、ネイティブスタッフなど、専門スタッフが行っている。また、翻訳作業をより確実かつスピーディーに行えるよう、機械翻訳を含む各種翻訳支援ツールを使用している。

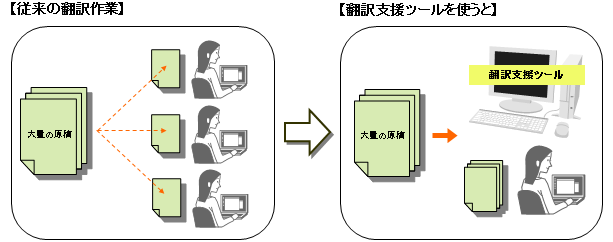

翻訳支援ツールとは?

(同社資料より)

従来の翻訳では、大量の原稿の重複箇所の表現統一を手作業で処理しており、業務の精度を高めるためには、多くの人手を投入するなど、効率的ではなかった。

この問題を解決するために、同社は機械翻訳を含む各種翻訳支援ツールを活用している。これは、重複箇所の表現統一を機械的に処理するもので、ツール導入により翻訳作業に関わる人手を減らし、より速く正確に行うことが可能となった。

③今後の方向性

機械翻訳の精度が急速に向上する中、従来の翻訳アウトソーシングにとどまらず、ソリューションビジネスへの転換を進めて行く。詳細は、「参考1:今後の戦略 ~第四次中期経営計画~」を参照。

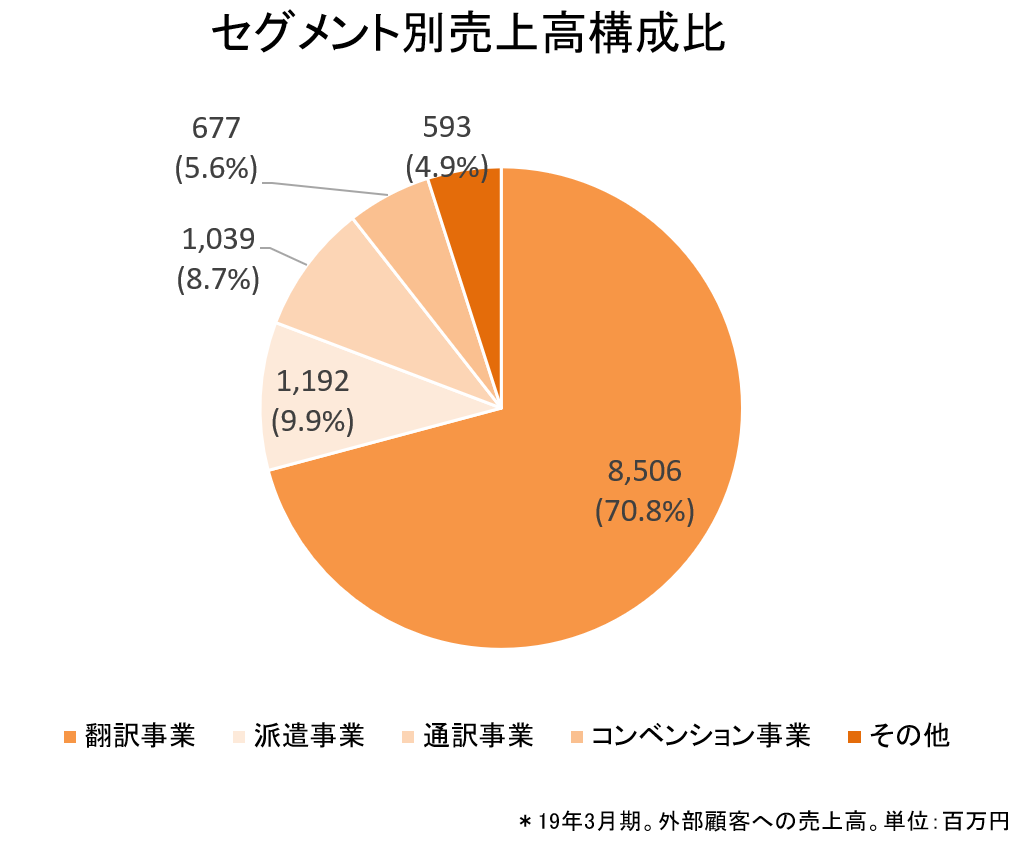

(3)事業セグメント

翻訳事業が売上の大半を占めるが、「すべての企業を世界につなぐ言葉のコンシェルジュ」として、翻訳者派遣、通訳、コンベンションなど幅広いフィールドで事業を展開している。

報告セグメントは、「翻訳事業」、「派遣事業」、「通訳事業」、「コンベンション事業」の4つ。この他、外国出願支援事業、語学教育事業を含む「その他」がある。

「翻訳事業」

|

売上高 |

8,506百万円 |

|

セグメント利益 |

811百万円 |

(2019年3月期実績)

翻訳の対象により、特許分野、医薬分野、工業・ローカライゼーション分野、金融・法務分野で構成されている。

➀特許分野

主に、特許事務所および各種メーカーの知的財産関連部署を顧客とした、電気、電子、機械、自動車、半導体、情報通信、化学、医薬、バイオ分野における、外国出願ならびに日本出願などに伴う特許出願明細書や特許公報の翻訳を行っている。

②医薬分野

主に、製薬会社を顧客とした新薬等医薬品開発段階での試験実施計画書、試験報告書、医薬品の市販後の副作用症例報告、学術論文、および、医薬品・医療機器類の導入や導出に伴う厚生労働省、米国FDA(食品医薬品局)などへの申請関連資料などの翻訳を行う。また、医療機器メーカーを顧客としたマニュアルの翻訳や化学品、農薬関連の翻訳も行っている。

③工業・ローカライゼーション分野

主に、自動車、電気機器、機械、半導体、情報通信関連の輸出・輸入メーカーを顧客とした、技術仕様書、規格書、取扱説明書、品質管理関連資料の翻訳、デジタルコンテンツ類の翻訳も行っている。

➃金融・法務分野

主に、銀行、証券会社、保険会社など金融機関、法律事務所を顧客とした、市場分析レポート、企業業績・財務分析関連資料、運用報告関連資料、人事関連資料、マーケティング関連資料、契約書、定款・約款などの翻訳、また、企業の管理系部署などを顧客とした、株主総会招集通知やアニュアルレポート、有価証券報告書などのディスクロージャー関連資料の翻訳、会社案内、法律関連文書、人事規程などの翻訳も行っている。

「派遣事業」

|

売上高 |

1,192百万円 |

|

セグメント利益 |

72百万円 |

(2019年3月期実績)

(株)アイ・エス・エスにおいて、顧客企業が機密保持上、社外に持ち出せない文書類などの翻訳業務を行う翻訳者派遣、ならびに、会議、商談、工場見学などの通訳業務を行う通訳者の派遣を行っている。

「通訳事業」

|

売上高 |

1,039百万円 |

|

セグメント利益 |

52百万円 |

(2019年3月期実績)

(株)アイ・エス・エスにおいて、大規模国際会議や企業内会議、商談、工場見学などの際の通訳を請負っている。

「コンベンション事業」

|

売上高 |

677百万円 |

|

セグメント利益 |

-15百万円 |

(2019年3月期実績)

(株)アイ・エス・エスにおいて、国際会議・国内会議(学会・研究会)やセミナー・シンポジウム、各種展示会の企画・運営を行っている。大型案件の受注により知名度、ブランド力が向上。実績を重視する官公庁においては上場企業として財務基盤が強固である点も含め上位の評価を受けている。

「その他」

|

売上高 |

593百万円 |

|

セグメント利益 |

-17百万円 |

(2019年3月期実績)

(株)外国出願支援サービスにおいて外国出願用の特許明細書の作成業務、(株)アイ・エス・エス・インスティテュートにおいて、通訳者・翻訳者養成のための語学教育を提供している。

【1-6 特徴と強み】

翻訳業界最大手で初の上場企業である同社は、以下の様な強みや特徴を有している。

◎専門性

特許、医薬、工業・ローカライゼーション、金融・法務の4分野において高い専門性を有している。

本業である翻訳に加えて、外国特許出願に際しての出願書類の作成やメディカルライティング(新薬申請資料の作成)を手掛けるなど、その業界に関する高い専門性と翻訳に付随した付加価値サービスを展開している。

近年様々な翻訳支援ツールや機械翻訳サービスが提供されるようになってきているが、同社でも専門性を維持しつつファイル管理や用語統一などを効率化する有効なツールとして積極的に導入を進めている。

◎総合力

2006年4月の株式上場時は翻訳事業のみの事業形態であったが、2012年9月に通訳業界で大きな実績をもつ(株)アイ・エス・エスを買収し、事業を拡大した。「すべての企業を世界につなぐ言葉のコンシェルジュ」という経営ビジョンのもと、コア事業である翻訳だけにとどまらず、通訳、人材サービス、コンベンション(国際会議企画・運営)、通訳者・翻訳者育成など、外国語ビジネスの総合サプライヤーとして体制を構築している。また、対応言語数が約80言語という幅広さ、前述の外国特許出願時におけるワンストップ・サービスなど、守備範囲の広さが大きな競争優位性に繋がっている。

【1-7 ROE分析】

|

|

14/3期 |

15/3期 |

16/3期 |

17/3期 |

18/3期 |

19/3期 |

|

ROE(%) |

7.0 |

10.4 |

14.4 |

13.4 |

15.2 |

15.2 |

|

売上高当期純利益率(%) |

2.04 |

3.08 |

4.69 |

4.35 |

5.34 |

5.25 |

|

総資産回転率(回) |

2.22 |

2.15 |

2.00 |

2.09 |

1.96 |

1.96 |

|

レバレッジ(倍) |

1.56 |

1.59 |

1.54 |

1.48 |

1.46 |

1.48 |

今期を初年度とする第四次中期経営計画において、2021年3月期「ROE15%以上」を目標として掲げている。

2019年3月期のROEは18年3月期と同じく15.2%。事業譲渡益42百万円を特別利益に計上したこともあるが、売上高経常利益率も着実に上昇しており、上記目標実現に向けた収益性向上の基盤作りは進んでいるようだ。

2.2020年3月期第2四半期決算概要

(1)連結業績

|

|

19/3期2Q |

構成比 |

20/3期2Q |

構成比 |

前年同期比 |

期初予想比 |

|

売上高 |

5,718 |

100.0% |

5,653 |

100.0% |

-1.1% |

-7.3% |

|

売上総利益 |

2,354 |

41.2% |

2,420 |

42.8% |

+2.8% |

– |

|

販管費 |

2,024 |

35.4% |

2,076 |

36.7% |

+2.6% |

– |

|

営業利益 |

329 |

5.8% |

344 |

6.1% |

+4.4% |

-14.0% |

|

経常利益 |

331 |

5.8% |

350 |

6.2% |

+5.7% |

-12.4% |

|

四半期純利益 |

236 |

4.1% |

221 |

3.9% |

-6.5% |

-14.9% |

*単位:百万円

減収増益。予想を下回る。

売上高は前年同期比1.1%減の56億53百万円。主力の翻訳事業が減収。通訳事業、コンベンション事業は増収だったがカバーしきれなかった。

営業利益は同4.4%増の3億44百万円。翻訳事業における機械翻訳の活用効果に加え、前年同期に赤字案件のあったコンベンション事業の収益が改善したため粗利率が1.6ポイント上昇。販管費も同2.6%増とコントロールできた。

売上、利益ともに期初予想には及ばなかった。

(2)セグメント別動向

◎セグメント別売上高と利益

|

|

19/3期2Q |

構成比 |

20/3期2Q |

構成比 |

前年同期比 |

|

翻訳事業 |

4,069 |

71.2% |

3,961 |

70.1% |

-2.6% |

|

特許 |

1,033 |

18.1% |

1,163 |

20.6% |

+12.5% |

|

医薬 |

1,375 |

24.0% |

1,314 |

23.2% |

-4.4% |

|

工業・ローカライゼーション |

1,271 |

22.2% |

1,138 |

20.1% |

-10.3% |

|

金融・法務 |

388 |

6.8% |

344 |

6.1% |

-11.2% |

|

派遣事業 |

606 |

10.6% |

604 |

10.7% |

-0.2% |

|

通訳事業 |

478 |

8.4% |

556 |

9.8% |

+16.2% |

|

コンベンション事業 |

229 |

4.0% |

327 |

5.8% |

+43.0% |

|

その他 |

334 |

5.8% |

203 |

3.6% |

-39.2% |

|

売上高合計 |

5,718 |

100.0% |

5,653 |

100.0% |

-1.1% |

|

翻訳事業 |

318 |

7.8% |

277 |

7.0% |

-12.7% |

|

派遣事業 |

36 |

6.0% |

36 |

6.0% |

-1.3% |

|

通訳事業 |

12 |

2.6% |

40 |

7.3% |

+224.5% |

|

コンベンション事業 |

-36 |

– |

7 |

2.4% |

– |

|

その他 |

-12 |

– |

-27 |

– |

– |

|

調整額 |

11 |

– |

9 |

– |

– |

|

営業利益合計 |

329 |

5.8% |

344 |

6.1% |

+4.4% |

*単位:百万円。営業利益の構成比は売上高に対する利益率。

➀翻訳事業

減収減益

<特許>

引続き特許事務所からの受注が好調に推移した。企業の知財部門との取引も順調だった。

<医薬>

前年同期に計上した大型案件の反動減を補いきれなかったが、主要顧客の足元の受注は堅調である。

<工業・ローカライゼーション>

主要顧客である自動車関連企業からの受注が低調だった。

<金融・法務>

企業の管理系部署からの受注が低調に推移した。

➁派遣事業

減収減益

ITサービス関連企業、金融関連企業、医薬品関連企業からの求人が好調に推移したが、稼動日数が前年同期より減少した。

➂通訳事業

増収増益客基盤の拡大に加え、製薬会社からの受注が増加した。

④コンベンション事業

増収・黒字転換

「第29回国際地図学会議(ICC2019)および第17回国際地図学協会総会」、「PetroPhase2019」などの国際会議案件や「第33回日本外傷学会総会・学術集会」、「第107回日本美容外科学会」などの医学会案件に加え大手IT企業のイベントなどを受託・運営した。前年同期にあった赤字案件が無かったため収益は大幅に改善。

➄その他

減収・損失拡大

(株)メディア総合研究所のIT事業を前期第3四半期(1‐3月)に売却している。

(3)財政状態とキャッシュ・フロー

◎財政状態

|

|

19年3月末 |

19年9月末 |

|

19年3月末 |

19年9月末 |

|

流動資産計 |

5,220 |

4,820 |

流動負債 |

1,974 |

1,521 |

|

現預金 |

2,579 |

2,594 |

仕入債務 |

915 |

679 |

|

売上債権 |

2,336 |

1,860 |

賞与引当金 |

258 |

246 |

|

固定資産計 |

1,265 |

1,330 |

固定負債 |

161 |

167 |

|

有形固定資産 |

80 |

75 |

退職給付に係る負債 |

137 |

145 |

|

無形固定資産 |

546 |

615 |

負債計 |

2,135 |

1,688 |

|

のれん |

240 |

227 |

純資産計 |

4,350 |

4,462 |

|

投資その他の資産 |

638 |

640 |

株主資本 |

4,332 |

4,448 |

|

資産合計 |

6,486 |

6,151 |

負債純資産合計 |

6,486 |

6,151 |

*単位:百万円

売上債権の減少などで、資産合計は同前期末比3億34百万円減少の61億51百万円。仕入債務の減少などで負債合計は同4億47百万円減少の16億88百万円。利益剰余金の増加などで純資産は同1億12百万円増加の44億62百万円となった。この結果自己資本比率は前期末の67.0%から72.5%へ5.5ポイント上昇した。

◎キャッシュ・フロー

|

|

19/3期2Q |

20/3期2Q |

増減 |

|

営業CF |

309 |

222 |

-87 |

|

投資CF |

-180 |

-93 |

87 |

|

フリーCF |

128 |

128 |

+0 |

|

財務CF |

-104 |

-116 |

-12 |

|

現金および現金同物残高 |

2,396 |

2,361 |

-35 |

*単位:百万円

フリーCFはプラスを継続。キャッシュポジションは低下した。

3.2020年3月期業績予想

(1)連結業績

|

|

19/3期 |

構成比 |

20/3期(予) |

構成比 |

前期比 |

進捗率 |

|

売上高 |

12,008 |

100.0% |

12,600 |

100.0% |

+4.9% |

44.9% |

|

売上総利益 |

5,009 |

41.7% |

5,530 |

43.9% |

+10.4% |

43.8% |

|

販管費 |

4,108 |

34.2% |

4,500 |

35.7% |

+9.5% |

46.1% |

|

営業利益 |

900 |

7.5% |

1,030 |

8.2% |

+14.3% |

33.4% |

|

経常利益 |

905 |

7.5% |

1,030 |

8.2% |

+13.8% |

34.0% |

|

当期純利益 |

630 |

5.2% |

680 |

5.4% |

+7.9% |

32.5% |

*単位:百万円

業績予想に変更無し。増収増益、4期連続で過去最高更新へ

業績予想に変更は無い。売上高は前期比4.9%増の126億円を計画。コンベンション事業を除く全セグメントで増収の予想。

機械翻訳の活用を更に進め生産性が向上し、粗利率は同2.2%上昇する。

営業利益は14.3%増の10億30百万円と、初の10億円台に乗せる。

売上高、利益ともに4期連続して過去最高更新へ。

配当は前期比7円/株増配の42.00円/株の予定で、6年連続の増配。予想配当性向は20.4%。

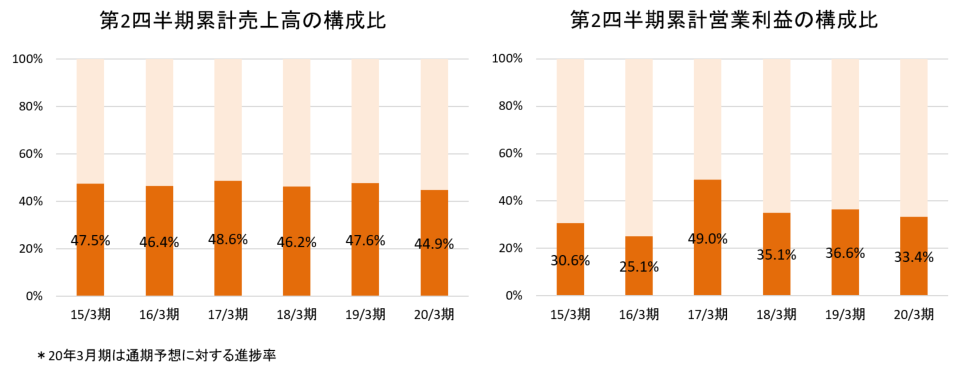

売上、利益とも進捗率はやや低いが、元より同社は下期偏重型の収益構造であるため、十分カバーできると会社側は考えている。

(2)事業別動向

◎事業別売上高

|

|

19/3期 |

構成比 |

20/3期(予) |

構成比 |

前期比 |

進捗率 |

|

翻訳事業 |

8,506 |

70.8% |

8,978 |

71.2% |

+5.5% |

44.1% |

|

特許 |

2,139 |

17.8% |

2,227 |

17.7% |

+4.1% |

52.2% |

|

医薬 |

2,897 |

24.1% |

3,077 |

24.4% |

+6.2% |

42.7% |

|

工業・ローカライゼーション |

2,725 |

22.6% |

2,895 |

23.0% |

+6.2% |

39.3% |

|

金融・法務 |

744 |

6.1% |

779 |

6.2% |

+4.7% |

44.2% |

|

派遣事業 |

1,192 |

9.9% |

1,240 |

9.8% |

+4.0% |

48.7% |

|

通訳事業 |

1,039 |

8.6% |

1,100 |

8.7% |

+5.8% |

50.5% |

|

コンベンション事業 |

677 |

5.6% |

640 |

5.1% |

-5.5% |

51.1% |

|

その他 |

593 |

4.9% |

642 |

5.1% |

+8.3% |

31.6% |

|

合計 |

12,008 |

100.0% |

12,600 |

100.0% |

+4.9% |

44.9% |

*単位:百万円

特許分野は下期も堅調で更なる積み上げを目指す。

上期減収だった医薬分野は前期の大型案件の影響であり、ベースは堅調。

期初、チャレンジングな計画と考えていた工業・ローカライゼーションはどこまで回復できるか。

派遣事業は、案件は好調だが、派遣する人材の手当てがポイント。

コンベンション事業は、減収ではあるが利益は回復する見通し。

4.第四次中期経営計画の進捗

(1)機械翻訳の戦略的活用

(株)みらい翻訳は極めて高度な機械翻訳技術をベースとしたAI搭載の機械翻訳エンジンを開発している、国内有数の機械翻訳開発会社で、翻訳センターの他、(株)NTTドコモ、NTTコミュニケーションズ(株)、パナソニック(株)が資本参加している。

導入実績は着実に積み上がっている。

(2)言語資産の活用:機械翻訳活用による生産性向上

同社では翻訳の品質と生産性向上のため翻訳工程における機械翻訳の導入に取り組んできたが、今回、医薬モデルの社内用機械翻訳エンジンが完成した。

日常会話を含めた汎用の機械翻訳に関しては世界的大手IT企業のエンジンが優れているが、専門用語の使用頻度の高い領域特化の場合、同社が持つ膨大な翻訳データを機械翻訳エンジンに再学習させると極めて精度の高い翻訳が行えるということで、今後は他分野モデルへの展開も進めていく。

同社によれば、機械翻訳にポストエディット(機械翻訳で翻訳した文章を校正し人手翻訳に近づける作業)を活用することで、翻訳作業時間の短縮化を実現できるという。

現時点で日英、英日両翻訳とも、4分野(特許、医薬、工業・ローカライゼーション、金融・法務)平均で約25%の時間短縮を実現しているが、更なる効率化が見えている。

(3)ソリューション提案力の強化:機械翻訳を活用したビジネスモデル

(株)みらい翻訳の機械翻訳エンジンを活用した新たなビジネスモデルの構築についての具体的な取り組みは以下のとおりである。

*資本参加した(株)みらい翻訳の人工知能(AI)を用いた機械翻訳エンジン「Mirai Translator™」を顧客企業に外販する。

*機械翻訳エンジンの精度向上には豊富な翻訳データが不可欠だが、手間およびコスト面から自社のみでは翻訳データを収集することが難しい顧客に対し、翻訳センターの人手翻訳を利用してもらい、同社が機械翻訳で使用できるように翻訳データを加工・管理することで顧客専用の翻訳データの蓄積を支援する。

*外販した機械翻訳エンジンに蓄積した顧客専用の翻訳データを学習させることで機械翻訳を最適化(カスタマイズ)し、翻訳精度を向上させる。

*機械翻訳エンジンの成長に必要な翻訳データの蓄積を支援する同社の役割は顧客企業にとってなくてはならないものとなる。

*この循環を構築し、顧客の関係性を一層強固なものとし、顧客内シェアの拡大を図る。

*単に翻訳の成果物だけではなく、成果物を使った機械翻訳エンジンのカスタマイズという他社には真似のできない特徴を武器に翻訳業務の効率化を提案するコンサルティング企業への転換を目指す。

こうした今までにないビジネスモデル構築に向け18年4月、社内に専属チームを設置し機械翻訳エンジン「Mirai Translator™」の外販を開始した。

ただ、導入した機械翻訳エンジンを最大限活用してもらうための同社の提案は新たなサービスということもあり顧客への浸透に時間を要するため、様々な仕組みや更なる提案を検討中という事だったが、この新たなサービスを理解し、興味を持つ顧客も現れており、手応えを感じているという。

(4)経営基盤の整備:社内業務の効率化

業務プロセスの中でも制作管理(見積もり、受注、翻訳者選定、納品)を担うコーディネータの業務効率化に向けた社内システムを現在開発中である。将来的に見込まれる価格競争に対応するためにも、生産性の向上は必須と認識している。

5.今後の注目点

主力の翻訳事業が上半期で減収となったのは、2010年3月期上期以来。医薬分野で前年同期に大型案件があった影響もあるが投資家としては気になる点である。

ただ、四半期ごとで見れば、7.8%減収であった第1四半期(4‐6月)から、第2四半期(7‐9月)は2.6%増収に転じている。

同社は売上、利益ともに下期偏重の収益構造となっていることから、会社側は下期のリカバリーは十分可能と判断している。ひとまず第3四半期も回復基調が続くかを注視したい。

<参考1:今後の戦略 ~第四次中期経営計画~>

(1)第四次中期経営計画について

企業のグローバル展開が加速し、外国語ビジネスのニーズ拡大が見込まれる中、第三次中期経営計画の成果と課題を踏まえ、2019年3月期から2021年3月期までの3 ヵ年における中期経営計画を策定した。

①基本方針と重点施策

|

基本方針 |

日本を代表する言語サービスのコンサルティング企業を目指し、最新のテクノロジーを活用したソリューションビジネスへの転換を図り、翻訳事業の高付加価値化を実現する。 |

|

重点施策 |

ソリューション提案力の強化 |

◇ 専門特化サービスの集合体としての強み・価値の訴求 ◇ 各種ツール・ソフトウェアを活用した翻訳業務の効率化の提案 |

|

言語資産の活用 |

◇ 中長期的な競争力を支える言語資産の蓄積と運用のための環境整備 ◇ 翻訳作業工程のIT化による品質の安定と生産効率の向上 |

|

|

経営基盤の整備 |

◇ 業務プロセスの標準化と自動化による生産性の向上 ◇ 環境の変化に対応するための人材育成と組織機構の最適化 |

第四次中計の中心となるのが「機械翻訳の活用」だ。

専門性の高い産業翻訳においては、「機械翻訳によるアウトプットの洗練度は低く、利用には値しない。」というのが従来の認識であったが、機械翻訳技術の進歩は目覚ましく、制作工程、顧客の内製化進展など、同社を含めた翻訳会社にとって大きな変化をもたらすことを見据えた上で、基本方針に掲げているように、ビジネスモデルの転換によってさらなる成長を目指すのが第四次中期経営計画のメインテーマである。

②重点施策の具体的な取り組み

◎ソリューション提案力の強化:機械翻訳を活用した新たなビジネスモデルの構築

企業のグローバル展開が加速する環境において、一段と顧客満足度の高いサービスを提供するため、専門特化サービスの集合体としての強み・価値を訴求しながら、各種ツール・ソフトウェアを活用した翻訳業務の効率化を提案する。

具体的な取り組みは以下のとおりである。

◇ 資本参加した(株)みらい翻訳の人工知能(AI)を用いた機械翻訳エンジンを顧客企業に外販。

◇ 手間およびコスト面から自社のみでは翻訳データを収集することが難しい顧客に対し、人手翻訳により機械翻訳の成長に必要な翻訳データの蓄積を支援。

◇ 外販した機械翻訳に翻訳データを学習させることで機械翻訳を最適化(カスタマイズ)し、翻訳精度を向上させる。

◇ この循環を構築して顧客との関係性を一層強固なものとし、顧客内シェアの拡大を図る。

単に翻訳の成果物だけではなく、機械翻訳のカスタマイズという他社には真似のできない特徴を武器に、翻訳業務の効率化を提案するコンサルティング企業への転換を目指す。

◎言語資産の活用:機械翻訳活用による生産性向上

翻訳文の品質安定と生産効率の向上を図るため、翻訳支援ツールや機械翻訳を積極的に活用し、言語資産を効果的に運用する環境を整備する。以前より同社では翻訳工程の一部に翻訳支援ツールを取り入れてきたが、機械翻訳の精度が著しく向上するに伴い、機械翻訳エンジンの精度が高いとされる分野・文書において翻訳の精度および制作の作業効率が向上したという。こうした結果を受け、翻訳支援ツールや機械翻訳を積極的に導入し、品質と生産性の双方を向上させる。

◎経営基盤の整備:社内業務の効率化

ICTを活用しながら業務プロセスの標準化と自動化を推進し、引き続き社内業務の効率化に取り組む。

特に、業務プロセスの中でも制作管理を担うコーディネータの社内業務を自動化、効率化するシステムを導入する。また、ツール、ソフトウェアを効果的に活用するため、人材の育成と組織機構の最適化を図る。

③業績目標

上記3つの重点施策を着実に遂行し、更なる成長と収益性の改善を追求する。

|

|

第三次中計実績 (18年3月期) |

第四次中計目標 (21年3月期) |

増減 |

伸び率 |

CAGR |

|

|

業績目標 |

売上高 |

10,618 |

13,600 |

2,982 |

+28.1% |

+8.6% |

|

営業利益 |

802 |

1,300 |

498 |

+62.1% |

+17.5% |

|

|

当期純利益 |

566 |

850 |

284 |

+50.2% |

+14.5% |

|

|

経営指標 |

連結営業利益率 |

7.5% |

10% |

– |

– |

– |

|

ROE |

15.2% |

15%以上 |

– |

– |

– |

|

*単位:百万円

<参考2:コーポレートガバナンスについて>

◎組織形態、取締役の構成

|

組織形態 |

監査等委員会設置会社 |

|

取締役 |

7名、うち社外3名 |

◎コーポレートガバナンス報告書

最終更新日:2019年6月27日

<基本的な考え方>

当社および子会社ではコーポレート・ガバナンスの重要性を踏まえ、「コンプライアンス重視」を基本的な経営方針のひとつとして位置付けております。コンプライアンス体制を整備・確立するために、グループ企業行動規範を定め、コンプライアンス担当役員を長とした委員会を組織しております。これにより、社内のリスク管理体制の整備に努めるとともに、翻訳業界のリーディング・カンパニーに求められる社会的責任を果たしていきたいと考えております。

当社では、取締役会が経営方針等の最重要事項に関する意思決定機関および監督機関としての機能を担い、3名の社外取締役で構成される監査等委員会が経営の透明性の向上および監視機関としての機能を担っております。

<実施状況>

当社は、JASDAQ上場企業として、コーポレートガバナンス・コードの基本原則をいずれも遵守しております。