(6089)株式会社ウィルグループ 注力3事業がけん引し、二桁の増収増益

|

池田 良介 会長 兼 CEO |

株式会社ウィルグループ(6089) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

サービス業 |

|

代表者 |

池田 良介 |

|

所在地 |

東京都中野区本町1-32-2 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,199円 |

22,246,297株 |

26,673百万円 |

16.3% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

18.00円 |

1.5% |

88.57円 |

13.5倍 |

309.28円 |

3.9倍 |

*株価は12/06終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末(日本基準)実績。

連結業績推移(2020年3月期よりIFRS基準)

|

決算期 |

売上高・売上収益 |

営業利益 |

経常・税前益 |

親会社所有者利益 |

EPS |

DPS |

|

2016年3月(実) |

45,028 |

1,429 |

1,468 |

692 |

36.38 |

20.00 |

|

2017年3月(実) |

60,599 |

1,963 |

1,980 |

1,011 |

54.23 |

14.00 |

|

2018年3月(実) |

79,197 |

2,422 |

2,441 |

1,222 |

57.44 |

18.00 |

|

2019年3月(実) |

103,603 |

2,547 |

2,636 |

1,231 |

55.58 |

18.00 |

|

2020年3月(予) |

120,000 |

4,000 |

3,800 |

1,970 |

88.57 |

18.00 |

* 予想は会社予想。単位は百万円、円。

* 2016年12月、1株を2株に分割(EPSを遡及修正)。

ウィルグループの2020年3月期第2四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年3月期第2四半期決算概要

3.2020年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20/3期上期は前年同期比25.3%の増収、同74.4%の営業増益。成長のけん引役である注力3事業の売上が同43.1%増と大きく伸びる中、主要3事業の売上が同11.6%増加。新領域事業も同38.5%増と伸びた。利益面では、赤字事業の撤退損失費用の計上、先行投資で新領域事業の損益が悪化したものの、先行投資が一巡した介護ビジネス支援事業の利益が同5倍弱に拡大する等で注力3事業の利益が同14.9%増加した他、主要事業も収益性の改善で同53.0%の増益となった。

- 通期予想に変更はなく、前期比16.2%の増収、同34.9%の営業増益(営業利益は中計目標の40億円を目指している)。下期の計画に、期初には想定していなかったファクトリーアウトソーシング事業の非食品分野での顧客の生産調整による受注減や介護ビジネス支援事業及びHRTech分野における先行投資を織り込んだ。配当は18円の期末配当を予定しており(予想配当性向20.3%)、現在実施中の自己株式の取得で上限の3億円を使い切った場合、総還元性向は35%超となる。

- セールスアウトソーシング事業とコールセンターアウトソーシング事業は市場の成熟でトップラインを伸ばす事が難しくなってきたが、この上期は戦略的にターゲットを絞り、現場がしっかりとオペレーションする事で収益性を改善させ、大きな利益成長を実現した。次期中計においてもファクトリーアウトソーシング事業を含めた3事業で着実に利益を積み上げていくものと思われる。今期については、中計の目標である営業利益40億円の達成を目指しているが、上期の大幅な業績の上振れと同社の業績が下期変調である事を考えると、営業利益の着地は会社予想の40億円を上振れるのではないだろうか。

1.会社概要

販売支援スタッフ、コールセンターオペレーター、食品業界を中心とした製造ラインスタッフ、介護施設等への人材派遣、人材紹介等、カテゴリー特化型の人材サービスを手掛ける持ち株会社。フィールドサポーターと呼ばれる社員が現場に常駐する「ハイブリッド派遣」が特徴。現場第一主義を掲げ他社との差別化を図っており、売上高1,000億円を目指し新規事業の創出にも注力している。

グループ会社は、セールス及びコールセンターのアウトソーシングを手掛ける(株)ウィルオブ・ワーク、セールスプロモーションの(株)クリエイティブバンク、製造業に特化したサービスを手掛ける(株)ウィルオブ・ファクトリー、及びアジア・オセアニアを中心に人材サービスを展開する海外子会社等。

【WILLビジョン】

4つの事業領域で、期待価値の高いブランディングカンパニーを創出し、各領域においてNo.1の存在になる。

|

Working |

「働く」を支援する事業領域 |

|

Interesting |

「遊ぶ」を支援する事業領域 |

|

Learning |

「学ぶ」を支援する事業領域 |

|

Living |

「暮らす」を支援する事業領域 |

1-1 事業内容

事業は、「セールスアウトソーシング事業」、「コールセンターアウトソーシング事業」、及び「ファクトリーアウトソーシング事業」の主要3事業、「介護ビジネス支援事業」、「海外HR事業」、及び「スタートアップ人材支援事業」の注力3事業、及びその他(人材のみならず様々なビジネスの種蒔きを行っている)に分かれる。

19/3期の売上構成比は、セールスアウトソーシング事業21%、コールセンターアウトソーシング事業15%、ファクトリーアウトソーシング事業20%、介護ビジネス支援事業9%、海外HR25%、スタートアップ人材支援事業1%、その他8%。

セールスアウトソーシング事業 (株)ウィルオブ・ワーク、(株)クリエイティブバンク

携帯ショップや家電量販店においてスマートフォン等の販売業務を行うスタッフやアパレルショップ等で店頭販売を行うスタッフの派遣・業務請負や、2015年9月に子会社化した(株)クリエイティブバンクが手掛けるセールスプロモーションの企画・運営(広告代理店事業)の収益がセグメントされている(セールスプロモーションの企画運営から販売支援まで、トータルでサポートする体制を整えている)。

コールセンターアウトソーシング事業 (株)ウィルオブ・ワーク

通信会社向けを中心にコールセンターを運営する企業やテレマーケティングサービスを展開する企業に対するオペレーターの派遣や、オフィス向け人材派遣及び人材紹介サービスを提供している。また、自社のコールセンターでテレマーケティングの業務請負も行っている。

ファクトリーアウトソーシング事業 (株)ウィルオブ・ファクトリー

比較的景気変動の影響が少ない食品製造業(コンビニ向け弁当・惣菜等)を中心に、軽作業(検査、品質管理、仕分け、梱包等)を中心とした工程の業務請負、作業スタッフの派遣を行っている。

ウィルグループの人材派遣事業の強み ハイブリッド派遣

同社グループの人材派遣は、フィールドサポーター(FS、現場常駐社員)と呼ばれる同社の正社員が現場に入り派遣スタッフと一緒に同じ仕事をすると共に、同社の派遣スタッフを現場で日々管理・指導・教育する同社独自の派遣形態であり、同社の強みとなっている。ロイヤリティが高いFSが現場マネジメントを行う事で高品質なサービスの提供と顧客ニーズの吸い上げ及びニーズへの迅速な対応を実現し、独占オーダー(独占的に案件依頼先となるオーダー)の獲得、インストアシェアの拡大、ひいては強固な顧客基盤の確立につなげている。

介護ビジネス支援事業 (株)ウィルオブ・ワーク

未経験者を採用・教育して介護福祉士の補助を行う人材として派遣している。フルタイム勤務だけでなく、多様な勤務パターンに対応する事で派遣社員が働きやすい環境を用意している事も特徴。介護士の不足を背景に人材サービスの市場が急拡大した事を踏まえて14/3期に開始した。利益よりも事業拡大を優先し先行投資が続いていたが、19/3期より回収段階に入っている。

海外HR事業

Scientec Consulting Pte. Ltd.(シンガポール、2014年8月子会社化)、Asia Recruit Holdings Sdn. Bhd.(マレーシア、2016年6月子会社化)、Ethos Corporation Pty Ltd(豪州、2017年1月同)、DFP Recruitment Holdings Pty Ltd(豪州、2018年1月同)等の連結子会社化が、ASEAN地域やオセアニア地域において、人材派遣、人材紹介等の人材サービスを展開している。

スタートアップ人材支援事業 フォースタートアップス(株)

日本を代表する起業家や投資家との連携により、IPO済またはIPO予定の有力ベンチャー企業に対して、CxOや役員等、幹部クラスの人材紹介サービスを提供している。

上記の他、ALT(外国語指導助手)派遣、スポーツ業界人材紹介、IT技術者派遣、保育士紹介・派遣、クリニックに特化した医師紹介、外国籍アルバイトメディア、建設技術者派遣・紹介、ファンド(インキュベーション・HRTech)を手掛けている。

2.2020年3月期第2四半期決算概要

2-1 連結上期業績(IFRS)

|

|

19/3期 上期 |

構成比 |

20/3期 上期 |

構成比 |

前年同期比 |

期初予想 |

予想比 |

|

売上高・売上収益 |

48,470 |

100.0% |

60,736 |

100.0% |

+25.3% |

58,000 |

+4.7% |

|

売上総利益 |

9,782 |

20.2% |

12,712 |

20.9% |

+30.0% |

- |

– |

|

販管費 |

8,534 |

17.6% |

10,540 |

17.4% |

+23.5% |

- |

– |

|

営業利益 |

1,279 |

2.6% |

2,230 |

3.7% |

+74.4% |

1,400 |

+59.3% |

|

税引前利益 |

1,255 |

2.6% |

2,200 |

3.6% |

+75.3% |

1,400 |

+57.1% |

|

親会社所有者利益 |

698 |

1.4% |

1,280 |

2.1% |

+83.2% |

800 |

+60.0% |

* 単位:百万円

前年同期比25.3%の増収、同74.4%の営業増益

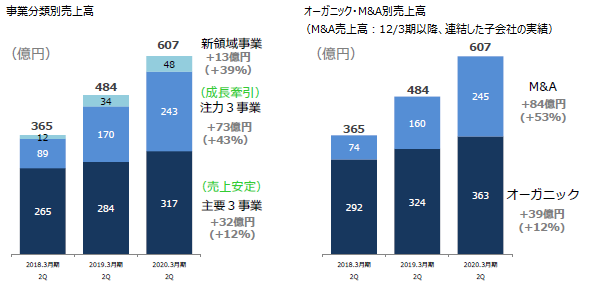

売上高は前年同期比25.3%増の607億36百万円。成長のけん引役である注力3事業の売上が同43.1%増の243億09百万円と大きく伸びる中、収益基盤である主要3事業の売上が316億69百万円と同11.6%増加した他、次期中計以降の成長を担う新領域事業も、建設技術者の人材派遣・人材紹介事業の寄与で47億54百万円と同38.5%増加した。

また、増収要因をオーガニックとM&Aに分けると、オーガニックが前年同期比12%(39億円)の増収となり、M&Aが同53%(84億円)の増収。オーガニックとM&Aの成長をバランスよく実現しながら成長を持続している事がわかる。

利益面では、3事業の収益性が揃って改善した主要事業の利益が同20億60百万円と同53.0%増加した他、先行投資が一巡した介護ビジネス支援事業の利益が同5倍弱に拡大する等で注力事業の利益も海外HR事業の先行投資を吸収して7億31百万円と同14.9%増加。赤字事業の撤退損失費用の計上、先行投資で新領域事業の損益が悪化(28百万円→△88百万円)したものの、IFRS調整や連結調整による押し上げもあり、営業利益が22億30百万円と同74.4%(9.5億円)増加した。

(同社資料より)

主要3事業とは、セールスアウトソーシング、コールセンターアウトソーシング、及びファクトリーアウトソーシングの3事業を指し、グループの中心的な事業ではあるが、マーケットが成熟しているため、収益性を重視してオペレーションのブラッシュアップに力を入れている。一方、注力3事業とは、介護ビジネス支援、海外HR、及びスタートアップ人材支援の3事業を指し、同社成長のけん引役であり、現在進行中の中計の達成を考える上で重要な事業。そして、新領域事業として、次期中計における成長のけん引役として、現在、開発中の領域である。

2-2 セグメント別動向

|

|

19/3期 上期 |

構成比・ 利益率 |

20/3期 上期 |

構成比・ 利益率 |

前年同期比 |

|

セールスアウトソーシング |

10,809 |

22.3% |

11,778 |

19.4% |

+9.0% |

|

コールセンターアウトソーシング |

7,762 |

16.0% |

8,013 |

13.2% |

+3.2% |

|

ファクトリーアウトソーシング |

9,813 |

20.2% |

11,878 |

19.6% |

+21.0% |

|

介護ビジネス支援 |

4,353 |

9.0% |

5,341 |

8.8% |

+22.7% |

|

海外HR |

12,100 |

25.0% |

18,374 |

30.3% |

+51.9% |

|

スタートアップ人材支援 |

536 |

1.1% |

594 |

1.0% |

+10.7% |

|

その他国内事業(新領域事業) |

3,431 |

7.1% |

4,754 |

7.8% |

+38.5% |

|

連結売上高 |

48,470 |

100.0% |

60,736 |

100.0% |

+25.3% |

|

セールスアウトソーシング |

638 |

5.9% |

900 |

7.6% |

+41.2% |

|

コールセンターアウトソーシング |

284 |

3.7% |

501 |

6.3% |

+76.8% |

|

ファクトリーアウトソーシング |

424 |

4.3% |

659 |

5.5 |

+55.3% |

|

介護ビジネス支援 |

28 |

0.6% |

139 |

2.6% |

+386.1% |

|

海外HR |

474 |

3.9% |

433 |

2.4% |

-8.5% |

|

スタートアップ人材支援 |

134 |

25.0% |

159 |

26.8% |

+18.4% |

|

その他国内事業(新領域事業) |

28 |

0.8% |

-88 |

-1.9% |

– |

|

調整額 |

170 |

– |

369 |

– |

– |

|

連結営業利益 |

1,279 |

2.6% |

2,230 |

3.7% |

+74.4% |

* 単位:百万円

主要3事業

積極的な拠点展開で中食向けが好調な食品分野等の需要を取り込んだファクトリーアウトソーシング事業の売上が118億78百万円と前年同期比21.0%増と伸びた。同事業が対象とする市場は成長しており、リーマン・ショック後の拠点閉鎖による縮小均衡から転じ、拡大成長に向け拠点展開を再開している効果が現れた。セールスアウトソーシング事業は通信分野の安定収益をベースにアパレル分野が拡大した他、Windows10への本格移行を背景にその他の分野も増加し、売上が117億78百万円と同9.0%増加。コールセンターアウトソーシング事業は金融系案件等、収益性の高い案件の開拓強化が奏功し同3.2%増の80億13百万円。両事業共に市場が成熟する中、拠点展開が一巡しているため、新たなサービス開発に取り組んでいる。

利益面では、収益性の改善で3事業が揃って大幅な増益となった。セールスアウトソーシング事業は外注比率の低下で利益が9億円と同41.2%増加。例えば、50名の現場を受託した場合、50名を必ず確保しなければならないが、同社だけで確保できなければ人材派遣等の外注を使って不足する人員を補うため原価率が高くなる。この上期は専門職の正社員採用等で自前化に取り組んだ成果が現れた。コールセンターアウトソーシング事業では、金融系案件等、高収益案件にフォーカスすると共に、3カ月、4カ月の短期案件ではなく、長期的に取り組める顧客や現場にフォーカスして、優先的に取り組んだ成果が顕在化。利益が5億01百万円と同76.8%増加。ファクトリーアウトソーシング事業においては、売上の大きな伸びに加え、収益性が低い顧客等について契約の見直しや条件の見直しを進めた効果で利益が6億59百万円と同55.3%増加した。

注力3事業

前期までに開設した拠点の事業拡大で介護ビジネス支援事業の売上が53億41百万円と前年同期比22.7%増加した他、新たに2社を新規連結した効果等で海外HR事業の売上も183億74百万円と同51.9%増と伸びた。

利益面では、開設3年以上経過拠点の増加と人材紹介売上比率の上昇等による売上総利益率の改善で介護ビジネス支援事業の利益が前年同期の28百万円から1億39百万円に拡大したものの、中間持株会社のコスト増と一部子会社の収益悪化で海外HR事業の利益が4億33百万円と同8.5%減少。この他、業容拡大と生産性向上でスタートアップ人材支援の利益が1億59百万円と同18.4%増加した。

海外HR事業については、これまで中間持株会社のCEOは池田会長兼CEOが兼任していたが、今後は海外子会社間の連携・シナジーの追求というフェイズに入っていく必要があるため、子会社の中から新たにCEOを人選した。今後、新体制の下、人材育成、グループ内のクロスセル、コストダウン等を加速させていく考えで、この一環として、必要なメンバーの採用等を行ったためコストが増えた。また、オーストラリアで、政府機関、通信企業、エネルギー企業、電化製品製造業等へ人材紹介及び人材派遣のサービスを展開しているDFP Recruitment Holdings Pty Ltd.(以下、DFP)の収益が悪化した。高収益な紹介プロジェクトが終了した事と、大口案件でのボリュームディスカウント対応が収益悪化の要因だが、ボリュームディスカウントについては今後の取引拡大に向けた先行投資の一面もあり、現時点でDFPに減損の必要はない。

その他国内事業(新領域事業)

2018年6月に連結子会社化した建設技術者の人材派遣・人材紹介事業を手掛ける(株)ウィルオブ・コンストラクションが期首より業績寄与した事で売上が47億54百万円と前年同期比38.5%増加した。損益面では、赤字事業の撤退損失費用の計上やHRTech分野への先行投資が負担になった。

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

|

|

19年3月 |

19年9月 |

|

19年3月 |

19年9月 |

|

現預金 |

6,862 |

4,177 |

営業債務・その他債務 |

12,872 |

12,146 |

|

営業債権・その他債権 |

14,852 |

15,222 |

借入金 |

3,924 |

3,328 |

|

流動資産 |

22,536 |

20,316 |

その他金融負債 |

941 |

1,569 |

|

有形固定資産 |

1,420 |

1,371 |

流動負債 |

21,081 |

19,915 |

|

使用権資産 |

6,160 |

6,156 |

借入金 |

7,529 |

8,217 |

|

のれん |

5,747 |

6,937 |

その他金融負債 |

8,169 |

8,589 |

|

その他無形資産 |

3,427 |

3,270 |

非流動負債 |

16,831 |

17,601 |

|

非流動資産 |

20,200 |

21,492 |

親会社所有者帰属持分 |

4,197 |

3,542 |

|

資産合計 |

42,736 |

41,809 |

資本 |

4,822 |

4,292 |

* 単位:百万円

上期末の総資産は前期末との比較で9億27百万円減の418億09百万円。2019年4月に、オーストラリアにおいて政府機関や大手企業等を中心顧客として人材派遣・人材紹介サービスを提供しているu&u Holdings Pty Ltd他2社を連結子会社化した事で非流動資産が増加した。一方、非支配株主への売建プットオプション付与等により親会社所有者帰属持分(資本剰余金)が減少した。自己資本比率8.5%(前期末9.8%)。

尚、2019年9月20日~2019年12月30日にかけて、30万株(自己株式を除く発行済株式数の1.35%)・3億円を上限に自己株式の取得を行っている。2019年10月末時点の買付進捗率は28.8%(取得した株式の総数86,500株)。

キャッシュ・フロー(CF)

|

|

19/3期 上期 |

20/3期 上期 |

前年同期比 |

|

|

営業キャッシュ・フロー(A) |

803 |

1,394 |

+591 |

+73.6% |

|

投資キャッシュ・フロー(B) |

-3,293 |

-2,625 |

+668 |

– |

|

フリー・キャッシュ・フロー(A+B) |

-2,490 |

-1,231 |

+1,259 |

– |

|

財務キャッシュ・フロー |

576 |

-1,215 |

-1,791 |

– |

|

現金及び現金同等物期末残高 |

7,249 |

4,177 |

-3,072 |

-42.4% |

税引前利益22億円(前年同期12億55百万円)、減価償却費及び償却費8億57百万円(同7億20百万円)、法人所得税△9億67百万円(同△5億90百万円)等で13億94百万円の営業CFを確保した。投資CFは設備投資やM&A関連の支出によるもので、財務CFは有利子負債の削減を進めた事や配当金の支払による。

3.2020年3月期業績予想

3-1 連結通期業績

|

|

19/3期 実績 |

構成比 |

20/3期 予想 |

構成比 |

前期比 |

|

売上高・売上収益 |

103,300 |

100.0% |

120,000 |

100.0% |

+16.2% |

|

営業利益 |

2,979 |

2.9% |

4,000 |

3.3% |

+34.9% |

|

税引前利益 |

2,898 |

2.8% |

3,800 |

3.2% |

+31.7% |

|

親会社所有者帰属利益 |

1,554 |

1.5% |

1,970 |

1.6% |

+27.5% |

*単位:百万円

通期予想に変更はなく、前期比16.2%の増収、同34.9%の営業増益

下期の計画に、期初には想定していなかったファクトリーアウトソーシング事業の非食品分野での顧客の生産調整による受注減や介護ビジネス支援事業及びHRTech分野における先行投資を新たに織り込んだ。このため業績予想を据え置いたが、総じて保守的な予想。

配当は1株当たり18円の期末配当を予定している(予想配当性向20.3%)。中期経営計画では20/3期の株主還元目標として、総還元性向30%を掲げており、現在実施中の自己株式の取得で上限の3億円を使い切った場合、総還元性向は35%超となる。

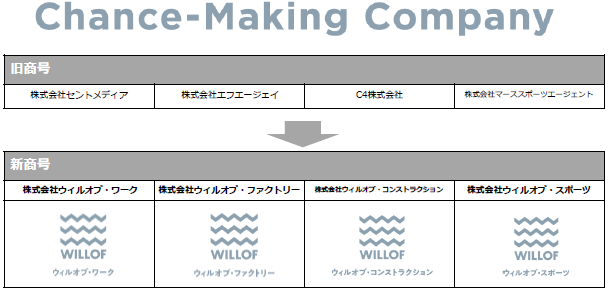

3-2 サービスブランドの統一 2019年10月より「WILLOF(ウィルオブ)」冠に各社の社名を統一

ブランドを集約し認知度を高め、採用効率の向上を図るべく、2019年10月にブランドを統一した。既存事業での更なる収益の拡大と収益性の向上には採用効率の向上が不可欠。これまでは、オーダーの獲得を最優先と位置付け、グループの各社・各サービスが、それぞれのブランドで事業展開してきたが、現状では、人手不足でオーダーに対応できない。このため、今後は採用効率・獲得能力の向上を最優先の課題として取り組んでいく。

また、新たなブランド作りを通じた成長機会の獲得もブランド統一の目的であり、ブランド統一と共に「Chance-Making Company」というブランドビジョンを掲げた。「Chance-Making Company」とは、老若男女、外国人も含めてあらゆる人たちに働く事を通じての成長機会を提供していく事。多くの成長機会を提供可能なブランドをつくるべく、企業戦略やサービスのあり方を一から見直していく。

(同社資料より)

4.今後の注目点

セールスアウトソーシングとコールセンターアウトソーシング事業は市場の成熟でトップラインを伸ばす事が難しくなってきたが、この上期は戦略的にターゲットを絞り、現場がしっかりとオペレーションする事で収益性を改善させ、大きな利益成長を実現した。中計の目標である営業利益40億円を射程圏に捉えたが、次期中計においてもファクトリーアウトソーシング事業を含めた3事業は着実に利益を積み上げていくものと思われる。

通期の業績予想に変更はなかったが、下期については、「非常に保守的」(池田会長兼CEO)と同社自身認めている。ファクトリーアウトソーシング事業では、電機関係、精密機器、家電関係の顧客を有するため、米中の貿易協議の不透明感もあり、生産調整の影響が出てきていると言う。加えて、今期の営業利益40億円の達成は最重要課題だが、来期以降の成長を考えると、このタイミングでの介護ビジネスやHRTech領域への投資も必要であり、予算の上積みを検討しているようだ。ただ、上期の大幅な業績の上振れと同社の業績が下期変調である事を考えると、営業利益は先行投資を吸収して会社予想の40億円を上振れて着地するのではないだろうか。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役会設置会社 |

|

取締役 |

5名、うち社外2名 |

|

監査役 |

3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2019年6月19日)

基本的な考え方

当社は、経営の透明性とコンプライアンスを徹底するため、コーポレート・ガバナンスの充実を図りながら、当社グループ全体の経営環境の変化に迅速かつ柔軟に対応できる体制を構築します。また、企業倫理、経営理念等を当社グループ全体に浸透させるため、様々な施策を通じて全社的な活動を展開します。

<開示している主な原則>

【原則1-4 政策保有株式】

(1)政策保有に関する方針

当社は、政策保有株式として上場株式を保有していません。今後につきましても、事業機会の創出、取引・協業関係の構築・維持・強化等を総合的に勘案し、中長期的な企業価値向上に資すると判断する場合を除き、保有しない方針としています。政策保有株式を保有する場合、上記の方針に照らし、保有の意義が希薄と判断した場合には、できる限り速やかに縮減していく方針としています。

(2)政策保有株式に係る検証の内容

政策保有株式を保有する場合は、定期的に、取締役会において、保有によるメリット、リスク、資本コストに対する投資対効果などの経済合理性、将来の見通し等についての評価を行い、継続保有の判断を行うこととしています。

(3)政策保有株式に係る議決権行使基準

政策保有株式に係る議決権の行使は、画一的に賛否を判断するのではなく、投資先企業の経営方針・戦略等を十分尊重したうえで、中長期的な企業価値ならびに株主還元向上の視点から、議案ごとにその賛否を判断し、議決権行使をすることとしています。

【原則5-1 株主との建設的な対話に関する方針】

当社では、「情報開示の基本方針」「情報開示の基準」「情報開示の方法」「将来の見通しに関して」及び「沈黙期間について」からなるディスクロージャー・ポリシーを策定し、当社ホームページで公表しています。また、株主との建設的な対話を促進するための方針を次の通りとしています。

(1)当社のIR活動は、代表取締役、財務本部担当執行役員が積極的に対話に臨み、経営戦略・事業戦略・財務情報等について、公平性・正確性・継続性を重視し、双方向の良好なコミュニケーションを図るIR活動を展開します。

(2)財務本部を中心として、経営企画、総務、財務、経理、法務部門、各事業責任者等が有機的に連携し、適時かつ公正、適正に情報開示を行います。

(3)対話の手段として、株主向け会社説明会の充実等に取り組みます。

(4)対話において把握された株主の意見・懸念等は、代表取締役または財務本部担当執行役員を通じて、当社各会議体へ適切かつ効果的なフィードバックを行います。

(5)ディスクロージャー・ポリシーに基づく沈黙期間の設定の他、インサイダー情報の管理に関する規程を運用し、徹底します。