(6498) 株式会社キッツ 続く業績悪化に終止符なるか

|

堀田 康之 社長 |

株式会社キッツ(6498) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

機械(製造業) |

|

代表者 |

堀田 康之 |

|

所在地 |

千葉県千葉市美浜区中瀬1-10-1 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

759円 |

92,661,782株 |

70,330百万円 |

7.4% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

20.00円 |

2.6% |

46.20円 |

16.4倍 |

795.20円 |

1.0倍 |

*株価は11/15終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

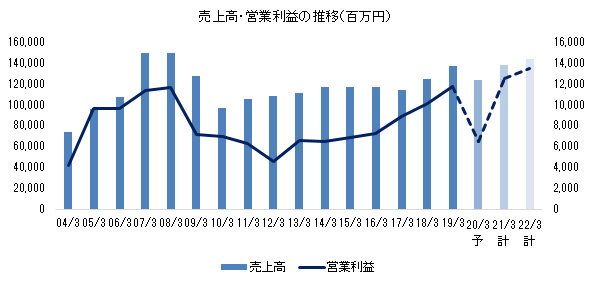

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年3月(実) |

117,278 |

7,245 |

7,300 |

4,915 |

45.50 |

13.00 |

|

2017年3月(実) |

114,101 |

8,929 |

8,799 |

5,400 |

51.43 |

13.00 |

|

2018年3月(実) |

124,566 |

10,117 |

9,733 |

6,518 |

65.50 |

17.00 |

|

2019年3月(実) |

136,637 |

11,713 |

11,883 |

5,625 |

58.50 |

20.00 |

|

2020年3月(予) |

124,000 |

6,500 |

6,300 |

4,300 |

46.20 |

20.00 |

*予想は会社予想。単位は百万円、円。

株式会社キッツの2020年3月期第2四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年3月期第2四半期決算概要

3.2020年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20/3期上期は前年同期比8.2%の減収、同51.6%の営業減益。半導体製造装置向けや国内建築設備向けの苦戦でバルブ事業の売上が同7.6%、販売価格の下落で伸銅品事業の売上が同12.3%、それぞれ減少。バルブ事業での高収益分野の売上減少、減価償却費等の増加、更には新基幹業務システムの立ち上げ時のトラブルもあり、利益率が悪化した。

- 通期予想は前期比9.2%の減収、同44.5%の営業減益。期初予想を下回った上期業績を反映させると共に、下期の見通しを引き下げた。バルブ事業は国内建築設備向けの在庫調整が一巡するものの、半導体製造設備向けの回復が遅れており、海外市場も米中貿易摩擦の長期化の影響を受けている。伸銅品事業は、販売価格の下落と販売量の減少が続く見込み。利益面では、売上が減少する中、売上構成の変化による利益率の悪化や減価償却費等の増加が見込まれる。期末配当は10円を予定しており、2Q末配当と合わせて年20円となる見込み。

- 下期の業績見通しを引き下げた事からもわかるように、当面は厳しい事業環境が続きそうだ。ただ、足元では建築設備向けの市中在庫の調整が進んでおり、新基幹業務システムの立ち上げに伴うトラブルも3Q半ばには収束する見込みだ。これにより、出荷の正常化に加え、停滞していた原価低減活動も活発化する。加えて、伸銅品事業において、キッツメタルワークスの新工場の量産開始による大幅な生産性向上が期待できる。半導体製造装置向けで不透明感が残る事もあり、本格回復とはいかないだろうが、下期が業績の底になるのではないだろうか。

1.会社概要

バルブを中心とした流体制御機器の総合メーカー。バルブ事業では、国内トップ、世界でもトップ10に入る。バルブは、青銅、黄銅、鋳鉄、ダクタイル鋳鉄(強度や延性を改良した鋳鉄)、ステンレス鋼等、用途に応じて様々な素材が使われる。同社は素材からの一貫生産(鋳造から加工、組立、検査、梱包、出荷)を基本とする。国内外の子会社36社とグループを形成し、子会社を通して、バルブや水栓金具、ガス機器などの材料となる伸銅品の生産・販売(伸銅品でも国内上位のポジションにある)やホテル事業等も手掛けている。

【企業理念 キッツは、創造的かつ質の高い商品・サービスで企業価値の持続的な向上を目指します-】

「企業価値」とは「中長期的な株主価値」であり、「中長期的な株主価値」の向上には、顧客の信頼を得る事によって利益ある成長を持続していく必要がある、と言うのが同社の考え。そして、企業価値を向上させる事により、株主をはじめとして、顧客、社員、ビジネスパートナー、社会に対して様々な形で寄与し、豊かな社会づくりに貢献していきたいと考えている。

同社は、これらの思いを「キッツ宣言」に込め、更なる飛躍を目指している。

|

キッツ宣言 |

KITZ’ Statement of Corporate Mission |

|

キッツは、 創造的かつ質の高い商品・サービスで 企業価値の持続的な向上を目指し、 ゆたかな社会づくりに貢献します。 |

To contribute to the global prosperity, KITZ is dedicated to continually enriching its corporate value by offering originality and quality in all products and services. |

1-1 事業セグメントの概要

事業は、バルブ事業、伸銅品事業、及びホテル・レストランの経営(ホテル事業)等のその他に分かれ、19/3期の売上構成比は、それぞれ80.5%、17.3%、2.2%。

バルブ事業

バルブは、配管内の流体(水・空気・ガスなど)を「流す」、「止める」、「流量を調整する」等の機能を持つ機器で、ビル・住宅設備用、給水設備用、上下水道用、消防設備用、機械・産業機器製造施設、化学・医薬・化成品製造施設、半導体製造施設、石油精製・コンビナート施設など様々な分野で使用されている。同社は、鋳物からの一貫生産を特徴とし(日本で最初に「国際品質保証規格ISO9001」の認証を取得した)、住宅・ビル設備等の建築設備分野に使用され、耐食性に富む青銅製や経済性に優れた黄銅製の汎用バルブ、或いは付加価値の高いボールバルブ等の工業用ステンレス鋼製バルブと言った主力商品で高い国内シェアを有する。

|

建築設備 ホテルや病院、オフィスビル等の建築設備において、空調、衛生、防災設備等に使われるバルブを扱っている。 |

水道・給水設備 上下水道における配管ラインの機器・装置、水処理・汚泥処理施設に使われるバルブ及び戸建、集合住宅用の給水装置用商品を扱っている。 |

|

ガス・エネルギー施設 LNG(液化天然ガス)生産施設やパイプライン等で使われるバルブを扱っている。 |

産業機械・生産設備 産業機械・生産設備のあらゆる場所で使われるバルブを扱っている。 |

|

石油精製、コンビナート施設 石油精製、石油化学、化学プラントのプロセスライン等で使われるバルブを扱っている。 |

半導体製造設備 半導体製造設備向けのバルブ、継手を扱っている(グループ会社のキッツエスシーティーで製造・販売)。 |

販売面では、国内は主要都市に展開する販売拠点ときめ細かい代理店網によって全国をカバーしており、海外は、インド、U.A.Eに駐在員事務所を置く他、中国、香港、韓国、シンガポール、マレーシア、タイ、ベトナム、アメリカ、ブラジル、ドイツ、スペインに販売拠点を設置し、グローバルな販売ネットワークを構築している。生産面では、国内工場の他、海外では中国、台湾、韓国、タイ、インド、ドイツ、スペイン、ブラジルに生産拠点を展開し、グローバルコスト及び最適地生産の実現に向けた生産ネットワークを構築している。

エリア別売上高

|

|

18/3期 |

構成比 |

19/3期 |

構成比 |

前期比 |

|

国内 |

64,202 |

65.4% |

69,379 |

63.1% |

+8.1% |

|

海外 |

33,960 |

34.6% |

40,589 |

36.9% |

+19.5% |

|

合計 |

98,162 |

100.0% |

109,969 |

100.0% |

+12.0% |

*単位:百万円

伸銅品事業

伸銅品とは、銅に亜鉛を加えた「黄銅」、すず及びりんを加えた「りん青銅」、ニッケル及び亜鉛を加えた「洋白」等の銅合金を、溶解、鋳造、圧延、引抜き、鍛造等の熱間または冷間の塑性加工によって、板、条、管、棒、線等の形状に加工した製品の総称。キッツグループの伸銅品事業は(株)キッツメタルワークス及び北東技研工業(株)の事業分野であり、黄銅製の材料を用いた「黄銅棒」(黄銅棒はバルブ部材の他、水栓金具、ガス機器、家電等の部材としても使用されている)及びその加工品を製造・販売している。

その他

子会社(株)ホテル紅やが手掛けるリゾートホテルの運営(長野県諏訪市)が事業の中心。同ホテルは、諏訪湖畔の好立地を特徴とし、夕日に輝く展望風呂や大小の宴会場に加え、国際会議も開かれる大コンベンションホールを有する。

1-2 キッツグループが目指す姿と中長期の数値目標

2030年(31/3期)に目指す姿

・ ワールドクラスのテクノロジー、エンジニアリングをお客様に提供し、エネルギーシフトや循環型社会への対応を通じて、環境負荷の低減に貢献する。

・ ICT活用により、ビジネスモデルの変革と製品開発力の強化を図り、成長市場において強固な地位を築く。

・ 各国地域経済の成長とともに、グローバルな社会インフラの発展を支える。

・ 公正かつ透明なルールの下、社員が生活をより良くし、より安全に、より健康に働くことができる企業を目指す。

マネジメントのあり方

・ 経営管理情報をグローバルに同期させ、進化したグループ連結経営を行う。

・ 人財・資産・資金をグループ全体最適の観点から、配分・活用する。

・ グローバルでサプライチェーンの「見える化」を図り、シンプルな意思決定の仕組みを経営の中に取り入れ、省力化投資を行い、労働生産性向上を図る。

中長期の数値目標

成長性の目標として「売上高年平均成長率4%」、収益性の目標として「EPS年平均成長率7%」、効率性の目標として「ROE12%」を掲げている。また、31/3期の売上・利益目標として、売上高2,000億円(バルブ事業1,650億円、伸銅品事業320億円、その他30億円)を掲げている。

ROEの推移

|

|

15/3期 |

16/3期 |

17/3期 |

18/3期 |

19/3期 |

|

ROE |

9.83% |

6.58% |

7.26% |

8.69% |

7.41% |

|

売上高当期純利益率 |

5.88% |

4.19% |

4.73% |

5.23% |

4.12% |

|

総資産回転率 |

1.05回 |

1.00回 |

0.96回 |

0.99回 |

1.03回 |

|

レバレッジ |

1.60倍 |

1.57倍 |

1.60倍 |

1.68倍 |

1.75倍 |

* ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ

* 算出に際して必要となる総資産及び自己資本は期中平残(前期末残高と当期末残高の平均)を用いている。

2.2020年3月期第2四半期決算概要

2-1 上期連結業績

|

|

19/3 上期 |

構成比 |

20/3 上期 |

構成比 |

前年同期比 |

期初予想 |

予想比 |

|

売上高 |

67,781 |

100.0% |

62,199 |

100.0% |

-8.2% |

65,000 |

-4.3% |

|

売上総利益 |

18,827 |

27.8% |

16,170 |

26.0% |

-14.1% |

- |

– |

|

販管費 |

13,013 |

19.2% |

13,354 |

21.5% |

+2.6% |

- |

– |

|

営業利益 |

5,813 |

8.6% |

2,816 |

4.5% |

-51.6% |

3,600 |

-21.8% |

|

経常利益 |

5,788 |

8.5% |

2,733 |

4.4% |

-52.8% |

3,400 |

-19.6% |

|

親会社株主帰属利益 |

3,926 |

5.8% |

2,033 |

3.3% |

-48.2% |

2,200 |

-7.6% |

*単位:百万円

前年同期比8.2%の減収、同51.6%の営業減益

売上高は前年同期比8.2%減の621億99百万円。国内外での半導体製造装置向けや国内での建築設備向けの減少でバルブ事業の売上が同7.6%減少した他、販売数量の減少と原材料相場下落による販売価格の下落で伸銅品事業の売上も同12.3%減少した。海外売上高比率29.5%(前年同期29.4%)。

営業利益は同51.6%減の28億16百万円。収益性の高い製品の売上減少等で売上総利益率が悪化する中、減価償却費を中心に販管費が増加し、営業利益率が4.1ポイント低下した。投資有価証券売却益の計上(3億31百万円)等で最終利益は20億33百万円と同48.2%の減少にとどまった。

為替及び原材料相場

|

|

19/3期 上期 |

20/3期 上期 |

20/3期 上期 計画 |

|

ドル:対円 |

108.52 |

109.98 |

110.00 |

|

ユーロ:対円 |

130.66 |

124.07 |

130.00 |

|

電気銅建値:円/トン |

760,000 |

692,000 |

750,000 |

2-2 セグメント別動向

|

|

19/3期 上期 |

構成比・ 利益率 |

20/3期 上期 |

構成比・ 利益率 |

前年同期比 |

期初予想 |

予想比 |

|

バルブ事業 |

53,844 |

79.4% |

49,760 |

80.0% |

-7.6% |

51,500 |

-3.4% |

|

伸銅品事業 |

12,237 |

18.1% |

10,737 |

17.3% |

-12.3% |

11,800 |

-9.0% |

|

その他 |

1,698 |

2.5% |

1,701 |

2.7% |

+0.1% |

1,700 |

+0.1% |

|

連結売上高 |

67,781 |

100.0% |

62,199 |

100.0% |

-8.2% |

65,000 |

-4.3% |

|

バルブ事業 |

7,306 |

13.6% |

4,524 |

9.1% |

-38.1% |

5,400 |

-16.2% |

|

伸銅品事業 |

191 |

1.6% |

72 |

0.7% |

-62.1% |

200 |

-63.7% |

|

その他 |

120 |

7.1% |

91 |

5.3% |

-23.9% |

100 |

-8.5% |

|

調整額 |

-1,804 |

– |

-1,872 |

– |

– |

-2,100 |

– |

|

連結営業利益 |

5,813 |

8.6% |

2,816 |

4.5% |

-51.6% |

3,600 |

-21.8% |

*単位:百万円

バルブ事業

国内売上高は前年同期比25億79百万円(7.5%減)の316億80百万円。建築設備向けは、第2四半期に入り若干持ち直したものの、市中在庫の調整が続いた事に加え、5月に稼働した新基幹業務システムの初期トラブルによる出荷遅延もあり、販売量が減少した(消費税増税による仮需は発生しなかった)。半導体製造装置向けは前期第4四半期からの低迷が続いた。一方、水市場向けが東京都の回復等で好調を維持し、工業用バルブは前年同期と同水準を維持した。

海外売上高は前年同期比15億4百万円(7.7%)減の180億80百万円。国内同様、中国・韓国の半導体製造装置向けの低迷が続いた。中国は、米中貿易摩擦の影響を受け、汎用バルブ・工業用バルブ共に停滞気味だが、データセンター向けは好調を維持。韓国も市場は停滞気味だが、前期期中にM&Aした子会社が上期を通して寄与した事で売上が増加した。アセアンは、設備投資の抑制要因だった各国の選挙が終わったが、中国経済減速の影響もあり、回復が遅れている。ただ、拠点開設効果もあり、ベトナム・インド等の売上が増加した。中東は、イラン向け大型案件がなくなった反動で減収。米州は、北米が代理店からの在庫発注に勢いがないが、南米(ブラジル)が好調を維持。欧州は、ドイツを中心に代理店の在庫発注で好調を維持した。

利益面では、数量減・構成差による影響(27.8億円)が減益要因の大半を占めた。その他では減価償却費の増加(5.1億円)等。一方、原価低減効果は4.8億円と想定を下回った。

伸銅品事業

売価に影響を与える原材料相場が上期を通して下落し、数量も減少した事で売上高は107億37百万円と前年同期比15億円(12.3%)減少した。原材料相場の下落による採算の悪化で、営業利益は72百万円と前年同期比1億19百万円(62.1%)減少した。

その他

サービスエリアの利用客の増加等で売上高が17億01百万円と前年同期比2百万円(0.1%)増加したものの、価格上昇による経費の増加等で営業利益は91百万円と前年同期比28百万円(23.9%)減少した。

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

|

|

19年3月 |

19年9月 |

|

19年3月 |

19年9月 |

|

現預金 |

13,660 |

10,952 |

仕入債務 |

6,625 |

5,853 |

|

売上債権(電子記録債権を含む) |

30,199 |

27,368 |

未払法人税等 |

1,434 |

791 |

|

たな卸資産 |

24,465 |

23,760 |

賞与・役員賞与引当金 |

2,735 |

1,968 |

|

流動資産 |

71,226 |

63,409 |

役員退職慰労引当金・退職給付負債 |

1,111 |

1,093 |

|

有形固定資産 |

41,677 |

44,152 |

有利子負債 |

33,457 |

34,794 |

|

無形固定資産 |

9,420 |

8,522 |

負債 |

54,827 |

51,568 |

|

投資その他 |

9,332 |

10,421 |

純資産 |

76,829 |

74,936 |

|

固定資産 |

60,430 |

63,096 |

負債・純資産合計 |

131,657 |

126,505 |

*単位:百万円

会計基準の変更(IFRS第16号:海外グループ会社のリース取引について、リース資産とリース債務をB/Sに計上)の影響と設備投資で有形固定資産が増加した他、マレーシアUnimech社の株式取得(後述)により投資有価証券が10億29百万円増加した。自己資本比率58.2%(前期末57.4%)。

キャッシュ・フロー(CF)

|

|

19/3期 上期 |

20/3期 上期 |

前年同期比 |

|

|

営業キャッシュ・フロー(A) |

4,067 |

5,668 |

+1,601 |

+39.4% |

|

投資キャッシュ・フロー(B) |

-4,757 |

-5,713 |

-956 |

– |

|

財務キャッシュ・フロー |

-6,541 |

-2,446 |

+4,095 |

– |

|

現金及び現金同等物期末残高 |

14,613 |

10,193 |

-4,420 |

-30.2% |

*単位:百万円

税引前利益29億92百万円(前年同期57億14百万円)、減価償却費30億85百万円(同22億16百万円)、売上債権減少26億75百万円(同64百万円)、たな卸資産の減少増減額4億59百万円(同△21億22百万円)、及び法人税等の支払い△15億59百万円(同△26億円)等で56億68百万円の営業CFを確保した。

投資CFは、設備投資(43億65百万円)やマレーシアUnimech社の株式取得(約16億円)等によるもので、財務CFは、配当金の支払い(11億46百万円)及び自己株式の取得(19億84百万円)等による。

2-4 トピックス

マレーシアUnimech社と資本業務提携契約を締結

マレーシアの大手バルブ製造・販売メーカーであり、大手販売代理店でもあるUnimech Group Berhad(マレーシア証券取引所上場、以下、Unimech)と資本業務提携契約を締結し、発行済株式総数の25.1%を取得した。

キッツは、第4期中期経営計画で「アジア地域のミドルクラス(ボリューム)ゾーンへの本格参入」を重点目標の一つに掲げている(これまではKITZ及びTOYOブランドの販売はハイエンドに留まっていた)。一方、Unimechは、アセアン・中国地域を中心に幅広い販売網と調達力を有し、ARITAブランド製品を中心に、特にパーム油など軽工業向けに強みを持つ。

キッツとUnimechとの間で資本関係を構築し、キッツグループの技術力、Unimechの販売力、及び両社のブランドカを融合し、また、互いの経営資源を補完し合う事で、製品ユーザーの利便性をより一層向上させる事ができると考え、資本業務提携に至った。

Unimech Group Berhadの概要

|

所在地 |

マレーシアペナン島 |

|

設立 |

1996年10月 |

|

資本金 |

107百万リンギット(約27億8百万円) |

|

事業内容 |

産業用バルブ、パイプ、継手等の流体制御機器、燃焼器、計器、ポンプの仕入・製造・販売 |

|

業績(2018年度) |

売上高:68億73百万円 |

KITZ Corporation of Taiwan、ロストワックス精密鋳物工場が竣工

KITZ Corporation of Taiwan(以下、KCT)の5つ目の工場となる、ロストワックス精密鋳物工場である屏東工場(ピントンエ場)が竣工した。

2003年、KCTは中国の江蘇省昆山市にKITZ Corporation of Kunshan(以下、KCK)を設立した。KCKはステンレスの精密鋳造鋳物を自社で使用する他、グループ会社にも供給しているが、生産能力が限界となっており、また、中国政府機関の安全、環境に関する規制が厳しくなってきている。精密鋳造鋳物の生産がKCK1社に集中する事によるリスクの分散と技術の伝承、KCTが自社生産する事による生産リードタイム短縮及び在庫低減を目的として、新工場を建設した。

尚、ロストワックスとは、「蝋(ワックス)を利用した鋳造方法。蝋で原型を作り、周りを鋳砂や石膏で覆い固め、加熱により中の蝋を溶かし出して除去することによってできた空洞に溶かした金属を流し込むと原型と同じ形をした鋳物ができあがる。

工場全景

(同社資料より)

3.2020年3月期業績予想

3-1 通期連結業績

|

|

19/3期 実績 |

構成比 |

20/3期 予想 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

売上高 |

136,637 |

100.0% |

124,000 |

100.0% |

-9.2% |

133,000 |

-6.8% |

|

営業利益 |

11,713 |

8.6% |

6,500 |

5.2% |

-44.5% |

10,000 |

-35.0% |

|

経常利益 |

11,883 |

8.7% |

6,300 |

5.1% |

-47.0% |

9,700 |

-35.1% |

|

親会社株主帰属利益 |

5,625 |

4.1% |

4,300 |

3.5% |

-23.6% |

6,400 |

-32.8% |

*単位:百万円

前期比9.2%の減収、同44.5%の営業減益予想

上期業績を反映すると共に、下期の見通しを引き下げた。売上面では、主力のバルブ事業において、下期に見込んでいた半導体製造設備向けの回復が翌期以降へずれ込む見通しである事に加え、国内市場で建築設備向けを中心に市中の在庫調整が遅れており、海外市場も、米中貿易摩擦の影響もあり、総じて低調に推移している。伸銅品事業では、原材料相場の下落に伴う販売価格の下落と販売数量の減少が継続する見込み。

利益面では、減収による利益の減少に加え、国内汎用バルブや半導体製造装置向けの売上減少による売上構成比の悪化、新基幹業務システムトラブルの影響や原価低減の遅れ等を織り込んだ。

為替及び原材料相場の前提

|

|

18/3期 |

19/3期 |

20/3期 計画 |

|

ドル:対円 |

112.04 |

110.37 |

109.00 |

|

ユーロ:対円 |

127.19 |

130.00 |

120.00 |

|

電気銅建値:円/トン |

757,000 |

748.000 |

660,000 |

3-2 セグメント別見通し

|

|

19/3期 実績 |

構成比・ 利益率 |

20/3期 予想 |

構成比・ 利益率 |

前期比 |

期初予想 |

予想比 |

|

バルブ事業 |

109,969 |

80.5% |

100,200 |

80.8% |

-8.9% |

106,000 |

-5.5% |

|

伸銅品事業 |

23,643 |

17.3% |

20,900 |

16.9% |

-11.6% |

24,000 |

-12.9% |

|

その他 |

3,025 |

2.2% |

2,900 |

2.3% |

-4.1% |

3,000 |

-3.3% |

|

連結売上高 |

136,637 |

100.0% |

124,000 |

100.0% |

-9.2% |

133,000 |

-6.8% |

|

バルブ事業 |

14,938 |

13.6% |

10,200 |

10.2% |

-31.7% |

13,500 |

-24.4% |

|

伸銅品事業 |

287 |

1.2% |

200 |

1.0% |

-30.3% |

500 |

-60.0% |

|

その他 |

90 |

3.0% |

0 |

0.0% |

– |

50 |

-100.0% |

|

調整額 |

-3,602 |

– |

-3,900 |

– |

– |

-4,050 |

– |

|

連結営業利益 |

11,713 |

8.6% |

6,500 |

5.2% |

-44.5% |

10,000 |

-35.0% |

*単位:百万円

バルブ事業

国内

建築設備向けは、市中の在庫調整が進んでおり下期以降の回復が見込まれ、水市場(上下水道)向けは、東京都向けの回復や価格改定効果等で好調を維持する。工業用バルブは、米中貿易摩擦の影響があるものの、案件は複数あり、受注に注力する。一方、半導体製造装置向けは、今期中の回復は厳しい状況で、日韓関係の悪化の影響も懸念材料。新基幹業務システム稼働による初期トラブルは解消に向かっている。

海外

中国は、汎用バルブ・工業用バルブ共に米中貿易摩擦の影響を受けているが、データセンター向けの好調が続いている。アセアンは設備投資の回復が遅れており、主力のタイ・インドネシアが低迷している。一方、マレーシアで、Unimechとの提携効果が期待できる他、ベトナムで、中国からの工場移転に伴う需要が期待できる。半導体製造装置向けは、国内同様、低迷が続く見込みで、特に韓国市場が厳しい。

北米市場は、大手代理店が在庫削減を継続しており、厳しい環境が続く。新規代理店への拡販に注力する。一方、南米市場(ブラジル)は需要回復による好調が続く。欧州市場は、大手代理店の在庫積み増しで好調が続いているが、Oil&Gas向けが中心のスペイン子会社は苦戦が続く。

3-3 設備投資及び減価償却費

20/3期の主な設備投資は、キッツマイクロフィルター新工場約10億円、キッツメタルワークス設備更新約30億円(19/3期に予定していたが、一部期ずれ)等。セグメント別では、バルブ事業67億円(19/3期62億円)、伸銅品事業34億円(同37億円)、その他1億円(同1億円)、合計102億円(同100億円)。減価償却費及びのれん償却費は合計67億円(同51億円)。

3-4 株主還元

第4期中期経営計画の策定にあたり、株主への配当による利益還元の更なる充実を目的に、配当性向の望ましい水準を、従来の親会社株主に帰属する当期純利益の25%前後から35%前後に10%引き上げた。

この方針に基づいて算定される配当額は、1株当たり年間17円となるが、配当の継続性、安定性を考慮し、前年度と同額の1株当たり年間20円を予定しており、連結配当性向は43.3%(前期実績34.2%)になる。.これに2019 年3月19 日から同年6月11日にかけて実施した、普通株式2,500,000株(自己株式を除く発行済株式数の2.62%)・総額 1,936,292,600円の自己株式取得の4月以降の取得分を反映した総還元性向は86.5%(同70.1%)になる。

3-5 株主優待制度の充実

同社株式を100株以上保有する株主から株主優待制度を利用できるよう株主優待制度を拡充した(2020年3月末より)。

|

|

グループ会社優待券 |

|

|

|

権利確定日 |

3月31日 |

||

|

保有株式数 |

変更前 |

1,000株以上 |

|

|

変更後 |

100株以上 |

||

|

優待内容 |

・浄水器本体及び交換用カートリッジの割引販売 ・ホテル紅や宿泊割引券 ・稀石の癒(ホテル紅や別館の岩盤浴等の温浴施設)利用割引券 ・北澤美術館招待券 |

||

※1,000株以上保有している株主への株主優待の内容(下記)については変更なし。

オリジナルクオカード、北澤美術館カレンダー(権利確定日3月3旧)

長期保有株主優待(権利確定日3月31日)

新規株主への優待(権利確定日9月30日)

4.今後の注目点

下期の業績見通しを引き下げた事からもわかるように、当面は厳しい事業環境が続くと思われる。しかし、足元では建築設備向けの市中在庫の調整が進んでおり、新基幹業務システムの立ち上げに伴うトラブルも第3四半期半ばには収束する見込みだ。これにより、出荷の回復に加え、停滞していた原価低減活動も活発化する。加えて、伸銅品事業において、キッツメタルワークスの新工場の量産開始による大幅な生産性向上が期待できる。ただ、半導体投資については5G関連投資をけん引役とする回復等、前向きな報道が増えているが、同社においては回復の兆しが見えないと言う。また、韓国半導体メーカーの一部で、日本製品をボイコットするような動きもあるようだ。

半導体製造装置向けで不透明感が残る事もあり、本格回復とはいかないだろうが、下期が業績の底になるのではないだろうか。経済雑誌によると、「再開発の集中は来年3月頃に一度踊り場を迎えるものの、ピークは23、24年頃になるだろう」(大手ゼネコン幹部)と言う。また、首都圏を中心とした大型開発はまだまだ続き、加えて大阪万博やIRの付帯施設やホテル建設も期待できると言う。業績底打ちから回復へ。来期の業績に期待したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役会設置会社 |

|

取締役 |

7名、うち社外3名 |

|

監査役 |

5名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2019年10月24日)

基本的な考え方

当社は、創造的かつ質の高い商品・サービスの提供により持続的に企業価値の向上を図ることを企業理念に掲げ、社会的に責任ある企業として、株主の皆様をはじめ、すべてのステークホルダーに配慮した経営の実現に取り組んでいます。また、経営の効率性とコンプライアンスの強化を図るため、ステークホルダーからの要請や社会動向などを踏まえ、迅速かつ効率が良く、健全で透明性の高い経営が実現できるよう、様々な施策を講じて、コーポレート・ガバナンスの充実を図っています。

<開示している主な原則>

1.政策保有株式(原則1-4)

(1)政策保有株式に関する基本方針

当社は、「政策保有株式に関する方針」を定めており、安定株主の形成等を目的とした政策保有株式は保有しないこととしています。但し、当社の主たる事業であるバルブ事業は、素材から製品までの一貫した技術の総合力が試される事業であり、製品開発、製造、販売、物流等のすべての過程において、取引先との良好な協力関係を維持することが不可欠です。そのため、その目的の限りにおいて、取引先の株式を保有することがあります。

(2)政策保有株式に係る検証

当社は、「政策保有株式に関する方針」に基づき、保有する政策保有株式の見直しを毎年行っており、保有する意義が乏しいと判断された株式の適宜売却を進める他、保有する株式であっても可能な限り縮減を進めることとしています。

(3)政策保有株式に係る議決権行使基準

当社は、「政策保有株式に関する方針」に基づき、株式発行会社の経営状況、ガバナンス体制及び中長期的な企業価値の増大につながる適切な意思決定の有無並びに当社グループの企業価値向上につながるか否かの観点を総合的に踏まえ、議案ごとに賛否を判断しています。

11.株主との建設的な対話に関する方針(原則5-1)

当社は、持続的な成長と中長期的な企業価値の向上のためには、経営の受託者としての説明責任を自覚し、株主・投資家等のステークホルダーに対し、適時・適切かつ公平な情報開示を行い、経営の公正と透明性を維持することが重要であると認識しています。そのため、経営戦略や経営計画について株主の理解が得られるよう、誠実かつ建設的な対話を行い、それにより得られた意見や要望を経営改善に活用しています。なお、当社は、IR活動を推進するため、以下の施策を実施しています。

(1)IR担当執行役員を選任するとともに、IR部門を設置し、株主との建設的な対話を積極的に進めています。

(2)機関投資家及びアナリストを対象とし、四半期ごとに決算説明会を開催しています。また、決算説明会においては、代表取締役またはIR担当執行役員が説明を行っています。さらに、決算短信及び有価証券報告書等の決算情報の他、経営情報、株式・株主総会の情報及びコーポレート・ガバナンスに関する報告書等のIR情報を当社ホームページに掲載し、情報を開示しています。

(3)機関投資家及びアナリストとの対話において把握された意見をIR部門から代表取締役及びIR担当執行役員に定期的に報告する他、必要に応じて、代表取締役がその内容を取締役会及び経営会議に報告しています。

(4)経理部門担当執行役員を情報取扱責任者としており、機関投資家及びアナリストとの対話に際して開示する情報の内容について、事前に経理担当執行役員、IR部門及び経営企画部門が協議するなど、インサイダー情報管理に留意しています。