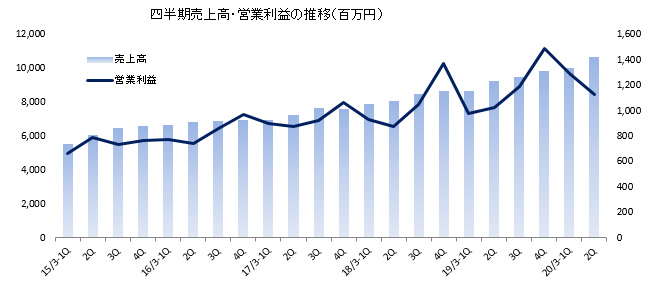

(4290)株式会社プレステージインターナショナル 順調な売上増加で大幅増益

|

玉上 進一 社長 |

株式会社プレステージ・インターナショナル(4290) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

サービス業 |

|

代表者 |

玉上 進一 |

|

所在地 |

東京都千代田区麹町2-4-1 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

881円 |

127,953,692株 |

112,727百万円 |

12.7% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

– |

– |

28.16円 |

31.3倍 |

211.55円 |

4.2倍 |

*株価は11/12終値。発行済株式数は2019年10月1日付けの株式分割を反映。ROEは前期末実績。

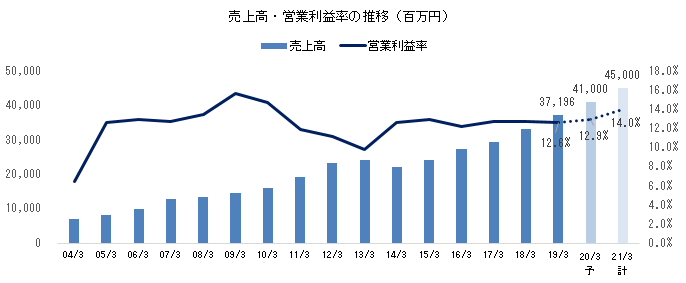

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年3月(実) |

27,328 |

3,345 |

3,717 |

2,668 |

21.31 |

14.00 |

|

2017年3月(実) |

29,477 |

3,768 |

4,124 |

2,789 |

22.04 |

12.50 |

|

2018年3月(実) |

33,119 |

4,230 |

4,638 |

2,936 |

23.03 |

12.00 |

|

2019年3月(実) |

37,196 |

4,687 |

4,928 |

3,185 |

24.91 |

13.00 |

|

2020年3月(予) |

41,000 |

5,300 |

5,500 |

3,600 |

28.16 |

– |

* 予想は会社予想。単位は百万円、円。

* 2016年10月及び2018年10月に、1株を2株に分割(EPSを遡及修正)。2020年3月期配当は、第2四半期末7円、期末(予想)3.5円。

株式会社プレステージ・インターナショナルの2020年3月期第2四半期決算の概要と通期予想について、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年3月期第2四半期決算概要

3.2020年3月期業績予想

4.中期経営計画(19/3期~21/3期)の進捗状況

5.今後の注目点

<参考:ESGの取り組み>

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20/3期上期は前年同期比15.6%の増収、20.7%の営業増益。損保向け、自動車メーカー向け共に増加したロードアシスト事業が同27.6%増と伸びる中、不動産向けサービスを中心にプロパティアシスト事業が同10.0%増、総合保証サービスを手掛ける子会社の寄与等でワランティ事業が同11.9%増等、主要事業の売上がそろって増加。プロパティアシスト事業における新センターの稼働に向けた採用・教育費用や基幹システムの稼働に伴う先行投資、インシュアランスBPO事業における海外拠点の新規開設やシステム投資等の先行投資を吸収した。

- 通期予想に変更はなく、前期比10.2%の増収、同13.1%の営業増益。富山、青森、鶴岡、横手での受注能力を活用して旺盛な需要に応えていく考えで、全てのセグメントで増収を見込んでいる。利益面では、一部のプログラムで発生した課題の解消やフランチャイズビジネスの拡充等で先行コストを吸収して収益性の改善が進む見込み。期末配当は、1株当たり3.5円を予定。株式分割を考慮すると実質7円となり、2Q末配当7円(1円増配)と合わせて年14円(予想配当性向24.9%)を予定しており、5期連続の増配となる。

- 上期は順調に売上が伸び、人材の採用・教育、システム投資、更には海外拠点新設等の先行投資を吸収して大幅な増益となった。前期に実施したIT投資で業務の自動化が進む等、取り組みの成果が現れており、来春には富山研修センターが稼働し、強みである現場対応にも磨きがかかる。各種取り組みが成果をあげる一方で、最大の課題は人財の確保だ。現在、オーダーに対して、全拠点合計で250名が不足していると言う。キャパを有し、キャパシティ率(=派遣を含む在籍者/席数)の改善余地も大きい、富山、横手を中心に人財の充足率を高めていく考え。

1.会社概要

「エンド・ユーザー(消費者)の不便さや困ったことに耳を傾け、解決に導く」という経営理念の下、国内外でBPO(ビジネス・プロセス・アウトソーシング)事業を展開している。サービスの主なものは、自動車保険加入者にサービスを提供するロードアシスタンスサービス(電話対応から現場でのサービスまで)、海外旅行損害保険加入者向けの日本語緊急コンタクトセンターサービス、物件の管理会社等と契約しマンションの入居者に提供するホームアシストサービス(水漏れ、鍵開け、ハウスクリーニング等)、駐車場管理会社向けのパークアシストサービス等。いずれのサービスも馴染みはあるが、B2Bの事業形態をとっているため、言い換えると、サービス提供の際はクライアント企業(損害保険会社、自動車関連会社、不動産管理会社等)の社名を名乗って対応するため、“プレステージ・インターナショナル”という同社の社名を耳にする事は少ない。

【グループ経営理念とグループ事業方針】

グループ経営理念

エンド・ユーザー(消費者)の不便さや困ったことに耳を傾け、解決に導く事業創造を行い、その発展に伴い社会の問題を解決し、貢献できる企業として成長する。

グループ事業方針

プレステージ・インターナショナルグループは、社会に必要とされ、クライアント企業から信頼され、エンド・ユーザーから感謝されるソリューションを提供できるグループを標榜し、社会貢献を常に念頭におきながらクライアント企業、株主、社員、地域と共に繁栄できるグローバルカンパニーを目指します。

1-1 事業セグメントの概要

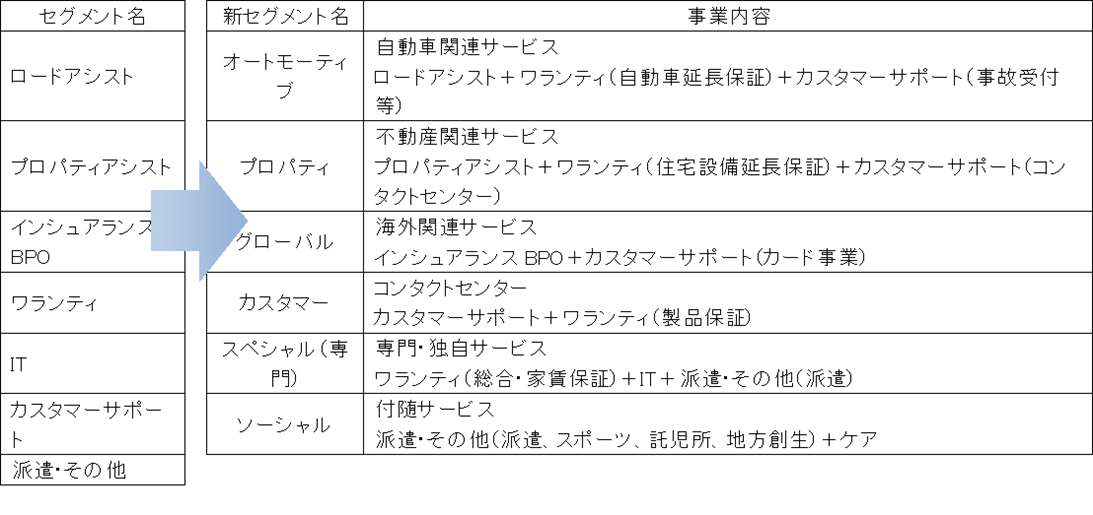

19/3期の売上構成比は、ロードアシスト41.7%(18/3期39.9%)、プロパティアシスト13.3%(同13.2%)、インシュアランスBPO11.1%(同11.1%)、ワランティ12.7%(同13.0%)、カスタマーサポート17.3%(同18.3%)、ITソリューション及び派遣・その他3.9%(同4.5%)。但し、リテンション・メーカー戦略の進捗を明確にするため、20/3期にセグメントを下記の通りサービス別からマーケット別に変更した。

1-2 特徴

玉上社長が、7年間にわたる海外生活で言葉や文化の違いにより不便な思いをした経験から、「海外でも日本にいるときのように高品質で心のこもったサービスを受ける事ができればいいのに・・・。」という思いが会社設立(1986年10月)の動機。その翌年にニューヨークへ進出し、トラブルに遭った日本人からの問い合わせに24時間日本語で対応するサービスを開始した。その後、アジア、ヨーロッパの主要都市にネットワークを広げると共にサービス内容を拡充。国内でのサービスも育成して業容を拡大した。

2001年7月にヘラクレス市場に上場し、2003年10月には、秋田県秋田市に緊急要請を24時間年中無休で受け付けるコンタクトセンターを開設(現「秋田BPOキャンパス」WEST棟650席)。「長期的かつ安定した人材の確保によってはじめて顧客への安定したサービスの提供が可能になる」との考えから開設した同キャンパスは、その後、07年EAST棟(550席)、12年サテライト棟(300席)と規模を拡大。高品質のインフラに対するクライアントからの評価は高く、ショールームとしての役割に加え、秋田での新たな雇用創造の一翼も担っている。2012年12月の東証2部上場を経て、2013年12月に東証1部に市場変更。

1-3 強み

同社の強みは、安定したストックビジネス、高品質なサービスを支えるサービス拠点、そして、この結果としての高い収益性と経営効率を実現している事。

安定したストックビジネス

クライアント企業である損害保険会社等の既存顧客向け付加価値サービス(保険特約)が中心のため、外部環境による収益の振れが比較的小さい。主たる業務委託契約フィーは、サービス対象者数×予想利用率によって算出され、サービス対象者やサービス対象者一人当たりの利用が増えると、翌期の委託契約フィーに反映される。特に自動車のトラブル対応は認知度の向上で導入企業や利用者が増加しており、継続的なサービス対象者数の増加と利用率の向上につながっている。自動車メーカーや販売会社がサービス収入の拡大に力を入れている事も追い風となっている。不動産関連サービスも同様に、フローの物件売り切りビジネスに依存していたマンションデベロッパー等がストックビジネスとして強化している事が追い風になっている。また、海外事業として手掛けているヘルスケア・プログラム(海外赴任での健康トラブル対応)は、業績改善による企業活動の活発化で需要が増えている。

高品質なサービスを支えるサービス拠点

秋田BPOキャンパス、山形BPOガーデン、富山BPOタウンを中心に、コンタクトセンター8施設を展開しており、現場対応については、(株)プレミアアシストが、ロードアシスト(自動車向け)、ホームアシスト(不動産向け)、及びパークアシスト(駐車場向け)を全国の主要都市に展開している(政令指定都市全てのカバーが目標)。

人材の安定化を求め地方都市に展開するコンタクトセンター

高品質なサービスの提供を実現するべく、国内にコンタクトセンターを保有し現場部隊を内製化すると共に、世界18ヶ国21拠点のグローバルネットワークを有する。コンタクトセンターは人材の安定化を念頭に地方都市に開設しており、現在の稼働施設は、秋田BPOキャンパス(秋田県秋田市)、山形BPOガーデン(山形県酒田市)、秋田BPOキャンパスにかほブランチ(秋田県にかほ市)、及び富山BPOタウン(富山県射水市)、秋田BPO横手キャンパス(秋田県)、及び、山形BPOガーデン鶴岡ブランチ(山形県鶴岡市)、横浜コンタクトセンター、青森コンタクトセンターの8施設。

|

秋田BPOキャンパス(2003年10月開設)

|

総席数:1,500席 投資額:約40億円 託児所、カフェテリア、社員寮、自動車整備工場、研修施設、自家発電装置等を完備。 |

|

山形BPOガーデン(2013年11月開設)

|

総席数:500席 投資額:約11.8億円 託児所、カフェテリア、研修施設、自家発電装置、社員寮、駐車場等 |

|

富山BPOタウン(2015年4月開設)

|

総席数:1,000席 投資額:約30億円 託児所、カフェテリア、社員寮、研修施設、自家発電装置、駐車場(1,010台) 東日本大震災以降のBCP(事業継続計画)に対する意識の高まりに応えるべく、秋田BPOキャンパスや山形BPOガーデンから遠く離れた富山県射水市に開設された。 |

(同社資料より)

|

拠点名 |

席数 |

キャパシティ率 |

|

拠点名 |

席数 |

キャパシティ率 |

|

秋田 |

1,500席 |

100.5% |

|

鶴岡 |

150席 |

36.7% |

|

山形 |

500席 |

106.2% |

|

横浜 |

210席 |

82.9% |

|

富山 |

1,000席 |

57.5% |

|

青森 |

80席 |

46.3% |

|

にかほ |

240席 |

84.2% |

|

– |

– |

– |

|

横手 |

500席 |

40.8% |

|

合計 |

4,180席 |

78.6% |

* 2019年9月末現在

全国主要都市において現場部隊を内製化 - 独自ブランドPremierAssist(プレミアアシスト)の展開 -

ロードアシスト、ホームアシスト、パークアシストでは、全国主要都市に内製化した現場部隊を展開している。トラブル現場で顧客対応するスタッフは清潔感のあるユニフォームで統一された正社員である。スタッフには定期的にマナー講習等が実施され、サービス品質向上への取り組みには余念がない。同社グループ企業の正社員による現場対応への評価は高く、競争力の源泉となっている。また、グローバルネットワークを有し、各海外拠点では、海外で病気・ケガをした際の医療費の査定やキャッシュレスで受診可能な病院ネットワークの開拓を行っている。

2.2020年3月期第2四半期決算概要

2-1 上期連結業績

|

|

19/3期 上期 |

構成比 |

20/3期 上期 |

構成比 |

前年同期比 |

期初予想 |

予想比 |

|

売上高 |

17,901 |

100.0% |

20,688 |

100.0% |

+15.6% |

19,700 |

+5.0% |

|

売上総利益 |

3,818 |

21.3% |

4,349 |

21.0% |

+13.9% |

- |

– |

|

販管費 |

1,815 |

10.1% |

1,931 |

9.3% |

+6.4% |

- |

– |

|

営業利益 |

2,002 |

11.2% |

2,417 |

11.7% |

+20.7% |

2,300 |

+5.1% |

|

経常利益 |

2,176 |

12.2% |

2,595 |

12.5% |

+19.3% |

2,350 |

+10.4% |

|

親会社株主帰属利益 |

1,453 |

8.1% |

1,340 |

6.5% |

-7.8% |

1,600 |

-16.2% |

* 単位:百万円

前年同期比15.6%の増収、20.7%の営業増益

売上高は前年同期比15.6%増の206億88百万円。3月に大手ダイレクト損保向けのサービスが始まった事に加え、自動車メーカーの需要取り込みが進んだロードアシスト事業の売上が同27.6%増と伸びる中、不動産向けサービスを中心にプロパティアシスト事業が同10.0%増、総合保証サービスを手掛ける子会社の寄与等でワランティ事業が同11.9%増等、主要事業の売上がそろって増加した。

利益面では、プロパティアシスト事業における新センターの稼働に向けた採用・教育費用や基幹システムの稼働に伴う先行投資、インシュアランスBPO事業における海外拠点の新規開設やサービス価値向上のためのシステム投資等の先行投資で売上原価が163億39百万円と同16.0%増加したものの、売上の増加と販管費の伸び抑制で営業利益が24億17百万円と同20.7%増加。同社が重視している営業利益率が11.7%と0.5ポイント改善した。最終利益が13億40百万円と同7.8%減少したのは、事業撤退損1億50百万円を特別損失に計上した事と税負担率(29.3→39.1%)の上昇による。

2-2 セグメント別動向

|

|

19/3期 上期 |

構成比・利益率 |

20/3期 上期 |

構成比・利益率 |

前年同期比 |

|

ロードアシスト |

7,392 |

41.3% |

9,429 |

45.6% |

+27.6% |

|

プロパティアシスト |

2,389 |

13.3% |

2,627 |

12.7% |

+10.0% |

|

インシュアランスBPO |

2,013 |

11.2% |

2,187 |

10.6% |

+8.6% |

|

ワランティ |

2,257 |

12.6% |

2,526 |

12.2% |

+11.9% |

|

カスタマーサポート |

3,196 |

17.9% |

3,278 |

15.8% |

+2.6% |

|

ITソリューション、 派遣・その他 |

652 |

3.6% |

639 |

3.1% |

-2.0% |

|

連結売上高 |

17,901 |

100.0% |

20,688 |

100.0% |

+15.6% |

|

ロードアシスト |

740 |

10.0% |

1,145 |

12.1% |

+54.7% |

|

プロパティアシスト |

301 |

12.6% |

245 |

9.3% |

-18.7% |

|

インシュアランスBPO |

246 |

12.2% |

225 |

10.3% |

-8.4% |

|

ワランティ |

377 |

16.7% |

554 |

21.9% |

+46.7% |

|

カスタマーサポート |

356 |

11.1% |

398 |

12.1% |

+11.7% |

|

ITソリューション、派遣・その他 |

-20 |

-3.1% |

-151 |

-23.6% |

– |

|

連結営業利益 |

2,002 |

11.2% |

2,417 |

11.7% |

+20.7% |

* 単位:百万円

ロードアシスト

売上高94億29百万円(前年同期比27.6%増)、営業利益11億45百万円(同54.7%増)。3月に始まった大手損保向けサービスの寄与もあり、損保向けサービスが増加する中、自動車メーカーの需要取り込みが進んだ。センターオペレーションと現場対応(グループ会社)の安定稼働で収益性も改善した。

プロパティアシスト

売上高26億27百万円(前年同期比10.0%増)、営業利益2億45百万円(同18.7%減)。賃貸から分譲へのシフトが進む不動産向けサービス(ホームアシスト)で既存受託業務が成長し増収をけん引した。ただ、利益面では、新センターの稼働に向けた採用・教育費用や基幹システムの稼働等に伴う先行コストが負担になった。

インシュアランスBPO

売上高21億87百万円(前年同期比8.6%増)、営業利益2億25百万円(同8.4%減)。駐在員向けの医療サポート業務(ヘルスケア・プログアム)の新規クライアント獲得や会員数の増加で売上が増加したが、海外拠点の新規開設やサービス価値向上のためのシステム投資等の先行投資に加え、利益率の高い海外旅行保険の取り扱い減少の影響もあり、減益となった。

ワランティ

売上高25億26百万円(前年同期比11.9%増)、営業利益5億54百万円(同46.7%増)。(株)イントラストが手掛ける総合保証事業と自動車延長保証を中心に売上が増加。売上の増加と(株)イントラストの収益性改善で大幅な増益となった。

カスタマーサポート

売上高32億78百万円(前年同期比2.6%増)、営業利益3億98百万円(同11.7%増)。国内における既存受託業務の拡大により売上が増加。一部プログラムの課題も解消し、利益率が改善した。

ITソリューション、派遣・その他

売上高6億39百万円(前年同期比2.0%減)、営業損失1億51百万円(前年同期は20百万円の損失)。ITソリューションは外部開発案件の寄与で売上高が3億47百万円と同35.8%増加。グループの開発案件もあり、高水準の稼働率を維持した事で営業利益は70百万円と同168.5%増加した。

一方、派遣・その他事業は売上高2億92百万円(同26.3%減)、営業損失2億21百万円(前年同期は営業損失46百万円)。(株)プレミア・ケアが手掛ける発達障害児支援プログラムにおいて、自治体から受けている給付金に過誤請求があった事実が発覚し、現段階で認識している損失相当分1億31百万円を売上取消処理した(この件の最終判断は自治体にあるため今後変動する可能性がある)。

尚、(株)プレミア・ケアは、持分法適用会社として2011年2月に設立。通所介護事業者向けサービスの開発に際して現場の状況把握を目的に事業推進者との合弁会社としてスタートした。2013年7月に発達障害児支援事業に参入し、同年11月に100%子会社化された。現在、都内に8店舗を展開している。

発達障害児支援事業は一定の要件(指導員数)を満たす事を条件に自治体等に対して加算請求できるが、今回、異動等の関係から要件を充足していないにもかかわらず、加算請求を継続していた事実が発覚した。今後、社内調査により、過誤請求した金額を精査し、会計処理を行う方針。ただ、現在、400名超の利用者があり、社会的ニーズも高い事業であるため、専任取締役の配置を行い、適正な運営の下で事業を継続する考え。このため、事業継続に向けてガバナンスを強化し、コンプライアンス体制を再構築する。

現場対応活動状況

|

ロードアシスト |

19/3期 上期 |

20/3期 上期 |

前年同期比 |

|

手配件数(千件) |

311 |

362 |

+16.2% |

|

PREMIER Assist シェア率 |

13.2% |

13.5% |

– |

|

PREMIER Assist + FCシェア率 |

13.2% |

15.5% |

– |

|

|

|

|

|

|

ホームアシスト |

19/3期 上期 |

20/3期 上期 |

前年同期比 |

|

手配件数(千件) |

60 |

54 |

-10.5% |

|

うち分譲 |

35 |

41 |

+14.4% |

|

PREMIER Assist シェア率 |

36.6% |

40.5% |

– |

|

うち分譲 |

57.5% |

49.9% |

– |

|

|

|

|

|

|

パークアシスト |

19/3期 上期 |

20/3期 上期 |

前年同期比 |

|

手配件数(千件) |

90 |

113 |

+24.5% |

|

PREMIER Assist シェア率 |

88.7% |

84.2% |

– |

2-3 ガバナンス強化策

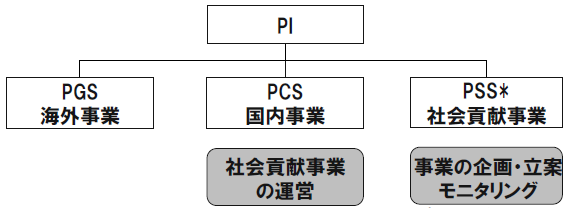

発達障害児支援プログラムにおいて発生した給付金の過誤請求も踏まえて、改めてガバナンスを強化する。この一環として、社会貢献事業を定義し、(株)プレステージ・インターナショナルが主体となって同事業の企画経営・運営を行っていく。社会貢献事業を重要かつポテンシャルの高い事業と位置付けており、同事業を通して自治体と共に地域の活性化に取り組んでいく考えで、同事業の企画・立案・モニタリングを行う子会社(仮称プレステージ・ソーシャルソリューション)を設立する予定である。

社会貢献事業にセグメントされる事業は、スポーツ(アランマーレ)、保育園(オランジェリー)、発達障害児童支援・放課後等デイサービス(プレミア・ケア)、地域振興投資。新セグメントの「アド・バリュー」を「ソーシャル」に組み替え、社会貢献事業の経営成績を開示していく予定。

|

|

17年3月末 |

18年3月末 |

19年3月末 |

19年10月末 |

|

保育園預り児童 |

67名 |

56名 |

92名 |

127名 |

|

発達障害預り児童 |

327名 |

407名 |

395名 |

423名 |

(同社資料より)

PI : (株)プレステージ・インターナショナル

PGS: (株)プレステージ・グローバルソリューション

PCS: (株)プレステージ・コアソリューション

PSS: 仮称プレステージ・ソーシャルソリューション

2-4 財政状態及びキャッシュ・フロー

財政状態

|

|

19年3月 |

19年9月 |

|

19年3月 |

19年9月 |

|

現預金 |

15,015 |

14,865 |

仕入債務 |

1,347 |

1,475 |

|

売上債権 |

4,164 |

4,572 |

未払法人税等 |

792 |

796 |

|

立替金 |

3,894 |

4,211 |

資産除去債務 |

974 |

1,136 |

|

流動資産 |

24,461 |

25,041 |

有利子負債 |

1,150 |

975 |

|

有形固定資産 |

8,653 |

9,070 |

負債 |

11,284 |

11,751 |

|

投資その他 |

4,993 |

5,305 |

純資産 |

27,739 |

28,606 |

|

固定資産 |

14,562 |

15,316 |

負債・純資産合計 |

39,023 |

40,358 |

* 単位:百万円

業容拡大に伴い、第2四半期末の総資産は403億58百万円と前期末の比較で13億34百万円増加した。秋田BPO横手キャンパスの竣工等で建物構築物(有形固定資産)が増加し、投資その他では投資有価証券が増加した。自己資本比率67.1%(前期末67.5%)。

キャッシュ・フロー(CF)

|

|

19/3期 上期 |

20/3期 上期 |

前年同期比 |

|

|

営業キャッシュ・フロー |

1,244 |

2,440 |

+1,196 |

+96.1% |

|

投資キャッシュ・フロー |

-1,165 |

-2,008 |

-842 |

– |

|

財務キャッシュ・フロー |

-556 |

-650 |

-93 |

– |

|

現金及び現金同等物期末残高 |

13,994 |

14,857 |

+863 |

+6.2% |

* 単位:百万円

税引前利益24億43百万円(前年同期21億78百万円、減価償却費5億34百万円(同4億67百万円)、未払消費税等の増減6億59百万円(同△4億67百万円)、及び法人税等の納付△8億44百万円(同△9億27百万円)等で24億40百万円の営業CFを確保した。投資CFは、秋田BPO横手キャンパスや富山BPOタウンでの総合研修センター(現場対応の研修センター)への投資やIT投資等によるもので、財務CFは配当金の支払い等による。

2-5 TOPICS ― 地域創生活動 -

「プレステージ・インターナショナル presents TGC TOYAMA 2019 by TOKYOGIRLSCOLLECTION」の開催(7月27日)

昨年に続き2度目の開催となるTGCの「TGC富山2019」にプラチナパートナーとして協賛した。スポーツでの社会貢献の一環として設立した、女子スポーツチーム「Aranmare」による「Aranmare STAGE」を披露し、選手と公式キャラクターである「アラマ」と共に、出演者がランウェイを歩き、会場を沸かせた。来場者数は延べ約7,500名にのぼり、昨年を上回る集客となり、地域に根差す企業である事をPRできたと言う。今後も、若年層や女性が輝ける場を提供すると共に、継続した社会貢献活動に取り組んでいく考え。

(同社資料より)

伝統文化である「高岡鋳物」の発信

2017年にPlRe-TurnFundの支援事業として、同社と(株)能作との共同出資により設立した(株)能作プレステージが新ブランド「かんばせ」を発表し、9月27日オープンしたコレド室町テラス内の「能作コレド室町テラス店」において初お披露目を行った。

(株)能作プレステージは、富山県高岡の伝統文化である「高岡鋳物」の技術を継承・発展させ、進化したブランドとして日本だけでなく、世界にも発信していく事を目的としている。地元の伝統文化を守るため、今後も地域に密着した取り組みを行い、地方創生の範囲を広げていく考え。

(同社資料より)

自転車による駆け付けサービスの提供開始

全国主要都市で展開中の自社ブランド「プレミアアシスト」による自転車駆け付けサービスの提供を開始した。自転車導入のメリツトは、小回りが利くため住宅街等の狭小な道でのトラブル対応が可能で、バイクによる駆け付けと同等の現場軽作業対応が可能な一方、エコである事。CO2の排出がなく、環境に優しいサービスの提供が可能(30分で7kmの走行可能を見込む)。しかも、免許が不要の自転車を活用するため採用間口の拡大が期待できる(採用の多様性)。

「プレミアアシスト」ならではのサービスクオリティを追求し、さらに多くのトラブル解決を目指している。

3.2020年3月期業績予想

3-1.連結業績

|

|

19/3期 実績 |

構成比 |

20/3期 予想 |

構成比 |

前期比 |

|

売上高 |

37,196 |

100.0% |

41,000 |

100.0% |

+10.2% |

|

営業利益 |

4,687 |

12.6% |

5,300 |

12.9% |

+13.1% |

|

経常利益 |

4,928 |

13.2% |

5,500 |

13.4% |

+11.6% |

|

親会社株主帰属利益 |

3,185 |

8.6% |

3,600 |

8.8% |

+13.0% |

* 単位:百万円

前期比10.2%の増収、同13.1%の営業増益予想

売上高は前期比10.2%増の410億円。業績予想に変更はなかったが、第2四半期の状況を踏まえてセグメントの予想を見直した。ロードアシスト事業は第2四半期の好調を受けて、ワランティ事業は総合保証事業を手掛ける子会社(株)イントラストの収益性の向上を受け、それぞれ上方修正した。一方、国内事業体制構築と海外カードビジネスの利用促進が課題のカスタマー事業、ケア事業での事業継続に向けた体制再構築に取り組むその他の予想を引き下げた。

営業利益は同13.1%増の53億円。収益性の高い海外日本語サービスの案件減少の影響に加え、サービス価値向上に向けたシステム投資が負担になるインシュアランスBPOの利益が減少する他、損失処理で(株)プレミア・ケアが営業損失となる見込みだが、その他のセグメントが増益となり、6期連続の最高益更新が見込まれる。

設備投資は富山総合研修センター(7億円)等で16億円を計画しており、減価償却費は12億61百万円を織り込んだ

3-2.セグメント別見通し

|

|

19/3期実績 |

構成比・ 利益率 |

20/3期予想 |

構成比・ 利益率 |

前期比 |

期初予想 |

予想比 |

|

ロードアシスト |

15,500 |

41.7% |

18,600 |

45.4% |

+20.0% |

17,700 |

+5.1% |

|

プロパティアシスト |

4,957 |

13.3% |

5,400 |

13.2% |

+8.9% |

5,400 |

+0.0% |

|

インシュアランスBPO |

4,124 |

11.1% |

4,300 |

10.5% |

+4.3% |

4,400 |

-2.3% |

|

ワランティ |

4,726 |

12.7% |

5,000 |

12.2% |

+5.8% |

5,000 |

+0.0% |

|

カスタマーサポート |

6,445 |

17.3% |

6,500 |

15.9% |

+0.9% |

7,000 |

-7.1% |

|

ITソリューション、派遣他 |

1,441 |

3.9% |

1,200 |

2.9% |

-16.7% |

1,500 |

– |

|

連結売上高 |

37,196 |

100.0% |

41,000 |

100.0% |

+10.2% |

41,000 |

+0.0% |

|

ロードアシスト |

1,807 |

11.7% |

2,400 |

12.9% |

+32.8% |

2,220 |

+8.1% |

|

プロパティアシスト |

597 |

12.0% |

650 |

12.0% |

+8.9% |

600 |

+8.3% |

|

インシュアランスBPO |

577 |

14.0% |

500 |

11.6% |

-13.3% |

530 |

-5.7% |

|

ワランティ |

888 |

18.8% |

1,100 |

22.0% |

+23.9% |

1,000 |

+10.0% |

|

カスタマーサポート |

814 |

12.6% |

920 |

14.2% |

+13.0% |

1,000 |

-8.0% |

|

ITソリューション、派遣他 |

1 |

0.001% |

-270 |

– |

– |

-50 |

– |

|

連結営業利益 |

4,687 |

12.6% |

5,300 |

13.5% |

+13.0% |

5,300 |

0.0% |

* 単位:百万円

ロードアシスト事業は大型新規損保案件の通期寄与と横手での自動車メーカー向けサービスの拡充で売上が増加する。利益面では、増収効果とフランチャイズ戦略で先行投資負担を吸収する。プロパティアシスト事業は既存サービスの売上増と新規サービスの開発で売上が増加し、基幹システム投資や専用サテライト施設投資に伴うコストを吸収する。インシュアランスBPO事業は海外日本語サービスの案件減少をヘルスケア・プログラムの新規獲得で吸収する。一方、利益面では、収益性の高い海外日本語サービスの案件減少の影響に加え、サービス価値向上に向けたシステム投資が負担になる。ワランティ事業は総合保証を中心に売上が増加する中、製品保証の体制整備も進み収益性が改善する。カスタマーサポート事業は既存案件の増加と海外カード事業の拡充で売上が増加。一部プログラムで発生した課題の解決と海外カードの売上増で収益性の改善も進む見込み。

3-3 新セグメントの進捗状況(未監査)

|

|

期初予想 売上高 |

同 営業利益 |

修正予想 売上高 |

差額 |

同 営業利益 |

差額 |

|

オートモーティブ |

19,300 |

2,220 |

20,200 |

+900 |

2,400 |

+180 |

|

プロパティ |

5,600 |

600 |

5,600 |

+0 |

650 |

+50 |

|

グローバル |

6,500 |

1,080 |

5,900 |

-600 |

1,020 |

-60 |

|

カスタマー |

4,000 |

480 |

4,100 |

+100 |

480 |

+0 |

|

スペシャル* |

4,850 |

1,120 |

4,870 |

+20 |

1,250 |

+130 |

|

ソーシャル* |

750 |

-200 |

330 |

-420 |

-500 |

-300 |

|

合計 |

41,000 |

5,300 |

41,000 |

0 |

5,300 |

0 |

* スペシャル及びソーシャルはセグメントの再設定に伴い、一部入替えが発生している。

グローバル事業は海外カードの利用率が想定を下回る見込みであり、売上・利益共に予想を下方修正した(今後の対応課題と位置付けている)。カスタマー事業はコンタクトセンターの組織体制を再構築した効果で売上が期初予想を上回り、利益面では再構築コストを売上の増加で吸収する。ソーシャル事業はケアビジネスのコンプライアンス課題の会計処理を織り込んだ。

3-4 横手・山形に保育園「オランジエリー」がオープン

育児と仕事の両立をサポートすべく、秋田BPO横手キャンパス内に「オランジェリー横手保育園」を開設した。また、山形BPOガーデンでは、従業員の増加に伴い、既存の保育施設(第1保育園)が毎年定員数に達しているため、第2保育園となる「オランジェリー山形第2保育園」を開設した。地域貢献の一環として、いずれもの保育施設も、同社の従業員以外にも門戸を広げている。

|

オランジエリー横手保育園 開業 : 2019年10月1日 面積 : 延床面積367.278㎡ 定員 : 42名 対象年齢 : 0歳~5歳 運営時間 : 7:00~21:00(20:00以降延長) |

|

|

オランジェリー山形第2保育園 開業 : 2019年10月1日 面積 : 延床面積377.62m 定員 : 42名 対象年齢 : 0歳~5歳 運営時間 : 7:30~21:30(20:30以降延長) |

|

(同社資料より)

4.中期経営計画(19/3期~21/3期)の進捗状況

4-1 進捗状況

中期経営計画では最終21/3期の数値目標として、売上高450億円、営業利益率14%、ROE15%・ROA10%、総還元性向30%、を掲げている。

売上高については市場の変化を見据えた新規分野の開拓と既存事業の拡充により、営業利益については売上の増加とアプリ活用等による業務の効率化により、共に年率10%成長を維持する。ROEについては、財務レバレッジを有効活用し、ROAについては先行投資フェイズが続く中で資産効率の維持に努める。株主還元については、必要キャッシュポジションを月商3ヶ月分(年間売上高の1/4)とし、配当や自社株買いを実施していく。

進捗状況

|

売上高 |

主要事業で旺盛な需要を取り込み順調に推移している。更なる成長に向け、市場の変化を見据えて既存事業の拡充を図る。 |

|

営業利益 |

2ケタの成長目標は維持しているが、目標達成に向け、生産性向上のための業務の効率化、プレミアアシストのネットワーク強化、及び富山の人材確保に一段の注力が必要。 |

|

ROE・ROA |

19/3期実績ROE12.7%、ROA8.7%。目標達成に向け資産効率向上施策を講じる。 |

|

総配当還元 |

適切な設備投資等を行いつつも、積極的に株主還元を講じる。 |

|

|

15/3期 |

16/3期 |

17/3期 |

18/3期 |

19/3期 |

|

ROE |

12.21% |

16.13% |

14.36% |

13.05% |

12.69% |

|

ROA |

8.33% |

10.78% |

9.94% |

9.11% |

8.69% |

|

配当性向 |

19.3% |

16.4% |

20.4% |

26.0% |

26.0% |

4-2 達成へ向けた戦略とITの活用による業務工数の削減

中期経営計画の達成に向けた戦略として、現場対応のネットワーク強化、プレミアアシストのブランディング強化、及び富山研修センターの活用を挙げており、併せてIT活用による業務工数の削減に取り組んでいる。

戦略

首都圏及び主要都市でのプレミアアシストによる現場対応効率の向上と地方都市でのFC拠点の拡大に取り組んでいる。現場対応のネットワークを強化する事で全国的な現場対応カバー率を高め、更なる知名度の向上につなげていく。また、プレミアアシストのブランディング強化にも取り組んでおり、レッカー車やバイク等の車両、ユニフォーム等をプレミアアシスト・デザインで統一すると共に、カーメーカーのイベントへの参加等でプレミアアシスト・ブランドの露出機会を増やしている。

(同社資料より)

2020年3月に開設される富山研修センターの活用により、技術、接客、スキルアップの向上も図っていく。富山研修センターでは、プレミアアシスト新入社員・既存隊員のスキルアップ研修、FC向けの基礎研修・スキルチェック、更には指定・推奨協力業者向けの研修を実施する。スキルアップはもちろん、研修制度を統一する事で技術・接客の安定化も期待できる。

|

富山研修センター完成イメージ

(同社資料より) |

自動車整備工場、屋内ロードサービス研修棟、最大20名宿泊可能な宿泊棟を完備。

屋内ロードサービス研修棟では、縁石、側溝、スロープ等が再現されている。 |

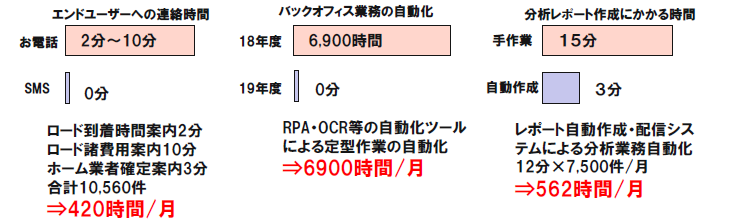

IT活用による業務工数の削減

19/3期に実施したIT投資により、20/3期は毎月約8,000時間の工数を自動化した。具体的には、顧客連絡にSMSを活用した事で420時間/月、バックオフィス業務の自動化により6,900時間/月、更には分析レポート自動作成により562時間/月、それぞれ削減した。

(同社資料より)

5.今後の注目点

上期は、主力のロードアシスト事業を中心に順調に売上が伸び、人材の採用・教育、システム投資、更には海外拠点新設等の先行投資を吸収して大幅な増益となった。19/3期に実施したIT投資で業務の自動化が進む等、取り組みの成果が現れており、来春には富山研修センターが稼働し、同社グループの強みである現場対応にも磨きがかかる。

各種取り組みが成果をあげる一方で、最大の課題は人財の確保だ。現在、オーダーに対して、全国の拠点合計で250名が不足していると言う。こうした中、秋田(席数1,500席)や山形(同500席)がフル稼働状態にあるのに対して(キャパシティ率=派遣を含む在籍者/席数が、それぞれ100.5%、106.2%)、1,000席のキャパシティを持つ富山と500席の横手のキャパシティ率は、それぞれ57.5%、40.8%にとどまる。富山は派遣比率が低下して正社員比率が上昇傾向にあるものの、退職率が11.4%と高い事が低キャパシティ率の要因であり、横手は本格稼働して日が浅い事が要因(退職率は3.3%と低い)。キャパを有し、キャパシティ率の改善余地も大きい、この2拠点を中心に人財の充足率を高めていく考え。

この他、社会貢献事業(ソーシャル事業)も興味深い。どのようにして社会貢献と収益を両立していくか、人財の確保・育成と共に注目していきたい。

<参考:ESGの取り組み>

ESGの一環として、地方都市での雇用創出と女性活躍推進プロジェクトに取り組んでいる。

地方都市における雇用創出

同社は、「地元で働く」をテーマに女性や若・青年層の雇用を創出と女性の社会進出をサポートする事で、地域に愛される企業となる事を目指している。旺盛なアウトソーシング需要に応えるべく、2019年5月に新BPO拠点「秋田BPO横手キャンパス」が竣工した。同キャンパスの運営を通して、女性や若・青年層の雇用を創出と女性の社会進出にも貢献していく考え。

「秋田BPO横手キャンパス」概要

|

所在地 |

秋田県横手市 |

|

投資額 |

:約21億円 |

|

席数 |

500席(180名で稼動を開始し、2021年までに500名の雇用を目指している) |

|

事業 |

ロードアシスト、インシュアランス・、プロパティアシスト |

|

設備 |

カフェテリア、研修施設、託児所、自家発電装置、リラックススペース、ジム |

女性活躍推進プロジェクト

女性活躍推進の取り組みと認知度向上イベント

同社は、「女性が活躍する」とはどういう事か、何が阻害要因になっているのか、を明らかにし、ライフステージに関わらず、誰もが活躍できる職場環境づくりに取り組んでいる。この取り組みの認知度向上を目的に、2018年9月9日、富山BPOタウンにて「ゼロニイビューティーDAY」を開催した。

「ゼロニイビューティーDAY」では、様々な体験イベントの他、キャリアアップセミナーや会社説明会を開催。200~300名の参加を想定していたが、悪天候にもかかわらず、開始2時間前より長蛇の列となり、700名弱の方が参加した。女性活躍推進の取り組みについてPRする事で認知度向上を図り、人財の確保につなげていく考え。

女性活躍推進3年計画

現在30%の女性管理者比率の50%へ引き上げるべく、女性が活躍できる環境づくりに取り組んでいる。この一環として、1時間単位の有給制度を導入した他、託児所との連携を行っている。

男女別管理職比率(2019年3月末現在)

|

|

|

全体 |

管理者(G長・MG) |

SV |

LD-COM |

||||

|

男 |

女 |

男 |

女 |

男 |

女 |

男 |

女 |

||

|

全拠点計 |

人数 |

683 |

1,993 |

100 |

45 |

170 |

161 |

413 |

1,787 |

|

比率 |

26% |

74% |

69% |

31% |

51% |

49% |

19% |

81% |

|

(同社資料を基に作成)

1時間単位の有給制度

多様な働き方に対応できる職場環境づくりの一環として、1時間単位での有給取得を可能にした。所要時間に合わせた有給の取得を可能にする事で稼動時間の増加にもつなげていきたい考え。

託児所との連携

育児休暇で会社から離れる事による疎外感や復帰への不安を軽減し、復帰後の早期戦力化を図るべく託児所との連携を進めている。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役会設置会社 |

|

取締役 |

5名、うち社外2名 |

|

監査役 |

4名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2019年07月08日)

基本的な考え方

当社におけるコーポレート・ガバナンスとは、エンド・ユーザー、クライアント企業、株主、社員、地域等の各ステークホルダーとの関係における企業経営の基本的な枠組みのあり方と理解しております。当社及び当社グループとして、コーポレート・ガバナンスの充実・強化は株主利益および企業価値向上のための責務と考えており、以下の方針を定めております。

1 株主の権利を尊重し、平等性を確保します。

2 各ステークホルダーとの適切な協働を図ります。

3 会社情報を適切に開示し、透明性の確保を図ります。

4 公正・透明で迅速果断な判断を可能にする取締役会等の体制の構築に取り組みます。

5 株主との適切な対話を行ないます。

<実施しない主な原則とその理由>

補充原則4-10-1(諮問委員会等の設置)

当社は、任意の指名・報酬委員会などの独立した諮問委員会を設置していませんが、取締役候補の選任や取締役の報酬については、取締役会の決議に先立ち、独立社外取締役に対し説明を行い、適切な助言を得ています。このように、取締役候補の選任や取締役の報酬について、独立社外取締役の適切な関与・助言を得ていることから、これらに係る取締役会の機能の独立性・客観性と説明責任は十分担保されているものと考えています。

<開示している主な原則>

原則1-4(政策保有方針)

(1) 政策保有株式に関する方針

当社が純投資目的以外の目的で保有する株式は、取引先の株式を保有することで中長期的な関係維持、取引拡大、シナジー創出等が可能と なるものを対象としております。発行会社の株式を保有する結果として当社の企業価値を高め、株主・投資家の皆様の利益に繋がると考える場合 において、このような株式を保有する方針としております。当該方針に従い、四半期毎に中長期的な経済合理性や将来の見通しについて取締役 会において検証し、意義が不十分あるいは基本方針に合致しない保有株式については縮減を進めます。また、保有する便益やリスクが資本コストに見合っているか等を個別具体的に精査、検証しその概要を開示いたします。

原則5-1(株主との建設的な対話に関する方針)

当社では、グループ経営戦略本部を担当部署としております。

株主や投資家に対しては、決算発表後に決算説明会を開催するとともに、逐次、各BPO拠点見学を兼ねた説明会やスモールミーティングを実施 しております。また、海外機関投資家向けにスモールミーティングも実施しております。

株主・投資家との建設的な対話を促進するための体制・取組みに関する基本方針は以下のとおりになります。

(1)株主との対話については、建設的な対話が実現するよう、代表取締役又はIR担当責任者が直接面談に臨むことを基本としております。

(2)IR担当責任者は、グループ経営戦略本部を管掌し、グループ財務経理本部等を含めて他部署と十分な連携をとれる横断的な体制を構築しております。

(3)株主構造の把握に努めるとともに、決算説明会および各BPO拠点において個人投資家向け説明会を実施しております。

(4)代表取締役およびIR担当責任者は、取締役会において対話の状況について定期的にフィードバックを行なっております。

(5)決算説明会および株主のとの面談は、すでに開示されている情報を敷衍して説明することとしており、開示されていない重要事実に該当する事実については開示・説明しない方針であります。かかる措置は、株主間の公平、市場の健全性の確保のほか、株主の自由な株式売買を保障するうえで必要な措置と認識しております。