ブリッジレポート:(6537)WASHハウス 営業赤字、新規出店に不透明感

|

児玉 康孝 社長 |

WASHハウス株式会社(6537) |

|

|

企業情報

|

市場 |

東証マザーズ、福証 Q-Board |

|

業種 |

サービス業 |

|

代表取締役社長 |

児玉 康孝 |

|

所在地 |

宮崎県宮崎市新栄町86番地1 |

|

決算月 |

12月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,013円 |

6,870,400株 |

6,960百万円 |

0.1% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

8.00円 |

0.8% |

17.64円 |

57.4倍 |

322.91円 |

3.1倍 |

*株価は6/28終値。発行済株式数、DPS、EPS、BPSは20年1月期第1四半期決算短信より。ROEは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2015年12月(実) |

2,050 |

219 |

219 |

131 |

38.21 |

8.00 |

|

2016年12月(実) |

3,118 |

294 |

284 |

192 |

35.25 |

8.00 |

|

2017年12月(実) |

3,375 |

243 |

247 |

156 |

22.94 |

8.00 |

|

2018年12月(実) |

2,749 |

12 |

16 |

2 |

0.33 |

8.00 |

|

2019年12月(予) |

3,675 |

200 |

200 |

121 |

17.64 |

8.00 |

*単位:百万円、円。予想は会社側予想。18年12月期より連結。2016年4月2日付で1:100、2017年4月1日付で1:2の株式分割を実施。EPS、DPSは遡及して調整済。

WASHハウス株式会社の2019年12月期第1四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2019年12月期第1四半期決算概要

3.2019年12月期業績見通し

4.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 19年12月期第1四半期の売上高は前年同期比1億5百万円減の4億59百万円。FC新規出店数は7店舗。契約済み在庫物件を14店舗確保し第2四半期以降のオープンを予定している。販管費はほぼ横這いの2億34百万円となったが、吸収できず営業利益は55百万円の損失。(前年同期は非連結なので前年同期比はインベストメントブリッジが計算した参考値。)

- 通期予想に変更はない。売上高は前期比33.7%増の36億75百万円、営業利益は前期を大きく上回る2億円を予想。FC新規出店は116店舗。ただ、第1四半期時点では売上高、FC新規出店の進捗率はそれぞれ12.5%、6.0%となっている。これは東京都及び大阪府周辺エリアの店舗開発は進んでいるものの、第1四半期のオープンに繋がらず、期ずれとなっているため。

- 同社ではコインランドリー利用率が高まる第2四半期(4-6月)及び第4四半期(10-12月)に新規出店数が多くなる傾向があり、第2四半期のみで年間出店数の26%、第4四半期のみで同45%の出店を行っていることや、前述のとおり都市圏での店舗開発が進んでおり、第1四半期末において契約済みの在庫物件を14店舗抱えていること等から、出店実績は7店舗ではあるが、年間の業績予想への影響はないと判断している。

- タイでの合弁会社設立など、中期的な海外展開にも着手した同社だが、WASHHOUSEフィナンシャルの本格稼働も梃子に、第2四半期以降の着実な新規出店の進捗をまずは期待したい。

1.会社概要

コインランドリー業界のグローバルスタンダードの創造を目指し、FCを中心にコインランドリー店舗を展開。

全店舗一括管理運営方式によるクオリティ統一化という今までにない新たなFCビジネスの仕組みを創り出し、FC本部と加盟店の共栄を実現。ストック型の安定した収益構造なども大きな強み。

大阪、東京への進出を契機に全国展開を本格化へ。将来は海外展開も視野に入れている。

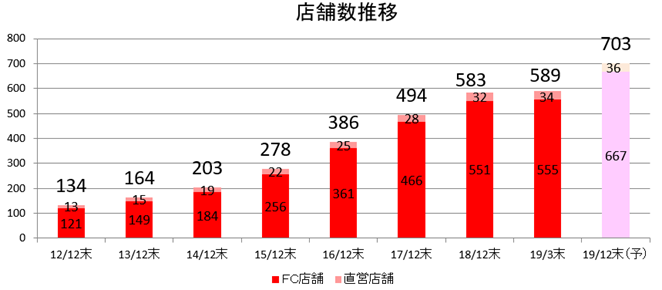

2019年3月末現在、1都1府21県に589店舗(FC555店舗、直営34店舗)を出店。

【1-1 沿革】

児玉社長が起業するにあたり、少子高齢化や人口減少が確実な時代に永続的に売上・利益を伸ばしていくためにはどうしたらよいか、社会的意義がある事業か、先行事業者がいるか、競争に勝てるか、容易に真似されないか、ストック型の事業にできるかなど様々な観点から事業を検討した結果たどり着いたのがコインランドリー事業だった。

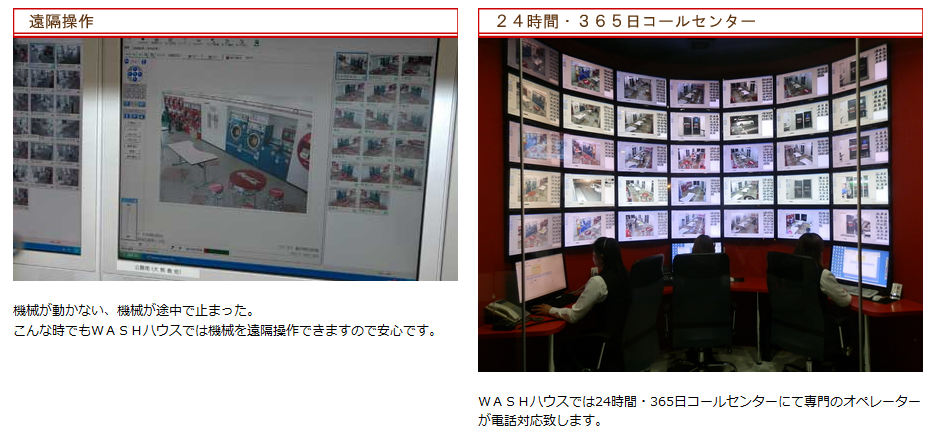

事業規模拡大のためにはFC展開が適しているが、FC本部と加盟店との対立というFCビジネスの問題点解決のために24時間365日受付のコールセンター、管理カメラと遠隔コントロールによる即時サポートなどからなる「全店舗一括管理運営方式」をいち早く導入しFC加盟店の負担を大きく低減。働く女性の増加に伴うニーズの拡大も追い風となりビジネスは順調に成長していった。

創業の地、宮崎県を含む九州地区中心から、出店エリアを順次拡大し、2015年12月大阪、2016年7月には東京へも進出。

2016年11月、東証マザーズ、福証Q-Boardに同時上場した。

|

2001年 |

11月 |

不動産の有効活用のコンサルタント等を目的とする会社として、宮崎県宮崎市で現同社代表取締役社長児玉康孝氏が株式会社ケーディーエムを設立 |

|

2002年 |

12月 |

コインランドリー店舗の事業物件の管理を目的としてFC事業及びコインランドリー管理事業を開始 |

|

2004年 |

2月 |

店舗管理カメラとコインランドリー機器の遠隔操作を組み合わせたコインランドリー遠隔管 理システムで、宮崎県初のビジネスモデル特許を取得 |

|

5月 |

直営事業を開始 |

|

|

11月 |

福岡県へ進出 |

|

|

2005年 |

12月 |

商号をWASHハウス株式会社に変更 |

|

2008年 |

8月 |

店内タッチパネル装置でコインランドリー機器のトラブルを顧客自身で復旧できるコインランドリー管理システムでビジネスモデル特許を取得。 |

|

2009年 |

5月 |

累計100号店オープン |

|

2010年 |

1月 |

店内タッチパネル装置から、無料利用券をIC内臓のプラスチックカードやプリペイドカード、又は携帯電話に取り込むことができるビジネスモデル特許を取得 |

|

2014年 |

12月 |

累計200号店オープン |

|

2015年 |

12月 |

大阪府へ進出 |

|

2016年 |

3月 |

累計300号店オープン |

|

7月 |

東京都へ進出(直営店) |

|

|

11月 |

東証マザーズ、福証Q-Boardに同時上場 |

|

|

2017年 |

1月 |

累計400号店オープン |

|

6月 |

岡山県、香川県、愛媛県へ進出 |

|

|

11月 |

兵庫県へ進出 |

|

|

12月 |

宮崎太陽銀行との提携ローン開始 奈良県、愛知県、徳島県へ進出 累計500号店オープン |

|

|

2018年 |

3月 |

100%子会社 WASHHOUSEフィナンシャル株式会社設立 |

|

7月 |

千葉県へ進出 |

|

|

8月 |

青森県へ進出 |

|

|

12月 |

埼玉県、三重県へ進出 |

【1-2 経営理念など】

経営理念として、「全ての発想をお客様の立場で考えることを基準とし、真に社会から必要とされる存在であり続ける。」を掲げている。

この経営理念の下、従来のような「単にコインランドリー機器を販売し、それを購入したオーナーが運営するコインランドリー」ではなく、出店後における店舗の完全管理を行うことを目的として、FCオーナーに代わり店舗利用者に気持ち良く利用してもらえるようなサービスを提供し続けることを目指し、「コインランドリー業界のグローバルスタンダードの創造」に取り組んでいる。

【1-3 市場環境】

◎成長続くコインランドリー市場

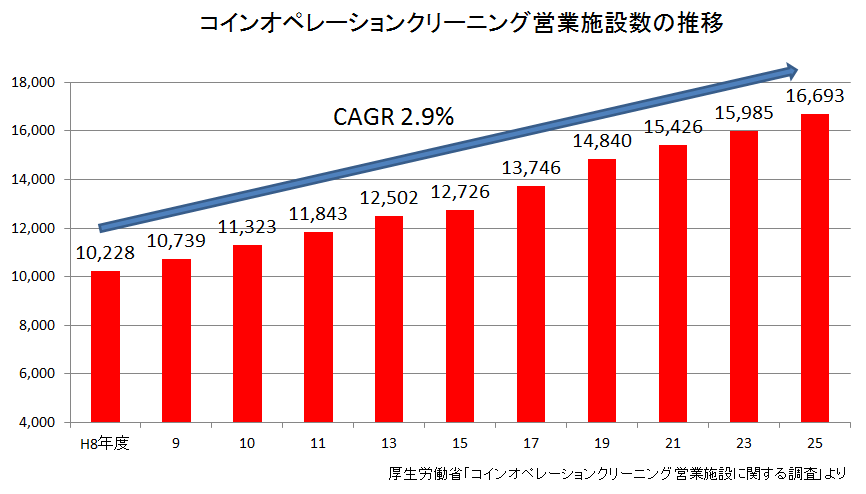

厚生労働省の「コインオペレーションクリーニング営業施設に関する調査」によれば、数字はやや古いが平成25年度の全国のコインランドリーの施設数は16,693か所で、平成8年度の10,228か所からのCAGR(年平均成長率)は2.9%。その後も3%成長が続けば、平成28年度には18,000か所を超え、コンビニエンスストア第2位のファミリーマートの17,656店舗(2017年11月末)を抜き、首位のセブン・イレブン19,970店舗(同月末)に迫る規模となる。

◎成長を支えるもの

こうした成長の背景としては

*共働きの増加による「洗濯時間を減らしたい」という働く女性のニーズ

*花粉症などアレルギー対策

*良品廉価の衣料品の増加によるクリーニング利用の減少

*清潔意識の向上

などがあげられている。

また、これら外部要因に加えて同社を始めとする事業者がユーザーの利便性を考慮した様々なサービスを提供していることも「利用者の拡大 → 店舗の増大」というサイクルに繋がっている。

児玉社長によれば、店舗を中心とした半径2km内の全世帯のうち何世帯がコインランドリーを利用しているかを示す「利用率」は、10年程前は全国平均で3%程度だったものが、現在では5~8%に上昇しているということであり、今後も利用率の上昇が見込まれている。

◎プレーヤー

詳細な情報は得にくいが、コインランドリー市場のメインプレーヤーは同社を含め4~5社と言われており、同社は最多の同一ブランド管理店舗数を有し、かつ、唯一の上場企業である。

また多くの企業が成長(出店数増)のためにFCビジネスで事業展開しているが、同社は徹底したオペレーションの効率化とクオリティの統一化を追求した「全店舗一括管理運営方式」という他に類を見ない新たなFCビジネスの仕組みを構築している。(詳細は、「1-5 特長と強み」を参照。)

【1-4 事業内容】

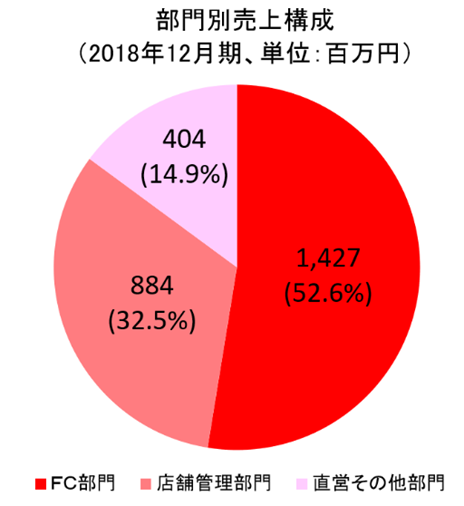

1.部門構成

「①FC部門」、「②店舗管理部門」、「③直営その他部門」の3部門で構成されている。

① FC部門

他社にはない独自のオペレーション受託型FC事業を創出している。

同社が出店候補地を選定し、FCオーナーとの間で「WASHハウス」ブランドの店舗の設計、内装工事、機器の設置等をパッケージ化した「WASHハウスコインランドリーシステム一式」を販売するほか、オープン時の広告等開業準備費用、FC加盟金を受領している。

FC加盟店開拓に関しては、テレフォンアポインターが取ったアポイント先に営業担当者が訪問するという分業制を採用している。この分業制により営業担当者は新規開拓電話の心理的負担から解放され、より積極的な営業活動に専念することができる。また、シミュレーション算出や契約書作成等の作業も営業担当から切り離し、「動く作業」に専念できる環境を提供している。

加えて、金融機関等とのビジネスマッチング契約を締結することにより、出店場所やオーナー候補の情報を増やし、出店数拡大につなげるという「仕組み」作りに注力している。

長年にわたり蓄積してきた「営業担当者の経験年数とFC店舗開発実績」の相関関係データを基に毎期の新規開店計画を立てている。

このため、期初の計画数値は極めて高い確度で達成することが可能である。

② 店舗管理部門

すべてのFC店舗について店舗管理を受託しており、店舗収支を含む運営状況を月次でFCオーナーに報告し、月次の売上金から差し引くことによりFCオーナーからコインランドリー管理収入を受領している。

同社は店舗の「安心・安全・清潔」を維持する為に、

*24時間365日受付のコールセンター

*管理カメラと遠隔コントロールによる即時サポート

*毎日の点検・清掃

*洗剤の補充

*メンテナンス巡回

*広告活動

などのサービスを加盟店に提供している。

店舗管理手数料、システムメンテナンス料、洗剤販売、清掃受託費、広告分担金などが売上の内訳となる。

FCオーナーは店舗管理業務から解放されるため、初期投資コストさえ負担できれば複数の店舗を保有し、収益拡大と共に地域分散による収益変動リスクを低減することが容易である。

③ 直営その他部門

コインランドリー「WASHハウス」を直営店として展開し、店舗利用者から洗濯機、乾燥機の利用料を受領している。

直営店は、主に新規エリアへの進出時に出店しており、「安心・安全・清潔」なコインランドリーとしての「WASHハウス」ブランドのローカル認知度を高めるとともに、コインランドリー潜在ユーザーへの利用喚起、FCオーナーと土地オーナー(不動産の有効利用を検討している個人・法人)への店舗モデルの提供など、アンテナ店としての役割を担っている。

その他、コインランドリーの経費精算業務等に伴う業者からの事務手数料収入などの収益を受領している。

2.店舗展開

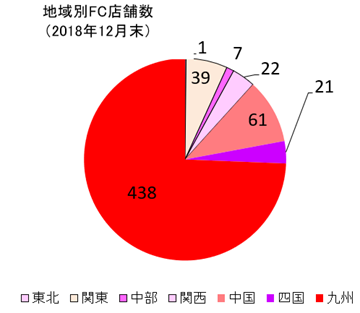

2019年3月現在、1都1府21県でFC555店舗、直営34店舗の合計589店舗を運営している。

2019年は神奈川県に初めて進出した。今後も全国展開を進める考えだ。

|

|

|

【1-5 特長と強み】

① 新たなFCビジネスの仕組みを創造

同社を最も特徴づけているのが、同社独自のFC事業モデルだ。

一般的なFC事業では、FC本部と加盟店の間に対立が生じやすいという問題が指摘されている。

加盟店がFC本部に加盟金や売上ロイヤリティを支払う対価として、FC本部はブランド名の使用を許可するほか、加盟店にノウハウを提供したり、商品を卸したりするが、店舗の運営、人材の確保などは加盟店がその責任において行わなければならない。

店舗の運営管理は加盟店にとっては相当の負担であり、事業が好調な際は良いが、売上が上がらなくなると、加盟店は「本部の仕組みが悪い」、FC本部は「加盟店の教育が悪い」などと互いのせいにしがちで、苦情に留まらず訴訟にまで進むケースも多い。

これに対し同社では、「全店舗一括管理運営方式」を導入し、前述のように、24時間365日受付のコールセンター、管理カメラと遠隔コントロールによる即時サポート、毎日の点検・清掃、洗剤の補充、メンテナンス巡回、広告活動といった、店舗運営・管理に必要な活動を全て同社が提供しており、加盟店の店舗運営に関する負担を実質ゼロにしている。

これに加え、同社は月商100万円以上となる物件を基準としているため、地域の人口、年齢分布、収入状況などについてきめ細かい市場調査を実施し、優良物件を開拓するノウハウが蓄積されている。

店舗の完全管理システムと優良物件開拓力、この2つが相まって、加盟店の満足度は極めて高い。

② 明るく清潔な店舗。使いやすさにも配慮。

コインランドリーというと、「暗い・怖い・汚い」というイメージを持つのが一般的だが、同社が提供するコインランドリー「WASHハウス」は、女性や小さい子供のいるファミリー層をターゲットとする「安心・安全・清潔」な店舗を統一ブランドで提供している。

(同社HPより)

(同社HPより)

以前は「家事の手抜き」の一つにも数えられたコインランドリーの利用だが、女性就労率の増加や高層マンションの

普及、ライフワークの変化などから、自宅の洗濯機よりも一度に大量にかつ洗濯・乾燥の時間を短縮できるコインランドリーへの関心が高まっており、特に健康志向の高まりのなかで、ダニやアレルギー対策として布団やじゅうたんなどの大物洗いの利用が注目されている。

また、子供のスニーカーを洗濯・乾燥できる機器を備えるコインランドリーへのニーズが高まりつつある。

こうしたなかで同社は、以下のような設備を備え消費者ニーズに対応している。

*布団の丸洗いも可能な最大22kgまでの洗濯機や最大25kgに対応する乾燥機(標準的店舗)

*スポーツシューズや通学用のスニーカー等が洗えるスニーカーランドリー

*無料で使用できるシミ抜き用の機器(スポットリムーバー)

さらに全ての店舗において管理カメラで24時間店舗をモニターで管理しているほか、本社から遠隔操作でランドリー機器をコントロールできる IoT型ランドリー機器を導入するなど、無人店舗でありながら、有人店舗であるようなリアルタイムのサポートを提供しており、ユーザーが安心して利用することのできる仕組みを構築している。

(同社HPより)

加えて、使用している洗剤の成分表示や乾燥機の温度表示を明示することで、安心して消費者が利用できるよう配慮しているほか、清潔な店舗を維持するため乾燥機のフィルター清掃や洗濯機の消毒など店舗の清掃を毎日行っている。

③ ストック型の安定した収益構造

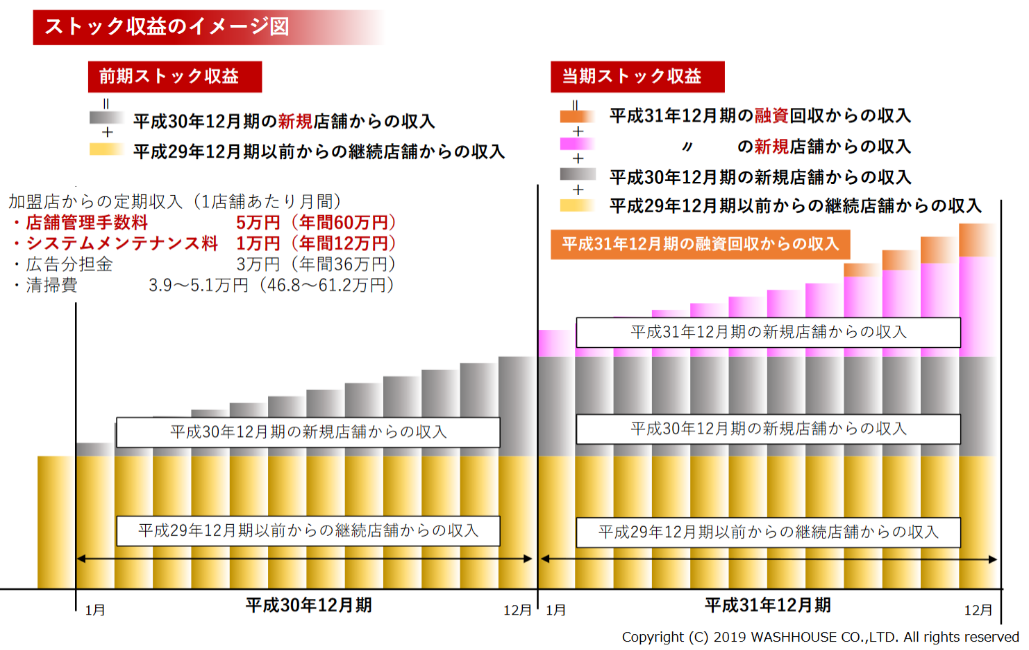

店舗管理部門における売上高は、1店舗当たり月額で店舗管理手数料 5万円、システムメンテナンス料 1万円、広告分担金3万円、清掃費約4万円等から成っており、合計約13万円/月。

同社のFC店舗数は2017年12月末で466店舗だったので、2018年12月期の店舗管理売上高は、2017年12月期以前からの継続店舗からの売上高(466店舗×13万円×12か月=726百万円)に、2018年12月期中に増加した新規店舗85店舗からの売上高(店舗ごと開店時期により売上高は異なる。)を合計したものとなる。

続いて2017年12月期以前からの継続店舗からの売上高726百万円に、2018年12月期の新規店舗からの売上高(85店舗×13万円×12か月=132百万円)および2019年12月期中に開店する新規店舗116店舗(計画)からの売上高を加え、さらに2018年12月期に事業を開始した100%子会社WASHHOUSEフィナンシャル株式会社の融資回収からの収入も加えたものが、2019年12月期の売上高となる。

(同社資料より)

このように、店舗管理部門売上高は、その期以前からの継続店舗からの売上高をベースに、その期中の新規店舗からの売上高がオンされるという形で、期を追うごとに着実にストックが積み上がっていく。

また、WASHHOUSEフィナンシャルからの収入もストック型収益であり、同社の安定した収益構造は一段と強固なものとなっている。

④ 業界健全化に向けた取り組み

成長が続くコインランドリー市場ではあるが、児玉社長によれば課題も山積しているのが現状だという。

その一つが法令順守の問題。

例えば、コインランドリーは乾燥機で大量のガスを使用するため安全性の観点から排気ダクトの材質や取り付け方などが消防法や建築基準法などで詳細に規定されているが、実態は違法な設置が多く見られるという。

また、コインランドリー業者の中には差別化を図り、ユーザーにアピールするために「洗濯代行サービス」を謳っているものもあるが、クリーニング業法に抵触し違法である可能性が極めて高い店舗が多い。

1950年に施行されたクリーニング業法は、国民の公衆衛生を保護する観点から下記の様な規定を設けている。

(クリーニング業法 抜粋)

|

条項 |

条文 |

意味 |

|

|

第2条 |

2 |

この法律で「営業者」とはクリーニング業を営む者(洗たくをしないで洗たく物の受取及び引渡しをすることを営業とする者を含む。)をいう。 |

手たたみを行う者もクリーニング業営業者となる。 |

|

3 |

この法律で「クリーニング師」とは、第六条に規定する免許を受けた者をいう。 |

クリーニング業を行うにはクリーニング師の免許を取らなければならない。 |

|

|

4 |

この法律で「クリーニング所」とは、洗たく物の処理又は受取及び引渡しのための営業者の施設をいう。 |

クリーニング所を開設する時は、都道府県知事に届出をしなくてはならない。また、クリーニング所は、都道府県知事の使用前の検査確認を受けなければ使用してはならない。 クリーニング所には、クリーニング師を置かなくてはならない。 |

|

同法の趣旨や運用を要約すると意味するところは以下の通りとなる。

*コインランドリー業者がクリーニング師の免許を取得しても、クリーニング所ではないコインランドリー施設で洗濯物の出し入れ、たたみ仕上げ等のサービスを行うことはできない。

*クリーニング所として届け出た施設内の洗濯・乾燥機はクリーニング業営業者が使用するためのものであり、衛生上の観点から他者(コインランドリーの場合のユーザー)に利用させることはできない。

こうした法律があるにもかかわらず、保健所からの指導を逃れるために、店内にカウンターを設けて、その中に洗濯機を設置し、「この洗濯機で洗濯しています。」と説明しながらも、実際にはその洗濯機を使わず、カウンターから外に出てクリーニング所として届け出ていないコインランドリー機器でユーザーの洗濯物を預かって洗濯したり、手たたみサービスを行なったりしているケースも見られるという。

こうした状況に対し児玉社長は、コインランドリーの利用を普及促進させるためには、自社においては「安心・安全・清潔」なコインランドリー作り等に取り組むと共に、業界の健全化を進めることが不可欠と考え、一般社団法人全国コインランドリー管理業協会を2003年12月に設立した。

同協会は、法令等に準拠した設備と衛生管理についての運営基準を定め、現時点では同社の直営店及びFCオーナーの加盟店が店舗単位で加入しており、業界の健全化と一般消費者への啓蒙活動(コインランドリー利用の有用性告知など)を担っている。

2.2019年12月期第1四半期決算概要

(1)業績概要

|

|

18/12月期1Q |

19/12月期1Q |

前年同期比 |

|

売上高 |

564 |

459 |

-105 |

|

売上総利益 |

195 |

179 |

-16 |

|

販管費 |

239 |

234 |

-5 |

|

営業利益 |

-43 |

-55 |

-11 |

|

経常利益 |

-42 |

-52 |

-10 |

|

四半期純利益 |

-41 |

-39 |

2 |

*単位:百万円。18/12月期1Qは非連結。19/12月期1Qは連結。前年同期比は参考数値。

減収減益

売上高は前年同期比1億5百万円減の4億59百万円。FC新規出店数は7店舗。契約済み在庫物件を14店舗確保し第2四半期以降のオープンを予定している。

販管費はほぼ横這いの2億34百万円となったが、吸収できず営業利益は55百万円の損失。

(2)部門別売上動向

|

|

18/12月期1Q |

19/12月期1Q |

前年同期比 |

|

売上高 |

|

|

|

|

FC部門 |

279 |

115 |

-164 |

|

店舗管理部門 |

200 |

242 |

+41 |

|

直営その他部門 |

84 |

101 |

+17 |

*単位:百万円。18/12月期1Qは非連結。19/12月期1Qは連結。前年同期比は参考数値

① FC部門

FC店舗数の新規出店は、関東エリア 4(東京 2、神奈川2)、中国エリア 1(岡山 1)、九州エリア 2(福岡 2)の計7店舗。

2018年12月末のFC店舗数は555店舗となった。

東京都及び大阪府周辺エリアの店舗開発は進んでいるものの、第1四半期にはオープンに繋がらなかった。

② 店舗管理部門

管理受託店舗増により増収となった。

③ 直営その他部門

既存FC2店舗を直営店とした。

2019年3月末の直営店舗数は34店舗。

(3)財務状態

◎主要BS

|

|

18年12月末 |

19年3月末 |

|

18年12月末 |

19年3月末 |

|

流動資産 |

3,358 |

2,706 |

流動負債 |

1,091 |

730 |

|

現預金 |

2,591 |

1,719 |

仕入債務 |

396 |

169 |

|

売上債権 |

139 |

101 |

預り金 |

451 |

295 |

|

営業貸付金 |

255 |

365 |

固定負債 |

819 |

831 |

|

固定資産 |

769 |

979 |

預り保証金 |

774 |

789 |

|

有形固定資産 |

413 |

604 |

負債合計 |

1,911 |

1,562 |

|

無形固定資産 |

4 |

3 |

純資産 |

2,217 |

2,123 |

|

投資その他の資産 |

351 |

371 |

株主資本 |

2,218 |

2,124 |

|

資産合計 |

4,128 |

3,686 |

負債純資産合計 |

4,128 |

3,686 |

*単位:百万円

現預金の減少等で流動資産は前期末に比べ6億52百万円減少。有形固定資産(直営店など)の増加で固定資産は同2億9百万円増加し、資産合計は同4億42百万円減少し36億86百万円となった。

預り金の減少などで負債合計は同3億48百万円減少の15億62百万円。

純資産は同93百万円減少し21億24百万円。

この結果自己資本比率は前期末よりも3.9%上昇し、57.6%となった。

(4)トピックス

◎コインランドリー用スマホ決済アプリをNTT西日本グループと共同開発開始

NTT西日本グループと提携し、全国のコインランドリーWASHハウスに設置してある洗濯機・乾燥機においてキャッシュレス決済が可能なスマートフォン向けアプリ「WASHハウスアプリ」の開発を開始した。

(開発の背景)

日本全体でキャッシュレス決済の環境を整備し利用を促進する機運が高まっている一方、コインランドリー業界では硬貨を利用した決済が依然として主流であり、コストや商習慣の課題からキャッシュレス化はほとんど進んでいない。

このような課題を解決すべく、全国に統一ブランド(統一仕様・統一デザイン)でIoT遠隔操作型の店舗を展開している同社は、NTT西日本グループと提携し、全国のコインランドリーWASHハウスで利用可能なスマートフォン向けアプリ「WASHハウスアプリ」の共同開発を開始した。

(アプリの概要)

全国のコインランドリーWASHハウスの洗濯機・乾燥機をキャッシュレスで利用可能。

*QRコードスキャンで利用したい機械を特定、スマホ画面で決済・運転開始(コイン不要)

*様々なペイメントサービスのうち、ユーザーが利用したいサービスを選択可能

*運転残り時間表示、キャンペーン情報、お得情報など、順次機能を拡張予定

2019年秋頃の開発完了を予定している。

◎タイに合弁会社を設立

2019年6月、今後経済成長が期待されるタイ王国でWASHハウス事業を展開するため、合弁会社「WASHHOUSE(Thailand)CO.,LTD.」を設立した。同社初の海外関連会社となる。

代表取締役社長に児玉康孝氏、代表取締役にタイの事業家、KANPHITCHA MOHIN氏が就任した。

出資比率は、KANPHITCHA MOHIN氏 51.0%、WASHハウス株式会社 48.0%、児玉康孝氏 0.5%、阿久津浩氏(WASHハウス株式会社 専務取締役) 0.5%。

現地従業員の研修等を実施し、事業開始の準備が整い次第速やかに開示する。

3.2019年12月期業績予想

(1)連結業績予想

|

|

18/12月期 |

対売上比 |

19/12月期(予) |

対売上比 |

前期比 |

|

売上高 |

2,749 |

100.0% |

3,675 |

100.0% |

+33.7% |

|

営業利益 |

12 |

0.5% |

200 |

5.4% |

– |

|

経常利益 |

16 |

0.6% |

200 |

5.4% |

– |

|

当期純利益 |

2 |

0.1% |

121 |

3.3% |

– |

*単位:百万円。予想は会社側発表。

業績予想に変更なし。

売上高は前期比33.7%増の36億75百万円、営業利益は前期を大きく上回る2億円を予想。

FC新規出店は116店舗。WASHHOUSEフィナンシャルによる貸金業の営業開始や都市型店舗モデルの完成により、郊外型店舗のみだった従来よりも幅広い物件でスピーディーな出店が可能となったため、関東エリア・関西エリアで都市型店舗を積極的に出店していく考えだ。

ただ、第1四半期時点では売上高、FC新規出店の進捗率はそれぞれ12.5%、6.0%となっている。

これは東京都及び大阪府周辺エリアの店舗開発は進んでいるものの、1四半期のオープンに繋がらず、期ずれとなっているため。

同社ではコインランドリー利用率が高まる第2四半期(4-6月)及び第4四半期(10-12月)に新規出店数が多くなる傾向があり、第2四半期のみで年間出店数の26%、第4四半期のみで同45%の出店を行っていることや、前述のとおり都市圏での店舗開発が進んでおり、第1四半期末において契約済みの在庫物件を14店舗抱えていること等から、出店実績は7店舗ではあるが、年間の業績予想への影響はないと判断している。

4.今後の注目点

第1四半期のFC新規出店数は前年同期の13店舗から減少の7店舗とスローな立ち上がりとなったが、注力中の関東・関西エリアで契約住み在庫物件も積み上がっていること、第2四半期及び第4四半期で年間新規出店の約7割を占めていることなどから、会社側は今期の見通しを据え置いている。

タイでの合弁会社設立など、中期的な海外展開にも着手した同社だが、WASHHOUSEフィナンシャルの本格稼働も梃子に、第2四半期以降の着実な新規出店の進捗をまずは期待したい。

<参考:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

|

組織形態 |

監査役会設置会社 |

|

取締役 |

6名、うち社外1名 |

|

監査役 |

3名、うち社外2名 |

◎コーポレートガバナンス報告書

最終更新日: 2019年4月5日

<基本的な考え方>

当社は、法令を遵守し、公正かつ透明性のある企業活動を推進し、会社の成長を通じて地域社会に貢献するとともに、企業を取り巻く株主、顧客、従業員、取引先、地域社会等、全てのステークホルダー(利害関係者)からの信頼が得られる企業であるよう努め、将来に向けグローバルな事業活動を展開していく方針であります。

また、経営の透明性と公正性の向上および環境変化への機敏な対応と競争力の強化を目指して、当社の成長に応じたコーポレート・ガバナンス体制の構築に努め、企業価値の最大化を目指してまいります。

<実施しない主な原則とその理由>

「基本原則の全てを実施してまいります。」と記述している。