スパークスのまいこばなしIFIS出張版 第9号 「続・日本のデフレは止まるのか?」

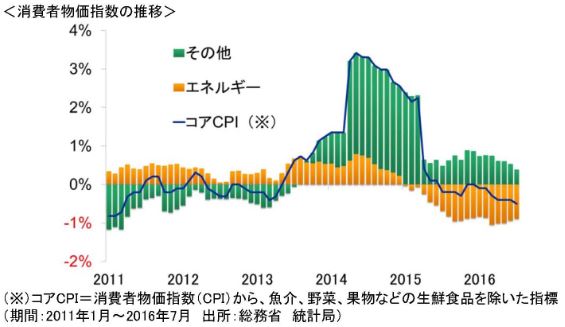

消費者物価指数の現状

弊社HPに掲載の2014年5月30日のまいこばなし第96号(https://www.sparx.co.jp/report/uploads/pdf/maiko96.pdf)にて、当コラムでは『日本のデフレは止まるのか?』と題し労働市場の分析からその原因を探りました。当稿では、その後の消費環境について状況をアップデートしたいと思います。

まずは、消費者物価動向から見てみましょう。グラフのデータは、総務省が毎月公表している消費者物価指数を前年同期比で示したものです。日銀による質的・量的緩和や消費増税などを背景に指数は上昇したものの、その後のエネルギー価格下落も相俟って指数は下落基調にあります。このグラフの推移からは、「日本のデフレは止まり、消費者物価の前年比上昇率2%の物価安定の目標が達成された」と判断することはできません。この背景について、前回使用した労働市場のデータを用いて原因を探っていきましょう。

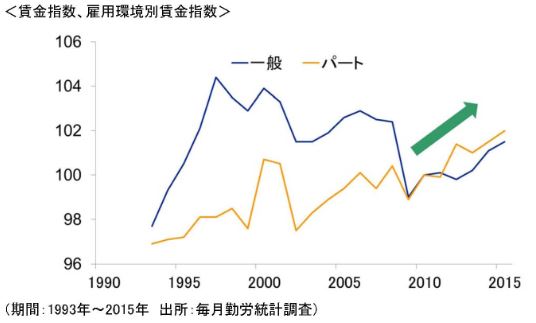

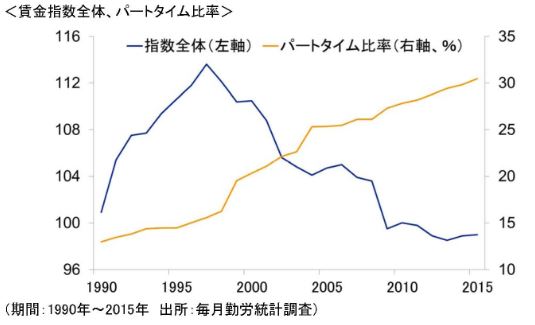

賃金の動向

賃金の動向を示す賃金指数を見てみると、パートタイム労働者、一般労働者(パートタイム以外の常用労働者)とも、2009年をボトムに回復基調が続いています。景況感の回復による労働力の不足を受け、需給のタイト化を反映する形で賃金上昇が進んでいるものと考えられます。

一方、賃金指数全体に目を向けると、賃金指数の低下トレンドから脱却するには至っていません。パートタイム労働者の比率が上昇していることで一人あたりの賃金が低下しているためです。パートタイム労働者と一般労働者との賃金水準格差は緩やかに縮小しているものの、依然としてフルタイム労働者の6割弱に留まり格差は大きい状況です。

家計消費の動向

このような環境下で消費行動はどのように変化したのでしょうか。家計消費動向を示す消費総合指数を見てみると、消費税率8%への駆け込み需要があった2014年3月にピークをつけた後4月に急落、その後横ばい圏での推移となっています。つまり、労働需給のタイト化による雇用の増加は一般労働者、パートタイム労働者それぞれの賃金水準上昇にはつながった一方、今までのところ個人消費全体の増加には繋がっていないといえます。

個人消費の回復が遅れている要因

なぜ個人消費全体の回復が遅れているのでしょうか。可処分所得に占める消費支出の割合を示す平均消費性向の動きに目を向けると、消費税増税後、低下基調が続いています。これは、家計が貯蓄割合を上昇させ、生活防衛意識を高めていることを示唆しています。不安定な景況感や社会保障制度改革など、将来に対する不安が増大していることなどがその背景と考えられます。

デフレからの脱却に粘り強く取り組む日銀

では、やはりデフレからの脱却は難しいのでしょうか。現在、上記のようなデータを背景に、多くのアナリスト、エコノミストが消費環境に対し悲観的な見方を持っています。

このような環境下、日銀は9月20-21日にかけて、これまでの金融緩和の『総括的な検証』を行いました。この検証において、日本における予想物価上昇率(人々が予想する物価の上がり方)には、「過去の物価状況が続くだろう」という予想の要素が大きい点を挙げています。

①2014年半ば以降の原油価格下落や②消費税引上げ後の需要の弱さ、また③2015年以降の新興国経済の減速や④それを受けた世界的な金融市場の不安定化などの逆風を受け、実際の物価上昇率が低下した結果、予想物価上昇率の上昇が続かなかったとの分析です。

今回、日銀は新たに、物価上昇率の実績が安定的に2%を超えるまで、通貨供給量(マネタリーベース)を増やし続けることを約束しました。これにより、「消費者物価上昇率2%が実現する」ということに対する人々の信認を強めることが期待されます。

消費環境が良くなくても成長できる企業は確かに存在する

デフレからの脱却が想像されていたよりも容易ではないことが明らかになっていることは事実ですが、その半面でこの消費環境を逆手に取って成長できる企業も数多く存在します。年初からの円高進行は小売業各社にとって恩恵となるほか、生活防衛意識の高まりはシェアリングサービスやCtoC(一般消費者同士の間で行われる商取引)などの新たな市場が拡大するきっかけにもなります。我々は日々の企業調査を通じて個別企業に投資機会を求めるボトムアップアプローチを重視しています。経済全体の大局観を捉えつつも、個別企業の丹念な調査を通じて、魅力的な投資機会を発掘したいと考えています。

※当コラムは執筆者の見解が含まれている場合があり、スパークス・アセット・マネジメント株式会社の見解と異なることがあります。上記の企業名はあくまでもご参考であり、特定の有価証券等の取引を勧誘しているものではございません。