スパークスのまいこばなしIFIS出張版 第3号 「マイナス金利がもたらす現金預金への意識の変化」

マイナス金利政策の導入

日本銀行が1月29日の金融政策決定会合で日本の金融史上では初となるマイナス金利を導入することを発表しました。

誰もが体験したことのない環境であるために、株式や金利などの金融市場では価格変動が大きくなり、たんす預金のために金庫の売れ行きが増加したと報道されるなど社会にも動揺が広がったことで、日本銀行の政策に対し否定的な意見が多く見られました。

本当にネガティブな影響ばかりなのでしょうか。通常の金融緩和とは異なり、銀行の業績はマイナス金利の導入で日本銀行の当座預金からの受け取り金利減少や融資金利の低下などを通じて中期的にネガティブに影響する可能性は高いと思われます。しかし、このことは多くの専門家や報道によって既に議論されていることから、今回はマイナス金利の別の側面に焦点を当ててみたいと思います。

資産の再配置が加速する

マイナス金利が引き起こす新しい概念は、「現預金を保有するリスク」ではないかと考えています。日本では1999年以降10年物国債の利回りが2%を下回り、特に2012年以降は1%以下の水準で推移するなど超低金利には慣れています。この間、金利の水準は低下し続けてきましたが、利息収入は期待できました。しかし、マイナス金利の導入により現預金は無利息で利益を生まない資産に、更には金利支払いや手数料などのコストが発生する資産に変化します。これは大きな変化です。国中の資産配置を一から見直す契機となり、新しい時代に即した資産配分が促されることになるでしょう。

この変化が企業や家計の行動にどのような影響を与えるのかを考えて見ましょう。

企業行動の変化 ~設備投資だけでなく、配当、自社株買いが活発化する可能性~

借入金利が一段と低下することが予想されます。資金の調達コストが安く済みますので、設備投資を計画している企業にとっては絶好のチャンス、計画がなかった企業にとっても設備投資を行って積極的な事業展開を行うことができる、またとない機会です。通常の金融緩和政策と同様に企業の投資意欲は喚起されることでしょう。

一方で、事業拡大の予定が全くない企業に影響はあるのでしょうか。今回のマイナス金利の導入はまさにこのような企業の行動を大きく変える可能性があると考えています。

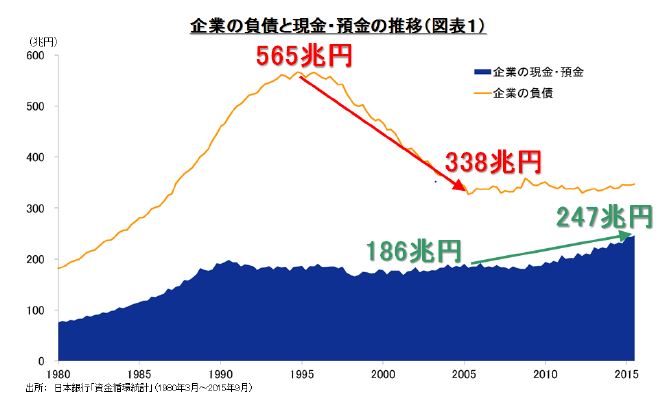

日本企業はバブル崩壊以降、借金を返済しバランスシートの改善に努めてきました。地価下落や不採算事業の整理を行いながら財務体力を着実に改善させてきました。図表1をご覧ください。このような状況が数値面で確認できることがご覧いただけます。90年代半ばから20年間続けてきた守りの経営で、いまや日本企業の財務体質は非常に健全な状態に変身しています。この中には設備投資して事業を拡大する機会がなく、財務の安全性をよりどころに手許に現預金を積み上げるばかりの企業も数多く見られるようになって来ました。

今後は無利息でコストが発生するリスクのある現預金という不稼動な資産を、これまでのように明確な理由なく保有し続けることが難しくなってきます。

同時に2014年日本版スチュワードシップ・コードの導入、2015年のコーポレートガバナンス・コードの導入が開始され、株主が企業を監視する目、企業の効率的な経営に対する社会の意識が飛躍的に高まってきました。この観点からも、企業の資産配分を見直す追い風となることでしょう。

適正な現預金の水準を一律で議論することは困難ですが、企業は目に見えて過剰な現預金を設備投資や配当、自社株買いなどに振り向けざるを得ない状況です。折しも株式市場は、世界経済の低迷を懸念して2016年に入ってから下落してきました。株価純資産倍率(PBR)が1倍を下回る企業も数多く見られることから、自社株買いを行うには絶好のタイミングと言えます。

預金から投資への動きは始まったばかり

さて、家計にはどんな動きが出てくるでしょうか。

1989年に最高値をつけた東証株価指数は2012年まで23年間低迷してきました。この厳しいデフレ環境から大切な資産を守るために、日本の家計は現預金や国債、保険など堅実で比較的リスクの低い資産を積み上げてきました。図表2がその軌跡です。

しかし、デフレ環境下では最適な資産配分先であった現預金は、マイナス金利の導入とその先に来る可能性があるインフレ経済では必ずしも最適の投資先とは言えません。第2次安倍政権発足以降、政府はこの眠っている個人資産1,700兆円を株式や不動産などの活力ある資産へと移動を促すために、NISA(小額投資非課税制度)を導入しました。順調に活用が進んでいるNISA口座での投資に加え、マイナス金利の導入を追い風に、個人資産の現預金から株式への再配分が加速するのではないでしょうか。

日本の眠れる資産が、活きた資産に

企業の不稼動な資産が、配当や自社株買いという行動で動き出し、家計や資金を必要とする新しい産業や企業に還流していく、同時に家計の眠れる資産が株式や不動産など活きた資産へと移動することで、日本経済が再び活力を取り戻していく、こんな動きが出てくるのではないでしょうか。