スパークスのまいこばなしIFIS出張版 第1号 「為替の追い風がなくなる日本企業の業績」

為替相場と日本株式市場を振り返って

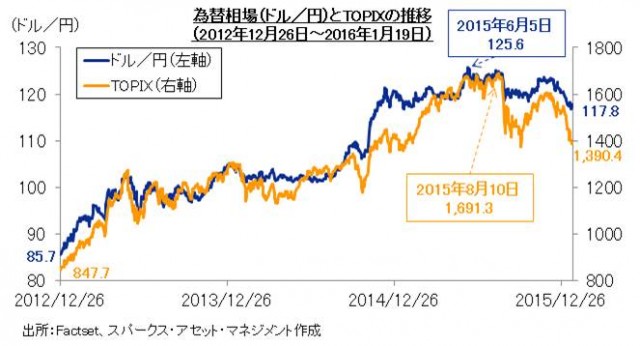

2012年12月にアベノミクスが始動してから既に3年が経ちました。その間、日本株の投資環境も変化し、株式市場は大きく上昇しました。第2次安倍内閣が発足した2012年12月26日のTOPIX(東証株価指数)は847.7ポイントでしたが、2015年8月10日は1,691.3ポイントと、ほぼ2倍に上昇しています。株価上昇は、企業業績の改善や、改善への期待によるものであったと思いますが、業績改善の多くが円安に助けられたものであることも否定できません。為替レートは、2012年12月26日の1ドル85.7円が、2015年6月5日には125.6円となっています。そして2016年1月19日現在、1ドル117.8円となっており、このまま推移すれば、2016年度の日本企業の業績は、為替の追い風が、ほぼなくなると言えます。

スパークスは日々の企業調査の中で、多くの市場参加者の意見を見聞きします。現在の為替レートでも上場企業の2016年度業績は、なんとか増益を維持できるだろうという声が多いようです。しかし、来期は明らかに増益率が低下します。上場企業全体で増益率が低下するからと言って、全ての企業の元気がない訳ではありません。為替レートの追い風がないと言うことは、個別企業の実力が、より明確に業績動向に現れることを意味します。ボトムアップ・リサーチ(一つ一つの企業を直接訪問して、企業の業績を調査・分析する手法)の意味が増す局面であるとも言えます。

では、どのようなポイントが業績の格差を生むのでしょうか?今回は、スパークスが考える、来期以降の業績動向のヒントを考えてみたいと思います。

1.採算重視の経営にシフトしている

アベノミクス前の状況は、端的に言えば「過当競争」の状況だったと言えます。ライバルと同じような土俵で戦っているが故に、ライバルも含め、どの企業も利益が出ない。このような状況でした。今は、違います。採算を重視する企業が増えました。適切な利益を出すために、既存の製品・サービスの単価を引き上げる。もしくは、より採算の高い市場や、市場の拡大が期待できるエリアに経営資源をシフトさせる企業が増えています。人員不足も重なり、規模を追求するよりも収益を重視する企業が多くなっています。

2.構造変化を捉え、新市場に参入している、あるいは研究開発を重視し、新製品を生み出している

これらは、アベノミクス以前から経営者が注力してきたことですが、その規模において、企業間の濃淡があります。目先の収益に囚われず、地道に投資をしてきた企業の中には、まさに今、投資の回収期となっている企業もあります。新市場への参入や、新製品の開発・販売が利益に貢献するまでには時間がかかります。今から本気で始めても、実際に結果が出るのは数年後ということも珍しくありません。まさに過去の努力の蓄積が、今の企業の実力を作っています。

3.資本効率の改善を行っている

アベノミクスによる投資環境の改善の1つに、コーポレートガバナンスコード、スチュワードシップコードが挙げられます。これらは、資本効率に注目した施策ではありませんが、日本には余剰資本を持っていた企業が多かったことから、結果として多くの企業が資本効率の改善に注力しています。必要のない余剰資本を株主に返すことによって株主のトータルリターンの改善が期待できます。自社株買いを行えば、1株当たりの利益の改善が期待できます。

企業業績の改善には外部環境の追い風はもちろん重要です。しかし、それ以上に、企業の内部から湧き上がる、「成長を目指す力」がより重要だと思います。一方で、期待しすぎてはいけないポイントとして、私はM&Aによる拡大戦略を考えています。特に最近は巨額な資金を使って、海外企業を買収するニュースが増えました。買収を通じて、海外市場への参入が即座できる、また買収によるシナジー効果・コスト削減効果も期待できる、など、良いことが多いように見えます。ところが、実際には買収時の想定を下回ることが多く、支払った資金を減損してしまう場合すら多く見られます。日本電産のように企業買収を上手く成長に結び付ている企業もありますが、どちらかと言えば例外のケースです。スパークスでは、運用チーム全員でボトムアップ・リサーチを継続して行うことで、企業の実力を見極める努力をしています。