2018年のドル円相場見通し

市川レポート(No.463)2018年のドル円相場見通し

- 2018年のドル円相場は108円から120円のレンジ内で、ややドル高・円安方向の動きを見込む。

- 減税とインフラ投資が米景気を下支えるため、米イールドカーブの平坦化でも過度な懸念は不要。

- 日銀の政策は当面不変、米長期金利の上昇は緩やかとなり、2018年末は115円水準を予想。

2018年のドル円相場は108円から120円のレンジ内で、ややドル高・円安方向の動きを見込む

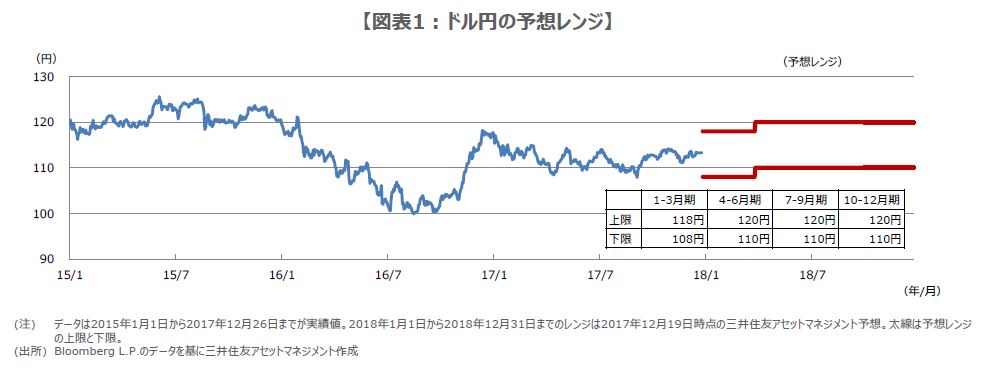

2018年のドル円相場について、弊社では1ドル=108円から120円のレンジ推移を予想しています(図表1)。なお、金融政策については、日銀が現行の緩和方針を維持する一方、米連邦準備制度理事会(FRB)は緩やかなペースで利上げを継続するとみています。そのため、ドル円相場はレンジ推移ながらも、日米金融政策の方向性の違いにより、ややドル高・円安方向の動きが見込まれます。

ドル安・円高に振れるリスクとしては、中国景気の減速や朝鮮半島情勢の緊迫化などが挙げられます。中国経済の成長ペースは、足元でやや上振れ気味ですが、来年は安定水準とされる6.5%程度に減速すると予想します。減速しすぎれば、世界経済や金融市場に悪影響が及びますが、現時点でその可能性は低いと考えます。また、朝鮮半島情勢は難しい問題ですが、直ちに米朝が軍事衝突する公算は、現時点でまだ小さいとみています。

減税とインフラ投資が米景気を下支えるため、米イールドカーブの平坦化でも過度な懸念は不要

次に、米国経済について確認します。2018年の実質GDP成長率は前年比+2.4%と、2017年の同+2.2%から加速すると予想します。また、12月22日に成立した米減税法案に基づき、弊社が減税による実質GDP成長率の押し上げ効果を試算したところ、2018年は+0.2%、2019年は+0.2%でした。さらにこの先、歳出法案でインフラ投資の予算が確保された場合、成長率はもう一段押し上げられると思われます。

2018年の米利上げ回数は、3月と6月の2回を予想していますが、減税とインフラ投資が想定以上に成長ペースを加速させた場合、更に1回の利上げの可能性が高まります。なお、米10年国債利回りについては、2018年12月末の水準を2.6%とみていますので、利回り曲線(イールドカーブ)の平坦化は進むことになります。ただ、米国の金融環境はそれほど引き締まっておらず、景気腰折れを過度に心配する必要はないと考えます。

日銀の政策は当面不変、米長期金利の上昇は緩やかとなり、2018年末は115円水準を予想

最後に、日本経済について確認します。2018年度の実質GDP成長率は前年比+1.1%と、公共投資の反動減などを主因に、2017年度の同+1.8%から減速すると予想します。ただし、弊社は日本の潜在成長率を0.7%と試算しており、2018年度もこの水準を上回るペースでの成長を見込んでいます。また、2018年9月に自民党総裁選挙が行われますが、安倍首相の続投により、景気配慮型の財政政策が維持されるとみています。

日銀の黒田総裁は2018年4月に任期を迎えますが、こちらも続投となり、「長短金利操作付き量的・質的金融緩和」の枠組みが維持されると考えます。2018年は、日米ともに景気は底堅く推移し、また、利上げ局面でも米長期金利の上昇は緩やかなものにとどまるとみています。そのため、ドル円相場のドル高・円安方向への動きは小幅なものとなり、2018年12月末の着地は、現時点で1ドル=115円と予想しています。

(2017年12月27日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会