為替スワップと通貨スワップ~米ドル調達コスト上昇の影響

市川レポート(No.179)為替スワップと通貨スワップ~米ドル調達コスト上昇の影響

- 米ドル調達コストの上昇は、米国での利上げ観測の高まりや資本規制の影響が主因。

- 足元では為替スワップの直先スプレッドや通貨スワップのベーシス・スプレッドが拡大。

- 本邦勢はヘッジコストの上昇に直面する一方、米ドル保有主体はリターン改善の好機に。

米ドル調達コストの上昇は、米国での利上げ観測の高まりや資本規制の影響が主因

前回のレポートでは為替ヘッジに焦点をあて、その具体的手段である為替先物予約は「為替スワップ」という取引を通じて行われるとお話ししました。異なる2通貨を一定期間交換するという点では「通貨スワップ」も同種の取引ですが、最近の為替市場では、ドル調達コストの上昇により、これらの取引に変化が生じていることが話題になっています。そこで今回は両スワップ取引の違いなどを解説し、最近の動向を検証します。

なお米ドル調達コストの上昇は、金融危機の発生などで米ドル需要が増大した場合、短期金融市場におけるドル金利の上昇という形でよくみられる現象です。ただ今回の動きはそのようなリスクオフ(回避)を背景とするものではなく、米利上げ観測が高まっていることや、資本規制強化の影響でレポ取引を通じた米ドル調達が困難になっていることなどが主因となり、米ドルの調達コストを押し上げたと推測されます。

足元では為替スワップの直先スプレッドや通貨スワップのベーシス・スプレッドが拡大

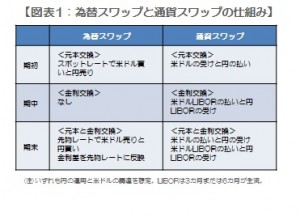

次に為替スワップと通貨スワップの違いについて解説します。為替スワップは、異なる2通貨を期初のスポット(約定日から2営業日後の受け渡し)レートと期末の先物レートで同時に反対売買する形で交換し、それぞれの金利(固定金利)の受け払いを金利差として先物レートに織り込む形で交換する取引です。通貨スワップは、期初と期末に異なる2通貨を同一為替レートで交換し、期中と期末にそれぞれの金利(変動金利、ロンドン銀行間取引金利であるLIBORが一般的)を交換する取引です(図表1)。なお取引期間は為替スワップが1年未満、通貨スワップは1年超が主流となっています。

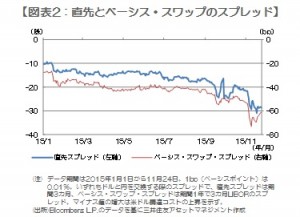

円の運用と米ドルの調達という組み合わせにおいて、米ドルの調達コストが上昇した場合、為替スワップでは先物レートの受取円貨が減少します。この時、ドル円の先物レートはスポットレートに比べ円高方向に進むため、スポットレートと先物レートの差である「直先スプレッド」はマイナス方向に拡大します。通貨スワップでは、受取金利である円LIBORにマイナスの「ベーシス・スワップ・スプレッド」が発生・拡大し、受取円貨が減少します(図表2)。

本邦勢はヘッジコストの上昇に直面する一方、米ドル保有主体はリターン改善の好機に

本邦勢など米ドル調達側にとって、調達コストの上昇はヘッジコスト上昇に直結します。例えば本邦機関投資家が為替スワップを用いてヘッジ付き米国債投資を行っている場合、直先スプレッドが拡大すれば円換算リターンは減少します。また本邦輸出企業がドル売り・円買いの先物予約を行う場合、先物為替レートは直先スプレッド拡大の影響で、平時よりもドル安・円高の不利な水準になってしまいます。

これに対し米ドル運用側にとってはリターン改善の好機となります。例えば米ドル保有主体が、為替スワップや通貨スワップを通じて米ドル運用と円調達を行った場合、米ドル金利の受け取りに加え、本来は支払金利である円のマイナスス・プレッド分も受け取ることができます。財務省のデータをみると、このところ非居住者による短期債の買い越しが目立っており、市場では海外勢がヘッジ付き日本国債投資を増やしているとの見方が強まっています。この取引が増えれば、米ドル調達コストの低下につながりますので、今後の米ドル調達コストの落ち着きどころが注目されます。

(2015年11月25日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/useful/report/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会