日本株を取り巻く投資環境の変化(その1)

市川レポート(No.91) 日本株を取り巻く投資環境の変化(その1)

- 成長戦略の効果で日本の企業や株式相場に変化の兆しがみられるようになった。

- 過去の日本株投資はリスク・リターンでみた効率性の点で米国株投資に劣後。

- 成長戦略の実現による企業収益の拡大は、投資効率の改善につながる可能性。

成長戦略の効果で日本の企業や株式相場に変化の兆しがみられるようになった

このところ、配当や自社株買いによる株主還元や、主要企業の自己資本比率(ROE)改善、東証1部の時価総額のバブル期越えなど、日本の企業や株式相場に関するポジティブなニュースが増えています。これはアベノミクスの第3の矢である成長戦略の効果が徐々に表れてきているものと思われます。長らく続いた低収益性の企業構造に変化の兆しがみられ、日本株を取り巻く投資環境がこの先、大きく改善する可能性が高まりつつあります。

過去の日本株投資はリスク・リターンでみた効率性の点で米国株投資に劣後

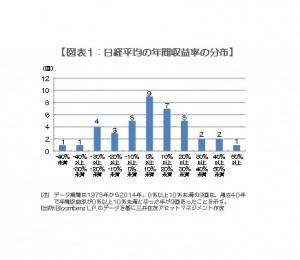

ここで改めて日本株の長期的な価格推移に基づいて、投資の効率性を検証してみます。1975年から2014年までの40年間における日経平均株価の年間平均収益率(配当収益を除く)は6.3%です。同様に標準偏差を計算すると22.5%となります。標準偏差とは個々の値が平均値からどの程度離れているかを示したものです。「標準偏差が小さい」ときは、個々の値が平均値の近くに密集していることを意味しますので、株式投資で考えれば「株価の変動が少なく、毎年の収益率が安定している」ということになります。一方、「標準偏差が大きい」ときは、個々の値が平均値からかなり離れていることを意味しますので、「株価の変動が大きく、毎年の収益率が不安定」であるということになります。このように標準偏差は価格変動のリスクを測る尺度としてよく用いられます。

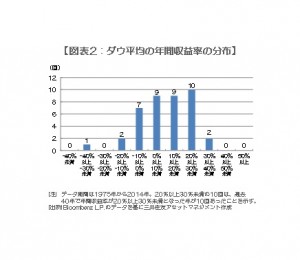

ダウ工業株30種平均についても同様に計算すると、年間平均収益率(配当収益を除く)は9.9%で、標準偏差は15.3%となります。数字をみただけでも日経平均株価の方が年間平均収益率は低く標準偏差は大きいことが分かります。では少し簡単な計算をしてみます。年間平均収益率を標準偏差で割ると、標準偏差1%あたりの年間平均収益率、つまりリスク1単位あたりのリターンが得られます。実際に計算すると、日経平均株価は0.28%、ダウ工業株30種平均は0.65%となります。つまりリスク1単位あたりのリターンは米国株が日本株の倍以上ですので、過去の日本株投資は効率性の点で米国株投資に劣っていたと解釈できます。

成長戦略の実現による企業収益の拡大は、投資効率の改善につながる可能性

日本株に慎重な見方をする投資家の心理には、このような過去の投資の効率性も影響しているのではないかと思われます。一方、政府は2014年12月、全閣僚で構成する「日本経済再生本部」を首相官邸で開き、日本経済の再生に向けた基本方針「アベノミクス成長戦略の実行・実現」を公表しました。そのなかで、「日本再興戦略」(2013年6月)及び「『日本再興戦略』改訂2014」(2014年6月)に掲げられた各項目を速やかに具体化し、実行、実現を行うとし、日本の「稼ぐ力」を強化するため、日本企業の体質や行動、企業統治(コーポレートガバナンス)を改め、成長志向型の法人税改革を含めて、事業環境を抜本的に改革すると宣言しています。

これによって企業の収益性が改善すれば、株価上昇への期待が高まることが予想されます。また中長期的な視点から株式投資を行う投資家層に厚みが出れば、株価変動が縮小し、投資の効率性が改善するため、さらなる日本株投資を呼び込むという好循環が生まれることも考えられます。そこで次回のレポートでは、現時点で打ち出されているそのための具体的な施策について確認して参ります。

(2015年6月12日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/useful/report/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会