米国における逆イールドと景気循環と株価の関係

米国における逆イールドと景気循環と株価の関係

- 米国では足元で逆イールドが発生しており、景気と株式市場に対する市場の懸念が強まっている。

- 1978年以降、米国で逆イールドの発生が観測されると、平均して約1年半後に景気後退入りへ。

- ただダウ平均はその間、平均して2ケタ上昇、今回は景気後退回避となるかFRBの舵取りに注目。

米国では足元で逆イールドが発生しており、景気と株式市場に対する市場の懸念が強まっている

米国債券市場では現在、10年国債利回りが2年国債利回りを下回る「逆イールド(長短金利の逆転)」が発生しています。逆イールドは一般に、景気後退の予兆と解釈されるため、市場では米国の景気と株式市場に対する懸念が強まっています。そこで、今回のレポートでは、過去に米国で逆イールドが発生した際、その後、景気や株価がどのように推移したかを検証します。

実はこの検証については、4月6日付レポートで、1990年から直近までの期間を対象とし、一度行っています。その結果、米国で逆イールドが発生すると、一定の期間を経て景気後退入りする可能性が高く、その間、株価は上昇する傾向が確認されました。今回は、検証期間を拡大し、1978年から直近までとします。また、株価の騰落率は前回、月末値を基準に計算していましたが、今回は逆イールドが発生した日など、日を基準とします。

1978年以降、米国で逆イールドの発生が観測されると、平均して約1年半後に景気後退入りへ

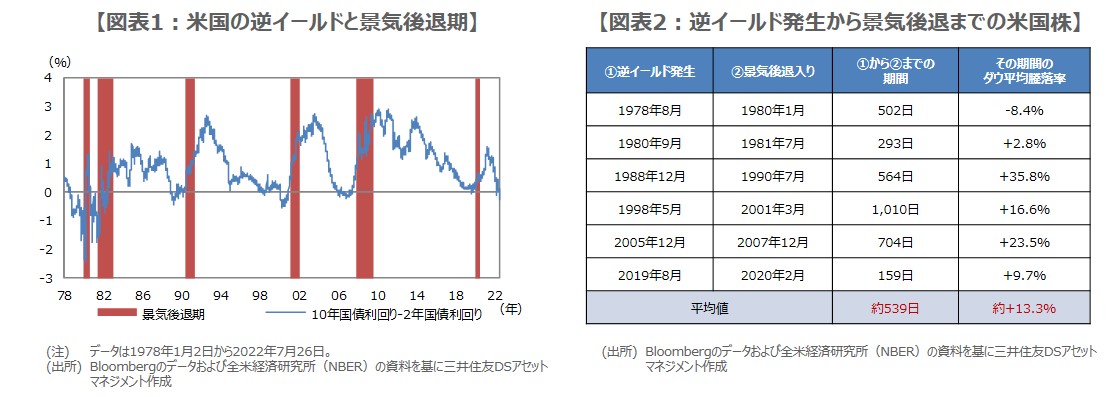

1978年以降、米国の景気後退は、①1980年1月~7月、②1981年7月~1982年11月、③1990年7月~1991年3月、④2001年3月~11月、⑤2007年12月~2009年6月、⑥2020年2月~4月、の6回でした。そして、逆イールドの観測期間は、(1)1978年8月~1980年5月、(2)1980年9月~1982年7月、(3)1988年12月~1990年3月、(4)1998年5月~2000年12月、(5)2005年12月~2007年6月、(6)2019年8月、の6回でした。

逆イールドの観測期間と、景気後退の期間を比べてみると、(1)の後に①、(2)の後に②、(3)の後に③、というように、全てのケースにおいて、逆イールドの発生が観測された後、しばらくして景気後退に陥っていることが分かります(図表1)。参考までに、逆イールドの発生が観測された日から、景気後退入り(景気後退入りした月の1日)までの日数について、単純平均すると約539日、すなわち約1年半となります(図表2)。

ただダウ平均はその間、平均して2ケタ上昇、今回は景気後退回避となるかFRBの舵取りに注目

次に、逆イールドの発生が観測された日から、景気後退入り(景気後退入りした月の第1営業日)までの期間、ダウ工業株30種平均がどのように推移したかを確認します。具体的に騰落率を計算したところ、(1)から①が-8.4%、(2)から②は+2.8%、(3)から③は+35.8%、(4)から④は+16.6%、(5)から⑤は+23.5%、(6)から⑥は+9.7%でした。ダウ平均が下落したのは、6つのケースのうち、(1)から①だけであり、単純平均すると+13.3%となります。

今回も前回と同様、逆イールド発生から一定期間後に景気後退入りの可能性は高く、その間、株価は上昇しやすい、という結果になりました。なお、米連邦準備制度理事会(FRB)は現在、利上げと量的引き締め(QT)を行っていますが、大幅連続利上げとQTの同時進行は、1978年以降、初めてです。逆イールドが発生した今局面、FRBが強力な引き締めで、早期インフレ抑制に成功すれば、景気後退を回避する余地は広がると思われます。

(2022年7月27日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会