米利上げの織り込みと米国債利回りとドル円の関係

米利上げの織り込みと米国債利回りとドル円の関係

- 米利上げ前倒しの織り込みが進むなかFRB高官からは0.5%の利上げに否定的な発言が相次ぐ。

- FF金利先物市場では今年、3月以降、4~5回のFOMC会合で0.25%の利上げ予想が優勢に。

- 米2年国債利回りと米ドルは利上げ回数と高い連動性、ただ利上げ織り込み進行で上昇余地小。

米利上げ前倒しの織り込みが進むなかFRB高官からは0.5%の利上げに否定的な発言が相次ぐ

市場では米利上げの前倒し実行の織り込みが進んでおり、一部には3月に0.5%の利上げを予想する向きもみられます。こうしたなか、最近、米連邦準備制度理事会(FRB)の地区連銀総裁から、0.5%の利上げに関する複数の見解が示されました。アトランタ連銀のボスティック総裁は1月31日、3月に0.5%の利上げを行うことは、好ましい措置ではないと述べました。

また、セントルイス連銀のブラード総裁は2月1日、1回で0.5%利上げをするのが助けになるとは思わないと発言し、フィラデルフィア連銀のハーカー総裁も同日、3月に0.25%の利上げ実施を支持するとの立場を明らかにしました。ブラード総裁とハーカー総裁は、ともに2022年の米連邦公開市場委員会(FOMC)で投票権を持っています(ただし、ハーカー総裁はボストン連銀の新総裁が決まるまでの期間)。

FF金利先物市場では今年、3月以降、4~5回のFOMC会合で0.25%の利上げ予想が優勢に

これらの発言を受けた市場の動きを確認すると、2月2日時点におけるフェデラルファンド(FF)金利先物市場が織り込む米利上げ回数(0.25%の利上げ回数)は、2022年が約4.7回、2023年は約1.9回となっています。2022年について詳しくみてみると、各FOMC会合における利上げ確率から、3月以降、4~5回のFOMC会合で、0.25%ずつ利上げが行われるという見方が読み取れます。

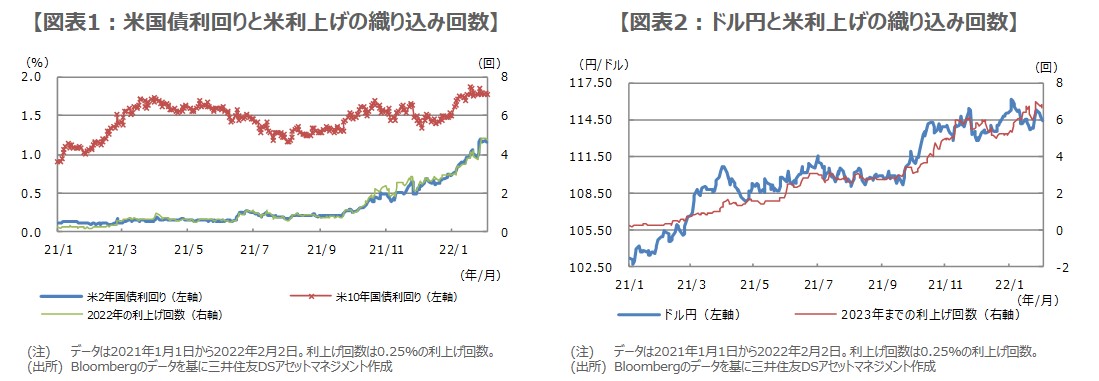

なお、米国債利回りと米利上げの織り込み回数を比較すると、米2年国債利回りと2022年の織り込み回数の連動性が高いことが分かります(図表1)。一般に、2年国債利回りの動きは、政策金利の見通しを反映しやすいとされるため、高い連動性は合理的なものと思われます。一方、米10年国債利回りは、連動性の低い様子がうかがえますが、これは米利上げの織り込み進行で、長期の期待インフレ率が抑制されたためと推測されます。

米2年国債利回りと米ドルは利上げ回数と高い連動性、ただ利上げ織り込み進行で上昇余地小

次に、ドル円と米利上げの織り込み回数も検証してみます。ドル円については、2023年までの織り込み回数(2022年と2023年の合計回数)との連動性が高いことが分かります(図表2)。前述の通り、2022年と2023年の2年間で、すでに約6.7回の利上げが織り込まれているため、図表2の連動性を踏まえると、ここからドル高・円安が進むには、更なる米利上げの織り込みが必要と思われます。

FF金利先物市場が織り込む米利上げ回数が増加するケースとしては、一段の原油高、消費者物価指数の上昇、賃金の上昇などが考えられ、株安回避なら、米2年国債利回りの上昇(期待インフレ率上昇なら米10年国債利回りも上昇)、ドル高・円安の進行が予想されます。ただ、すでに2023年までに7回弱の利上げを織り込んでいるため、米国債利回りが上昇し、ドル高・円安が進行する余地は、それほど大きくはないとみています。

(2022年2月3日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会