ドル高・円安は終了か継続か

ドル高・円安は終了か継続か

- 米経済対策発表後、米長期金利は低下しドル安が進行したが実質ベースでの金利低下は小幅。

- 3月中旬から投機筋による円売りが加速、足元のドル安・円高は、このポジション調整によるものか。

- 移動平均線はドル高・円安トレンドの強さを示唆、ドル円はこの先、110円から115円のレンジへ。

米経済対策発表後、米長期金利は低下しドル安が進行したが実質ベースでの金利低下は小幅

ドル円相場について、年初からの動きを振り返ると、1月6日に一時1ドル=102円59銭水準をつけた後、米長期金利の上昇などを背景に、ドル高・円安の流れが強まり、3月31日には110円97銭水準に達する場面もみられました。しかしながら、4月に入ると、ドル高・円安の動きは一服し、4月7日には109円58銭水準まで、ドル売り・円買いが進みました。

3月31日は米大型経済対策の公表日でしたが、2兆ドルの支出は増税で賄われることが確認されると、米10年国債利回りは同日から4月7日まで6.7ベーシスポイント(bp、1bp=0.01%)低下し、これがドル売り・円買いの一因になったと推測されます。ただ、6.7bp低下の内訳は、期待インフレ率の低下が3.1bp、実質金利の低下が3.6bpとなっており、実質金利ベースでは、それほど強いドル安・円高要因ではないように思われます。

3月中旬から投機筋による円売りが加速、足元のドル安・円高は、このポジション調整によるものか

また、フェデラルファンド(FF)金利先物市場が織り込む2022年の利上げ回数をみると、米大型経済対策が公表された3月31日時点では0.78回程度でしたが、4月7日時点では0.74回程度と、利上げの織り込み度合いの変化はごくわずかでした。つまり、今回の経済対策は、市場の利上げ予想を基本的に変えるものではなく、少なくともドル安・円高を強く促す材料ではないと考えられます。

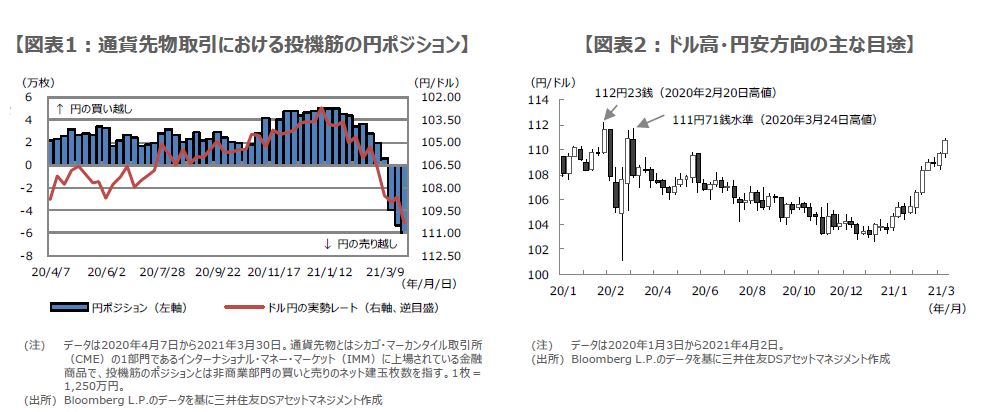

このように、足元の米実質金利や米利上げ予想の動きを踏まえると、ドル安・円高が進む余地はあまりないように思われます。そこで、次に、通貨先物取引における投機筋の円ポジションに目を向けると、1月下旬から買い越しが縮小し始め、3月中旬以降は一気に売り越しに転じていることが分かります(図表1)。つまり、4月に入ってからのドル売り・円買いの動きは、投機筋のポジション調整によるところが大きいと推測されます。

移動平均線はドル高・円安トレンドの強さを示唆、ドル円はこの先、110円から115円のレンジへ

一般に、為替取引におけるポジション調整は比較的短期間で終了するため、米実質金利が下げ渋り、来年の米利上げ織り込みに大きな変化がみられない現状では、投機筋が再び円売りポジションを構築することも想定されます。なお、直近3月30日時点での円の売り越しは59,481枚(1枚=1,250万円)ですが、2017年11月14日には135,999枚を記録しており、これと比較すれば、まだ円売り余力はあるとみられます。

一方、テクニカル分析では、25日移動平均線が2月上旬に75日線を、3月上旬に200日線をそれぞれ上抜け、また、75日線も3月下旬に200日線を上抜けており、ドル高・円安トレンドの強さが示唆されています。ドル高・円安方向の次の目安は、111円71銭水準(2020年3月24日高値)や、112円23銭水準(同年2月20日高値)などであり、110円から115円のレンジに進む公算が大きいと思われます(図表2)。

(2021年4月8日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会