ドル円が110円を回復するための条件

市川レポート ドル円が110円を回復するための条件

- 6月米雇用統計で、過度な利下げ期待が後退、ドル円は108円台後半までドル高・円安が進行。

- 米中首脳会談後105円の円高リスクは後退も、年内2回の利下げ織り込みが続き110円も遠い。

- 制裁関税リスク後退の間、強い米経済指標が続き、長期金利、株価とも上昇なら110円回復も。

6月米雇用統計で、過度な利下げ期待が後退、ドル円は108円台後半までドル高・円安が進行

米労働省が7月5日に発表した6月の雇用統計では、非農業部門雇用者数が前月比22万4,000人増加しました。増加幅は前月の7万2,000人から大きく回復し、市場予想(約16万人)も上回りました。今回の結果を受け、同日の米金融市場では、米労働市場の底堅さが改めて確認されたとの見方から、米連邦準備制度理事会(FRB)に対する過度な利下げ期待が後退しました。

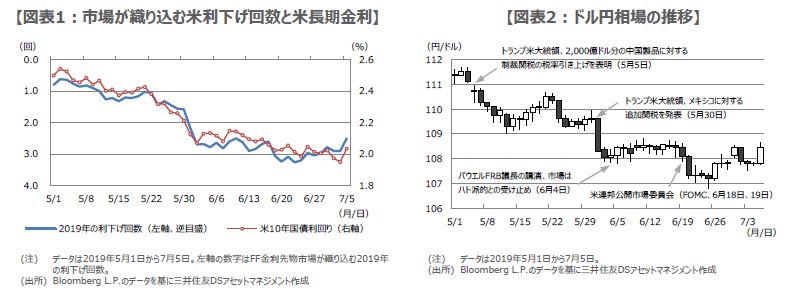

フェデラルファンド(FF)金利先物市場では、年内3回の利下げを織り込む動きが弱まるなか、米10年国債利回りは上昇し、2%台を回復して週末の取引を終了しました(図表1)。また、為替市場では、米利下げ期待の後退と米長期金利の上昇を背景に、米ドルが対主要通貨でほぼ全面高となり、ドル円は一時1ドル=108円64銭水準までドル高・円安が進行しました。

米中首脳会談後105円の円高リスクは後退も、年内2回の利下げ織り込みが続き110円も遠い

ドル円相場について、6月5日付けレポート「パウエル発言を受けたドル円相場の行方」では、目先105円~110円程度のレンジで、振れ幅を伴う展開を想定していました。ただ、その後、6月29日に開催された米中首脳会談において、貿易協議の再開が決まり、米国は対中制裁関税第4弾(3,000億ドル分の中国製品に対する制裁関税)の発動を当面見送る方針を明らかにしました。

そのため、105円水準までドル安・円高が進むリスクは、いったん後退したと考えています。一方、ドル高・円安方向の動きについては、7月5日の米雇用統計発表後、ドル円は108円台後半をつけたものの、FF金利先物市場では、なお年内2回の利下げが織り込まれている状況です。したがって、米長期金利の上昇余地は乏しく、110円水準まで一気にドル高・円安が進む展開は、今のところ見込み難いと思われます。

制裁関税リスク後退の間、強い米経済指標が続き、長期金利、株価とも上昇なら110円回復も

ドル円相場の動きを振り返ると、5月以降、ドル安・円高が進行していますが、5月は米中貿易摩擦問題の再燃が、6月は米早期利下げ観測の浮上が、それぞれ主因と推測されます(図表2)。為替市場は、「米中の対立継続→米国景気の先行きに不透明感が増す→FRBが予防的利下げを実施」、というシナリオを想定しているとみられます。そのため、ドル円が110円台を回復するためには、このシナリオに修正を迫るような材料が必要です。

例えば、①制裁関税第4弾の発動リスクが後退している間に、②米経済の底堅さを示す経済指標の発表が相次ぎ、③予防的利下げの必要性が低下する、という流れは、シナリオ修正の材料となり得ます。ただ、現状では利下げ期待が株価を支えている面もあるため、②は当初、株安を促す恐れもあります。それでも、基本的には株高要因ですので、①から③の流れのなか、米長期金利とともに株価が上昇する環境となれば、ドル円は110円を回復する公算が大きくなると考えています。

(2019年7月8日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会