リターンとリスクの関係で考える日本株の投資手法

市川レポート リターンとリスクの関係で考える日本株の投資手法

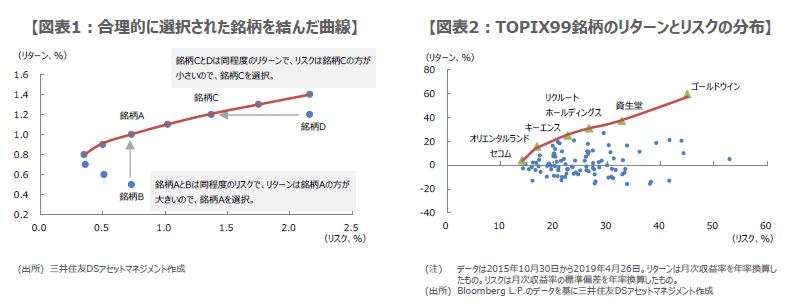

- リターンとリスクの関係を踏まえ、最も合理的に選択された銘柄は緩やかな曲線上に並ぶことになる。

- TOPIXから一定基準で抽出した銘柄のうち、セコム、オリエンタルランドなどが、合理的曲線を形成。

- TOPIX全銘柄について、合理的曲線左下方の銘柄群から最小分散ポートフォリオの構成も可能。

リターンとリスクの関係を踏まえ、最も合理的に選択された銘柄は緩やかな曲線上に並ぶことになる

今回のレポートでは、日本株について、リターンとリスクの関係に基づく1つの投資手法について考えます。なお、リターンとは「収益率」のことを指し、リスクとは収益率のばらつき度合いを示す「標準偏差」のことを指します。例えば、ある銘柄の収益率が極端にばらついている場合(収益率が極端に高かったり、低かったりする場合)、その銘柄のリスクは大きいと解釈されます。

今、複数の銘柄について、リターンとリスクを計算し、リターンを縦軸、リスクを横軸にとったグラフを作成したとします。グラフ上の銘柄について、合理的な投資家は、リスクが同程度なら、より大きなリターンを期待できる銘柄を選択します。また、期待できるリターンが同程度なら、より小さいリスクの銘柄を選択します。このように選択された銘柄を線で結ぶと、図表1のような曲線が描かれます。

TOPIXから一定基準で抽出した銘柄のうち、セコム、オリエンタルランドなどが、合理的曲線を形成

では、具体的に東証株価指数(TOPIX)を構成する銘柄について、リターンとリスクを計算し、グラフを作成してみます。ここでは、恣意性を排除するため、2019年5月29日時点において、東証33業種の各業種で時価総額が大きい上位3銘柄、合計99銘柄を抽出することとします。また、全99銘柄の月次データが揃う時期を勘案し、計算期間は2015年10月30日から2019年4月26日までとしています。

結果は図表2の通りです。合理的な選択によって形成された曲線上に並んだのは6銘柄でした。具体的には、セコム、オリエンタルランド、キーエンス、リクルートホールディングス、資生堂、ゴールドウイン、の6銘柄です。なお、これらの銘柄は、リターンとリスクの関係に基づく合理的な銘柄選択の考え方を説明するためのもので、投資の推奨ではありません。

TOPIX全銘柄について、合理的曲線左下方の銘柄群から最小分散ポートフォリオの構成も可能

曲線の左下方に位置するのは、相対的に低リスク・低リターンの銘柄で、図表2ではセコムやオリエンタルランドが該当します。一方、曲線の右上方に位置するのは、相対的に高リスク・高リターンの銘柄で、図表2ではゴールドウインや資生堂が該当します。具体的にどの銘柄に投資するのかは、投資家が自らのリスク許容度に応じて、判断することになります。

今回は一定基準のもと、99銘柄を対象としましたが、TOPIXを構成する全銘柄の分析も可能です。この場合、曲線上に並ぶ銘柄はかなり多くなることが予想されますが、曲線の左下方に位置する低リスク・低リターンの銘柄を複数選択することで、最小分散ポートフォリオを構成することができます。最小分散ポートフォリオは、リスク抑制を目的とする投資戦略の1つとされています。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

(2019年05月30日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会