「対話」を通じて、投資先企業の経営の質を改善。企業価値が向上する機会を運用リターンに活かす

スパークス・日本株式スチュワードシップ・ファンド

スパークス・アセット・マネジメント

スパークス・アセット・マネジメントの『スパークス・日本株式スチュワードシップ・ファンド』は、「対話」を通じて投資先企業の経営の質の改善を促し、企業価値が向上する機会を運用リターンに活かすのが特徴です。投資先企業の自発的な企業価値向上をリターンの源泉とする一般的な日本株アクティブファンドとはひと味違う同ファンドの仕組みと魅力を、スパークス・アセット・マネジメントの服部英明さんと清水裕さんにうかがいました。

(写真左から)

スパークス・アセット・マネジメントのクリーンテック・インパクト投資本部 副本部長 ファンドマネージャーの服部英明さんと、運用調査本部ファンドマネージャー 兼 CSR・CSV担当の清水裕さん

| <主にどんな銘柄に投資する?> 「収益の質」や「市場成長性」は高いものの「経営の質」で改善余地のある企業<値動きの特徴は?> 投資先企業の業績動向の影響を受けやすいため、TOPIX(東証株価指数)など市場平均とは異なる傾向 <ファンドの注意点> <ファンドマネージャーから一言> <ファンドを購入するには> |

企業価値向上を促す施策を株主という立場から積極的に提言

Q スパークス・アセット・マネジメントの運用会社としての強みを教えてください。

清水 1989年創業で、どの金融機関グループにも属していない独立系運用会社です。2001年には運用会社として初めて上場しました。「マクロはミクロの集積である」との投資哲学のもと、潜在的な企業価値に比べて株価が割安な銘柄を徹底した現場リサーチで発掘し、リターン獲得を目指します。年間の企業訪問件数は約2000回にのぼります(2014年実績)。

Q ファンド名の「スチュワードシップ」にはどのような狙いが込められていますか?

服部 スチュワードシップとは、機関投資家が、受益者の中長期的な投資リターン向上のために、対話などを通じて投資先企業の「稼ぐ力」を向上させることです。日本では金融庁が2014年12月、アベノミクスの成長戦略の一環として、機関投資家が取るべき行動諸原則のガイドラインとして「責任ある機関投資家」の諸原則《日本版スチュワードシップ・コード》を発表しました。

当社は創業以来、企業訪問による経営者との対話を通じて、投資先企業の企業価値向上を促してきたと自負しています。政府のスチュワードシップ・コード構想を受け、個人投資家をはじめとした受益者の資産運用者としての機関投資家として方針を検討する中で、投資先企業に企業価値向上策の実行を要請する投資商品の必要性を強く認識するようになりました。

清水 従来の日本では「企業間の株式持ち合い」で株価の安定を図るシステムでしたが、過去15年程度で持ち合い構造は解消に向かい、代わって現在は、ROE(株主資本利益率)などの指標をもとに、株主に魅力的な企業であることをアピールする「株主重視戦略」に移行しつつあります。当ファンドは投資先企業に対して、企業価値向上を達成するための施策を株主という立場から積極的に提言し、株価上昇につなげ、投資収益の獲得を目指しています。

株価の割安度や独自見通しを基にポートフォリオを構築

Q 組入銘柄の選定プロセスは?

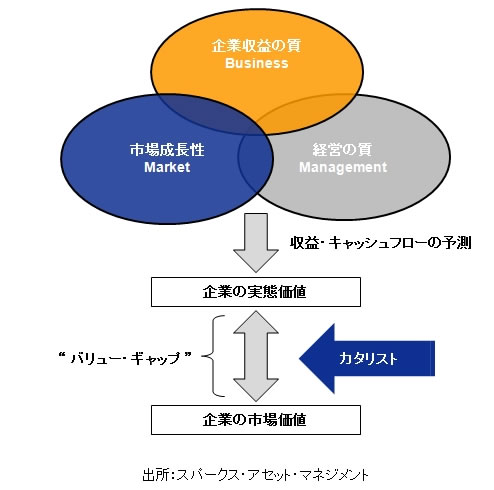

服部 当ファンドの投資先企業イメージは【図表1】のとおりです。私たちとの対話をきっかけに経営の質が向上し、それに伴い企業価値が向上することが期待できる銘柄です。

まず、「株価の割安度」や「『目的を持った対話』で経営の質が改善できる」などの基準から候補企業を選定。各候補企業について「こうなれば企業価値が向上する」という当社独自の見通し(投資仮説)を立て、経営者との面談などを通じて投資仮説の妥当性を検証。この結果を踏まえてポートフォリオを構築していきます。投資先企業とは継続的な対話をベースに、株主還元策などの資本政策や収益性の向上策を通じて経営の質の改善を促します。

【図表1】『スパークス・日本株式スチュワードシップ・ファンド』は、経営の質の向上を目指した対話で株価が大きく値上がりする可能性を秘めた銘柄に投資する(イメージ)

Q どのような投資環境で高い運用成果が期待できますか? 反対に、どんな投資環境では運用成績が低迷する可能性がありますか?

清水 当ファンドは、投資先企業の経営者との対話が企業価値向上の契機になることを目指していますので、個別企業の業績動向の影響を受けやすいといえます。そのため、TOPIX(東証株価指数)をはじめとした市場平均とは異なる値動きをする傾向がみられます。株式市場全体が低迷していても投資先企業の株価上昇でファンドのリターンは上向く、反対にTOPIXが上昇してもファンドのリターンが同じようには上向かない可能性もあるでしょう。

しかし、先ほども申し上げましたように、日本企業の経営は「株主重視戦略」に比重が移っています。株主として投資先企業の株価上昇を促す当ファンドは、日本の株式市場のトレンドを先取りしたスキームであり、中長期の視点では有効な運用手法と確信しています。

すべての個人投資家に中長期の視点で保有してほしい

Q 2015年6月末現在の組入銘柄数は19です。どのような企業が多いですか?

服部 「収益の質」や事業対象の「市場成長性」は高いものの、市場や投資家とのコミュニケーションといった「経営の質」で改善余地のある企業が中心です【図表2】。今後も、経営者との面会や書簡送付などがカタリスト(きっかけ)となり、実態価値と市場価値(株価)の差(バリュー・ギャップ)が3年程度で5割以上解消すると考えられる企業に投資していきます。

【図表2】投資先企業との「目的を持った対話」がカタリスト(きっかけ)となり、バリュー・ギャップが解消。このプロセスで生じる株価上昇をファンドの収益に取り込む

Q つまり、株価が大幅に上昇して、それがファンドのリターンとなって結実するまでは、3年程度といったようにある程度の時間が必要ということですね?

清水 おっしゃるとおりです。投資先企業の価値向上には、当ファンドが継続的に株式を保有し、企業に改善を促し続けることが重要です。そこで設定当初の2年間はクローズド期間とし、ファンドの資金流出を抑えさせていただいております。投資家の皆さまは、2016年11月30日までは換金のお申込みができません。投資家の皆様には流動性の面でデメリットが生じてしまいますが、当ファンドの意義や考え方をご理解いただければ幸いです。なお当社では、この2年間を対話型投資の認知向上期間と位置づけ積極的に情報発信していきます。

Q ファンドの保有についてアドバイスをお願いします。

服部 日本企業の経営は、「株式の持ち合い」から「株主重視戦略」への移行など大きな転換期にあります。一般的にはあまり知られていない企業でも、「スチュワードシップ」という文脈で経営の質が向上すれば、株価が大幅に上昇するポテンシャルを秘めた企業は数多く存在すると考えています。当ファンドを、すべての個人投資家の皆様に中長期運用の視点から保有していただき、ぜひ私たちと一緒に日本企業の一段の成長を後押ししていただきたいと思います。

| (取材を終えて) 取材の最後に服部英明さんがおっしゃった、「私たちはこのファンドを通じて、投資家の皆さまと一緒に日本の株式市場や投資信託業界にムーブメント(社会的な運動)を起こしたい」という言葉が印象的でした。一般的な日本株アクティブファンドの運用では、ひとたびポートフォリオを構築した後は、投資先企業の自発的努力による株価上昇待ちとなります。しかし、『スパークス・日本株式スチュワードシップ・ファンド』は、投資した後も、企業側に自社株買いや増配、ROE引き上げなど「経営の質向上」を促すさまざまな施策を提言し続けます。つまり、ファンドのリターン向上に、投資信託会社としてより積極的に関わる商品設計といえるでしょう。値動きが、他の日本株アクティブファンドとは異なるのも頷けます。冒頭の服部さんのコメントも、自ら企業価値向上を後押ししていく覚悟が感じられます。例えば、『スパークス・日本株式スチュワードシップ・ファンド』と一般的な日本株アクティブファンドを同時に保有することで、日本企業や日本株市場が秘める広範囲なポテンシャル(可能性)を自らの資産形成に生かせると強く感じました。 |