(9327)株式会社イー・ロジット 増収もコスト増をカバーできず損失計上

|

角井 亮一 社長 |

株式会社イー・ロジット(9327) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

倉庫・運輸関連業(倉庫・運輸関連業) |

|

代表取締役社長CEO |

角井 亮一 |

|

所在地 |

東京都千代田区神田練塀町68番地 ムラタヤビル5階 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

726円 |

3,481,800株 |

2,527百万円 |

-17.9% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

未定 |

– |

20.41円 |

– |

507.61円 |

1.4倍 |

*株価5/26終値。各数値は22年3月期決算短信より。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2019年3月(実) |

7,446 |

381 |

389 |

269 |

99.89 |

6.75 |

|

2020年3月(実) |

8,385 |

84 |

102 |

76 |

28.35 |

2.00 |

|

2021年3月(実) |

10,696 |

238 |

241 |

151 |

53.80 |

3.00 |

|

2022年3月(実) |

12,208 |

-195 |

-190 |

-342 |

-98.80 |

0.00 |

|

2023年3月(予) |

13,342 |

101 |

102 |

71 |

20.41 |

未定 |

*単位:百万円、円。予想は会社側予想。

株式会社イー・ロジットの2022年3月期第決算概要等をご紹介致します。

目次

今回のポイント

1.会社概要

2.2022年3月期決算概要

3.2023年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 通販事業者に対して商品の保管、ピッキング、梱包及び配送までを行う「物流代行サービス」を中心に、ワンストップのフルフィルメントサービスとして提供。ドミナント展開するFC(フルフィルメントセンター)を利用し荷主の突発的な出荷量増加にも柔軟に対応する「波動対応力」と、商品の購入者のために梱包する資材にこだわったり、手の込んだラッピングを施したりといった商品付加価値を向上する「マスカスタマイゼーション」が強力な競争優位性。通販物流・ECのみでなく実店舗も含んだオムニチャネル物流を事業領域とすることを目指している。

- 22年3月期の売上高は前期比14.1%増の122億8百万円。過去最高を更新した。通期ではコロナ禍の影響を強く受けたが、21年11月から12月にかけての既存顧客を中心に年末商戦期の出荷量が増加し、新規顧客の獲得と稼働も順調に推移した。売上総利益は同31.9%減少。荷造運賃、新規FCの賃借料、新規顧客立ち上げに伴う人員増加などで売上原価が増加した。粗利率も3.1ポイント低下。営業利益は1億95百万円の損失。粗利減に加え、人件費、採用費など販管費が同27.7%増加した。損失計上となったが、21年11月公表の修正予想は上回った。22年3月期の配当予想を未定としていたが、損失計上に伴い無配とした。

- 23年3月期の売上高は前期比9.3%増の133億42百万円、営業利益は1億1百万円の黒字転換の予想。引き続き、EC通販物流事業の売上を伸長とともに、利益率向上のための取り組みを強化し、通期黒字化を目指す。配当は現時点では未定。

- 固定費を削減することで、収益構造を改革し筋肉質への転換を図るべく、「リカバリー計画 Vプラン」を掲げ、取り組んできたが、習志野FCや埼玉草加FCなど「投資フェーズ」のFCにおいて赤字幅を大きく削減することに成功しているという。新規顧客の売上高は、全売上高に占める構成比は1割に満たないものの、増収率はプラス42.0%と高い。今期もどの程度の伸長となるか注目していきたい。

1.会社概要

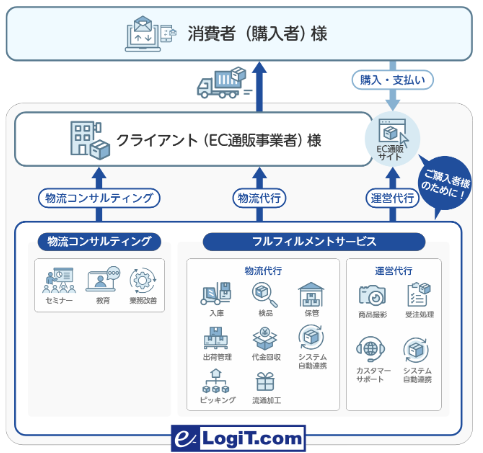

通販事業者に対して商品の保管、ピッキング、梱包及び配送までを行う「物流代行サービス」に加え、通販事業者の通販サイトの運営に係わる商品撮影、受注処理及びお問合せ対応等のカスタマーサポートを行う「運営代行サービス」を、ワンストップのフルフィルメントサービスとして、通販事業者や通販利用者(最終顧客)のニーズに対応したサービスを提供。

ドミナント展開するFC(フルフィルメントセンター)を利用し、荷主の突発的な出荷量増加にも柔軟に対応する「波動対応力」と、商品の購入者のために梱包する資材にこだわったり、手の込んだラッピングを施したりといった商品付加価値を向上する「マスカスタマイゼーション」が強力な競争優位性。

通販物流・ECのみでなく実店舗も含んだオムニチャネル物流を事業領域とすることを目指している。

【1-1 沿革】

2000年2月、角井社長がインターネット通販事業者への物流代行及び物流業務のコンサルティングを行うことを目的として同社を設立。

物流で売上を向上させる「戦略物流」という概念の下、単なる下請けに甘んじるのではなく、積極的な各種提案や自社開発の「WMS:倉庫管理システム」による業務効率化を通じ、商品を購入した最終顧客が「リピートしたくなる」顧客離れが少ない「売上につながる物流」を実現。顧客(荷主)から高い評価を受けて業容は順調に拡大し、2021年3月、東京証券取引所 JASDAQ市場に上場。2022年4月に市場再編に伴い、東証スタンダード市場に移行した。

【1-2 企業理念など】

以下のようなVISION、MISSION、VALUEを掲げている。

| Vision | 変化を先取りし、人々の感動体験を進化させ続ける |

| Mission | *グローバルな視点から流通を俯瞰する

*誰よりもその先のお客さまに役立つソリューションを探求する *通販/小売物流のプロフェッショナル集団を目指す *最先端テクノロジーを活用する

ことにより、高付加価値を実現する、「感動創造」No.1企業を目指す |

| Value | *常にその先のお客さまのために考え行動し、信頼される存在となる

*圧倒的な提案力で荷主さまと共に成功を創る *新しい目で、常に学び、自分自身を向上させ続ける *すぐ・まずやってみる、そして全員でやりきる *謙虚で素直な心で仕事を楽しむ |

同社の顧客は荷主であるが、通販サイトで商品を購入した通販利用者(最終顧客)に対し商品を迅速・丁寧に届けることを通じて、物とサービスから得られる感動を提供していくことを経営の念頭に置いており、最終顧客の満足度向上がリピートによる売上増=荷主の満足度向上につながると考えている。

【1-3 市場環境】

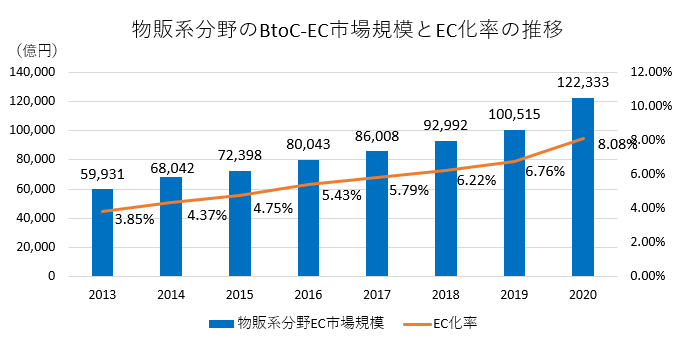

経済産業省の報告によれば、2020年の国内物販系分野のBtoC-EC市場規模は12.2兆円。2013年の5兆9,931億円からは、CAGR(年平均成長率)10.7%で拡大している。またEC化率(商取引市場規模に対する、電子商取引市場規模の割合)も毎年上昇を続けている。

(経済産業省「電子商取引に関する市場調査(令和3年7月)」を基にインベストメントブリッジ作成)

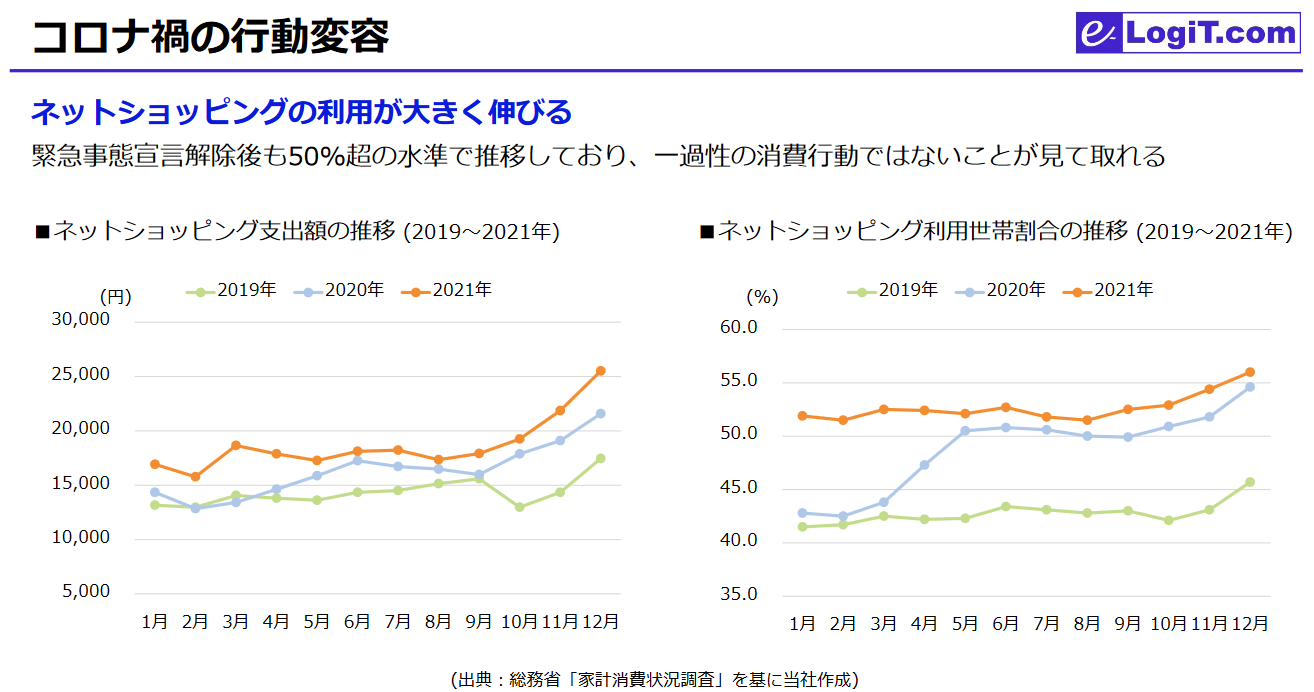

同調査の2021年分の発表はこれからとなるが、同社資料にあるように、新型コロナウイルス感染拡大に伴う、いわゆる「巣ごもり需要」により、ネットショッピングの利用が大きく伸びている。

(同社資料より)

加えて、ネットショッピング利用世帯数の割合は、緊急事態宣言解除後も50%超の水準で推移しており、ネットショッピング利用増加は一過性の消費行動ではないことが見て取れる。

こうしたコロナ禍を契機とした消費行動の変容、キャッシュレス決済の普及・拡大、メーカーが自社商材の販売をECサイト上で直接消費者向けに販売するDtoC(Direct to Consumer)の広がりなどにより、EC市場の拡大スピードはさらに加速することが予想される。

【1-4 事業内容】

(1)サービス内容

物流業務をアウトソーシングする通販事業者に対して、主に「物流代行サービス」「運営代行サービス」を通販事業者や通販利用者(最終顧客)のニーズに対応したワンストップのフルフィルメントサービスとして提供している。

また、物流業務を自社運営する企業に対して「物流コンサルティングサービス」も提供している。

「フルフィルメントサービス」とは、通販サイト運営におけるサイトの構築から受注処理、カスタマーサポート、商品管理、物流代行、配送、代金回収等、通販サイトの運営に係わる代行を一括で提供するサービスのこと。

(同社資料より)

①物流代行サービス

通販事業者の依頼を受けて商品を預かり、商品管理、ピッキング、流通加工、梱包、配送、代金回収等の一連の物流業務を代行している。

|

サービス詳細 |

概要 |

| 商品管理 | 通販事業者から預かった商品の保管、品質、消費期限、数量等の管理を行う。

自社開発のイー・ロジットWMS(倉庫管理システム)のデータと実地調査とを照合し、消費期限や数量の差異確認を行うことが可能。 通販事業者に同システムのアカウントを付与し、常にデータを共有している。 |

| ピッキング | FC内に保管された商品の内、配送に必要な商品をピックアップし、梱包場所に運ぶ。QRコード検品等の活用により、作業時の出荷ミスを防止し検品精度の向上による適時適切な商品のピックアップを行っている。 |

| 梱包 | 配送単位ごとに区分けした商品を段ボール等の梱包資材で荷造する。 |

| 配送 | 梱包された商品を宅配業者を通じて購入者に届ける。 |

| 流通加工 | 小分け、カスタム商品(※)のパッケージング、半製品の組み立て等の商品付加価値を向上させる作業を行う。 |

| 代金回収 | 宅配業者が商品を届けると同時にその代金を回収する支払方法「代金引換」を通販事業者の代わりに行う。同社が宅配業者と契約することにより、通販事業者にサービスを提供している。 |

※カスタム商品

単純に商品を梱包して発送するのではなく、通販事業者から受ける特有の梱包方法(メッセージカード、キャンペーングッズ、付録の同梱等)に対して個々に対応する商品。

取扱商品の中で、食品物流が順調に拡大している。

食品系の物流業務は、他の商材よりもはるかに高度な品質管理が求められ、特に食品系の商材にとって、温度管理はコントロールが難しく、倉庫によっては温度帯で扱える範囲に制限がある。

同社では、常温・冷蔵品・冷凍品の3温度帯に対応が可能のため、幅広い商材を取り扱うことができる。

また、イー・ロジットWMSで賞味期限やロットなどを商品ごとに管理することも可能である。

現在、冷凍食品、酒(日本酒、ワイン等)、調味料(味噌、醤油、チョコレート、ハム・ソーセージなどを取り扱っている。

②運営代行サービス

通販事業者の依頼を受けて商品撮影、商品データのアップ、受注処理、カスタマーサポート等を代行している。

|

サービス詳細 |

概要 |

| 商品撮影 | 通販サイトに掲載するための商品の撮影及び画像の加工を行う。 |

| 商品データのアップ | 商品撮影した画像や商品情報を通販サイトにアップする。 |

| 受注処理 | 通販サイトの注文に対する出荷指示等、配送に必要な処理を行う。 |

| カスタマーサポート | 購入者や購入希望者等からメールや電話での問合せ対応を行う。 |

③物流コンサルティングサービス

当社の通販物流事業で培った経験によるノウハウの蓄積を活かし、物流業務を自社運営される企業向けにセミナー、教育、業務改善等のコンサルティングを提供している。

(2)フルフィルメントセンターの運営

同社は2022年5月現在、物流代行サービスの拠点となるフルフィルメントセンター(FC)を以下7カ所運営している。

|

FC名 |

床面積(坪) |

竣工年月 |

| 東京FC(東京都江戸川区) |

2,700 |

2010年10月 |

| 埼玉FC(埼玉県八潮市) |

8,900 |

2014年10月 |

| 三郷FC(埼玉県三郷市) |

6,800 |

2017年11月 |

| 大阪FC(大阪府大阪市) |

7,500 |

2019年4月 |

| 足立FC(東京都足立区) |

8,400 |

2019年4月 |

| 習志野FC(千葉県習志野市) |

4,700 |

2021年1月 |

| 埼玉草加FC(埼玉県草加市) |

10,400 |

2021年6月 |

2023年3月期には大阪第2FCを新たに開設する予定。

FCの開設に伴う利益創出には以下の3ステップを経る。

| 投資フェーズ(1年目) | 本格稼働に向けての準備期間であるため、赤字からスタート | 習志野FC、埼玉草加FC |

| 収益化フェーズ(2年目) | 保管型センターとして、収益はプラスマイナスゼロ。

出荷チームを作り、通販物流の現場の基礎ができあがる。 |

大阪FC |

| 回収フェーズ(3-4年目以降) | 出荷チームを一気に横展開し、出荷量が増える。

1坪当たりの売上が2~万円/月坪に伸びる。 営業利益率6%以上を確保。 |

東京FC、埼玉FC、三郷FC、足立FC |

先行投資による利益に対するマイナスインパクトは、既存FCに対する新規FCの割合が下がるにつれて緩和される仕組みとなっている。

【1-5 特長・強み】

物流業務のアウトソーシングを受託する同社の特長や強みは以下の通り。

(1)大型の物流センターをドミナント展開

FCの開設にあたっては、1か所の床面積5,000坪前後を目安にしており、1,000~2,000坪程度が中心の他社の通販物流センターと比較すると格段に大規模である。

関東エリアでは近隣のFC間の距離を20km以内に開設するドミナント戦略を推進している。

◎ドミナント戦略:同社最大の競争優位性「波動対応力」の源泉

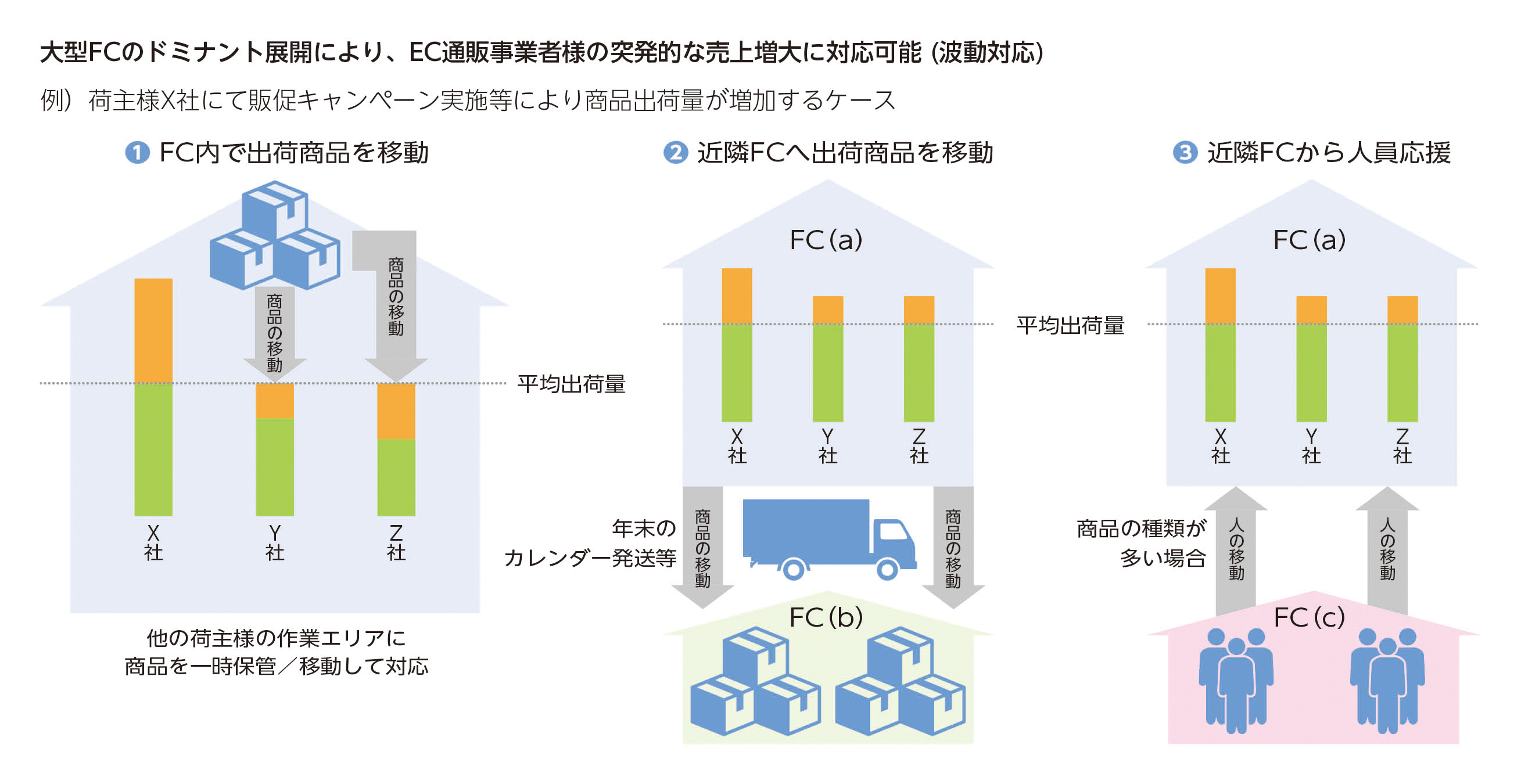

大型FCのドミナント展開により、EC通販事業者の突発的な売上増大に対応が可能である。

同社ではこれを「波動対応」と呼んでいる。

例えば、荷主Xが販促キャンペーンを実施するため商品出荷量が急増する場合、同社では主に以下の3つの方法で対応する。

①FC内で出荷商品を移動

同一FC内の、スペースに余裕のある他の荷主の作業エリアに荷主Xの商品を一時的に移動・保管して対応する。

②近隣FCへ出荷商品を移動

他の荷主のスペースにも余裕が無い場合は、近隣FCに荷主Xの商品を移動し、そこで作業を行う。

年末のカレンダー発送などのケースで行われる対応。

③近隣FCから人員応援

商品の種類が多い場合などは、商品を移動させることは効率的ではないため、近隣FCからスタッフが応援に駆け付ける。

商品出荷量の増加は様々なケースがあるため、その時の状況に応じた適切な対応をとるが、①のケースでは「大型FC」であること、②及び③はFC間の距離が20km以内というドミナント展開であることから可能な対応である。

荷主の希望通りに出荷を行うことで売上を確保しつつ、配送コストの削減やリードタイムの短縮を実現しており、この「波動対応」が可能な点は、同社最大の競争優位性であり、今後も更なるブラッシュアップを図る考えである。

(同社資料より)

(2)マスカスタマイゼーション

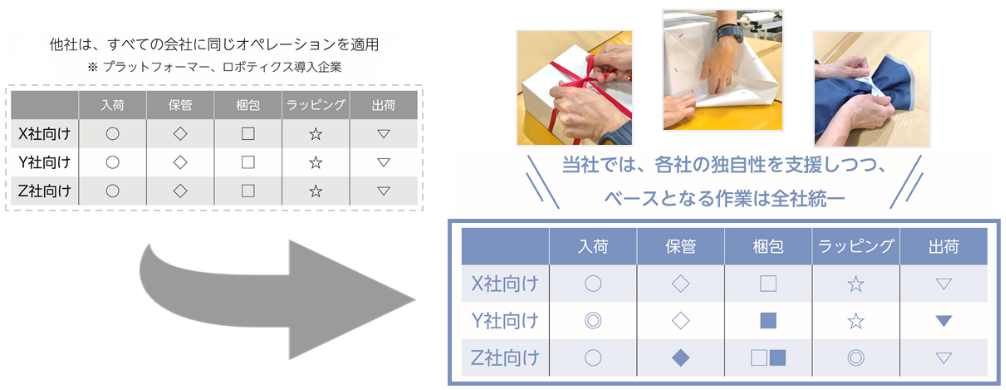

物流の「入荷」「保管」「梱包」「ラッピング」「出荷」という各ステップにおいて、同業他社、特に大手プラットフォーマーやロボティクスによる効率化を図っているケースでは、すべての荷主に対して同じオペレーションを適用することが一般的である。

これに対し同社では、荷主各社の独自性を支援しつつ、ベースとなる作業は全社統一である。

これによって、荷主の要望に合わせた配送方法、手の込んだラッピングや資材の使用などで、顧客のブランドの独自性のある世界観や価値観を表現することができる。作業は全社統一であるため効率性も維持できている。

また、一般的な茶色い段ボール箱ではなく、質や丁寧さを表現するために、あえて汚れが目立つ白い段ボール箱で梱包している。

これらはミッションにある「感動創造」No.1企業を目指す同社ならではの取り組みである。

(同社資料より)

(3)IT×物流

同社では、倉庫内の商品の保管場所、消費期限、入出荷、数量等の情報を管理するソフトウェアであるWMS(Warehouse Management System:倉庫管理システム)を自社開発している。

複数のEC通販事業者(荷主)の通販サイトの仕様に合わせた通販カートシステムと連携することで、複雑な在庫管理をシステムで管理している。

また、自社のシステム部門で内製化しているため、EC通販事業者のシステム環境と柔軟に連携することができ、スムーズな立ち上げが可能である。新サービス導入の取り組みにも積極的で、ITの活用により物流サービスの改善と品質向上を徹底して追及している。

(4)通販物流に特化し、ノウハウを深耕

設立から21年以上、通販物流代行を中心にサービスを展開してきた中で、物流の中でも難易度の高い「多品種少量」に対応してきたほか、カー用品、アパレル、サプリ、化粧品、ワイン等様々なジャンルの商品に対応し実績とノウハウを蓄積してきた。また、現場実務と物流コンサルティングによりノウハウを一段と深堀りしてきた。

こうした信頼と信用の積み重ね、蓄積されたノウハウが高く評価され、既存顧客から多数の新規顧客の紹介を受け顧客基盤の強化が進んでいる。

蓄積されたノウハウ、強固な顧客基盤は同社の「見えない資産」として評価すべきであろう。

(5)最前線である現場を重視

FCにおいては全スタッフが「高品質」と「改善活動」を常に意識している。

「当たり前」を徹底してこだわり抜き、高品質を実現・維持している。誤出荷など問題が発生した際には、原因究明と改善を実施するほか、全スタッフでの共有までを必ず行うことを徹底している。

また、様々な工程に現場スタッフからの改善提案を積極的に導入しており、改善提案数は年間7,200件を超えている。

社内外に対してサービス提供する物流人材の育成・教育を実施している。厚生労働省が後援するビジネス・キャリア検定試験合格講座も実施し、多数のスタッフが資格を保有している。

【1-6 成長戦略】

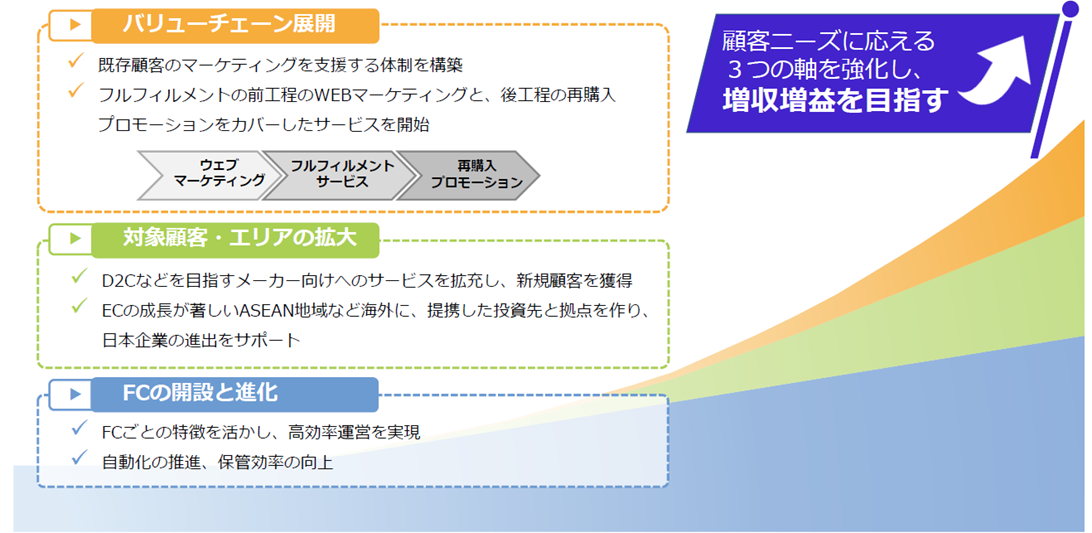

顧客ニーズに応える3つの軸を強化することで売上・利益の成長を図る。

(1)バリューチェーン展開

既存顧客のマーケティングを支援する体制を構築

フルフィルメントの前工程のWEBマーケティングと、後工程の再購入プロモーションをカバーし、通販事業者が意識するカスタマージャーニー(※)を向上させる=見込み客の顧客化に繋がるソリューションを提供する。

※カスタマージャーニー

顧客が商品やサービスを知り、購入・利用意向をもって実際に購入・利用するまでに、顧客が辿る一連の体験を「旅」に例えたもの。

通販事業者が見込み客を顧客化し、自社商品のファンとなってもらうためには、顧客の辿る「旅」全体を通した顧客体験のマネジメントが必要であり、顧客体験を効率的にマネジメントし、適切なマーケティング施策を打っていくためには、カスタマージャーニーを地図上の旅のように可視化して捉える、カスタマージャーニーマップの作成が必要である。

(2)対象顧客・エリアの拡大

D2Cなどを目指すメーカー向けへのサービスを拡充し、新規顧客を獲得する。

ECの成長が著しいASEAN地域など海外に、提携した投資先と拠点を作り、日本企業の進出をサポートする。

(3)FCの開設と進化

FCごとの特徴を活かし、高効率運営を実現

自動化の推進、保管効率の向上

(同社資料より)

また、従来の通販物流・ECにとどまらず、実店舗も含めたオムニチャネル市場を事業領域とする考えで、そのための経営資源確保にも取り組んでいる。

【1-7 株主還元】

株主還元を重要な経営課題と認識しているが、現在成長過程にあり、事業規模の拡大には新規のフルフィルメントセンターの賃貸借や設備の購入等の先行投資が必要であるため、内部留保を充実させていくことも必要であると認識している。

そのため今後も経済動向、経営成績及び財務状況等を総合的に勘案し、株主還元策として安定的に配当を実施していく方針であり、配当性向は30%を目指す。

2.2022年3月期決算概要

(1)業績概要(非連結)

|

|

21/3期 |

対売上比 |

22/3期 |

対売上比 |

前期比 |

修正予想比 |

|

売上高 |

10,696 |

100.0% |

12,208 |

100.0% |

+14.1% |

+488 |

|

売上総利益 |

838 |

7.8% |

571 |

4.7% |

-31.9% |

– |

|

販管費 |

600 |

5.6% |

766 |

6.3% |

+27.7% |

– |

|

営業利益 |

238 |

2.2% |

-195 |

– |

– |

+97 |

|

経常利益 |

241 |

2.3% |

-190 |

– |

– |

+96 |

|

当期純利益 |

151 |

1.4% |

-342 |

– |

– |

+26 |

*単位:百万円。修正予想比は21年11月公表の業績予想に対する増減。

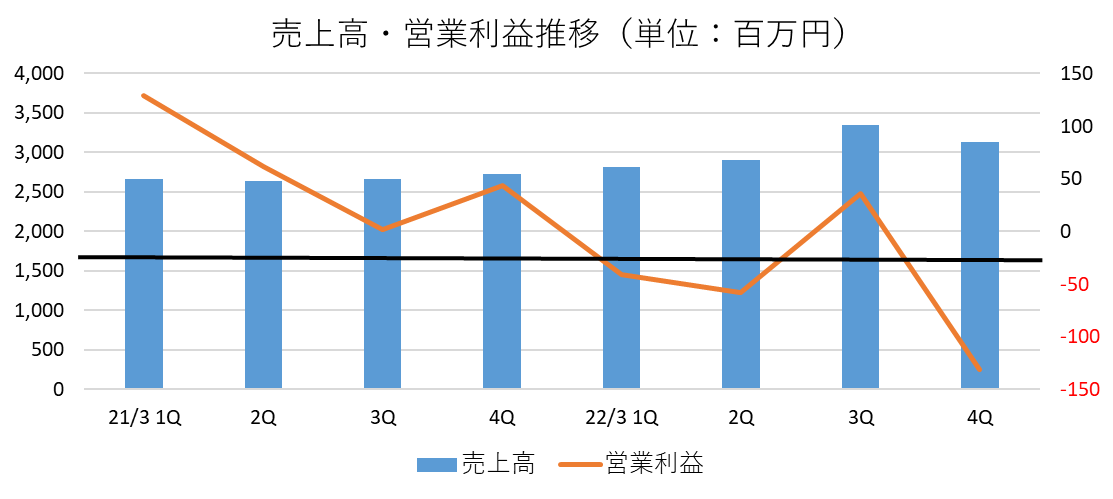

増収もコスト増をカバーできず損失計上

売上高は前期比14.1%増の122億8百万円。過去最高を更新した。通期ではコロナ禍の影響を強く受けたが、21年11月から12月にかけての既存顧客を中心に年末商戦期の出荷量が増加し、新規顧客の獲得と稼働も順調に推移した。

新規顧客の売上高、既存顧客の売上高はそれぞれ11億52百万円(増収率42.0%)、110億56百万円(同11.8%)。

売上総利益は同31.9%減少。荷造運賃、新規FCの賃借料、新規顧客立ち上げに伴う人員増加などで売上原価が増加した。粗利率も3.1ポイント低下。

営業利益は1億95百万円の損失。粗利減に加え、人件費、採用費など販管費が同27.7%増加した。

損失計上となったが、21年11月公表の修正予想は上回った。

22年3月期の配当予想を未定としていたが、損失計上に伴い無配とした。

(2)財政状態とキャッシュ・フロー

◎主要BS

|

21/3月末 |

22/3月末 |

増減 |

21/3月末 |

22/3月末 |

増減 |

||

|

流動資産 |

3,459 |

3,519 |

+60 |

流動負債 |

2,314 |

2,762 |

+447 |

|

現預金 |

2,249 |

2,070 |

-179 |

仕入債務 |

726 |

862 |

+136 |

|

売上債権 |

981 |

1,151 |

+169 |

短期借入金 |

93 |

191 |

+98 |

|

前払費用 |

207 |

235 |

+28 |

未払金 |

1,073 |

1,446 |

+373 |

|

固定資産 |

1,557 |

1,720 |

+162 |

固定負債 |

645 |

709 |

+64 |

|

有形固定資産 |

470 |

379 |

-91 |

長期借入金 |

471 |

525 |

+54 |

|

投資その他の資産 |

1,074 |

1,324 |

+250 |

負債合計 |

2,959 |

3,472 |

+512 |

|

差入保証金 |

990 |

1,203 |

+212 |

純資産 |

2,057 |

1,767 |

-289 |

|

資産合計 |

5,016 |

5,239 |

+222 |

負債純資産合計 |

5,016 |

5,239 |

+222 |

*単位:百万円。

現預金減少、差入保証金増加などで資産合計は前期末比2億22百万円増加し52億39百万円。

未払金、長短借入金の増加などで負債合計は同5億12百万円増加し34億72百万円。

利益剰余金の減少などで純資産は同2億89百万円減少の17億67百万円。

自己資本比率は前期末より7.3ポイント低下し33.7%となった。

◎キャッシュ・フロー

|

21/3期 |

22/3期 |

増減 |

|

|

営業CF |

830 |

-27 |

-858 |

|

投資CF |

-265 |

-352 |

-87 |

|

フリーCF |

565 |

-380 |

-946 |

|

財務CF |

806 |

201 |

-605 |

|

現金・現金同等物残高 |

2,249 |

2,070 |

-179 |

*単位:百万円。

税引前当期純損失計上、有形固定資産の取得による支出拡大などでフリーCFはマイナスに転じた。

キャッシュポジションは低下した。

3.2023年3月期業績予想

【3-1 業績予想】

|

|

22/3期 |

対売上比 |

23/3期(予) |

対売上比 |

前期比 |

|

売上高 |

12,208 |

100.0% |

13,342 |

100.0% |

+9.3% |

|

営業利益 |

-195 |

– |

101 |

0.8% |

– |

|

経常利益 |

-190 |

– |

102 |

0.8% |

– |

|

当期純利益 |

-342 |

– |

71 |

0.5% |

– |

*単位:百万円。予想は会社側発表。

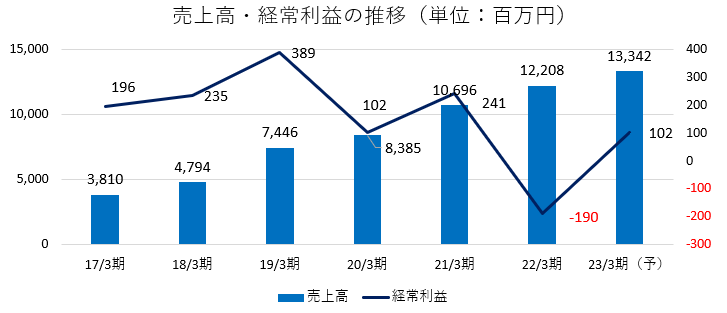

増収、黒字転換の予想

売上高は前期比9.3%増の133億42百万円、営業利益は1億1百万円の黒字転換の予想。

引き続き、EC通販物流事業の売上を伸長とともに、利益率向上のための取り組みを強化し、通期黒字化を目指す。

配当は現時点では未定。

(同社資料もとにインベストメントブリッジ作成)

【3-2 今期の主要施策】

(1)営業力の強化

マーケティング専門部署を新設し、既存顧客のマーケティングを支援する体制を構築する。

自社のコアコンピタンスである「EC通販企業の売上を伸ばす」「商品を購入した顧客がリピートしたくなるサービスの提供」をさらに強化するとともに、売上・出荷量拡大を目指す。

(2)FC運営の強化

*FCごとの特徴を生かす

*リーダーの経営力を上げる

(3)Vプランの継続

固定費を削減することで、収益構造を改革し筋肉質への転換を図るため、今期も「リカバリー計画 Vプラン」の3施策を推進する。

①高付加価値サービスの提供

運営代行サービスをはじめとした高付加価値サービスを提供する。

②生産性の向上

自動化設備の導入等など、生産性の向上により人員配置の最適化を図る。

③賃借率の向上

ネステナー(スチール製の保管棚・保管ラック)等を活用し、それにより空いたスペースを転貸等に活用し、空間効率を向上させる。

4.今後の注目点

固定費を削減することで、収益構造を改革し筋肉質への転換を図るべく、「リカバリー計画 Vプラン」を掲げ、取り組んできたが、習志野FCや埼玉草加FCなど「投資フェーズ」のFCにおいて赤字幅を大きく削減することに成功しているという。

新規顧客の売上高は、全売上高に占める構成比は1割に満たないものの、増収率はプラス42.0%と高い。今期もどの程度の伸長となるか注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 4名、うち社外2名 |

| 監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2021年11月26日

<基本的な考え方>

当社は、下記のビジョン・ミッション・バリューに基づき、持続的な事業成長を達成することによって、企業価値の最大化を図ることを目標としております。

◆ビジョン

変化を先取りし、人々の感動体験を進化させ続ける

◆ミッション

・グローバルな視点から流通を俯瞰する

・誰よりもその先のお客さまに役立つソリューションを探求する

・通販/小売物流のプロフェッショナル集団を目指す

・最先端テクノロジーを活用することにより、高付加価値を実現する、「感動創造」No.1企業を目指す

◆バリュー

・常にその先のお客さまのために考え行動し、信頼される存在となる

・圧倒的な提案力で荷主さまと共に成功を創る

・新しい目で、常に学び、自分自身を向上させ続ける

・すぐ・まずやってみる、そして全員でやりきる

・謙虚で素直な心で仕事を楽しむ

このビジョン・ミッション・バリューのもと、コンプライアンスの徹底、適切な情報開示等、透明性の高いコーポレート・ガバナンス体制の構築及び企業の社会的責任を果たすべく、経営環境の変化に迅速に対応し、最適な経営管理体制の選択・改善・強化の努力を行ってまいります。

これらを実行することによって、その先のお客様、取引先、株主・投資家、従業員、地域社会など全てのステークホルダーから信頼を得て、良好な関係を構築してまいります。

<実施しない主な原則とその理由>

|

原則 |

実施しない理由 |

| 【原則2-4 女性の活躍促進を含む社内の多様性の確保】

補充原則2-4① |

当社は、中核人材の登用等における多様性の確保の重要性を認識しており、女性・外国人・中途採用者など区別なく公正公平な評価をもとに人材育成と管理職登用を行うこと及び必要に応じて適材適所での人員配置とすることを基本方針としております。そのため特定の性別、人種などに対する目標値は設けておりません。中長期的な人材育成方針と社内環境整備方針については検討を進めてまいります。 |

| 【原則4-2 取締役会の役割・責務(2)】

補充原則4-2② |

当社は、ビジョン・ミッション・バリューに基づき、お客様、取引先、株主・投資家、従業員、地域社会など全てのステークホルダーとの対話を尊重し、持続可能な社会の構築に積極的に役割を果たすとともに、企業価値の向上に努めることを基本方針としております。人的資本・知的財産への投資等については補充原則3-1③に記載のとおりであります。これらをはじめとする経営資源の配分や事業ポートフォリオに関する戦略の実行についての監督については、中期経営計画等とあわせて今後検討してまいります。 |

<コーポレートガバナンス・コードの各原則に基づく開示>

|

原則 |

開示内容 |

| 【原則1-4 政策保有株式】 | 当社では、現時点で政策保有株式を保有しておらず、今後も保有の予定がないことから方針等は定めておりません。 |

| 【原則5-1 株主との建設的な対話に関する方針】 | 当社は、持続的な成長と中長期的な企業価値の向上に資するため、株主総会の他、様々な機会を捉えて、株主との間で建設的な対話を行ってまいります。

・経営理念や経営戦略、業績等に対する理解を得るため、IR活動の充実に努めてまいります。 ・対話全般については、代表取締役社長が統括し、適宜経営陣幹部と協議の上進めるものとしております。 ・株主との個別面談については、IR担当部署が対応することとしております。また、株主の希望及び面談の目的等を確認した上で、必要に応じて経営陣幹部が面談を行い、合理的な範囲で適切に対応を行うこととしております。 ・株主との建設的な対話を促進するため、IR担当部署と関連部署は意見交換や情報共有を定期的に行い、連携して対応を行うこととしております。 ・株主との対話を通じて得た有用な意見・要望は、適宜取締役会等にフィードバックを行うこととしております。 ・株主構造については定期的に調査を行い、その結果を踏まえ、株主に合わせた適切な方法により、コミュニケーションの充実を図ってまいります。 ・株主との対話にあたっては、法令及び関連規則等を順守し、インサイダー情報の漏えい防止に努めてまいります。 |