(7089)フォースタートアップス株式会社 需要を着実に取り込み大幅増収増益

|

志水 雄一郎 社長 |

フォースタートアップス株式会社(7089) |

|

企業情報

|

市場 |

東証マザーズ(新市場:グロース) |

|

業種 |

サービス業 |

|

代表取締役社長 |

志水 雄一郎 |

|

所在地 |

東京都港区六本木1丁目6-1 泉ガーデンタワー 36F |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,596円 |

3,489,800株 |

9,059百万円 |

9.9% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.00円 |

– |

131.22円 |

19.8倍 |

305.38円 |

8.5倍 |

*株価は3/24終値。発行済株式数、DPS、EPSは22年3月期第3四半期決算短信より。ROE、BPSは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2018年3月(実) |

747 |

196 |

126 |

43.25 |

0.00 |

|

|

2019年3月(実) |

1,045 |

271 |

274 |

192 |

65.47 |

0.00 |

|

2020年3月(実) |

1,262 |

308 |

287 |

203 |

68.96 |

0.00 |

|

2021年3月(実) |

1,273 |

158 |

161 |

95 |

28.70 |

0.00 |

|

2022年3月(予) |

2,300 |

600 |

600 |

450 |

131.22 |

0.00 |

*単位:百万円、円。予想は会社側予想。

フォースタートアップス株式会社の2022年3月期第3四半期決算概要、2022年3月期業績予想、中長期の取り組みなどをお伝えします。

目次

今回のポイント

1.会社概要

2.2022年3月期第3四半期決算概要

3.2022年3月期業績予想

4.中長期の取り組み・考え方

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

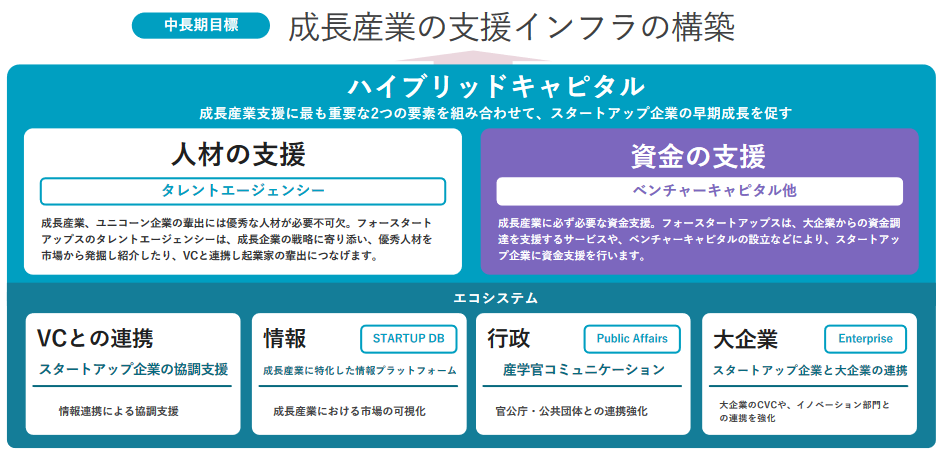

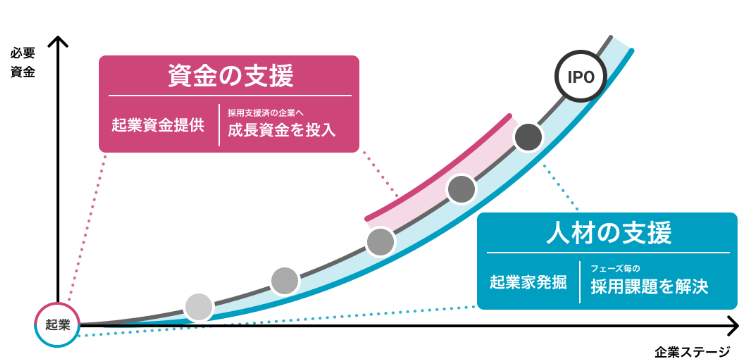

- 「(共に)進化の中心へ」をミッション、「for Startups」をビジョンに掲げ、「成長産業支援事業」として「タレントエージェンシー」「オープンイノベーション」の2つのサービスを展開。今期から人材支援に加え資金支援も実施することでハイブリッドキャピタル化を図り、スタートアップ企業の早期成長を促していく。「イノベーションに関わるプレイヤーとのネットワーク」「国内最大級の成長産業データベース『STARTUP DB(スタートアップデータベース)』」などが競争優位性。

- 22年3月期第3四半期の売上高は前年同期比87.2%増の16億32百万円。タレントエージェンシーサービス、オープンイノベーションサービスともに需要を着実に取り込み、大幅な増収。第3四半期累計の全社受注額は前年同期比92.4%増の18億45百万円と順調に推移。四半期ベースの受注額は前期第1四半期をボトムに増加し、前期第3四半期以降、連続して過去最高を更新している。営業利益は同408.4%増の4億47百万円。今後の成長を見据えた積極的な人材採用投資を進めたため販管費も同44.5%増加したが売上総利益が同88.2%増加して吸収し、大幅な増益となった。

- 21年12月末の全社員数は前期末の87名から22名増加の110名。今期は50名の増員を計画していたが、採用環境は厳しく、2022年3月末は前期末比30名増員の117名での着地を見込んでいる。

- 22年2月、業績予想を上方修正した。21年8月に続き今季2度目となる。22年3月期の売上高は前期比80.7%増の23億円、営業利益は同279.5%増の6億円の予想。ハイブリッドキャピタル元年と位置付け、引き続き人材への投資を積極的に行い、両事業ともスタートアップ企業の旺盛な需要を確実に取り込み、大幅な増収増益を見込んでいる。

- 第3四半期までに獲得しきれなかった人材を補うため、第4四半期及び来期上期においては、全社的な採用KPIの設定、採用部門の人員強化、採用関連費用の積極投下など、より積極的な採用活動を行う予定であり、拡大する求人需要に対応できるよう引き続き社内体制の強化に努める。採用を取り巻く環境は厳しさを増しているが、足元の母集団形成は堅調に推移している。

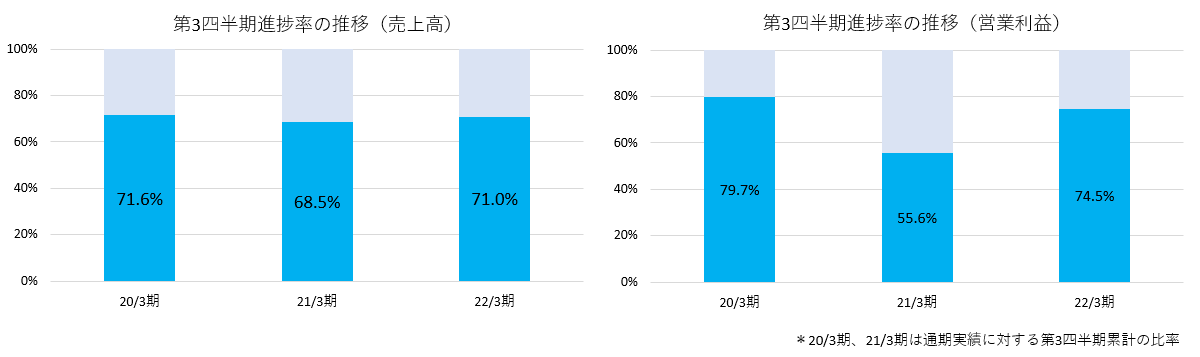

- 第3四半期の進捗率は売上高71.0%、営業利益74.5%。20/3期には及ばないが、上方修正後でもコロナ禍前を上回る進捗率であり、順調な進捗と言えるだろう。第3四半期(10-12月)は前期比(第2四半期比)減収となったが、過去2期も同様で季節要因である。採用が計画未達となっているが、最終の第4四半期にどれだけ売上・利益を積み上げていくか注目したい。

- 一方、今期を元年とする「ハイブリッドキャピタル」は、投資子会社設立、第1号ファンド組成、組み入れ開始と計画通りに進んでいる。投資自体の実績が出るのには暫く時間がかかるだろうが、タレントエージェンシーサービスとのシナジーについての進捗を期待したい。

1.会社概要

日本の競争力を回復させ明るい未来をもたらすためにはスタートアップの成長が不可欠との想いから「for Startups」という経営ビジョンを掲げ、必要な支援を行う成長産業支援インフラとなることを目指している。

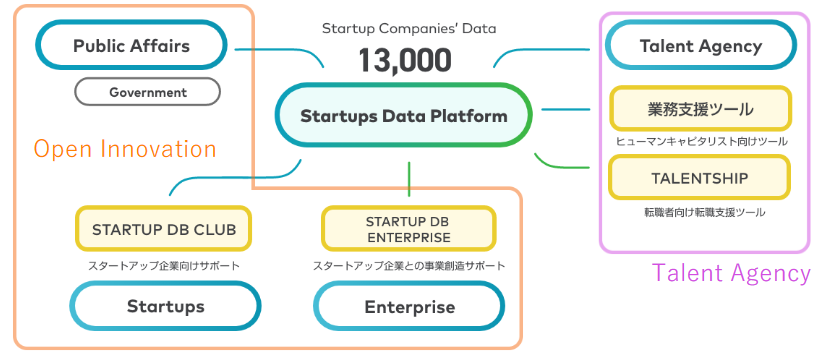

「成長産業支援事業」として「タレントエージェンシー」「オープンイノベーション」の2つのサービスを展開。今期から人材支援に加え資金支援も実施することでハイブリッドキャピタル化を図り、スタートアップ企業の早期成長を促していく。「イノベーションに関わるプレイヤーとのネットワーク」「国内最大級の成長産業データベース『STARTUP DB』」などが競争優位性。

【1-1 上場までの沿革】

1996年に大手人材紹介会社に入社後キャリアを重ね、新規事業の立ち上げなどトップクラスの実績を上げてきた志水 雄一郎氏(現 フォースタートアップス株式会社 代表取締役社長)に、自らの存在意義を改めて問い直す機会が訪れる。

そこでこれまでの自身の人生と日本社会の変化を振り返ると同時に、これからの日本の将来を見通して見ると、日本経済およびこれまでの日本経済を支えて来た大企業が「失われた20年」と呼ばれる長期低迷に喘ぎ、今後も明るい未来を予想し難いと考える。

一方で、世界に目を向けるとベンチャー企業の躍進が国富の大きな部分を創出していることを知り、人材関連事業に携わっていた自分および業界は、「本来取り組むべき課題解決=人の力を活用することによる企業の成長」に向き合わず、自分や自社の成長、営業成績のみを目標としていたことを痛感。

そこで、人材関連事業に携わるものとして、「人の可能性を信じ、人を最適に組み合わせることで日本企業および日本の競争力を復活させ、明るく最高の未来を次世代に繋いでいく」ことへの挑戦を決意する。

2013年4月、志水氏の想いに共感し協力を申し出た(株)ウィルグループ(東証1部、6089)は、子会社の(株)セントメディア(現(株)ウィルオブ・ワーク)の一事業部門としてネットジンザイバンク事業部を発足させ、志水はそこでスタートアップ企業に対する人材支援サービス提供を開始した。

国内有数のベンチャーキャピタルであるグロービス・キャピタル・パートナーズの投資先だったスマートニュースのCXO(経営チーム)組閣を手掛けたことを始めとした数々の実績から、VCや起業家における認知度や評価は急上昇し、案件数も拡大していく。

経営判断のスピードアップのため2016年9月に会社分割により株式会社ネットジンザイバンクを新設。

2018年3月、フォースタートアップス株式会社に商号を変更した。

企業規模を拡大し、スタートアップに対する支援スピードをさらに加速させるため、2020年3月、東京証券取引所マザーズ市場に上場した。

【1-2 理念】

同社では、『「進化の中心」にいることを選択する挑戦者達』をスタートアップスと呼んでいる。

沿革にあるように、志水社長の「日本に明るい未来をもたらすためには多くのスタートアップスの成長が不可欠」との強い想いをベースに創業以来スタートアップスを支援してきたが、2021年7月、新ミッション「(共に)進化の中心へ」を掲げた。

新ミッションは、「進化の中心とは何か」を、時代に合わせて常に問い、その目標をアップデートし続けていく姿勢を表現している。

また、「(共に)」とすることで、「支援者」という立ち位置にとどまらず、時には自らも時代を創る「主体者・創造主」となる覚悟を示しており、スタートアップスと(共に)進化の中心であり続けることが、日本の成長、次世代にとっての未来のアップデートにつながると考えている。

| Mission | (共に)進化の中心へ |

| Vision | for Startups |

| Value | Startups First

全ては日本の成長のために。スタートアップスのために。

Be a Talent スタートアップスの最たる友人であり、パートナーであり、自らも最たる挑戦者たれ。 そして、自らの生き様を社会に発信せよ。

The Team 成長産業支援という業は、TEAMでしか成し得られない。仲間のプロデュースが、日本を、スタートアップスを熱くする。 |

【1-3 同社を取り巻く環境】

(1)日本経済・日本企業の凋落「失われた30年」

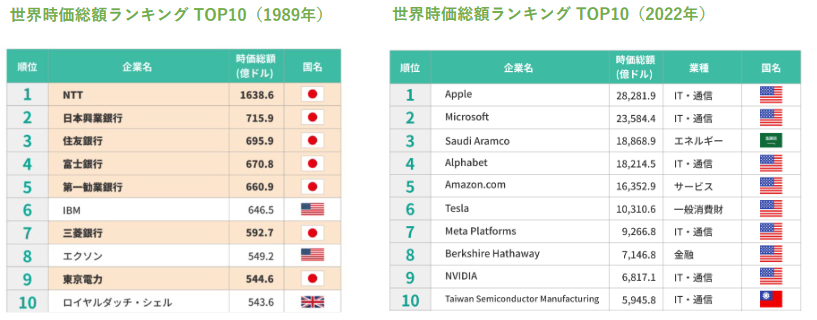

下の表は1989年および2022年の世界時価総額ランキングを比較したものである(同社資料より引用)。

1989年の世界時価総額No.1はNTTで、上位10社中日本企業は7社。まさに「Japan as No.1」という、日本にとって輝かしい時代であった。加えて7社中5社が大手銀行というのも大きな特長である。

しかし、1989年12月に記録した日経平均38,915円をピークに、バブル経済は崩壊。失われた30年という長期低迷に入り、日本企業の競争力は低下した。2022年の世界時価総額ランキング上位10社に日本企業は見当たらない。

逆に、2022年の上位10社のうちApple、Microsoft、Alphabet、Amazon、Meta Platform(旧Facebook)など米国のBigTech企業が8社と、30年間における産業構造の変化および国家の浮沈を明確に表している。

(同社資料より)

また、IMD(国際経営開発研究所:International Institute for Management Development)が作成する「世界競争力年鑑」によれば、バブル期に1位だった日本の総合順位は最新2020年では過去最低の34位まで落ち込んだ。

8,000円台を下回っていた日本株は一時3万円台まで回復したが、それでもピークの約8割の水準に過ぎない。ウクライナ情勢やFRBの金融引き締めにより調整中ではあるものの、史上最高値近辺で推移する米国株とは対照的である。これも現在の両国の国力のみならず将来に対する見通しや期待を映し出しているといえよう。

(2)スタートアップ支援に力を入れ始めた日本政府

ただ、こうした状況について日本政府も手をこまねいているわけではない。

2018年6月には「未来投資戦略2018」を発表。「我が国の強みを活かし、官民が一丸となってあらゆる政策を総動員すること等を通じて、我が国のベンチャー・エコシステムの構築を加速し、グローバルなベンチャー企業を生み出していく」との方針を打ち出している。

2020年7月に閣議決定した「成長戦略フォローアップ」では、「4.オープンイノベーションの推進」の項で「企業価値または時価総額が10億ドル以上となる未上場ベンチャー企業(ユニコーン)または上場ベンチャー企業を2025年までに50社創出」という目標を掲げた(2019年末時点では16社)。

スタートアップ支援の中核省庁である経済産業省では、新規産業の創出、ベンチャーの創業・成長促進のために、支援人材のネットワーク構築、起業応援の税制・融資制度の整備、起業家教育の推進などの取り組みを実施。新しい事業やベンチャーが次々と生まれ成長するエコシステム(※)の形成を目指している。

※エコシステム

スタートアップや大企業、投資家、研究機関など、産学官のさまざまなプレイヤーが集積または連携することで共存・共栄し、先端産業の育成や経済成長の好循環を生み出すビジネス環境を、自然環境の生態系になぞらえたもの。

(経済産業省の主な施策)

| オープンイノベーション促進税制 | 国内の対象法人等が、オープンイノベーションを目的としてスタートアップ企業の株式を取得する場合、1億円以上の出資について取得価額の25%を課税所得から控除できる制度 |

| エンジェル税制 | ベンチャー企業への投資を促進するためにベンチャー企業へ投資を行った個人投資家に対して税制上の優遇措置を行う制度 |

| 女性、若者/シニア起業家支援資金 | 民間金融機関のみでは、長期的・安定的な資金供給が難しい女性や若者(35歳未満)、シニア(55歳以上)の新規開業して概ね7年以内の起業家に対し、日本政策金融公庫が低利融資を行う制度 |

| J-Startup | 世界で戦い、勝てるスタートアップ企業を生み出し、革新的な技術やビジネスモデルで世界に新しい価値を提供することを目指す経済産業省が、独立行政法人日本貿易振興機構(JETRO)、国立研究開発法人新エネルギー・産業技術総合開発機構(NEDO)とともに推進するスタートアップ企業の育成支援プログラム |

(同省ウェブサイトより)

このうち、「未来投資戦略2018」を受けて経済産業省が立ち上げたベンチャー支援プログラムが「J-Startup」である。

「J-Startup」では、トップベンチャーキャピタリスト、アクセラレーター、大企業のイノベーション担当などが、日本のスタートアップ企業約10,000社の中から一押し企業を推薦し、外部審査委員会がその推薦内容を尊重しつつ企業をチェック。厳正な審査で選ばれた企業をJ-Startup企業として選定する。

選定されたスタートアップ企業に対しては、民間支援機関・NEDO・JETRO・METIによる事務局が中心となりを支援するコミュニティを構築し、「J-Startup企業」とサポーター、政府機関を結びつけ、タイムリーかつスピーディな支援を実現する。

フォースタートアップス株式会社もサポーター企業の1社である。

|

|

(J-Startup資料より)

また、2020年7月には、内閣府・文部科学省・経済産業省が「スタートアップ・エコシステム形成に向けた支援パッケージ ~コロナを乗り越えて新たな成長軌道へ~」を発表した。

新型コロナウイルス感染症拡大に伴い、スタートアップ向けのリスクマネー供給の減少、事業展開や研究開発の停滞等、自律的なエコシステム形成に向けたリスクが顕在化し、大きな分岐点にあるとの危機意識の下で、スタートアップは、その機動性で、今後の社会変革に対応するイノベーションを牽引するキープレイヤーであると改めて位置付け、今後3年間を集中支援期間としてスタートアップ・エコシステム支援パッケージ(事業規模約1,200億円)を実行している。

具体的には、アントレプレナーシップ教育の推進(大学における講座の開設など)、SBIR(Small Business Innovation Research)制度改革(研究開発型スタートアップ等への補助金等の支出機会の拡大や、初期段階の技術シーズから事業化までの一貫した支援)、J-Startup地域版の立ち上げ、JETRO等による海外発信等である。

経済産業省、内閣府、文部科学省以外に、総務省、厚生労働省、国土交通省、農林水産省、環境省、防衛省、財務省の各省もスタートアップ支援プログラムを打ち出しており、「ALL Japan」でのスタートアップ支援体制構築が加速している。

(3)起業に向けた環境の変化

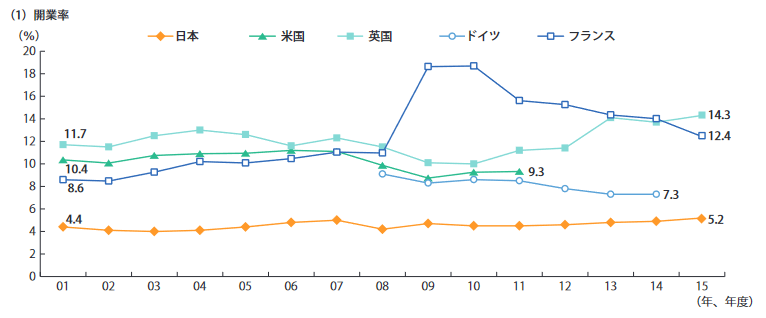

「2017年版 中小企業白書」によれば、我が国の開業率は2000年以降5%前後で推移し、欧米諸国に比べて一貫して低水準で推移している。

(2017年版 中小企業白書より)

ただ一方、フォースタートアップス株式会社が運営する「STARTUP DB」によれば、米ペンシルべニア大学ウォートンスクールと市場調査会社Y&Rが起業環境についての国際比較を行ったところ、日本は調査対象80か国中、イギリス、アメリカを抑え、ドイツに次いで第2位という調査結果を報告している(2021年版でもカナダに次いで第2位)。

開業率が低水準なのは事実であるものの、上記のような政府の創業支援政策の積極化に加え、ICTの進化、クラウドサービスの普及・浸透など、起業に向けたハードルは確実に低下し、一段とスタートアップが産まれやすい環境が整いつつある。

こうしたことから、同社を取り巻く事業環境は中長期的なトレンドとしても良好である。

(4)市場規模

①スタートアップ資金調達市場(国内)

国内スタートアップによる資金調達は2018年から2020年まで約7,000億円台で推移。コロナ禍で一旦足踏みしたものの、2021年は1兆円の大台に乗せた。

②人材紹介市場

2019年の人材紹介市場はトータルで約5,900億円。そのうち、ホワイトカラー人材紹介市場が約3,000億円。また、更にそのうちの中、情報通信産業における人材紹介市場は約750億円。

同社のタレントエージェンシーサービスが主戦場とする国内有力スタートアップにおける人材紹介市場は約100億円と同社では試算している。

また、資金調達市場と連動してこの注力市場は年率25%程度で拡大すると同社では見ており、2024年には約250億円まで成長し、その後も成長が期待できると考えている。

【1-4 事業内容】

提供するサービスは、「タレントエージェンシーサービス」「オープンイノベーションサービス」の2つ。セグメントは、成長産業支援事業の単一セグメント。

【1-4-1 タレントエージェンシーサービス】

スタートアップ企業に対して人材支援サービスを提供している。

支援内容は、「①人材紹介」と「②起業支援」に区分される。

(1)サービス概要

①人材紹介

(プロセス)

スタートアップ企業に対して、主として雇用期間の定めのない候補者を紹介する。

同社のコンサルタントであるヒューマンキャピタリストがスタートアップ企業から求人情報を獲得し、求人内容に合致する候補者を発掘し、ヘッドハンティングする。スタートアップ企業に人的資源を最適配置することを重視しているため、国内の人材紹介会社の多くが採用する登録型(求職者の登録媒体を設け求職者を集めるスタイル)ではなく、求人ニーズに合致した人材を効率的に発掘できるハンティング型を採用している。

発掘にあたっては、主として株式会社ビズリーチ等が運営する外部の人材データベースを利用している。

同社が支援するスタートアップは独立系大手のベンチャーキャピタルである株式会社グロービス・キャピタル・パートナーズを中心としたVCからの紹介案件が中心。VCは投資ポートフォリオの中でも、フォースタートアップスがCXO(経営チーム)の組閣を始めとした人材確保を支援することで、今後更に急成長すると期待するスタートアップを紹介するため、フォースタートアップスにとっても成功確率の高い案件を手掛けることとなる。

また、紹介されるスタートアップは既にVCから出資を受けているため、支援にあたっての資金面での問題は無い。

(マッチングに際してのノウハウ)

スタートアップの要望に合う適切な人材を発掘、マッチングするにはノウハウが必要である。

同社では社内における情報の共有を重視している。

ヒューマンキャピタリストは現在手掛けている案件について、「スタートアップの要望」「候補者の発掘およびマッチングの進捗」などを社内システムに随時登録し、他のヒューマンキャピタリストもそうした情報を共有できるようにしている。

このため、仮に自分の手掛けている案件ではマッチングの可能性が低そうな場合でも、候補者を他のヒューマンキャピタリストの案件に紹介することで、マッチングの確率が向上し、結果的にスタートアップ、候補者双方が満足することとなる。

また、スタートアップの要求は時として、やや現実的ではないケースもあるが、そうした際、ヒューマンキャピタリストはスタートアップと会社の現状・今後の方針や見通しなどを深くディスカッションし理解したうえで、「このフェーズであればこの人で」「少しフェーズを下げてこういう能力の人を2名採用してはどうか」等、現実的な提案を行うことも重要な役割である。

(収益)

候補者がスタートアップ企業に入社した事実を企業等に確認した上で、入社日を基準に成功報酬としてのコンサルティングフィーを収受している。

成功報酬型以外にも、毎月一定数の候補者の提案や、ターゲット人材の設定等のコンサルティングサービスも提供している。

売上は入社日が基準となるため、例えば2-3月に内定が出れば4月に入社することが多いなど、期間収益に影響を与えるため、同社内では内定を承諾した時点で計上する「受注」を重視している。

主な原価は、候補者発掘にあたって使用する外部データベースの利用料など。

なお、(株)ビズリーチが運営する「ビズリーチ」経由での取引が21年3月期で51.0%を占めている。フォースタートアップスでは、今後もビズリーチ社との良好な関係を保ちながら取引を行うことに加え、複数媒体の利用推進によるリスク低減を図っている。

②起業支援

日本のスタートアップ・エコシステムの形成には、起業家数の増加が必要不可欠であると考えており、以下のような起業支援サービスを行っている。

| ベンチャーキャピタルと連携した起業家創出プログラム | ベンチャーキャピタルと提携し、起業家の創出を行っている。

具体的には、同社が発掘した起業希望者を提携するベンチャーキャピタルに紹介し、そのベンチャーキャピタルが相談や起業サポートを行う。 |

| 研究機関と連携した起業家創出プログラム | 国内の研究機関(大学等)には、高い技術力をベースにした優れたアイディア・人材が多く存在しているが、そのアイディアをビジネスとして実行できるケースは決して多くない。

そこで、日本が誇る優れた技術を成長産業へ成長させるため、大学系ベンチャーキャピタルと連携して経営陣等の人材支援を行う等、起業サポートを行っている。 |

いずれも、紹介した起業希望者や支援した経営陣等が実際に起業に至った場合には、同社はベンチャーキャピタルや研究機関から成功報酬を収受するほか、そのスタートアップ企業に対して継続的な人材支援を行う。

【1-4-2 オープンイノベーションサービス】

データベース「STARTUP DB」(【1-5 特長と強み】で後述)を活用し、大手企業や官公庁・自治体とスタートアップ企業の連携を促進している。

具体的なサービス内容は以下の通り。

| 資金調達支援 | 資金調達ニーズのあるスタートアップ企業に、主に大手企業などの資金提供元を紹介。

資金調達が行われれば、その規模に応じた手数料を収受する。 |

| データベース課金 | データベース「STARTUP DB」のデータを法人向けに提供。API連携も行っている。

定額利用料金を収受するほか、顧客ニーズに応じたデータ販売やサービス提供により収入を得る。 |

| Public Affairs | 官公庁・自治体によるスタートアップ業界関連の調査事業等を競争入札により受託する。 |

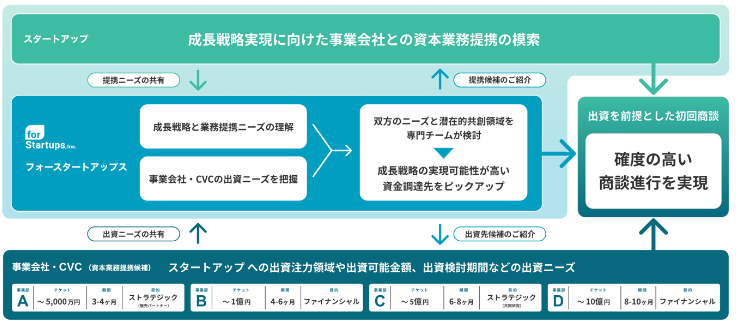

2021年4月に開始した資金調達支援は、スタートアップの成長を加速させるために事業会社やコーポレート・ベンチャー・キャピタル(CVC)からの資金調達を支援するもの。

事業会社やCVCからのスタートアップ企業への出資は増加傾向にあるが、スタートアップの成長戦略を実現する適切な資本業務提携先に出会う機会は限定的である。

また、CVCに限らず事業部本体からの調達可能性もあり、一つの企業の中でも複数の候補部署が存在し、スタートアップの戦略次第では同じ企業であっても適切な提携先の部署が異なることもある。

そこで、同社のオープンイノベーショングループでは、スタートアップの成長戦略を実現するために適切な資本業務提携先を紹介するサービスを開始した。

同グループでは、多数の事業会社やCVCの出資注力領域や出資可能金額、出資検討期間などの出資ニーズを集約している。スタートアップの調達スケジュールや目的などを資本業務提携先に予め伝達することで、調達可能性がある企業との商談を実現。初回面談設定から調達実施までをフォローする。

紹介可能な資本業務提携候補は毎月増加しているため、スタートアップの資金調達可能性は拡大している。

フィー体系はイニシャルコストが不要の完全成果報酬型である。

(同社資料より)

【1-4-3 投資事業】

22年3月期からスタートした新事業。2021年5月、投資事業を行う連結子会社「フォースタートアップスキャピタル合同会社」を設立した。

創業以来、成長産業を「人材」から支援してきた同社だが、中長期の目標である「成長産業の支援インフラの構築」を実現するために、これまでの「人材」の支援に加え、「資金」の支援を行うことを目的としている。

主力サービスであるタレントエージェンシーサービスとのシナジーを創出し、成長産業支援をより強固なものとする。

起業時や成長期における資金調達の支援にとどまらず、自ら資金提供者となることで責任と覚悟を持って起業家を支え、加えて人材支援で培ってきた同社の組織的能力を注力することによって投資先企業の成長速度と成功確度を高め、日本を代表するグローバルスタートアップ企業を創出する。

21年8月には最初のファンドとなる「フォースタートアップス1号投資事業有限責任組合」を設立。組み入れも始まった。

【1-5 特長と強み】

中長期的に良好な事業環境にある同社の特長・強み、競争優位性は以下の通りである。

(1)ベンチャーキャピタル・起業家等イノベーションに関わるプレイヤーとのネットワーク

イノベーションの創出源泉となる新たなテクノロジーは、移り変わりが激しく、その結果としてスタートアップ企業の人材ニーズも大きく変動する。

スタートアップ企業に人的資源を最適配置するには、スタートアップ企業自体だけでなく、成長産業に対する広範かつ深い理解が重要である一方、情報のキャッチアップコストや候補者とのマッチングコストが高いという課題がある。

そのため、この領域で収益性の向上を図るためには、スタートアップ企業に関連した幅広い情報収集力や企業側・候補者側双方をマッチングさせる仕組みが必要である。

同社は、この課題を解決するために、ベンチャーキャピタルや起業家、大手企業、政府、エコシステムビルダー等と密な連携を行う情報収集ネットワークを構築している。

未公開企業への投資活動を専門に行っているベンチャーキャピタルは、投資背景等のスタートアップ企業に関する客観的な情報を保有している。一方、起業家は企業の将来的な展望や起業背景等の内面的な情報を保有していることから、ベンチャーキャピタル及び起業家と緊密な連携を行うことで、スタートアップ企業に関する様々な情報をタイムリーにキャッチアップすることができる。

具体的には、独立系大手のベンチャーキャピタルである株式会社グロービス・キャピタル・パートナーズやインキュベイトファンド株式会社等の複数のベンチャーキャピタルと定期的に情報交換を実施するとともに、起業家との勉強会も定期的に開催し、起業家とヒューマンキャピタリストが直接連携できる仕組みを構築している。

同社では、同一のヒューマンキャピタリストがクライアント企業及び候補者を担当する両面型の運営方式を採用している。

そのため、キャッチアップされたスタートアップ企業情報をヒューマンキャピタリストはタイムリーかつ正確に候補者に説明することができ、それにより候補者のヒューマンキャピタリストへの信頼感は一段と強まることとなる。

これが結果として難易度が高いCEO、CFO、事業責任者等の経営幹部層の採用に結びついている。

(2)国内最大級の成長産業データベース「STARTUP DB」の活用

①概要

同社は、日本のスタートアップマーケットは、スタートアップ企業に関する客観的な情報が不足していると考えている。

そこで、その課題の解決のために、5年以上前からスタートアップに関する客観的な情報を収集し、統一データベース「STARTUP DB」を構築。2018年5月から原則無料で一部を公開している。

2021年12月末現在の掲載企業数は13,000社を超えている。

|

|

(同社資料より)

データベースの掲載内容は、スタートアップ企業の事業内容のほか、役員情報、資金調達情報、登記簿情報から算出した評価額等。マスコミや世界最大級のベンチャーデータベース「Crunchbase」とも連携してスタートアップ企業に関する情報を積極的に発信している。

これらの公開情報に加え、ベンチャーキャピタルや起業家との情報収集ネットワークを通じて収集した情報を基に、独自のアルゴリズムを用いて各スタートアップ企業を数値化し、その情報を整理・序列化し、データベースとして蓄積。成長産業を可視化している(こちらは非公開)。

その上で、特に同社が成長性の高いと考える有力スタートアップ企業に対し優先的に人材紹介サービスを提供している。

これは、有力スタートアップ企業は調達資金額も多く、人材ニーズが旺盛なため収益機会が大きいことに加え、有力スタートアップ企業に人的資源を最適配置することが、結果的に次のユニコーン企業を生み出し、新サービスや成長産業の創出、日本の競争力回復にもつながると考えているためである。

ヒューマンキャピタリストは、「STARTUP DB」にいつでもアクセス可能であり、有力スタートアップ企業に優先的に候補者をマッチングできる環境が出来上がっている。

2021年7月、スタートアップとの事業創造をサポートするための新サービス「ENTERPRISE」の有償提供を開始した。

スタートアップとの接点を創出するだけではなく、事業会社とスタートアップ双方の健全な関係性の中で、速やかに事業創造を進め、さまざまな形で利益を生み出すためのプラットフォームを目指す。

2021年8月にインテル株式会社、同年8月に株式会社三菱総合研究所がそれぞれ利用を開始した。

(ENTERPRISE 4つの特徴)

1.全ての検索機能が利用可能

現在、「STARTUP DB」の無料ユーザーは検索結果の閲覧や一部機能に制限がかかっているが、ENTERPRISEユーザーは全ての検索機能が利用可能。ソート機能は累計調達金額の金額順や最終資金調達金額順などさまざまな条件で並び替えができる。今後のアップデートでは、ソート機能や条件付き検索の強化、データ取得などを予定している。

2.類似サービスの閲覧検索

協業・共創パートナーをリサーチする際に重要となる近しい領域の類似サービス閲覧も可能となる。リリース時は約1,500サービスを対象としているが、今後、類似サービスは順次アップデート予定。この機能により、1社のスタートアップ情報をもとに、類似サービスをリサーチすることが可能で検索効率を高めることができる。

3.リストアップ

ENTERPRISEユーザーの希望テーマにマッチしたコンタクトしたいスタートアップを同社専門チームがリストアップする。

専門チームはタレントエージェンシー、外部コミュニティマネージャーやアクセラレーションプログラムに携わってきたメンバー構成されている。明確な定義が決まっていない調達シリーズの絞り込みなど累計資金調達額のレンジや所在地など、データベース上での絞り込みが難しい条件にも柔軟に対応する。

4.商談オファー

協業・共創に向けた商談をスタートアップと行うにあたり、700社以上のスタートアップとの取引実績や、これまで培ってきたネットワークを通じて、接触希望のスタートアップへ専門チーム経由で商談を打診する。

②エンジニア組織「TechLab.」のテクノロジー

「STARTUP DB」を構築しているのが、社内のエンジニア組織「TechLab.」である。

「「TechLab.」は、スタートアップ企業を支援する「STARTUP DB CLUB」、大企業向けデータ提供サービスの「STARTUP DB ENTERPRISE」のシステム運営・サービス提供を行っている。また、社内のヒューマンキャピタリスト向けの「業務支援ツール」や、転職者向けの「TALENTSHIP」の開発にも従事している。

同社の事業は、「Startups Data Platform」を基盤としたサービス開発を実現するテクノロジーの力で支えられている。

(同社資料より)

(3)実績

同社はメルカリを含め数多くの支援実績を積み上げており、VC、スタートアップ企業、政府、大企業、エコシステムビルダーから高い評価を得ている。累計人材支援数2,153名(2021年12月末時点、業務委託除く)のうち、約32%が経営幹部クラスであり、スタートアップの成長には同社の人材支援が不可欠となっている。

(同社資料より)

2.2022年3月期第3四半期決算概要

【2-1業績概要(連結・累計)】

|

21/3期3Q |

構成比 |

22/3期3Q |

構成比 |

前年同期比 |

|

|

売上高 |

871 |

100.0% |

1,632 |

100.0% |

+87.2% |

|

売上総利益 |

732 |

84.1% |

1,378 |

84.5% |

+88.2% |

|

販管費 |

644 |

74.0% |

931 |

57.1% |

+44.5% |

|

営業利益 |

87 |

10.1% |

447 |

27.4% |

+408.4% |

|

経常利益 |

93 |

10.7% |

450 |

27.6% |

+382.5% |

|

四半期純利益 |

53 |

6.2% |

316 |

19.4% |

+488.1% |

*単位:百万円。21/3期3Qは非連結。前年同期比はインベストメントブリッジが決算短信から計算した参考値。

大幅な増収増益

売上高は前年同期比87.2%増の16億32百万円。タレントエージェンシーサービス、オープンイノベーションサービスともに需要を着実に取り込み、大幅な増収。

第3四半期累計の全社受注額は前年同期比92.4%増の18億45百万円と順調に推移。四半期ベースの受注額は前期第1四半期をボトムに増加し、前期第3四半期以降、連続して過去最高を更新している。

営業利益は同408.4%増の4億47百万円。今後の成長を見据えた積極的な人材採用投資を進めたため販管費も同44.5%増加したが売上総利益が同88.2%増加し吸収し、大幅な増益となった。

21年12月末の全社員数は前期末の87名から22名増加の110名。今期は50名の増員を計画していたが、採用環境は厳しく、2022年3月末は前期末比30名増員の117名での着地を見込んでいる。計画未達に対する施策は今期予想のパートで後述。

|

|

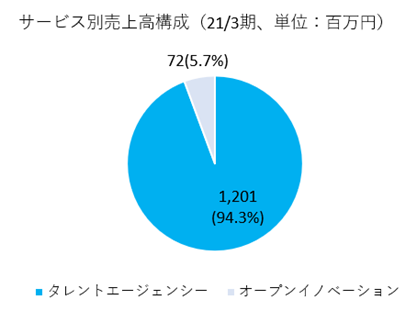

【2-2 サービス別動向】

|

21/3期3Q |

構成比 |

22/3期3Q |

構成比 |

前年同期比 |

|

|

タレントエージェンシーサービス |

843 |

96.8% |

1,559 |

95.6% |

+85.0% |

|

オープンイノベーションサービス |

28 |

3.2% |

72 |

4.4% |

+155.3% |

|

売上高合計 |

871 |

100.0% |

1,632 |

100.0% |

+87.2% |

*単位:百万円

◎タレントエージェンシーサービス

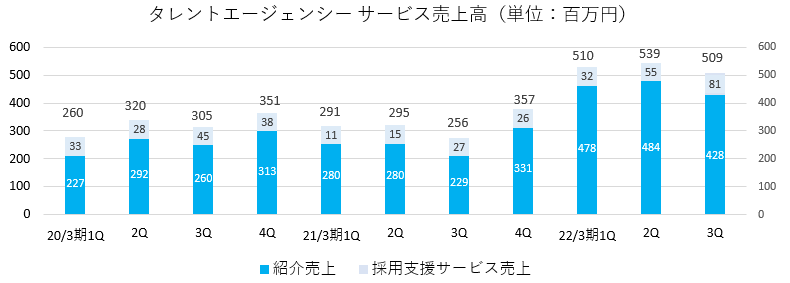

大幅増収。第3四半期累計の売上高は前年同期比85.0%増の15億59百万円。

前期は、新型コロナウイルス感染症によりクライアントであるスタートアップ企業の多くにおいて採用計画の見直しが行われ、求人案件数が減少したが、下期より回復に向かい、前期末時点ではコロナ流行前の水準に戻った。

今期に入っても引き続きスタートアップ企業の人材採用ニーズは一段と高まっている。

こうした中、同社ではタレントエージェンシー営業人員を増員するとともに、採用ニーズの強い企業や経営幹部層・エンジニアなど、需要の高いポジションの支援強化や育成をはじめとするマネジメント機能の強化に継続的に取り組んでいる。

第3四半期(10-12月)の人材紹介の単価は2,831円と高水準で推移。一方、人材紹介取引件数は154件で前年同期比92.5%増加。ただし、12月の季節要因もあり前期比(第2四半期比)では14.0%減少した。

この結果、タレントエージェンシーサービスの受注高は四半期ベースの過去最高を更新した第1四半期同水準を記録。

第3四半期の売上高は5億9百万円で、前年同期比98.8%の増収。季節要因から紹介売上が減少したため前期比(第2四半期比)は5.6%の減収となったが、採用支援サービス売上は過去最高を記録した。

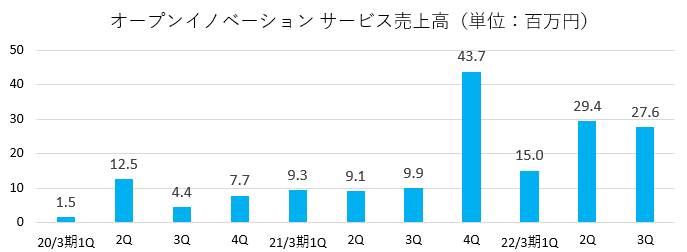

◎オープンイノベーションサービス

大幅増収。第3四半期累計の売上高は前年同期比155.3%増の72百万円。

新型コロナウイルス感染症の流行を契機に、従来の大手企業のオープンイノベーション関連投資は全般的に見直しが図られているが、新規事業創出や既存事業変革を優先度高く向き合う大手企業の予算は引き続き底堅く推移している。

「Public Affairs」において、第1四半期から引き続き地方自治体の主催するインキュベーションプログラムなどにも積極的に連携を図り営業先を拡大した。加えて、第2四半期からスタートアップ企業の資金調達を支援する「資金調達支援」の売上貢献が始まった。

四半期売上高は前年同期比172.7%の大幅増収、前期比(第2四半期比)は6.9%の減収となった。

◎投資事業

21年10月、フォースタートアップス1号投資事業有限責任組合が、株式会社フェズ(東京都千代田区)に出資した。

同事業の第1号案件となった。

フェズ社に対しては2019年より、人材支援を中核とした成長支援の取り組みを開始し、CTO、管理本部長、ビジネス側の執行役員を含め累計23名の支援をしてきた。

また22年1月には第2号案件となるユアマイスター株式会社への投資を行った。この案件はVCであるインキュベイトファンドとの初の起業支援案件でもある。100名採用における20名弱をフォースタートアップスが紹介。また、経営幹部11名のうち、5名が同社による紹介であった。

人材支援に加え資金支援も実施するハイブリッドキャピタルは順調なスタートを切った。

【2-3 財務状態】

◎主要BS

|

21年3月末 |

21年12月末 |

増減 |

21年3月末 |

21年12月末 |

増減 |

||

|

流動資産 |

1,252 |

1,840 |

+587 |

流動負債 |

275 |

489 |

+213 |

|

現預金 |

1,042 |

1,530 |

+487 |

未払金 |

95 |

114 |

+19 |

|

売上債権 |

190 |

175 |

-15 |

固定負債 |

83 |

33 |

-49 |

|

固定資産 |

148 |

232 |

+84 |

負債合計 |

358 |

522 |

+163 |

|

有形固定資産 |

34 |

19 |

-15 |

純資産 |

1,042 |

1,550 |

+508 |

|

無形固定資産 |

5 |

3 |

-1 |

利益剰余金 |

620 |

937 |

+316 |

|

投資その他の資産 |

108 |

209 |

+101 |

負債純資産合計 |

1,400 |

2,073 |

+672 |

|

資産合計 |

1,400 |

2,073 |

+672 |

長短借入金残高 |

150 |

100 |

-49 |

*単位:百万円。21年3月末は非連結。増減はインベストメントブリッジが計算した参考値。

現預金の増加で資産合計は前期末比6億72百万円増加の20億73百万円。利益剰余金の増加などで純資産は同5億8百万円増加の15億50百万円。

自己資本比率は前期末より4.2ポイント低下し70.2%。

【2-4 トピックス】

①新市場区分「グロース市場」を選択

2021年7月9日付で株式会社東京証券取引所より新市場区分における上場維持基準への適合状況に関する一次判定結果を受領し、新市場区分において「グロース市場」の上場維持基準に適合していることを確認した。

この結果に基づき、新市場区分「グロース市場」を選択することとした。

②JETROの 「日本におけるスタートアップ・エコシステムを海外に発信するための調査及び広報活動」に採択

22年1月、独立行政法人日本貿易振興機構(JETRO)から「日本におけるスタートアップ・エコシステムを海外に発信するための調査及び広報活動」に採択された。

「日本におけるスタートアップ・エコシステムを海外に発信するための調査及び広報活動」とは、国が選定した「スタートアップ・エコシステム拠点都市(内閣府の公募により選定された東京・中部・京阪神・福岡・北海道・仙台・広島・北九州の8つの対象地域)」の更なる発展・強化に向けて、スタートアップによるグローバル展開・海外からの投資の呼び込みに必要となる効果的な情報発信方法について、調査分析・実行する事業。

「スタートアップ・エコシステム拠点都市」のスタートアップ企業に対しては、2020年度より海外アクセラレーションプログラムを実施しており、今年度は100 社のスタートアップ企業に対し支援を実施予定。

この海外アクセラレーションプログラムは、今回採択された同事業との連携も予定されており、フォースタートアップスでは、今後も公共団体と連携した国内成長産業支援に取り組んでいく。

③株式の立会外分売を実施

22年2月、株式の分布状況改善及び流動性の向上を図るため立会外分売を実施した。

分売の株式数は17.4万株。

3.2022年3月期業績予想

【3-1 業績予想】

|

21/3期 |

構成比 |

22/3期(予) |

構成比 |

前期比 |

修正率 |

進捗率 |

|

|

売上高 |

1,273 |

100.0% |

2,300 |

100.0% |

+80.7% |

+4.5% |

71.0% |

|

営業利益 |

158 |

12.4% |

600 |

26.1% |

+279.5% |

+33.3% |

74.5% |

|

経常利益 |

161 |

12.7% |

600 |

26.1% |

+272.1% |

+33.3% |

75.0% |

|

当期純利益 |

95 |

7.5% |

450 |

19.6% |

+372.8% |

+45.2% |

70.2% |

*単位:百万円。予想は会社側予想。21/3期は非連結。前期比はインベストメントブリッジが計算した参考値。修正率は21年8月発表の業績予想からの増加率。

業績予想を上方修正

22年2月、業績予想を上方修正した。21年8月に続き今季2度目となる。

売上高は前期比80.7%増の23億円、営業利益は同279.5%増の6億円の予想。

ハイブリッドキャピタル元年と位置付け、引き続き人材への投資を積極的に行い、両事業ともスタートアップ企業の旺盛な需要を確実に取り込み、大幅な増収増益を見込んでいる。

(業績予想修正の背景)

コロナ禍においてDX化が加速している現在、環境変化に対応するための革新的なサービスを提供するスタートアップ企業からの求人需要は引き続き拡大傾向にあり、タレントエージェンシーサービスにおいては、こうした求人需要を捉えるべく、採用意欲旺盛な企業への集中的な営業活動を継続して実施している。また、オープンイノベーションサービスについても、好調な「Public Affairs」において政府・自治体向けの営業活動を強化しており、両サービスともに受注高が計画を上回っている。

一方で、全社の採用予定数が計画より下回る見込みとなり、主に人件費が予定より縮減したことに伴い、販管費が減少している。

【3-2 人材確保に向けた取り組み】

第4四半期及び来期上期においては、今期第3四半期までに獲得しきれなかった人材を補うため、以下のような、より積極的な採用活動を行う予定であり、拡大する求人需要に対応できるよう引き続き社内体制の強化に努める。

・全社的な採用KPIの設定

・採用部門の人員強化

・採用関連費用の積極投下

採用を取り巻く環境は厳しさを増しているが、足元の母集団形成は堅調に推移している。

4.中長期の取り組み・考え方

【4-1 ハイブリッドキャピタル】

(1)スタートアップの資金調達状況

【1-3 同社を取り巻く環境】で触れたように、コロナ禍の影響もあり2020年はやや一服したスタートアップ向けのリスクマネー供給は再度拡大し、2021年は1兆円台に乗せた。

今後も成長産業への資金流入は増加傾向にあると考えられる。

(2)ハイブリッドキャピタルとは?

創業以来、成長産業の支援インフラを中長期で構築することを目指し、人材支援中心に実績を積み上げ、スタートアップ支援においてNo.1のポジションを構築した同社は、中長期の目標である「成長産業の支援インフラの構築」を実現するために、これまでの「人材の支援」に加え、「資金の支援」をスタートした。

(同社資料より)

成長産業支援に最も重要な2つの要素(資本)を組み合わせるのが「ハイブリッドキャピタル」。

2022年3月期を「ハイブリッドキャピタル元年」と位置付け、スタートアップ企業の早期成長を促していく。

(同社資料より)

また、VC、行政、大企業との連携・コミュニケーションを一層強化する。

(3)スキーム

2021年5月、主力サービスであるタレントエージェンシーサービスとのシナジーを創出し、成長産業支援をより強固なものとするため、「資金」支援として投資事業を行う連結子会社「フォースタートアップスキャピタル合同会社」を設立した。

起業時や成長期における資金調達の支援にとどまらず、自ら資金提供者となることで責任と覚悟を持って起業家を支え、加えて人材支援で培ってきた同社の組織的能力を注力することによって投資先企業の成長速度と成功確度を高め、日本を代表するグローバルスタートアップ企業を創出する。

(同社資料より)

【4-2 中長期成長イメージ】

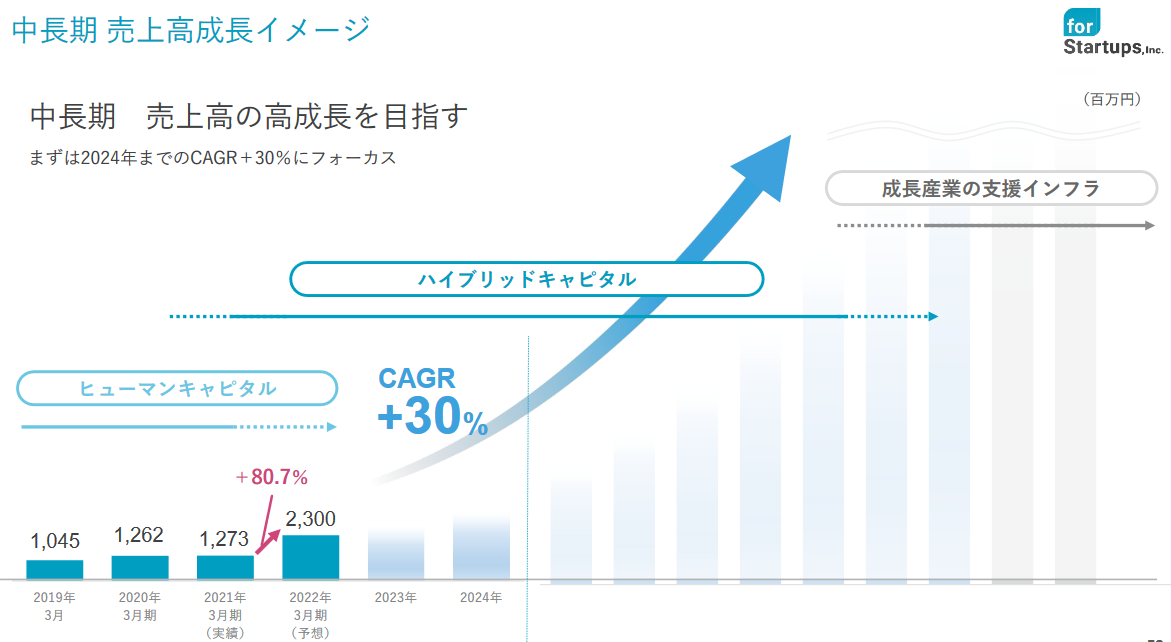

2018年3月期から2021年3月期までの売上高成長率(CAGR)は+19.4%。

ハイブリッドキャピタル化により今期増収率は80.7%の予想。当面2024年3月期までのCAGR+30%を目標としている。

その後も成長産業の支援インフラを拡充させることで、高成長を目指していく。

(同社資料より)

5.今後の注目点

第3四半期の進捗率は売上高71.0%、営業利益74.5%。20/3期には及ばないが、上方修正後でもコロナ禍前を上回る進捗率であり、順調な進捗と言えるだろう。第3四半期(10-12月)は前期比(第2四半期比)減収となったが、過去2期も同様で季節要因である。採用が計画未達となっているが、最終の第4四半期にどれだけ売上・利益を積み上げていくか注目したい。

一方、今期を元年とする「ハイブリッドキャピタル」は、投資子会社設立、第1号ファンド組成、組み入れ開始と計画通りに進んでいる。投資自体の実績が出るのには暫く時間がかかるだろうが、タレントエージェンシーサービスとのシナジーについての進捗を期待したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 7名、うち社外2名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書

最終更新日:2021年6月18日

<基本的な考え方>

当社は、「for Startups」という経営ビジョンのもと、ユーザー、クライアント、株主、従業員、取引先、社会等のステークホルダーに対する責任を果たし、全てのステークホルダーからの信頼を獲得することを基本的な考え方としております。当該基本的な考え方のもと、経営のさらなる効率化と透明性の向上、業務執行の監督機能の強化等のコーポレート・ガバナンスの充実を図り、企業価値を安定的かつ継続的に向上に努めていく方針であります。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの基本原則を全て実施していく方針です。