(3909) 株式会社ショーケース 日本テレホンの子会社化に注目

d=”bridge-report”>

|

永田 豊志 社長 |

株式会社ショーケース(3909) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

情報・通信 |

|

代表取締役社長 |

永田 豊志 |

|

所在地 |

東京都港区六本木1丁目9−9 六本木ファーストビル14F |

|

決算月 |

12月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

426円 |

8,566,700株 |

3,649百万円 |

2.7% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

未定 |

– |

未定 |

– |

254.51円 |

1.7倍 |

*株価2/22終値。各数値は21年12月決算短信より。22年12月期の業績予想は未定。

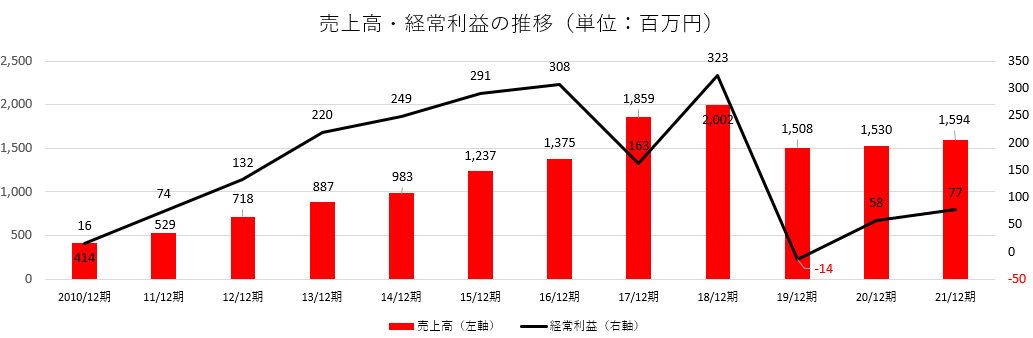

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2018年12月(実) |

2,002 |

352 |

323 |

16 |

2.48 |

0.00 |

|

2019年12月(実) |

1,508 |

92 |

-14 |

-183 |

-27.02 |

5.50 |

|

2020年12月(実) |

1,530 |

45 |

58 |

25 |

3.75 |

6.00 |

|

2021年12月(実) |

1,594 |

12 |

77 |

93 |

6.98 |

6.50 |

|

2022年12月(予) |

– |

– |

– |

– |

– |

– |

*単位:百万円、円。当期純利益は親会社株主に帰属する当期純利益。以下同様。今期予想は未定。

株式会社ショーケースの2021年12月期決算概要等をご紹介致します。

目次

今回のポイント

1.会社概要

2.2021年12月期決算概要

3.2022年12月期業績予想

4.中期成長戦略

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- コアバリューを「おもてなしテクノロジーで人を幸せに」とし、徹底したマーケット・インの発想でクラウド型SaaSシステムの開発・提供を中心にビジネスを展開。2019年12月期を「第二創業」と位置付け、新たなビジネスコンセプトとして「企業と顧客をつなぐDXクラウドサービス」を掲げ、企業のDX推進を支援する。「優良な顧客基盤」「豊富なSaaS 開発技術と運用ノウハウ」「高い顧客満足度」などが強み。

- 2021年12月の売上高は前期比4.2%増の15億94百万円。主力のSaaS事業が増収。クラウドインテグレーション事業、広告・メディア事業も増収。営業利益は同71.8%減の12百万円。増収により売上総利益も増加したが、開発・広告宣伝・人件費など積極的な投資を行ったほか、アライアンス関連費用など、販管費が同12.5%増加し吸収できなかった。経常利益は同32.2%増の77百万円。貸倒引当金戻入額37百万円を計上した。売上高、営業利益は予想の下限に達しなかった。

- 日本テレホン株式会社との資本業務提携を締結し、日本テレホンをショーケースの子会社とした。ハードウェアの取り扱いに強い日本テレホンが通信業界おいて培ってきた事業ノウハウや営業・販売ネットワーク及びその営業活動における人的資源と、ソフトウェアの取り扱いに長けたショーケースが有する Web サイト の分析・改善技術、業務効率化やプラットフォーム構築等における DX 支援開発の技術力を、双方の事業基盤と合わせて融合することは両社の持続的な事業成長に最も資するとの判断による。

- 日本テレホンとの資本業務提携契約の締結が業績に与える影響には不確定な要素が多いため、2022年12月期の業績予想は非開示としている。合理的な予想が可能となった時点で速やかに公表する。

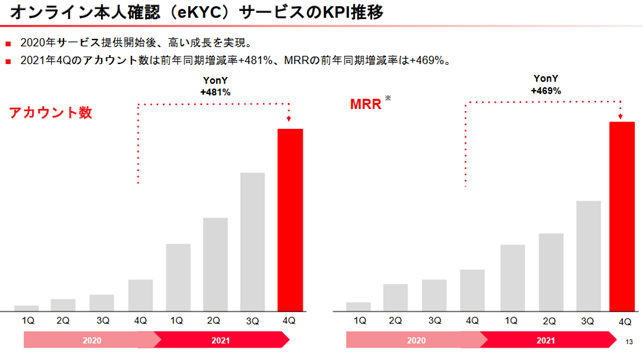

- 21年12月期は売上高、営業利益ともに業績予想未達ではあったが、同社の成長ドライバーであるオンライン本人確認eKYCサービスの第4四半期のアカウント数及びMRR(Monthly Recurring Revenue:継続課金による月次収益で、初期費用等の一時的な売上は含まない)の前年同期比はそれぞれ481%増、469%増と急速に増大している。

- 今期業績予想を現時点では非開示としているが、中期成長戦略に掲げていた各種施策および日本テレホンとのシナジー効果発現が想定通り進捗していくのか、タイムスケジュールに掲げている各製品・サービスが計画通りにリリースされていくのかを見ていきたい。

1.会社概要

コアバリューを「おもてなしテクノロジーで人を幸せに」とし、徹底したマーケットインの発想でクラウド型SaaSシステムの開発・提供を中心にビジネスを展開。2019年12月期を「第二創業」と位置付け、新たなビジネスコンセプトとして「企業と顧客をつなぐDXクラウドサービス」を掲げ、企業のDX支援推進を支援する。「優良な顧客基盤」「豊富なSaaS 開発技術と運用ノウハウ」「高い顧客満足度」などが強み。

【1-1 沿革】

1996年、販売促進・広報活動の支援を目的とする有限会社フューチャーワークス設立。1998年に株式会社へ組織変更後、2005年には、事業拡大及び経営資源の効率化を図るため株式会社フューチャーワークスを存続会社とし、インターネット、Web動画等を活用したプロモーション事業を手掛ける株式会社スマートイメージを吸収合併し、商号を「株式会社ショーケース・ティービー」に変更。それまでのマーケティングのための販促物の制作受託から、自ら製品・サービスを生み出すスタイルへとビジネスモデルを変革した。

そうした中、クライアントの意見を参考に開発した現在の主力サービスである入力フォームの最適化サービス「フォームアシスト」が高く評価される。当初は、ECサイト、不動産会社などの導入も多かったが、同社の高水準の保守運用体制を魅力と考える金融機関の顧客数が増加し現在の安定した顧客基盤が形成されていく。これに伴い業績も順調に拡大し、2015年に東証マザーズに上場、2016年には東証1部へ市場変更した。

しかし、その後、2015年から採用したM&Aによる多角化路線が想定していたシナジーを生まず、2019年12月期第1四半期には大幅な減収で減損損失を計上。そのような中で、同期を「第二創業」と位置付け、創業以来副社長として事業を牽引してきた永田豊志氏が2019年1月、新代表取締役社長に就任した。同年4月には「株式会社ショーケース」へ商号変更するとともに組織改革を実行し、新経営執行体制による更なる飛躍を目指している。

【1-2 企業理念など】

コアバリューは「おもてなしテクノロジーで人を幸せに」。

創業以来、人(=ユーザー)を起点とした課題解決および価値創造を目指し、導入が手軽で使いやすい、おもてなしの心を持つテクノロジーを手段として「人の幸せ」を中心としたビジネス・サービスを展開している。

また、「第二創業」にあたり、2020年に新たなビジネスコンセプトとして「企業と顧客をつなぐDXクラウドサービス」を掲げ、同社の事業領域を投資家に向けて明確に発信している。

【1-3 市場環境】

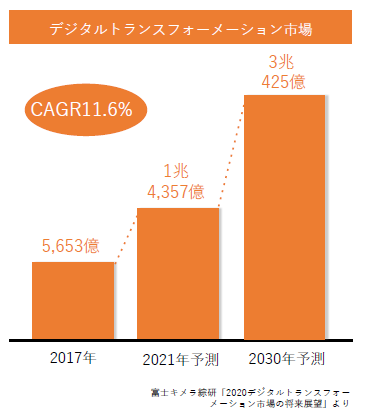

(1)急成長が予想されるDX市場と「2025年の崖」

経済産業省が2018年9月に発表した「DXレポート~ITシステム「2025年の崖」の克服とDXの本格的な展開~」(デジタルトランスフォーメーションに向けた研究会)によれば、

「あらゆる産業において、新たなデジタル技術を利用してこれまでにないビジネス・モデルを展開する新規参入者が登場し、ゲームチェンジが起きつつある。こうした中で、各企業は、競争力維持・強化のために、デジタルトランスフォーメーション(DX:Digital Transformation)をスピーディーに進めていくことが求められている」一方で、下記の問題も指摘している。

|

☆ |

既存のITシステムがビジネス・プロセスに密結合していることが多いため、既存システムの問題を解消しようとすると、ビジネス・プロセスそのものの刷新が必要となり、これに対する現場サイドの抵抗が大きい。 |

|

☆ |

既存のITシステムを巡る問題を解消しない限りは、新規ビジネスを生み出し、かつ俊敏にビジネス・モデルを変革できない、すなわち、DXを本格的に展開することは困難である。 |

|

☆ |

既存システムの運用、保守に多くの資金や人材が割かれ、新たなデジタル技術を活用するIT投資にリソースを振り向けることができない。 |

|

☆ |

これを放置した場合、今後、ますます運用・保守コストが高騰する、いわゆる技術的負債の増大とともに、既存システムを運用・保守できる人材が枯渇し、セキュリティ上のリスクが高まることも懸念される。 |

中でも、「複雑化・老朽化・ブラックボックス化した既存システムが残存した場合、2025年までに予想されるIT人材の引退やサポート終了等によるリスクの高まり等に伴う経済損失は、2025年以降、最大12兆円/年(現在の約3倍)にのぼる可能性がある」と指摘しており、これを「既存ITシステムの崖(2025年の崖)」と呼んでいる。

多くの企業が生き残りをかけて「DX」に取り組むことでDX市場は急成長が予想されるが、「2025年の崖」を乗り越えるサービス、ソリューションを提供できるか否かが、サービスベンダーの成長の分水嶺となるだろう。

(同社資料より)

(2)急成長が予想される「eKYC」

新型コロナウイルス感染拡大に伴う巣籠り需要の拡大もあり、本格的なオンライン手続き/非対面取引の時代を迎え、オンラインによる非対面での本人確認手段である、「eKYC」の普及が進んでいる。

eKYC とは、 electronic Know Your Customer の略で、「オンライン上で行う本人確認」のこと。

麻薬組織やテロリストといった犯罪組織への資金供給を断つための国際的なマネーローンダリング(資金洗浄)対策のため、「犯罪による収益の移転防止に関する法律」(犯収法)に従って金融機関などは口座開設時、取引時に顧客が本人と一致しているか、取引目的等について確認する義務がある。

不正送金事件による被害額は2019年度で約25億円にも上り、金融機関には一段と厳しい確認義務が要請されている。

しかし一方で、従来の郵便を使った非対面における本人確認手続きは以下のような課題が指摘されている。

*金融機関毎に郵送による書類提出が必要なため、年間170万人が途中で口座開設を諦めている。

*金融機関における本人確認業務の煩雑さから、そのコストは年間約2兆円。

*確認ができた顧客に本人限定郵便を郵送する国内金融機関の負担額は年間約40億円。

*口座が開設できても取引時には、金融機関毎に個別のIDでログインしなければならない。

利用者にとっては利便性が低く、金融機関にとってもコストが巨額であることに加え機会損失も大きいため、より迅速かつ効率的な本人確認作業が必要となり、普及が進んでいるのが「eKYC」である。

2018年11月に改正された犯収法では、利用者は本人確認書類及び本人容貌画像をインターネットで送信する「オンラインで完結する自然人の本人特定事項の確認方法」が追加された。2023年までは猶予期間で、従来の紙とオンラインの併用が認められているが、以降はオンラインによる本人確認が義務付けられる。

本人確認郵便が必要なくなるため、利用者の利便性は上がり、金融機関のコスト削減も期待できることから今後一段と普及すると見られている。

また、本人確認は金融関係のみならず、様々な業種・業態で行われているため、保険、クレジットカード、通信キャリア、古物商(リサイクル)など、利用シーンは大きく広がることが予想されている。

事実、2020年に起こった大手通信キャリアにおける不正アクセス事件もオンライン本人確認であれば未然に防止できた案件であり、2023年の猶予期間終了を待たず、オンライン本人確認利用が一気に広がることは確実であろう。

同社資料によれば、eKYCサービスの市場規模は2019年の4.8億円から2024年には44億円へ拡大。年平均成長率は55.8%という高成長が見込まれる。

【1-4 事業内容】

(1)事業形態

ユーザビリティの高いSaaS開発技術を活用し、社会の「不」を解消する価値の高いサービスを提供している。

加えて、新たなビジネスコンセプトとして「企業と顧客をつなぐDXクラウドサービス」を掲げ、企業と顧客をつなぐインターフェース周りのSaaSおよびプラットフォーム開発や、協創型DX支援開発を通じて「2025年の崖」を超えるサービスを展開していく。

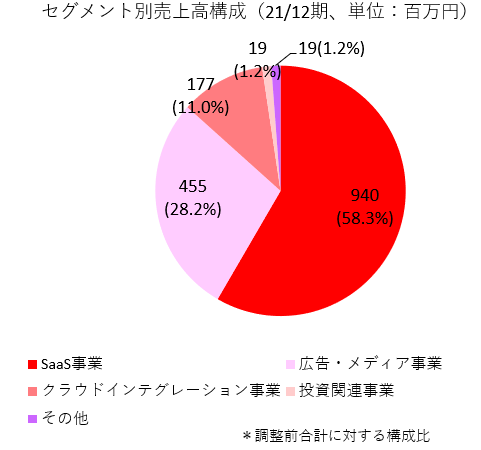

(2)事業セグメント

報告セグメントは「SaaS事業」「広告・メディア事業」「クラウドインテグレーション事業」「投資関連事業」の4つ。

「クラウドインテグレーション事業」は、新ビジネスコンセプトに基づいて2020年12月期に立ち上げた新セグメント。

①SaaS事業

主力事業である入力フォームの最適化技術によりコンバージョン率(成約率)を高めるクラウドサービス「Form Assist(フォームアシスト)」と、セキュリティ関連のクラウドサービス「ProTechシリーズ」の提供が中心。

◎Form Assist(フォームアシスト)

ECサイトを始めとするWebサービスの運営者は、自社サイトを訪問したユーザー(潜在顧客)が、サイト内の情報を閲覧するだけではなく、自身の情報を入力したり、問合せしたりすることで、最終的に製品やサービスの購入に結び付けることを意図している。そのためには、ユーザーがWebページの入力フォーム・問合せフォームまで辿り着いたにも関わらず、入力のしづらさや煩わしさが原因でページから離れてしまうことは極力避けなければならない。

こうした機会損失を低減させ、成果の最大化を図るために入力率を向上させる施策を「EFO(Entry Form Optimization):入力フォーム最適化」と呼ぶ。

同社のEFOツールForm Assist(フォームアシスト)は、国内で初めてサービス化したEFOツール。

導入フォーム数は5,000を超え、様々なニーズに対応しているほか、10年以上の実績から蓄積した独自ノウハウを提供している。

中心顧客である金融機関においては大手メガバンクを始めとして大手地銀、損害保険会社などが導入、EFO市場における金融業界シェアNo.1を誇っており、入力フォーム最適化市場において7年連続シェアNo.1を獲得している。(※1)

※1:ITR「ITR Market Vieメール/Webマーケティング市場2021」より

(同社資料より)

ユーザーの入力を楽にする40種類以上のアシスト機能や、大規模な改修は不要で、タグの設置のみで入力フォームを最適化できる機能を有する。

こうした手軽さが高く評価されているほか、特に金融機関においては個人情報を外部に持ち出す必要が無い点も、導入のハードルを下げる大きな評価ポイントとなっている。

また、ウェブ解析士(WACA認定)の資格をはじめ、豊富なWebマーケティングの知識・スキルを保有した専任担当者が、更なるコンバージョンアップのための分析を行い、Webサイト上の課題を明確にするほか、他社にはない蓄積された成功事例や失敗事例を元に、顧客のゴールに適した施策を提供している。

導入企業のコンバージョンは平均して確実に向上し、特にUI改善に不慣れな企業の場合は10%以上の改善に繋がっているという。

大手の金融機関は自社グループにシステム開発会社を有しているケースが多く、EFO導入に際しては競合する場合もあるが、そうしたシステム開発会社にはWebマーケティングのノウハウは乏しく、その面でも同社は強力な競争優位性を有している。

(同社資料より)

◎オンライン本人確認/eKYCサービス 「ProTech ID Checker(プロテック アイディー チェッカー)」

「ProTech シリーズ」は、Webサイトにおける不正なログインやなりすまし、入力ミスによる機会損失などの防止やセキュリティ強化などに特化し、顧客のコンバージョン(成約)獲得のベネフィットを最大化するクラウドサービス。

スマートフォンで運転免許証を撮影し、OCR技術により個人情報を入力フォームに反映する「License Reader(ライセンスリーダー)」に加え、2019年にリリースしたオンライン本人確認/eKYCサービス「ProTech ID Checker(プロテック アイディー チェッカー)」を同社では今後の成長ドライバーと位置付け販売拡大に注力している。

「市場環境」の項で触れたように、eKYC は金融機関のみだけではなく、幅広い業種・業態での導入が進むとみられる。

同社の「ProTech ID Checker」も、本人確認書類と自身の容貌写真を撮影するだけでオンラインによる本人確認が終了する。また、EFO同様、必要な作業はタグの埋め込みのみと導入が容易で、新型コロナウイルス感染拡大による非対面取引ニーズの急拡大と口座不正利用問題の社会的な課題を解決するサービスとして注目され、「日経×TECH EXPO AWARD 2019準グランプリセキュリティ賞」を受賞するなど、業界からも高く評価されている。

また、2021年にゼネラルリサーチ株式会社が行ったサイト比較イメージ調査において、「導入が簡単だと思う eKYCソリューション」「消費者が選ぶ本人確認サービス 使いやすさ」「eKYCソリューション 価格満足度」の3項目において1位を獲得した。

2020年から、非対面・オンライン取引の需要増加に伴い幅広い業種で導入企業数が増加している。

(同社資料より)

現在、改正犯罪収益移転防止法に対応した「ProTech ID Checker」の提供に加え、2021年3月には、医療保険の被保険者等記号・番号等の告知要求制限に対応した本人確認時における保険証の自動マスキングサービス「ProTech AI Masking」をリリースし、2021年5月にはSMSを用いた多要素認証サービス「ProTech MFA by SMS」をリリースした。今後も法改正や不正防止などの社会的潮流に合わせてサービスラインナップを増やす予定である。

(同社資料より)

◎「おもてなしSuiteシリーズ」

企業と顧客をつなぐあらゆるユーザーインターフェース作成と業務システムへのデータ連携を一気通貫で実現するプラットフォーム。21年11月にマルチチャネルコンタクトツール「おもてなしSuite CX」を、22年1月にはオンライン手続きローコードツール「おもてなしSuite DX」をリリースした。

「おもてなしSuite CX」

企業と顧客がブラウザ上のチャットや「LINE」「+メッセージ」を通じて、「企業と顧客をつなぐ」円滑なテキストコミュニケーションを可能とするサービス。AIチャットボットの自動応答機能から、有人チャットにおける機能も充実しており、タグの設置のみで導入が可能。

「おもてなしSuite DX」

オンライン手続きから既存システムへのデータ連携がすぐにスタートできるフォーム作成サービス。プログラミングやWeb制作などの専門的な知識が無くても、直感的な操作でフォーム作成が可能なローコードツール。今後は、SFA・CRMツールなどの外部システムとの広範囲連携と、eKYCやOCRなどの各機能をアドオンで提供予定。

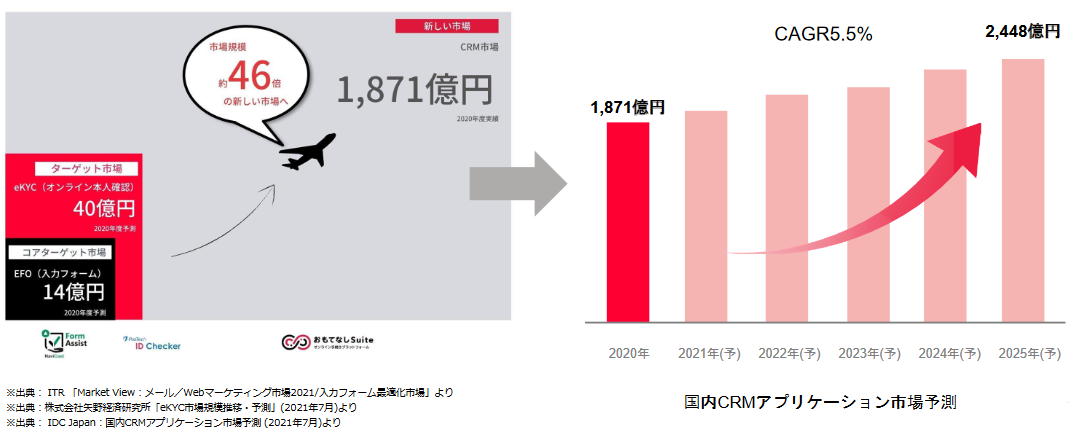

(対象マーケットの拡大)

同社がこれまでターゲットとしてきた主要な市場は、EFO市場(約14億円)、eKYC市場(約40億円)。「おもてなしSuite」では、約1,900億円と言われるクラウドで顧客管理を行う成長性の高いCRM市場を対象とし、強みを活かしたユニークなポジションで成長を目指す。新機能を順次追加し、企業と顧客をつなぐ全ての場面に必要な機能をワンストップで提供できるプラットフォームを目指す。

(同社資料より)

②広告・メディア事業

オウンドメディアの運用と広告関連サービスの提供を行っている。

◎オウンドメディア運営

スマートフォン関連メディア「bitWave」を主軸コンテンツとして成長している。ドコモやauなど国内主力キャリアのオンライン契約への送客元として国内有数。日本テレホンの連結子会社化で、同社のリユースモバイル事業とのシナジー効果が期待される。

また、SaaS事業において構築した金融機関の顧客基盤を活かして、クレジットカード会社への送客など、アフィリエイト収入の拡大に取り組んでいる。新たにお金に関わる情報をわかりやすく伝える金融関連情報メディア「金融Lab.」をスタートした。お得なクレジットカード情報、株式投資、資産運用、保険やローンなどの情報を発信している。2022年2月現在、動画メディアのチャンネル登録者数は4.9万人を超えている。

今後もスマートフォン関連と金融商品の2つの領域で積極投資を進めていく方針である。

(同社資料より)

◎広告関連サービス

従来から提供してきた運用広告関連サービスに加え、顧客のニーズに合わせたSNS広告運用サービスを、提供している。

③クラウドインテグレーション事業

これまでに蓄積してきたSaaSプロダクト開発ノウハウと大手企業の業務ノウハウを融合した業界特化型DX支援開発事業を提供している。

様々な業界を対象にSaaS事業を積極的に展開し、市場構造改革が起こり始めたDX市場において、企業の情報システムのクラウド化を支援する。

「市場環境」の項で触れたように、多くの企業が生き残りをかけて「DX」に取り組むことでDX市場は急成長が予想されるが、「2025年の崖」という課題が横たわっている。

同社は、これまで培ってきた技術とノウハウを活かして、DXにかかわる企業のシステム担当者の手間を大きく低減するプラットフォームをリリースし、企業、自治体のDX推進実現に貢献する考えだ。

(同社資料より)

(具体的な取り組み①:広報・PR業界のDX支援)

PR大手の株式会社プラップジャパン(東証JQS:2449)との合弁会社 プラップノード株式会社が運営する広報・PR支援クラウドツール「PRオートメーション」は、2020年9月のサービス開始から1年間で導入企業数が300社を超え、日本PR協会が主催する「PRアワードグランプリ2021」において奨励賞を受賞した。導入企業数・サービス認知度ともに成長を続けている。機能の追加開発により広報・PR業界のDX支援を拡大している。

(具体的な取り組み②:金融業界のDX支援)

横浜銀行の目的別ローンにおける契約内容の確認手続きをクラウド化し、オンラインで手続きの確認ができるクラウドシステムを開発した。

④投資関連事業

連結子会社 株式会社Showcase Capitalが、事業会社やベンチャー・キャピタル、コーポレート・ベンチャー・キャピタルとスタートアップ企業をオンラインでマッチングするマッチングプラットフォームサービス「SmartPitch」を運営している。登録スタートアップは2021年12月現在、320社を超え、事業会社など投資家は130社以上となっている。

また、2021年12月には株式会社ANAP(東証JQS:3189)の資金調達支援として、新株予約権割当契約を締結し、2022年1月に引受けるなど、スタートアップ各社の事業成長の支援や上場企業等の資金調達支援を行っている。

(3)収益モデル

SaaS事業は、月額課金収益に加え、従量課金サービスによって収益が増加するモデルである。

(同社資料より)

KPIは、「契約あたり売上高」と「契約件数」。それぞれ以下の施策を推進する。

【1-5 特長と強み】

(1)優良な顧客基盤

SaaS事業で構築した金融機関を中心とした累計8,000以上の優良な顧客基盤は、信用力という点で目に見えない資産として高い価値を有している。また、広告・メディア事業における金融メディアのマネタイズにも繋がっている。

|

KPI |

施策 |

|

契約あたり売上高の拡大 |

*オプション機能の提供 *新サービスや他社連携サービスの提供 *DX支援開発の提供 *従量課金モデルの拡大 |

|

契約件数の拡大 |

*デジタルマーケティング強化 *パートナー販売拡大 *地方展開の推進 *他業種への販売 |

(2)豊富なSaaS 開発技術と運用ノウハウ&マーケット・インの発想による高い顧客満足度

豊富なSaaS 開発技術と運用ノウハウを蓄積している。また、マーケット・インの発想により、顧客ニーズに対応する開発スピードの速さ、低コストでありながらも高品質なプロダクトを提供できる点を顧客は高く評価しており、強力な競争優位性に繋がっている。

こうした優位性を活かし、新たに立ち上げたクラウドインテグレーション事業において企業や行政のDX推進を強力に支援する。

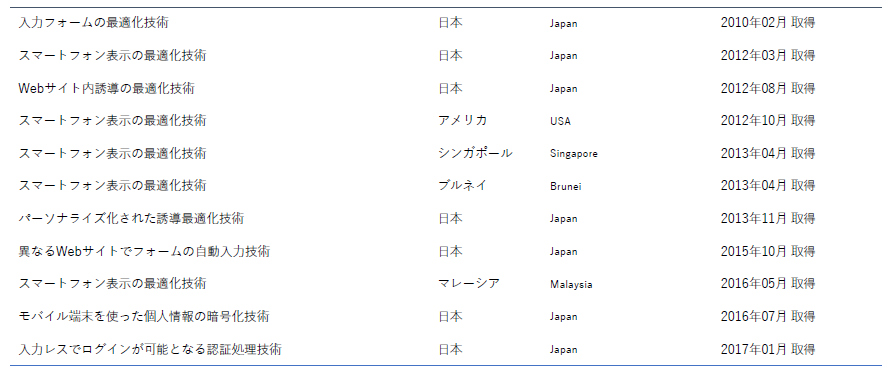

(3)多数の技術特許を保有

日本・米国・シンガポールなどで多数の特許を保有している。

現在は、「ProTech ID Checker」において、本人確認システムプログラムなどの特許を複数出願中である。

今後も技術特許取得を目指し技術開発を積極的に推進する。

(同社資料より)

【1-6 事業戦略】

以上のような製品ラインアップと競争優位性を有する同社は、以下の成長エンジンで売上・利益の拡大を追求する。

◎成長エンジンⅠ【本人確認(eKYC)サービス】

前述のような強力な社会情勢の変化の下、導入が容易な利点を生かし、拡販を図る。

◎成長エンジンⅡ【新プラットフォーム構想】

あらゆるデータの入り口を提供するフロントエンドの新プラットフォームとして、企業と顧客をつなぐあらゆるユーザーインターフェースをSaaSとして実現するプラットフォーム「おもてなしSuiteシリーズ」を21年11月にリリースした。

同社のコア技術や特許技術、SaaS 開発ノウハウや本人確認技術を有力な企業やサービスと連携し、ユーザーとクライアント企業をつなぎ、利用企業を増加させる。同社は、社運をかけた戦略商品と位置付け、営業人員の強化や広告宣伝を強化し「おもてなしSuiteシリーズ」の販売強化を行う姿勢を見せている。「中小企業からニッポンを元気にプロジェクト」に参画し、公式アンバサダーの滝川クリステル氏を起用したプロモーションを行うと発表しており、同社の成長エンジンの成長率に注目したい。

(同社資料より)

【1-7 ROE分析】

|

|

16/12期 |

17/12期 |

18/12期 |

19/12期 |

20/12期 |

21/12期 |

|

ROE(%) |

14.8% |

1.0% |

1.4% |

-17.2% |

1.7% |

2.7% |

|

売上高当期純利益率(%) |

12.86 |

0.65 |

0.84 |

-12.14 |

1.69 |

3.75 |

|

総資産回転率(回) |

1.02 |

0.92 |

0.78 |

0.63 |

0.59 |

0.57 |

|

レバレッジ(倍) |

1.13 |

1.62 |

2.14 |

2.24 |

1.66 |

1.29 |

多くの資産を保有しない事業形態ではあるが、収益性、資産効率性の低さから、ROEは低水準で推移している。

中期経営戦略では2023年の売上高営業利益率は20%を目標としており、ROE改善に向けては、eKYCツールの、により収益性向上を実現できるかがカギとなる。

2.2021年12月期決算概要

(1)連結業績概要

|

|

20/12期 |

対売上比 |

21/12期 |

対売上比 |

前期比 |

21/12期予想 |

|

売上高 |

1,530 |

100.0% |

1,594 |

100.0% |

+4.2% |

1,650~2,000 |

|

売上総利益 |

1,109 |

72.5% |

1,210 |

75.9% |

+9.1% |

– |

|

販管費 |

1,064 |

69.6% |

1,197 |

75.1% |

+12.5% |

– |

|

営業利益 |

45 |

3.0% |

12 |

0.8% |

-71.8% |

60~100 |

|

経常利益 |

58 |

3.8% |

77 |

4.9% |

+32.2% |

60~100 |

|

当期純利益 |

25 |

1.7% |

59 |

3.7% |

+130.4% |

36~60 |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。

増収、営業減益。

売上高は前期比4.2%増の15億94百万円。主力のSaaS事業が増収。クラウドインテグレーション事業、広告・メディア事業も増収。

営業利益は同71.8%減の12百万円。増収により売上総利益も増加したが、開発・広告宣伝・人件費など積極的な投資を行ったほか、アライアンス関連費用など、販管費が同12.5%増加し吸収できなかった。

経常利益は同32.2%増の77百万円。貸倒引当金戻入額37百万円を計上した。

売上高、営業利益は予想の下限に達しなかった。

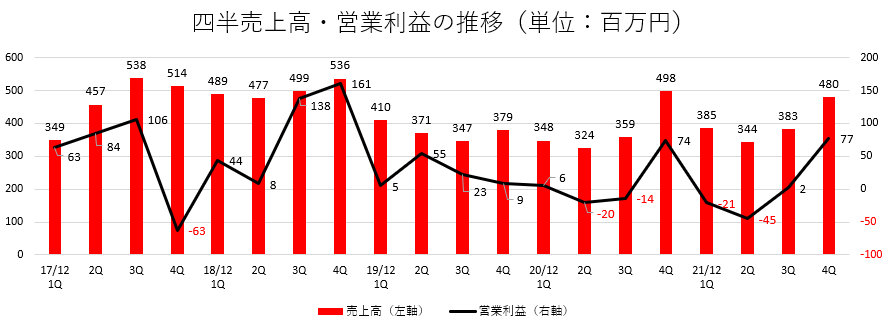

四半期ベースでは、売上・利益ともに第2四半期をボトムに回復基調にある。

(2)セグメント別動向

|

|

20/12期 |

構成比 |

21/12期 |

構成比 |

前期比 |

|

SaaS事業 |

881 |

57.6% |

940 |

59.0% |

+6.8% |

|

広告・メディア事業 |

434 |

28.4% |

455 |

28.6% |

+4.7% |

|

クラウドインテグレーション事業 |

119 |

7.8% |

177 |

11.2% |

+49.3% |

|

投資関連事業 |

93 |

6.1% |

19 |

1.3% |

-78.7% |

|

その他 |

1 |

0.1% |

0 |

0.0% |

-58.4% |

|

セグメント売上高 |

1,530 |

100.0% |

1,594 |

100.0% |

+4.2% |

|

SaaS事業 |

592 |

67.3% |

600 |

63.8% |

+1.3% |

|

広告・メディア事業 |

65 |

15.0% |

68 |

15.1% |

+5.5% |

|

クラウドインテグレーション事業 |

-1 |

– |

53 |

30.3% |

– |

|

投資関連事業 |

19 |

20.3% |

-9 |

– |

– |

|

その他 |

7 |

646.3% |

19 |

3872.8% |

+149.3% |

|

調整 |

-637 |

– |

-719 |

– |

– |

|

セグメント利益 |

45 |

3.0% |

12 |

0.8% |

-71.8% |

*単位:百万円。売上高は外部顧客への売上高。利益の構成比は売上高利益率。20/12期より「クラウドインテグレーション事業」を報告セグメントに追加。21/12期第2四半期より、組織変更に伴って経営管理区分の見直しを行い、従来「クラウドインテグレーション事業」に含めていた一部の事業を「SaaS事業」に含めるよう変更している。なお、前第2四半期のセグメント情報についても、変更後の区分方法で開示。

◎SaaS事業

増収増益。

主力事業は堅調に売上高が成長した。成長の柱となるオンライン本人確認/eKYCサービスは拡大が続いている。第4四半期のアカウント数及びMRR(Monthly Recurring Revenue:継続課金による月次収益で、初期費用等の一時的な売上は含まない)の前年同期比はそれぞれ481%増、469%増と急速に増大している。

◎広告・メディア事業

増収増益。

(広告関連サービス)

従来から提供してきた運用広告関連サービスに加え、顧客のニーズに合わせたSNS広告運用サービス等の提供により、安定的に売上を計上している。

(オウンドメディア)

主力となるスマートフォン関連メディア「bitWave」が業績に大きく貢献している。特に、2021年9月に発売された新型iPhoneの販売送客アフィリエイト収益が大きく寄与した。また、クレジットカード比較を解説するYouTube動画メディアは21年12月末現在、チャンネル登録者数は39,000人を超え、既存メディアへの新たな流入チャネルとして集客に貢献している。

◎クラウドインテグレーション事業

増収増益。

株式会社プラップジャパン(東証JQS:2449)との合弁会社であるプラップノード株式会社が有する広報・PR支援クラウドツール「PRオートメーション」はサービス開始から1年間で導入企業数が300社を超え、日本PR協会が主催する「PRアワードグランプリ2021」において奨励賞を受賞するなど、導入企業数・サービス認知度ともに成長を続けている。

DX支援人材の派遣サービスなども業績に貢献したほか、受託開発案件も受注した。

◎投資関連事業

事業会社やVC・CVCとスタートアップ企業をオンラインでマッチングするプラットフォーム「SmartPitch(スマートピッチ)」の登録数は21年12月末時点で、スタートアップ企業側が320社超、事業会社等の投資家側も130社を超えた。

株式会社Showcase Capitalが支援するスタートアップ企業が資金調達やM&Aを実現するなど、マッチングによる成果が見え始めてきた。また、2021年12月には株式会社ANAP(東証JQS:3189)の資金調達支援として、新株予約権割当契約を締結し、2022年1月に引受けた。

(3)財政状態とキャッシュ・フロー

◎主要BS

|

|

20/12月末 |

21/12月末 |

増減 |

|

20/12月末 |

21/12月末 |

増減 |

|

流動資産 |

2,477 |

2,179 |

-297 |

流動負債 |

480 |

374 |

-106 |

|

現預金 |

2,198 |

1,875 |

-322 |

仕入債務 |

25 |

25 |

-0 |

|

売上債権 |

207 |

223 |

+16 |

短期有利子負債 |

328 |

210 |

-118 |

|

固定資産 |

472 |

504 |

+32 |

固定負債 |

298 |

129 |

-169 |

|

有形固定資産 |

85 |

80 |

-4 |

長期有利子負債 |

298 |

121 |

-177 |

|

無形固定資産 |

125 |

163 |

+37 |

負債合計 |

779 |

504 |

-275 |

|

投資その他の資産 |

260 |

259 |

-0 |

純資産 |

2,170 |

2,180 |

+9 |

|

資産合計 |

2,949 |

2,684 |

-265 |

負債純資産合計 |

2,949 |

2,684 |

-265 |

|

|

|

|

|

有利子負債残高 |

627 |

331 |

-296 |

*単位:百万円。

現預金が減少し、資産合計は前期比2億65百万円減少し26億84百万円。有利子負債が減少し、負債合計は同2億75百万円減少し5億4百万円。純資産はほぼ変わらず21億80百万円。

自己資本比率は前期末から7.6ポイント上昇し81.2%となった。

◎キャッシュ・フロー

|

|

20/12期 |

21/12期 |

増減 |

|

営業CF |

96 |

92 |

-4 |

|

投資CF |

-61 |

-65 |

-3 |

|

フリーCF |

34 |

26 |

-8 |

|

財務CF |

735 |

-349 |

-1,084 |

|

現金同等物残高 |

2,198 |

1,875 |

-322 |

*単位:百万円

前期にあった株式の発行による収入がなくなり、財務CFはマイナスに転じた。キャッシュポジションは低下した。

(4)トピックス

(1)企業と顧客をつなぐプラットフォーム「おもてなしSuiteシリーズ」をリリース

21年11月、企業と顧客をつなぐあらゆるユーザーインターフェースをSaaSとして実現するプラットフォーム「おもてなしSuiteシリーズ」をリリースした。

詳細は「会社概要」を参照。

「おもてなしSuite CX」「おもてなしSuite DX」に続き、音声通話・ビデオ通話など開発中であり、企業と顧客をつなぐ全ての場面に必要な機能をワンストップで提供できるプラットフォームを目指す。

「中小企業からニッポンを元気にプロジェクト」に参画し、積極的なプロモーションを展開していく。

(2)日本テレホン株式会社の子会社化と資本業務提携契約の締結

22年1月、日本テレホン株式会社(証券コード 9425、東証JQS)の子会社化及び資本業務提携締結を発表した。

(日本テレホン株式会社概要)

1988 年の創業以来、通信業界の成長とともに、取扱商材・サービスの変遷を繰り返しながら業容を拡大してきた。2005年の上場以降、固定回線から移動体通信回線への業界変革や、移動体通信回線の普及率上昇による通信業界の飽和状態になりつつある時流において、日本テレホンは顧客ニーズに応える商品サービスの立ち上げに取り組んできたが、2008 年に新規事業として立ち上げたリユース関連事業においては、端末調達から再生工程を経て販売に至るビジネスモデルの収益を安定させる仕組みづくりに苦戦し、さらに、リユースビジネスに精通した人材の育成や定着に至らない経営課題を抱えていた。また、短期的なスポット案件受注による収益構造を変化させるための、継続的な収入が見込まれる新たな商材サービスの立ち上げができなかったため、事業拡大と収益のバランスが安定せず、企業価値向上を実現できずにいた。

そうした状況下において、2017年7月開催の定時株主総会を経て、代表取締役社長の交代を実施し、新たな経営理念を掲げ、第二創業期に入る中で、不採算店舗の閉店及び譲渡と、リユース関連事業におけるコンシューマ向けビジネスの縮小等を主な改善項目とする抜本的な構造改革に着手した。移動体通信関連事業では、収益力のあるドコモショップ、auショップに経営資源を集中し、すべてのキャリアを取り扱う併売店を閉店した。リユース関連事業においては、成長軌道にあった BtoB マーケットに舵を切るべく、コンシューマ向け売買の規模を縮小した。これらの取り組みの結果、2020年4月期及び 2021年4月期と2期連続の黒字・増収増益を達成し、長年の課題であった「継続企業の前提に関する重要事象等」の記載も解消している。

(資本業務提携締結の背景)

ショーケースでは、日本テレホンのおかれている事業環境は、電気・ガス・水道といった生活インフラと同様、コロナ禍においても人々の生活に必須アイテムとなっているスマートフォンを中心とする事業であるとともに、関連省庁である総務省が主体となって各種変革が加えられる等、変化スピードが非常に早いものと考えている。

加えて、日本テレホンの事業領域は、ショーケースには無い事業領域であり、新品からリユース品までのスマートフォン売買を主力事業としている日本テレホンとの事業シナジーは、ショーケースの成長加速に有用と考え、2021年10月より両社が有する経営資源を相互に有効活用することによって得られる事業シナジー効果の創出について検討を重ねてきた。

その結果、ハードウェアの取り扱いに強い日本テレホンが通信業界おいて培ってきた事業ノウハウや営業・販売ネットワーク及びその営業活動における人的資源と、ソフトウェアの取り扱いに長けたショーケースが有する Web サイトの分析・改善技術、業務効率化やプラットフォーム構築等における DX 支援開発の技術力を、双方の事業基盤と合わせて融合することは両社の持続的な事業成長に最も資するとの合意に至り、資本業務提携契約を締結することとした。

(資本業務提携の内容)

①資本提携

ショーケースは日本テレホンが実施する第三者割当による新株式 231万株(発行済株式総保有率40.23%)を取得する。取得総額約8.2億円。

また、この資本業務提携において、ショーケースが日本テレホンの意思決定機関である取締役会を実質的に支配できる事実が存在する状況が見込まれることとなったため、支配力基準により日本テレホンはショーケースの連結子会社に該当することとなる予定である。

②業務提携

ショーケースと日本テレホンとの間で現時点において合意している主な業務提携の内容は以下の通りであり、ショーケースの得意分野であるソフトウェア領域と日本テレホンの得意分野であるハードウェア領域の融合による総合的なソリューションを実現することで事業シナジーを発揮し、リユースモバイル事業の発展による企業価値向上を目指す。

*「eKYC」に関する技術を利用した日本テレホンのオンライン買取サービス、買取プラットフォーム及び AI を利用した自動査定・買取システムの構築・導入

*スマートフォン関連 メディアと連携したマーケティング・集客支援

*日本テレホンの法人向けレンタルサービスにおけるサブスクリプションモデル強化

*リユースモバイル事業全体のDX化の推進

*その他ショーケース及び日本テレホンが別途協議し合意する事項

③その他

今回の資本業務提携契約において、日本テレホンの取締役会の構成員の過半数となる数まで、ショーケースが指定する者を日本テレホンの取締役候補者として会社提案に含めて上程することを請求することができ、そうした請求があった場合、日本テレホンはこの請求に基づく取締役選任議案の上程を行うものとされている。

(3)新市場区分における「スタンダード市場」を選択

同社は株式会社東京証券取引所より新市場区分における上場維持基準への適合状況に関する判定結果を受領し、「スタンダード市場」の上場維持基準に適合している事を確認している、これを受け、21年12月、新市場区分で「スタンダード市場」を選択し、申請することとした。

今後は、株式会社東京証券取引所が定めるスケジュールに基づき、新市場区分の選択申請に係る所定の手続きを進めていく。

3.2022年12月期業績予想

日本テレホンとの資本業務提携契約の締結が2022年12月期の業績に与える影響には不確定な要素が多いため、業績予想は非開示としている。合理的な予想が可能となった時点で速やかに公表する。

4.中期成長戦略

中期的な企業価値の向上と株主還元のため、以下の3点を重点戦略とする。

(1)中核事業の戦略商品へ積極投資で事業成長

急増する社会課題を解決するオンライン本人確認に続き、オンライン手続きプラットフォーム「おもてなしSuite」への営業人員・エンジニア人員の採用、広告宣伝を強化する。

金融情報メディアやDX支援開発の高いポテンシャルを持つ成長事業への集中投資を行う。

(2)有力パートナー企業との積極的なアライアンス

AI inside 株式会社や日本テレホン株式会社等をはじめ、中核事業を成長させる有力企業との業務提携や協業を検討・実施する。

(3)事業拡大を目的とするM&A戦略

事業シナジー創出による規模拡大、優秀なエンジニア確保等を目的としたM&A戦略を実行する。

5.今後の注目点

21年12月期は売上高、営業利益ともに業績予想未達ではあったが、同社の成長ドライバーであるオンライン本人確認eKYCサービスの第4四半期のアカウント数及びMRR(Monthly Recurring Revenue:継続課金による月次収益で、初期費用等の一時的な売上は含まない)の前年同期比はそれぞれ481%増、469%増と急速に増大している。

今期業績予想を現時点では非開示としているが、中期成長戦略に掲げていた各種施策および日本テレホンとのシナジー効果発現が想定通り進捗していくのか、タイムスケジュールに掲げている各製品・サービスが計画通りにリリースされていくのかを見ていきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

6名、うち社外3名 |

|

監査役 |

3名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2022年1月26日

<基本的な考え方>

当社は、経営の効率性及び透明性を高めながら、株主をはじめとした多くのステークホルダーの利益を最大化し、企業価値を向上させるために、コーポレート・ガバナンスの確立が重要な経営課題の一つであると考えております。

そのような状況を踏まえ、経営環境の変化に迅速かつ柔軟に対応しながら、関係諸法令を遵守し、経営組織体制を整備運用してまいります。

<コーポレートガバナンス・コードの各原則のうち、主な実施しない原則とその理由>

|

原則 |

実施しない理由 |

|

(補充原則3-1-2) |

当社は、英語版の当社ホームページを開設し、当社の事業内容を広く世界に開示しています。 (英語版ホームページ:https://www.showcase-tv.com/en/corporate/)また、決算説明資料、株主総会招集通知その他四半期決算概要等については、今後、外国人株主比率の動向を見極め、費用対効果も勘案し、当社株主構成の外国人比率が一定程度を上回った際に、英訳等、英語での情報開示・提供について検討してまいります。 |

|

(補充原則3-1-3) |

当社は、サステナビリティをめぐる課題対応を経営戦略の重要な要素と認識しております。それに伴い人的資本・知的財産への投資を含む社会課題に対する取り組み強化のため、これまでの体制の見直しや目標の進捗管理・施策の審議等、施策の落とし込みを行い、具体的達成内容の評価報告を取締役会に適宜行うことにより取締役会の監督の実効性を高めてまいります。 |

|

(補充原則4-1-3) |

当社は、最高経営責任者等の後継者計画は、持続的な成長と中長期的な企業価値向上のための重要課題と認識しております。現時点では、具体的な計画はしておりませんが、経営陣幹部を支える役員や管理職の育成は、持続的な成長と中長期的な企業価値向上を実現するために欠かせないとの観点から今後、最高責任者等に求められる要件、育成方針などについて、当社を取り巻く経営環境や当社の企業風土などもふまえて総合的に検討するとともに、必要に応じて、取締役会によるその監査体制のあり方についても検討を行ってまいります。 |

|

(原則4-11) |

当社取締役会は、その役割・責務を実行的に果たすための知識・経験・能力を全体としてバランス良く備え、多様性と適正規模を両立させる形で構成すべきと考えております。当社の取締役会は、経営・財務・マーケティング・システム等の各分野において専門的知識と豊富な経験を有したもので構成されており、取締役会全体の構成をバランスがとれたものにしております。また、監査役には、公認会計士、税理士がおり、財務会計に関する適切な知見を有しております。しかしながら、ジェンダーや国際性の面における多様性という点では課題があると認識しております。今後、女性及び外国国籍の取締役人材の確保に向けた検討を進めてまいります。 |

<コーポレートガバナンス・コードの各原則に基づく主な開示>

|

原則 |

開示内容 |

|

【原則1-4政策保有株式】 (補充原則 1-4-1) (補充原則 1-4-2) |

当社は現在政策保有株式を保有しておりません。 当社は、取引先、業務提携先との安定的・長期的な取引関係の構築や事業活動上の連携強化などの観点から、資本コストに見合っていると判断される場合、上場株式を保有することがあります。また、直近事業年度末の状況に照らし、保有の意義が希薄と考えられる政策保有株式については、出来る限り速やかに処分・縮減していく基本方針のもと、保有する上での中長期的な経済合理性や取引先、業務提携先との総合的な関係の維持・強化の観点から保有効果等について検証し、取締役会にて決議を行います。また、当該上場株式に係る議決権につきましては、株主総会議案の内容を精査し、当該上場会社の企業価値の向上及び株主共同の利益に資することを確認した上で、適切に行使いたします。 |

|

(補充原則2-4-1) |

当社グループは現状人数規模が比較的小さく、母集団としては限られることから、中核人材の登用等における多様性の確保にかかる目標値を定めてはおりませんが、2021年12月現在で、女性の管理職は全体の13%と、中途採用者の管理職は全体の73%と、現時点でも既に実績がございます。現時点で外国人の管理職登用については実績はございませんが、当社は国籍、性別等に囚われずその能力・成果に応じた人事評価を行うことを基本方針としつつ、今後の事業ドメインの拡大及び企業規模の拡大に応じて、多様性が確保、強化された組織の運営を目指してまいります。 また中長期的な企業価値の向上に向けた人材戦略の重要性は認識しており、当社の中核人材として女性・外国人・中途採用者の管理職比率が高まるよう人材育成および社内環境の整備を検討してまいります。" |

|

(補充原則4-11-3】 |

当社では、取締役会の実効性を検証すべく、内部監査室において全取締役及び全監査役に対して取締役会の構成や運用状況に関するアンケートを実施し、それらの結果に基づき、取締役会の運営状況、審議状況等の実効性について評価を行いました。その結果、取締役会の構成、運用状況や審議状況は、取締役会が監督機能を発揮する体制が整備されており、また取締役会において出席者が積極的に発言し、闊達な議論が行われる風土が定着しているとの評価が得られました。一方、取締役会の実効性をさらに向上させるためには、取締役・監査役に対する更なる情報提供の充実を図る事が重要とみております。当社は、こうした認識に基づき、今後とも継続的に取締役会の実効性向上に取り組んでまいります。 |

|

【原則5-1】 |

当社は、会社の継続的な成長と中長期的な企業価値向上を目的とし、株主との建設的な対話を促進するために株主専用ダイヤルイン、メールでの窓口を設けることにより、IR担当部門が株主からの対話に対応します。窓口は当社Webサイト内で開示をしております。

|