(2593)株式会社伊藤園 増収増益 米国事業も好調

|

株式会社 伊藤園 (普通株2593、優先株25935) |

|

企業情報

|

市場 |

東証1部 |

|

業種 |

食料品(製造業) |

|

代表者 |

本庄 大介 |

|

所在地 |

東京都渋谷区本町3-47-10 |

|

決算月 |

4月 |

|

HP |

株式情報

<普通株式>

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

6,050円 |

89,212,380株 |

539,734百万円 |

4.7% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

40.00円 |

0.7% |

102.84円 |

58.8倍 |

1,250.37円 |

4.8倍 |

*株価は12/15終値。発行済株式数、DPS、EPSは2022年4月期第2四半期決算短信より。ROE、BPSは前期実績。

<優先株式>

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,989円 |

34,246,962株 |

68,117百万円 |

4.7% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

50.00円 |

2.5% |

112.84円 |

17.6倍 |

1,255.37円 |

1.6倍 |

*株価は12/15終値。発行済株式数、DPS、EPSは2022年4月期第2四半期決算短信より。ROE、BPSは前期実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2018年4月(実) |

494,793 |

22,043 |

21,441 |

12,553 |

99.79 |

40.00 |

|

2019年4月(実) |

504,153 |

22,819 |

23,211 |

14,462 |

116.02 |

40.00 |

|

2020年4月(実) |

483,360 |

19,940 |

19,432 |

7,793 |

61.53 |

40.00 |

|

2021年4月(実) |

446,281 |

16,675 |

17,029 |

7,011 |

55.10 |

40.00 |

|

2022年4月(予) |

403,100 |

20,000 |

19,800 |

12,800 |

102.84 |

40.00 |

*予想は会社予想。単位:百万円、円。2022年4月期から「収益認識基準」を適用。

(株)伊藤園の2022年4月期第2四半期決算概要、2022年4月期業績予想について、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2022年4月期第2四半期決算概要

3.2022年4月期業績予想

4.マーケティング・事業戦略

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 22年4月期第2四半期の売上高は前年同期比1.9%増の2,410億円。伊藤園(単独)は横這いも、大都市圏の出店ロケーションにより前年同期はコロナ禍の影響を強く受けた「タリーズコーヒージャパン」が回復したほか、米国事業も好調だった。営業利益は同24.7%増の107億円。収益性の改善に取り組んだ。伊藤園(単独)が同8.9%の増益。「タリーズコーヒージャパン」の損失が大幅に縮小した※収益認識基準の旧基準による。以下、同様。

- 22年4月期通期の売上高予想を下方修正した。21年6月に通期連結業績予想を公表した時点では、新型コロナウイルス感染症に対するワクチン接種が開始されており、新型コロナウイルス感染症の収束時期は不透明であるものの、消費者マインドに関しては一定程度回復すると見込んでいた。しかし、長期間に渡る自粛により低下した消費者マインドの回復が想定よりも弱かったのに加え、8月、9月の悪天候が特にドリンク製品の販売に大きく影響したことが主な修正要因。下半期の売上高の予測は期首計画より上振れると見込んでいることから、営業利益は当初計画を据置いている。

- 予想は下方修正も、前期比では増収で、販管費増を吸収し、営業利益は2ケタの増益を予想。配当予想に変更は無い。普通株式、優先株式とも前期と変わらず、それぞれ40円/株、50円/株の予定。予想配当性向は普通株式38.9%、優先株式44.3%。

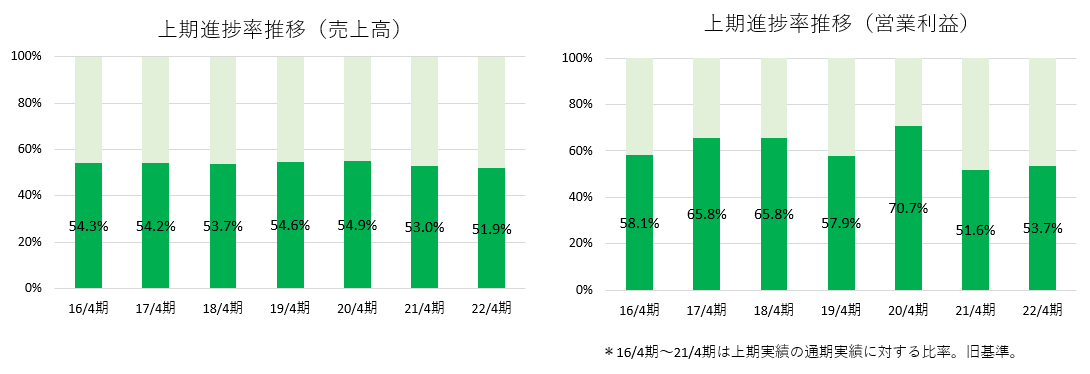

- 上期進捗率は売上高51.9%、営業利益53.7%。売上・利益ともに、飲料の最盛期である7‐9月を含む上半期のウェイトが高いのが同社の特長であるが、過去数年と比較すると低水準となっている。会社は下期の売上上振れを想定しており、第3四半期以降の積み上げペースを注目していきたい。

- 独自製品や業界初製品の開発で高いシェアを実現している同社だが、その研究・企画・開発に関する考え方や取り組みが、21年11月に発行された「伊藤園統合レポート2021」、P40に紹介されている。

- それによると、同社では、「自然」「健康」「安全」「良いデザイン」「おいしい」の5つの製品開発コンセプトに基づき、研究・企画・開発を進めており、特に、健康に貢献する「健康創造企業」として、お茶や自然素材の力を活かして、無糖飲料・特定保健用食品・機能性表示食品などのおいしく健康に資する製品の提供により、健康課題の解決に取り組んでいるということだ。

- 足元はコロナ禍前の水準まで一気に回復という訳にはいかないが、製品開発を圧倒的な競争優位性とする同社の中期的な取り組みの進捗にも注目したい。

1.会社概要

緑茶などの茶系飲料、コーヒー飲料、野菜飲料等の飲料(ドリンク)や茶葉(リーフ)の製造・販売を中心に、子会社を通してタリーズコーヒー等の飲食店経営及びフランチャイズ(FC)展開やサプリメントの製造・販売等も手掛ける。国内では、「お~いお茶」等の緑茶飲料市場で33%(2020年実績)のトップ・シェアを有する。この他にも、ノンカフェイン茶系飲料No.1の「健康ミネラルむぎ茶」、野菜100%飲料No.1の「1日分の野菜」、及びタリーズコーヒージャパン(株)との連携によるボトル缶ブラックコーヒーNo.1の「TULLY'S COFFEE」といった人気ブランドを有し、いずれも年間販売数量が1,000万ケースを超える(「お~いお茶」は約8,000万ケース)。

タリーズコーヒージャパン(株)やチチヤス(株)等の連結子会社31社、持分法適用関連会社3社等とグループを形成。「世界のティーカンパニー」を目指し、ニューヨークを中心に米国、中国、オーストラリア、東南アジア地域で、「お~いお茶」ブランドの確立と新しい緑茶市場の開拓に取り組んでいる。

【経営理念「お客様第一主義」】

|

|

“すべてのお客様を大切にすることが経営の基本である”とする「お客様第一主義」を経営理念として掲げている。

お客様とは、同社とかかわる、消費者、株主、販売先、仕入先、金融機関、更には地域社会等のステークホルダー。ステークホルダー全てをお客様と位置付け、それぞれの意見や要望に真摯に向き合い、常にお客様の立場に立った対応を図る事を経営の根幹としている。

|

【1-1 創業以来変わらない五つの製品開発コンセプト】

|

|

製品開発のコンセプトは、「自然」、「健康」、「安全」へのこだわりと、マーケティング施策の徹底、そしておいしさの追求。主力製品の「お~いお茶」では、前身の「缶入り煎茶」(1985年発売)から、原料と製法にこだわり、無香料・無調味の自然のままのおいしさを引き出している。

(同社Webサイトより) |

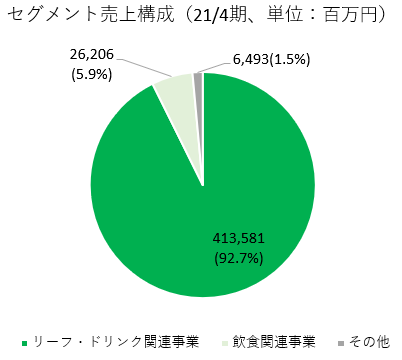

【1-2 事業概要】

事業は、飲料(ドリンク)や茶葉(リーフ)の製造販売を行うリーフ・ドリンク関連事業、タリーズコーヒージャパン(株)によるスペシャルティコーヒーの飲食店経営とFC展開の飲食関連事業、及びMason Distributors,Inc.(米国フロリダ州)が手掛けるサプリメントの製造・販売等のその他の事業に分かれる。

同社を代表する年間販売数量1,000万ケース超のブランド

|

茶系飲料No.1 |

機能性表示食品(飲料)No.1 |

ノンカフェイン茶系飲料No.1 |

野菜100%飲料No.1 |

ボトル缶ブラックコーヒーNo.1 |

(同社資料より)

【1-3 世界のティーカンパニー】

世界のティーカンパニーとして、『世界中のお客様の“健康”に貢献し、一人ひとりの豊かな生活を支える企業グループ「伊藤園」』を目指しており、目標達成に向け、コーポレート・サステナビリティと豊かな生活を支える健康創造企業としての取り組みを進めると共に、ROE経営を強化している。

コーポレート・サステナビリティ

伊藤園グループ中長期環境目標を策定し、容器包装の取組みと気候変動への対応を進めると共に、製品を通して、カテキンやテアニンなど“お茶”が持つ価値の訴求に取り組んでいる。また、同社独自の持続可能な農業モデルである茶産地育成事業や茶系飲料等の製造過程で排出する「茶殻のリサイクル」にも力を入れている。

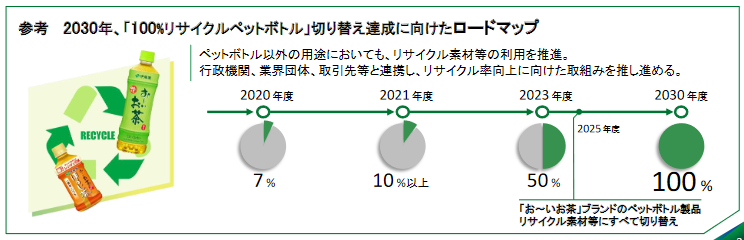

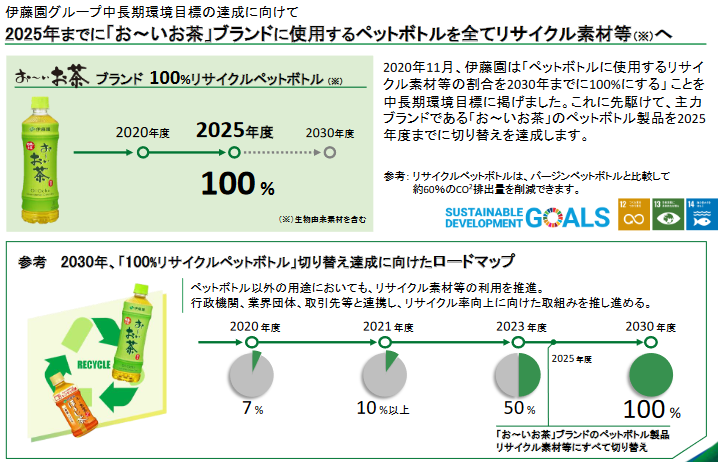

容器包装の取組み

「3R(リサイクル、リデュース、リプレイス&リユース)+Clean」を基本方針とし、2025年度までに「お~いお茶」ブランドに使用するペットボトルの全てを、2030年までに全ペットボトル製品をリサイクル素材等(生物由来素材を含む)に切り替えることを目指している。

(同社資料より)

伊藤園グループプラスチックに関する方針

|

リサイクル(資源循環) |

・2030年までにペットボトルに使用するリサイクル素材等*の割合を100%にすることを目指します。 ・ペットボトル以外の用途においても、リサイクル素材の利用を推進します。 ・行政機関、業界団体、取引先等と連携し、リサイクル率向上に向けた活動を推進します。 *生物由来素材を含む |

|

リデュース(省資源化) |

・さらなる容器包装の軽量化・使用量削減に向けて容器設計、生産方法の改良を行います。 |

|

リプレイス&リユース |

・生物由来素材、生分解性素材の使用を推進します。 ・飲食事業において、再利用可能な容器への代替も推進します。 |

|

クリーン(環境保全) |

・プラスチック資源有効活用のための、分別収集の促進、清掃活動等の社会貢献活動への参加とともに、各地の環境保全活動を継続的に支援します。 |

(同社資料を基に作成)

気候変動への対応

削減目標を設定してのCO2排出量の削減や茶葉に関する気候変動分析に取り組んでいる。

CO2の削減では、2020年9月に気候変動への対応を最重要課題の一つとして位置付け、2030年度までに2018年度比で、Scope1(直接排出量)とScope2(エネルギー起源間接排出量)のCO2排出量を総量で26%削減、Scope3(その他間接排出量)については原単位で26%削減する目標を策定した。また2050年度までに、Scope1とScope2で総量50%削減、Scope3で原単位50%削減の目標を掲げている。これまで、飲料製造工場における環境配慮型充填システムの導入や、モーダルシフト、営業車両のエコドライブ推進、ヒートポンプ式自動販売機の積極導入などに取り組んできた。同社は飲料製造工場を自社で保有せず、外部に委託するファブレス方式を採用しているため、全国5ブロック約50の製造委託工場と連携し、2030年度の削減の目標達成に向けてこれまで以上に協働の取り組みを進めていく。また、「伊藤園グループプラスチックに関する方針」に基づき、2030年までに、ペットボトルに使用するリサイクル素材等の割合を100%にすることを目指している。リサイクル素材等を使用することにより、バージン樹脂より大幅なCO2排出量削減効果が期待でき、Scope3の目標達成に寄与する。

CO2排出量の削減目標

|

目標年度 |

Scope1・2 |

Scope3 |

|

2030年度 |

総量26%削減 |

原単位26%削減 |

|

2050年度 |

総量50%削減 |

原単位50%削減 |

*いずれも2018年度が基準年。(同社資料を基に作成)

茶葉に関する気候変動分析では、独自の分析とシナリオ分析を継続的に行い、その結果を踏まえて、新たな産地開発や栽培管理手法、技術開発等に茶農家と協働して取り組んでいる。

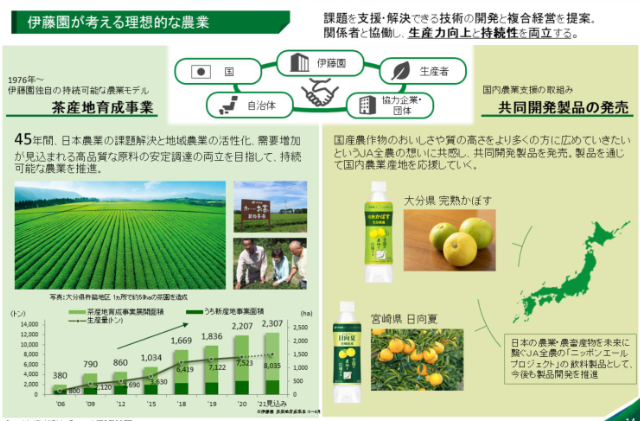

伊藤園独自の持続可能な農業モデル「茶産地育成事業」(1976年~)

国内茶園面積は近年減少傾向にあり、緑茶(荒茶)生産量も10年前と比較して22%減少し、7万トンを下回った。農業従事者数も減少傾向にあるとともに、農業従事者の平均年齢も67.8歳と高齢化が進んでいる。

こうした状況に対し、同社は高品質な茶葉の安定調達を目的に、個々の茶農家との契約栽培または産地の育成(新産地事業)を行う「茶産地育成事業」を1976年より展開しており、大規模茶園をはじめ、茶生産農家と連携して茶原料の持続的な調達に取り組んでいる。茶産地育成事業(新産地事業)に取り組む従事者の平均年齢は45歳、乗用型摘採機の導入も100%と、省力化や効率化の取り組みは他に例を見ない成果を生み出している。

地域活性化や持続的な農業経営など社会・事業者への価値が高い「新産地事業」は、2001年より宮崎県から始まり、2020年には静岡県へと事業エリアが広がった。2021年4月末までの中長期目標としていた「展開面積2,000 ha」も達成した。

この取組みをさらに強化し、持続可能な農業を推進する。

国と地方自治体、生産者、JAや協力企業と協力して、将来を見据えた農業の取組みにも注力している。

JAが推進する「ニッポンエールプロジェクト」においては、共同で製品開発を行っており、製品を通じて国内農業産地を応援。季節ごとに全国各地の果実を飲料にし、すべてのチャネルで販売している。

同社では、リーフもドリンクも、ともに畑から採れる原料を使って製造・販売が可能な食品メーカーは、自社のみであると認識しており、茶農業の技術開発や普及に向けたロードマップを策定し、ITの活用などによる各種技術の確立や複合経営の実施を通じて持続可能な農業の推進に貢献していく考えだ。

(同社資料より)

茶系飲料などの製造過程で排出する茶殻を、日用品などにリサイクル(2001年~)

茶殻リサイクルシステムでは、含水のまま常温保存して輸送する技術、含水茶殻を使用した製品開発技術、及びCO2を吸収した茶葉(茶殻)の製品中への固定技術を活用し、茶殻(緑茶)の抗菌効果や消臭効果等の特性を活かした高付加価値製品を創出している。

健康創造企業としての取り組みとSDGs

コロナ禍において意識されるのは、自らの「健康」と家族の「健康」。同社は、「健康」に資する製品を中心に事業を展開しており、この取り組みを更に強めていく。具体的には、日本人が日常的に飲用する「お茶」のチカラで、健康で豊かに生きる暮らしをサポートし、1200年続くお茶の歴史を新たに創造し、社会課題の解決に取組んでいる。この一環として、認知機能に関する知識向上教育及び健康増進プログラムを開始した。具体的には、認知症サポーターの養成活動に協力し、全国196拠点で認知症サポーター養成講座を受講すると共に、加齢に伴う認知機能(注意力・判断力)の低下が起こるとされる50歳以上の社員(約280名)を対象に、「軽度認知障害スクリーニング検査」を実施した(検査結果によって、飲食習慣等の改善の取組みも行っている)。

また、グループ経営理念である「お客様第一主義」に基づき、健康創造企業として持続的な成長を目指し、消費者課題、コミュニティ・社会、地球環境といった重要課題に対し、SDGsの目標に即した企業活動も行っていく。

|

重要課題 |

伊藤園の方針・取組み |

関連するSDGs |

|

消費者関連課題 ・ライフスタイルの多様化 ・健康寿命・生活習慣・MCI |

• 茶製品をはじめとした健康に資する製品提案 • 茶成分の健康性に関する科学的研究 • イートロスの予防に関する取組み |

|

|

コミュニティ・社会 ・国内農業・茶業界の課題 ・働き方・コミュニケーションの変化 |

• 茶産地育成事業の推進 • 伊藤園ティーテイスターによる茶文化啓発活動 • 新俳句大賞の継続開催 |

|

|

地球環境 ・プラスチックごみ問題 ・資源枯渇、地球温暖化 |

• 茶殻リサイクルシステム • プラスチック方針の制定と活動推進 • 気候変動への対応 |

|

(同社資料を基に作成)

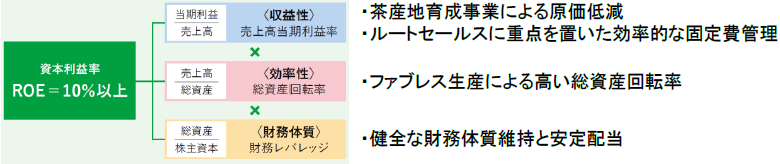

ROE経営の強化

ROE10%以上を目標に、収益性(売上高当期純利益率)、効率性(総資産回転率)、財務体質(財務レバレッジ)を重視した経営を進めている。

(同社資料より)

|

|

17/4期 |

18/4期 |

19/4期 |

20/4期 |

21/4期 |

|

ROE(%) |

10.5 |

9.0 |

9.9 |

5.2 |

4.7 |

|

売上高当期純利益率(%) |

2.88 |

2.54 |

2.87 |

1.61 |

1.57 |

|

総資産回転率(回) |

1.61 |

1.64 |

1.67 |

1.63 |

1.43 |

|

レバレッジ(倍) |

2.25 |

2.17 |

2.07 |

2.00 |

2.08 |

*インベストメントブリッジが計算

2.2022年4月期第2四半期決算概要

【2-1 国内飲料市場の動向】

|

|

2019年 |

2020年 |

前年比 |

2021年 見通し |

前年比 |

2019年比 |

|

茶系飲料 |

9,665 |

8,770 |

-9.3% |

8,860 |

+1.0% |

-8.3% |

|

緑茶飲料 |

4,450 |

4,180 |

-6.1% |

4,230 |

+1.2% |

-4.9% |

|

その他茶系飲料 |

5,215 |

4,590 |

-12.0% |

4,630 |

+0.9% |

-11.2% |

|

コーヒー飲料 |

9,150 |

8,050 |

-12.0% |

8,160 |

+1.4% |

-10.8% |

|

炭酸飲料 |

7,330 |

7,350 |

+0.3% |

7,400 |

+0.7% |

+1.0% |

|

ミネラルウォーター |

2,840 |

2,560 |

-9.9% |

2,610 |

+2.0% |

-8.1% |

|

果実飲料 |

2,800 |

2,240 |

-20.0% |

2,210 |

-1.3% |

-21.1% |

|

スポーツドリンク |

2,265 |

1,930 |

-14.8% |

1,850 |

-4.1% |

-18.3% |

|

野菜飲料 |

1,540 |

1,570 |

+1.9% |

1,550 |

-1.3% |

+0.6% |

|

機能性・その他 |

2,000 |

1,780 |

-11.0% |

1,690 |

-5.1% |

-15.5% |

|

国内飲料市場 |

37,590 |

34,250 |

-8.9% |

34,330 |

+0.2% |

-8.7% |

*単位:億円。同社資料を基に作成。

2021年は、コロナ禍による2020年の大きな落ち込みからは回復するものの、国内飲料市場の規模はほぼ前年並みと予測。コロナ禍前の2019年比ではほぼ全商品がマイナス。

一方で同社が無糖茶飲料「缶入りウーロン茶」を発売した1980年は1%であった国内飲料における無糖飲料比率は、2020年には53%まで上昇。今後も、消費者の健康志向の更なる高まりとともに、無糖飲料の比率も上昇すると同社では考えている。

(同社資料を基に作成)

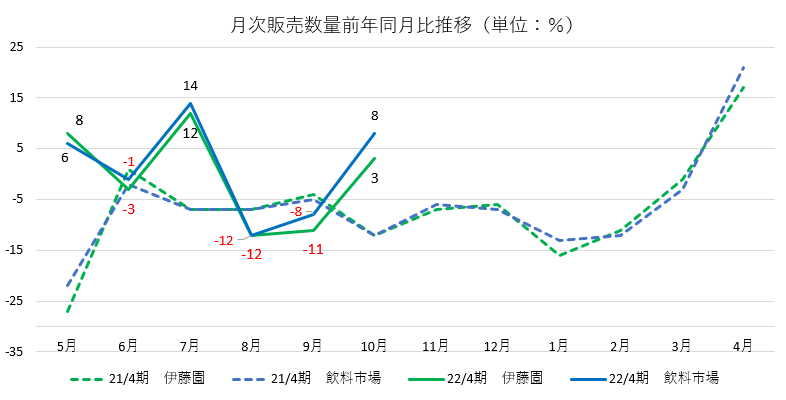

7月は、全国規模で早い梅雨明けで大きく伸長したが、8月以降は異例の長雨で記録的な雨量、緊急事態宣言期間の延長などで販売数量は大きく減少。

10月は緊急事態宣言解除により家庭外での需要が増加し、飲料市場・同社とも販売数量は伸長した。

上半期の同社無糖飲料比率は75%を超えた。リーフは前年比2%増、ドリンクは前年並み。

【2-2 連結業績】

(22/4期 2Q新基準)

|

|

21/4期2Q |

構成比 |

22/4期2Q |

構成比 |

前年同期比 |

|

売上高 |

236,585 |

100.0% |

208,716 |

100.0% |

– |

|

売上総利益 |

112,475 |

47.5% |

82,469 |

39.5% |

– |

|

販管費 |

103,864 |

43.9% |

71,612 |

34.3% |

-31.1% |

|

営業利益 |

8,610 |

3.6% |

10,856 |

5.2% |

+26.1% |

|

経常利益 |

8,317 |

3.5% |

11,303 |

5.4% |

+35.9% |

|

四半期純利益 |

4,596 |

1.9% |

7,752 |

3.7% |

+68.7% |

*単位:百万円、四半期純利益は、親会社株主に帰属する四半期純利益。2022年4月期より収益認識基準を適用。これにより大きな影響が生じる項目は増減率を記載していない。

(22/4期 2Q旧基準)

|

|

21/4期2Q |

構成比 |

22/4期2Q |

構成比 |

前年同期比 |

|

売上高 |

236,585 |

100.0% |

241,041 |

100.0% |

+1.9% |

|

売上総利益 |

112,475 |

47.5% |

114,828 |

47.6% |

+2.1% |

|

販管費 |

103,864 |

43.9% |

104,090 |

43.2% |

+0.2% |

|

営業利益 |

8,610 |

3.6% |

10,737 |

4.5% |

+24.7% |

|

経常利益 |

8,317 |

3.5% |

11,184 |

4.6% |

+34.5% |

|

四半期純利益 |

4,596 |

1.9% |

7,674 |

3.2% |

+67.0% |

*単位:百万円、四半期純利益は、親会社株主に帰属する四半期純利益。

増収増益

(以下、旧基準で記述)

売上高は前年同期比1.9%増の2,410億円。伊藤園(単独)は横這いも、大都市圏の出店ロケーションにより前年同期はコロナ禍の影響を強く受けた「タリーズコーヒージャパン」が回復したほか、米国事業も好調だった。

営業利益は同24.7%増の107億円。収益性の改善に取り組んだ。伊藤園(単独)が同8.9%の増益。「タリーズコーヒージャパン」の損失が大幅に縮小した。

会社別売上高・利益

(22/4期 2Q新基準)

|

|

21/4期2Q |

対売上比 |

22/4期2Q |

対売上比 |

前年同期比 |

|

伊藤園(単独) |

189,522 |

80.1% |

159,505 |

76.4% |

– |

|

タリーズコーヒー |

11,860 |

5.0% |

14,017 |

6.7% |

– |

|

チチヤス |

7,376 |

3.1% |

6,155 |

2.9% |

– |

|

その他国内 |

27,059 |

11.4% |

25,494 |

12.2% |

– |

|

米国事業 |

14,904 |

6.3% |

17,224 |

8.3% |

+15.6% |

|

その他海外 |

2,857 |

1.2% |

2,844 |

1.4% |

-0.4% |

|

連結消去 |

-16,993 |

– |

-16,524 |

– |

– |

|

連結売上高 |

236,585 |

100.0% |

208,716 |

100.0% |

– |

|

伊藤園(単独) |

8,399 |

4.4% |

9,149 |

5.7% |

+8.9% |

|

タリーズコーヒー |

-1,243 |

– |

115 |

0.8% |

– |

|

チチヤス |

434 |

5.9% |

440 |

7.1% |

+1.4% |

|

その他国内 |

414 |

1.5% |

595 |

2.3% |

+43.7% |

|

米国事業 |

438 |

2.9% |

330 |

1.9% |

-24.6% |

|

その他海外 |

612 |

21.4% |

555 |

19.5% |

-9.3% |

|

連結消去 |

-444 |

– |

-329 |

– |

– |

|

連結営業利益(営業利益率) |

8,610 |

3.6% |

10,856 |

5.2% |

+26.1% |

*単位:百万円。為替レート(米ドル期中平均):21/4期2Q 106.46円、22/4期2Q110.49円。

会社別売上高・利益

(22/4期 2Q旧基準)

|

|

21/4期2Q |

対売上比 |

22/4期2Q |

対売上比 |

前年同期比 |

|

伊藤園(単独) |

189,522 |

80.1% |

190,614 |

79.1% |

+0.6% |

|

タリーズコーヒー |

11,860 |

5.0% |

13,898 |

5.8% |

+17.2% |

|

チチヤス |

7,376 |

3.1% |

6,999 |

2.9% |

-5.1% |

|

その他国内 |

27,059 |

11.4% |

26,481 |

11.0% |

-2.1% |

|

米国事業 |

14,904 |

6.3% |

17,224 |

7.1% |

+15.6% |

|

その他海外 |

2,857 |

1.2% |

2,844 |

1.2% |

-0.4% |

|

連結消去 |

-16,993 |

– |

-17,021 |

– |

– |

|

連結売上高 |

236,585 |

100.0% |

241,041 |

100.0% |

+1.9% |

|

伊藤園(単独) |

8,399 |

4.4% |

9,149 |

4.8% |

+8.9% |

|

タリーズコーヒー |

-1,243 |

– |

-3 |

– |

– |

|

チチヤス |

434 |

5.9% |

440 |

6.3% |

+1.4% |

|

その他国内 |

414 |

1.5% |

594 |

2.2% |

+43.5% |

|

米国事業 |

438 |

2.9% |

330 |

1.9% |

-24.6% |

|

その他海外 |

612 |

21.4% |

555 |

19.5% |

-9.3% |

|

連結消去 |

-444 |

– |

-329 |

– |

– |

|

連結営業利益(営業利益率) |

8,610 |

3.6% |

10,737 |

4.5% |

+24.7% |

*単位:百万円。為替レート(米ドル期中平均):21/4期2Q 106.46円、22/4期2Q 110.49円。

【2-3 新型コロナウイルス感染症の影響 22年4月期第2四半期(2021年8月~10月)】

(以下、旧基準で記述)

◎伊藤園(単独)

売上高の対前年同期比は5.9%減。最盛期である8月の天候不順と緊急事態宣言により外出機会が低迷した。また、在宅勤務定着によるコンビニエンスストア業態への影響が顕著に表れている。

◎タリーズコーヒージャパン

売上高の対前年同期比は4%増で、前年同期の22%減から急速に回復。8月~9月の緊急事態宣言により客足の戻りが弱まったが、10月以降は、都心部を中心に販売状況や来客数は回復基調にある。

◎北米事業

売上高の対前年同期比は13%増。ワクチン接種が進み、個人消費の回復が堅調な一方、長期化する海上輸送コストの高騰が懸念材料となっている。

【2-4 財政状態及びキャッシュ・フロー】

◎財政状態

|

|

21年4月 |

21年10月 |

増減 |

|

21年4月 |

21年10月 |

増減 |

|

流動資産 |

223,880 |

227,466 |

+3,586 |

流動負債 |

93,548 |

90,529 |

-3,019 |

|

現預金 |

109,430 |

111,952 |

+2,522 |

仕入債務 |

29,999 |

25,249 |

-4,750 |

|

売上債権 |

53,137 |

55,381 |

+2,244 |

短期有利子負債 |

25,004 |

24,604 |

-400 |

|

たな卸資産 |

45,432 |

47,737 |

+2,305 |

固定負債 |

86,459 |

86,324 |

-135 |

|

固定資産 |

109,184 |

107,996 |

-1,188 |

長期有利子負債 |

65,858 |

65,603 |

-255 |

|

有形固定資産 |

78,099 |

76,753 |

-1,346 |

負債合計 |

180,007 |

176,853 |

-3,154 |

|

無形固定資産 |

8,355 |

8,114 |

-241 |

純資産 |

153,057 |

158,609 |

+5,552 |

|

投資その他の資産 |

22,749 |

23,127 |

+378 |

利益剰余金 |

123,679 |

128,520 |

+4,841 |

|

資産合計 |

333,065 |

335,462 |

+2,397 |

負債純資産合計 |

333,065 |

335,462 |

+2,397 |

*単位:百万円。

現預金が増加し資産合計は前期末比23億円増加し3,354億円。仕入債務の減少で負債合計は同31億円減少の1,768億円。

自己資本比率は前期末から1.3%上昇し46.9%となった。

◎キャッシュ・フロー

|

|

21/4期2Q |

22/4期2Q |

増減 |

|

営業キャッシュ・フロー(A) |

13,490 |

11,762 |

-1,728 |

|

投資キャッシュ・フロー(B) |

-4,300 |

-4,385 |

-85 |

|

フリー・キャッシュ・フロー(A+B) |

9,190 |

7,377 |

-1,813 |

|

財務キャッシュ・フロー |

4,782 |

-5,383 |

-10,165 |

|

現金及び現金同等物期末残高 |

77,645 |

110,067 |

+32,422 |

*単位:百万円。

たな卸資産の増加、仕入債務の減少などで営業CF、フリーCFのプラス幅は縮小。

長期借入れによる収入が無く、財務CFはマイナスに転じた。

キャッシュ・ポジションは上昇した。

3.2022年4月期業績予想

【3-1 連結業績】

旧基準

|

|

21/4期 |

構成比 |

22/4期(予) |

構成比 |

前期比 |

修正率 |

進捗率 |

|

売上高 |

446,281 |

100.0% |

464,400 |

100.0% |

+4.1% |

-1.7% |

51.9% |

|

売上総利益 |

215,003 |

48.2% |

223,600 |

48.1% |

+4.0% |

-2.1% |

51.4% |

|

販管費 |

198,327 |

44.4% |

203,600 |

43.8% |

+2.7% |

-2.3% |

51.1% |

|

営業利益 |

16,675 |

3.7% |

20,000 |

4.3% |

+19.9% |

0% |

53.7% |

|

経常利益 |

17,029 |

3.8% |

19,800 |

4.3% |

+16.3% |

0% |

56.5% |

|

当期純利益 |

7,011 |

1.6% |

12,800 |

2.8% |

+82.5% |

0% |

60.0% |

*単位:百万円。

売上高を下方修正も増収増益

売上高予想を下方修正した。21年6月に通期連結業績予想を公表した時点では、新型コロナウイルス感染症に対するワクチン接種が開始されており、新型コロナウイルス感染症の収束時期は不透明であるものの、消費者マインドに関しては一定程度

回復すると見込んでいた。しかし、長期間に渡る自粛により低下した消費者マインドの回復が想定よりも弱かったのに加え、8月、9月の悪天候が特にドリンク製品の販売に大きく影響したことが主な修正要因。

下半期の売上高の予測は期首計画より上振れると見込んでいることから、営業利益は当初計画を据置いている。

前期比では増収で、販管費増を吸収し、営業利益は2ケタの増益を予想。

配当予想に変更は無い。普通株式、優先株式とも前期と変わらず、それぞれ40円/株、50円/株の予定。予想配当性向は普通株式38.9%、優先株式44.3%。

販管費の内訳(旧基準)

|

|

21/4期 |

対売上比 |

22/4期 (予) |

対売上比 |

前期比 |

修正率 |

|

販売手数料 |

74,313 |

16.7% |

76,626 |

16.5% |

+3.1% |

-1.6% |

|

広告宣伝費 |

9,808 |

2.2% |

10,579 |

2.3% |

+7.9% |

-4.5% |

|

運送費 |

13,833 |

3.1% |

13,601 |

2.9% |

-1.7% |

-3.5% |

|

減価償却費 |

10,207 |

2.3% |

9,214 |

2.0% |

-9.7% |

-4.1% |

|

合計 |

198,327 |

44.4% |

203,600 |

43.8% |

+2.7% |

-2.3% |

*単位:百万円。

会社別売上高・利益

◎旧基準

|

|

21/4期 |

対売上比 |

22/4期(予) |

対売上比 |

前期比 |

進捗率 |

|

伊藤園(単独) |

352,732 |

79.0% |

362,300 |

78.0% |

+2.7% |

52.6% |

|

タリーズコーヒー |

26,215 |

5.9% |

31,500 |

6.8% |

+20.2% |

44.1% |

|

チチヤス |

13,897 |

3.1% |

13,610 |

2.9% |

-2.1% |

51.4% |

|

その他国内 |

51,620 |

11.6% |

53,808 |

11.6% |

+4.2% |

49.2% |

|

米国事業 |

30,068 |

6.7% |

32,045 |

6.9% |

+6.6% |

53.7% |

|

その他海外 |

5,286 |

1.2% |

5,439 |

1.2% |

+2.9% |

52.3% |

|

連結消去 |

-33,538 |

– |

-34,302 |

– |

– |

– |

|

連結売上高 |

446,281 |

100.0% |

464,400 |

100.0% |

+4.1% |

51.9% |

|

伊藤園(単独) |

15,759 |

4.5% |

17,000 |

4.7% |

+7.9% |

53.8% |

|

タリーズコーヒー |

-1,374 |

– |

1,000 |

3.2% |

– |

– |

|

チチヤス |

702 |

5.1% |

680 |

5.0% |

-3.2% |

64.7% |

|

その他国内 |

685 |

1.3% |

821 |

1.5% |

+19.9% |

72.4% |

|

米国事業 |

717 |

2.4% |

734 |

2.3% |

+2.4% |

45.0% |

|

その他海外 |

1,146 |

21.7% |

1,161 |

21.3% |

+1.2% |

47.8% |

|

連結消去 |

-962 |

– |

-1,396 |

– |

– |

– |

|

連結営業利益(営業利益率) |

16,675 |

3.7% |

20,000 |

4.3% |

+19.9% |

53.7% |

*単位:百万円。為替レート(米ドル期中平均):21/4期106.20円、22/4期108.00円。

4.マーケティング・事業戦略

【4-1 お~いお茶】

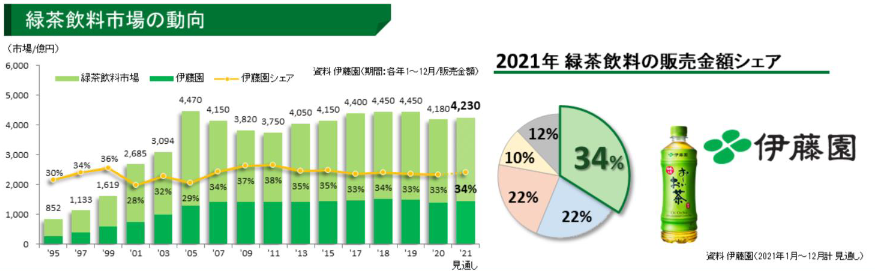

2021年の緑茶飲料市場は前年比1%伸長し、4,230億円規模を見込んでいる。同社の販売金額シェアは同1ポイント上昇し、34%。特に「お~いお茶 濃い茶」が大きく貢献している。

また、ホット緑茶飲料市場の販売金額シェアは52%と過半数を占める。同社独自の電子レンジ対応製品をはじめ、「急須でいれたときの香り立ちやおいしさ」が支持された結果と同社では考えている。

今後も、品質・味に注力し、「おいしさで選ばれてNo.1」の継続を目指す。

(同社資料より)

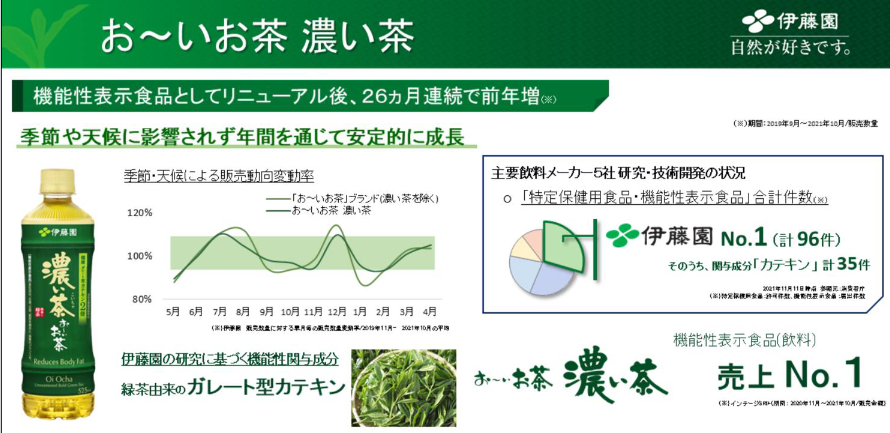

「お~いお茶 濃い茶」は、天候や季節に関わらず、安定して販売することができる「嗜好飲料」として位置づけられている。

ガレート型カテキンを関与成分として機能性表示としてリニューアルしてから、2021年10月時点で26ヵ月連続の伸長。機能性表示食品でかつ、美味しい点が幅広い顧客に支持されている。

今後も伊藤園らしく独自の道を歩み続けながら、業界初の新製品の開発に注力する。

(同社資料より)

【4-2 リーフ(茶葉)】

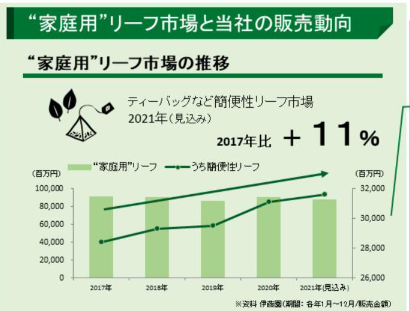

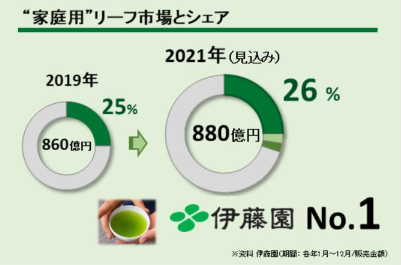

家庭用リーフは、在宅需要を背景に引き続き好調に推移。時間的ゆとりができたことで、従来のシニア世代に加えて若い世代にも「お茶をいれて飲む」というスタイルが浸透してきた。

特に、ティーバッグなどの簡便性リーフ製品は、5年前比 11%増で、伊藤園は同15%増と市場を上回ってと伸長している。

これは、簡便性リーフ製品においても「急須でいれたようなお茶」を追求して日々技術革新を行っていることが、評価につながったと考えている。

家庭用リーフの市場シェア26%と圧倒的No.1。若い世代に向けたSNS施策などを実施し、さらなる成長を目指す。

|

|

|

(同社資料より)

【4-3 むぎ茶】

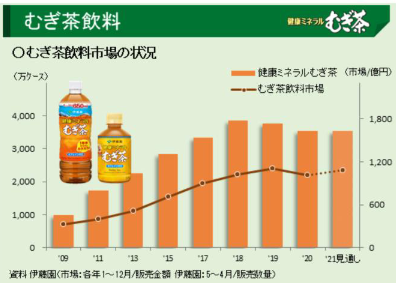

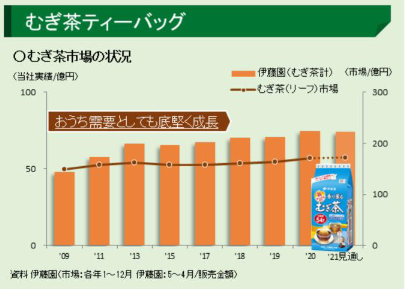

飲料メーカーにとって重要な7~9月の最盛期において、今年は8月、9月の2ヵ月が天候不順となった。「健康ミネラルむぎ茶」も、最盛期の天候不順により大きく影響を受けたが、飲料もティーバッグも販売シェアはNO.1を継続している。

今後もミネラル訴求や原料・焙煎・抽出にこだわった「やかん品質の味わい」、環境配慮の取組みを含めてさらにブラッシュアップする。

|

|

|

(同社資料より)

【4-4 野菜飲料】

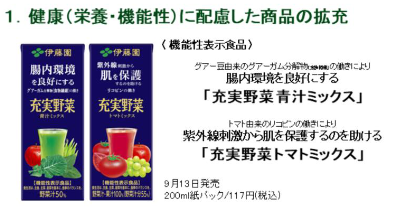

今年、野菜飲料の価値として、「健康」「環境」に注力している。9月には、アルミレスECO容器を採用した機能性表示食品「充実野菜 青汁ミックス」「充実野菜 トマトミックス」等を発売し、新たな価値提供に取り組んでいる。

また、野菜飲料の大型ペットボトルにおいて、第2四半期に容器容量のリニューアルを行い、環境に配慮したECOボトルを採用した。

今後も、「健康」「環境」両方に配慮した商品ラインアップの拡充を進めていく。

|

|

|

(同社資料より)

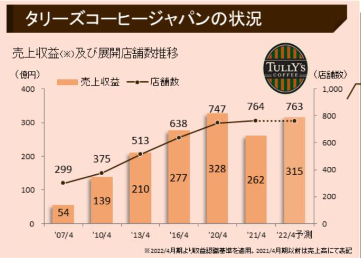

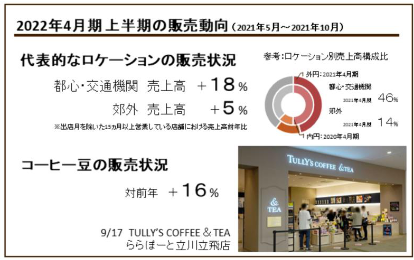

【4-5 タリーズコーヒージャパン】

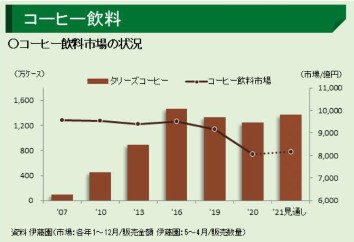

伊藤園のボトル缶コーヒーに絞ったマーケティング戦略が功を奏して、「タリーズコーヒー」ブランドは好調に推移している。

無糖コーヒーの拡大に伴い、主力商品であるボトル缶ブラックコーヒーだけでなく、「TULLY’S COFFEE BARISTA’S 無糖LATTE」も好調で、対前年比32%増となった。

今年から家庭用コーヒーにも参入し、6月に簡易ドリップコーヒー「TULLY'SCOFFEE THE BARISTA'S ROAST」、10月に使い切りパックを発売した。お茶はリーフとドリンクで連動販売を行ってきたが、家庭用コーヒーシリーズのラインアップ拡充に伴い、今後コーヒーにおいても家庭用コーヒーとドリンクの両方で展開していく。

店頭で買えるコーヒーとドリンク、加えてショップの3方向から「タリーズブランド」を育成。出店していないエリアでコーヒーとドリンクを展開し、ショップの展開に繋げていく。

タリーズコーヒージャパンは、都市型の店舗ロケーションに強みを持つため、コロナ禍においては苦戦を強いられており、今期の展開店舗数も前年並みとなる見込み。

一方で、下半期以降は都市部の人流回復によって販売状況も好転していくと考えており、来期以降の展開店舗数は拡大を見込んでいる。

また、物販にも注力しており、ハリー・ポッターとのコラボレーション企画も好調。環境対応としては、ホット・コールド兼用の紙パックを順次採用することで、プラスチック使用量を100トン以上削減する見通しである。

|

|

|

|

|

|

(同社資料より)

【4-6 海外戦略】

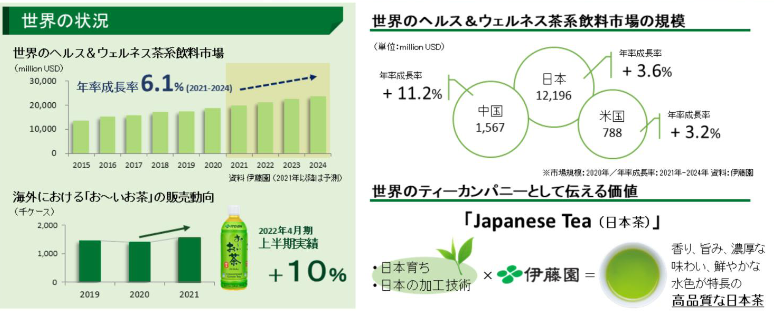

コロナ禍での健康意識の高まりにより、世界のヘルス&ウェルネス茶系飲料市場は今後も年率成長率6%以上で拡大すると見込まれる。

特に、中国は2ケタ成長で、日本や米国も伸長していくと考えてる。今後も、日本茶の健康性や味、品質など様々なカタチで世界に発信し、「世界のティーカンパニー」を目指す。

|

|

(同社資料より)

【4-7 コーポレート・サステナビリティ】

環境負荷低減への取組みとして、2019年より「100%リサイクルペットボトル」を採用している。21年8月には姫路市と協定を結び、市民が分別・排出した使用済みペットボトルを新しいペットボトルへと水平リサイクルする取組みを推進している。

こうした資源循環の取組みを通して、2025年までに「お~いお茶」ブランドの全製品、2030年までに全飲料製品の容器「100%リサイクルペットボトル」に切り替える。廃棄物の減量および資源の有効利用を促進するとともに、環境・社会・経済の持続可能性の向上を目指す。

|

|

(同社資料より)

5.今後の注目点

上期進捗率(旧基準)は売上高51.9%、営業利益53.7%。売上・利益ともに、飲料の最盛期である7‐9月を含む上半期のウェイトが高いのが同社の特長であるが、過去数年と比較すると低水準となっている。

会社は下期の売上上振れを想定しており、第3四半期以降の積み上げペースを注目していきたい。

独自製品や業界初製品の開発で高いシェアを実現している同社だが、その研究・企画・開発に関する考え方や取り組みが、21年11月に発行された「伊藤園統合レポート2021」、P40に紹介されている。

それによると、同社では、「自然」「健康」「安全」「良いデザイン」「おいしい」の5つの製品開発コンセプトに基づき、研究・企画・開発を進めており、特に、健康に貢献する「健康創造企業」として、お茶や自然素材の力を活かして、無糖飲料・特定保健用食品・機能性表示食品などのおいしく健康に資する製品の提供により、健康課題の解決に取り組んでいるということだ。

足元はコロナ禍前の水準まで一気に回復という訳にはいかないが、製品開発を圧倒的な競争優位性とする同社の中期的な取り組みの進捗にも注目したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

14名、うち社外4名 |

|

監査役 |

4名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2021年12月1日)

基本的な考え方

伊藤園グループ(以下「当社グループ」)の経営理念は、「お客様第一主義」です。伊藤園グループ基本綱領の中で、当社グループは、そこに働くすべての人とその家族、そして広く社会全体のために存在し、国・地域社会・消費者・株主・販売先・仕入先・金融機関等のステークホルダーと協調して、企業の社会的責任を果たすことを経営の根幹としています。

このグループ経営理念が当社グループの企業倫理の基本的な考え方であり、コーポレート・ガバナンスを支える不変の真理です。当社グループは、すべてのステークホルダーの信頼に応え、持続可能な社会の実現に向けた経営を全役員及び全従業員一丸となって積極的に推し進めます。

当社グループは、この理念に基づき、「健康創造企業」として中長期ビジョン「世界のティーカンパニー」を目指します。また、世界中のお客様の健康に貢献することにより、持続的な成長と中長期的な企業価値の向上につなげ、より一層のコーポレート・ガバナンス強化に取り組みます。

監査役会設置会社である当社は、適切なコーポレート・ガバナンスを実現するために、監査役が当社グループ会社の代表取締役あるいは担当取締役、執行役員または従業員に対し、営業の状況、意思決定のプロセス等の確認を行い、監査を実施しています。

監査役は、取締役会に毎回出席し、監査の状況につき会社全般または、個別案件ごとに客観的、且つ公平に意見を述べると共に監査役会での監査方針に従い取締役の業務執行を監査しています。

<実施しない原則とその理由>

2021年6月の改訂後のコードに基づき記載しています。

【原則4-11 取締役会・監査役会の実効性確保のための前提条件】

当社の取締役会の構成は、経営戦略等に照らして知識・経験・能力を考慮し、全体としてバランス良く備え、取締役会における実効性ある意思決定及び実質的な議論を確保するために必要かつ適切な人数で構成することを基本とし、ジェンダ-や国際性、職歴、年齢の面を含む多様性の確保の観点にも十分配慮して決定します。

現在、女性の取締役は不在ですが、ジェンダーの面での多様性の確保については、引き続き検討を重ねていきます。

(当社コーポレート・ガバナンス・ガイドライン第6条(取締役会の構成))

<開示している主な原則>

【コーポレート・ガバナンス・コードの各原則に基づく開示】

当社は、コーポレート・ガバナンスに関する基本的な考え方と基本方針を示すものとして、取締役会の決議に基づき、「株式会社伊藤園 コーポレートガバナンス・ガイドライン」(以下「当社ガイドライン」)を定め、当社コーポレートサイトにおいて開示していますので併せてご参照ください。

https://www.itoen.co.jp/csr/governance/

【原則1-4 政策保有株式】

当社は、原則として株式を保有しない方針です。ただし、株式を保有することにより、円滑な取引、仕入、または資金調達ができると判断できる場合に政策保有を行っています。また、当社グル-プの中長期的な企業価値向上に資すると認められない場合には、段階的に縮減する方針としています。

上記ただし書に基づき保有する上場株式(以下「政策保有株式」)について、毎年の取締役会で、個別銘柄毎に投下資本に対するリタ-ンが資本コストを上回っているかを検証しています。また、中長期的な取引先との関係維持・強化の観点から、保有意義の確認を行い、経済合理性と保有意義が希薄化してきた銘柄については相手先企業と対話の上、売却及び縮減を進めることを取締役会において確認しています。

政策保有株式にかかる議決権の行使については、各議案の内容を精査し、当社及び保有先の企業価値の向上に資するものか否かを総合的に判断した上で適切に行います。

(当社ガイドライン第14条(株式の政策保有に関する方針))

【補充原則2-4(1)中核人材の登用等における多様性の確保】

<中核人材の登用等における多様性の確保についての「考え方」>

当社グループは創業以来、「他に類を見ない素晴らしい企業にすること」を目的とした伊藤園グループ基本綱領を定めています。この中で人材の登用については、単なる年功、学歴、門閥等は問わず、真に実力のある者を登用する実力主義を原則としています。この原則のもと、人材の性別・国籍・年齢・中途採用者・障がいの有無等によって与えられる機会が損なわれることはなく、個々の能力や適性に応じて多様な人材が活躍できる環境を整備します。この実力主義の考え方に基づく組織文化を育むことで、「世界のティーカンパニー」の実現を目指します。

(当社ガイドライン第18条(多様性に関する方針))

<中核人材の登用等における多様性の確保についての自主的かつ測定可能な「目標」>

(1)女性の管理職登用

当社では、実力主義の考えのもと、性別の区別なく、役員・管理職の登用を行っています。また、多様性の確保の観点から女性活躍推進は経営の重要な課題と認識し、女性社員の定着率向上、家庭と仕事の両立支援強化、管理職の育成に取り組んでいます。2020年度における女性管理職2.3%、次期管理職候補(係長相当)5.0%に対して、2023年度には2020年対比で女性管理職150%、次期管理職候補(係長相当)130%の目標を掲げ、長期目標(2030年)としても更なる育成・登用を目指します。

(2)中途採用者の管理職登用

当社の管理職に占める中途採用者の割合は、従業員全体に占める中途採用者の割合と同等(約20%)であり、様々な経験・知識を有する人材が、その実力に応じて管理職として登用されています。現状は自主的かつ測定可能な目標について定めていませんが、今後も実力主義の考えに基づき多様な人材を採用及び育成することで、より活躍できる環境を整備していきます。

(3)外国人の管理職登用

当社では、外国人採用者は現在16名在籍しており、うち4名が管理職として活躍しています。グループ全体では、社員の約1割(約800人)が外国人であり、各国・各グループ会社においてそれぞれの実力に応じて登用されています。当社においても、外国人が管理職に登用されている割合は、社員全体に占める管理職の割合と同等以上であり、多様なバックグラウンドを有した社員が活躍しています。現状は自主的かつ測定可能な目標については定めていませんが、「世界のティーカンパニー」を目指す企業として、実力主義の考えに基づきグループ全体での登用を推進していきます。

<多様性の確保に向けた「人材育成方針」及び「社内環境整備方針」、その状況>

(1)人材育成方針

当社は実力主義の考えのもと、チャンスは社員一人ひとりに平等であり、評価は公正に行うことを基本として人材育成に力を入れています。グループ経営理念「お客様第一主義」の実践を根幹に多様な人材の育成や働き方改革等、社員一人ひとりが健康でいきいきと働ける健康経営を推進します。

①コンプライアンス教育

「伊藤園グループコンプライアンス行動基準の手引」に基づき、全社員に対して性別、年齢、民族、人種、国籍、宗教、信条、社会的身分、門地、障がいの有無等による差別をせず、人権を尊重し、個人の適性能力により公正に取扱いがなされるよう教育しています。

②管理職教育

管理職に対しては、多様性の確保の重要性について理解を深める教育を実施するとともに、多様な人材が活躍できるよう整備された各種制度の目的と内容について教育をしています。

③女性活躍推進研修

女性社員が自己の能力を充分に発揮し、更なる活躍ができるようキャリア・ライフプランを再考・形成できる場を設けています。階層別の女性教育を実施することで女性社員のモチベーションや定着率向上、家庭と仕事の両立支援、管理職の育成などの強化に繋げています。

④海外人材育成教育

今後の海外事業を支える人材の育成を目的に、異文化の理解とコミュニケーションの促進を主眼とした教育を実施しています。具体的には、近い将来海外勤務を希望する社員を募り事前に教育を行うプレエントリー制度、その後実際に海外に渡航し研修を受ける海外研修生制度により、社員のキャリア支援を行うとともに異文化への理解の促進を図っています。

(2)社内環境整備方針

当社では、多様な人材が一人ひとりの状況に応じて柔軟に働き方を選択できるようにすることで、ワークライフバランスを推進し、誰もが働きやすい職場になるよう環境整備を行っています。

伊藤園ファミリーサポート制度社員とその家族のライフイベント(結婚・出産・育児・介護等)における支援制度を「伊藤園ファミリーサポート制度」として整備

し総合的な支援を行っています。

職場環境改善推進委員会職場環境の総合的な問題および改善策を検討し、より良い職場環境をつくるため、職場環境改善推進委員会(原則年2回実

施)を設置しています。委員会のもとには、各事業所の代表者による地区委員会(2020年度は28回実施)が設置され、労働時間・職場の安全・衛生管理などの課題や今後の働き方の見直しについて意見交換をしています。

障がい者支援各職場で働く障がいを持つ社員に対して、人事部門が定期的に訪問し、社員及びその家族との面談、公共の支援団体との

連携を図ることで、障がいを持つ方がいきいきと長く働けるよう支援しています。

Voice制度(社内提案制度)職種にかかわらず全社員が新しい製品や販売促進の提案等ができる「Voice制度」を設けています。この制度を通じて、全

社員が「STILL NOWの精神=今でもなお、お客様は何を不満に思っているか」を常に意識するとともに、優れた提案には社内表彰を行うことで社員のモチベーション向上にも寄与しています。

人事育成・社内環境整備の詳細は、当社コーポレートサイトをご参照ください。

https://www.itoen.co.jp/csr/labour/

【補充原則3-1(3)サステナビリティについての取組み等】

<サステナビリティについての取組み>

当社グループは、「お客様第一主義」の経営理念に基づき、中長期ビジョン「世界のティーカンパニー」の実現に向けて、CSV経営の実践およびESGの推進により、環境・社会課題の解決と企業価値向上の両立を目指して取り組んでいます。そのため、「伊藤園グループCSR憲章」に基づき、国際規格ISO26000に則した7つの中核主題、組織統治・人権・労働慣行・環境・公正な事業慣行・消費者課題・コミュニティへの参画及びコミュニティの発展、を推進テーマに設定し、特に「消費者課題」「コミュニティへの参画・発展」「環境」を重要課題と位置付けています。

環境課題については、「伊藤園グループ環境方針」のもと「伊藤園グループ中長期環境目標」を策定し、環境負荷低減に取り組んでいます。その中でも、当社製品の容器包装に関わるプラスチック問題を背景に、2020年9月、「伊藤園グループ プラスチックに関する方針」を策定し、2030年までにペットボトルに使用するリサイクル素材等の割合を100%にすることを目指し、資源循環に取り組んでいます。

当社コーポレートサイトに掲載しています「CSR/ESG (環境・社会・ガバナンス)」をご参照ください。

https://www.itoen.co.jp/csr/

<人的資本についての取組み>

当社では、最も大切な財産は「人」であるという考え方に基づき、常に前向きに挑戦できる人材の育成を目指しています。人材を「人財」として捉え、人的資源「コスト(=管理)」から人的資本「投資(=価値創造)」とすることで経営戦略と連動した取組みを実現していきます。

(1)社内研修制度「伊藤園大学・伊藤園大学院」

社員の成長を促進し、社員自らの夢を実現するための一つの支援として社内研修制度「伊藤園大学・伊藤園大学院」を毎年開設し、ビジネス・経営等に必要な専門知識を習得できる教育の機会を提供することで、積極的な自己啓発支援を行っています。

(2)「伊藤園ティーテイスター制度」

1994年から開始した「ティーテイスター(茶資格)制度」は、お茶に関する高い知識と技術を持つ社員に資格を与え、お茶に関する知識と技術の向上、社内外への茶文化の普及などを目指した伊藤園グループ独自の制度です(2017年3月より、厚生労働省認定の社内検定)。「世界のティーカンパニー」の実現に向けた社員の育成強化のひとつとして、国内外のグループ会社で取り組んでいます。

(3)健康経営

当社は、2021年5月に「伊藤園グループいきいき健康宣言」を策定しました。健康経営の実施により、社員一人ひとりが健康でいきいきと働き、明るく前向きに挑戦する姿を通じて社会に貢献できる企業を目指しています。具体的にはバランスの取れた食事、適正体重の維持、適度な運動、良い睡眠という4つの軸を中心に全社員が規則正しい生活習慣を実現することで、社員の活力向上や生産性向上等の組織の活性化を通じて、中長期的な企業価値向上を目指します。

(4)定年延長

当社は、これまで60歳の定年後も、最大5年間勤務できる再雇用制度を設けていましたが、社員が安心していきいきと働くことができる環境を整備するため、2022年5月から65歳を定年とする定年延長を決定しています。これまでに培った経験や知識、ノウハウをさまざまな職場で発揮できる環境を整え、70歳まで健康でいきいきと働ける仕組みづくりを推進していきます。

<知的財産についての取組み>

(1)知的財産権の活用・保護

当社は、知的財産活動を事業継続・展開していく上で不可欠な活動と位置づけ、経営戦略、当社事業の成長、イノベーションの促進を支援するため、知的財産情報を活用したIPランドスケープを構築し、中長期事業計画の柱となるブランド、既存・新規事業、海外展開等に対して知的財産権の活用を推進していきます。

研究開発部門、マーケティング部門、新規事業部門に対しては知的財産情報を提供し、今後の研究開発戦略・ブランド戦略の支援を行っています。併せて当社事業を支える商品・技術・デザイン・ネーミング等については、知的財産権を確保し、市場における競争優位性を保持しています。特に当社のコア事業であるお茶関連では、サプライチェーンを意識した茶畑から茶製品、茶殻リサイクルまでの知的財産権を確保し、事業を通じて環境・社会課題にも貢献しています。

(2)人材の育成への投資

当社は、社内に弁理士、弁護士を擁するとともに、外部の専門家も活用しながら、専門部署としての知的財産部を有しています。研究開発を中心とした知的財産創出に係る部門の人材については、知識・スキルを継続して教育することによって、権利取得を意識した研究設計、権利活用、戦略立案を担える人材の育成に取り組んでいます。

(3)他社の知的財産権の調査

他社の知的財産権を尊重し、侵害リスクを回避するために他社特許調査及び情報収集を行っています。特に「世界のティーカンパニー」に向けた海外展開の支援として、各国における知的財産権の取得、リスク回避のため、各国の係争・審査実態の情報を収集しながら適切且つ効果的な権利取得を推進していきます。

<TCFD提言への対応>

気候変動対応については、TCFD提言に基づき、IPCC代表的濃度経路シナリオのRCP2.6、RCP4.5、RCP6.0、RCP8.5の4つのシナリオを選択。主力原料である国内茶葉の収量と品質への影響分析を実施し、2020年度統合レポートにおいて開示しました。

また、中長期CO2排出量削減目標およびKPIを設定し、全社部門において認証取得しているISO14001の仕組みを活用し、環境マネジメントを推進しています。

今後も、TCFD等の枠組みに基づき、シナリオ分析を継続し開示の質と量の充実化を進めていきます。

【原則5-1 株主との建設的な対話に関する方針】

当社は、自社の資本コストを的確に把握した上で、経営幹部等による株主との建設的な対話を通じて、株主の声に耳を傾け、その関心・懸念に正当な関心を払うとともに、事業ポートフォリオの見直しや、設備投資・研究開発投資、人的資本への投資等を含む自らの経営方針を分かりやすい形で明確に説明し、その理解を得る努力を行います。さらに決算発表後の取締役会においては、株主やアナリストから寄せられた意見を共有し、経営戦略のレビューなどに積極的に活かしていきます。

(当社ガイドライン 第16条(株主との建設的な対話に関する方針)

詳細については、本報告書「IRに関する活動状況」をご参照ください。

|

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |