(5690)リバーホールディングス株式会社 売上・利益ともに予想を上回る

松岡 直人 社長 |

リバーホールディングス株式会社(5690) |

|

企業情報

|

市場 |

東証2部 |

|

業種 |

鉄鋼(製造業) |

|

代表者 |

松岡 直人 |

|

所在地 |

東京都千代田区大手町1-7-2 東京サンケイビル15階 |

|

決算月 |

6月 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,249円 |

17,126,500株 |

21,390百万円 |

17.9% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

未定 |

– |

90.50円* |

– |

1,093.74円 |

1.1倍 |

*株価は8/26日終値。各数値は21年6月期決算短信より。今期(22年3月期)は決算期変更により9か月決算。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2018年6月(実) |

39,285 |

1,324 |

1,516 |

2,264 |

152.99 |

200.00 |

|

2019年6月(実) |

36,681 |

1,386 |

1,645 |

1,268 |

74.07 |

4.00 |

|

2020年6月(実) |

28,375 |

980 |

1,281 |

1,217 |

81.12 |

35.00 |

|

2021年6月(実) |

36,203 |

3,881 |

4,131 |

3,135 |

183.06 |

35.00 |

|

2022年3月(予) |

28,450 |

2,110 |

2,300 |

1,550 |

90.50* |

未定 |

*予想は会社予想。単位:百万円、円。2019年3月29日付で普通株式1株につき50株の株式分割を行っているが、2018年6月期の期首に当該株式分割が行われたと仮定し、EPSを算定している。尚、DPSについては株式分割前の実際の株式数によって算出している。20年6月期のDPS 35.00円には記念配当10.00円を含んでいる。今期(22年3月期)は決算期変更により9か月決算。

リバーホールディングス(株)の2021年6月期決算概要と今後の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2021年6月期決算概要

3.2022年3月期業績予想

4.今後の事業展開

5.今後の注目点

<参考:SDGsの達成に向けた取り組み>

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 傘下の事業会社10社を通して、金属リサイクル事業、家電リサイクル事業、自動車リサイクル事業、及び産業廃棄物処理事業等を展開する持株会社。関東を中心に20数拠点を展開している。同社自身、ルーツは110年超の歴史を持つ(創業1904年)、日本を代表するマテリアルリサイクラーだが、自動車や家電等、個別リサイクル法に対応するべく、M&Aでグループ力を強化してきた。中小規模事業者の多い業界にあって、日本発・日本初のマテリアルリサイクル(静脈)メジャーを目指している。カーボンニュートラル実現に向けた社会的なニーズを取り込んで更なる成長を図るため、株式会社タケエイと共同持株会社「TREホールディングス株式会社」を設立する(2021年10月1日設立予定)。

- 21年6月期の売上高は前期比27.6%増の362億3百万円、粗利は19.2%増の169億70百万円。コロナ禍において、鉄スクラップ発生量の回復が遅れていたが、下期は前年同期並みに数量が回復。また、資源相場においては12月の急騰及び2月の再急騰、その後4万円台の高値圏推移から期末に掛けて4.9万円まで上昇したことで、廃棄物から加工・選別される金属類の売却益が増え、粗利は大きく増加した。営業利益は同296.0%増の38億81百万円。粗利増に加えて、加工・選別を徹底することで有価物の回収量を増やし、併せて処分費の掛かるダストを減容することで処分費を削減した。売上・利益ともに予想を大きく上回った。

- 共同持株会社「TREホールディングス」設立に伴い決算期を6月から3月に変更したため今期は9ヵ月決算。22年3月期は期を通して資源相場の高値圏推移を想定しており、一般売上の増加により、12ヵ月換算で4.8%の増収を予想。基幹工場における大型シュレッダーの大規模改修工事による1ヵ月半の操業停止を計画しているほか、廃棄物の受入数量増を計画していることによるダスト処理費の増加及び統合関連費用の増加に加え、21年6月期のような相場急騰局面による一時的な収益を考慮していないため、12ヵ月換算で25.7%の減益を見込む。今期についてはタケエイとのシナジー効果は見込んでいない。配当は第1四半期 10円/株を予定。TREホールディングスにおける配当性向はこれまでのタケエイ及びリバーホールディングスの配当方針、配当水準や今後のTREホールディングスにおける業績等を総合的に勘案して決定する予定である。

- 急騰・急落した鉄スクラップ価格が3月以降安定して上昇したこともあり、下期も好調な業績で、2度目の上方修正も上回る着地となった。また資源相場要因のみでなく、加工・選別を徹底した有価物の回収量増加、ダスト減容による処分費削減などの取り組みが大きく寄与した点も評価したい。

- 日本政府の打ち出した「2030年 GHG排出量2013年比46%削減」「2050年 カーボンニュートラル実現」は、本格的な循環経済構築が不可欠であり、静脈産業の役割は極めて大きい。タケエイとの共同持株会社「TREホールディングス」設立は、髙成長が期待される静脈産業における強固なポジション確立に向けた、大きな一歩となるだろう。新会社設立後の中期経営計画の発表を待ちたい。

1.会社概要

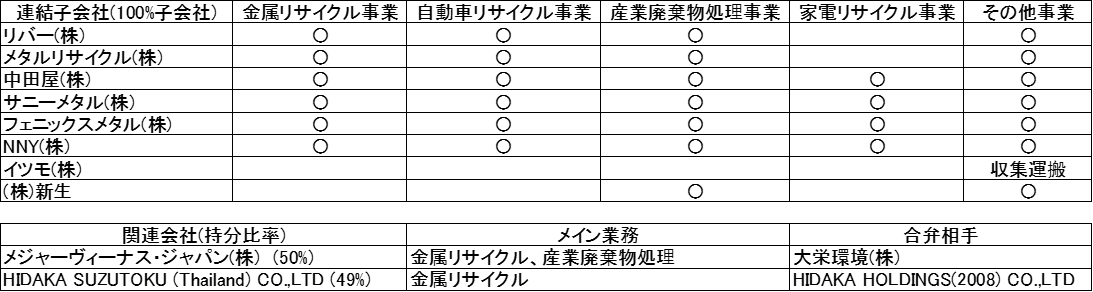

持株会社である同社の他、連結子会社8社(リバー(株)、メタルリサイクル(株)、中田屋(株)、サニーメタル(株)、フェニックスメタル(株)、NNY(株)、イツモ(株)、(株)新生)、及び関連会社2社(メジャーヴィーナス・ジャパン(株)、HIDAKA SUZUTOKU (Thailand) CO., LTD.)と共にグループを形成し、資源リサイクル事業を展開している(2021年7月1日付けで、メタルリサイクル㈱と㈱新生をリバー㈱に統合)。

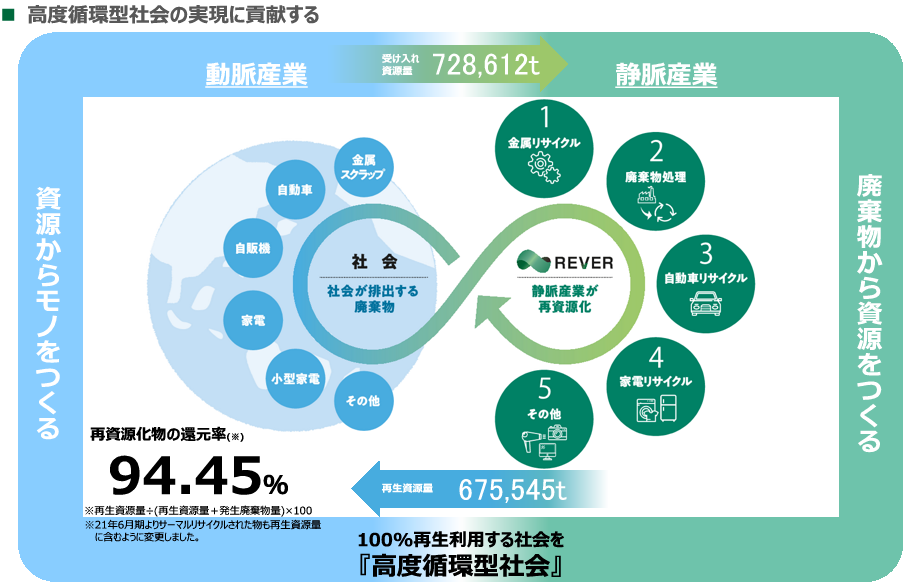

廃棄物から資源をつくる「静脈産業」として高度循環型社会の実現に貢献することを経営方針としている。

カーボンニュートラル実現に向けた社会的なニーズを取り込んで更なる成長を図るため、株式会社タケエイと共同持株会社「TRE ホールディングス株式会社」を設立する(2021年10月1日設立予定)。

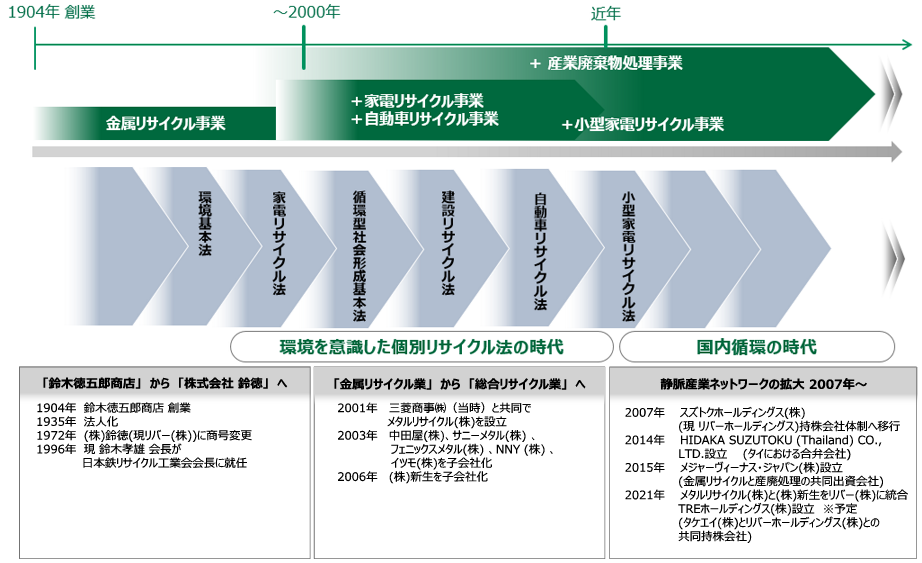

1-1 沿革

原点は、1904年に創業した金属のリサイクル業。以来、110余年にわたり、リサイクル技術を通じて天然資源の少ない国内産業の発展に貢献してきた。

創業から90年余り金属リサイクル中心に事業展開してきたが、転機を迎えたのは90年代の終盤。資源の枯渇、公害や廃棄物の問題等の顕在化で、日本はそれまでの大量生産・大量消費・大量廃棄という消費スタイルを脱却し、廃棄物の減容化と再資源化・活用といった循環型社会への移行を目指すようになった。この一環として、循環型社会形成基本法や、家電リサイクル法、建設リサイクル法、自動車リサイクル法等、個別リサイクル法が順次制定されていった。このため、同社は、2000年以降、家電や自動車等、それぞれの分野に強い企業をM&A等により取り込みグループ力を強化し、2007年に持株会社に移行した。

ただ、2015年に国連で採択された「SDGs(持続可能な開発目標)」で求められている世界的な経済・社会・環境問題の解決や、国内における循環型社会の実現に貢献するためには、欧州の静脈企業が実現しているような高度な処理技術と広範囲のエリアネットワークをベースに、年間で数千億円単位の事業規模の強固な経営基盤をもつ必要がある。同社はこうした課題認識を基に、2015年に“日本の静脈産業プラットフォームになる”という中長期ビジョンを策定。2017年には、全国各地の同業他社との事業連携を推進するべく、地域戦略や人事制度の改定に着手すると共に、社名をリバーホールディングス(株)に変更した。「リバー」は「Re(再)」と「ever(永遠)」からなる造語であり、“川の流れのようにいつまでも続く資源のリサイクル”と言う思いが込められている。

前述の通り、カーボンニュートラル実現に向けた社会的なニーズを取り込んで更なる成長を図るため、株式会社タケエイと共同持株会社「TRE ホールディングス株式会社」を設立する予定。

(同社資料より)

1-2 企業理念など

【企業理念】

VISION(目指す未来) : 地球を資源だらけの星にしよう。

リサイクルをあきらめず、捨てるを資源のはじまりにする。「私たちがそれを必ず実現する」と言うのが同社の考え。

MISSION(私たちの使命) : すべてを資源にできる技を磨く。

ゴミは再び資源になる。地球を資源だらけの星にするために、社員一人ひとりが技を磨いていくことを使命としている。

【経営方針】

環境変化に強い経営基盤を構築し、多様な廃棄物を広域で再資源化できる組織をつくることで高度循環型社会の実現に貢献する。高度循環型社会とは、あらゆる廃棄物を100%再資源化し、再生利用する社会である。

現在同社では年間728,612トンの資源を受け入れ、675,545トンの再生資源を作り出しており、還元率は94.45%。可能な限り早期に100%を実現したいと考えている。

(同社資料より)

経済産業省が2020年5月22日に公表した「循環経済ビジョン2020」において、今後の循環経済政策が目指すべき基本的な方向性が示された。動脈産業(メーカー等)は循環性をデザインし、リサイクルまでをリードする循環産業にビジネスモデルを転換する必要があり、そのためには静脈産業(リサイクル事業者等)が多様な使用済み製品の広域回収と自動選別技術を活用した高品質な再生材の安定供給の役割を担うリソーシング産業へビジネスモデルを転換する必要があると言う。

そして、循環性の高いビジネスモデルへの転換は、事業活動の持続可能性を高め、中長期的な競争力の確保にもつながるものである、としている。

同社は、静脈産業のリーディングカンパニーとして、動脈産業と連携して高度循環型社会の実現に貢献していく考えである。

1-3 事業内容

事業は資源リサイクル事業の単一セグメントだが、リサイクルする素材毎に、金属リサイクル事業、自動車リサイクル事業、産業廃棄物処理事業、家電リサイクル事業、その他事業に分かれる。

金属リサイクル事業

金属スクラップ(鉄スクラップ及び非鉄金属スクラップ)を扱う同社グループの主力事業。生産工場、建物解体業者、自動車解体業者、地方自治体及び同業他社から仕入れた金属スクラップを、品物に応じて、せん断、圧縮、破砕、選別し、金属原料として再資源化する(鉄スクラップについては製鋼原料として国内電炉メーカー等に販売する → 一般売上)。

単一素材からなる金属スクラップ(建物解体現場で発生する鋼材等)については、グループの工場でせん断し大きさを調整し、電炉メーカー等に販売しており、複合素材からなる金属スクラップ(解体後の使用済自動車や廃自動販売機等)については、グループの工場でプレス減容・シュレッダー(大型破砕機)破砕し、選別後、回収した製品(金属スクラップ)を電炉メーカー等に販売し、ダスト(残渣物)についてはグループ外の処理業者に処理を委託している。また、破砕、選別の過程で生じた非鉄金属・プラスチック等の混合物(ミックスメタル)については、連結子会社のNNY(株)で重液選別機により非鉄金属を選別・回収している。尚、同社グループの製品及び原材料の回転期間(製品及び原材料÷(売上原価÷12ヶ月))は19/6期0.13ヶ月(18/6期0.18ヶ月)。

自動車リサイクル事業

「使用済自動車の再資源化等に関する法律(通称: 自動車リサイクル法)」で定められた「引取業」、「フロン類回収業」、「解体業」及び「破砕業」の全ての登録・許可を取得し、使用済自動車の処理を引取からパーツの販売や破砕までワンストップで行っている。自動車ディーラー等から仕入れた使用済自動車を専門工場で解体し、エンジン・外装部品等のパーツの他、エンジンオイル等の油脂、ハーネス(配線)まで、回収して再資源化しており、ボディ(カープレス)については、複合素材の金属スクラップとして再資源化される。

使用済自動車の解体拠点を千葉県と埼玉県の2ヶ所で運営する連結子会社メタルリサイクル(株)が前処理・部品回収を行い、他のグループ企業で金属スクラップ(複合材)として再資源化している。

産業廃棄物処理事業

「廃棄物の処理及び清掃に関する法律(通称:廃掃法又は廃棄物処理法)」に基づいて産業廃棄物の収集運搬と中間処分のいずれか、又は両事業を行っている。中間処分については、首都圏14ヶ所、関西1ヶ所、東海1ヶ所で産業廃棄物の中間処分の許可を持つ事業所を運営し、電子機器やOA機器など様々な使用済製品の処理ニーズに対応している。同社グループは、発生元(排出者)から産業廃棄物の中間処理に係る処理料を受け取っている(処理売上)。また、適正な廃棄物処理を行うために、管理部法務課を設置し各グループ会社に対して廃掃法の運用に関する教育を継続的に実施している。廃棄物処理の流れについては、金属リサイクル事業の複合素材と同様である。

家電リサイクル事業

「エアコン」、「テレビ」、「冷蔵庫」及び「洗濯機」の4品目は、特定家庭用機器再商品化法(通称:家電リサイクル法)に従って認定業者が受け入れ、リサイクル処理を行う必要がある。同社グループは、家電リサイクル法が施行された2001年以前から、大手家電メーカーとリサイクル技術に関する共同研究を行ってきた。法律の施行後も、ブラウン管から薄型テレビへの移行や、ドラム式洗濯機の出現など時代と共に進化する家電に対応してリサイクル技術を高めてきた。現在、大手メーカーが共同出資して設立したリサイクルシステムの管理・運営会社((株)エコロジーネット)との直接取引による対象家電製品のリサイクルを行っている。

連結子会社である中田屋(株)、サニーメタル(株)、フェニックスメタル(株)、NNY(株)の4社が、家電リサイクル法にもとづく指定引取場所及び再商品化施設として登録され、家電リサイクル事業を行っており、サニーメタル(株)とフェニックスメタル(株)の2社はリサイクルシステムの管理会社から地域管理会社としての指定を受け、地域の指定引取場所の管理業務も行っている(リサイクルシステムの管理会社から処理料と管理料を受け取り処理売上として計上している)。

その他事業

「使用済小型電子機器等の再資源化の促進に関する法律(小型家電リサイクル法)」に基づく認定事業である小型家電リサイクル事業と産業廃棄物の適正なリサイクルに関する仲介サービスを提供するエコソリューション事業に分かれる。

小型家電リサイクル事業

小型家電リサイクル法に基づく小型家電リサイクル認定事業者として国から認定を受け、市区町村経由、又は市民から直接回収した使用済小型電子機器を同社グループ及びグループ外のリサイクル企業においてリサイクルを行っている。日本国内で資源循環を実現することを第一に考え、法律に定める28カテゴリーに該当する使用済小型電子機器(PC、携帯電話等)を受け入れている。グループ内外の技術を活用して、破砕、選別(磁力、風力、比重、手選別等)等の処理を行い、レアメタルを含めた多くの有用資源を回収している。

エコソリューション事業

特定の資源物や産業廃棄物(有害物質含め)だけでなく、オフィス、店舗、工場、建設現場等から排出されるあらゆる産業廃棄物の適正なリサイクルに関する仲介サービスを提供している。仲介サービスの提供にあたっては、全国ネットワークであるマリソルネットワーク(注)を活用し、同社グループの主な事業展開エリアである東京都、埼玉県、神奈川県、千葉県等の関東近郊だけではなく、全国対応を行っている。

(注) マリソルネットワークとは、全国のリサイクル処理業者が参加しており、廃棄物の処理を希望する顧客に対し、同社が仲介窓口となり、各種許認可を有するリサイクル処理業者を紹介している。異なった強みを持つ処理事業者同士が有機的に協働することで、北は北海道から南は沖縄県まで、幅広い地域で廃棄物処理サービスの提供を行っている。産業廃棄物の管理を行う上では、煩雑で法的要件が求められる業務が多く発生し、産業廃棄物処理業者の管理が重要。産業廃棄物処理業者の窓口業務を一元化して対応することにより、顧客の時間ロスと産業廃棄物におけるリスクを最小限に抑えることができる。

(同社資料を基に作成。2021年7月1日付けで、メタルリサイクル㈱と㈱新生をリバー㈱に統合)

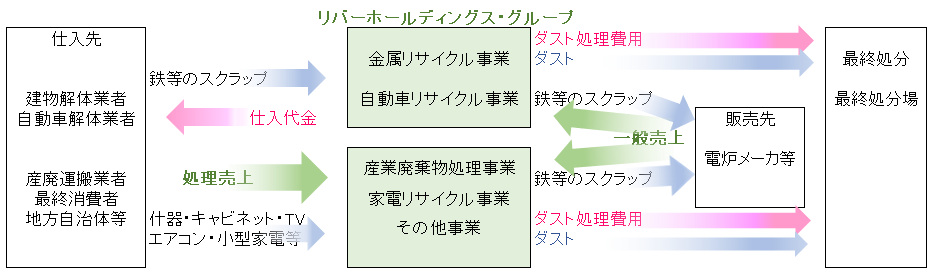

1-4 ビジネスモデル

(同社資料を基に作成)

同社の売上は、主に、金属リサイクル事業、自動車リサイクル事業、及びその他事業の製・商品販売に係る「一般売上」と、主に産業廃棄物処理事業、家電リサイクル事業、及びその他事業の役務提供に係る「処理売上」に分かれる。

一般売上

金属リサイクル事業と自動車リサイクル事業では、建物解体業者や自動車解体業者等から鉄等のスクラップを仕入れ、同社グループの工場で破砕選別処理した後、鉄等のスクラップについては電動メーカーに販売し、「一般売上」を計上する。

処理売上

産業廃棄物処理事業及び家電リサイクル事業では、産廃運搬業者や最終消費者から、什器、キャビネット、テレビ、エアコン、小型家電等が持ち込まれるが、この際、同社は仕入費用を払うのではなく、処理料を受け取り、「処理売上」を計上する。もっとも、工場で破砕選別処理され、その際発生した鉄等のスクラップは電炉メーカーに販売し、「一般売上」として計上される。処理に際して発生したダストについては最終処分場等で処分され、同社はダスト処理費用を計上する。

1-5 リバーホールディングスの強み

リバーホールディングスの強みは、最大マーケットの関東で拠点数トップを誇ること、安定した利益構造、及び高い参入障壁の3点。

最大マーケットの関東で拠点数トップ

鉄等のスクラップの発生と需要(電炉メーカー)が最大のマーケットである関東でトップの19拠点を有する。仕入れと販売が近接しているため、運賃コストを抑えることができ、かつ、在庫の期間の短縮化が可能である。仕入れから販売までの期間は約3~4日と短く、このため鉄スクラップ市況の影響をほとんど受けないと言う。

また、自動車や家電等の処理には大型シュレッダー(1,000馬力以上)が必要となる。現在、関東圏では28機の大型シュレッダーが稼働しているが、そのうちの6機は同社グループが保有しており、大型シュレッダー保有台数は関東No.1である。

安定した利益構造

産業廃棄処理事業と全国の取扱量トップクラスの家電リサイクル事業において計上する処理売上は鉄スクラップ市況の影響を受けない収益である。中国の環境問題及び最終処分場の残余年数の問題をビジネスチャンスとして捉え、今後、処理売上を伸ばしていく考え。

高い参入障壁

廃棄物の処理施設は施設毎(設置・能力増強)に自治体の許認可が必要なことに加え、施設の近隣住民の同意も必要である。許認可の取得が難しいことに加え、仮に承認が取れたとしても設備の設置には高額の資金が必要となる。

2.2021年6月期第決算概要

2-1 事業環境

新型コロナウイルス感染症による影響で、上期は自動車販売の低迷により廃自動車の発生量が減少したほか、経済活動の停滞により、建設解体屑や工場発生屑の発生量の回復が遅れていたが、下期は例年並みに回復。一方で巣籠り需要などにより、家電の受入台数が増加した。

同社業績に影響を与える鉄スクラップ価格は、12月の急騰後、1月に急反落したものの再び急騰。3月以降は高値圏での緩やかな上昇相場となり、増収・増益に寄与した。

2-2 連結業績

|

20/6期 |

構成比 |

21/6期 |

構成比 |

前期比 |

期初予想比 |

修正予想比 |

|

|

売上高 |

28,375 |

100.0% |

36,203 |

100.0% |

+27.6% |

+32.6% |

+6.6% |

|

粗利(売上高 - 仕入原価) |

14,239 |

50.2% |

16,970 |

46.9% |

+19.2% |

+15.2% |

+4.4% |

|

営業利益 |

980 |

3.5% |

3,881 |

10.7% |

+296.0% |

+305.6% |

+22.8% |

|

経常利益 |

1,281 |

4.5% |

4,131 |

11.4% |

+222.4% |

+251.4% |

+21.9% |

|

当期純利益 |

1,217 |

4.3% |

3,135 |

8.7% |

+157.6% |

+308.8% |

+24.9% |

|

EBITDA |

2,434 |

8.6% |

5,256 |

14.5% |

+115.9% |

+117.2% |

+15.0% |

*単位:百万。修正予想比は21年5月公表の業績予想に対する比率。

大幅な増収増益。過去最高益を更新。予想を大きく上回る。

売上高は前期比27.6%増の362億3百万円、粗利は19.2%増の169億70百万円。

コロナ禍において、鉄スクラップ発生量の回復が遅れていたが、下期は前年同期並みに数量が回復。また、資源相場においては12月の急騰及び2月の再急騰、その後4万円台の高値圏推移から期末に掛けて4.9万円まで上昇したことで、廃棄物から加工・選別される金属類の売却益が増え、粗利は大きく増加した。

営業利益は同296.0%増の38億81百万円。

粗利増に加えて、加工・選別を徹底することで有価物の回収量を増やし、併せて処分費の掛かるダストを減容することで処分費を削減した。

売上・利益ともに予想を大きく上回った。

2-3 売上高・粗利内訳

|

売上高 |

20/6期 |

21/6期 |

構成比 |

前期比 |

|

一般売上 |

26,410 |

34,502 |

86.6% |

+30.6% |

|

金属 |

24,951 |

32,907 |

95.4% |

+31.9% |

|

自動車 |

1,460 |

1,595 |

4.6% |

+9.3% |

|

処理売上 |

4,791 |

5,105 |

12.8% |

+6.6% |

|

その他売上 |

241 |

227 |

0.6% |

-5.8% |

|

連結消去 |

-3,067 |

-3,631 |

– |

– |

|

合計 |

28,375 |

36,203 |

– |

+27.6% |

*単位:百万円。その他売上は加工費などの売上。

|

粗利 |

20/6期 |

21/6期 |

構成比 |

前期比 |

|

一般売上 |

9,488 |

11,931 |

69.2% |

+25.7% |

|

金属 |

8,609 |

10,774 |

90.3% |

+25.1% |

|

自動車 |

880 |

1,158 |

9.7% |

+31.6% |

|

処理売上 |

4,791 |

5,105 |

29.6% |

+6.6% |

|

その他売上 |

216 |

208 |

1.2% |

-3.5% |

|

連結消去 |

-256 |

-274 |

– |

– |

|

合計 |

14,239 |

16,970 |

– |

+19.2% |

*単位:百万円。その他売上は加工費などの売上。

一般売上

コロナ禍において、使用済自動車など鉄スクラップ発生量の回復が遅れていたが、下期において例年並みに回復。また、資源相場上昇も寄与し前期比30.6%増収。

資源相場上昇、及び廃棄物から選別した有価物の回収を徹底したことにより粗利も同25.7%増加。

処理売上(処理費を受け取るため売上高と粗利が同額)

コロナ禍による巣籠り需要などにより、期を通して廃家電受入台数が増加した。

廃棄物においては、経済活動の停滞の影響もあり、下期において若干低迷したものの、全体として前期比6.6%増加した。

2-4 財政状態及びキャッシュ・フロー(CF)

財政状態

|

20年6月 |

21年6月 |

増減 |

20年6月 |

21年6月 |

増減 |

||

|

流動資産 |

10,116 |

12,491 |

+2,374 |

流動負債 |

9,876 |

9,708 |

-168 |

|

現預金 |

6,696 |

8,765 |

+2,069 |

仕入債務 |

860 |

1,687 |

+827 |

|

売上債権 |

1,739 |

2,494 |

+755 |

短期借入金 |

6,453 |

4,040 |

-2,413 |

|

たな卸資産 |

675 |

876 |

+200 |

固定負債 |

2,157 |

2,121 |

-36 |

|

固定資産 |

18,127 |

18,070 |

-57 |

長期借入金 |

1,773 |

1,787 |

+14 |

|

有形固定資産 |

16,981 |

16,681 |

-299 |

負債合計 |

12,034 |

11,829 |

-205 |

|

無形固定資産 |

33 |

26 |

-7 |

純資産 |

16,209 |

18,731 |

+2,522 |

|

投資その他の資産 |

1,113 |

1,362 |

+249 |

利益剰余金 |

12,786 |

15,322 |

+2,535 |

|

資産合計 |

28,244 |

30,561 |

+2,317 |

負債・純資産合計 |

28,244 |

30,561 |

+2,317 |

*単位:百万円。借入金にはリース債務含む。

現預金の増加などで資産合計は前期末比23億円増加し305億円。

短期借入金の減少などで負債合計は前期末比2億円減少の118億円。

利益剰余金の増加により純資産は同25億円増の187億円。自己資本比率は前期末の57.4%から3.9ポイント上昇し61.3%となった。

キャッシュ・フロー(CF)

|

20/6期 |

21/6期 |

前期比 |

|

|

営業キャッシュ・フロー |

1,973 |

5,249 |

+3,276 |

|

投資キャッシュ・フロー |

-2,112 |

-65 |

+2,047 |

|

フリー・キャッシュ・フロー |

-139 |

5,184 |

+5,324 |

|

財務キャッシュ・フロー |

-558 |

-3,107 |

-2,548 |

|

現金及び現金同等物残高 |

6,238 |

8,315 |

+2,077 |

税金等調整前当期純利益の増加により営業CF、フリーCFともに拡大。

キャッシュポジションは上昇した。

2-5 トピックス

◎株式会社タケエイと共同持株会社を設立

株式会社タケエイと共同持株会社「TREホールディングス株式会社」を設立し、リバーホールディングス株式会社及び株式会社タケエイはTREホールディングス株式会社の連結子会社となる。設立日は2021年10月1日。

代表取締役会長にリバーホールディングスの松岡社長が、代表取締役社長にタケエイの阿部社長が就任する。

また、これに伴い、リバーホールディングスは決算期を3月に変更する。

(株式会社タケエイ概要)

1967年創業、1977年法人化。東証1部上場企業。

廃棄物処理・リサイクル事業を主業とする企業グループ。「資源循環型社会への貢献を目指す」を経営理念とし、再生可能エネルギー事業、環境エンジニアリング事業等へ事業領域を拡大することで、廃棄物の再資源化と環境負荷の低減を実現する「総合環境企業」を目指している。ここ数年は、間伐材を中心とした木質バイオマス発電事業に力を入れ、直近では、大型木質バイオマス発電所である市原グリーン電力株式会社及び燃料の保管・供給先である循環資源株式会社の株式を取得するなど、M&Aによる事業拡大を進めている。

(経営統合の背景)

両社は、「地球環境を保全するという経営理念が同じである」「地球規模のCO2排出削減や廃プラスチックのリサイクル等の技術的対応については必要となる大規模投資や研究開発を個社毎で実施するよりも、二社共同で経営資源を投じることが効率的であると判断した」「リサイクル事業の深化やエネルギー事業の推進について、相手方の経営資源を自社で活かす相乗効果が十二分にある」ことを理由に今回の共同持株会社設立が適切であると判断した。

(経営統合の概要)

◎基本方針

両社は対等の精神に基づいて経営統合を行い、社会、行政、一般顧客に安心、安全な排出物・廃棄物の静脈バリューチェーン「リサイクル、中間処理、廃棄物・バイオマス発電、最終処分等の各事業の設計、構築、運営までの一貫サービス」を提供。

結果として、政府が掲げる「2050年温室効果ガス実質ゼロ」に呼応した「高度循環型社会、脱炭素排出社会」に貢献し、廃棄物リサイクル・処理業界をリードする世界に誇れる環境ビジネスモデル構築を目指す。

今回の経営統合は、株式移転による共同持株会社を設立することで、効率的な経営資源の配分をスピーディーに実施し、速やかなシナジー発揮を目指す。そのため、経営統合に多くの調整プロセスを要する合併方式や、相互の支配力が限定的な資本業務提携は選択しなかった。

共同持株会社は、中長期的な戦略立案やグループ企業を統括し、両社の事業運営上の独自性を保ちながらも、相互の経営資源の単純合算ではない、掛け算による相乗効果の発揮を図る。

例えば、人材交流・情報交換等を通じ、両社の運営上の仕組みの優れた点の相互の導入・活用を円滑に速やかに推進していく。

◎シナジー

経営統合により以下のシナジーが創出できると考えている。

| リサイクル事業の深化 | 統合により圧倒的な処理実績(年間200万トンの廃棄物処理)と首都圏を中心に60ヶ所に及ぶリサイクル拠点ネットワークを構築することで、長年蓄積してきた技術力を共有し、リサイクル事業のさらなる深化を目指す。 |

| エネルギー事業の推進 | 両社は主に森林間伐材を燃料とするバイオマス発電所を東北に4ヶ所、廃プラスチックなどを原料とするRPF(※1)を燃料とするバイオマス発電所を首都圏に2ヶ所有している。今後もTREグループで受け入れた廃棄物や資源からの発電を積極的に行う。 |

| 新たな技術の開発 | 動静脈連携を推進し、カーボンニュートラルや循環型社会の構築に向けて新たなリサイクル技術の開発を行い、さらなる希少金属の回収や再資源化率の向上を目指す。

また物流システムの効率化、選別工程のロボット化などのDX推進も加速させる。 |

(※)RPF:Refuse derived paper and plastics densified Fuel。主に産業系廃棄物のうち、マテリアルリサイクルが困難な古紙及び廃プラスチック類を主原料とした高品位の固形燃料を指す。

こうしたシナジーの発現により、新グループは、海外展開も視野に入れ、売上高1000億円企業を目指す。また、自らの使用電力については、5年以内を目途にカーボンニュートラル達成を目指す。

具体的な経営目標数値については詳細精査の上、共同持株会社の設立後に、新中期経営計画として開示する予定。

3.2022年3月期業績予想

3-1 連結業績予想

|

21/6期 |

22/3期(予) (9か月決算) |

22/3期(予) (12か月換算) |

前期比 (参考値) |

|

|

売上高 |

36,203 |

28,450 |

37,930 |

+4.8% |

|

粗利(売上高 - 仕入原価) |

16,970 |

12,160 |

16,210 |

-4.5% |

|

営業利益 |

3,881 |

2,110 |

2,810 |

-27.6% |

|

経常利益 |

4,131 |

2,300 |

3,070 |

-25.7% |

|

当期純利益 |

3,135 |

1,550 |

2,070 |

-34.0% |

|

EBITDA |

5,256 |

3,200 |

4,270 |

-18.8% |

*単位:百万円。TREホールディングス(株)設立に伴い決算期を6月から3月に変更。12ヵ月換算の値は9カ月の9分の12の値を記載。前期比は21/6期実績と22/3期(予、12か月換算)との比較。

増収減益予想

期を通して資源相場の高値圏推移を想定しており、一般売上の増加により、12ヵ月換算で4.8%の増収を予想。

基幹工場における大型シュレッダーの大規模改修工事による1ヵ月半の操業停止を計画しているほか、廃棄物の受入数量増を計画していることによるダスト処理費の増加及び統合関連費用の増加に加え、21年6月期のような相場急騰局面による一時的な収益を考慮していないため、12ヵ月換算で25.7%の減益を見込む。

事業環境として、日本政府による「 2050年カーボンニュートラル 」の宣言、中国による鉄スクラップ(上級屑)の輸入再開、新型コロナウイルス感染症による影響(個人サービス、宿泊、飲食業界の低迷)、半導体不足による自動車生産の減少、気候変動に伴う自然災害の増加などを前提に、以下を織り込んでいる。

今期についてはタケエイとのシナジー効果は見込んでいない。

*CO2削減に向け、海外及び国内高炉メーカーによる鉄スクラップの需要増による資源相場の高位安定。

*カーボンニュートラルに向けた動静脈連携の要請。

*新型コロナウイルス感染症の影響による、生産活動の停滞に伴う金属、廃棄物の数量減。

*使用済み自動車の発生減。

*自然災害多発による災害廃棄物処理の要請。

*最終処分場ひっ迫によるダスト減容化技術向上の要請。

配当は第1四半期 10円/株を予定。TREホールディングにおける配当性向はこれまでのタケエイ及びリバーホールディングスの配当方針、配当水準や今後のTREホールディングスにおける業績等を総合的に勘案して決定する予定である。

3-2 売上高・粗利内訳

|

売上高 |

21/6期 |

22/3期(予) (9か月決算) |

22/3期(予) (12か月換算) |

前期比 (参考値) |

|

一般売上 |

34,502 |

27,320 |

36,430 |

+5.6% |

|

金属 |

32,907 |

26,110 |

34,820 |

+5.8% |

|

自動車 |

1,595 |

1,210 |

1,610 |

+0.9% |

|

処理売上 |

5,105 |

3,630 |

4,840 |

-5.2% |

|

その他売上 |

227 |

120 |

160 |

-29.5% |

|

連結消去 |

-3,631 |

-2,630 |

-3,500 |

– |

|

合計 |

36,203 |

28,450 |

37,930 |

+4.8% |

*単位:百万円。その他売上は加工費などの売上。TREホールディングス(株)設立に伴い決算期を6月から3月に変更。12ヵ月換算の値は9カ月の9分の12の値を記載。前期比は21/6期実績と22/3期(予、12か月換算)との比較。

|

粗利 |

21/6期 |

22/3期(予) (9か月決算) |

22/3期(予) (12か月換算) |

前期比 (参考値) |

|

一般売上 |

11,931 |

8,630 |

11,510 |

-3.5% |

|

金属 |

10,774 |

7,820 |

10,430 |

-3.2% |

|

自動車 |

1,158 |

800 |

1,070 |

-7.6% |

|

処理売上 |

5,105 |

3,630 |

4,840 |

-5.2% |

|

その他売上 |

208 |

60 |

90 |

-56.8% |

|

連結消去 |

-274 |

-170 |

-230 |

– |

|

合計 |

16,970 |

12,160 |

16,210 |

-4.5% |

*単位:百万円。その他売上は加工費などの売上。TREホールディングス(株)設立に伴い決算期を6月から3月に変更。12ヵ月換算の値は9カ月の9分の12の値を記載。前期比は21/6期実績と22/3期(予、12か月換算)との比較。

金属は21年6月期下期並の仕入数量を見込む。資源相場においては高値圏推移を予想している。

自動車は半導体不足による自動車供給量減の懸念はあるものの、21年6月期下期並の仕入数量を見込む。

廃棄物は設備の老朽化更新などにより稼働率を上げることで受入数量の増加を見込む。

家電はコロナ禍により、21年6月期において需要の前倒しがあったと見込み、22年3月期は減少を予想。

4.今後の事業展開

引き続き、「リサイクル技術の向上によるあらゆる廃棄物の再資源化」、「グループ体制の再編による収益の改善」、及び「静脈産業・動脈産業・自治体との連携」の3つの戦略を進めていく。

4-1 成長戦略

成長戦略①:リサイクル技術の向上によるあらゆる廃棄物の再資源化

高度循環型社会の実現に向けた取り組みであり、高品質な再生材の安定供給とリサイクル率の向上による最終処分場逼迫問題解決への貢献を目的としている。

この一環として、廃プラスチック選別回収ラインの新設を予定している他、再資源化設備の拡充も計画している。

廃プラスチック選別回収ラインの新設においては、現在処分委託しているダストから樹脂を選別することが可能になり、ダストも削減できる。加えて、選別した樹脂は販売するため収益にも貢献するほか、再資源化を通じ循環型社会へ貢献する。

一方、再資源化設備の拡充では、風力選別などによって選別した軽量なダスト(残渣物)から、更なる有価物の回収を図り、ダスト品質を向上させることで、廃棄物発電などダストの再利用に繋げる。

(同社資料より)

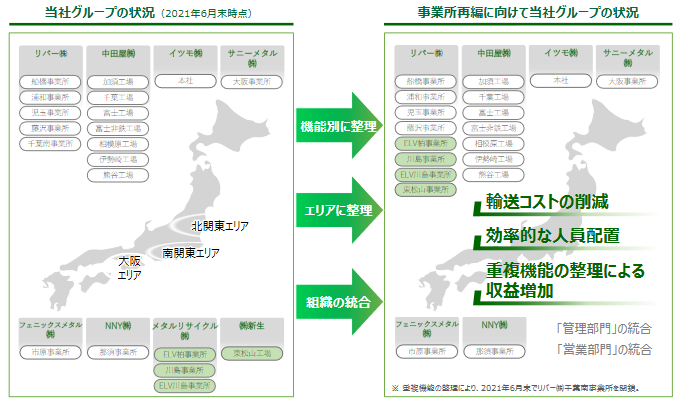

成長戦略②:グループ体制の再編による収益の改善

輸送コストの削減、効率的な人員配置、重複機能の整理による収益増加を図るため、2021年7月1日付けで「メタルリサイクル(株)」及び「(株)新生」を「リバー(株)」に統合した。今後もグループ会社19拠点を機能別・エリア機能別に最適な事業所再編に取り組む。

(同社資料より)

成長戦略③:静脈産業・動脈産業・自治体との連携

静脈産業との連携では前述のタケエイとの共同持株会社設立による経営統合のほか、2021年6月、住友化学株式会社と業務提携に向けた検討を開始することで合意した。

日本政府が打ち出した2050年カーボンニュートラルの実現に向けて、プラスチック廃棄物のマテリアルリサイクルやケミカルリサイクルといった事業を通じて持続可能なサーキュラーエコノミーの早急な確立という社会課題を解決するため、それぞれ静脈産業と動脈産業に位置する両社が連携し、プラスチック廃棄物を価値ある資源に変え、人々の生活を支え豊かにする最終製品に用いられる原材料の創出を目指す。

現時点での共同検討事項は、「自動車など由来の廃プラスチックの再利用に向けた高度選別技術の開発」「リサイクルプラスチック製品における環境負荷評価」「プラスチック廃棄物リサイクル品の社会実装化への取り組み」の3点。

自治体との連携においては、自治体からの各種要請(災害ごみ等)に対応できる体制を構築する。

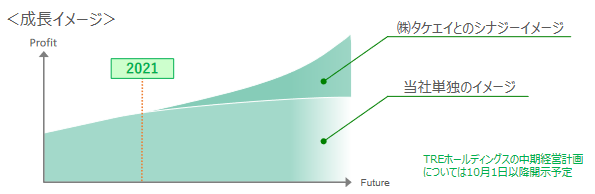

4-2 今後の成長イメージ

日本政府の打ち出した、「2030年 GHG排出量2013年比46%削減」「2050年 カーボンニュートラル実現」をきっかけに、「高品位鉄スクラップ」「廃プラスチック」「ダストの高度選別化」など、静脈産業に対する社会ニーズは高まっている。

新設するTREホールディングスはグループで、首都圏、東日本を中心に60カ所に及ぶリサイクル拠点、年間200万トンを超える取扱い実績を有し、関東圏に6基保有する大型破砕機による複合素材からの高品位鉄スクラップ選別や、あらゆる選別設備を用いた廃プラスチックの高度選別など、量・質ともに社会のニーズに対応できる体制を構築している。

こうした事業基盤を活かしてシナジーを発揮し、更なる成長を追求していく。

(同社資料より)

5.今後の注目点

急騰・急落した鉄スクラップ価格が3月以降安定して上昇したこともあり、下期も好調な業績で、2度目の上方修正も上回る着地となった。また資源相場要因のみでなく、加工・選別を徹底した有価物の回収量増加、ダスト減容による処分費削減などの取り組みが大きく寄与した点も評価したい。

日本政府の打ち出した「2030年 GHG排出量2013年比46%削減」「2050年 カーボンニュートラル実現」は、本格的な循環経済構築が不可欠であり、静脈産業の役割は極めて大きい。タケエイと共同持株会社「TREホールディングス」設立は、髙成長が期待される静脈産業における強固なポジション確立に向けた、大きな一歩となるだろう。新会社設立後の中期経営計画の発表を待ちたい。

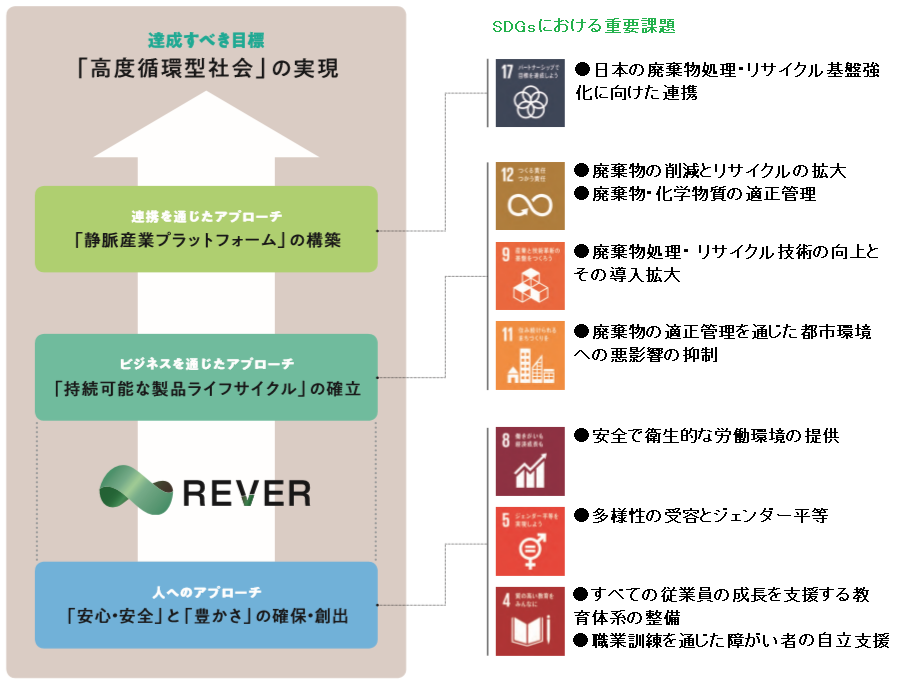

<参考:SDGsの達成に向けた取り組み>

同社グループでは、事業活動がもたらす地球・社会へのインパクト(正・負の影響)を勘案し、SDGsの17の目標、169のターゲットから重要課題を特定し、持続可能な地球社会の実現にグループとして主体的に取り組んでいる。具体的には、「高度循環型社会」の実現を最終目標と位置付け、その実現に向けた3つのアプローチを定義している。

① 事業を通じて「持続可能な製品ライフサイクル」の確立に貢献する。

② 事業に携わる全ての人々の「安心・安全」と「豊かさ」の提供に努めていく。

③ 日本の静脈産業が抱える課題解決に挑戦すべく、日本国内の廃棄物処理・リサイクル事業者をネットワークする『静脈産業プラットフォーム構想』を立案。

これらを基に、高度循環型社会を支える新しい時代の日本の廃棄物処理・リサイクルインフラの確立をめざしていく。

(同社資料より)

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 6名、うち社外3名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2020年10月2日)

基本的な考え方

当社グループ(当社及び当社子会社をいう。以下同じ。)は、金属スクラップ及び廃棄物を取り扱う事業者として、コーポレート・ガバナンスを重要な経営課題と位置づけ、あらゆるステークホルダー及び社会に対する責任を果たすべく、企業価値の持続的な向上のため、経営の健全性、透明性及び効率性に加え、企業活動における企業倫理と法令遵守に基づく行動を最も重要かつ上位の行動規範と位置づけ、コーポレート・ガバナンスの強化充実に努めてまいります。さらに、当社は金融商品取引所の規定する「コーポレートガバナンス・コード」に賛同し、その理念や原則の趣旨・精神等を踏まえた様々な施策を講じて、コーポレート・ガバナンスの強化に努めていくことを基本方針としております。

<実施しない主な原則とその理由>

【原則4-1.取締役会の役割・責務(1)】 補充原則4-1-3

当社は、代表取締役の後継者計画の策定・運用は重要な課題と認識しており、次期代表取締役や新任取締役候補者の選定のために、指名委員会を設置する手法を含め、慎重に同計画の策定・運用を検討してまいります。

【原則4-8.独立社外取締役の有効な活用】 補充原則4-8-2

現在、当社の独立社外取締役は2名であり、当社及び経営陣からは双方に対して直接に適宜適切な情報提供等を行っており、また監査役会等とも緊密な連携を保てる人数であることから、現時点においては、筆頭独立社外取締役を選任することは馴染まないと判断しております。

【原則4-10.任意の仕組みの活用】 補充原則4-10-1

当社は、独立社外取締役2名及び代表取締役1名で構成される報酬委員会を設置しており、取締役の評価及び報酬を決定しております。また、当社は、今後、独立社外取締役をその構成員に含む指名委員会の設置も検討してまいります。

【補充原則4-11.取締役会・監査役会の実効性確保のための前提条件】 原則 4-11-3

当社の取締役会は毎月開催され、取締役会規程等にしたがった運営がなされ、重要事項の承認決議及び報告が適宜適切に行われております。また、原則として、取締役会開催日の3営業日前までには社外取締役・社外監査役を含む全役員に対し、取締役会資料の送付及び必要に応じた説明がなされております。上記のとおり当社取締役会は実効的に運営されているものと判断しておりますが、今後も、取締役会の実効性をより高めるため、外部機関の助言を得る方法も含め、その実効性を分析・評価していく方法を検討してまいります。

<開示している主な原則>

【原則5-1.株主との建設的な対話に関する方針】

当社では、経営企画部をIR担当部署としております。同IR担当部署を主管部署とし、適時適切に、株主や投資家に対する決算説明会等を開催し、株主の要望に応じた対話促進の体制整備・取り組み等を進めてまいります。

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。

Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |