(4668)株式会社明光ネットワークジャパン 増配を予想 回復傾向に

山下 一仁 社長 |

株式会社明光ネットワークジャパン(4668) |

|

企業情報

|

市場 |

東証1部 |

|

業種 |

サービス業 |

|

代表者 |

山下 一仁 |

|

所在地 |

東京都新宿区西新宿7-20-1 住友不動産西新宿ビル |

|

決算月 |

8月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

598円 |

27,803,600株 |

16,626百万円 |

-18.7% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

20.00円 |

3.3% |

27.91円 |

21.4倍 |

377.67円 |

1.6倍 |

*株価は7/30終値。発行済株式数、DPS、EPSは21年8月期第3四半期決算短信より。ROE、BPSは前期末実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2017年8月(実) |

19,383 |

2,615 |

2,806 |

2,042 |

76.92 |

40.00 |

|

2018年8月(実) |

19,116 |

1,441 |

1,558 |

657 |

24.74 |

42.00 |

|

2019年8月(実) |

19,967 |

1,775 |

1,907 |

958 |

36.08 |

30.00 |

|

2020年8月(実) |

18,218 |

214 |

451 |

-2,232 |

-85.21 |

30.00 |

|

2021年8月(予) |

18,600 |

630 |

760 |

700 |

27.91 |

20.00 |

* 予想は会社予想。単位:百万円、円。当期純利益は親会社株主に属する当期純利益。以下、同様。

(株)明光ネットワークジャパンの2021年8月第3四半期決算概要などをご報告致します。

目次

今回のポイント

1.会社概要

2.2021年8月期第3四半期決算概要

3.2021年8月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

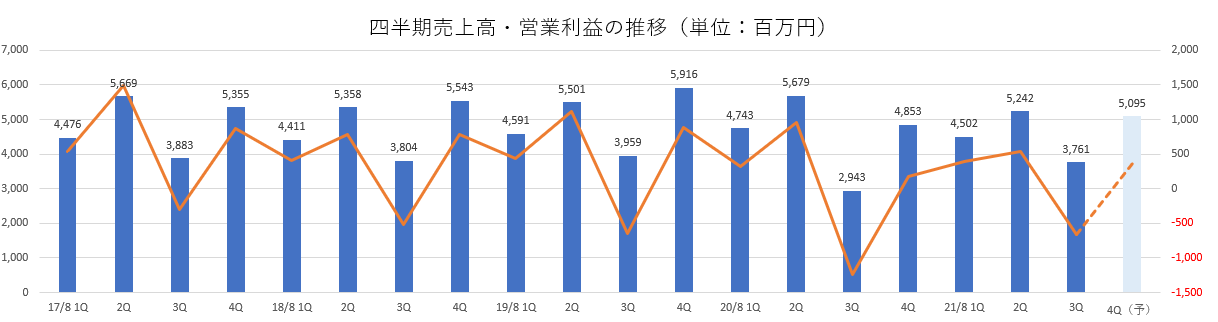

- 21年8月期第3四半期の売上高は前年同期比1.0%増の135億5百万円、営業利益は同620.2%増の2億69百万円。明光義塾直営事業は増収増益、明光義塾フランチャイズ事業は減収減益。在籍生徒数、売上高とも新型コロナウイルス感染拡大の影響を強く受けた前年同期からは回復傾向にあり、四半期ベースでも5四半期ぶりに増収増益となった。

- 業績予想に変更は無い。21年8月期の売上高は前期比2.1%増の186億円、営業利益は同193.3%増の6億30百万円の予想。在籍生徒数が回復し堅調に推移している業績動向を踏まえて期末配当予想を5円/株から10円/株に引き上げた。年間配当予定は20円/株。予想配当性向は71.7%。

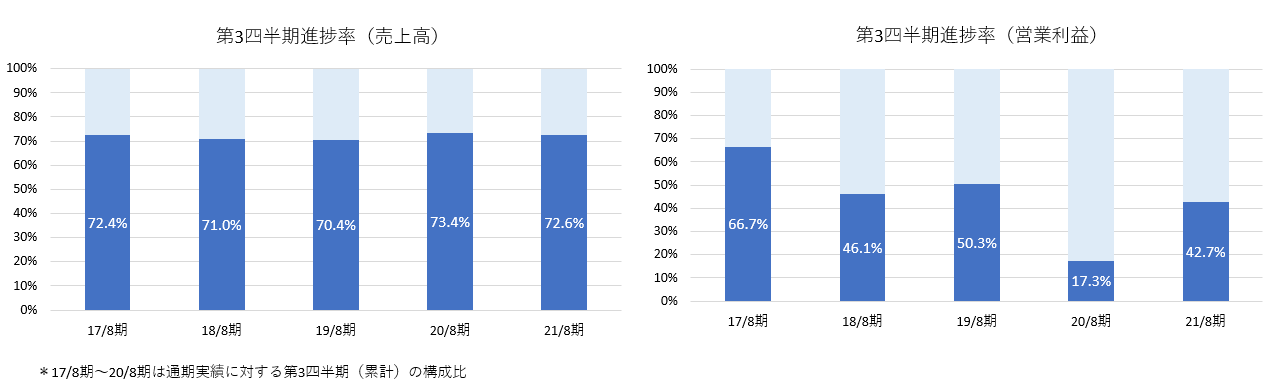

- 第3四半期末時点の進捗率は、売上高72.6%、営業利益42.7%。売上高はほぼ例年並み、営業利益についても決して低水準ではなく、順調な進捗と言えよう。期末配当予想を引き上げたことからも、回復傾向は確実なものとなっているようだ。緊急事態宣言の期間延長及び対象地域拡大と、依然先行きに対する不透明感は強いものの、確実に通期予想を達成することを期待したい。

- 同時に投資家の注目は来期22年8月期へと移りつつある。コロナ禍前の水準回復に向けた各四半期の足取り及び引き続き「新規FC事業の強化・拡大」のスピードにも注目していきたい。

1.会社概要

1984年の創業以来、個別指導のパイオニアとして明光義塾の運営を行う、個別学習塾のトップブランド企業。個別指導は、子どもたちの自立心と自主性、そして創造力を育む手法として高い注目を集めており、同社は、直営及びフランチャイズで明光義塾を全国展開している。また、キッズ事業や、子会社を通しての日本語学校事業、学校支援事業等、教育・文化に関する分野に軸足を置き、幅広く事業展開している。

【経営理念・教育理念・基本方針】

「教育・文化事業への貢献を通じて人づくりを目指す」、「フランチャイズノウハウの開発普及を通じて自己実現を支援する」という経営理念を掲げ、「民間教育企業」そして「自己実現支援企業」としての役割を果たす事で社会に貢献し、社会からその存在を認められる社会的存在価値の高い企業に成長していく事を目指している。

また、民間教育企業の一翼を担うものとして、「個別指導による自立学習を通じて、創造力豊かで自立心に富んだ21世紀社会の人材を育成する」という教育理念を定めている。

更に、「教育・文化事業への貢献を通じて顧客・株主・社員の三位一体の繁栄を目指す」という基本方針の下、全社一丸となって『理想の会社』の実現を目指している。

1-1 事業内容

報告セグメントは、明光義塾直営事業、明光義塾フランチャイズ事業、日本語学校事業の3事業。全学年を対象に生徒一人ひとりの学力に応じた自立学習・個別指導方式による明光義塾を直営事業として展開すると共に、独自のフランチャイズシステムに基づき、フランチャイジー(加盟者)に対して、教室開設の支援、継続的な指導に加え、教室用備品、機器、教材、テスト、グッズ等の商品販売を行っている。日本語学校事業では、連結子会社である(株)早稲田EDUが美術教室を有する「早稲田EDU日本語学校」の運営を、国際人材開発(株)が日本語教師養成講座、在留資格「特定技能」制度における日本語対策講座等を有する「JCLI日本語学校」の運営を行っている。

この他、長時間預かり型学習塾「キッズ」事業、高学力層向け個別指導塾「早稲田アカデミー個別進学館」事業、AIを活用した個別最適化カリキュラムで学ぶ「自立学習RED」事業、オールイングリッシュの学童保育「明光キッズe」事業、(株)古藤事務所による大学入試及び大学教育に関する事業等である。

事業セグメントとグループ企業

|

セグメント |

主な事業内容 |

|

|

報告セグメント |

明光義塾直営事業 | ・個別指導塾「明光義塾」直営教室における学習指導及び教材・テスト等の商品販売

同社、(株)MAXISエデュケーション、(株)ケイライン、(株)ケイ・エム・ジーコーポレーション、(株)One link |

| 明光義塾FC事業 | ・個別指導塾「明光義塾」フランチャイズ教室における教室開設・経営指導及び教室用備品、教室用機器、教材、テスト、グッズ等の商品販売 : 同社 | |

| 日本語学校事業 | 「早稲田EDU日本語学校」の運営 : (株)早稲田EDU

「JCLI日本語学校」の運営 : 国際人材開発(株) |

|

|

その他 |

その他事業 | ・長時間預かり型学習塾「キッズ」事業 : 同社

・高学力層向け個別指導塾「早稲田アカデミー個別進学館」事業 : 同社、(株)MAXISエデュケーション ・AIを活用した個別最適化カリキュラムで学ぶ「自立学習RED」事業 : 同社 ・オールイングリッシュの学童保育「明光キッズe」事業 : 同社 ・大学入試、大学教育に関する事業 : (株)古藤事務所 ・医系大学受験専門予備校事業 : (株)東京医進学院(2021年6月末清算結了)

|

* 2021年5月末。上記の他、関連会社 NEXCUBE Corporation, Inc.(韓国:個別指導塾運営)、関連会社 明光文教事業股份有限公司(台湾:個別指導塾運営)。

1-2 強み

同社の強みは、「明光義塾のブランド力」と「オーナーとの共存共栄を目指した独自のフランチャイズシステム」。明光義塾は全ての都道府県に展開しており、身近で面倒見のよい学習塾として認知されている。こうした知名度の高さ、ブランド力が強みとなっている。また、同社のフランチャイズシステムは、本部(同社)と加盟オーナーが理念を共有し、全てのオーナーが加入する明光オーナーズクラブと一体となって、定期的な研修会、勉強会を開催して研鑽し、また成功ノウハウを共有する等、共存共栄を実現している。

1-3 市場動向

市況動向

調査会社によると、学習塾・予備校の市場規模は20年度予想(2020年9月現在)で9,600億円。このうち同社の主戦場である個別指導塾市場は4,450億円で、学習塾・予備校市場の46.4%を占めており、新規参入も多く、学習塾・予備校市場において個別指導塾市場の比率は高まっている。

2.2021年8月期第3四半期決算概要

2-1 連結業績(累計)

|

20/8期3Q |

構成比 |

21/8期3Q |

構成比 |

前年同期比 |

|

|

売上高 |

13,365 |

100.0% |

13,505 |

100.0% |

+1.0% |

|

売上総利益 |

3,063 |

22.9% |

3,242 |

24.0% |

+5.9% |

|

販管費 |

3,025 |

22.6% |

2,972 |

22.0% |

-1.7% |

|

営業利益 |

37 |

0.3% |

269 |

2.0% |

+620.2% |

|

経常利益 |

181 |

1.4% |

370 |

2.7% |

+103.6% |

|

四半期純利益 |

-9 |

– |

672 |

5.0% |

– |

* 単位:百万円。

増収増益

売上高は前年同期比1.0%増の135億5百万円、営業利益は同620.2%増の2億69百万円。

明光義塾直営事業は増収増益、明光義塾フランチャイズ事業は減収減益。

在籍生徒数、売上高とも新型コロナウイルス感染拡大の影響を強く受けた前年同期からは回復傾向にあり、四半期ベースでも5四半期ぶりに増収となった。

2-2 セグメント別動向

|

20/8期3Q |

構成比 |

21/8期3Q |

構成比 |

前年同期比 |

|

|

明光義塾直営事業 |

7,211 |

54.0% |

8,041 |

59.5% |

+11.5% |

|

明光義塾FC事業 |

3,264 |

24.4% |

3,162 |

23.4% |

-3.1% |

|

日本語学校事業 |

970 |

7.3% |

665 |

4.9% |

-31.4% |

|

その他 |

1,918 |

14.4% |

1,635 |

12.1% |

-14.7% |

|

連結売上高 |

13,365 |

100.0% |

13,505 |

100.0% |

+1.0% |

|

明光義塾直営事業 |

-84 |

– |

597 |

7.4% |

– |

|

明光義塾FC事業 |

1,045 |

32.0% |

855 |

27.0% |

-18.2% |

|

日本語学校事業 |

119 |

12.3% |

-125 |

– |

– |

|

その他 |

-158 |

– |

-179 |

– |

– |

|

調整額 |

-885 |

– |

-878 |

– |

– |

|

連結営業利益 |

37 |

0.3% |

269 |

2.0% |

+620.2% |

* 単位:百万円。利益の構成比は売上高利益率。

明光義塾直営事業

増収増益。新型コロナウイルス感染症の感染防止策を引き続き徹底しながら、対面での個別指導を中心に、定期テスト対策や受験対策など、生徒一人ひとりの目標に合わせた授業を実施したほか、本部と教室の緊密な連携により、教室運営の標準化及びノウハウの共有化を図り、経営効率の向上とお客様ニーズへの対応力強化の取り組みを進めた。

コロナ禍の影響による地域差はあるものの、在籍生徒数は前年同期比でプラスとなり、業績回復の兆しが見え始めた。

教室数は402教室(前年同期比19教室減)、在籍生徒数は24,389名(同2,534名増)となった。

明光義塾フランチャイズ事業

減収減益。生徒の学習成果を高めるべく、対面での個別指導とともに、ICTコンテンツを効果的に活用した最適な学習プランを提供することで、目標達成までの進捗管理を徹底した。また、本部より生徒募集に係るプロモーションの支援を積極的に実施することで、コロナ禍に伴う生徒数減少を余儀なくされたフランチャイズ教室の収益体質の回復・強化に取り組んだ。

教室数は1,370教室(同80教室減)、在籍生徒数は64,744名(同409名増)となった。

日本語学校事業(株式会社早稲田EDU及び国際人材開発株式会社)

減収、損失計上。緊急事態宣言の再発出に伴う入国制限の影響は大きく、生徒数は前年同期比で大幅な減少を余儀なくされた。コロナ禍対応として、教室での感染防止策を徹底した対面授業とオンラインを選択可能にしたハイブリッド型授業を実施した。

校舎数は2校(前年同期と変わらず)、在籍生徒数は672名(同349名減)となった。

その他

減収減益。

◎キッズ事業(アフタースクール)

直営スクール「明光キッズ」のほか、民間学童クラブ(助成型)、公設民営、私立小学校・幼稚園からの受託、フランチャイズ加盟等、様々な運営形態を取りながら、新型コロナウイルス感染症の感染防止策の徹底も含め、お客様満足度の高いサービス提供と地域社会への貢献に取り組んだ。

第3四半期の売上高は379百万円(前年同期比89百万円増)、営業損失は17百万円(同14百万円の改善)。スクール数は32スクール(同2スクール減)、在籍スクール生は1,533名(同311名増)となった。

◎早稲田アカデミー個別進学館事業

難関校受験向け個別指導ブランドとして、生徒一人ひとりに合わせた最適な指導方法で、成績向上と志望校合格の実現に向けた取り組みを進めた。また、株式会社早稲田アカデミーとの教務運営会議や広告宣伝会議の実施によりアライアンスを強化した。

第3四半期の売上高は436百万円(前年同期比51百万円増)、営業利益13百万円(同14百万円増)。

校舎数は52校(同1校舎増)、全校舎の生徒数は、4,100名(同1,293名増)。

◎自立学習RED事業

AIを活用して生徒一人ひとりの学力・特性に応じた、個別最適化された学びを提供するとともに、株式会社スプリックスと連携を取りながら、FC教室展開を進めた。

第3四半期の売上高は78百万円、営業損失は104百万円。

教室数は38教室(同社直営14教室、FC24教室)となった。

◎明光キッズe事業

オールイングリッシュの学童保育・プリスクールとして、学童保育の需要拡大と教育改革による幼児英語教育への関心の高まりといったニーズに対応し、2020年春に直営2スクール、2021年春に3スクール(直営1スクール、フランチャイズ2スクール)をオープンした。

第3四半期の売上高は64百万円、営業損失は64百万円、スクール数は5スクール(直営3、FC2)となった。

◎学校支援事業(株式会社古藤事務所)

受注動向に大きな変動はなく、概ね堅調な業況推移となった。

第3四半期の売上高は457百万円、営業利益は147百万円。

◎予備校事業(株式会社東京医進学院)

一人ひとりに徹底的に向き合う指導により、生徒の成績向上に努めたが、医系予備校間の競争激化の影響は大きく、生徒数は低迷した。

第3四半期の売上高は118百万円(前年同期比82百万円減)、営業損失84百万円(前年同期は54百万円の損失)。

同社を解散及び清算することを決議し、2021年6月30日付で清算は結了している。

(明光義塾教室数、明光義塾在籍生徒数及び明光義塾教室末端売上高等の推移)

|

20/8期3Q |

前年同期比 |

21/8期3Q |

前年同期比 |

|

|

同社直営教室数 |

243 |

+22 |

206 |

-37 |

|

MAXIS教室数 |

94 |

+2 |

93 |

-1 |

|

ケイライン教室数 |

42 |

+1 |

41 |

-1 |

|

KMG教室数 |

42 |

-1 |

42 |

– |

|

One link教室数 |

– |

– |

20 |

+20 |

|

明光義塾直営教室数計 |

421 |

24 |

402 |

-19 |

|

同 FC教室数 |

1,450 |

-99 |

1,370 |

-80 |

|

明光義塾教室数合計(単位:教室) |

1,871 |

-75 |

1,772 |

-99 |

|

同社直営在籍生徒数 |

12,521 |

-1,198 |

13,109 |

+588 |

|

MAXIS在籍生徒数 |

5,406 |

-381 |

6,060 |

+654 |

|

ケイライン在籍生徒数 |

2,217 |

-180 |

2,561 |

+344 |

|

KMG在籍生徒数 |

1,711 |

-233 |

1,900 |

+189 |

|

One link教室在籍生徒数 |

– |

– |

759 |

+759 |

|

明光義塾直営在籍生徒数計 |

21,855 |

-1,992 |

24,389 |

+2,534 |

|

同 FC在籍生徒数 |

64,335 |

-10,256 |

64,744 |

+409 |

|

明光義塾在籍生徒数合計(単位:名) |

86,190 |

-12,248 |

89,133 |

+2,943 |

|

明光義塾直営事業売上高 |

7,211 |

-16 |

8,041 |

+829 |

|

明光義塾FC事業売上高 *1 |

3,264 |

-355 |

3,162 |

-101 |

|

日本語学校事業売上高 |

970 |

-47 |

665 |

-304 |

|

その他事業売上高 |

1,918 |

-266 |

1,635 |

-282 |

|

売上高合計(単位:百万円) |

13,365 |

-686 |

13,505 |

+139 |

|

明光義塾直営教室売上高 |

7,211 |

-16 |

8,041 |

+829 |

|

同 FC教室末端売上高 |

19,402 |

-2,012 |

18,509 |

-893 |

|

明光義塾教室末端売上高合計(単位:百万円) *2 |

26,614 |

-2,029 |

26,550 |

-63 |

*1 明光義塾FC事業売上高は、ロイヤルティ収入及び商品売上高等を記載。

*2 明光義塾教室末端売上高合計は、直営教室の授業料、教材費、テスト料等とFC教室の授業料等の合計。FC教室の教材費、テスト料等は含まず。

2-3 財政状態

◎財政状態

|

20年8月 |

21年5月 |

増減 |

20年8月 |

21年5月 |

増減 |

||

|

流動資産 |

8,848 |

10,163 |

+1,315 |

流動負債 |

3,847 |

4,286 |

+439 |

|

現預金 |

7,015 |

8,784 |

+1,768 |

仕入債務 |

119 |

108 |

-11 |

|

売上債権 |

845 |

513 |

-332 |

短期借入金 |

– |

1,000 |

+1,000 |

|

固定資産 |

5,192 |

4,333 |

-858 |

固定負債 |

720 |

694 |

-26 |

|

有形資産 |

1,142 |

532 |

-610 |

資産除去債務 |

346 |

340 |

-6 |

|

無形資産 |

545 |

436 |

-109 |

負債合計 |

4,568 |

4,981 |

+413 |

|

投資その他の資産 |

3,504 |

3,364 |

-140 |

純資産 |

9,473 |

9,516 |

+43 |

|

投資有価証券 |

2,120 |

1,953 |

-167 |

利益剰余金 |

10,140 |

10,061 |

-79 |

|

資産合計 |

14,041 |

14,497 |

+456 |

負債純資産合計 |

14,041 |

14,497 |

+456 |

*単位:百万円

期末総資産は前期末比4億56百万円増加の144億97百万円。有形固定資産が減少した一方、現預金が同17億68百万円増加した。

負債合計は同4億13百万円増加の49億81百万円。短期借入金が10億円増加した。純資産は前期末とほぼ同水準の95億16百万円。

この結果、自己資本比率は前期末より1.9ポイント低下し65.6%となった。

2-4 トピックス

(1)「プライム市場」の上場維持基準に適合

2021年7月、株式会社東京証券取引所より、「新市場区分における上場維持基準への適合状況に関する一次判定結果について」を受領し、「プライム市場」の上場維持基準に適合していることを確認した。この結果に基づき、新市場区分の選択申請に係る所定の手続きを進める。

(2)DX戦略本部を新設

2020年12月、DX推進室を設け、データに基づいたビジネスプロセスの自動化および再構築を進めてきたが、全社横断的に更なるスピードアップを図るために2021年7月、「DX戦略本部」を新設した。

(3)ベトナム人看護師・ 介護福祉士候補者第10陣に対する訪日前日本語研修事業を受託

2021年7月、「2021~2022年度経済連携協定(EPA)に基づくベトナム人看護師・介護福祉士候補者に対する訪日前日本語研修事業(第10陣)」に係る委託先として、外務省より採択され、同事業を受託することとなったと発表した。

(同事業概要)

この訪日前日本語研修事業では、同EPAに基づき日本に受け入れるベトナム人看護師・介護福祉士候補者に対し、日本語能力試験(JLPT)N3以上に合格させ、かつ、看護・介護の専門日本語を含む4技能(読む・書く・聞く・話す)の総合的な日本語能力、及び日本式看護・介護の専門知識・技能を含む日本の社会文化・職場適応能力を習得することを目的に、ベトナム国ハノイで、2021年12月から2023年3月までの期間に12ヶ月の合宿形式および4ヶ月のオンライン形式の研修を提供する。

(同社選定の背景)

外国人の雇用を行う企業に対し、採用支援から外国人への研修・自社開発のオンライン日本語学習教材を活用した日本語教育、外国人人材管理者に向けたマネジメント研修など、外国人雇用をトータルに支援するサービス「MEIKO GLOBAL」を提供している。

前回レポートでも紹介したように、ベトナム国内での日本語教育の強化や優秀なグローバル人材の育成に関する活動を行っていく為に、ベトナムにおける外国語教育トップクラスであるハノイ大学と「人材交流とベトナム国内における日本語教育の充実に関する協力連携協定」を締結している。

また、医療・介護業界へのサービス提供の品質を高める為、社会医療法人 愛仁会(大阪府大阪市)と包括的業務提携を締結し、日本の介護業界での就労を目指す外国人と既に介護業界で働く外国人に向けた教育に関する活動を行ってきた。

こうした実績や豊富なノウハウを有している点を評価されたことが今回の受託に結び付いた。

既に多くの問い合わせも寄せられており、信頼性及びブランド力の更なる向上が見込まれ、「MEIKO GLOBAL」の成長に大きく寄与するものと会社側は考えている。

3.2021年8月期業績予想

3-1 連結業績

|

20/8期 実績 |

構成比 |

21/8期 予想 |

構成比 |

前期比 |

進捗率 |

|

|

売上高 |

18,218 |

100.0% |

18,600 |

100.0% |

+2.1% |

72.6% |

|

営業利益 |

214 |

1.2% |

630 |

3.4% |

+193.3% |

42.7% |

|

経常利益 |

451 |

2.5% |

760 |

4.1% |

+68.2% |

48.7% |

|

当期純利益 |

-2,232 |

– |

700 |

3.8% |

– |

96.0% |

*単位:百万円

業績予想に変更は無いが配当予想を上方修正

4月発表の修正業績予想に変更は無い。

売上高は前期比2.1%増の186億円、営業利益は同193.3%増の6億30百万円の予想。

一方で、在籍生徒数が回復し堅調に推移している業績動向を踏まえて期末配当予想を5円/株から10円/株に引き上げた。年間配当予定は20円/株。予想配当性向は71.7%。

(足元の状況及び今期の重点施策に関するアップデートなど)

*生徒数の動向

緊急事態宣言の期間延長、対象地域の拡大など足元の状況は不透明なものの、在籍生徒数は新型コロナウイルスの影響が大きかった昨年と比較し回復傾向にある。

今後はコロナ禍前の一昨年との比較でのV字回復を目指していく。

*新規FC事業の強化・拡大

同社ではAIを活用した個別最適化カリキュラムで学ぶ「自立学習RED」およびオールイングリッシュの学童保育「明光キッズe」を中心に新規FC事業の強化・拡大を目指している。

「自立学習RED」は2021年2月末28教室(直営14、FC14)を、2021年8月末には41教室(直営16、FC25)まで拡大させる計画に対し、5月末で38教室(直営14、FC24)と順調。

AIを活用した個別最適化カリキュラムにより講師を確保する必要が無いこと、そのためリーズナブルな料金体系で学びを提供することが可能な点などを訴求ポイントとし、講師人材が不足している地方を中心にFC教室開校ペースを加速させる考え。

まず首都圏のほか地方中核都市にモデル教室を開設し、オーナーに実際の教室を見てもらいながら出店数を拡大させていく。

「明光キッズe」のスクール数は5スクール(直営3、FC2)となった。

直営スクールで運営ノウハウを蓄積し、単なる英会話教室ではないグローバル人材育成というコンセプトを訴求してFC展開を加速させる。

4.今後の注目点

第3四半期末時点の進捗率は、売上高72.6%、営業利益42.7%。売上高はほぼ例年並み、営業利益についても決して低水準ではなく、順調な進捗と言えよう。

期末配当予想を引き上げたことからも、回復傾向は確実なものとなっているようだ。

緊急事態宣言の期間延長及び対象地域拡大と、以前先行きに対する不透明感は強いものの、確実に通期予想を達成することを期待したい。

同時に投資家の注目は来期22年8月期へと移りつつある。コロナ禍前の水準回復に向けた各四半期の足取り及び引き続き「新規FC事業の強化・拡大」のスピードにも注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 6名、うち社外2名 |

| 監査役 | 4名、うち社外4名 |

◎コーポレート・ガバナンス報告書(更新日:2021年4月12日)

基本的な考え方

当社では、新たな時代に適応したスピーディかつ透明な経営組織を構築するために、経営構造改革を絶え間なく推進してまいります。また、経営の透明性、健全性、公正性の確保、リスク管理の徹底並びにアカウンタビリティの向上を図り、株主価値を重視したコーポレート・ガバナンスをより一層強化する方針であります。

また、当社グループの持続的成長と、独自の付加価値を発揮する事業モデルの高度化、グループ各社の連携による収益力強化により、株主をはじめとする全てのステークホルダーにとって企業価値の最大化を図るとともに、経営の透明性・効率性を向上させることを基本方針としています。このため、経営の監督と業務の執行体制のバランスを取りつつ、迅速かつ効率的な経営・執行体制の確立を図り、社外取締役の参加による透明性の高い経営の実現に取り組んでおります。

なお、当社におけるコーポレートガバナンス・コードの各原則に対する取り組み状況や取り組み方針を明確にすること、ならびに受託者責任・説明責任を果たすことを目的として「明光ネットワークジャパングループ コーポレートガバナンス・ガイドライン」を制定し、当社インターネットホームページで公開しております。

https://www.meikonet.co.jp/investor/governance/index.html

<各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの各原則を実施しております。

<開示している主な原則>

原則1-4【いわゆる政策保有株式】

投資目的以外の目的で保有する株式は、業務提携、取引の維持・強化及び株式の安定等の保有目的で、政策保有株式として、取引先の株式を保有しております。同株式の縮減の要否は、当社の成長に必要かどうか、他に有効な資金活用はないか等の観点で、取締役会による検証を適宜行っております。また、同株式に係る議決権行使は、その議案の内容を所管部門において精査し、投資先企業の状況や当該企業との取引関係等を踏まえた上で、議案に対する賛否を判断いたします。

原則1-7【関連当事者間の取引】

当社では、取締役及び取締役が実質的に支配する法人との競業取引及び利益相反取引は、取締役会での審議・決議を要することとしています。また、取引条件及び取引条件の決定方針等については、株主総会招集通知や有価証券報告書等で開示しています。当社役員、取締役が実質的に支配する法人及び主要株主が当社顧客として取引を行う場合、会社に不利益とならない体制を整えています。

原則5-1【株主との建設的な対話に関する方針】

当社では、経営企画部をIR担当部署としています。株主や投資家に対しては、決算説明会を半期に1回開催するとともに、逐次、個別面談を実施しています。