(6890)株式会社フェローテックホールディングス 売上、利益とも過去最高を更新

|

賀 賢漢 社長 |

株式会社フェローテックホールディングス(6890) |

|

|

企業情報

|

市場 |

JASDAQ |

|

業種 |

電気機器(製造業) |

|

代表者 |

賀 賢漢 |

|

所在地 |

東京都中央区日本橋 2-3-4 日本橋プラザビル |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

3,345円 |

37,305,202株 |

124,785百万円 |

14.3% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

28.00円 |

0.8% |

209.09円 |

16.0倍 |

1,803.03円 |

1.9倍 |

*株価は6/18終値。各数値は2021年3月期決算短信より。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2018年3月(実) |

90,597 |

8,437 |

7,157 |

2,678 |

77.08 |

24.00 |

|

2019年3月(実) |

89,478 |

8,782 |

8,060 |

2,845 |

76.90 |

24.00 |

|

2020年3月(実) |

81,613 |

6,012 |

4,263 |

1,784 |

48.12 |

24.00 |

|

2021年3月(実) |

91,312 |

9,640 |

8,227 |

8,280 |

222.93 |

30.00 |

|

2022年3月(予) |

105,000 |

15,000 |

13,600 |

7,800 |

209.09 |

28.00 |

*予想は会社予想。単位:百万円、円。21年3月期の配当には記念配当4.00円/株を含む。当期純利益は親会社株主に帰属する当期純利益。以下、同様。

(株)フェローテックホールディングスの2021年3月期決算概要、2022年3月期業績予想などについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2021年3月期決算概要

3.2022年3月期業績予想

4.資金調達・財務運営について

5.新中期経営計画(22/3期~24/3期)

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

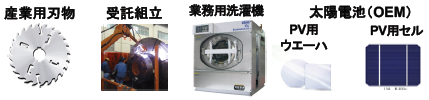

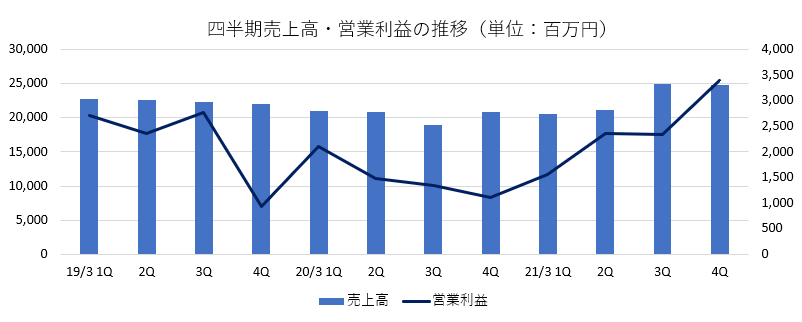

- 21/3期の売上高は前期比11.9%増の913億12百万円。半導体製造プロセスに使用されるマテリアル製品(石英、シリコンパーツ、セラミックス、CVD-SiC)の増加等で半導体等装置関連事業が同14.7%増加した他、電子デバイス事業も、次世代通信システム5G関連機器向けに好調で同28.1%増加した。利益面では、増収に伴い売上総利益が増加する一方、販管費の増加が小幅にとどまり、営業利益は同60.3%増の96億40百万円と大きく増加。太陽電池事業等の減損損失を特別損失に計上したが、ウエーハ3社の持分変動利益を特別利益に計上したため、当期純利益は同363.9%増の82億80百万円となった。売上・利益とも21年2月に上方修正した業績予想を上回り、過去最高を更新した。

- 22/3期の売上高は前期比15.0%増の1,050億円、営業利益は同55.6%増の150億円の予想。今期も半導体需給はタイトな状況が続く。こうした需要増を着実に取り込み、半導体等装置関連事業、電子デバイス事業ともに好調に推移すると見込んでいる。増収、稼働率の上昇などにより販管費増を吸収し今期も大幅な増益を予想している。配当は、普通配当28.00円/株を予定。記念配当4.00円/株を含んだ前期の30.00円/株からは実質2.00円/株の増配。予想配当性向は13.4%。投資拡大のため配当性向は21年3月期の15.1%からは低下するが、収益性改善に応じた安定配当による最大限の株主還元を目指す方針だ。

- 今期を初年度とする3か年の中期経営計画を策定・公表した。半導体市場の当面の伸長を背景に、最終年度24年3月期の売上高は1,500億円を目標としている。また、•最適な事業ポートフォリオの確立に取り組み、営業利益率を16.7%まで引き上げる。半導体マテリアル、サーモモジュール、部品洗浄、パワー半導体基板、再生ウエーハといった事業・製品の拡大に注力する。

- 前期に続き、今期も大幅な増益を予想している。株価もこの業績を好感して急騰。2018年1月の高値を抜き3,000円台に入ってきた。ちなみに、2018年1月につけた月足ベースの高値2,900円の、その時点での2018年3月期予想EPS126.67円(2018年3月期第3四半期決算短信より)によるPERは23倍で、現在のPERはそれよりも低水準にある。また現在、5Gがようやく普及し始めた中で既に6Gについての話題も上り始めているほか、CASE、IoT、ロボティクスなど、半導体の使用用途および使用量は2018年当時よりもはるかに広範で大量となっている。需給状況が緩む時期は、いずれ訪れるだろうが、当面は良好な事業環境が継続するだろう。

- 順調な拡大が見込まれる現在の主力製品群である半導体マテリアルに加え、再生ウエーハ、パワー半導体基板など、新たな急成長製品の動向、計画に対する進捗を注目していきたい。

1.会社概要

半導体やFPD製造装置等の部品、半導体の生産工程で使われる消耗部材やウエーハ、更には装置の部品洗浄等を手掛ける半導体等装置関連事業と、冷熱素子「サーモモジュール」を核とする電子デバイス事業の二本柱で事業展開しており、傘下に子会社等52社を擁する(連結子会社46社、持分法適用非連結子会社及び関連会社6社)。

1980年、NASAのスペースプログラムから生まれた磁性流体を応用した真空技術製品や冷熱素子として用途が広がっているサーモモジュール等、独自技術を核にした企業として誕生。創業から40年にわたって培われてきた多様な技術は、エレクトロニクス、自動車、次世代エネルギー等、様々な産業分野で応用されている。また、トランスナショナルカンパニーとして、日本、欧米、中国、アジアに展開し、マーケティング、開発、製造、販売、そしてマネジメントと、それぞれの国・地域の強みを活かした経営も同社の特徴。2017年4月、持株会社体制へ移行した。

【組織力強化・持続的発展へ向けた基本的な考えと重点方針】

同社グループは、顧客、株主、従業員、取引先、地域社会などステークホルダーに向け、成長する企業であり続けること、企業活動において、法令遵守、社会秩序、国際ルールなど、社会的良識をもって行動することで、信頼される企業を目指している。

|

企業価値向上のための取り組み |

各事業子会社の経営自立化を推進、経営資源の再配分 |

|

品質を第一とした意識の徹底 |

顧客に喜ばれる設計・製品品質の徹底、社内外へのサービス品質の向上 |

|

コーポレート・ガバナンスの強化 |

内部統制・関係会社管理の徹底、リスクマネージメント・コンプライアンス強化 |

【1-1 事業セグメント】

事業は、半導体・FPD・LED等の製造装置に使われる真空シール、石英製品、セラミックス製品等の「半導体等装置関連事業」、サーモモジュールが中心の「電子デバイス事業」、及び報告セグメントに含まれない事業セグメントであり、シリコン結晶や太陽電池ウエーハ、ソーブレード、工作機械、表面処理、業務用洗濯機等の「その他」に分かれる。

半導体等装置関連事業

半導体、FPD、LED、太陽電池等の製造装置部品である真空シール、デバイスの製造工程に使われる消耗品である石英製品、セラミックス製品、CVD-SiC製品、石英坩堝。この他、シリコンウエーハ加工や製造装置洗浄等も手掛け、エンジニアリング・サービスをトータルに提供している。

主力製品で世界シェアNo.1の真空シールは、製造装置内部へのガスやチリ等の侵入を防ぎつつ、回転運動を装置内部に伝える機能部品で、上記の製造装置に不可欠。真空シールの内部には創業からのコア技術である磁性流体(磁石に反応する液体)シールが使われている。ただ、いずれの分野も設備投資の波が大きいため、比較的需要が安定した搬送用機器や精密ロボット等、一般産業分野での営業を強化しており、真空シールを組み込んだ真空チャンバーやゲートバルブ等(共に真空関連の装置で使われる)の受託製造にも力を入れている。

一方、石英製品、セラミックス製品、CVD-SiC製品、及び石英坩堝は共に半導体の製造工程に欠かせない消耗品。石英製品は半導体製造の際の高温作業に耐え、半導体を活性ガスとの化学変化から守る高純度のシリカガラス製品。材料や加工技術を核とするセラミックス製品は国内外の半導体製造装置メーカーを主な顧客とし、半導体検査治具用マシナブルセラミックスと半導体製造装置等の部品として使われるファインセラミックスが二本柱。CVD-SiC(※)製品は「CVD法(Chemical Vapor Deposition法:化学気相蒸着法)」(シリコンと炭素を含むガスから作る)で製造されたSiC製品の事。現在、半導体製造装置の構造部品として供給しているが、航空・宇宙(タービン、ミラー)、自動車(パワー半導体)、エネルギー(原子力関連)、IT(半導体製造装置用部品)等への展開に向け研究開発を進めている。

シリコンウエーハ加工では、6インチ(口径)と8インチに加え、21年3月期からは12インチの売上計上が始まった。

製造装置洗浄では中国で過半を超えるトップシェアを有する。

(同社資料より)

電子デバイス事業

事業の核となっているのは対象物を瞬時に高い精度で温めたり、冷やしたりできる冷熱素子「サーモモジュール」である。

サーモモジュールは自動車用温調シートを中心に、半導体製造装置でのウエーハ温調、遺伝子検査装置、光通信、家電製品、およびその応用製品のパワー半導体用基板等、利用範囲は広く、世界シェアNo.1。高性能材料を使用した新製品開発や自動化ライン導入によるコスト削減と品質向上により、新規の需要開拓や更なる用途拡大に取り組んでいる。

この他、スマホのリニアバイブレーションモーターや4Kテレビや自動車のスピーカー、高音質ヘッドフォン等で新たな用途開発が進んでいる磁性流体も世界シェアトップである。

|

|

|

その他

|

|

|

(同社資料より)

2.2021年3月期決算概要

【2-1 連結業績】

|

|

20/3期 |

構成比 |

21/3期 |

構成比 |

前期比 |

予想 |

予想比 |

|

売上高 |

81,613 |

100.0% |

91,312 |

100.0% |

+11.9% |

89,000 |

+2.6% |

|

売上総利益 |

26,928 |

33.0% |

30,782 |

33.7% |

+14.3% |

– |

|

|

販管費 |

20,915 |

25.6% |

21,141 |

23.2% |

+1.1% |

– |

|

|

営業利益 |

6,012 |

7.4% |

9,640 |

10.6% |

+60.3% |

9,000 |

+7.1% |

|

経常利益 |

4,263 |

5.2% |

8,227 |

9.0% |

+93.0% |

8,000 |

+2.8% |

|

当期純利益 |

1,784 |

2.2% |

8,280 |

9.1% |

+363.9% |

7,000 |

+18.3% |

* 単位:百万円。予想は21年2月発表の修正予想。

増収増益、修正予想を上回る。売上高、利益とも過去最高を更新。

売上高は前期比11.9%増の913億12百万円。半導体製造プロセスに使用されるマテリアル製品(石英、シリコンパーツ、セラミックス、CVD-SiC)の増加等で半導体等装置関連事業が同14.7%増加した他、電子デバイス事業も、次世代通信システム5G関連機器向けに好調で同28.1%増加した。

利益面では、増収に伴い売上総利益が増加する一方、販管費の増加が小幅にとどまったことから、営業利益は同60.3%増の96億40百万円と大きく増加。太陽電池事業等の減損損失を特別損失に計上したが、ウエーハ3社の持分変動利益52億45百万円を特別利益に計上したため、当期純利益は同363.9%増の82億80百万円となった。

売上・利益とも21年2月に上方修正した業績予想を上回り、過去最高を更新した。

尚、為替レート(期中平均レート)は、米ドル106.43円(前期109.24円)、人民元15.42円(同15.82円)。設備投資は同57.9%減の142億97百万円(前期339億20百万円)、減価償却費は同20.5%増の91億55百万円(同76億円)。

【2-2 セグメント別動向】

セグメント別売上高・利益

|

|

20/3期 |

構成比・利益率 |

21/3期 |

構成比・利益率 |

前期比 |

|

半導体等装置関連 |

52,880 |

64.8% |

60,669 |

66.4% |

+14.7% |

|

電子デバイス |

13,489 |

16.5% |

17,273 |

18.9% |

+28.1% |

|

その他 |

15,243 |

18.7% |

13,370 |

14.6% |

-12.3% |

|

連結売上高 |

81,613 |

100.0% |

91,312 |

100.0% |

+11.9% |

|

半導体等装置関連 |

4,192 |

7.9% |

6,183 |

10.2% |

+47.5% |

|

電子デバイス |

2,768 |

20.5% |

4,453 |

25.8% |

+60.8% |

|

その他 |

260 |

1.7% |

-321 |

– |

– |

|

調整額 |

-1,208 |

– |

-674 |

– |

– |

|

連結営業利益 |

6,012 |

7.4% |

9,640 |

10.6% |

+60.3% |

* 単位:百万円

(1)半導体等装置関連事業

|

|

20/3期 |

構成比 |

21/3期 |

構成比 |

前期比 |

|

真空シール |

8,136 |

15.4% |

8,795 |

14.5% |

+8.1% |

|

石英製品 |

13,621 |

25.8% |

17,116 |

28.2% |

+25.7% |

|

シリコンパーツ |

2,752 |

5.2% |

3,226 |

5.3% |

+17.2% |

|

セラミックス |

9,048 |

17.1% |

12,267 |

20.2% |

+35.6% |

|

CVD-SiC |

2,036 |

3.9% |

2,186 |

3.6% |

+7.4% |

|

EBガン・LED蒸着装置 |

3,973 |

7.5% |

3,872 |

6.4% |

-2.5% |

|

ウエーハ加工 |

6,754 |

12.8% |

4,638 |

7.6% |

-31.3% |

|

装置部品洗浄 |

5,606 |

10.6% |

7,579 |

12.5% |

+35.2% |

|

石英坩堝 |

955 |

1.8% |

990 |

1.6% |

+3.7% |

|

半導体等装置関連事業売上高 |

52,880 |

100.0% |

60,669 |

100.0% |

+14.7% |

* 単位:百万円

増収増益。売上高は前期比14.7%増の606億69百万円、営業利益は同47.5%増の61億83百万円。

真空シールは、半導体や有機ELパネルメーカーの設備投資が再開され、年央から回復基調が鮮明となり、同製品と受託加工は増収。

半導体製造プロセスに使用されるマテリアル製品(石英製品・セラミックス・シリコンパーツ・CVD-SiC等)は、新型コロナウイルス感染症の影響によるリモートワークやWEB会議システムの世界的な普及拡大に伴い、パソコンやサーバ用途の半導体需要が急増したため、デバイスメーカー各社の設備稼働率は高水準となり、大幅な増収。

半導体および有機ELパネル製造装置などの装置部品洗浄サービスも需要が旺盛で、新工場の稼働も加わり伸長した。

シリコンウエーハ加工は、同製品を取扱う中国子会社の株式を中国地方政府および民間の投資基金等に譲渡ならびに第三者割当増資を実施したため、連結子会社から持分法適用会社へ異動となり、第4四半期(1-3月)の売上および損益は計上していない。

(2)電子デバイス事業

|

|

20/3期 |

構成比 |

21/3期 |

構成比 |

前期比 |

|

サーモモジュール |

9,863 |

73.1% |

13,036 |

75.5% |

+32.2% |

|

パワー半導体 |

2,838 |

21.0% |

3,491 |

20.2% |

+23.0% |

|

磁性流体・その他 |

789 |

5.8% |

746 |

4.3% |

-5.4% |

|

電子デバイス事業売上高 |

13,489 |

100.0% |

17,273 |

100.0% |

+28.1% |

* 単位:百万円

増収増益。売上高は前期比28.1%増の172億73百万円、営業利益は同60.8%増の44億53百万円。

主力のサーモモジュールは、新型コロナウイルス感染症の影響により、自動車温調シート向けは軟調な展開も後半に向け徐々に回復に転じた。

一方、5G用の移動通信システム機器用途は力強く伸長し、PCR等の医療検査装置向けも好調に推移した。その他の産業用途では、家電製品を含む民生向けが好調を維持。半導体向けは計画を上回った。

パワー半導体用基板は、パワーデバイス市況の回復に加え能力増強が寄与し、DCB基板が順調。新製品のAMB基板は顧客認定が進み量産を開始している。

磁性流体は、スピーカー向けとスマートフォン用バイブレーション向けの販売が一定の水準で推移。

【2-3 財政状態及びキャッシュ・フロー】

◎財政状態

|

|

20年3月 |

21年3月 |

増減 |

|

20年3月 |

21年3月 |

増減 |

|

流動資産 |

71,451 |

88,077 |

+16,625 |

流動負債 |

61,443 |

58,890 |

-2,553 |

|

現預金 |

23,709 |

30,202 |

+6,493 |

仕入債務 |

18,251 |

20,269 |

+2,017 |

|

売上債権 |

20,435 |

32,201 |

+11,766 |

短期有利子負債 |

26,169 |

17,653 |

-8,515 |

|

固定資産 |

118,558 |

89,112 |

-29,446 |

固定負債 |

78,418 |

40,059 |

-38,359 |

|

有形固定資産 |

110,816 |

53,043 |

-57,773 |

長期有利子負債 |

55,245 |

32,114 |

-23,130 |

|

無形固定資産 |

500 |

1,814 |

+1,314 |

負債合計 |

139,862 |

98,949 |

-40,912 |

|

投資その他の資産 |

7,241 |

34,254 |

+27,012 |

純資産 |

50,147 |

78,239 |

+28,091 |

|

資産合計 |

190,010 |

177,189 |

-12,820 |

利益剰余金 |

10,831 |

18,221 |

+7,389 |

|

|

|

|

|

負債純資産合計 |

190,010 |

177,189 |

-12,820 |

*単位:百万円。有利子負債にはリース債務を含む。

ウエーハ3社の持分法適用会社化に伴う売上債権増加及び投資その他の資産増加の一方、有形固定資産が減少し、資産合計は前期末比128億円減少し1,771億円。

ウエーハ3社株式一部売却等による借入返済に加えて、ウエーハ3社借入金が連結除外となったことなどから負債合計は同409億円減少し989億円。

ウエーハ3社株式の一部売却及び第三者割当増資などで純資産は同280億円増加し782億円。

自己資本比率は前期末比12.4ポイント上昇し、37.9%となった。

◎キャッシュ・フロー

|

|

20/3期 |

21/3期 |

増減 |

|

営業キャッシュ・フロー |

8,902 |

13,217 |

+4,314 |

|

投資キャッシュ・フロー |

-34,472 |

-20,879 |

+13,592 |

|

フリー・キャッシュ・フロー |

-25,569 |

-7,661 |

+17,907 |

|

財務キャッシュ・フロー |

17,996 |

21,694 |

+3,698 |

|

現金及び現金同等物期末残高 |

23,709 |

30,202 |

+6,493 |

* 単位:百万円

税前利益および減価償却費の増加で営業CFのプラス幅は拡大。有形固定資産取得による支出の減少などで投資CFのマイナス幅は縮小。

連結の範囲の変更を伴わない子会社株式の売却による収入により財務CFのプラス幅は拡大。

キャッシュポジションは上昇した。

3.2022年3月期業績予想

【3-1 連結業績】

|

|

21/3期 |

構成比 |

22/3期(予) |

構成比 |

前期比 |

|

売上高 |

91,312 |

100.0% |

105,000 |

100.0% |

+15.0% |

|

営業利益 |

9,640 |

10.6% |

15,000 |

14.3% |

+55.6% |

|

経常利益 |

8,227 |

9.0% |

13,600 |

13.0% |

+65.3% |

|

当期純利益 |

8,280 |

9.1% |

7,800 |

7.4% |

-5.8% |

* 単位:百万円

増収増益予想

売上高は前期比15.0%増の1,050億円、営業利益は同55.6%増の150億円の予想。

今期も5G通信やリモートワークに利用されるクラウド側のデータセンター用サーバの増設のほか、自動車搭載用のセンサー類やパワー半導体などの需要増加などにより半導体需給はタイトな状況が続く。

こうした需要増を着実に取り込み、半導体等装置関連事業、電子デバイス事業ともに好調に推移すると見込んでいる。

増収、稼働率の上昇などにより販管費増を吸収し今期も大幅な増益を予想している。売上高営業利益率は前期比3.7ポイント上昇。

為替レート(期中平均レート)は、米ドル107.15円(前期106.43円)、人民元16.45円(同15.42円)と若干の円安の前提。減価償却費は同12.6%減の80億円の予想(前期91億55百万円)。

配当は、普通配当28.00円/株を予定。記念配4.00円/株を含んだ前期の30.00円/株からは実質2.00円/株の増配。予想配当性向は13.4%。投資拡大のため配当性向は21年3月期の15.1%からは低下するが、収益性改善に応じた安定配当による最大限の株主還元を目指す方針だ。

【3-2 セグメント別動向】

セグメント別売上高予想

|

|

21/3期 |

構成比 |

22/3期(予) |

構成比 |

前期比 |

|

半導体等装置関連 |

60,669 |

66.4% |

66,274 |

63.1% |

+9.2% |

|

電子デバイス |

17,273 |

18.9% |

21,366 |

20.3% |

+23.7% |

|

その他 |

13,370 |

14.6% |

17,360 |

16.5% |

+29.8% |

|

連結売上高 |

91,312 |

100.0% |

105,000 |

100.0% |

+15.0% |

* 単位:百万円

(1)半導体等装置関連事業

|

|

21/3期 |

構成比 |

22/3期(予) |

構成比 |

前期比 |

|

真空シール |

8,795 |

14.5% |

11,080 |

16.7% |

+26.0% |

|

石英製品 |

17,116 |

28.2% |

18,867 |

28.5% |

+10.2% |

|

シリコンパーツ |

3,226 |

5.3% |

4,732 |

7.1% |

+46.7% |

|

セラミックス |

12,267 |

20.2% |

14,960 |

22.6% |

+21.9% |

|

CVD-SiC |

2,186 |

3.6% |

2,961 |

4.5% |

+35.5% |

|

EBガン・LED蒸着装置 |

3,872 |

6.4% |

3,670 |

5.5% |

-5.2% |

|

ウエーハ加工 |

4,638 |

7.6% |

– |

– |

– |

|

再生ウエーハ |

– |

– |

137 |

0.2% |

– |

|

装置部品洗浄 |

7,579 |

12.5% |

8,505 |

12.8% |

+12.2% |

|

石英坩堝 |

990 |

1.6% |

1,362 |

2.1% |

+37.6% |

|

半導体等装置関連事業売上高 |

60,669 |

100.0% |

66,274 |

100.0% |

+9.2% |

* 単位:百万円。ウエーハ加工は、21/3期第4四半期から連結対象外。

売上高は前期比9.2%増の662億74百万円の予想。

今期も半導体関連の需要拡大が継続し、半導体マテリアル、洗浄、真空シールいずれも増収を見込む。

ウエーハ加工の非連結化・売上の連結除外が通年で反映される。持分相当の損益を持分法利益として営業外損益に計上する。

◎真空シール

半導体製造装置向け真空シールに加え、半導体製造装置向けチャンバー・ロボット部品等の金属受託加工も伸長する。

<施策>

半導体製造装置メーカーとの共同開発を継続する。

生産設備体制を整備し、投資を継続する。

グループ間の関係を強化しシナジーを獲得する。

グループ各社の既存チャネルやブランドを活用し、中国市場での営業強化、拡販を図る。

◎石英製品

引き続き、半導体の新規設備投資需要、および半導体メーカーの高稼働継続によるリピート需要の旺盛さから、石英は増産基調が続く。

<施策>

21年も大手OEM需要増が継続する為、更なる増産体制を準備中である。中国東台工場での機械加工品向け設備増設と常山工場の増産対応を進める。

山形工場での次世代最先端装置向け製品の開発や試作対応を進める。量産規模も小規模から、21年以降は中規模のステージへ移行する。

◎シリコンパーツ

世界の顧客から増産要請を受け、Si素材、および、Si治具・消耗材の両面で大幅増収を見込んでいる。

<施策>

銀川工場でSi素材(インゴット)からSiパーツ加工・組立の一貫生産体制を構築し、中期的な大規模増産に対応する予定だ。

◎セラミックス製品

マシナブルセラミックス「ホトベール」については、従来の半導体検査治具用の販売が堅調であるのに加え、新型半導体検査治具用の販売伸びを予想している。

ファインセラミックスについては、海外、国内ともエッチング、成膜装置向け部品が更に増加する予想。

<施策>

マシナブルセラミックスは、設備増強により新規顧客の要望の強い微細化新型検査治具の増産に対応するほか、高機能物性マシナブルセラミックスの拡販に注力する。

また、医療、分析関係部品などにも引き合いがあり拡販に注力する。

ファインセラミックスについては、誘電特性に優れたアルミナ材料の新規半導体装置用部品増産に対応する。

◎CVD-SiC製品

中国向け半導体設備増強および高い装置稼働率が寄与し部材需要が増加。中国顧客の需要が大幅に伸長する見通し。

<施策>

需要増に対応する生産体制整備を進める。

半導体製造装置メーカーへの新規採用を働き掛けるほか、SiC半導体に関わる部材開発や試作体制の強化に取り組む。

◎ウエーハ加工

前期第3四半期より12インチの売上計上が始まった。

今期は非連結により売上計上はないが、6インチは月産42万枚規模で好調が持続する見通し。8インチ需要は回復から年内に月産30万枚体制を目標としている。12インチは月産3万枚から10万枚体制へ拡大する。

<施策>

第三者割当増資を実施。12インチは2022年中に杭州工場で月産20万枚体制へと増強する。

◎部品洗浄

中国内の5拠点7工場での増産対応を継続する。

生産規模拡大が見込まれる中国の半導体・FPDメーカー向けに増収を見込む。

<施策>

安徽省の銅陵工場を主力孫会社として組織再編を進める。今後は上海に分析センターを設け、より最先端分野を取り込む。

(2)電子デバイス事業

|

|

21/3期 |

構成比 |

22/3期(予) |

構成比 |

前期比 |

|

サーモモジュール |

13,036 |

75.5% |

14,586 |

68.3% |

+11.9% |

|

パワー半導体 |

3,491 |

20.2% |

5,678 |

26.6% |

+62.6% |

|

磁性流体・その他 |

746 |

4.3% |

1,102 |

5.2% |

+47.7% |

|

電子デバイス事業売上高 |

17,273 |

100.0% |

21,366 |

100.0% |

+23.7% |

* 単位:百万円

◎サーモモジュール製品

自動車向けの温調シートは、前年比ほぼ横ばいの見通し。自動車新用途の開拓、事業化を推進する。

自動車以外のその他の産業向けとしては、引き続き5Gインフラ整備に連動した通信機器用途は堅調な見通し。民生向けも更なる用途拡大を予想。医療向けもPCR検査用途も含め堅調な見通しである。

<施策>

サーモモジュールのサブアッセンブリ品の世界的拡販活動を展開する。

自動車向けアプリケーション開拓を更に強化し、3~5年のタームでの量産化を目指す。

業務提携した大泉製作所(東証マザーズ、6618)との主に自動車用途でのシナジーを模索・検討する。

4.資金調達・財務運営について

【4-1 資金調達と財務状態】

21年3月期は、ウエーハ子会社株式の一部を売却(308億円)し、これを原資に有利子負債404億円を返済した。

これにより自己資本比率は前期末の25.5%から37.9%に上昇。D/Eレシオも1.56から0.61に低下し、財務安全性が改善された。

一方今後の成長スピードを加速させるため、半導体分野や電子デバイス生産増強等(240億円)及び再生ウエーハ等の長期・戦略投資(160億円)のために400億円の設備投資を計画しているが、中国子会社が第三者割当増資などにより、今期すでに約186億円を調達済。

今後は、成長投資実行に向け、IPO等も含めて資金調達手段を多様化させ適切な調達方法を検討していく。

【4-2財務運営について】

◎現状認識と同社の事業方針

半導体市場の拡大基調が継続しており、中国市場の発展を捉えた事業機会も豊富である。また、電子デバイスも自動車・EV市場向け市場の成長が見込まれる。

こうした好環境を捉え、成長が期待される半導体分野・電子デバイスの増産投資を進め、業界におけるポジションを引上げる。長期的な戦略投資も積極的に検討し、事業成長と利益成長を徹底的に追及する考えだ。

◎財務の状況と対応

前期は半導体ウエーハ子会社の再編により有利子負債を削減し、財務安全性が改善したほか、中国外部資本を子会社各社で導入し、連結子会社や持分法適用として連結財務に取込んでいる。

今後は、財務強化を継続し、事業機会・投資機会と財務の適切なバランス確保に努める。

具体的には、当期純利益をKPI化するとともに、設備投資・投資水準の管理を継続する。投資リターンやROIC管理の強化・浸透を図る。ROICは、3年以内に5%以上とすることを目途とする。

また、資金調達についても、中国資本導入等の検討を進めながら、事業・投資機会と財務との適切なバランス確保に努める考えだ。

5.新中期経営計画(22/3期~24/3期)

同社では、今期をスタートとする3か年の中期経営計画を策定・公表した。

【5-1 21/3期の振り返り】

旺盛な半導体需要を受け、各製品・サービスが伸長し、増収・大幅増益で過去最高を更新した。

設備投資に関しては、計画294億円に対し実績は142億円であったが、ウエーハ子会社非連結化の影響が52億円あった。21/3月期末の設備関係未払金は82億円で、需要旺盛なマテリアル製品、洗浄、パワー基板に加え、再生ウエーハ、シリコンパーツ等への積極投資が必要と考えている。

前述のように、有利子負債の削減が進み、財務安全性は改善した。

また、グローバルニッチ企業の子会社化や、国内有数のメーカーとの提携なども進め、製品ラインアップ拡充と取引網の強化にも取り組んだ。

【5-2 市場環境についての認識】

同社が事業の対象とする半導体関連の分野別市場規模は、半導体/IC市場 約4,500億ドル、半導体製造装置前工程市場 約700億ドル、材料・消耗品・アッセンブリ・コンポーネント市場 約500億ドルで合計すると約5,700億ドル、日本円で約62兆円という巨大市場である。

足元の半導体市場は、2019年に前年比12.0%減とマイナス成長になったものの、2020年前年比5.1%増、21年同8.4%増と堅調な成長軌道に回復している。

地域別では、アジア市場が牽引している。

同社事業との関係が深い半導体前工程装置市場も、2019年に落ち込んだものの、2020年以降はプラス成長が見込まれている。

また、2020年の中国の半導体製造装置販売額は前年比39%増の187.2億USDと大きく伸長し、台湾を抜いて中国が世界

1の半導体市場となった。

【5-3 新中期経営計画の基本方針】

「事業成長」「財務強化」「品質強化」「人材強化」それぞれについて以下のような基本方針を掲げている。

|

事業成長 |

事業成長・利益成長を徹底的に追及、成長投資を継続 |

|

成長期待の高い半導体分野、電子デバイス分野での増産投資を進め、当社ポジションを引上げ 将来の成長に向け、EV(電気自動車)関連等への投資も推進 |

|

|

財務強化 |

財務強化を更に推進、投資機会と財務状況の適切なバランスを確保 |

|

当期純利益をKPI化、投資リターン・ROIC管理を強化、外部資本活用を適切に検討 |

|

|

品質強化 |

「品質は命」と考え、品質管理の強化を進める |

|

品質管理、自動化・デジタル化による生産体制強化を推進 |

|

|

人材強化 |

人材の強化、組織の構造改革を推進 |

|

企業規模が拡大するなか、更に持続的な成長を実現するため、人材の採用・育成、組織態勢の改革、企業文化の醸成を推進 |

【5-4 事業成長:各事業の取り組み・目標】

(1)半導体装置関連セグメント

同セグメントでは、石英製品、シリコンパーツ、セラミックス、CVD-SiCからなる主力のマテリアル製品に加え、真空シール、洗浄・再生ウエーハをサービスとしてラインアップしている。

こうした製品ポートフォリオの強みは、真空シールのような設備投資の増減との相関度合いが高い製品のみでなく、半導体デバイスメーカーの生産稼働との相関度合いが高いリピート消耗材であるマテリアル製品を有していること、およびサービスの提供により幅広い各種需要を取り込むことができる点である。

①半導体マテリアル

半導体市場は、5G関連やテレワークによるデータセンターの需要拡大等、堅調に推移する見通しである。

半導体マテリアル製品については消耗品需要が多いため、一部投資連動型もあるものの半導体メーカーの生産稼働率に連動する割合が高い。

半導体前工程製造装置市場は、21年、22年と前年比プラス成長見通しであることから、マテリアル製品も随時生産能力を増強し、需要増に対応する。

石英製品

消耗品需要の底堅さを反映し、マテリアル群の中でも特に順調に売上を伸ばしていく見通し。

中国の浙江省杭州・常山、江蘇省東台、日本の山形市に工場を配置し、増産を継続中である。

セラミックスとCVD-SiC

日本における「材料、加工、コーティング技術」の開発優位性を強みとして事業を拡大する。

マシナブルセラミックスは、レーザー加工(高付加価値)プローブカード向けを強化する。

中国の浙江省杭州工場では、需要が旺盛なファインセラミックスの生産能力増強に対応中である。

シリコンパーツ

これまで、生産拠点をシリコンパーツ用インゴット製造は銀川、加工・組立を杭州としてきたが、顧客からの大規模な増産要請に対応するため、今後は、銀川のインゴット製造の増産、および新たに銀川にも加工・組立工程を設置し、銀川で大規模な一貫生産体制を構築する予定である。

②半導体サービス

部品洗浄

中国国内に特化した事業であり、半導体、およびFPD(有機EL、液晶)顧客の生産拡大に連動して毎年順調に事業規模を拡大している。

半導体マテリアル製品と同様に、顧客の生産稼働に連動する「ストック型」事業の為、安定した売上が確保できる。

今後も事業拡大が堅調に続く見通しで、5拠点7工場を整備し、増産対応を継続している事から、中国国内での同社シェアは60%に迫る。顧客の近くできめ細かいサービスを展開するため、21年中には6拠点9工場体制へ拡大する計画。

安徽省銅陵の政府系ファンドも出資先に加わったことから、安徽省の銅陵を中心とする組織再編を実施し、中国内市場で上場するための準備を開始した。

中国半導体、FPD顧客の、銅陵での生産能力増強を予定している。

再生ウエーハ

今期から立ち上がる新サービス。

ウエーハ事業のリソースおよび洗浄事業のノウハウを転用する。被膜除去プロセスは、パートナーとの技術提携により取り組んでいく。

20年11月に安徽省銅陵市内に竣工した再生ウエーハ工場は、21年4-6月に試作を開始し、10-12月に量産を開始する予定である。

中国半導体国産化の加速により、ウエーハ再生需要が急増しており、12インチを中心に、旺盛な顧客需要に対応するため、第1期の月産能力を6.5万枚から12万枚に増強した。最終的には20万枚を想定している。

投資資金を調達するために、第三者割当増資を20年12月、21年3月に実施し、合計11.4億円(7.1億人民元)の増資を実施した。

この結果、再生ウエーハ子会社「安徽富楽徳長江半導体材料股份有限公司」の資本金は、189.9億円(12.1億人民元)となった。今後、複数の政府系ファンドの出資比率が増加し、フェローテックグループの株式保有比率は、70.0%から41.3%に低下する予定。

半導体ウエーハ(非連結の事業)

半導体ウエーハ子会社(CCMC(旧FTHW))の株式譲渡、及び2度に渡る第三者割当増資により、フェローテックグループの株式保有は22/3期中に23%台へ低下する。21/3期第4四半期から持分法適用関連会社に異動している。

6インチの足元での需要は堅調。21年度も月産42万枚体制を維持する。

8インチは自社での直販体制を強化中で、上海・杭州で21年度内に月産35万枚体制へ引き上げる。設備能力は月産45万枚体制を保有している。

12インチは月産3万枚体制から、段階を踏み、22年度内に20万枚体制を構築する予定。設備投資資金は、中国内での第三者割当増資を活用する。

21年度末には、月産7万枚体制を目標に増産中である。

杭州ウエーハ工場の8インチ、12インチの新規顧客認定を強化するとともに、量産規模を拡大中である。

SiC(炭化ケイ素)事業

20年10月安徽省銅陵市に、中国科学院、政府・民間系ファンドとの合弁会社を設立し、中国での最先端半導体(第三世代半導体)として今後の市場成長が期待される、SiC(炭化ケイ素)単結晶のインゴット、ウエーハの開発、製造に取り組むこととした。2021年中の竣工・設備納入・試作開始を計画している。

SiC(炭化ケイ素)単結晶は、結晶育成(大口径化)、基板化加工、電気特性制御、結晶欠陥制御などの技術的難易度が高い。

欧米、日本の一部企業が量産化を実現している中、中国では、電気自動車などの自国需要が増大する中で、国産化実現を目指す戦略技術である。

フェローテックグループは、半導体Si単結晶事業で培った欠陥制御技術や装置製造技術および、CVD-SiC(半導体製造装置向け治具)事業を通じたSiCに対する知見と顧客基盤を有しており、中国科学院の知財や人材、政府・民間系ファンドおよび政府補助金による資金を活用し、SiC(炭化ケイ素)単結晶のインゴット、ウエーハの開発・製造技術を確立する。

(2)電子デバイスセグメント

サーモモジュール

5Gの通信機器用途が拡大中だ。中国における5G用通信基地局数は、20年64万カ所、21年77万カ所、22年73万ヵ所と毎年多数の設置が計画されている。

その他、PCR検査向けなどバイオ用途が拡大しているほか、民生用(ウェアラブル)やIoT・家電関連など、社会のデジタル化に伴い用途・需要が益々伸長する見通しである。

今後も更なる事業領域及び用途拡大を目指し、前期実施したロシアRMT社子会社化やカドー社とのアライアンス締結を活かして、通信分野などの高付加価値モジュール技術の取り込みを図るほか、温度管理技術を活用したコンシューマー製品(肌着やジャケットの温度調節)の投入を検討している。

パワー半導体基板

21/3期は、コロナ禍で産業機器、車載向け需要減の影響を受けたが、通期では前年比23.0%の増収であった。

世界的な消費電力削減のトレンドの波に乗り、需要は順調に拡大中で、パワー半導体市場は2030年に4.2兆円規模まで成長すると予想されている。

中国国内、およびグローバルメーカーからの認定取得数も増加中である。

現在、家電・産業機器向けDCB基板、及び自動車向けなどのAMB基板を増産対応中。

江蘇省東台のパワー半導体基板工場は生産能力拡大中で、来期以降も増収の見通しである。

月産能力は2021年内、上海・東台工場のDCB基板が60万枚から100万枚へ、AMB基板は10万枚から20万枚へ拡大する計画。

更に、高耐熱・高強度のDPC基板を投入し、光通信やパワーLED製品等への展開も強化する予定で、将来的には、江蘇省東台市の子会社を中国市場に上場させる事も検討している。

【5-5 成長投資と財務強化】

投資金額は3年間で総額950億円を予定している。

半導体分野、電子デバイス等の市場拡大機会を捉えた増産投資(550億円)を実行すると共に、「半導体分野の製品レンジ拡充」「EV、新エネルギー車関連」「新たな柱となる事業への投資」など、長期的な成長に向けた戦略投資(400億円)を積極的に検討する。

長期投資については、ROICを3年以内に5%以上達成を目途とし、投資案件を検討する。

この投資計画950億円の原資として、営業キャッシュフロー(当期純利益+減価償却費)は650億円を計画しており、当期利益をKPIとし、利益増加による積み上げを図る。また、投資水準の管理、投資リターン・ROIC管理を強化する。

再生ウエーハ事業のような中国市場における戦略的・長期的な投資や新規事業には中国資本の導入を検討する。

部品洗浄、パワー半導体基板、シリコンパーツ・石英坩堝については、IPOや新株発行による資金調達を目指す考えだ。

いずれの場合でも、財務強化を継続し、事業機会・成長投資と財務の適切なバランス確保に努める。

【5-6 品質強化・人材強化】

更なる業績拡大を実現し、持続的な発展を図るため、「品質強化」と「人材強化」を経営の重点項目に置き、経営のリーダーシップにより推進する。

品質強化においては、「品質は命」と考え、品質を第一とする行動、事業運営、文化を醸成することを目標とし、自動化・デジタル化を推し進め、生産体制を強化する。

人材強化においては、売上・企業規模が拡大するなか、人材と組織の抜本的な強化を実現する。高スキル人材を採用・活用しするとともに現在いる人材の成長を図り、融合させる。成長を実現するため、企業文化を醸成・浸透させる。

【5-7 数値目標・KPI】

半導体市場の当面の伸長を背景に、最終年度24年3月期の売上高は1,500億円を目標としている。

また、最適な事業ポートフォリオの確立に取り組み、営業利益率を16.7%まで引き上げる。

(1)全社

|

|

21/3期 |

22/3期(予) |

23/3期(予) |

24/3期(予) |

CAGR |

|

売上高 |

91,312 |

105,000 |

125,000 |

150,000 |

+18.0% |

|

半導体等装置関連 |

60,669 |

66,274 |

74,434 |

89,605 |

+13.9% |

|

電子デバイス |

17,273 |

21,366 |

35,256 |

43,554 |

+36.1% |

|

その他 |

13,370 |

17,360 |

15,310 |

16,841 |

+8.0% |

|

営業利益 |

9,640 |

15,000 |

19,000 |

25,000 |

+37.4% |

|

売上高営業利益率 |

10.6% |

14.3% |

15.2% |

16.7% |

– |

|

当期純利益 |

8,280 |

7,800 |

11,000 |

15,000 |

+21.9% |

|

売上高当期純利益率 |

9.1% |

7.4% |

8.8% |

10.0% |

– |

|

ROE |

14.3% |

– |

– |

15.0% |

– |

|

ROIC |

7.2% |

– |

– |

8.0% |

– |

|

自己資本比率 |

37.9% |

– |

– |

40.0%超 |

– |

|

設備投資額 |

14,297 |

40,000 |

29,000 |

26,000 |

– |

*単位:百万円。CAGRは21/3期から24/3期までの年平均成長率。同社資料を基にインベストメントブリッジが計算。

(2)セグメント・製品

各種施策を着実に実行し、半導体マテリアル、サーモモジュール、部品洗浄、パワー半導体基板、再生ウエーハといった事業・製品の拡大に注力する。

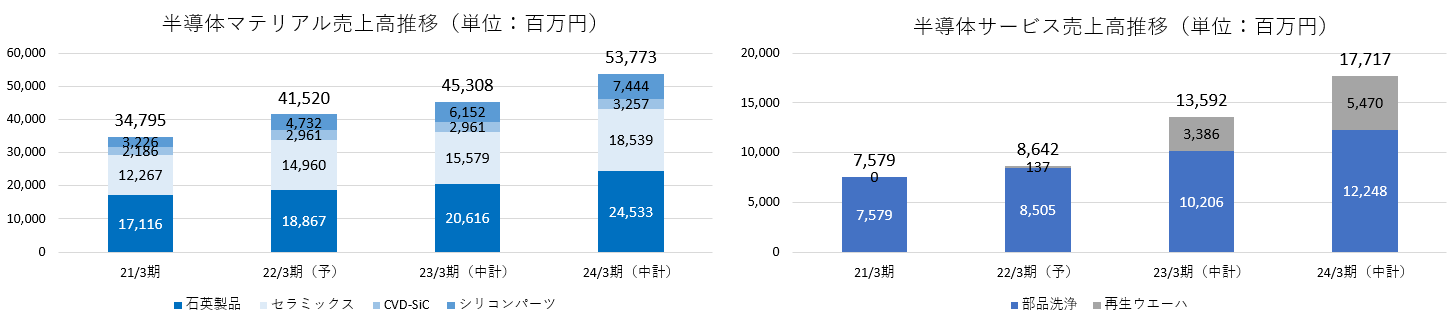

①半導体等装置関連

|

|

21/3期 |

22/3期(予) |

23/3期(予) |

24/3期(予) |

CAGR |

|

半導体マテリアル |

34,795 |

41,520 |

45,308 |

53,773 |

+15.6% |

|

石英製品 |

17,116 |

18,867 |

20,616 |

24,533 |

+12.8% |

|

セラミックス |

12,267 |

14,960 |

15,579 |

18,539 |

+14.8% |

|

CVD-SiC |

2,186 |

2,961 |

2,961 |

3,257 |

+14.2% |

|

シリコンパーツ |

3,226 |

4,732 |

6,152 |

7,444 |

+32.1% |

|

半導体サービス |

7,579 |

8,642 |

13,592 |

17,717 |

+32.7% |

|

部品洗浄 |

7,579 |

8,505 |

10,206 |

12,248 |

+17.4% |

|

再生ウエーハ |

0 |

137 |

3,386 |

5,470 |

+531.9% |

|

半導体金属・装置 |

18,295 |

16,112 |

15,534 |

18,115 |

-0.3% |

|

半導体等装置関連 |

60,669 |

66,274 |

74,434 |

89,605 |

+13.9% |

*単位:百万円。CAGRは21/3期から24/3期までの年平均成長率。同社資料を基にインベストメントブリッジが計算。再生ウエーハは22/3期から24/3期まで。

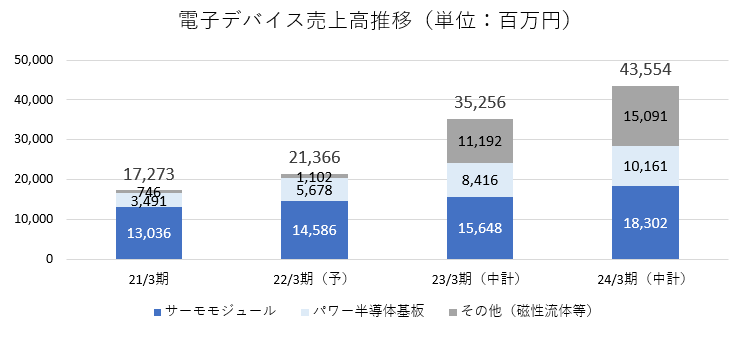

②電子デバイス

|

|

21/3期 |

22/3期(予) |

23/3期(予) |

24/3期(予) |

CAGR |

|

サーモモジュール |

13,036 |

14,586 |

15,648 |

18,302 |

+12.0% |

|

パワー半導体基板 |

3,491 |

5,678 |

8,416 |

10,161 |

+42.8% |

|

その他(磁性流体等) |

746 |

1,102 |

11,192 |

15,091 |

+172.5% |

|

電子デバイス |

17,273 |

21,366 |

35,256 |

43,554 |

+36.1% |

*単位:百万円。CAGRは21/3期から24/3期までの年平均成長率。同社資料を基にインベストメントブリッジが計算。その他(磁性流体等)は同社資料よりインベストメントブリッジが算出。

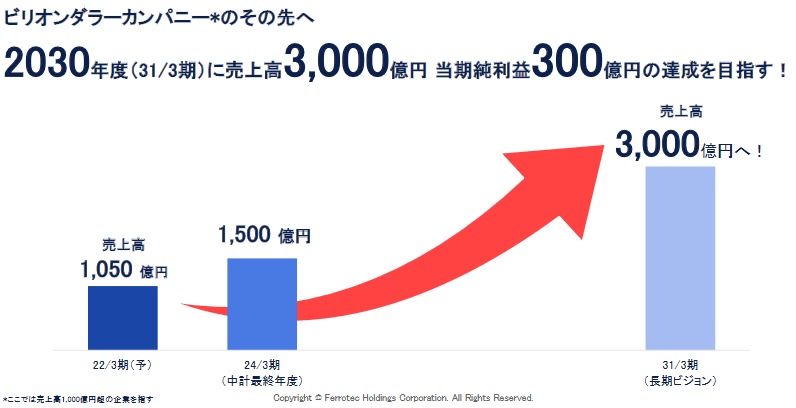

【5-8 長期ビジョン】

今回の中期経営計画の先、2031年3月期には「売上高3,000億円、当期純利益300億円」達成という長期ビジョンを掲げている。

(同社資料より)

6.今後の注目点

前期に続き、今期も大幅な増益を予想している。株価もこの業績を好感して急騰。2018年1月の高値を抜き3,000円台に入ってきた。

ちなみに、2018年1月につけた月足ベースの高値2,900円の、その時点での予想EPS126.67円(2018年3月期第3四半期決算短信より)によるPERは23倍で、現在のPERはそれよりも低水準にある。また現在5Gがようやく普及し始めた中、既に6Gについての話題も上り始めているほか、CASE、IoT、ロボティクスなど、半導体の使用用途および使用量は2018年当時よりもはるかに広範で大量となっている。需給状況が緩む時期は、いずれ訪れるだろうが、当面は良好な事業環境が継続するであろう。

順調な拡大が見込まれる現在の主力製品群である半導体マテリアルに加え、再生ウエーハ、パワー半導体基板など新たな急成長製品の動向、計画に対する進捗を注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役会設置会社 |

|

取締役 |

8名、うち社外2名 |

|

監査役 |

3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2020年08月18日)

基本的な考え方

当社は、企業価値を高め、株主、顧客、取引先、地域社会などステークホルダーに信頼され支持される企業となるべく、経営の健全性を重視し、併せて、経営環境の急激な変化にも迅速かつ的確に対応できる経営体制を確立することが重要であると考えております。当社の提出日現在における企業統治の体制の模式図は、Ⅴその他 2.その他のコーポレート・ガバナンス体制等に関する事項に記載しております。

当社の取締役会は、代表取締役社長賀賢漢が議長を務めております。その他メンバーは代表取締役会長山村章、代表取締役副社長山村丈、取締役若木啓男、取締役鈴木孝則、取締役宮永英治、社外取締役中村久三、社外取締役柳澤邦昭の8名(うち社外取締役2名)で構成されており、毎月の定例取締役会のほか、重要案件が生じたときは、機動的にその都度、臨時取締役会を開催しております。取締役会は、法令・定款に定められた事項のほか、取締役会規則に基づき重要事項を決議し、各取締役の業務執行の状況を監督しております。取締役会には、すべての監査役が出席し、取締役の業務執行の状況を監視できる体制となっております。また、経営環境の変化に迅速に対応できるよう取締役の任期は1年としております。

当社は、監査役会制度を採用しております。常勤社外監査役樋口隆昌、社外監査役藤本豪、監査役吉田勝の常勤監査役1名及び非常勤監査役2名で構成されており、うち2名が社外監査役であります。監査役会は、監査役会規則において年8回以上開催することを定められており、原則毎月1回開催し、必要に応じて随時監査役会を開催しております。常勤監査役は、取締役会のほか、執行役員会等の重要な会議に出席し、必要に応じて意見陳述を行う等、常に取締役の業務執行を監視できる体制となっております。また、内部監査室及び会計監査人と随時情報交換や意見交換を行うほか、定期的にミーティングを行う等連携を密にし、監査機能の向上を図っております。

業務執行につきましては、現在、執行役員9名[内、男性8名、女性1名/内、取締役4名(内、男性4名)]をそれぞれ担当職務・部門責任者として配置し、業務執行上の役割分担を明確にしており、毎月執行役員会を開催し、取締役会付議事項を含む重要案件について審議しております。

当社は、後藤法律事務所との法務顧問契約に基づき、業務上必要に応じて法務に関わる助言を受けております。会計監査人であるEY新日本有限責任監査法人とは、監査契約に基づき会計監査を受けており、監査の過程及び監査終了後において指摘等に関する報告を受けております。東京証券取引所JASDAQスタンダードに上場する企業として、開示規定に定める事象がおきた場合は、遅滞なく情報の開示に努めております。