(6050)イー・ガーディアン株式会社 増収増益、通期予想も上方修正

|

高谷 康久 社長 |

イー・ガーディアン株式会社(6050) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

サービス業 |

|

代表者 |

高谷 康久 |

|

所在地 |

東京都港区虎ノ門1-2-8 虎ノ門琴平タワー8F |

|

決算月 |

9月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,822円 |

10,130,418株 |

28,588百万円 |

25.3% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

– |

– |

108.26円 |

26.1倍 |

427.02円 |

6.6倍 |

*株価は6/28終値。各数値は2021年9月期第2四半期決算短信より。ROE、BPSは前期末実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2017年9月(実) |

5,067 |

811 |

840 |

572 |

56.57 |

6.00 |

|

2018年9月(実) |

5,902 |

1,039 |

1,049 |

736 |

72.05 |

8.00 |

|

2019年9月(実) |

6,535 |

1,167 |

1,201 |

840 |

82.60 |

9.00 |

|

2020年9月(実) |

7,845 |

1,339 |

1,380 |

980 |

96.77 |

10.00 |

|

2021年9月(予) |

9,621 |

1,737 |

1,795 |

1,096 |

108.26 |

– |

* 予想は会社予想。単位:百万円、円。

イー・ガーディアン(株)の2021年9月期第2四半期決算の概要と2021年9月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2021年9月期第2四半期決算概要

3.2021年9月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 21/9期上期は前年同期比27.3%の増収、同37.5%の営業増益。動画領域に注力したソーシャルサポートが同64.5%増と高成長が継続した他、動画広告に対する審査に注力したアド・プロセスが同20.1%増、グループ会社の健闘に加え、グループシナジーを強みに、EGセキュアソリューションズが既存顧客への深耕営業や新規開拓を行ったことでサイバーセキュリティが同50.4%増となった。

- 2021年5月10日付で21/9期予想を上方修正。売上高は88.62億円から96.21億円、営業利益は15.26億円から17.37億円、経常利益は15.57億円から17.95億円、当期純利益は10.43億円から10.96億円とそれぞれ大幅に引き上げた。市場拡大を背景に動画関連売上が増加したソーシャルサポートが足元で好調であることに加え、アド・プロセス売上も同じく好調に推移。また、グループ各社のシナジー効果が発揮されてサイバーセキュリティ売上に関しても需要の取り込みが堅調に進捗していることから、予想を引き上げた格好だ。

- ソーシャルサポート、アド・プロセス、サイバーセキュリティの領域に関しては、市場拡大の追い風もあって、高成長を見せており安心感がある印象だ。特にグループ会社間のシナジー発揮が顕在化しつつあるセキュリティ分野においては、一段の成長に向けた更なる製品開発の動向に期待がかかる。一方、ゲームサポート領域では需要を上手く取り込めておらず、売上の苦戦が見られている状況。新規投入した「LQAサービス」はレポート内でも述べた通り、ゲームをメインとしつつも、それに限らずWebシステム、機器の説明書などにおいても機能させることができるため、引き続き動向を見守りたい。

1.会社概要

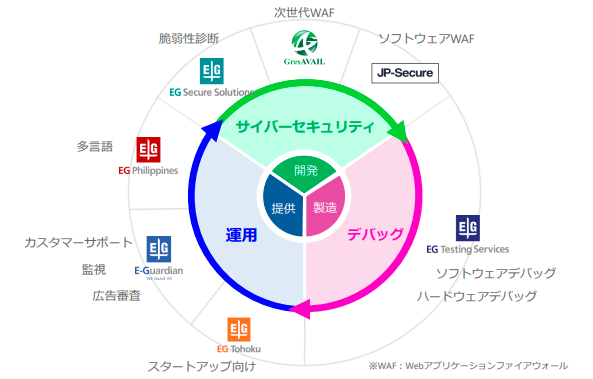

経営理念として「We Guard All」を掲げ、グループでサイバーセキュリティからデバッグ、運用まで、上流から下流までを、ネットセキュリティのワンストップサービスを提供している。20年以上にわたる運用実績を誇り、国内外に拠点を展開。顧客数は1,000社を超える。グループは、投稿監視・カスタマーサポート・広告審査等を手掛ける同社の他、連結子会社6社。サイバーセキュリティ・脆弱性診断等のEGセキュアソリューションズ(株)、クラウド型セキュリティ製品の開発・販売を行う(株)グレスアベイル、ソフトウェア型Web Application Firewall(WAF)の開発・販売を行う(株)ジェイピー・セキュア、Webシステム・IoTのデバッグ(第三者検証)を手掛けるEGテスティングサービス(株)、投稿監視を中心に展開し、ローコストオペレーションを強みに低単価案件の収益化能力に優れるイー・ガーディアン東北(株)、及びグローバル展開の拠点であるE-Guardian Philippines Inc.。

(同社資料より)

1-1 事業区分と成長戦略

事業は、ソーシャルサポート、ゲームサポート、アド・プロセス、サイバーセキュリティ、その他の5業務に区分され、いずれも件数に応じた課金体系を採用しており(一部サービスを除く)、高品質なサービスをリーズナブルな価格で提供している。

ソーシャルサポート

ソーシャルネットワークサービス(SNS)やECメディア等のソーシャルメディアへの投稿を監視する投稿監視や問い合わせ対応を24時間365日体制で提供しており、多様なニーズを取り込むべく、風評調査、多言語対応、サイト運用、分析等にサービスの幅を広げている。人による目視監視(ヒューマンリソース)に加え、投稿監視システム「E-Trident」や人工知能型画像認識システム「ROKA SOLUTION」の活用で対応している。低単価案件等には、ローコストオペレーションを強みとするイー・ガーディアン東北(株)が対応している。

決済事業者の加盟店審査を代行する「加盟店審査・登録申請サポートサービス」やリアルタイムAI動画監視フィルタの開発等も行っている。

ゲームサポート

ゲームの開発から運用までをワンストップでサポートしている。デバッグを手掛けるEGテスティングサービス(株)と連携したサービス、プロモーション、ソーシャルアプリやオンラインゲーム等のカスタマーサポート、更にはフィリピン現地法人E-Guardian Philippines Inc.が海外企業の日本進出支援(ローカライズ、デバッグ、脆弱性診断、運用等)と日本企業の第3国への進出支援を行っている。カスタマーサポートでは、バグ(苦情)、機能の使い方(質問)、更にはゲーム内での不正行為の通報等について、チャットボット(「チャット」と「ロボット」を組み合わせた自動会話プログラム)、メール、電話で対応している。

アド・プロセス

広告審査業務に加え、広告枠管理、入稿管理、広告ライティング及び広告運用代行等の業務受託を行っており、顧客のもとに常駐して業務を実施する常駐型のサービスも提供している。また、画像内物体検知システム「Kiducoo AI(キヅコウ エーアイ)」を活用し、マーケティング支援及び著作権侵害のパトロール等のサービスも提供している。

サイバーセキュリティ

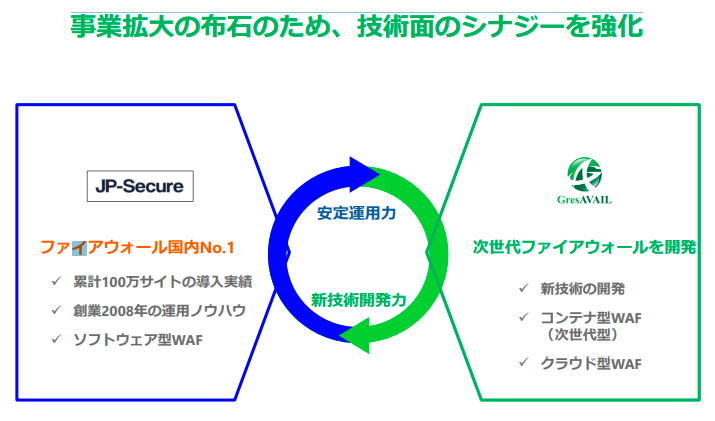

EGセキュアソリューションズ(株)が提供する、ウェブアプリケーション等の脆弱性診断(脆弱性検査)や各種サイバーセキュリティに関するコンサル・支援、(株)グレスアベイルが提供するクラウドセキュリティやサイバー攻撃対策に関するソリューション、(株)ジェイピー・セキュアが提供するソフトウェア型WAF「SiteGuard(サイトガード)シリーズ」によるWebサイトの脆弱性を悪用した攻撃を防御するソリューション等の収益が計上されている。

なお、次世代クラウド型WAF「GUARDIAX SaaS版」が、独立行政法人情報処理推進機構(以下「IPA」)が行う「セキュリティ製品の有効性検証の試行」において対象製品として選定され、「製品機能・性能」、「運用性」、「導入容易性」の3つの観点での検証が行われた。その結果、以下4つの差別化ポイントについて有効性の確認を受けている。

(1)強固な防御ルールであること

(2)偽陽性が少ないこと

(3)攻撃状況が判るダッシュボードが用意されていること

(4)防御ルールをWebサイト単位でチューニングできること

その他

EGテスティングサービス(株)によるWebシステム・IoTのデバッグ(第三者検証)等の収益が計上されている。

1-2 強み - 人とシステムによる低コスト・高品質の実現、リスク高度化とサービス多様化への対応力 ―

TVゲーム・携帯ゲームがソーシャルゲーム・クラウドゲームに、電話問い合わせがメール・チャットに、現金決済・クレジットカード決済が電子決済・仮想通貨・Fintechにそれぞれ代わり、SNSやブログ等のソーシャルWebサービスが、CtoC、シェアリングサービス、VR、ARと多様化している。これに伴い、標的型攻撃、ランサムウェアによる被害、脆弱性対策情報の悪用、インターネットバンキングの不正利用、スマートフォンへの攻撃、個人情報の窃取、更にはサービスの妨害を目的とした攻撃等、リスクも高度化しており、セキュリティ侵害は年々深刻化している。

こうした中、同社は、セキュリティのワンストップサービスを構築し、ネットの安心・安全に必要なものを全て提供している。強みは、「①人とシステムによる低コスト・高品質の実現と②リスク高度化とサービス多様化への対応力」。①人とシステムによる低コスト・高品質の実現では、人による目視監視(ヒューマンリソース)と、人工知能型テキスト監視システム、人工知能型画像認識システム、画像内物体検知システム、及びRPAによる低コスト・高品質なサービスを24時間・365日提供している。②リスク高度化とサービス多様化への対応力では、18/9期に、IoTセキュリティ・コンサルティング、セキュリティ診断サービス、及びスマホ脆弱性診断を導入した。また、仮想通貨の広告パトロール、シェアリングエコノミー本人認証、IoTセキュリティ・コンサルティング、ゲームコンシェルジュ、e-Sports、インフルエンサーパトロール、ライブコマースパトロールといった新領域に参入した。

1-3 ESGの取り組み

Environmental(環境)の観点からは、書類の電子化やペーパーレス化、資源の有効活用を実施。

Social(社会)の観点からは、インターネットセキュリティ事業を通じて貢献する他、働く環境づくりに注力。具体的には、短時間勤務制度、時差出勤、在宅勤務など様々な働き方を取り入れる他、残業削減や誕生日休暇などの制度を導入することで労働環境の整備やワークライフバランスに取り組んでいる。

Governance(企業統治)については、新たに任意の指名委員会および報酬委員会を設置している他、社外取締役の構成比50%、社内取締役の任期を1年とするなど、客観性・透明性の確保に努めている。

2.2021年9月期第2四半期決算概要

2-1 連結業績

|

|

20/9期上期 |

構成比 |

21/9期上期 |

構成比 |

前年同期比 |

期初予想 |

予想比 |

|

売上高 |

3,738 |

100.0% |

4,760 |

100.0% |

+27.3% |

4,282 |

+11.2% |

|

売上総利益 |

1,298 |

34.7% |

1,670 |

35.1% |

+28.7% |

- |

– |

|

販管費 |

666 |

17.8% |

802 |

16.9% |

+20.4% |

- |

– |

|

営業利益 |

631 |

16.9% |

868 |

18.2% |

+37.5% |

697 |

+24.5% |

|

経常利益 |

646 |

17.3% |

907 |

19.1% |

+40.3% |

723 |

+25.4% |

|

親会社株主帰属利益 |

431 |

11.5% |

569 |

12.0% |

+31.9% |

476 |

+19.4% |

* 単位:百万円

前年同期比27.3%の増収、同37.5%の営業増益

売上高は前年同期比27.3%増の47.60億円。動画領域に注力したソーシャルサポートが同64.5%増と高成長が継続した他、動画広告に対する審査に注力したアド・プロセスが同20.1%増、グループ会社の健闘に加え、グループシナジーを強みに、EGセキュアソリューションズが既存顧客への深耕営業や新規開拓を行ったことでサイバーセキュリティが同50.4%増となった。

営業利益は同37.5%増の8.68億円。売上の増加に加え、販管費の抑制も寄与し大幅な増益となった。また、同社は4月12日付で上期予想を上方修正していることもあり、各項目において修正後の予想値に沿った着地となっているが、期初予想からは大きく上振れる好調な業績推移となっている。

2-2 業務別動向

|

|

20/9期上期 |

構成比 |

21/9期上期 |

構成比 |

前年同期比 |

|

ソーシャルサポート |

1,472 |

39.4% |

2,422 |

50.9% |

+64.5% |

|

ゲームサポート |

1,266 |

33.9% |

1,124 |

23.6% |

-11.3% |

|

アド・プロセス |

472 |

12.6% |

566 |

11.9% |

+20.1% |

|

サイバーセキュリティ |

– |

– |

315 |

6.6% |

– |

|

その他 |

527 |

14.1% |

332 |

7.0% |

– |

|

売上高合計 |

3,738 |

100.0% |

4,760 |

100.0% |

+27.3% |

* 単位:百万円。サイバーセキュリティ業務の拡大に伴い、その他業務の売上を「サイバーセキュリティ」と「その他」に区分。

ソーシャルサポート

売上高24.22億円(前年同期比64.5%増)。新型コロナウイルスの影響によるリモートワークの増加や外出自粛によって、インターネットサービスは需要の増減等、様々な影響が出た。こうした中、同社は、これまでに蓄積したノウハウとリアルタイムAI動画監視フィルタの活用による高効率な監視サービスの強みを活かして、コロナ禍においても成長が続く動画領域に注力したことが奏功し、売上が大きく伸びた。特にコロナ禍の中で案件が拡大しているフードデリバリー関連、新型コロナウイルスの感染防止の観点から非接触決済需要が増加したことに伴って加盟店審査の増加が生じたキャッシュレス関連の売上が支えに。

なお、リアルタイムAI動画監視フィルタは、動画市場での監視サービスの展開に向け、イー・ガーディアン(株)の画像検知AI・テキスト認識AI関連の技術と、国立研究開発法人産業技術総合研究所発のベンチャー企業であるHmcomm(株)のAI音声認識システムを連携させることで、映像だけではなく、動画ファイル内の音声をテキスト化し、切り出したテキストデータのフィルタリングを可能にする。音声・映像の双方でモニタリングするため、アダルトや問題のある表現を含むコンテンツ検知、誹謗中傷、ユーザー間トラブル、著作権侵害等、多様に対応できる。

また、動画市場の拡大に対する生産体制強化のため、新宿サテライト(東京都新宿区)及び広島センター(広島県広島市)の2拠点を2020年4月に開設した。

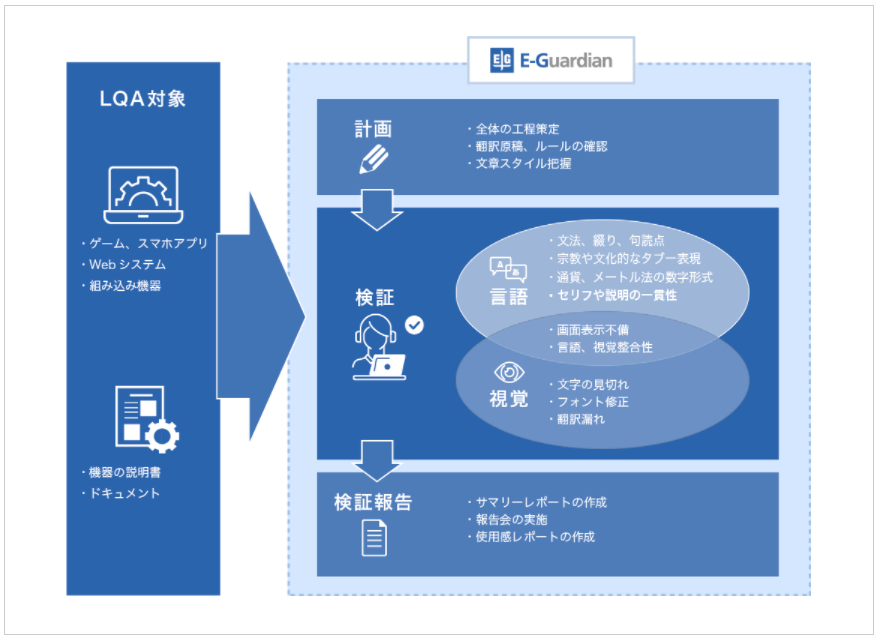

ゲームサポート

売上高11.24億円(前年同期比11.3%減)。サービスラインナップの拡大を目的に、ローカライズされたゲームの翻訳テキストにおいて、世界観に合わない違和感のある文章・単語が使用されていないか等を検証する「LQAサービス」を開始した他、カスタマーサポートを自動化する「hinagata」を開発するなど取り組みを進めたものの、全体としては若干苦戦する形となり、売上が減少した。

LQAサービスは、ローカライズされたテキストや音声、UIが組み込まれた開発環境、各種ドキュメントをテスターが「言語」と「視覚」の観点から、文法・スペルの誤りの有無、文字化けや表示の見切れが生じていないかなどを多角的に検証するもので、2021年2月24日から提供を開始した。コロナ禍に伴う巣籠りの動きも追い風となり、世界のゲーム市場は拡大。こうした中、複数言語で同時リリースを行うケースも増えており、ローカライズチェックの重要性は増している。ゲームにおける不適切なテキストは、ユーザー離脱だけでなく、人気タイトルの場合、クオリティの低さを原因とする炎上にも直結することになるためだ。ユーザーの満足度向上に資する重要な観点をサポートするサービスとなっている他、ゲームに限らずWebシステム、機器の説明書などにおいても同社サービスは機能することから、需要取り込みが期待される。

(会社HPより)

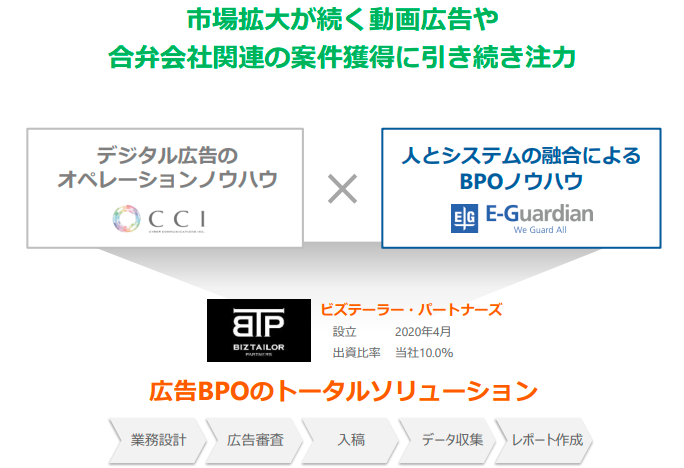

アド・プロセス

売上高5.66億円(前年同期比20.1%増)。広告審査業務を中心に幅広く広告関連の需要を取り込んだ。また、自社開発したRPA(Robotic Process Automation)の活用により競合他社との差別化を図った他、インターネット広告市場の拡大に伴う人手不足に着目し、2020年4月に(株)サイバー・コミュニケーションズとの合弁会社(株)ビズテーラー・パートナーズを設立しており、同社関連の案件も拡大した。

(株)ビズテーラー・パートナーズは、イー・ガーディアン(株)が培ってきたBPO(ビジネスプロセスアウトソーシング)ノウハウと、(株)サイバー・コミュニケーションズの広告業務オペレーションノウハウを活かすことで、広告業界の課題である人材不足の解消を目指しており、広告・マーケティングに特化したBPO事業を展開する。

サイバーセキュリティ

売上高3.15億円(前年同期比50.4%増 ※組み替えにより算出)。グループ会社のジェイピー・セキュアは、100万サイトを超える導入実績がある国内利用サイト数1位のソフトウェア型WAF(Web Application Firewall)を提供。同じくグレスアベイルは、国内初のコンテナ型WAFである新開発の「GUARDIAX」の拡販に向け機能強化に取り組んだ。また、グレスアベイル及びジェイピー・セキュアとのグループシナジーを強みに、EGセキュアソリューションズが脆弱性診断領域で既存顧客への深耕営業や新規開拓を行ったことが奏功。

その他

売上高3.32億円(前年同期比4.5%増 ※組み替えにより算出)。ハードウェアに対するデバッグ業務が主なサービスとなっており、EGテスティングサービスが既存顧客への深耕営業や新規開拓に注力した結果、堅実な伸びを見せた

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

|

|

20年9月 |

21年3月 |

|

20年9月 |

21年3月 |

|

現預金 |

3,479 |

3,253 |

未払金・未払費用 |

553 |

613 |

|

売掛金 |

983 |

1,013 |

未払法人税・未払消費税等 |

477 |

430 |

|

流動資産 |

4,528 |

4,365 |

賞与・役員株式給付引当金 |

196 |

269 |

|

有形固定資産 |

517 |

505 |

有利子負債 |

– |

– |

|

無形固定資産 |

186 |

1,017 |

負債 |

1,314 |

1,616 |

|

投資その他 |

409 |

447 |

純資産 |

4,327 |

4,719 |

|

固定資産 |

1,114 |

1,970 |

負債・純資産合計 |

5,642 |

6,336 |

* 単位:百万円

第2四半期末の総資産は前期末との比較で6.93億円増の63.36億円。現預金の減少などがあり、流動資産は減少したものの、のれんの増加を主な理由として無形固定資産が大きく増加した。負債・純資産では好業績を反映して利益剰余金が増加した。自己資本比率74.5%(前期末76.6%)。

キャッシュ・フロー(CF)

|

|

20/9期上期 |

21/9期上期 |

前年同期比 |

|

|

営業キャッシュ・フロー(A) |

478 |

654 |

+175 |

+36.7% |

|

投資キャッシュ・フロー(B) |

-115 |

-703 |

-587 |

– |

|

フリー・キャッシュ・フロー(A+B) |

363 |

-48 |

-412 |

– |

|

財務キャッシュ・フロー |

-173 |

-176 |

-3 |

– |

|

現金及び現金同等物期末残高 |

2,938 |

3,253 |

+315 |

+10.7% |

* 単位:百万円

税前四半期純利益9.07億円(前年同期6.39億円)、減価償却費0.34億円(同0.39億円)、法人税等の支払い△3.14億円(同△2.18億円)等で6.54億円の営業CFを確保した。投資CFは連結の範囲変更を伴う子会社株式の取得によるもので、財務CFは主に配当金の支払い、連結の範囲変更を伴わない子会社株式の取得による支出等が背景。

3.2021年9月期業績予想

3-1 連結業績

|

|

20/9期 実績 |

構成比 |

21/9期 予想 |

構成比 |

前期比 |

|

売上高 |

7,845 |

100.0% |

9,621 |

100.0% |

+22.6% |

|

営業利益 |

1,339 |

17.1% |

1,737 |

18.1% |

+29.7% |

|

経常利益 |

1,380 |

17.6% |

1,795 |

18.7% |

+30.0% |

|

親会社株主帰属利益 |

980 |

12.5% |

1,096 |

11.4% |

+11.8% |

* 単位:百万円

前期比22.6%の増収、同29.7%の営業増益予想に引き上げ

2021年5月10日付で2021年9月期予想を修正。売上高は88.62億円から96.21億円、営業利益は15.26億円から17.37億円、経常利益は15.57億円から17.95億円、当期純利益は10.43億円から10.96億円にそれぞれ大幅に上方修正した。

期初段階から、監視及びカスタマーサポートを中心に売上の増加が見込まれ、総合ネットセキュリティ企業としての更なる飛躍に向けた既存・新規の両分野での戦略的投資を吸収して最高益更新が続くとの好調な見通しだった。そこからさらに、市場拡大を背景に動画関連売上が増加したソーシャルサポートが足元で好調であることに加え、アド・プロセス売上も同じく好調に推移。また、グループ各社のシナジー効果が発揮されてサイバーセキュリティ売上に関しても需要の取り込みが堅調に進捗していることから、予想を引き上げた格好だ。

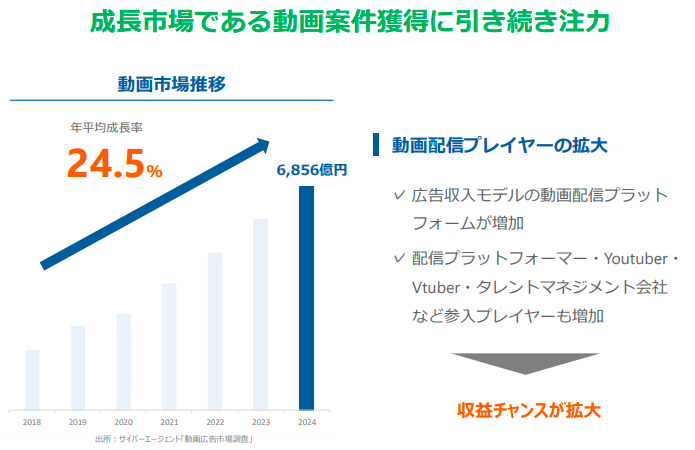

ソーシャルサポート 通期戦略

広告収入モデルの動画配信プラットフォームの増加に加えて、Youtuber・Vtuber・タレントマネジメント会社など、動画配信プレイヤー自体も拡大する中、引き続き成長市場である動画案件獲得に注力する方針。

(同社資料より)

ゲームサポート 通期戦略

2021年中に既存のフィリピン拠点以外に東南アジアにて新拠点を開設する予定となっている。日本と比較してより低コスト運用が可能となる他、ユーザー数が多い中国語への対応も行える見込み。2つの拠点を通じて、海外ゲーム会社の日本進出、日系企業の海外展開の双方を強力にサポートする体制を構築し、海外案件の獲得を狙う方針。

(同社資料より)

アド・プロセス 通期戦略

サイバー・コミュニケーションズとの合弁会社(株)ビズテーラー・パートナーズを広告BPOのトータルソリューションを提供する専門企業として戦略に組み込み、市場拡大が続く動画広告や合弁会社関連の案件獲得に引き続き注力していく。

(同社資料より)

サイバーセキュリティ 通期戦略

コンテナ型WAF(次世代型)及びクラウド型WAFを有するグレスアベイル、ソフトウェア型WAF「SiteGuard(サイトガード)シリーズ」を提供するジェイピー・セキュアという2社のグループシナジーをさらに追求していくことによって、全方位型のWAFサービスを提供できる体制を構築していく方針。

(同社資料より)

4.今後の注目点

国内のインターネット関連市場は拡大が続いており、インターネットにおける技術革新によりサービスの多様化も進んでいる。実際、ソーシャルサポート、アド・プロセス、サイバーセキュリティの領域に関しては、市場拡大の追い風もあって、高成長を見せており安心感がある印象だ。特にグループ会社間のシナジー発揮が顕在化しつつあるセキュリティ分野においては、一段の成長に向けて、更なる製品開発の動向に期待がかかる。一方、ゲームサポート領域では需要を上手く取り込めておらず、売上の苦戦が見られている状況だ。新規投入した「LQAサービス」はレポート内でも述べた通り、ゲームをメインとしつつも、それに限らずWebシステム、機器の説明書などにおいても機能させることができるため、引き続き動向を見守りたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査等委員会設置会社 |

|

取締役 |

6名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2020年12月23日)

基本的な考え方

当社は、コーポレート・ガバナンスの基本的な目的を企業価値の安定的な増大と株主重視の立場に立って経営の健全性の確保と透明性を高めることであると認識しております。そのために、財務の健全性を追求すること、タイムリーディスクロージャーに対応した開示体制を構築すること、取締役及び独立性の高い社外取締役が経営の最高意思決定機関として法令に定める重要事項の決定機能及び各取締役の業務執行に対しての監督責任を果たすことを経営の最重要方針としております。また、コーポレート・ガバナンスの効果を上げるため、内部統制システム及び管理部門の強化を推進し、徹底したコンプライアンス重視の意識の強化とその定着を全社的に推進してまいります。

また、当社は、以下の5点をコーポレート・ガバナンスの基本方針として掲げております。

・全ての株主に対して実質的な平等性を確保するとともに、株主の権利の確保と適切な権利行使に資するための環境整備を行います。

・株主をはじめとする全てのステークホルダーとの適切な協働を実践するため、ステークホルダーの権利・立場や企業倫理を尊重する企業風土の醸成に努めます。

・法令に基づく開示以外にも、株主をはじめとするステークホルダーにとって重要と判断される情報(非財務情報も含む)を、様々な手段により積極的に開示を行います。

・取締役会は、取締役の職務執行に対する独立性の高い監督体制を構築し、経営の健全性の確保と透明性の高い経営の実現に取り組みます。

・最高財務責任者を中心とするIR体制を整備し、株主や投資家との対話の場を設けます。

<実施しない主な原則とその理由>

【補充原則4-1-2 中期経営計画】

当社では、激しく変化するインターネットビジネス分野において、中期的な業績予測を掲げることは、必ずしもステークホルダーの適切な判断に資するものではないとの立場から、数値目標をコミットメントする中期経営計画は公表しておりませんが、経営陣は中期経営計画を定めるとともに、その進捗状況の確認、分析を行っております。取締役会は、その中期経営計画を決議するとともに、進捗状況や分析結果について報告を受け、監視、監督をすることとしております。

<開示している主な原則>

【原則1-4 政策保有株式】

当社は、事業戦略、取引関係などを総合的に勘案し、中長期的な観点から当社グループの企業価値の向上に資することを確認したうえで上場株式を新規保有し、また、継続保有する場合は毎年判断することとしております。その議決権行使は、中長期的な視点で企業価値向上につながるか、または当社の株式保有の意義が損なわれないかを判断基準として行うこととしております。なお、現在、当社は政策保有に係る株式は保有しておりません。

【原則5-1 株主との建設的な対話に関する方針】

当社では、最高財務責任者である総務部担当役員が、IR担当部署である総務部を統括し、IR活動を行うこととしております。

株主や投資家に対しては、個別面談に加えて、経営トップが出席する決算説明会を半期に1回行っております。加えてこれらの動画配信及び資料の公開をWebサイト上にて実施し、積極的に情報開示を行うこととしております。なお、株主との対話においては、インサイダー情報の漏洩防止に留意しております。