(3135)株式会社マーケットエンタープライズ ネット型リユース事業に期待

|

小林 泰士 社長 |

株式会社マーケットエンタープライズ(3135) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

小売業(商業) |

|

代表者 |

小林 泰士 |

|

所在地 |

東京都中央区京橋3-6-18 東京建物京橋ビル |

|

決算月 |

6月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,695円 |

5,285,400株 |

8,958百万円 |

22.5% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.00 |

– |

68.88 |

24.6倍 |

275.54円 |

6.2倍 |

*株価は3/18終値。発行済株式数、DPS、EPSは21年6月期第2四半期決算短信より。EPSはレンジの下限。ROE、BPSは前期実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2017年6月(実) |

5,630 |

-7 |

4 |

-19 |

-3.80 |

0.00 |

|

2018年6月(実) |

6,333 |

96 |

94 |

31 |

6.28 |

0.00 |

|

2019年6月(実) |

8,472 |

452 |

455 |

203 |

39.87 |

0.00 |

|

2020年6月(実) |

10,904 |

655 |

664 |

291 |

55.90 |

0.00 |

|

2021年6月(予) |

13,500~14,500 |

730~900 |

733~903 |

360~450 |

68.88~86.10 |

0.00 |

* 予想は会社予想。単位:百万円、円。

(株)マーケットエンタープライズの2021年6月期第2四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2021年6月期第2四半期決算概要

3.2021年6月期業績予想

4.今後の戦略

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 21/6月期第2四半期(累計)の売上高は前年同期比8.7%増の56億28百万円。ネット型リユース事業が減収も、メディア事業、モバイル通信事業は2桁の増収。営業利益は同33.2%減の2億6百万円。モバイル通信事業において新規通信回線獲得が減少し粗利率が低下。粗利が同3.9%増にとどまった一方、20年5月のベトナム拠点開設や農機具越境ECの体制構築など先行投資で販管費が増加した。

- 通期業績予想に変更は無い。売上高135~145億円(前期比23.8~33.0%増)、営業利益7.3億円~9.0億円(同11.3~37.2%増)の予想。引き続き一義的な業績予想を合理的に算出することが困難であるため、業績予想をレンジ形式で開示している。

- 通期計画達成に向けネット型リユース事業では、人の移動が活性化する繁忙期(3-5月)の需要の取り込みに注力する。農機具領域に関しても同様に需要期に向け引き続き買取を強化する。メディア事業においては、Googleコアアップデートにより、通信系メディアが減少したが、コアアルゴリズムへの対応その他の需要増を取り込んでいき、収益の回復を図っていく。モバイル通信事業では、3-5月の需要期に向けた回復を図る。さらに、5G対応のWi-Fiサービス投入に加えて、法人の開拓による回線獲得の強化を推進していく。

- 最重要注力領域「おいくら」は、37兆円にも上ると推定される「かくれ資産」を循環させることで、持続可能な社会の実現に貢献するとともに、同社の企業価値を飛躍的に向上させる可能性を持つリユースの仕組みである。「網羅性、利便性、安心して利用できる仕組み」などを強みに、成長のためのさまざまな施策に取り組み、「日本のサーキュラーエコノミーの基盤となるプラットフォームへ」と成長させていく考えだ。

- 今後について、短期的には第4四半期(4-6月)のネット型リユース事業の動向が注目される。一方中期的には「STEP2(認知度・顧客接点の向上)」に入る「おいくら」の業績拡大スピードに期待したい。

1.会社概要

リユースを核とした最適化商社を目指し、様々な事業を展開している。最適化商社とは、消費に自身の満足度の高さと再販価値(買ったものがいくらで売れるのか)の双方を意識した消費行動をとる「賢い消費者」に対して、最適な選択肢を提供できる会社と同社は定義している。なお、マーケットエンタープライズという社名の由来は、市場(マーケット)と冒険的創出(エンタープライズ)。「市場を創出していく会社を築き上げたい」という創業時の思いが込められている。

事業は、ネット型リユース事業、メディア事業、モバイル通信事業の3事業に分かれ、ネット型リユース事業は、リユースを中心に、全国のリサイクルショップと消費者をつなぐリユースプラットフォーム「おいくら」も手掛ける。メディア事業は、リユース関連、通信関連、消費関連等、消費者にとって関心の高い分野にフォーカスしており、通信事業は連結子会社(株)MEモバイルがWiMAX(高速無線通信サービス)サービス「カシモWiMAX」を展開している。グループは同社と連結子会社(株)MEモバイル、(株)MEトレーディング、(株)UMM、MARKETENTERPRISE VIETNAM CO.,LTD.の5社。

2021年2月、東京証券取引所マザーズ市場から東京証券取引所市場第一部へ市場変更された。

経営の指針と3つの取り組み

国連が示すSDGsの17の目標を経営の指針としており、この指針の下で次の3つの取組みを進めている。1つはリユースによる循環型文化の推進。創業以来展開しているネット型リユース事業による商品の買い取りと再販売を通して持続可能な社会の実現に貢献していく(SDGs17の目標の「12」に関わる取り組み)。2つ目は、リユースを通じて日本に眠っている製品の国内外を問わない循環。農機具、建設機器、医療機器等、国内では使用されなくなった商品やリユースされ難いものを、海外で活躍する販路を通じて循環させ持続可能な社会の実現に貢献していく(「2」、「3」、「6」、「12」が関わる取り組み)。3つ目は、同社がこれまで培ってきたノウハウやリソースを活用したDX推進支援による中小企業の成長支援である(「8」に関わる取り組み)。

1-1事業概要

ネット型リユース事業

買取・販売共にマルチチャネル対応のため、幅広いニーズに応える事ができ、「CtoBtoC」 をベースとしつつ、農機具・建機・医療機器といった事業者を中心とした法人向けのサービスも展開している。

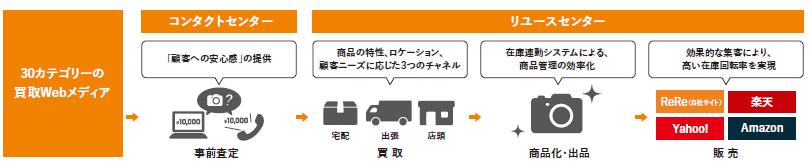

ビジネスフロー

(同社資料より)

商品ジャンル毎30種の買取専門サイトを用意し、月間で約4万件に及ぶ買取依頼に対してコンタクトセンターで事前査定を行い、買取価格や買取方法を提案する。出張(自社の物流網を用いた顧客宅への訪問買取)、宅配(同社が宅配キットを用意)、店頭(リユースセンターへの持ち込み)の3つの買取方法が用意されており、いずれの場合も過去のオークションの落札価格や価格比較データを取り込んだ自社データベースを活用し、顧客に迅速に買取金額を伝える「事前査定」を実施している。このため、顧客は安心してサービスを利用できる。

買い取った商品は全国10カ所に展開するリユースセンターで管理し、販売は、「ヤフオク!」、「Amazon」、「楽天」といった主要ECマーケットプレイスや自社ECサイト「ReRe(リリ)」に同時出品している。商品在庫を一元管理するシステムを自社開発しているため、どこかのサイトで売れると自動的に他サイトの在庫が消し込まれる。このように、複数サイトに同時に出品して販売できるため、商品回転率が高く同社の強みとなっている。

全国のリサイクルショップや買取専門店、質屋などと、「物を売りたい」一般の消費者をつなぐ集客支援マッチングプラットフォーム「おいくら」と農機具越境ECを成長ドライバーとして位置づけ、育成中である。

(同社資料より)

メディア事業

賢い消費者への情報提供を目的に消費者の関心の高い分野のメディアを保有しており、広告掲載企業への送客により広告収入を得ている他、連結子会社(株)MEモバイルへ送客し同社サービスで顧客化している。

|

リユース関連 |

高く売れるドットコムマガジン

おいくらマガジン |

買取・売却ノウハウ、各地域の粗大ごみ回収方法等、リユース関連情報 https://www.takakuureru.com/magazine/ 不要品をリサイクル・処分するコツに関する情報を発信 |

|

通信関連 |

iPhone格安SIM通信 SIMチェンジ |

iPhone・Wi-Fi・WiMAXの情報を発信 https://www.kashi-mo.com/media/ 格安SIM・スマートフォンに関する情報発信 |

|

消費関連 |

ビギナーズ

OUTLET JAPAN |

趣味を始めたい人や趣味を見つけたい人向けの情報サイト https://www.rere.jp/beginners/ 国内主要アウトレットモールに関する全般的な情報サイト |

|

プラットフォーム |

中古農機市場UMM

最安修理ドットコム |

中古農機具のECマーケットプレイス iPhone・iPad等の故障時の修理店比較サイト |

モバイル通信事業

連結子会社(株)MEモバイルが中古スマホと格安SIMを組み合わせたMVNOサービス「カシモ」及びWiMAXサービス「カシモWiMAX」を展開している。

2.2021年6月期第2四半期決算概要

2-1 連結業績

|

|

20/6期2Q |

構成比 |

21/6期2Q |

構成比 |

前年同期比 |

|

売上高 |

5,179 |

100.0% |

5,628 |

100.0% |

+8.7% |

|

売上総利益 |

1,981 |

38.3% |

2,058 |

36.6% |

+3.9% |

|

販管費 |

1,672 |

32.3% |

1,851 |

32.9% |

+10.7% |

|

営業利益 |

309 |

6.0% |

206 |

3.7% |

-33.2% |

|

経常利益 |

308 |

6.0% |

195 |

3.5% |

-36.7% |

|

当期純利益 |

167 |

3.2% |

93 |

1.7% |

-44.3% |

* 単位:百万円

増収減益

売上高は前年同期比8.7%増の56億28百万円。ネット型リユース事業が減収も、メディア事業、モバイル通信事業は2桁の増収。

営業利益は同33.2%減の2億6百万円。モバイル通信事業において新規通信回線獲得が減少し粗利率が低下し粗利増が同3.9%にとどまった一方、20年5月のベトナム拠点開設や農機具越境ECの体制構築など先行投資で販管費が増加した。

2-2 セグメント別動向

|

|

20/6期2Q |

構成比 |

21/6期2Q |

構成比 |

前年同期比 |

|

ネット型リユース事業 |

3,454 |

66.7% |

3,356 |

59.6% |

-2.8% |

|

メディア事業 |

263 |

5.1% |

304 |

5.4% |

+15.6% |

|

モバイル通信事業 |

1,600 |

30.9% |

2,039 |

36.2% |

+27.5% |

|

セグメント内消去 |

-138 |

– |

-73 |

– |

– |

|

連結売上高 |

5,179 |

100.0% |

5,628 |

100.0% |

+8.7% |

|

ネット型リユース事業 |

339 |

9.8% |

351 |

10.5% |

+3.6% |

|

メディア事業 |

177 |

67.2% |

157 |

51.5% |

-11.3% |

|

モバイル通信事業 |

139 |

8.7% |

113 |

5.6% |

-18.5% |

|

調整 |

-347 |

– |

-416 |

– |

– |

|

連結営業利益 |

309 |

6.0% |

206 |

3.7% |

-33.2% |

*単位:百万円。利益の構成比は売上高利益率。

ネット型リユース事業

減収増益。

売上高は前年同期2.8%減の33億56百万円。個人向け売上高は同8.4%減少したが、注力中の農機具建機領域は同51.2%増と大幅に伸長した。

セグメント利益は同3.6%増の3億51百万円。減収ながらも広告宣伝費の効率化を進めた。

自社買取において収益性の高い商品カテゴリに絞って広告宣伝を展開し、広告宣伝費を圧縮しながら事業を進めている。広告宣伝費は前年同期比で約32%削減し、売上高広告宣伝費率は前年同期の6.6%から4.7%に低下した。

販売金額は31億70百万円と同2.1%減少。在庫金額は3億55百万円とほぼ前年同期同水準をキープしている。

◎「おいくら」の状況

全国のリサイクルショップや買取専門店、質屋などと、「物を売りたい」一般の消費者をつなぐマッチングプラットフォーム「おいくら」の現況などは以下のとおりである。

各家電やパソコンなど、さまざまな商品カテゴリーのサイトを運営している「高く売れるドットコム」との連携を20年7月から強化した。

直近では、引越しの企業や不動産・賃貸仲介企業をはじめとした、物の処分に直面することが多い企業との連携プログラムを開始。「おいくら」への中古品買取案件の送客量引き上げに注力した。

2019年2月の事業譲受以降、各種マッチングロジックやIT面での改修、自社運営サイトの連携、加盟店の開拓およびパートナーシッププログラムによる大手企業との提携などの施策により、「おいくら」のWeb経由買取依頼数は着実に拡大しており、今上期は前年同期比86.9%増と大きく増加した。

売上高は今上期で90百万円、前年同期比5百万円増とまだ規模は小さいものの、収益性の高いWeb経由での買取案件依頼が伸びたことからセグメント利益は同39.7%増の46百万円と大幅な増益となっている。

メディア事業

増収減益。

売上高は前年同期15.6%増の3億4百万円、営業利益は同11.3%減の1億57百万円。

Googleコアアップデートの影響を受けた。全体の売上高は増収だったが、主力の通信系メディアにおいて、社内向けの売上が半減。また、今後の業容拡大に備えて人材を拡充して体制を強化中であるため、販管費が増加した。ただ、月平均PV数は昨年から順調に増加しており、Googleコアアップデートへの対応も含め、今後のさらなる収益化に取り組む。

モバイル通信事業

増収減益。

売上高は前年同期比27.5%増の20億39百万円、営業利益は同18.5%減の1億13百万円。

保有回線数増により通信料収入が同72.5%増加したため全体では増収となったものの、新規契約回線の獲得が減少したことから通信キャリアからの販売奨励金収入が同28.4%減少。緊急事態宣言に伴うテレワークニーズからの特需の反動減もその原因と同社は考えている。収益性の高い同収入減により減益となった。

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

|

|

20年6月 |

20年12月 |

|

20年6月 |

20年12月 |

|

流動資産 |

3,068 |

2,995 |

流動負債 |

1,506 |

1,310 |

|

現預金 |

1,255 |

1,816 |

仕入債務 |

370 |

313 |

|

売上債権 |

1,283 |

655 |

短期有利子負債 |

479 |

531 |

|

固定資産 |

954 |

949 |

固定負債 |

891 |

858 |

|

有形固定資産 |

358 |

379 |

長期有利子負債 |

881 |

846 |

|

無形固定資産 |

313 |

275 |

負債合計 |

2,397 |

2,169 |

|

投資その他の資産 |

281 |

295 |

純資産 |

1,625 |

1,775 |

|

資産合計 |

4,023 |

3,945 |

負債純資産合計 |

4,023 |

3,945 |

* 単位:百万円。有利子負債にはリース債務を含む。

現預金増、売上債権減で資産合計は前期末比77百万円減少し39億45百万円。

未払金、未払法人税等の減少で負債合計は同2億28百万円減少の21億69百万円。

利益剰余金の増加で純資産は同1億50百万円増加の17億75百万円。

自己資本比率は前期末より3.9ポイント上昇し39.7%となった。

キャッシュ・フロー

|

|

20/6期2Q |

21/6期2Q |

前期比 |

|

営業キャッシュ・フロー(A) |

121 |

600 |

+478 |

|

投資キャッシュ・フロー(B) |

-193 |

-54 |

+139 |

|

フリー・キャッシュ・フロー(A+B) |

-72 |

545 |

+618 |

|

財務キャッシュ・フロー |

263 |

16 |

-246 |

|

現金及び現金同等物期末残高 |

1,358 |

1,816 |

+458 |

* 単位:百万円

売上債権の減少等で営業CFのプラス幅は拡大し、フリーCFもプラスに転じた。キャッシュポジションは上昇した。

3.2021年6月期業績予想

3-1 通期連結業績

|

|

20/6期 実績 |

構成比 |

21/6期 予想 |

前期比 |

|

売上高 |

10,904 |

100.0% |

13,500~14,500 |

+23.8~+33.0% |

|

営業利益 |

655 |

6.0% |

730~900 |

+11.3~+37.2% |

|

経常利益 |

664 |

6.1% |

733~903 |

+10.4~+36.0% |

|

親会社株主帰属利益 |

291 |

2.7% |

360~450 |

+23.4~+54.3% |

* 単位:百万円

業績予想に変更無し。増収増益を予想。

業績予想に変更は無い。引き続き一義的な業績予想を合理的に算出することが困難であるため、業績予想をレンジ形式で開示している。

通期計画達成に向けた各事業における取組は以下の通り。

*ネット型リユース事業

個人向け買取販売は、人の移動が活性化する繁忙期(3-5月)の需要の取り込みに注力する。

農機具領域に関しても同様に春の需要期に向け引き続き買取を強化する。

*メディア事業

通信系メディアのPV数を注視している。Googleコアアップデートにより、通信系メディアが減少したが、コアアルゴリズムへの対応その他の需要増を取り込んでいき、収益の回復を図っていく。

Google検索の新しいアップデートとして、2021年5月より「Core Web Vitals」という基準が設けられることが発表されているため迅速に対応を図ってSEOを強化する。

*モバイル通信事業

自社メディアからの送客状況を注視している。3-5月の需要期に向けた回復を図る。さらに、5G対応のWi-Fiサービス投入に加えて、法人の開拓による回線獲得の強化を推進していく。

4.今後の戦略

(1)中期的な注力事業:「おいくら」を最重要注力領域に位置づける

同社では、「おいくら」を最重要注力領域に位置づけ、以下のような方針、施策の下、成長を追求する。

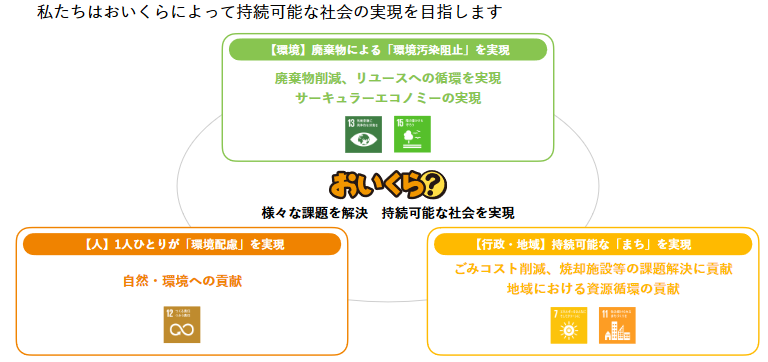

①「おいくら」の社会的存在意義

同社はネット型リユースに注力しながら持続可能な社会の実現を目指しているが、リユースの利用が拡大・成長する中で、現状の延長線上だけでは解決できない課題が多数あると考えている。

例えば、梱包費用がかかるもの、送料が高いものはeコマースではリユースされにくいが、こうした課題は「おいくら」で解決可能である。

こうした課題解決による廃棄物削減が持続可能な社会の実現につながると考えている。

(同社資料より)

②「おいくら」を取り巻く環境

◎市場規模

経済産業省によれば、過去1年間に不要となった製品の推定価値は7兆6,254億円。そのうち、ネットオークションやリユースショップを通じ顕在化しているリユース市場は約2兆1,000億円であり、その差分である年間約5兆5,000億円は保管され積みあがっていく。また、現在日本全国で37兆円、国民一人当たり約28万円が隠れ資産として退蔵されているという。

同社ではおいくらによってこの「かくれ資産」を循環させることを目指している。

◎環境省の方針

循環型社会形成推進法の第7条には、原則としてリユースがリサイクルの上位に位置づけられると記されているほか、「再使用をすることができるものについては、再使用がされなければならない」との記載もある。

このように、環境省を中心に、日本全体でリサイクルよりもリユースを優先して推進することにより、廃棄物の削減や資源の循環化を図っていくという方針である。

◎ごみ処理費用の削減

1年間でごみ処理に係る行政負担のコストは1兆9,000億円だが、行政がごみ処理する中で、家庭で不要になった製品のうち約10~20パーセントがリユース可能であり、約1,900億円~3,800億円の行政によるごみ処分コストが削減可能という。

つまり、リユース可能な製品が行政のコストの下で、廃棄処分されているということであり、解決すべき大きな課題である。

③「おいくら」のビジネスモデル・強み

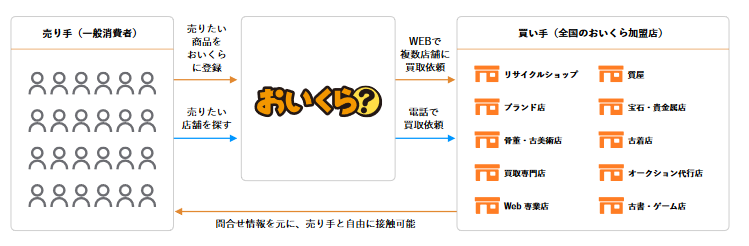

全国のリサイクルショップと、「物を売りたい」一般の消費者をつなぐ集客支援マッチングプラットフォームである「おいくら」では、一般消費者が、Webやモバイルで見積もり希望を申請すると、全国のリサイクルショップから複数の見積もりが届き、その中での最高値で売れたり、自宅にいながら簡単に商品を売ることができたりするサービスである。

強みは以下の通り。

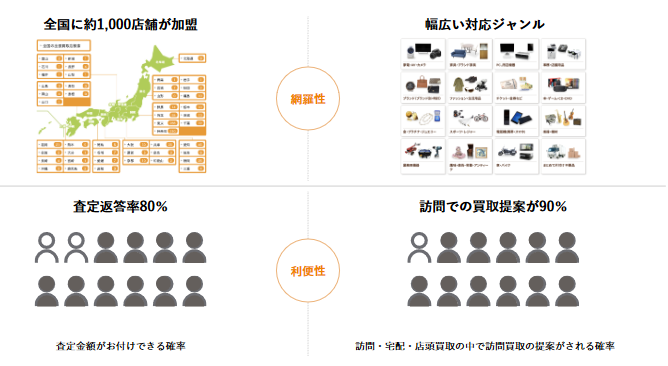

◎網羅性・利便性

加盟店数1,000店舗は全国No.1。総合リサイクルショップだけではなく、専門店も多数参加しており、対応ジャンルは幅広い。地域に根ざした提案も可能。

査定返答率は現在80パーセントと高水準である。

また、訪問・宅配・店頭の各買取の中で、訪問買取提案が90パーセントを占めており、自宅にいながら商品を売却できる利便性も大きな特徴である。

(同社資料より)

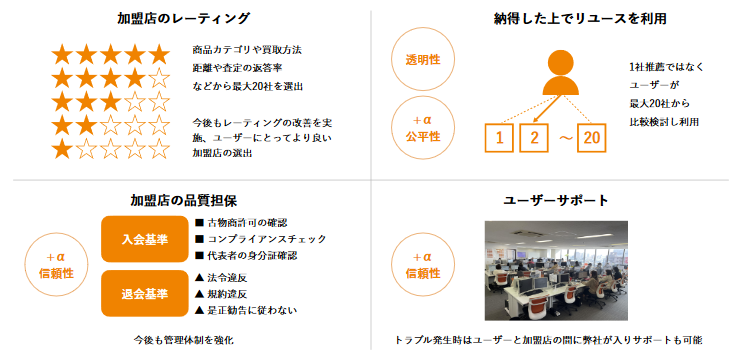

◎安心して利用できる仕組み・制度

加盟店について、商品のカテゴリーや買取方法、距離や査定の返答率を日々レーティングし、近隣のリサイクルショップにプラスαでユーザーのマッチング率が高い加盟店が選出されるようにしている。

加盟店の品質担保にも注力している。入会基準として古物商許可の確認やコンプライアンスチェック、代表者の身分証明確認を行っている。また、退会基準も設けて管理体制の強化を図っている。

また、複数社から見積もりが届くことで、ユーザーは比較検討が可能で、透明性や公平性の維持にも配慮している。

加えて、同社はこれまでも自社の個人向け買取サービスにおいて年間約60万件の買取依頼に対応してきたが、その際欠かすことのできないサポート体制を「おいくら」向けに構築している。ユーザーと加盟店の間のトラブル発生時は同社が調整することも可能である。

(同社資料より)

④「おいくら」の成長ステージ

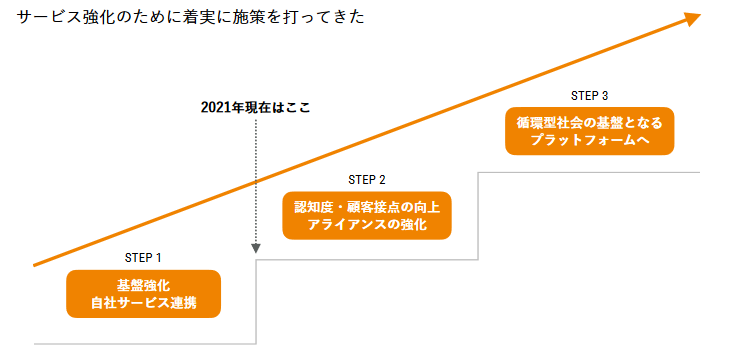

前述のようなリユースの巨大な潜在市場開拓に向け、「おいくら」では、以下のような3つのステップで成長を追求していく。

(同社資料より)

◎STEP1

現在のステージである「STEP1」では、「基盤強化」と「自社サービスの連携」を着実に進めてきた。

「基盤強化」

データベース改修、サーバ冗長化、UI改修、店舗及びお客さまマイページ改修、一括査定フォーム改修、店舗マッチングロジック改修、全国査定リリースなど、外部委託ではなく自社の開発要員により、より使いやすいサービス実現のための基盤強化に取り組んできた。

「自社サービス連携」

2019年7月には「高く売れるドットコム」本サイトとの連携を最初に実施したものの、問題点もあったため同年10月に一旦停止したが、その後連携を再開。その他親和性の高い買取専門サイト22サイトとも連携した。

これにより、これまで同社が自社では見積もりが提供できなかった依頼に関しても「おいくら」に送客され、地域に根ざした加盟店に見積もりを出してもらう連携体制を構築することができた。

◎STEP2

2021年はSTEP2の施策である「認知度・顧客接点の向上」「アライアンス強化」に注力していく。

「認知度・顧客接点の向上」

TVCMの放映、アプリの開発に取り組んでいく。

TVCMは2021年2月中旬から東海の愛知県、静岡県、三重県、岐阜県の4県でテスト放映を開始した。

アプリの開発を進めており、それが完成後、全国のTVCMを順次展開する予定。より気軽に商品を自宅に簡単に取りに来てもらえる、または、これまではリユースに出せず廃棄物としていた大型の製品でも見積りを出してもらえるようなサービスを作り上げていく。

「アライアンス強化」

異業種企業との提携は、不動産業界を中心に加速している。三好不動産、AMBITIONに加えて、リロクラブが展開している「福利厚生倶楽部」、レオパレス21、大東建託パートナーズ、LIFULL、CHINTAIなど、さまざまな企業との連携がスタートしている。

これからも不動産や引っ越し領域など、生活に関連のある企業とのアライアンスを強化していく。

不動産関連以外にも、2021年2月、ヤフオク!と連携した共催セミナーを実施した。

リユース業界においてもインターネットによる商品仕入、商品販売を行うDXが加速しており、日本最大のtoB向けプラットフォームである「ヤフオク!」との連携で、集客に加え、加盟店拡大につなげていく考えだ。

また、前述のように、行政が負担している廃棄処分コストの低減も大きな目標であるため、行政との連携も模索している。

専門チームを発足し、これから行政、地方公共団体と様々な取り組みを提案していく。

◎STEP3

このように成長のステップを踏みながら、さまざまな施策に取り組み、「おいくら」を「日本のサーキュラーエコノミーの基盤となるプラットフォームへ」と成長させていく考えだ。

5.今後の注目点

短期的には第4四半期(4-6月)のネット型リユース事業の動向が注目される。

一方中期的には「STEP2」に入る注力事業「おいくら」の業績拡大スピードに期待したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

5名、うち社外2名 |

|

監査役 |

3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2021年2月16日)

基本的な考え方

当社は、「Win Winの関係が築ける商売を展開し、商売を心から楽しむ主体者集団で在り続ける」という創業以来の経営理念を常日頃より体現すべく、公正で透明性が高く、迅速で効率的な経営に取り組むことを基本的な考えとしております。その実現のため、少数の取締役による迅速な意思決定及び役員相互間の経営監視をはじめとした組織全体でのコンプライアンスの徹底、ディスクロージャーの充実等により、株主の皆様やお客様をはじめ、取引先、地域社会、従業員等各ステークホルダーと良好な関係を築き、長期的視野の中で企業価値の向上を目指すべく経営活動を推進しております。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

【原則5-2 経営戦略や経営計画の策定・公表】

当社は、経営方針を基に、過去の実績、将来の予測、到達目標及び実行の可能性、人員計画、設備計画、及び資金計画、経済、社会情勢及び市場環境を考慮し、今後の経営課題を明らかにした上で、達成すべき売上・利益を算定し、3年をサイクルとして、1年経過毎に見直しを行う、ローリング方式にて中期経営計画を策定しております。計画策定に際しては、事業セグメントごとに経営指標(KPI)を定め、収益目標への達成状況を把握しておりますが、現時点において資本コストを的確に把握した上での、収益力、資本効率等に関する目標数値を定めるには至っておりません。

また、当社は、比較的新奇性の高い事業を展開していることに加え、直近の社会環境の急激な変化に鑑み、可変要素が低く本来的な投資判断に資する中期的な業績予測の開示が必ずしもステークホルダーの適切な判断に資するものではないとの考えから、中長期的な数値目標を開示しておりません。現時点においては、翌期の経営戦略、業績予想(売上高、営業利益、経常利益、親会社株主に帰属する当期純利益)の開示にとどめ、決算説明会等において株主にわかりやすく説明を行っております。

<コーポレートガバナンス・コードの各原則の各原則に基づく開示(抜粋)>

【原則1-4 政策保有株式】

当社は、現在、政策保有株式として上場株式を保有しておりませんが、当社グループの企業価値向上及び中長期的な発展に資すると判断される技術やノウハウを有している企業との関係性強化、事業戦略上の重要性等を総合的に勘案のうえ、当該企業の株式を政策保有する方針としております。保有にあたっては投資金額の多寡にかかわらず取締役会での審議を経ることとしており、当該取締役会において、前述の方針との適合性はもとより、投資金額の妥当性、利害関係等についても多角的に検証を行います。なお、当社及び投資先の状況変化に鑑み、妥当性がないと判断された場合には、取締役会の審議を経て保有株式の縮減等の見直しを行います。議決権行使にあたっては、当該企業の中長期的な企業価値向上に資するか否かを議案ごとに判断し、適切に議決権を行使いたします。

【原則5-1 株主との建設的な対話に関する方針】

当社は、持続的な成長と中長期的な企業価値向上のためには、常日頃から株主と積極的な対話を行い、株主の意見や要望を経営に反映させ、株主とともに会社を成長させていくことが重要であると認識しております。

株主との対話全般について統括を行い、建設的な対話が実現するよう代表取締役社長は取締役管理本部長を中心とするIR体制を整備し、当社の経営戦略や経営計画に対する理解を得るため、個別面談のほか、決算説明会、個人投資家向け説明会、証券会社等主催のIRイベントへの参加、機関投資家との対話の場等を設け、個人投資家からの質疑応答、機関投資家からの取材にも積極的に対応しております。

株主との建設的な対話に向け、株主、投資家の投資判断に資する有益な情報を適切に提供すべく、情報取扱責任者である取締役管理本部長を中心として社内各部門(総務、財務、経理、法務、広報)の責任者は原則週1回会社情報を共有し、有機的な連携を図っております。一方で、インサイダー取引や特定情報の漏えいが行われないよう、情報発信前に開示可否事項について明確な取決めを行う等、細心の注意を払っております。