ムゲンエステート(3299) 減収減益、中期計画達成へ

32

|

藤田 進一 社長 |

株式会社ムゲンエステート(3299) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

不動産業 |

|

代表取締役社長 |

藤田 進一 |

|

所在地 |

東京都千代田区大手町一丁目9番7号 大手町フィナンシャルシティ サウスタワー16階 |

|

決算月 |

12月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

487円 |

24,361,000株 |

11,863百万円 |

7.6% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

– |

– |

– |

– |

943.48円 |

0.5倍 |

*株価8/12終値。発行済株式数は20年12月期第2四半期決算短信より。ROE、BPSは前期実績。新型コロナウイルス感染症の拡大により業績予想・配当予想は未定。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年12月(実) |

57,488 |

6,310 |

5,696 |

2,925 |

121.35 |

21.00 |

|

2017年12月(実) |

63,568 |

7,122 |

6,478 |

4,276 |

175.61 |

25.00 |

|

2018年12月(実) |

53,931 |

5,985 |

5,237 |

3,356 |

137.80 |

30.00 |

|

2019年12月(実) |

39,677 |

3,157 |

2,493 |

1,688 |

69.38 |

30.00 |

|

2020年12月(予) |

– |

– |

– |

– |

– |

– |

*単位:百万円、円。予想は会社側予想。2016年12月期より当期純利益は親会社株主に帰属する当期純利益。以下同様。新型コロナウイルス感染症の拡大により今期業績予想・配当予想は未定。

株式会社ムゲンエステートの2020年12月期第2四半期決算概要等についてご紹介致します。

目次

今回のポイント

1.会社概要

2.2020年12月期第2四半期決算概要

3.2020年12月期業績予想

4.中期3ヵ年経営計画の進捗

5.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 20年12月期第2四半期決算は減収減益。売上高は前年同期比24.1%減の142億円。投資用不動産、居住用不動産とも販売件数が減少。営業利益は同50.8%減の8億円。粗利額が同21.9%減少した一方人件費など販管費が同8.6%増加した。

- 新型コロナウイルス感染症の影響が拡大・長期化する中、先行き不透明感による不動産投資家の様子見姿勢の高まり、金融機関による不動産融資の一層の厳格化や融資審査の長期化、感染症拡大による同社取引先である不動産仲介会社の営業活動自粛、工事部材の一部供給遅延・停止による工事期間の長期化など、不動産売買に係る活動の制約が大きく影響した。

- 2020年5月25日の緊急事態解除宣言発出後、一部投資家の需要動向に回復の兆しが見え、工事部材の供給の回復など事業活動が正常化しつつあったが、感染症拡大が再び加速し、不動産仲介会社の営業活動に再度影響が及びつつある。加えて国内外投資家の需要動向が外出自粛や移動制限などにより不透明であるため、現段階では第3四半期以降の需要・販売動向を見極めることが困難であると判断し、公表していた2020年12月期の通期業績予想・配当予想を一旦取り下げ、未定とした。

- 通期業績予想を未定とした。投資家としては11月の第3四半期の開示を待つしかないが、可能であればそれまでに事業環境等に関する定性情報なども知りたいところである。

- 一方、中期3ヵ年経営計画については、不動産買取再販事業において新型コロナウイルス感染症の影響を受けにくく、事業期間の短い居住用物件の仕入・販売を強化するなど、その影響を可能な限り避けつつ、21/12期売上高630億円、経常利益55億円をいかにして達成するのか、その道筋および進捗を注目したい。

1.会社概要

中古の区分所有マンション等を買取り、内装リフォームを施して物件に新しい価値を付加して再販する不動産買取再販事業のパイオニア。仕入、バリューアップ、販売全ての工程を一人の担当者が責任を持って進める点が特色。多彩な商品力で顧客のニーズに的確に対応するとともに、業界内で独自のポジショニングを築いている。

【1-1 沿革】

1990年、現在代表取締役会長の藤田進氏が、住宅の第一次取得者層を対象とした良質な中古マンション供給を目指して同社を設立。中古マンションの不動産買取再販事業をスタートさせた。

中古マンション市場が拡大する中、外部資本は入れず、人材を育てながら着実に成長を続ける。1997年には不動産仲介事業を営む子会社(株)フジホームを設立。リーマンショック、東日本大震災などの困難な時期もあったがこれを乗り越え、2014年6月、東京証券取引所マザーズ市場に上場。2016年2月、東証1部へステップアップした。

上場後も不動産買取再販事業を中核に更なる成長を目指し、不動産特定共同事業許可の取得、ファンディング会社の設立など、事業ドメインの多様化や拡大を図っている。

【1-2 経営理念など】

社是に、社名でもある「夢現(ムゲン) ~夢を現実にし、理想を追求する~」を掲げる。

住宅取得という顧客の夢を実現する事を手伝いながら、会社として、また社員としても成長し、夢を実現させるということを表している。

|

VISION |

不動産ビジネスを通して、夢のある社会の実現をはかる。 |

|

MISSION |

お客様の夢の実現をお手伝いし、お客様と共に成長する。 |

<企業理念>

|

社会の繁栄に貢献し、成長し続けていきます。 |

|

コンプライアンス経営に徹します。 |

|

ステークホルダー満足度の充実につとめます。 |

<行動規範>

|

1. 『三方よし』の精神を大切にする。 |

|

2. 『もったいない精神』を大切にする。 |

|

3. 『ありがとう』という感謝の気持ちを大切にする。 |

|

4. 常に『改革』の視点と『チャレンジ精神』を持ち続ける。 |

|

5. 『信用』を継続させる。 |

|

6. すぐやる。必ずやる。出来るまでやる。 |

|

7. コンプライアンス重視の経営 |

【1-3 市場環境】

◎拡大する中古住宅・リフォーム市場

国土交通省によれば、日本の全住宅流通量に占める既存住宅の流通シェアは2013年で約14.7%。シェアは大きくなりつつあるものの、欧米諸国と比べると1/6程度であり、依然として低い水準にある。また、これまで行われてきた住宅投資額の累積と、住宅ストックの資産額を比較すると、住宅ストックは投資額を約540兆円下回るということだ。

加えて、少子高齢化が進行して住宅ストック数が世帯数を上回り、空き家の増加も生ずる中、政府は既存住宅流通・リフォーム市場の環境整備が必要と考え、2016年3月に「住生活基本計画(全国計画)」を閣議決定した。

*住生活基本計画(2016年3月)のポイント

「少子高齢化・人口減少社会を正面から受け止めた、新たな住宅政策の方向性を提示」する同計画は、以下の3つが主要ポイントである。

①若年・子育て世帯や高齢者が安心して暮らすことができる住生活の実現

②既存住宅の流通と空き家の利活用を促進し、住宅ストック活用型市場への転換を加速

③住生活を支え、強い経済を実現する担い手としての住生活産業を活性化

このうち、「②既存住宅の流通と空き家の利活用を促進し、住宅ストック活用型市場への転換を加速」においては、既存住宅の質の向上と併せ、住みたい・買いたいと思う魅力の向上を図り、既存住宅が流通し、資産として次の世代に承継されていく新たな流れを創出することを目指す。

具体的には、老朽化・空き家化が進むマンションの建替え・改修等を促進し、マンションの建替え等の件数(1975年からの累計)を、2014年までの約250件から、2025年までに約500件に増大させる。

加えて、既存住宅の流通促進等により空き家の増加を約100万戸抑制する。

また、「③住生活を支え、強い経済を実現する担い手としての住生活産業を活性化」においては、木造住宅の供給促進や生産体制整備(担い手の確保・育成、技術開発)を進めるほか、住宅ストックビジネスの活性化に取り組み、既存住宅流通の市場規模を2013年の4兆円から2035年に8兆円へ、リフォームの市場規模を同じく7兆円から12兆円へ、合計20兆円市場へ成長させることを指標として掲げている。

◎有望な首都圏住宅市場

~巨大な潜在市場~

総務省統計局による「平成30年住宅・土地統計調査」によれば、首都圏(東京都、神奈川県、埼玉県、千葉県)の「非木造の共同住宅(専用住宅)」総数は約824万戸。

2019年12月期に同社が取り扱った物件数は投資用不動産、居住用不動産合計して409件であったことを考えると、開拓余地は極めて大きい。

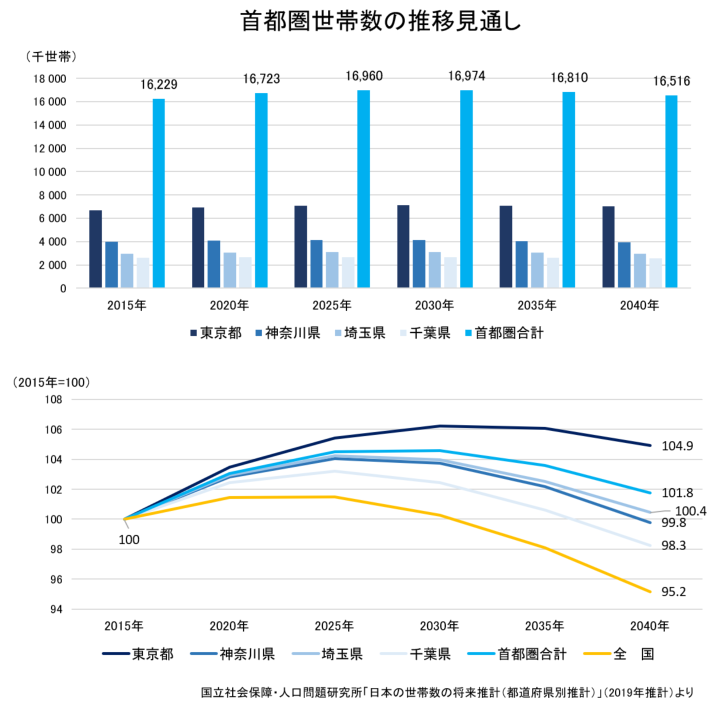

~首都圏の世帯数は基本増加傾向~

また、少子化の進行で日本全体での人口減少は今のところ避けられない見通しだが、国立社会保障・人口問題研究所の推計(2019年)によれば、2040年までを見ると、全国世帯数が減少に向かうのに対し、今後も進行する東京への集中により、首都圏世帯数は増加する見通しだ。ただ、今回の新型コロナウイルス感染症拡大が、日本人の生活意識や行動に今後どういう影響を与えるかは現時点では不透明である。

◎信用力の高い供給者の競争力は相対的に上昇する局面へ

ここ数年にわたり旺盛な需要に支えられ不動産市場が活況を呈してきた一方で、アパート建築請負・賃貸大手の建築基準法違反、地方銀行によるアパートローン不正融資、新興不動産会社の預金残高データ改ざんによる不適切融資など、足元では様々なひずみ、ゆがみが明るみに出ており、不動産価格の上昇と相まって購入および投資意欲の減退を予想する向きもある。

ただ、たしかに一時のような活況感には及ばないものの、金利が引続き低水準で推移するなか、実需・投資双方において良質な物件・案件に対するニーズは根強いものがあり、前述した不祥事が多発したことは逆に信用力の高い供給者の競争力を相対的に高め、投資家や購入者から選別されるステージに入ったともいえるだろう。

<同業他社比較>

|

|

|

売上高 |

増収率 |

営業利益 |

増益率 |

営業利益率 |

時価総額 |

PER |

PBR |

ROE |

|

2975 |

スター・マイカ・ホールディングス |

35,259 |

+9.6% |

3,387 |

-6.6% |

9.6% |

23,132 |

12.5 |

1.3 |

11.4% |

|

3288 |

オープンハウス |

570,000 |

+5.5% |

62,000 |

+7.3% |

10.9% |

404,901 |

6.6 |

2.8 |

32.3% |

|

3294 |

イーグランド |

19,069 |

-6.8% |

814 |

-43.9% |

4.3% |

4,516 |

10.6 |

0.6 |

12.3% |

|

3299 |

ムゲンエステート |

– |

– |

– |

– |

– |

11,863 |

– |

0.5 |

7.6% |

|

8923 |

トーセイ |

64,897 |

+6.9% |

4,680 |

-63.1% |

7.2% |

46,252 |

18.8 |

0.8 |

15.3% |

|

8934 |

サンフロンティア不動産 |

70,000 |

-4.4% |

6,930 |

-58.2% |

9.9% |

41,295 |

10.1 |

0.6 |

17.7% |

|

8940 |

インテリックス |

– |

– |

– |

– |

– |

4,332 |

– |

0.4 |

4.9% |

*単位:百万円、倍。売上高、営業利益は各社の今期予想。ROEは前期実績。時価総額、PER、PBRは2020年8月12日終値ベース。

ムゲンエステート、サンフロンティア不動産は今期予想を未定としている。

【1-4 事業内容】

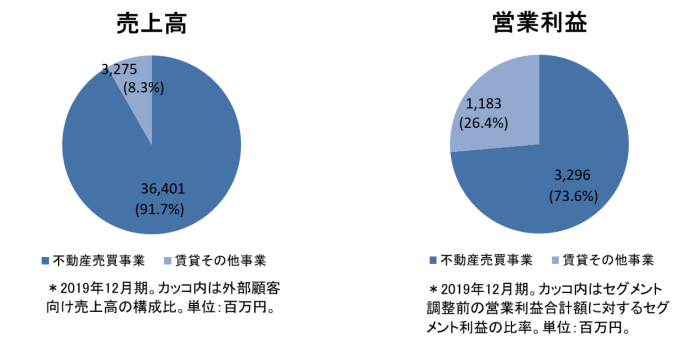

事業セグメントは「不動産売買事業」と「賃貸その他事業」の2つだが、売上高は不動産売買事業が2019年12月期で約92%と大部分を占めている。今後は不動産賃貸収入等安定的な収益源の拡大・強化も進めて行く。

<不動産売買事業>

不動産売買事業は不動産買取再販事業、不動産内外装工事事業、不動産流通事業の3事業から成るが、中心は不動産買取再販事業。

◎不動産買取再販事業

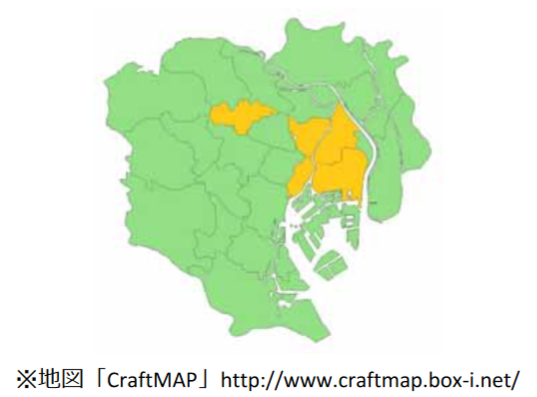

首都圏1都3県(東京都、神奈川県、埼玉県、千葉県)を中心に、区分所有マンション、投資用不動産、戸建等の中古不動産を買取り、築年数、専有面積、間取り、立地、管理状態等に応じたバリューアップを子会社(株)フジホーム等で行う。

主なバリューアップは、

*内外装工事

*建物の管理状況の改善

*経年劣化に伴う修繕工事

*空室の賃貸

*滞納家賃の解消実施

等で、バリューアップを行った物件を「再生不動産」として、主に初めて住宅を購入する一次取得者層、個人投資家、中小企業等に販売する。

(同社資料より)

買取り及び販売に際しては不動産仲介会社に仲介を依頼するが、顧客ニーズの変化や市場動向を把握するため、一部は(株)フジホームでも仲介を行っている。

顧客ニーズに的確、迅速に対応するため、区分所有マンション、投資用不動産(賃貸マンション、アパート、オフィスビル)、戸建等多様な物件を取り揃えている。

物件は、投資用不動産と居住用不動産とに分かれる。

投資用不動産は、投資家が利回りを求めるために購入する物件で、一棟賃貸マンションや一棟オフィスビルが主力で、その他、一棟アパート、投資用区分所有マンション等がある。

物件価格は平均1~2億円。

居住用不動産は、購入者等、自らが居住するために購入する物件で、区分所有マンションが中心で戸建物件等もある。主に一次取得者層を対象としており、物件価格は2~3千万円台が中心。

販売件数は2019年12月期、投資用不動産252件、居住用不動産157件の合計409件となっている。

同社では、営業担当者が買取りから、バリューアップ企画、販売に至るまで一貫して責任を持つ独自のビジネスフローを展開している。

営業担当者は、三井のリハウス、野村不動産アーバンネット、住友不動産販売、東急リバブル等、首都圏の不動産仲介会社に足を運び、個人や法人の売り物件情報を仕入れる。実際に足を運ばないと、まだ市場に出回っていない優良な物件情報を入手するのは難しいということだ。

これらの物件情報のうち、リノベーション等バリューアップを行えば適切な価格で再販が可能と判断した物件を買取り、(株)フジホームが施工管理し、協力会社でリフォームを行う。

営業担当者は、例えば3DKの中古マンションを2LDKに間取りを変更し再販する場合、その地域の特性を考えた上で、どんな層が、どのくらいの金額で買ってくれるかという出口までを考えた上で、リフォーム内容(間取り変更プランやリフォームの工事費用など)のアイデアも出す。

営業担当者が一貫して責任を持つと言っても、買取るには一定の基準がある。

物件価格と管理費のバランス、駅からの距離、バス便物件は取り扱わない等、具体的な条件を掲げた「買取り12ヶ条」と呼ばれるこの基準は、長年の経験の中から有効なものを成文化したもので、経験の少ない担当者でも判断が出来る同社独自のノウハウとなっている。また、上司である部長、課長などに相談し、適切なアドバイスを貰いながら仕事を進めて行く。

マンションの営業というとコミッションの高さから単独行動が多いという傾向が見られるが、同社の場合は同僚である営業担当にも積極的にアドバイスしたり、部下をしっかりと指導をしたりといった、チームで動く文化が根付いているということだ。加えて同社の場合、営業担当者のコミッション報酬は、再販金額ではなく、再販した際の利益に対して決められるため、むやみに仕入れて売れ残るというリスクも他社に比べて小さい。

◎不動産内外装工事事業

買取った中古不動産の内外装工事を子会社(株)フジホームが行う。一級建築士を始めとする工事関連資格保持者による的確な物件の調査・診断と年間500件を超える内外装工事で培ったノウハウが強み。

ムゲンエステートからの発注が9割方だが、外部案件も手掛けている。

◎不動産流通事業

ムゲンエステートが買取りした物件の販売に当たり、(株)フジホームが中古不動産情報をホームページや他社の運営する不動産情報サイトに掲載している。ムゲンエステートが買取する際の仲介も行っている。

また、エンドユーザーのニーズを的確に把握する事で、不動産買取再販事業とのシナジー効果を発揮している。

以上の各事業のほか、更なる成長を続ける企業体へ進化することを目指し、開発事業、不動産特定共同事業も開始した。

<賃貸その他事業>

不動産買取再販事業における販売効率化を推進している。

◎不動産賃貸事業

買取った投資用不動産及び固定資産物件をエンドユーザーに賃貸している。買取った物件は原則的には売却するが、売却までの間の賃貸収入を得ている。

◎不動産管理事業

買取った投資用不動産及び固定資産物件の賃貸管理業務。

建物の管理状況の改善、経年劣化に伴う修繕工事、空室の賃貸、滞納家賃の解消実施等によりバリューアップを図り、不動産投資利回りの向上に結び付けている。また、不動産買取再販事業における投資用不動産購入者の意向に応じて販売後も引き続き賃貸管理業務を行うケースもある。

【1-5 特徴と強み】

①シナジー経営

上記のように不動産買取再販のほか、不動産賃貸、不動産内外装工事、不動産流通、不動産管理の各事業を展開している。長年の実績に裏打ちされた各事業のノウハウが緊密な連携のもとに融合され、市場の変化に対し機動的な対応が可能で、各事業間のシナジーを生み出している。

②多彩な商品力と独自のポジショニング

中核事業の不動産買取再販事業においては、強力な情報収集力により、首都圏エリアの全ての中古不動産を網羅しており、区分所有マンション、投資用不動産(一棟賃貸マンション、一棟オフィスビル、一棟アパート)、戸建等多種多様な物件を取り揃え、顧客ニーズに的確かつ迅速に対応することができる。

これに加え、不動産仲介会社から仕入れた情報に対し全方位的に対応できるため、仲介会社からの評価も高く、仕上がった再販物件を仲介会社に持ち込むと、更に優良な仕入れ情報を入手することが出来るという好循環に繋がっている。

こうした多彩な商品力により中古不動産再生市場において独自のポジショニングを築いている。

③プロの目利き力

中古住宅流通・リフォーム市場で培ってきた情報収集力、投資判断力、物件管理能力、技術対応力等プロの目利き力を活かして優良な物件を市場に供給している。この他、安定した施工管理体制、長年培ってきた営業ノウハウ、約50行の金融機関との取引に基づく資金調達力も同社の強みとなっている。

2.2020年12月期第2四半期決算概要

(1)業績概要

|

|

19/12期2Q |

構成比 |

20/12期2Q |

構成比 |

前年同期比 |

|

売上高 |

18,797 |

100.0% |

14,262 |

100.0% |

-24.1% |

|

売上総利益 |

3,212 |

17.1% |

2,507 |

17.6% |

-21.9% |

|

販管費 |

1,560 |

8.3% |

1,695 |

11.9% |

+8.6% |

|

営業利益 |

1,651 |

8.8% |

812 |

5.7% |

-50.8% |

|

経常利益 |

1,321 |

7.0% |

458 |

3.2% |

-65.3% |

|

四半期純利益 |

906 |

4.8% |

333 |

2.3% |

-63.2% |

*単位:百万円

減収減益

新型コロナウイルス感染症の影響が拡大・長期化する中、先行き不透明感による不動産投資家の様子見姿勢の高まり、金融機関による不動産融資の一層の厳格化や融資審査の長期化、感染症拡大による同社取引先である不動産仲介会社の営業活動自粛、工事部材の一部供給遅延・停止による工事期間の長期化など、不動産売買に係る活動の制約が大きく影響した。

売上高は前年同期比24.1%減の142億円。投資用不動産、居住用不動産とも販売件数が減少。

営業利益は同50.8%減の8億円。粗利額が同21.9%減少した一方人件費など販管費が同8.6%増加した。

(2)セグメント別動向

|

|

19/12期2Q |

構成比 |

20/12期2Q |

構成比 |

前年同期比 |

|

売上高 |

|

|

|

|

|

|

不動産売買事業 |

17,125 |

91.1% |

12,717 |

89.2% |

-25.7% |

|

賃貸その他事業 |

1,672 |

8.9% |

1,544 |

10.8% |

-7.6% |

|

合計 |

18,797 |

100.0% |

14,262 |

100.0% |

-24.1% |

|

セグメント利益 |

|

|

|

|

|

|

不動産売買事業 |

1,640 |

9.6% |

1,006 |

7.9% |

-38.6% |

|

賃貸その他事業 |

622 |

37.2% |

558 |

36.1% |

-10.3% |

|

調整額 |

-611 |

– |

-752 |

– |

– |

|

合計 |

1,651 |

8.8% |

812 |

5.7% |

-50.8% |

*単位:百万円。売上高は外部顧客への売上高。セグメント利益の構成比は売上高利益率。

賃貸その他事業における不動産賃貸収入は前年同期比8.4%減。

◎不動産売買事業の状況

①売上高・件数

|

|

19/12期2Q |

20/12期2Q |

前年同期比 |

|

売上高 |

17,063 |

12,652 |

-25.8% |

|

投資用 |

14,205 |

10,245 |

-27.9% |

|

居住用 |

2,858 |

2,407 |

-15.8% |

|

販売件数 |

173 |

136 |

-21.4% |

|

投資用 |

88 |

68 |

-22.7% |

|

居住用 |

85 |

68 |

-20.0% |

|

平均販売単価 |

99 |

93 |

-5.7% |

|

投資用 |

161 |

151 |

-6.7% |

|

居住用 |

34 |

35 |

+5.3% |

*単位:百万円、件

*投資用不動産、居住用不動産共に減収で、販売件数減。居住用不動産の平均販売単価は上昇した。

*一棟用物件の平均販売単価は213.6百万円で前年同期比23.4%の下落。

*3億円超の投資用不動産販売は前年同期比4件減の9件。10億円超は0件。

*エリア別では、投資用不動産で、神奈川県以外の東京都、埼玉県、千葉県は販売金額減少。販売件数は全エリアで減少。

居住用不動産でも同じく、東京都、埼玉県、千葉県で販売金額減少。

*海外投資家向け販売は前年同期比で減収。販売件数は前年同期と同数。高価格帯の投資用物件の販売件数が減少したため、平均販売単価は下落した。

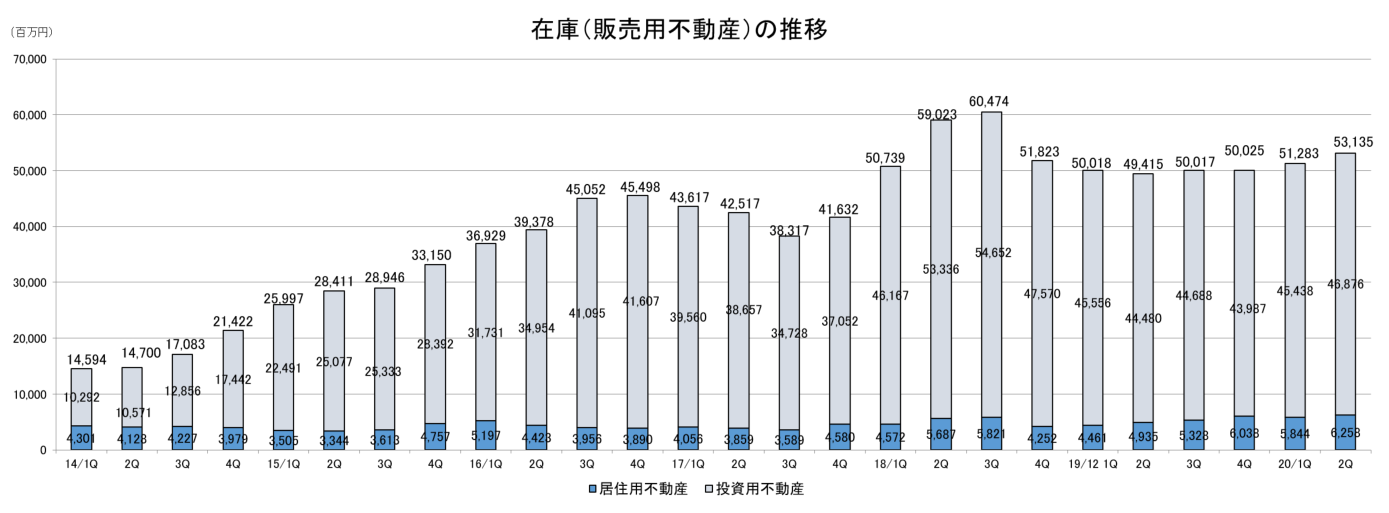

②販売用不動産の在庫状況

販売用不動産の在庫は前期末比6.2%増加。投資用不動産、居住用不動産の在庫は前期末比それぞれ6.6%、3.6%増加した。

事業期間は20年12月期第2四半期で212日。前年同期比では4日短期化も、在庫水準がピークだった18年12月期第3四半期からは35日長期化している。

(3)財務状態とキャッシュ・フロー

◎主要BS

|

|

19年12月末 |

20年6月末 |

|

19年12月末 |

20年6月末 |

|

流動資産 |

64,367 |

65,723 |

流動負債 |

12,185 |

13,474 |

|

現預金 |

13,708 |

12,180 |

買入債務 |

467 |

373 |

|

販売用不動産 |

49,887 |

52,953 |

短期有利子負債 |

10,340 |

12,127 |

|

仕掛販売用不動産 |

147 |

94 |

固定負債 |

33,486 |

34,491 |

|

固定資産 |

4,096 |

4,535 |

長期有利子負債 |

32,618 |

33,608 |

|

有形固定資産 |

3,068 |

3,292 |

負債合計 |

45,671 |

47,966 |

|

無形固定資産 |

83 |

83 |

純資産 |

22,840 |

22,340 |

|

投資その他の資産 |

944 |

1,159 |

利益剰余金 |

17,914 |

17,525 |

|

資産合計 |

68,512 |

70,306 |

負債純資産合計 |

68,512 |

70,306 |

*単位:百万円

販売用不動産が前期末比30億円増加した一方現預金が同15億円減少し、資産合計は同17億円増加の703億円となった。長短有利子負債が同27億円増加し457億円となったことなどから、負債合計は同22億円増加の479億円。純資産は利益剰余金の減少で同5億円減少の223億円。

この結果自己資本比率は前期末の33.2%から1.5pt低下し31.7%となった。

有利子負債依存度は前期末比2.4pt上昇の65.1%、ネットD/Eレシオは、同0.22上昇の1.51倍。

在庫回転率は期末ベースで0.13pt低下し0.66回となった。

◎キャッシュ・フロー

|

|

19/12期2Q |

20/12期2Q |

増減 |

|

営業CF |

3,132 |

-2,217 |

-5,349 |

|

投資CF |

-132 |

-1,392 |

-1,260 |

|

フリーCF |

3,000 |

-3,609 |

-6,609 |

|

財務CF |

-2,576 |

1,967 |

+4,543 |

|

現金及び現金同等物残高 |

9,576 |

10,626 |

+1,050 |

*単位:百万円

税金等調整前四半期純利益の減少、たな卸資産の増加などで営業CF、フリーCFともマイナスに転じた。

借入金増加で財務CFはプラスに転じた。

キャッシュポジションは上昇した。

(4)トピックス

◎本社移転

2020年5月、本社を東京都千代田区大手町の大手町フィナンシャルシティ サウスタワーに移転し、本社、横浜を除く全支店、グループ会社をワンフロアに集約した。

集約によるグループ全体としての業務効率化に加え、ワークライフバランスの向上、社員相互のコミュニケーションの活性化、優秀な人材の継続的な確保が期待でき、新本社は新たな価値創出につながるものと考えている。

3.2020年12月期業績予想

(1)業績予想および配当予想

2020年5月25日の緊急事態解除宣言発出後、一部投資家の需要動向に回復の兆しが見え、工事部材の供給の回復など事業活動が正常化しつつあったが、感染症拡大が再び加速し、不動産仲介会社の営業活動に再度影響が及びつつある。加えて国内外投資家の需要動向が外出自粛や移動制限などにより不透明であるため、現段階では第3四半期以降の需要・販売動向を見極めることが困難であると判断し、公表していた2020年12月期の通期業績予想・配当予想を一旦取り下げ、未定とした。

(2)新型コロナウイルス感染症拡大による影響

●不動産売買事業

<不動産買取再販事業>

*緊急事態宣言による活動自粛や移動制限で物件の実査や売買交渉、意思決定が滞る

*市況の先行き不透明感からエンドユーザーの購入意欲が低下している。

*入国制限により海外投資家への販売が減少している。

●賃貸その他事業

<不動産賃貸事業>

*緊急事態宣言により新規契約数が減少している。

<不動産内外装工事事業 >

*リフォーム資材に一部の供給遅延は解消した。

<開発事業・不動産特定共同事業>

*通常の営業活動が困難のため、非対面での営業活動に注力している。

*6月より相対での営業活動を再開した。

4.中期3ヵ年経営計画の進捗

同社では2019年12月期を初年度とする3ヵ年の中期経営計画を推進中である。

(1)概要

<経営方針>

「事業基盤を支える商品づくり」、「収益基盤を支えるネットワークづくり」、「経営基盤を支える人材・システムづくり」の3つを経営方針として、確かな経営基盤を作り上げ、更なる成長を続ける企業体へ進化する。

<位置づけ>

今回の中期経営計画は、第一次中期経営計画とし、その後策定予定の第二次、第三次中期経営計画による大きな成長に向けた強固な経営基盤を作り上げる再整備の期間と位置付けている。

既存事業をゼロベースで見直し、阻害要因を一つ一つ丁寧に拾い上げ、改善することで、経営方針にあるように、確かな経営基盤を作り上げ、更なる成長を続ける企業体への進化を目指す。

期間を固定するフィックス方式を採用し、目標達成に全社挙げて邁進する。

<事業方針>

上記の経営方針の下、6つの事業方針を掲げ、事業施策を実行する。

|

事業方針 |

|

事業施策 |

|

①環境変化や社会ニーズに対応したお客さまに喜ばれる商品の提供 |

◇ |

グループ内で蓄積したリフォーム・リノベーションのノウハウを外部顧客向けの商品として提供する。不動産特定共同事業許可取得や投資顧問設立によって構築した事業基盤を活かし、時代のニーズに沿った新しい不動産関連商品の開発とともに新たな顧客層を深耕する。 |

|

②保有不動産の再生 |

◇ |

エリアや建築物に合った用途変更(コンバージョン)や規模修繕を実施し、付加価値の最大化を図る。直近ではシェアハウスへのコンバージョンなども手掛けた。付加価値の高い物件開発を進める。 |

|

③商品・サービスを極める |

◇ |

空ビルや空室率の高い物件に対して、早期に稼働率改善を図ることで商品化を早め、在庫回転率の向上を図る。稼働率向上については賃貸部門と営業部門が連携し、目標を設定して達成を目指す。藤田社長がリーダーシップをとって進めていく。 |

|

◇ |

施工後の点検項目を細部まで実施し、安全・安心・快適な物件提供を行い、満足度向上を目指す。 |

|

|

◇ |

中国人顧客などのニーズを吸い上げ、付加価値の高いインバウンド向けの物件開発を行う。 |

|

|

④不動産売買を極める |

◇ |

物件ごとの利益管理を再度徹底・見直し、コストをかけることでさらに付加価値を高めるなど、収益性の向上を図る。 |

|

◇ |

昨年来の他社の事例を踏まえ、コンプライアンス強化によるリスク管理の徹底を図る。 |

|

|

◇ |

海外投資家向けセミナーの開催等でニーズを収集し、海外投資家への販路を拡大する。 |

|

|

⑤多様なワークスタイルへの対応 ⑥グループ力の更なる強化 |

◇ |

ダイバーシティの推進による人材確保と育成、グループ内の人員配置の最適化人事や階層別研修実施による人材マネジメント、働く環境の整備、業務フロー見直しによる業務の見える化を実施する。 |

<定量目標>

以下のような数値目標の達成を目指す。20年12月期については未定とした。

中長期的な安定成長のための財務安全性として、自己資本比率30%以上を維持する。

|

|

18/12期 |

19/12期 |

20/12期(予想) |

21/12期(計画) |

|

連結売上高 |

539 |

396 |

未定 |

630 |

|

連結経常利益 |

52 |

24 |

未定 |

55 |

|

連結自己資本比率 |

32.9% |

33.2% |

30%以上 |

|

*単位:億円。

(2)20年12月期第2四半期の具体的な取り組み

各経営方針に沿った具体的な取り組みは以下の通りである。

①不動産買取再販事業

*経営方針:事業基盤を支える商品づくり、収益基盤を支えるネットワークづくり

持続的な成長に向け、マーケット動向を注視し、中長期的な付加価値向上が可能な物件を厳選して仕入れている。

(同社資料より)

(主な施策)

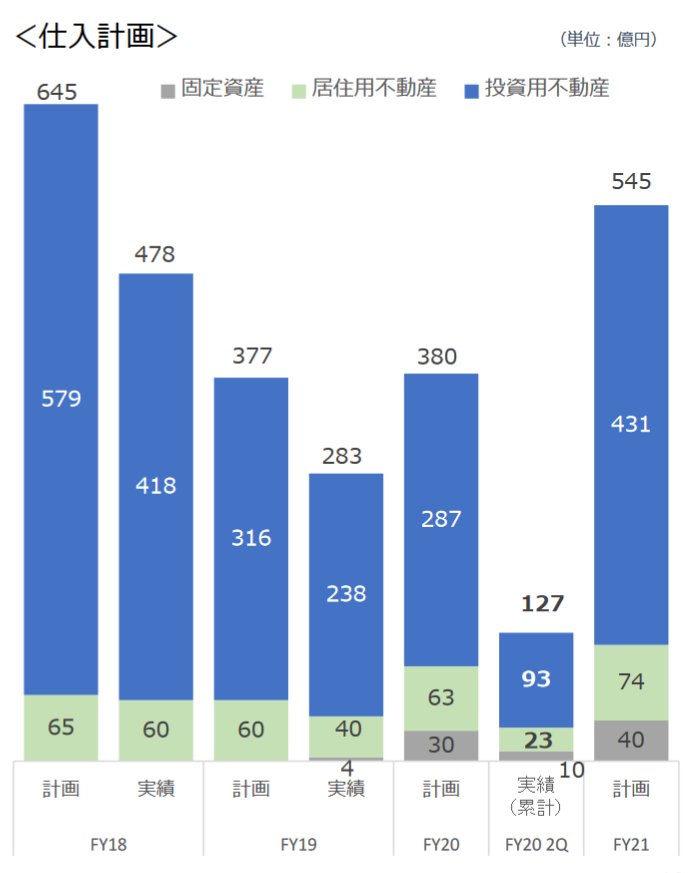

*新型コロナウイルスの影響を受けにくく、事業期間の短い居住用物件の仕入・販売を強化する。

*案件ごとにバラつきのあった工事原価を改善し、粗利益率を改善する。

*販売と仕入のバランスを考慮しつつ、販売用不動産の在庫金額は500億円程度を維持する。

②開発事業本部を新設

*経営方針:事業基盤を支える商品づくり、収益基盤を支えるネットワークづくり

中期経営計画の推進に向けて、2020年1月に新たな事業領域の探索・企画機能の充実を図るため、「開発事業本部」を新設した。

現在、東京23区内で6件の開発プロジェクトが進行中で、いずれも高い収益性が見込める好立地な物件である。

(同社資料より)

5.今後の注目点

通期業績予想を未定とした。投資家としては11月の第3四半期の開示を待つしかないが、可能であればそれまでに事業環境等に関する定性情報なども知りたいところである。

一方、中期3ヵ年経営計画については、不動産買取再販事業において新型コロナウイルスの影響を受けにくく、事業期間の短い居住用物件の仕入・販売を強化するなど、その影響を可能な限り避けつつ、21/12期売上高630億円、経常利益55億円を いかにして達成するのか、その道筋および進捗を注目したい。

<参考:コーポレートガバナンスについて>

◎組織形態及び取締役、監査役の構成>

|

組織形態 |

監査役会設置会社 |

|

取締役 |

7名、うち社外2名 |

|

監査役 |

3名、うち社外2名 |

◎コーポレートガバナンス報告書

最終更新日:2020年3月24日

<基本的な考え方>

当社は、社是として、経営の考え方の根幹であり社名の由来でもある『夢現』(夢を現実にし、理想を追求する)を実現し、企業価値の持続的向上を図るため、以下の三つの企業理念を掲げております。

・社会の繁栄に貢献し、成長し続けていきます。

・コンプライアンス経営に徹します。

・ステークホルダー満足度の充実につとめます。

当社では、この企業理念の実現のために最も必要な施策は、経営の透明性と健全性の確保及び環境の変化に迅速・適切に対応できる経営機能の強化であり、コーポレートガバナンスの確立が最重要課題であると認識し、(1)業務執行責任者に対する監督・牽制の強化、(2)情報開示による透明性の確保、(3)業務執行の管理体制の整備を推進しております。

また、当社取締役会は、実効性のあるガバナンスの枠組みを示しその実現に資することを目的として、「コーポレートガバナンス・ガイドライン」(以下「当社ガイドライン」)を定めております。

「当社ガイドライン」の全文は、当社HPに掲載しておりますのでご参照ください。

→ https://www.mugen-estate.co.jp/ir/management/governance/pdf/CGguidelines_20200324.pdf

<実施しない主な原則とその理由>

|

原則 |

実施しない理由 |

|

【補充原則4-2-1 持続的な成長に向けた経営陣の報酬】 |

経営陣に対する報酬は、固定報酬(金銭)、及び業務執行取締役へ付与する株式報酬型ストックオプション(新株予約権)で構成されています。 取締役会は、株主総会の決議による取締役会の報酬総額の限度内で取締役7名への固定報酬の具体的な配分について代表取締役社長へ一任する旨決議しております。 代表取締役社長は、会社の業績や経営内容、経済情勢及び各取締役の評価等を考慮したうえで、各取締役への報酬の具体的な配分を決定しております。株式報酬型ストックオプション(新株予約権)の業務執行取締役5名への付与については、内規に従い取締役会が配分を決定しております。 経営陣に対する現行の報酬体系は、当社の経営計画とは連動しておらず、固定報酬と株式報酬型ストックオプションとの支給割合についても定めておりません。「持続的な成長」を導くための基礎として「経営計画の達成」があるとの考えのもと、今後客観性・透明性を高めるための任意の諮問委員会等の設置や、当社の経営計画の達成に寄与する業績連動型報酬制度の検討を進めてまいります。 |

|

【補充原則4-10-1 任意の仕組みの活用と独立社外取締役の関与・助言】 |

当社は、監査役会設置会社であり、取締役7名中2名を独立社外取締役として選任しております。独立社外取締役の人数は取締役会の過半数には達しておりませんが、個々の高度な独立性や高い専門的な知識と豊富な経験を活かすことで、適切な関与・助言を得る体制を整えていると認識しております。 現在、任意の諮問委員会を設置しておりませんが、今後は、統治機能の更なる充実を図る中で、独立社外取締役のより適切な関与・助言を得るべく任意の諮問委員会等の設置を検討してまいります。 |

<開示している主な原則>

|

原則 |

開示内容 |

|

【原則1-4政策保有株式】 |

当社は、政策保有株式としての上場株式を保有しておりませんが、今後、相手企業の関係強化や提携を図る目的で取得の必要が生じた場合には、中長期的な経済合理性等を検証し、その結果を開示するとともに、株式保有を行う方針であります。 |

|

【補充原則4-11-3 取締役会全体の実効性についての分析・評価】 |

当社取締役会は、2019年度の取締役会の実効性に関する評価を、2020年3月に実施いたしました。評価は、取締役会の規模・構成・役割分担、取締役会への情報提供・支援体制、取締役会における議題や議論の質量等について全取締役・監査役を対象にアンケートを行い、その結果を踏まえて取締役会で議論を行う形で実施いたしました。 評価の結果、取締役会として、取締役会の実効性は概ね高い水準にあるものと判断しております。また、取締役会に対する議題の質量や情報提供の在り方等の運用面において工夫の余地があると認識された点については改善のための方策を着実に実施してまいります。 |

|

【原則5-1 株主との建設的な対話に関する方針】 |

当社は、経営企画室をIR担当部門として、当該部門の担当役員が統括し、関連部門と連携を図りながら、個人投資家向け会社説明会やアナリスト・機関投資家向け決算説明会等を定期的に開催しております。また、株主との建設的な対話を通じて双方向のコミュニケーションの充実を図り、経営に関する分析や評価を吸収し経営陣幹部に報告しております。なお、“株主との対話”についての基本方針を「当社ガイドライン」に定め、当社HPにて開示しております。 |