フォーバルテレコム 増収増益、会社計画は未定

谷井 剛 社長 |

株式会社 フォーバルテレコム(9445) |

|

会社情報

|

市場 |

東証2部 |

|

業種 |

情報・通信 |

|

代表取締役社長 |

谷井 剛 |

|

所在地 |

東京都千代田区神田錦町 3-26 一ツ橋SIビル2F |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

321円 |

16,693,195株 |

5,358百万円 |

-43.9% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

-円 |

-% |

-円 |

-倍 |

93.98円 |

3.4倍 |

※株価は7/6終値。時価総額は7/19終値×発行済株式数(百万円未満切捨て)。

※ROEとBPSは2020年3月期実績、2021年3月期予想のEPSとDPSは未定。PBRは四捨五入。

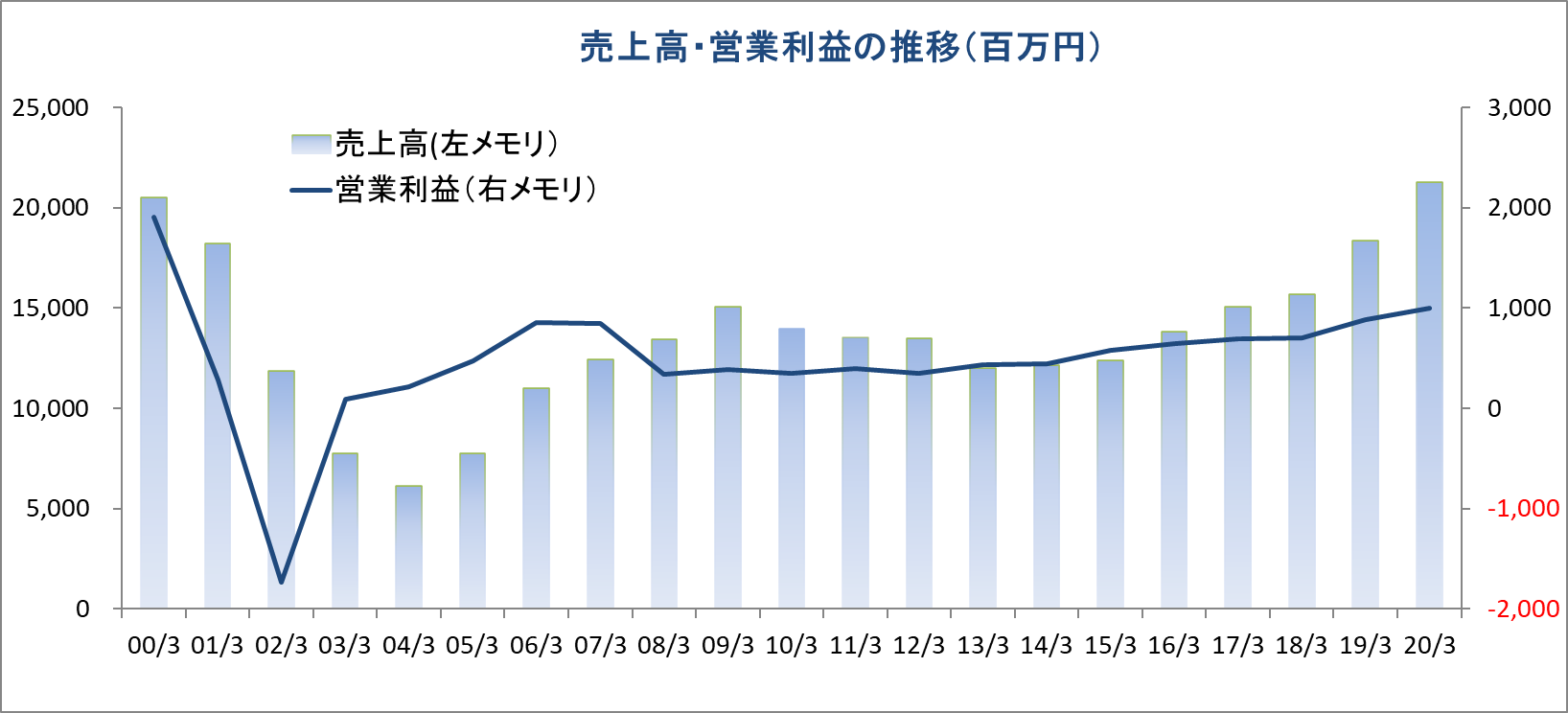

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2017年3月(実) |

15,049 |

695 |

700 |

462 |

27.68 |

15.00 |

|

2018年3月(実) |

15,683 |

699 |

720 |

484 |

29.05 |

15.00 |

|

2019年3月(実) |

18,347 |

888 |

800 |

589 |

35.33 |

17.00 |

|

2020年3月(実) |

21,279 |

1,002 |

965 |

-960 |

-57.56 |

17.00 |

|

2021年3月(予) |

– |

– |

– |

– |

– |

– |

*2021年3月期の会社計画の業績予想と配当予想は未定。単位は百万円、円。

フォーバルテレコムの2020年3月期決算について、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.主要なサービスの概要

3.2020年3月期決算

4.2021年3月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20/3期決算は前期比16.0%の増収、同20.7%の経常増益。売上面は、特に個人向けインターネットサービス、モバイルサービス等再卸の契約獲得が順調に伸びたこと等によりIP&Mobileソリューション事業で増加した。利益面でも、増収効果によりIP&Mobileソリューション事業で増加した。一方、ドキュメント・ソリューション事業とコンサルティング事業は、前期比で減収減益となった。

- 21/3期会社計画は、新型コロナウィルス感染症拡大による業績への影響を現時点では合理的に算定することが困難であることから未定とされた。同社では、今後、連結業績予想の合理的な算定が可能になった段階で速やかに開示する方針である。また、21/3期の配当予想についても同様に未定とされた。

- 20/3期の業績において、ネット系のストック収益の売上高総利益率の低下が大きくなった。収益性の低下は残念なことであるが、Elenovaの契約数増加が順調に進んでいる証と言えよう。同社はiSmartひかりやSmartひかりやおまか請求などの中小企業に対する豊富な顧客基盤を有する。Elenovaの契約数のの拡大を加速することができるのか、今後のマーケティング戦略が注目される。

1.会社概要

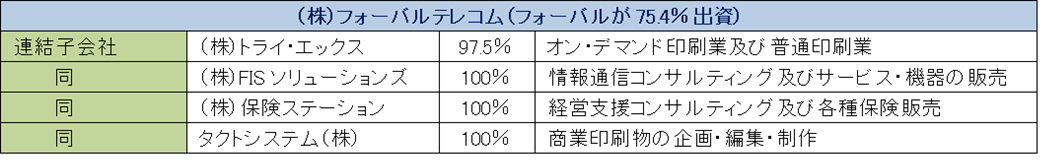

中小・中堅法人向けにOA・ネットワーク機器の販売やサービスの取次ぎを展開するフォーバル(8275)の連結子会社。フォーバルの連結決算において、フォーバルテレコムビジネスグループとしてセグメントされている(20/3期はフォーバルの連結売上高の41.7%を占めた)。グループは同社の他、連結子会社4社。

【事業内容と企業グループ】

同社及び連結子会社(株)FISソリューションズによる法人向けVoIPサービス(高速ブロードバンド回線を利用した電話やインターネット接続サービス)や法人向けFMC(Fixed Mobile Convergence)サービス「どこでもホン」の提供と関連機器販売の「IP&Mobileソリューション事業」、連結子会社(株)トライ・エックスを中心にオン・デマンド印刷・印刷物のプランニング・デザイン等を手掛ける「ドキュメント・ソリューション事業」及び(株)保険ステーションによる保険やプライバシーマーク等に関する各種コンサルティング等の「コンサルティング事業」に分かれる。また、同社は、「2way Smart」の企画開発及び関連するハードウエア開発を手掛けている持分法適用非連結子会社(出資比率100%)(株)であったホワイトビジネスイニシアティブを、2018年9月30日付で同社へ吸収合併した。これは、グループとして経営資源の集中と効率化を図り、グループの競争力強化を目的としたものである。

2.主要なサービスの概要

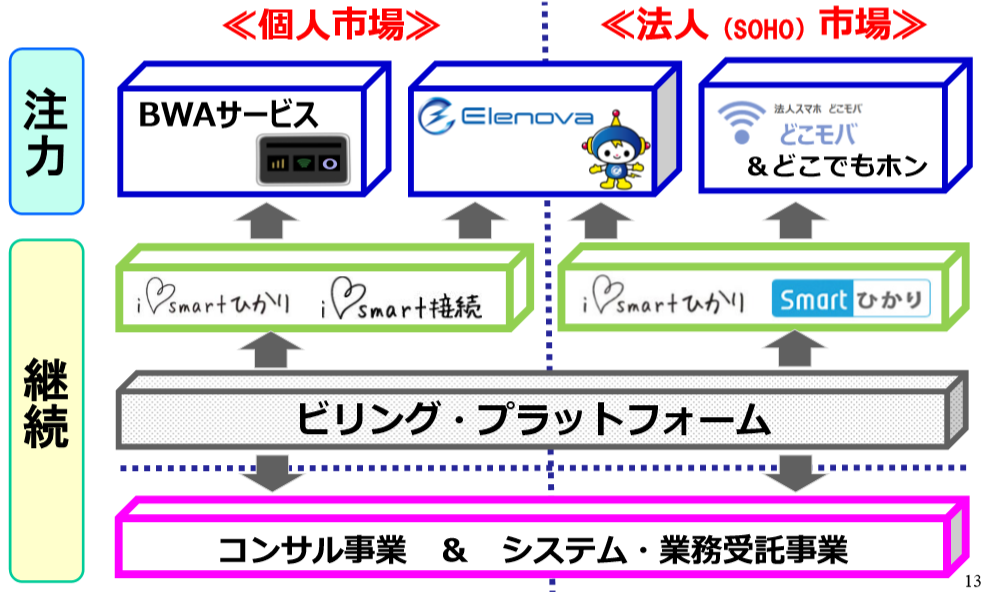

(1)フォーバルテレコム単体の事業マップ

(同社決算説明会資料より)

(2)フォーバルテレコム単体の事業(継続サービス)

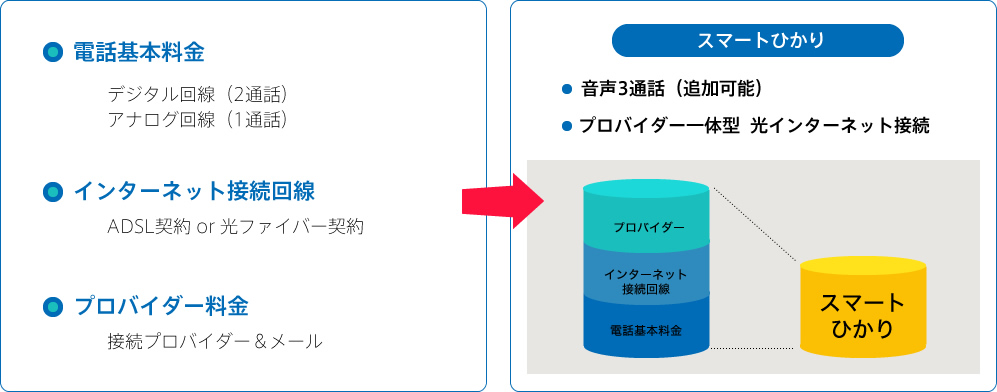

Smartひかり

1社占有型の光ファイバーを使用している為、安定した回線速度を有したIP電話サービスを実現。これまで個別に契約していた各種通信サービスをシンプルに一本化した。 これにより問い合わせサポート窓口や月々の支払いもまとまり、わかりやすくなった。

(同社HPより)

iSmartひかり

NTT東日本・西日本が提供する光コラボレーションモデルを受け、同社がオリジナル料金で提供している光回線サービス。①バックボーンはNTTのフレッツ網を利用しているため品質が安定している、②請求の一本化ができるというメリットを持つ。おまか請求やワンビリングサービスで培われた請求一本化のノウハウが武器となっている。

(同社HPより)

|

|

(同社HPより)

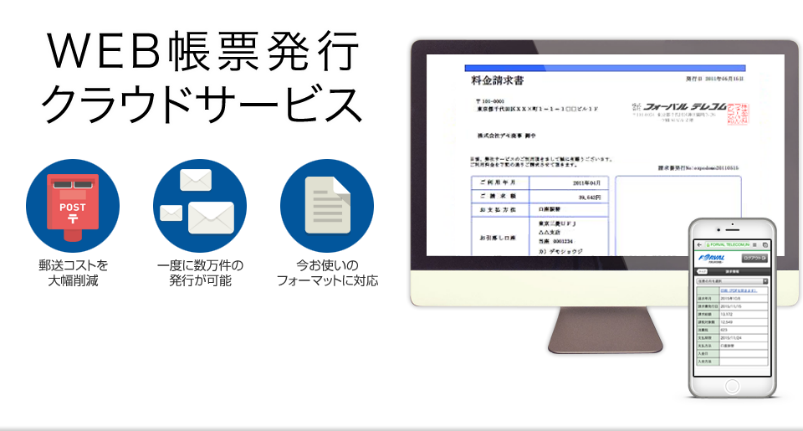

おまか請求

請求書・支払通知書・納品書をWeb化でコスト削減するツールを提供。顧客登録・受注登録・料金計算、請求書発行(WEB公開)・収納代行・督促支援業務などを含んだ請求代行サービス。請求に関する業務を代行し、顧客の請求コストの削減と業務負担の軽減を図る。また、おまか請求ではユーザーがクラウドサービスを安全に利用できるよう各種セキュリティ対策を実施している。

(同社HPより)

セキィリティ本舗

PマークやISMSなど各種ISOの認証取得・更新のコンサルティングを提供。認証取得支援から、運用支援、更新支援、規格改訂支援、各種セミナーなど、Pマークや各種ISOに関わるサポートを行っている。

(同社HPより)

(3)フォーバルテレコム単体の事業(注力サービス)

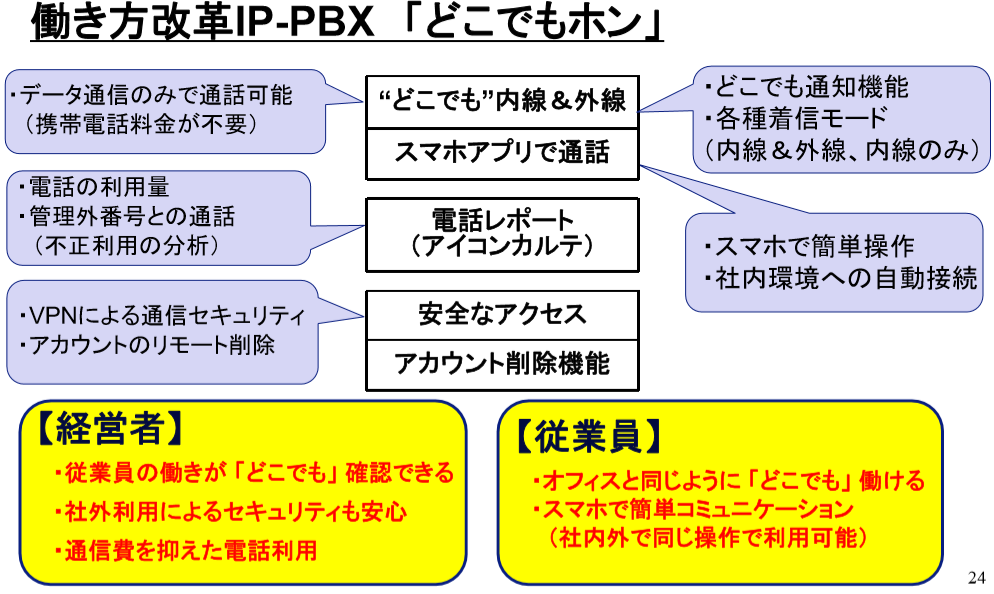

どこでもホン

どこでもホンは以下の4つの特徴を有するなど、働き方改革に不可欠なツール。

①外出先から会社の番号を通知できる。

②会社にかかってきた電話を事務所でも外出先でもどこでも受けられる(ビジネスチャンスを逃さない)。

③外出先のスマホと内線通話が可能(パケット定額で通話無料)。

④外線ボタン搭載 (ページ切替で24ボタンまで表示)。

| どこでもホンが求められる理由 | ||

| 人手不足解決 | 外にいる人も会社宛の電話に出れる | |

| 生産性向上解決 | 会社の電話番号通知ができるので、 事務所に戻る必要がない | |

| 長時間労働解決 | 顧客に通知するのは会社の番号 | |

| 働きやすい職場 | スマートフォン(iPhone)で、テレワークや働き方改革の強い味方 | |

(同社決算説明会資料より)

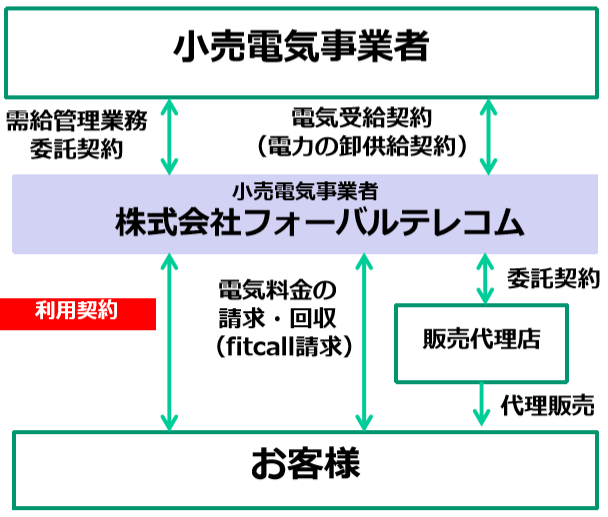

新電力事業:Elenova(エレノバ)

Elenovaとは、電力自由化に伴い、同社が小売電気事業者となって、オリジナル料金で提供している電力サービス。

Electric(電気の)+nova(新星 新しい)+value(価値)から作成した新語。すべての人に、あらたな価値をもたらす電気事業の意味が込められている。

Elenovaは、電力自由化に伴い、同社が小売電気事業者として顧客に電力を提供する新電力サービス。従来電力は、地域指定の電力会社に供給されていたため、法人・個人を問わず電力会社を自由に選ぶことはできなかったが、2016年4月に電力が全面自由化されたことにより、企業、一般家庭共に電力会社を選ぶことが可能となった。現在は小売電気事業者ごとに「低価格設定」や「環境への配慮」など、様々な形態で電力が供給されている。こうした環境下、様々な小売電気事業者が誕生しているが、同社のように全国規模で中小法人を対象に事業を運営している小売電気事業者は少ない。

Elenovaのスキーム

(同社決算説明会資料より)

3.2020年3月期決算

(1)連結業績

|

19/3期 |

構成比 |

20/3期 |

構成比 |

前期比 |

|

|

売上高 |

18,347 |

100.0% |

21,279 |

100.0% |

+16.0% |

|

売上総利益 |

5,784 |

31.5% |

6,596 |

31.0% |

+14.0% |

|

販管費 |

4,895 |

26.7% |

5,594 |

26.3% |

+14.3% |

|

営業利益 |

888 |

4.8% |

1,002 |

4.7% |

+12.8% |

|

経常利益 |

800 |

4.4% |

965 |

4.5% |

+20.7% |

| 親会社株主に帰属

する四半期純損失 |

589 |

3.2% |

-960 |

-4.5% |

– |

*数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

*単位:百万円

前期比16.0%の増収、同20.7%の経常増益

売上高は前期比16.0%増の212億79百万円。売上面は、特に個人向けインターネットサービス、モバイルサービス等再卸の契約獲得が順調に伸びたことによりIP&Mobileソリューション事業で増加した。一方、先行き不透明な景況感に伴う企業の印刷物の縮小の影響を受けたドキュメント・ソリューション事業と法人向保険の税法上の適用ルール見直しによる影響を受けたコンサルティング事業で減少した。

営業利益は同12.8%増の10億2百万円。売上高の増加に伴いIP&Mobileソリューション事業で増加した一方、先行き不透明な景況感に伴う企業の印刷物の縮小の影響を受けたドキュメント・ソリューション事業とコンサルティング事業で減少した。売上総利益率は、31.0%と前期比0.5ポイント低下。前払販売奨励金の償却の増加等により販管費が同14.3%増加したものの、売上高対販管費比率は26.3%と前期比0.4ポイント低下した。この結果、売上高営業利益率が4.7%と前期比0.1ポイント低下した。その他、営業外収益において違約金収入が前期比で増加したことや営業外費用において貸倒引当金繰入額が前期比で減少したことなどにより、経常利益は同20.7%増の9億65百万円と営業利益を上回る増益率となった。また、特別損失で貸倒引当金繰入額を22億44百万円計上したことなどにより、9億60百万の親会社株主に帰属する当期純損失となった。

なお、20/3期の配当については、親会社株主に帰属する当期純損失が9億60百万円となったものの、特別損失22億90百万円の発生は臨時的なものであるため、期末配当金は当初の予定通り1株につき10円、年間17円の配当が実施された。

連結売上総利益の内訳

|

19/3期 |

20/3期 |

前期比 |

|

|

売上高 |

18,347 |

21,279 |

+16.0% |

|

個別 |

13,201 |

16,196 |

+22.7% |

|

子会社 |

5,146 |

5,083 |

-1.2% |

|

売上総利益 |

5,784 |

6,596 |

+14.0% |

|

個別 |

3,671 |

4,574 |

+24.6% |

|

子会社 |

2,112 |

2,021 |

-4.3% |

| 売上総利益率 |

31.5% |

31.0% |

-0.5P |

| 個別 |

27.8% |

28.2% |

+0.4P |

| 子会社 |

41.1% |

39.8% |

-1.3P |

*単位:百万円

個別売上総利益の内訳

|

19/3期 |

20/3期 |

前期比 |

|

|

売上高 |

13,201 |

16,196 |

+22.7% |

|

ストック収益(通話系) |

8,790 |

9,411 |

+7.1% |

|

ストック収益(ネット系他) |

3,099 |

5,350 |

+72.6% |

|

一時収益 |

1,310 |

1,433 |

+9.4% |

|

売上総利益 |

3,671 |

4,574 |

+24.6% |

|

ストック収益(通話系) |

1,166 |

1,364 |

+16.9% |

|

ストック収益(ネット系他) |

2,023 |

2,767 |

+36.8% |

|

一時収益 |

481 |

442 |

-8.0% |

|

売上総利益率 |

27.8% |

28.2% |

+0.4P |

|

ストック収益(通話系) |

13.3% |

14.5% |

+1.2P |

|

ストック収益(ネット系他) |

65.3% |

51.7% |

-13.5P |

|

一時収益 |

36.7% |

30.9% |

-5.8P |

*単位:百万円

連結の売上総利益は前期比8億12百万円の増加、売上総利益率は同0.5ポイントの低下となった。個別ベースの売上総利益は、ネット系他のストック収益の拡大などが寄与し、全体として9億3百万円増加した。ネット系他のストック収益の売上総利益率が前期比13.5ポイント低下したのは、電力事業の売上高が拡大した影響。また、子会社の売上総利益は、同91百万円の減少となった。

販管費の内訳

|

19/3期 |

20/3期 |

前期比 |

主な増減要因 |

|

|

販管費合計 |

4,895 |

5,594 |

+699 |

|

|

うち主要項目として |

|

|||

|

販売費 |

245 |

305 |

+59 |

|

|

販売促進費 |

58 |

46 |

-11 |

フォーバルテレコム-8 ほか

|

|

貸倒引当金繰入額 |

144 |

223 |

+79 |

フォーバルテレコム+84 再卸事業の売上増に伴う繰入額増加 ほか |

|

人件費 |

1,919 |

1,983 |

+64 |

|

|

給与・賞与 |

1,292 |

1,371 |

+78 |

フォーバルテレコム+39 FISソリューションズ+31 ほか |

|

賞与引当金繰入額 |

106 |

138 |

+32 |

フォーバルテレコム+16 FISソリューションズ+14ほか |

|

役員賞与引当金繰入額 |

50 |

8 |

-42 |

フォーバルテレコム-43 ほか

|

|

経費 |

2,730 |

3,305 |

+575 |

|

|

情報処理費 |

165 |

185 |

+19 |

フォーバルテレコム+17 再卸事業の開発費償却 ほか |

|

求人費 |

20 |

40 |

+20 |

フォーバルテレコム+16 ほか

|

|

支払手数料

|

1,429 |

1,900 |

+471 |

フォーバルテレコム+474 前払販売奨励金の償却 ほか |

*単位:百万円

販管費は、前期比で6億99百万円増加した。IP&Mobileソリューション事業における収益性の高いネット系ストック収益(ISPサービス)の獲得に伴う前払販売奨励金の償却費や、再卸事業の開発費償却と売上増に伴う貸倒引当金繰入額増加やIP&Mobileソリューション事業おける人員の増加に伴うコスト増などが影響した。

(2)セグメント別動向

セグメント別売上高・利益

|

19/3期 |

構成比 |

20/3期 |

構成比 |

前期比 |

|

|

IP&Mobileソリューション事業 |

13,757 |

75.0% |

16,896 |

79.4% |

+22.8% |

|

ドキュメント・ソリューション事業 |

1,758 |

9.6% |

1,744 |

8.2% |

-0.8% |

|

コンサルティング事業 |

2,830 |

15.4% |

2,639 |

12.4% |

-6.8% |

|

連結売上高 |

18,347 |

100.0% |

21,279 |

100.0% |

+16.0% |

|

IP&Mobileソリューション事業 |

456 |

51.3% |

715 |

71.4% |

+56.9% |

|

ドキュメント・ソリューション事業 |

133 |

15.0% |

67 |

6.7% |

-49.6% |

|

コンサルティング事業 |

299 |

33.7% |

218 |

21.8% |

-27.0% |

|

その他 |

-0 |

– |

0 |

– |

– |

|

連結営業利益 |

888 |

100.0% |

1,002 |

100.0% |

+12.8% |

*単位:百万円

IP&Mobileソリューション事業 売上高168億96百万円(前期比22.8%増)、セグメント利益7億15百万円(同56.9%増)

主にVoIPサービス、モバイルサービス等の情報通信サービス全般を提供。特に個人向けインターネットサービス、モバイルサービス等再卸の契約獲得が順調に伸びたこと等により売上高・利益が大幅に増加した。売上高対セグメント利益率は4.2%と前期比0.9ポイント上昇した。

ドキュメント・ソリューション事業 売上高17億44百万円(前期比0.8%減)、セグメント利益67百万円(同49.6%減)

主に普通印刷、印刷物のプランニング・デザイン等を行う。先行き不透明な景況感に伴う企業の印刷物の縮小により、前期比で減収減益となった。売上高対セグメント利益率は3.9%と前年同期比3.7ポイント低下した。

コンサルティング事業 売上高26億39百万円(前期比6.8%減)、セグメント利益2億18百万円(同27.0%減)

主に経営支援コンサルティング、保険サービス及びセキュリティサービス等を行う。㈱保険ステーションにおける法人向保険の税法上の適用ルール見直しによる影響により、売上高とセグメント利益が減少した。売上高対セグメント利益率は8.3%と前年同期比2.3ポイント低下した。

(3)財政状態及びキャッシュフロー(CF)

財政状態

|

19/3期末 |

20/3期末 |

19/3期末 |

20/3期末 |

||

|

現預金 |

1,484 |

1,030 |

仕入債務 |

2,159 |

2,395 |

|

売上債権 |

2,912 |

3,443 |

短期有利子負債 |

3,962 |

3,956 |

|

有形固定資産 |

94 |

115 |

長期有利子負債 |

150 |

90 |

|

無形固定資産 |

892 |

841 |

負債合計 |

9,676 |

10,234 |

|

投資その他 |

3,026 |

2,904 |

純資産合計 |

2,824 |

1,580 |

|

資産合計 |

12,501 |

11,814 |

負債純資産合計 |

12,501 |

11,814 |

*有利子負債=借入金

*単位:百万円

20/3期末の総資産は、19/3期末比6億86百円減の118億14百万円。資産サイドでは売上債権、長期前払費用等が、負債・純資産サイドでは、、親会社株主に帰属する当期純損失の計上及び剰余金の配当にともなう利益剰余金等が主な減少要因。借入金の増加は、19/3期末比66百万円の減少。20/3期末の自己資本比率は13.3%と19/3期末の22.5%から9.2ポイント低下した。

キャッシュ・フロー

|

19/3期 |

20/3期 |

前期比 |

||

|

営業キャッシュ・フロー |

-999 |

59 |

1,059 |

– |

|

投資キャッシュ・フロー |

-585 |

-189 |

396 |

– |

|

フリー・キャッシュ・フロー |

-1,585 |

-130 |

1,455 |

– |

|

財務キャッシュ・フロー |

2,091 |

-349 |

-2,440 |

– |

|

現金及び現金同等物当期末残高 |

1,484 |

1,030 |

-454 |

-30.6% |

*単位:百万円

CFの面では、前期と比べ貸倒引当金が増加したことや長期前払費用が減少したことなどにより営業CFがプラスへ転じた。無形固定資産の取得による支出や事業譲受による支出が減少したことなどにより、投資CFのマイナスも縮小し、フリーCFのマイナスも大幅に縮小した。一方、短期借入金が減少したことなどにより財務CFがマイナスへ転じた。その結果、期末のキャッシュポジションが4億54百万円減少した。

(4)貸倒引当金繰入額の計上

同社はあくびコミュニケーションズ株式会社及び株式会社カステラ(以下、「あくび等」)に対して、 インターネットの接続サービスを卸販売していたものの、あくび等が2020年2月28日付で東京地方裁判所より破産手続き開始決定を受けた。これに伴い、あくび等への債権に対する貸倒引当金繰入額として、売掛金の未回収額331,074千円、前払費用 1,912,936千円(合計して、2020年3月末の連結貸借対照表上は破産更生債権等として投資その他の資産に表示)、合計2,244,011千円を特別損失として処理した。また、破綻に際しあくび等より、あくび等からエンドユーザーへの接続サービスの大半が実態を伴っていないにも関わらず、同社に対して当該サービスが実在しているとの虚偽の報告を行っていた旨の報告を受けており、こうしたあくび等の行為に対して同社は訴訟提起を含めた対応を検討中である。なお、同社からあくび等への卸販売は適法に行われ、契約ID数に基づく卸代金を毎月請求・入金を受け、同社も 回線提供会社へ同数の契約ID数の使用料を支払ってきたことから、正常な営業循環の取引として処理しており、2020年3月期の連結損益計算書にはあくび等に対する売上高1,506,363千円、売上総利益1,166,738千円、営業利益 344,646千円、経常利益344,646千円が含まれている。

4.2021年3月期業績予想

(1)連結業績

|

20/3期 実績 |

構成比 |

21/3期 予想 |

構成比 |

前期比 |

|

|

売上高 |

21,279 |

100.0% |

– |

-% |

-% |

|

営業利益 |

1,002 |

4.7% |

– |

-% |

-% |

|

経常利益 |

965 |

4.5% |

– |

-% |

-% |

|

親会社株主に帰属 する当期純利益 |

-960 |

-4.5% |

– |

-% |

-% |

*単位:百万円

21/3期の業績予想は未定

新型コロナウィルス感染症の収束見通しが依然として先行き不透明な状況を踏まえ、業績への影響を現時点では合理的に算定することが困難であるとの判断により、21/3期の会社計画は未定とされた。

IP&Mobileソリューション」事業において情報通信機器入荷減少、ドキュメント・ソリューション事業において各種セミナー・イベント印刷物中止、コンサルティング事業においてはショッピングモール併設の保険店舗閉鎖などの影響が出ている模様である。同社では、今後、予想の算定が可能となった時点で21/3期の業績予想を速やかに公表する方針である。

また、配当についても、、現時点で業績予想の算定が困難であることから未定とされた。今後、業績予想の開示が可能となった段階で、業績予想と合わせて速やかに公表される見込である。

5.今後の注目点

新型コロナウィルス感染症拡大の影響が懸念されるものの、個人向けインターネットサービス、モバイルサービス等再卸の契約は今後も順調に獲得が進むものと期待される。また、前下期の重点施策であったどこでもホンの契約数の拡大の取り組みの成果も今後期待される。中でもどこでもホンは、新型コロナウィルス感染拡大に伴い大企業におけるテレワークが拡大する中、必要なアイテムとなりそうである。同社の主要顧客である中小企業においてもテレワークが拡大し、どこでもホンの採用が増加するものと予想される。厳しい経営環境を跳ね除けこれらのサービスの契約数を順調に拡大することができるのか注目される。また、20/3期の業績では、ネット系のストック収益の売上高総利益率の低下が大きくなった。収益性の低下自体は残念なことであるが、これはElenovaの契約数増加が順調に進んでいる証である。同社はiSmartひかりやSmartひかりやおまか請求などの中小企業の豊富な顧客基盤を有しており、Elenovaの拡大への期待は大きい。今後のElenovaの契約数の動向にも注目していきたい。

こうした一方で、取引先の破産手続開始により特別損失が発生したことは非常に残念であった。再発防止に向けたガバナンスの強化策により、今後取引先に対する回収不能債権の発生を食い止めることができるのか注目される。

<参考:コーポレート・ガバナンスについて>

◎組織形態および取締役・監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役(監査等委員除く) | 5名、うち社外0名 |

| 監査等委員 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書

最終更新日 : 2019年6月19日

<基本的な考え方>

当社では、取締役会を唯一の経営意思決定機関として位置付けております。

定例取締役会を毎月開催するほか、重要案件が生じる都度臨時取締役会を機動的に開催し、迅速かつ的確な経営判断を行っております。

また、企業経営情報の積極的な開示を目的として、適時に当社のホームページにおいて財務情報に限定されないディスクロージャーを行っております。

当社は、監査等委員設置会社形態を採用しており、同形態により十分にガバナンスが機能していると認識しております。

<コーポレート・ガバナンス・コード各原則の実施について>

実施をしないコード:8項目、そのおもな原則と理由

|

原則 |

実施しない理由 |

| (原則3-1 情報開示の充実) | (1)会社の目指すところ(経営理念等)や経営戦略、経営計画

会社の目指すところ(経営理念等)は、「社是」であり、「社員・家族・顧客・株主・取引先と共に歩み社会価値創出を通してそれぞれに幸せを分配することを目指す」を基本理念に中期経営計画を策定しております。 しかし当社の事業環境における経営状況の変化は激しいため、柔軟な対応が阻害されないよう、現在、中期経営計画は公表をしておりません。 なお、公表はしておりませんが中期経営計画の目標に対する実績分析は毎回実施し、毎年度の経営戦略・経営計画に反映させるとともに、次期中期経営計画に反映しております。 (2)本コードのそれぞれの原則を踏まえた、コーポレートガバナンスに関する基本的な考え方と基本方針 コーポレート ガバナンスに関する基本的な考え方と基本方針は、コーポレート・ガバナンスに関する報告書「1.基本的な考え方」に記載しております。 (3)取締役会が経営陣幹部・取締役の報酬を決定するに当たっての方針と手続 取締役の報酬等を決定する方針については、会社業績との連動性を確保し、職責と成果を反映させた体系としています。特に賞与(決算賞与)については各期の当期純利益をベースとし、配当、社員への賞与水準、過去の支給実績などを総合的に勘案し、取締役会が決議しております。 (4)取締役会が経営陣幹部の選解任と取締役・監査役候補の指名を行うに当たっての方針と手続 取締役候補の指名にあたっては、当社の社是を理解し、的確かつ迅速な意思決定、適切なリスク管理、業務執行の監視および会社の各機能と各事業部門をカバーできるバランスを考慮し、適材適所の観点より総合的に検討し、取締役会で決議しております。 (5)取締役会が上記(4)を踏まえて経営陣幹部の選解任と取締役・監査役候補の指名を行う際の、個々の選解任・指名についての説明 取締役候補者の指名理由は、「株主総会招集ご通知」の参考書類に記載しております。 |

| (補充原則4-1-2 中期計画達成状況の株主説明) | 会社の目指すところ(経営理念等)は、「社是」であり、「社員・家族・顧客・株主・取引先と共に歩み社会価値創出を通してそれぞれに幸せを分配することを目指す」を基本理念に、中期経営計画を策定しております。

しかし当社の事業環境における経営状況の変化は激しいため、柔軟な対応が阻害されないよう、中期経営計画は公表をしておりません。 なお、公表はしておりませんが中期経営計画の目標に対する実績分析は毎回実施し、毎年度の経営戦略・経営計画に反映させるとともに、次期中期経営計画に反映しております。 |

| (補充原則4-2-1 中長期的な業績と連動する報酬体系) | 当社は、経営陣の報酬については、毎年定時株主総会後の取締役会において、会社の業績や経営内容、経済情勢等を総合的に考慮して個別の報酬額を決定しております。

中長期的な業績と連動する報酬の割合や、現金報酬と自社株報酬との割合については、検討してまいります。 |

| (補充原則4-10-1 任意の仕組みの活用) | 当社の取締役会は独立社外取締役2名を含む総勢7名と少人数で構成されており、指名・報酬等に係る重要事項の審議についても、現行の仕組みで独立社外取締役の適切な関与・助言を得ることができると考えております。 |

| (原則5-2 経営戦略や経営計画の策定・公表) | 当社は、中期経営計画を策定しておりますが、当社の事業環境における経営状況の変化は激しいため、柔軟な対応が阻害されないよう、中期経営計画は公表をしておりません。

なお、公表はしておりませんが中期経営計画の目標に対する実績分析は毎回実施し、毎年度の経営計画に反映させるとともに、次期中期経営計画に反映しております。 |

<開示している主な原則>

|

原則 |

開示している主な原則 |

| (原則1-4 政策保有株式) | 当社では政策保有株式は現在保有しておりません。また、今後も原則として政策保有は行わない方針です。 |

| (原則2-6 企業年金のアセットオーナーとして機能発揮) | 当社には、企業年金基金制度はありません。 |

| (原則4-9 独立社外取締役の独立性判断基準及び資質) | 当社は、会社法及び東京証券取引所が定める独立性基準を満たしていることに加え、誠実な人柄、高い見識と能力を有し、当社の経営に対し真摯かつ建設的に助言できる経験を重視しております。 |

| (補充原則4-11-3 取締役会の実効性の分析評価) | 当社は、取締役会の実効性を評価するため、すべての取締役に対し「取締役会評価のための自己評価アンケート 」を実施し、その回答を分析・評価しました。

その結果、取締役会の構成員の多様性や中長期の戦略討議等に課題があるものの当社の取締役会は概ね適切に運営されていることを確認いたしました。 今後も、評価結果を次年度に生かしつつ引き続き取締役会の実効性の向上に努めてまいります。 |