フリークアウト・ホールディングス 増収増益、新中期計画における目標に注目

本田 謙 社長 Global CEO |

株式会社フリークアウト・ホールディングス(6094) |

|

会社情報

|

市場 |

東証マザーズ |

|

業種 |

サービス業 |

|

代表者 |

本田 謙 |

|

所在地 |

東京都港区六本木6-3-1 |

|

決算月 |

9月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,396円 |

15,766,360株 |

22,009百万円 |

– |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.00円 |

– |

– |

– |

280.12円 |

5.0倍 |

*株価は5/25終値。発行済株式数は直近期決算短信より。ROE、BPSは前期実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年9月(実) |

5,792 |

358 |

561 |

394 |

30.72 |

0.00 |

|

2017年9月(実) |

12,019 |

601 |

1,208 |

842 |

64.12 |

0.00 |

|

2018年9月(実) |

14,745 |

-532 |

307 |

25 |

1.94 |

0.00 |

|

2019年9月(実) |

21,709 |

-1,270 |

-1,497 |

-3,512 |

– |

0.00 |

|

2020年9月(予) |

27,000 |

200 |

200 |

未定 |

未定 |

0.00 |

* 予想は会社予想。単位は百万円。2016年9月1日付で1:2の株式分割を実施。EPSは遡及して調整。

株式会社フリークアウト・ホールディングスの2020年9月期上期決算概要などを報告します。

目次

今回のポイント

1.会社概要

2.2020年9月期上期決算概要

3.2020年9月期業績見通し

4.各事業の進捗

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 最適な消費者に最適なタイミングで最適なメッセージを伝えたいという広告主の課題を、AI(人工知能)を用いた先端テクノロジーで解決するマーケティング・テクノロジー・カンパニー。広告主や広告代理店が、広告主の利益を最大化するために効率的にインターネット広告を買い付け、配信するプラットフォーム「DSP(デマンドサイド・プラットフォーム)」の運営やOEM提供を行う「DSP事業」が事業の中心。「最大級のデータ保有量」、「良質な広告掲載面の確保」、「優れたアルゴリズム構築のための積極的な投資」などが大きな強み・特長。広告に留まらず様々な分野でテクノロジーによって「人に人らしい仕事を」提供し、創造的な社会づくりに貢献する事を経営理念としている。

- 20/9期上期50.5%増収、EBITDAは420.6%増。国内外とも好調に推移した。持分法適用会社も順調に推移した。社内予算上はブレイクイーブンを想定していたが、新型コロナのマイナス影響2.1億円を受けたうえでなお順調に推移している。通期予想24.4%増収、EBITDA5億円に修正はなかったが、コロナ影響がなければ、上方修正も検討したという。

- 新型コロナの影響を受けつつも上期は大幅な改善を見せた。また、その影響も想定されたより軽微にとどまりそう。EBITDAは上期でほぼ通期会社予想に達しており、通期のEBITDA5億円は余程のことがない限り大幅に上回りそうだ。緊急事態宣言が解除されれば、新型コロナでマイナス影響を受けた事業も回復に向かいそうだ。そうなると、新型コロナでプラス影響を受けた事業は収束してもそのままプラスに働くと思われ、結果的には総じて同社の収益力を押し上げることになりそうだ。今回は見送られたが新中期計画における目標に注目したい。

1.会社概要

最適な消費者に最適なタイミングで最適なメッセージを伝えたいという広告主の課題を、AI(人工知能)を用いた先端テクノロジーで解決するマーケティング・テクノロジー・カンパニー。

広告主や広告代理店が、広告主の利益を最大化するために効率的にインターネット広告を買い付け、配信するプラットフォーム「DSP(デマンドサイド・プラットフォーム)」の運営やOEM提供を行う「DSP事業」が事業の中心。

「最大級のデータ保有量」、「良質な広告掲載面の確保」、「優れたアルゴリズム構築のための積極的な投資」などが大きな強み・特長。

広告に留まらず様々な分野でテクノロジーによって「人に人らしい仕事を」提供し、創造的な社会づくりに貢献する事を経営理念としている。

【1-1 沿革】

日本よりも1年ほど先行して米国でRTB(Real-Time Bidding)という、インターネット広告の表示回数ごとに入札形式で広告枠を自動的に売買する配信手法が一般化していたころ、日本でもこの手法を導入して広告分野におけるGame Changeを起こすことを目指してエンジニアでありヤフー株式会社で広告ビジネスに携わった経歴を持つ代表取締役Global CEO本田謙氏が2010年10月、同社を設立。グーグル株式会社で同じくエンジニアとして広告製品を担当していた佐藤 裕介氏(現 取締役 新領域事業管掌)も創業に参画し、2011年1月、日本国内で初めてRTB技術の商用化を実現した。

新しいプロダクトに対する感度が高いという広告業界の特性もあり、リリース直後から利用する企業は多数に上ると同時に顧客の満足度も高く、売上、利益は順調に拡大。2014年6月、設立から4年弱で東証マザーズに上場した。

2017年1月には意思決定のスピードアップやよりダイナミックな事業展開を目指し持株会社体制に移行した。

| 2010年 |

10月 |

同社設立 |

| 2011年 |

1月 |

日本初のRTB技術を用いたDSP「Freak Out」をリリース |

| 2012年 |

5月 |

スマートフォン向けサービスを開始 |

| 2013年 |

6月 |

合弁会社(現連結子会社)「(株)インティメート・マージャー」設立 |

| 2013年 |

10月 |

YouTubeにホスティングされた動画を利用した動画広告配信サービスを提供開始 |

|

12月 |

LINE株式会社と合弁会社M.T.Burn株式会社を設立 | |

| 2014年 |

6月 |

東証マザーズに上場 |

|

6月 |

M.T.Burn(株)がネイティブ広告プラットフォーム「AppDavis(現 Hike)」をリリース | |

| 2016年 |

1月 |

M.T.Burn(株)の「Hike」とRTB接続を開始 |

|

5月 |

モバイルマーケティングプラットフォーム「Red」をリリース | |

| 2017年 |

1月 |

持株会社体制へ移行し商号を「株式会社フリークアウト・ホールディングス」へ変更 |

|

3月 |

Gardia(株)設立、Fintec領域へ参入 | |

| 2018年 |

12月 |

伊藤忠商事との資本業務提携を発表 |

| 2019年 |

1月 |

国内・海外広告事業を統合 |

|

〃 |

Playwire, LLC を連結子会社化 | |

|

5月 |

M.T.Burn(株)を解散 | |

|

10月 |

子会社インティメート・マージャーが東証マザーズに上場 |

【1-2 経営理念など】

『Give People Work That Requires A Person.』、『人に人らしい仕事を』を経営理念として掲げている。

沿革にあるように、インターネット広告のリアルタイム取引を日本で初めて事業化し、広告取引を人間の手作業からコンピュータ間の取引に変えていくことを目指したのが創業の経緯。

テクノロジーによって、広告主は消費者一人ひとりとコミュニケーションを取ることが可能になり、従来のマス広告では不可能だった真の 1to1 マーケティングに近づく。

また同時に、広告業に従事する「人」たちは、取引に関する雑務から解放され、より人間らしいコミュニケーションのプランニングや、共感を起こすメッセージの作成など、クリエイティブな仕事に集中できるようになる。

同社は、「コンピュータにできることはコンピュータに任せることで、余剰労働力(人が創造的な仕事と向き合う時間)をつくること。」が使命であると考えている。

広告分野に留まらずあらゆる分野において、自社の高度なテクノロジーによって、人に人らしい仕事を提供し、より創造的な社会作りに貢献する事が同社の目指す姿である。

【1-3 インターネット広告市場概要】

同社の事業内容を理解するためには、広告主やメディアのニーズと広告市場の変化、テクノロジー、メインプレーヤーといった「インターネット広告」運営を取り巻く環境、構成要素等について一定の知識を有していることが欠かせない。以下、主要ポイントについて概要を説明する。

≪広告市場の変化≫

従来の広告市場、特にテレビや新聞といったマスメディアを利用した広告ビジネスにおいては、サプライサイドであるメディアや広告代理店にとっては在庫の独占性や排他性が事業展開するうえで最も重要な要素であった。

大手広告代理店は限りのあるTVのスポット枠をほぼ完全に押さえることで広告主に対する価格リーダーシップを握り、メディアとともに大きな利益を生み出してきた。

ところがTVや新聞によるマス広告は、右肩上がりの経済成長の終焉と、従来のメディアと比較した際のコストの安さや双方向性を大きな特徴とするインターネット広告の登場によりその需要は縮小する傾向にある。

日本の総広告費用が過去10年間でほぼ横ばいの中、2005年には3,777億円であったインターネット広告費は地上波テレビの2割弱、新聞の4割弱であったが年平均成長率12%超で拡大を続け、2019年には2兆1,048億円となり、地上波テレビ(18,612億円)を初めて上回った。(「電通 日本の広告費 2019」より)

一方で、より効果的な広告を求める広告主のニーズはますます増大しており、いかにして「最適な消費者に」、「最適なタイミングで」、「最適なメッセージ」を届けるかが大きな課題となっている。

こうした中、「アドエクスチェンジ」と呼ばれる、広告枠のオープンなマーケットプレイスが登場してきた。これは、広告主、メディア、広告代理店などが広告枠を自由に売買することができるまさに「市場」であり、広告主にとっては、より高い広告パフォーマンスを求めて最適な広告枠を買うことが極めて重要になってくるわけだが、それを実現するためのカギとなるテクノロジーの一つが、同社が日本国内で初めて商用化を実現した「RTB」である。

≪RTBによる広告枠のリアルタイム取引≫

RTB(Real-Time Bidding:リアルタイムビッディング)とは、インプレッション(広告の表示回数)ごとに入札形式で広告枠を自動的に売買する配信手法。

RTBが登場するまで一般的であった「純広告取引」は、ディスプレイ広告(ウェブサイトに表示される画像やFlash、動画などを用いた広告)の枠を、メディアや広告代理店がインプレッション保証や期間保証を付けてパッケージ販売するいわばコースメニュー。

これに対してRTBは、ディスプレイ広告を1インプレッションごとにアクセスしてきたユーザーの属性を解析し、「特定の属性を持ったユーザーへの広告」として1インプレッションごとに入札方式で売買を行なうシステムである。

RTB技術の活用により、広告主は従来の特定サイトの広告枠を予め決定された価格で購入する純広告や、検索キーワードに関連した検索連動型広告では難しかった潜在的な消費者層の開拓や、興味・関心をもってもらうための効果的な広告配信による認知施策が可能となる。

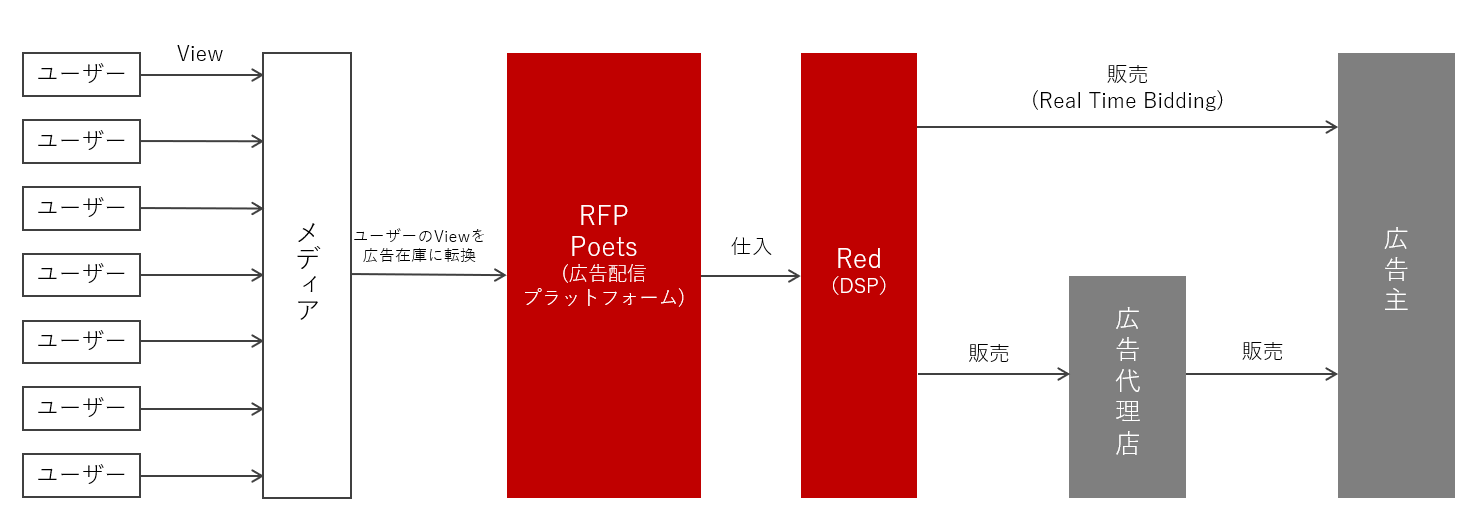

(RTBの流れ)

| ① | インターネットユーザーが広告枠のあるウェブサイトに来訪した瞬間に、広告枠を管理するアドエクスチェンジやSSP、あるいはアドネットワーク(※)などから、複数のDSP事業者に来訪ユーザーの情報と広告枠情報(入札リクエスト)が送信される。 |

| ② | 各DSP事業者はデータベースを解析し、入札を実行する。 |

| ③ | 広告枠のオークションの結果、競り勝ったDSP事業者は広告枠の配信を行う。 |

| ④ | 同社では、オークションが成立した瞬間にSSP等から広告枠を仕入れ、広告枠の入札価額に一定のマージンを載せて販売価額を決定し、広告枠の配信を行う。 |

(※)アドネットワーク:複数の媒体サイトの広告枠を束ねてネットワーク化し、広告販売や広告配信を一元的に管理して収益化を実現するもの。

「RTB」には広告枠の需要サイドのシステムである「DSP」と、供給サイドのシステムである「SSP」が主要プレーヤーとして登場する。

(DSP「Demand Side Platform:デマンドサイド・プラットフォーム」とは?)

広告主や広告代理店が、広告主の利益を最大化するために効率的にインターネット広告を買い付け、配信するプラットフォーム。

具体的には、広告主や広告代理店が、RTB技術を活用し独自のアルゴリズムにより、アドエクスチェンジやSSP、あるいはアドネットワークなどに対して、ユーザーの広告1インプレッションごとに最適な自動入札取引・広告配信を行うプラットフォームである。

広告主はあらかじめDSPを通じて広告を見て欲しい対象者の属性、入札の上限額を決めておき、広告主の要望にマッチするユーザーが見つかった場合は瞬時(およそ0.05秒程度)に入札が行われ、最も高い価格を提示した広告が媒体に配信される。

RTBが登場するまでは、広告主は、ターゲットであるユーザーが閲覧すると思われるサイトを想定して、特定の広告枠を予め決められた価格で買い付けていた。しかし、DSPを用いることにより、広告主は広告を配信したいユーザーをリアルタイムで判断し、入札による適切な価格で広告を配信することができるため、広告主は広告の費用対効果を高めることが可能である。

同社は自社開発のDSPである「Red」や「FreakOut」の販売やOEM供給を行う「DSP事業」をメインビジネスとしている。

常に最適なユーザーに広告を配信し、最適な価格で入札を行うには、極めて高度なアルゴリズムを構築し、大量のデータを元に機械学習を繰り返すことで「より賢いAI(人工知能)」に磨き上げていく必要があるが、同社はその点で強力な競争優位性を有している。(詳細は【1-6 特徴・強み】を参照)

(SSP「Supply Side Platform:サプライサイド・プラットフォーム」とは?)

メディア側から見た広告効果の最大化を支援するシステム。メディアが広告枠を管理及び販売する際に使用するプラットフォームであり、DSPのリアルタイムな入札に対応する技術を有している。

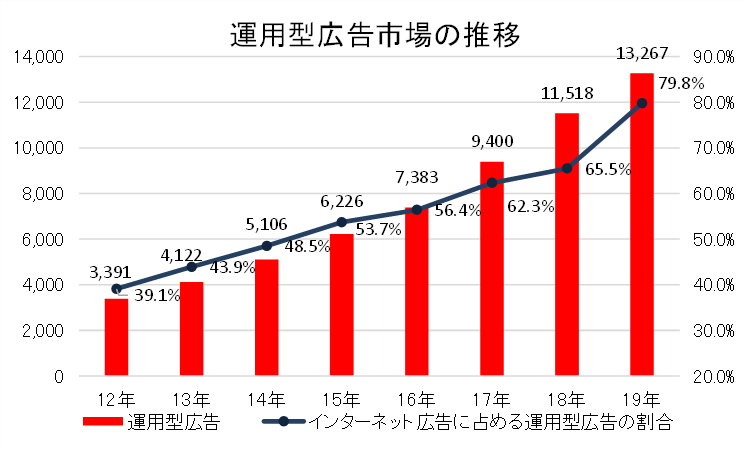

このように、RTB技術をベースにして従来の純広告では困難であった最適化を自動かつ瞬時に行う費用対効果に優れた広告は「運用型広告」と呼ばれ、インターネット広告全体を上回るスピードで成長を続けている。

2019年には日本のインターネット広告の79.8%が運用型広告となっている。

(電通「日本の広告費 2019」を基に当社作成)

(※)運用型広告:膨大なデータを処理するプラットフォームにより広告の最適化を自動的もしくは即時的に支援する広告手法の事。検索連動型広告や一部のアドネットワークが含まれるほか、新しく登場してきたDSP、アドエクスチェンジ、SSPなどが典型例。枠売り広告、タイアップ広告、アフィリエイト広告などは運用型広告に含まれない。

また、同社が日本国内で商用化したRTBは、市場規模は米国の10分の1以下であるが、急成長を遂げている。

このように、他の媒体と比べて高い伸びを見せるインターネット広告の中でも特に伸長著しいRTB技術をベースとした「運用型広告」が同社のフィールドであり、旺盛な需要を確実に取り込んで業容を拡大させている。

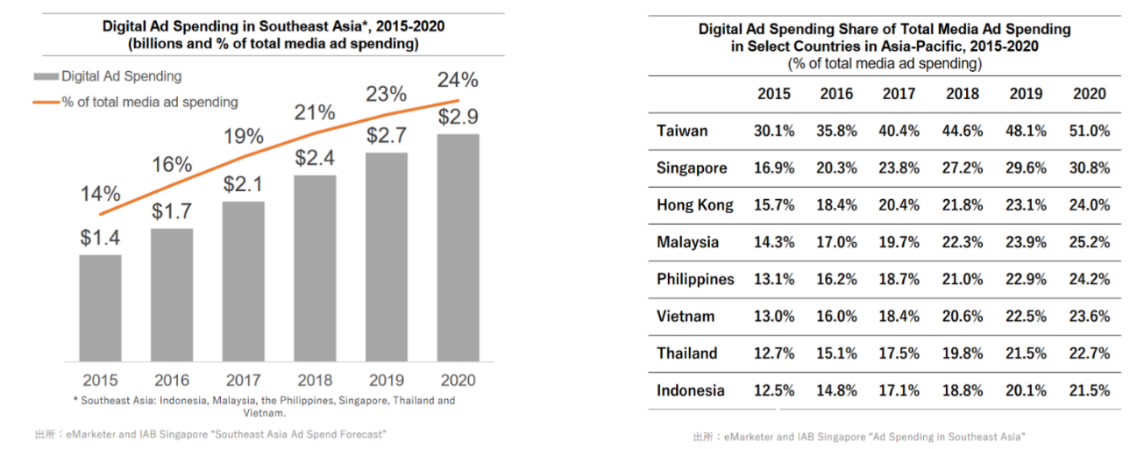

加えて、後述するように同社では東南アジアを中心とした海外事業の拡大にも積極的に取り組んでいるが、東南アジアにおいても台湾を筆頭に各国において広告市場におけるデジタル広告費の割合は上昇傾向にあり、マーケットは継続的に拡大している。

(同社資料より)

【1-4 事業内容】

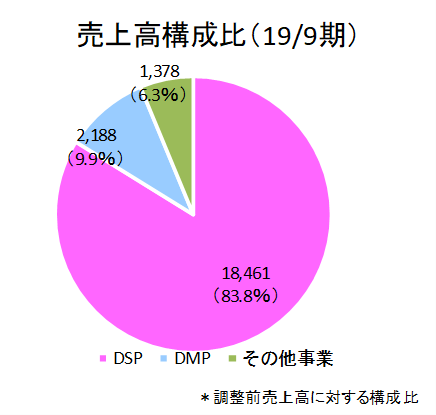

1.事業セグメント

事業セグメントは、「DSP事業」、「DMP事業」、「その他事業」、及び20/9期から「投資事業」が新たに加わり、4事業となる。

① DSP事業

◎ビジネスモデル

SSP・アドエクスチェンジおよびメディアを通じて広告枠を仕入れ、広告主・広告代理店に対してインターネット広告枠を提供。一部広告代理店に対してはDSPプラットフォームのOEM提供を行っている。

(会社側資料より)

◎主要プロダクト、サービス

広告主の自社サイトのアクセスデータ、広告配信データ、会員データ、購買データなどのビッグデータを用いて、DSP「Red」、「FreakOut」による広告配信効果の最大化を追求している。

「Red」、「FreakOut」は広告主にとって有望な見込顧客にターゲティングするために、多様な配信手法を備えている。

具体的には、「知らない人(潜在層)」には知ってもらうための「オーディエンス拡張」等の配信手法を用いた潜在層ターゲティング、「既に知っている人(興味層)」には欲しいと思ってもらうための「キーワードマッチ」等の配信手法を用いた興味関心層ターゲティング、「欲しいと思った人(顕在層)」にはコンバージョン(購入、資料請求、会員登録など実際の行動)してもらうための「リターゲティング」等の配信手法を用いた顕在層ターゲティングを行い、消費者の行動プロセスに応じてターゲティングした広告配信を実施している。

|

プロダクト、サービス |

概要 |

| Red | 生活者のインターネット利用シーンがPC からスマートフォンへ移行していることをふまえ、スマートフォン領域における広告効果の最大化を目指し、最先端の広告配信最適化技術の適用、優良な独自広告枠在庫の確保を実現したモバイル特化型のマーケティングプラットフォーム。2016年5月リリース。

(特徴) ? 最先端の独自機械学習エンジンを搭載 ? 業界最大級、数百億インプレッション規模のモバイル・インフィード広告枠在庫の確保 ? 月間1,300億インプレッションに及ぶ業界最大級のモバイル広告枠在庫の確保

モバイルメディア上で、広告主が効率的にターゲット顧客にリーチすることを可能にするプラットフォームを日本、東南アジア、中近東エリアなどグローバルに展開していく。 |

| Red for Publishers | プレミアムメディア(大規模なトラフィックを有する媒体)や広告主を対象として、販売支援、オペレーション支援、開発支援、プロジェクト管理面から独自の広告プラットフォーム立ち上げを支援する技術および、それに付帯するサービスパッケージ。2017年9月リリース。

媒体社は広告配信による収益最大化を「Red for Publishers」に委ね、本来リソースを注ぐべきコンテンツの充実や集客に専念することが可能となる。 広告主も、優良な媒体社の広告枠へDSP「Red」が優先的に接続されることによって、従来からの「Red」の目的であった広告価値の最大化のさらなる追求が可能となる。

マネタイズとしてはDSPとしての売上に加え、プレミアムメディアから受領する「広告配信システム利用料」。後者は100%が粗利となるため収益貢献大。 |

| Freakout | 2010年、国内初のDSPとして開発された。ブランド認知促進から販売促進までさまざまな目的に利用されている。 |

| Poets(ポエット) | コンテンツUIと親和性の高い広告フォーマットを活用した、ユーザー体験を損なわずに広告体験を提供することができるプレミアムアドプラットフォーム。

ダイレクトレスポンスでの広告効果が最大限に期待できる、厳選されたメディアのみを保有しているため、広告主はコンテンツに馴染むフォーマットにより、目標 KPI に合わせた高い広告効果を得ることができる。また、媒体社に対しては、Red for Publishers の広告配信技術を活用し、高額買付けの広告主をマッチングする。 |

| トレーディングデスクサービス | 広告主のオンラインマーケティングにおける成果向上を目的としたサービス。

新たなマーケティング技術を活用したオンラインマーケティング戦略の立案から、高度化・複雑化する広告運用支援までを行っている。 |

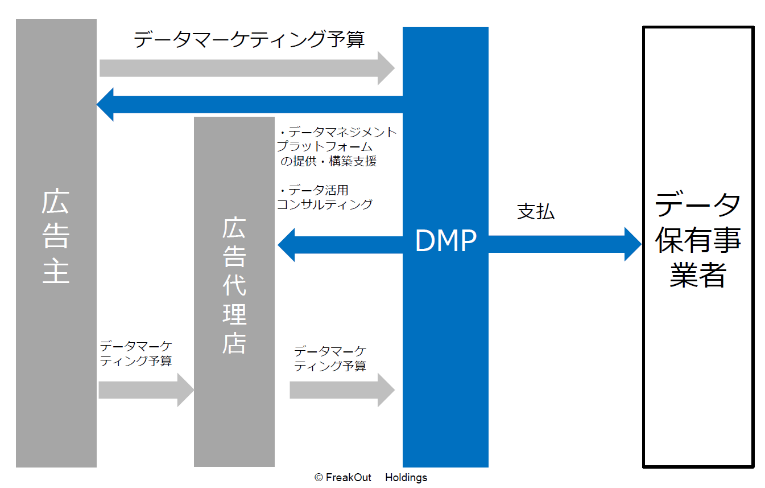

② DMP事業

DMPとは「Data Management Platform(データ・マネジメント・プラットフォーム)」の略で、広告主がもつ自社サイトへのアクセスデータ、広告配信データ、会員データなどのデータを管理及び解析し、メール配信や分析調査などの様々なデータ活用チャネルと連携して利用可能にする、データ統合管理ツールのこと。

クライアント企業や広告代理店のデータマーケティングの最適化を実現するため、メディア企業や調査会社などデータプロバイダーから多様かつ膨大なデータを集め、DMPで蓄積・解析を行い、独自性の高い膨大なパブリックデータDMPの提供、大規模ポータルサイトのDMP構築支援、最適なマーケティングチャネルでの自社データの活用のコンサルティングサービス等を提供している。

③ 投資事業

20年9月期より新設されたセグメント。従前より将来有望なベンチャー企業への投資を行い一定の成果を上げてきたが、安定的な収益基盤の拡大とそれに伴う企業価値の向上を図るため、投資事業部門を設立、投資活動を組織的に事業として行う。

④ その他の事業

持株会社体制への移行に伴い17年9月期より新設されたセグメント。国内外のグループにおける新規事業、及び経営管理が含まれる。

【1-5 グループ企業】

持株会社である株式会社フリークアウト・ホールディングスの下、グループを形成している。

海外事業においてはFreakOut Pte.Ltd. (本社:シンガポール)をヘッドクォーターとして、ネイティブ広告プラットフォーム事業を中軸とするグローバル展開を推進してきた。

2015年に、東南アジア初のネイティブ広告プラットフォームをリリース以降、各国上位のメディアを中心に提携先を拡大してきた。18/9期には、アジア中心にグローバル16カ国にてサービスを提供。19/9期下期から米Playwireを子会社化し、英語圏に進出した。しかし、19/9期から20/9期に事業体制を見直している。5カ国で事業を停止するなど、現在進行中。

【1-6 特長と強み】

前述のように、常に最適なユーザーに広告を配信し、最適な価格で入札を行うには、極めて高度なアルゴリズムを構築し、大量のデータを元に機械学習を繰り返すことでより「賢いAI(人工知能)」に磨き上げていく必要があるが、同社はその点で強力な競争優位性を有している。加えて、良質な広告掲載面を有している点も大きな強みとなっている。

① 最大級のデータ保有量

RTB技術を日本国内で初めて商用化したこともあり、データ保有量は国内最大規模となっている。

どんなに優れたAIを開発したとしても、大量のデータを使って機械学習を繰り返し行わないと実用的で効果の高いAIには成長しない。

「日本で一番スマートフォン所有者のことを知っている」同社は、全国6,000万人のモバイルユーザーのうち、5%、300万人の正確なデータがあれば、残り5,700万人の年齢や性別による思考、行動はほぼ正確に類推することが可能ということで、広告主に対し高い顧客満足度を提供している。

② 良質な広告掲載面を確保

一方、RTBの登場によってオープンな環境でのプラットフォームの「賢さ」が優位性である時期がある程度続くと、技術の格差・優劣が相対的に縮小し、特にモバイルの世界でどれだけ良質な掲載面を確保しているかという「掲載面の品質とその独占性」が再び有力な競争条件となってきた。

③ 優れたアルゴリズム構築に向けた積極的な投資

ターゲティング広告においては入札金額が高ければ落札はできる。売上規模拡大を目指す同社としては、できるだけ多くの広告枠を買いたいが、パフォーマンスが悪ければ広告主から評価されず、継続的な取引も難しくなってしまう。

そこで、高く買ったとしても結果としてはリーズナブルであったと判断してもらえるような結果を生むことが極めて重要である。

この課題に対し同社では「クリック率予測モデル」、「コンバージョン率予測モデル」を開発し、広告主に対する提案力を高めており、加えてこれらモデルの正確性を一段と向上させるために常に投資を行っている。

同社のデータ・サイエンスチームは日本の、特に中堅企業クラスではトップレベルの能力を有しているとのことで、積極的な投資の蓄積が継続的かつ高いパフォーマンスの提供に結び付いている。

④ 優秀な人材の獲得

インターン制度を積極的に活用し学生との接点を増やしているのに加え、広告がメイン事業ではあるが、今後は新規分野としてHR tech、Fintechといった幅広いフィールドで活躍できる可能性がある事、エンジニアとして業界でも著名な優秀なエンジニアと一緒に働くことが出来る事を魅力と感じているということだ。

また、チャレンジを最大に評価するインセンティブ制度も学生からの人気が高い要因の一つであると会社側は考えている。

【1-7 伊藤忠商事との資本業務提携】

18年12月には、伊藤忠商事との資本業務提携を発表した。

伊藤忠商事が保有する膨大な有形・無形のアセットと、同社のテクノロジー基盤をかけあわせることで、デジタルマーケティング領域における新規サービスの共同開発やアジアを中心とした海外事業の拡大など、広範囲にわたる提携を行う。

2.2020年9月期上期決算概要

(1)連結業績

|

19/9期 上期 |

構成比 |

20/9期 上期 |

構成比 |

前年同期比 |

|

|

売上高 |

9,030 |

100.0% |

13,588 |

100.0% |

+50.5% |

|

売上総利益 |

2,343 |

25.9% |

3,248 |

23.9% |

+38.6% |

|

販管費 |

2,671 |

29.6% |

2,978 |

21.9% |

+11.5% |

|

営業利益 |

-327 |

– |

269 |

2.0% |

– |

|

経常利益 |

-288 |

– |

266 |

2.0% |

– |

|

EBITDA |

93 |

1.0% |

488 |

3.6% |

+420.6 |

|

当期純利益 |

-475 |

– |

-86 |

– |

– |

*単位:百万円

※数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

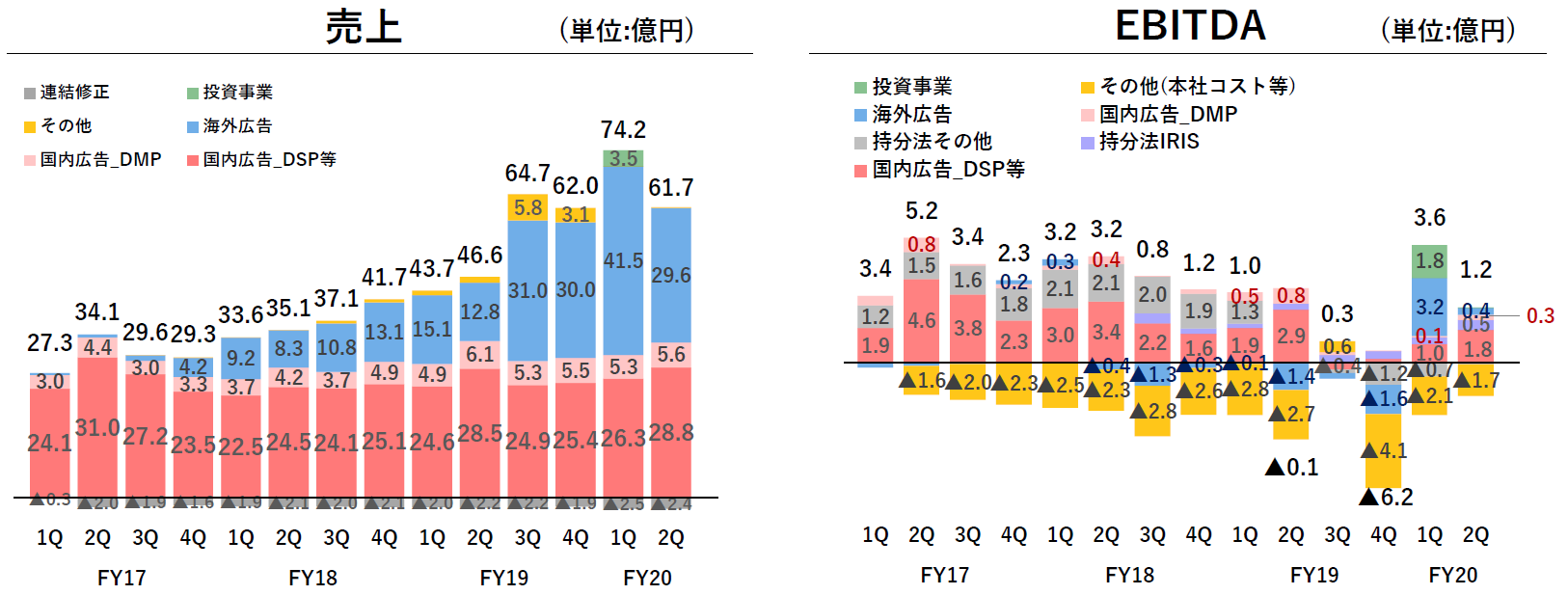

前年同期比50.5%の増収、EBITDAは420.6%増の4億88百万円

20/9期上期の売上高は前年同期比50.5%増の135億88百万円。国内インターネット広告市場においては、「Red」及び「Poets」が引き続き順調に推移し業績を牽引した。収益化が遅れていた「Red for Publishers」だが、在京民放5社による公式テレビポータルサイト「TVer」等の動画配信サービスの広告マーケットプレイス「TVer PMP」が収益貢献を開始している。海外においては、季節変動の影響により2Q(1~3月)が厳しい期となるが、引き続きPlaywireやインドネシア、台湾子会社が業績を牽引した。

営業利益は前年同期3億27百万円の損失から2億69百万円の黒字に転じた。コスト改善を進めてきた台湾法人が黒字化するなど、今後に向けて事業を推進している。

EBITDAは前年比420.6%増の4億88百万円。持分法適用会社ではタクシー内のデジタルサイネージを提供するIRIS社について順調に業績が推移しているほか、その他の持分法適用会社についても順調に業績が推移している。一方で20年3月以降国内外の事業で、新型コロナウイルス感染症の影響で受注案件・顧客のプロダクト利用のキャンセル、新規顧客獲得機会のロストなどが発生したほか、短期的な収益化が難しい会社については清算を進めてきた。

社内予算上はブレイクイーブンを想定していたが、新型コロナの影響(後述)を受けたうえでなお順調に推移している。

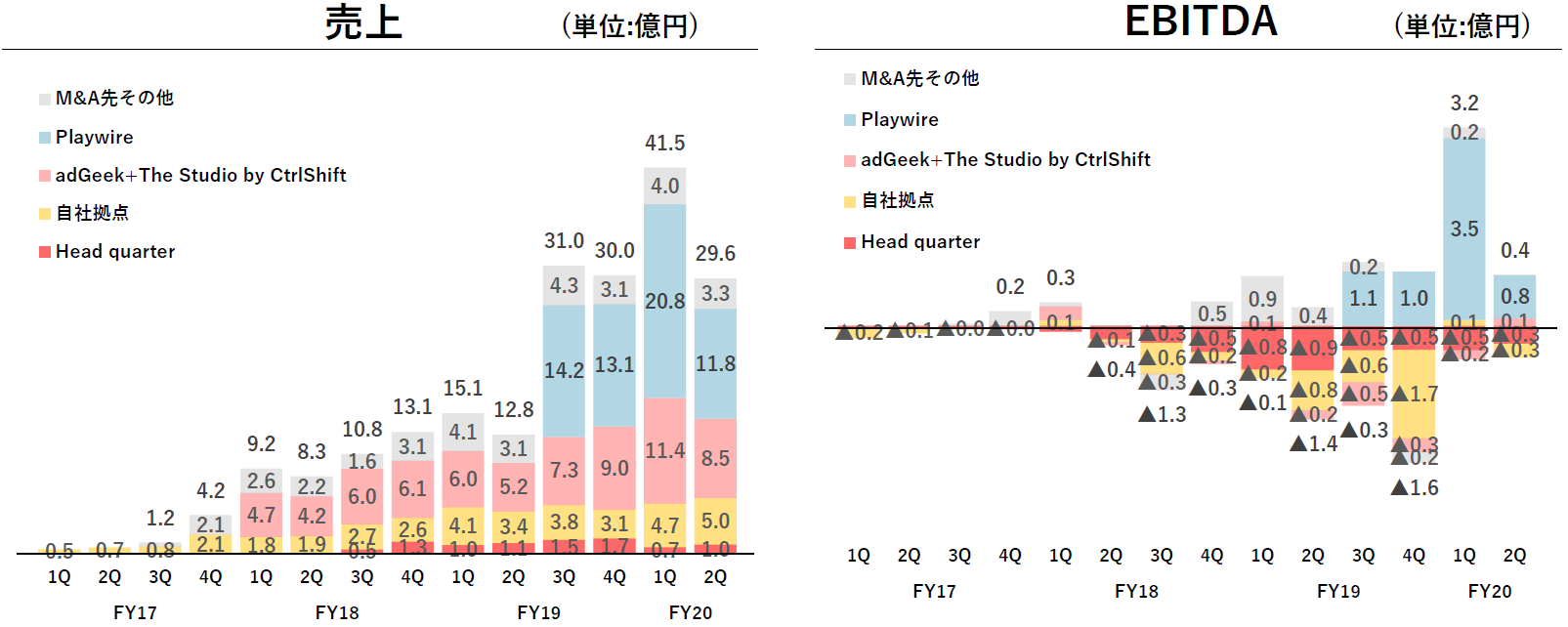

|

売上高・EBIDAの推移 |

(同社資料より)

(2)セグメント別動向

セグメント別売上高・利益

|

19/9期 上期 |

構成比 |

20/9期 上期 |

構成比 |

前年同期比 |

|

|

DSP事業 |

7,710 |

83.8% |

12,162 |

84.6% |

+57.7% |

|

DMP事業 |

1,107 |

12.0% |

1,083 |

7.5% |

-2.2% |

|

投資事業 |

– |

– |

347 |

2.4% |

– |

|

その他 |

383 |

4.2% |

777 |

5.4% |

+102.8% |

|

全社・消去 |

-171 |

– |

-781 |

– |

– |

|

連結売上高 |

9,030 |

100.0% |

13,588 |

100.0% |

+50.5% |

|

DSP事業 |

163 |

2.1% |

443 |

3.6% |

+171.3% |

|

DMP事業 |

113 |

10.2% |

29 |

2.8% |

-73.6% |

|

投資事業 |

– |

– |

172 |

49.8% |

– |

|

その他 |

-604 |

– |

235 |

30.3% |

– |

|

連結調整 |

0 |

– |

-612 |

– |

– |

|

連結営業利益 |

-327 |

– |

269 |

2.0% |

– |

*単位:百万円

*営業利益の構成比は営業利益率

DSP事業

売上高は前年同期比57.7%増の121億62百万円、セグメント利益は同171.3%増の4億43百万円、EBITDAは同23.3%増の6億43百万円。

モバイルマーケティングプラットフォーム「Red」、アドプラットフォーム開発・運用支援「Red for Publishers」、ネイティブアドプラットフォーム及びトレーディングデスクの提供を行い、広告主の広告効果最大化及び媒体社の収益最大化に取り組んだ。

上期は「Red」が業績を牽引したほか、ネイティブアドプラットフォーム「poets」についても堅調に推移している。また、海外子会社の事業もインドネシア、台湾の子会社を中心に堅調に推移したほか、Playwireが強力に業績を牽引した。一方で、国内外ともに3月以降新型コロナウイルス感染症の影響で受注案件・顧客のプロダクト利用のキャンセル、新規顧客獲得機会の喪失などが発生し、売上・売上総利益の押し下げ要因となった。

DMP事業

売上高は前年同期比2.2%減の10億83百万円、セグメント利益は同73.6%減の29百万円。EBITDAは67.8%減の39百万円。

同事業では子会社インティメート・マージャーがデータ活用によりクライアント企業のマーケティング課題を解決する事業を行う。引き続きデータを活用したデータマーケティングにおける認知度向上及び導入社数の増加を進めた。しかし、新型コロナウイルス感染症の影響による景気鈍化が、同社の顧客である旅行業界やエンターテインメント業界の広告費に影響を及ぼしており、売上・売上総利益の押し下げ要因となった。

投資事業

売上高は3億47百万円、セグメント利益は1億72百万円、EBITDAは1億72百万円。

20/9期からの新セグメント。従前より将来有望なベンチャー企業への投資を行い一定の成果を上げてきたが、1Qより安定的な収益基盤の拡大とそれに伴う企業価値の向上を図るため、投資事業部門を設立、投資活動を組織的に事業として行う。今上期は、既存の投資先について一部売却を行った。

その他事業

売上高は前年同期比102.8%増の7億77百万円、セグメント利益は2億35百万円(前年同期はセグメント損失6億4百万円)。EBITDAは2億45万円(前年同期は5億51百万円の損失)。

その他事業では、国内外のグループにおける新規事業及び経営管理機能の提供をしている。M&A先を中心とする海外拠点の拡大に伴う管理体制の強化、海外子会社からの配当金受領等を実施した。

新型コロナの影響について

≪事業への影響≫

新型コロナ感染拡大によって起きた事象、影響を受ける事業、影響は以下の通り

(同社資料より)

世界の広告業界全体では、昨今の新型コロナウイルスの影響により、旅行業や飲食など、外出を前提とした事業を展開される企業からの広告出稿控えが広告業界全体に起きている。そのような中、同社の主力事業であるインターネット広告事業の特徴としては、コロナの影響で消費者の自宅に籠もる時間が増えたこともあり、インターネットメディアのビュー(閲覧時間)が飛躍的に伸びている。これに加えて、一部業種広告主の出稿控えが起きたこともあり、インターネット広告全般が割安で出稿できるようになっている(つまり高い広告効果が期待できる)。そしてこれに目をつけた、コロナでも比較的影響が少ない業種の広告主が、よりインターネット広告予算を増やし、広告出稿に強気になるようなことが起きている。彼らはこの状況下で対面できずとも、Zoomなど駆使し広告事業者から情報を集め、積極的に新しい広告商品を探しているような状況にある。

このような中、同社広告事業が受けたコロナの影響については、大きな影響を受けて一時的な売上減となる事業もある一方で、逆に数字が伸びたり、広告出稿に強気になる業種の広告主も現れたりと、個別事業毎に受ける影響が大きく異なった。

以下は事業への影響

① 業績を伸ばしている事業

1.フリークアウトで提供する、大手媒体社を含むメディア向け広告プラットフォーム事業(ネイティブ広告SSP事業=poets)が3月以降かなり好調。これは、前述のインターネットメディアの閲覧数が大幅に伸びていることなどもあいまって、売上・粗利共に順調に推移している。

2.中国子会社の事業も好調。当初ここは中国ということもあり、特にコロナの影響が心配されたが、実際は逆で、強い伸びを見せた。中国のゲームアプリデベロッパーの日本国内での広告配信に力を入れているが、この事業もいわゆる「おこもり」のニーズをとらえる形で、足元非常に順調に推移している。

3.現在はまだ非連結だが、最重要の投資先であるカンムにおいても、非常に順調に自然流入でのユーザー獲得が加速している。主力事業のバンドルカード(ぽちっとチャージ)が、ユーザーの短期的・少額な資金ニーズを満たすというプロダクトの性質が、この時勢下でニーズがかなり高まっていることが背景にある。また、広告出稿についても高い効果で効率よく行えるようになった。

② 限定的な影響を受けたが回復基調の事業

主力事業であるDSPや、海外広告事業などはこちらに分類される。広告出稿が減る業種もあれば増やす業種もあり、非対面でのやりとりが多いインターネット広告事業の特性を活かす形で、事業毎の差は見られるだろうが、コロナの影響から徐々に回復しつつある。

③ 大きな影響を受けた事業

外出に大きな制限がかかってしまったこともあり、外出先で見かけるようなサイネージ媒体事業や、消費者の行動(位置情報)データを活用した商品などは特に大きな影響を受けることとなった。

1.フリークアウトでASEという来店促進のための位置情報を使ったプロダクトで、毎月かなりの粗利を計上していたが、そこが3月以降大きく落ち込んでいる。外食、アパレル、イベント系の広告需要が3月下旬から4月以降急速に減退している影響だと思われる。また、3月に関しては通常決算期末にあわせて追加の広告ニーズがブランド広告主中心に多くあった、2Qについてはこのニーズがかなり失われており、実際に受注済であった契約がキャンセルされるなどもあった。

2.都内でタクシーの稼働が3月後半より著しく落ちており、それが4月以降も続いていることから、それを受けて日本交通グループとの合弁会社である株式会社IRIS関連の売上、持分法投資利益が4月以降落ち込むことが予想される。

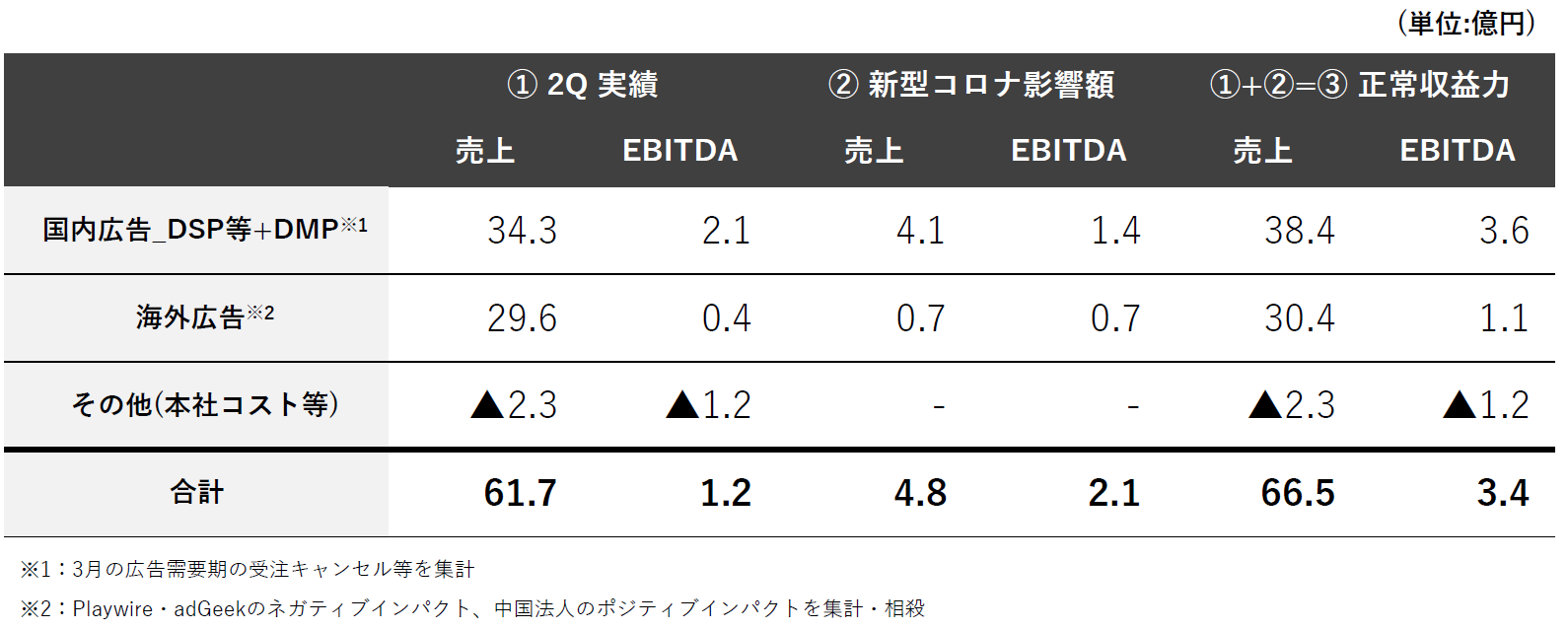

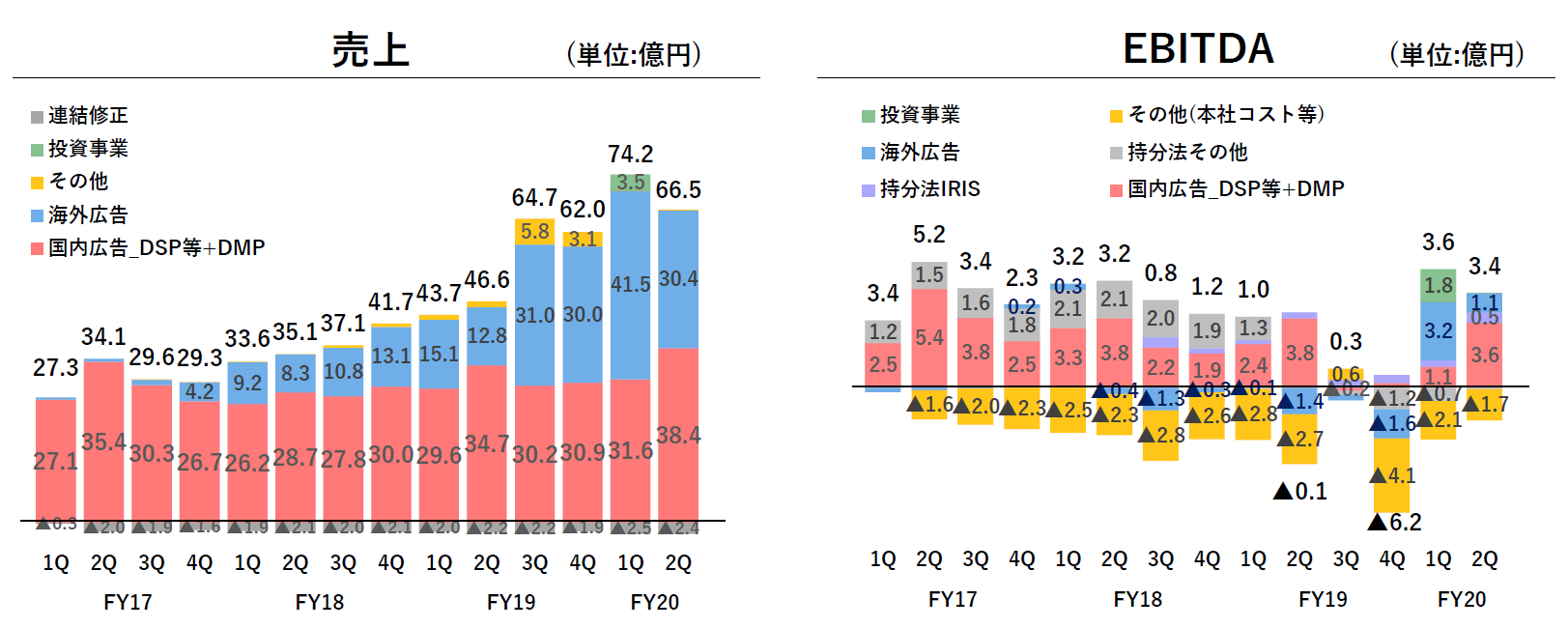

≪業績への影響≫

新型コロナの業績への影響は売上で4.8億円、EBITDAで2.1億円のマイナス影響を受けた。上期の正常収益力ベースのEBITDAは約7億円に達し、通期予想の5億円を上回る。

(同社資料より)

特に大きなところは、フリークアウトが主に含まれている国内広告_DSP等のところで、広告需要期の受注キャンセルや、位置情報を活用した来店促進を主目的とするプロダクトが影響を受けている。また、子会社にも相当程度影響が生じている。海外ではPlaywireと台湾法人adGeekを中心に影響が出始めている。一方で中国法人を中心にアプリデベロッパー向けの広告配信等でプラスも出ており、ネッティングすると上記の数字となる。

新型コロナ影響がなければ、非常に順調に推移し、上方修正も検討したという。

|

参考:新型コロナの影響を除外した売上高・EBITDAの推移 |

(同社資料より)

≪同社の対応≫

ASE

ASE自体が来店促進のための位置情報を使ったプロダクトということもあり、外食、アパレル、イベント系の広告需要が3月下旬以降急速に売上減退している状況。

4月以降も緊急事態宣言が発令され外出自粛が社会的に強く要請されているため、タクシー広告のように、外出自粛時には、稼働数は減少するものの移動することが前提の人へと広告コミュニケーションをとるのとはさらに状況が異なる。「広告によって人を動かすこと自体」が根本価値であるようなASE事業にとってはより事業根幹を揺るがす外部環境の変化となっている。こうした中、ASE単体としては、既存の提案スキームでの事業継続は困難な状況から、プロダクトの想定主要クライアントではないブランド広告主に対しての提案活動を行なっている。しかし、上記のマイナス要因と比較すると、提案機会とインパクトも軽微なことから、フリークアウト全体でのリソースの最適配分を進めている。

1.ブランド広告主に対して提案活動

オンラインではセグメント化が難しい位置情報から推定可能なペルソナ(居住エリア、勤務エリアetc)を活用して、ブランド広告主向けにオーディエンスターゲティング配信の提案活動を実施している。

2.リソースの最適配分

ASE事業は、事業会社フリークアウトに紐づいており、東京ではDSPを販売するチームが、関西は全セールスメンバーが、DSPやPoetsと合わせてASEを販売する体制をとっていた。今回、ASEの事業機会が大きくロストしてしまっている一方で、TVerやPoetsなど、新しい事業機会も生まれてきており、投下営業コストに対しての最大リターンを得るため、営業活動のリソースをASEからTVerやPoetsなどの商材に比重を置いて提案活動をしている。

IRIS

3月半ば頃から、外出控えによる屋外需要の落ち込みが始まり、タクシー乗車数なども不安が見られたが、3月は過去最高の売上を達成した。しかし、4月、そして5月も、外出控えの影響が大きく出ている。この状況が続く限りは、売上減は避けられない状況。IRISは子会社ではなく持分法適用会社、持分法による投資益と、同社によるIRIS代理店事業の売上等が損益に影響する。以下のような対策をとった。

1.表示回数課金メニューの販売

乗車回数が極端に変動することは想定していなかったため、これまでは掲載金額は期間で固定とした販売メニューを中心としていた。しかし、広告配信のボリューム予測が立てづらい状況が続くことから、表示回数での課金メニューも追加した。

2.医療従事者へのエール

タクシー乗車量全体が減ったといっても、現状特有の利用傾向があり、例えば医療従事者が以前よりも使った、病院を起点とした乗車・降車が増えるなど、コロナ禍特有の事象も起きている。このため、医療従事者の方々を中心にコロナウイルス感染拡大の中でも最前線で仕事をする人々に、感謝のメッセージを届ける「ありがとうを運びたい」の放映を開始した。

3.統合プロジェクト

JVの相手先(新会社名:株式会社Mobility Technologies)もいよいよ合併後の活動が開始し、同社との広告事業であるTokyoPrimeも新たな局面を迎えて行くことになる。Mobility Technologiesと協力し、夏ごろを目処に時期や新商品メニューを発表することを計画している。順調に行けば秋には新しいTokyoPrimeとして配信が始められる見込み。

IRISは3月に過去最高売上を作れるくらいには、順調に足元は成長して来ている。JapanTaxi・MOVの統合により、Mobility Technologies社が提供するサービス提供範囲は50,000台を超える。現在30,000台規模のタクシーで展開するTokyoPrimeの規模が大きく成長する形で、来期は理想的なスタートをするための準備をしていく考え。

国内外の定性的状況

≪国内広告事業≫

国内広告は中核事業子会社である株式会社フリークアウトを中心に、足元予算をしっかりと超過するベースで収益が回復している。トップメディアとの取引が終了した直後の、昨年度3Q、4Qにかなり収益が落ち込み、そこから今年度1QのEBITDA1億円ということでかなり盛り返してきていた。それに続く今回の2Qにおいては、主力プロダクトであるRedの売上がしっかりと回復したほか、TVer関連の売上も収益貢献を開始するなどして、合計で1.8億円のEBITDAを出している。トップメディアとの取引終了以降の収益回復という面では、かなり道筋が見えてきた。

≪海外広告事業≫

海外では、Playwireが12月の反動で例年1~2月を含む2Qは大きく売上・利益が落ち込むが、今期はコロナウイルスの影響を受けつつも無事黒字で着地した。また、大きな懸念であったadGeek+The Studio by CtrlShftについても、合計値では赤字となっている、adGeekで先行して進めてきたリストラ含む収益改善が功を奏し、単体で見れば3月コロナの影響は受けたもののこの2Qは黒字で着地している。3月末にさらにもう一段スリムダウンした。その一方で、大きな課題となっていたThe Studioについては、2Qも0.1億円程度の赤字となっていたが、今回特別損失を出して早期に清算の意思決定を行っており、3Q以降は業績への影響はない。一方で、自社拠点についてはまだ赤字が継続しているが、広告閑散期である2Qとしてはかなり縮小された赤字幅になってきているのに加えて、SilverPushとの共同事業の推進や、追加清算を検討すべき拠点も識別できており、収益化にかなり近づいてきている。さらに、シンガポール法人も足元概ねコストカットが完了し、今後もう一歩費用改善を進める。

海外広告売上、EBITDAの内訳

(同社資料より)

(2)財政状態及びキャッシュ・フロー(CF)

|

19年9月 |

20年3月 |

19年9月 |

20年3月 |

||

|

現預金 |

5,690 |

5,485 |

仕入債務 |

2,854 |

3,027 |

|

売上債権 |

4,454 |

4,568 |

短期有利子負債 |

3,358 |

7,718 |

|

流動資産 |

14,511 |

12,036 |

流動負債 |

11,498 |

12,279 |

|

有形固定資産 |

239 |

204 |

長期有利子負債 |

6,809 |

2,428 |

|

無形固定資産 |

2,615 |

2,505 |

負債合計 |

18,353 |

14,753 |

|

投資有価証券 |

5,830 |

5,546 |

純資産 |

5,885 |

6,263 |

|

投資その他 |

6,872 |

6,271 |

負債・純資産合計 |

24,239 |

21,017 |

|

固定資産 |

9,727 |

8,981 |

有利子負債合計 |

10,168 |

10,146 |

*単位:百万円

※ 有利子負債=借入金+リース債務

上期末の総資産は210億17百万円となり、前期末比32億21百万円減少した。これは主に、未収入金が34億99百万円減少したことによるもの。

負債は147億53百万円となり、前期末比35億99万円減少した。これは主に、未払金が35億49百万円減少したことによるもの。

純資産は62億63百万円となり、前期末比3億78百万円増加した。これは主に、親会社株主に帰属する四半期純損失の計上による利益剰余金の減少86百万円の一方で連結子会社の上場に伴う増資により非支配株主持分が2億43百万円増加したことによるもの。

自己資本比率は、21.7%(前期末18.2%)となった。

キャッシュ・フロー

|

|

19/9期 上期 |

20/9期 上期 |

前期比 |

|

|

営業キャッシュ・フロー |

647 |

844 |

196 |

30.3% |

|

投資キャッシュ・フロー |

-4,938 |

-1,356 |

3,581 |

– |

|

フリー・キャッシュ・フロー |

-4,290 |

-512 |

3,778 |

– |

|

財務キャッシュ・フロー |

7,235 |

338 |

-6,897 |

-95.3% |

|

現金及び現金同等物期末残高 |

6,151 |

5,485 |

-665 |

-10.8% |

*単位:百万円

上期末の現金及び現金同等物は、前期末比2億4百万円減少し54億85百万円となった。

営業CFは、8億44百万円の流入(前年同期は6億47百万円の流入)となった。これは主に、税金等調整前四半期純利益1億71百万円及び貸倒引当金の増加2億45百万円、法人税等の還付額2億59百万円によるもの。

投資CFは、13億56百万円の流出(前年同期は49億38百万円の流出)となった。これは主に、投資有価証券の取得による支出8億5百万円、関係会社株式の取得による支出2億79百万円、及び連結の範囲の変更を伴う子会社株式の売却による支出8億47百万円によるもの。

財務CFは、3億38百万円の流入(前年同期は72億35百万円の流入)となった。これは主に、長期借入による収入9億96百万円及び非支配株主からの払込による収入5億48百万円、長期借入金の返済による支出6億80百万円によるもの。

3.2020年9月期業績見通し

(1)通期業績予想

|

|

19/9期 実績 |

構成比 |

20/9期 予想 |

構成比 |

前期比 |

|

売上高 |

21,709 |

100.0% |

27,000 |

100.0% |

+24.4% |

|

営業利益 |

-1,270 |

– |

200 |

0.7% |

– |

|

経常利益 |

-1,497 |

– |

200 |

0.7% |

– |

|

EBITDA |

-491 |

– |

500 |

1.9% |

– |

|

当期純利益 |

-3,512 |

– |

未定 |

– |

– |

*単位:百万円

20/9期は24.4%増収、EBITDAは5億円の見通し

通期予想は修正なく、20/9期は売上高が前期比24.4%増の270億円、経常利益は2億円(前年同期は14億97百万円の損失)、EBITDAは5億円(前年同期は4億91百万円の損失)を計画する。

上方修正も視野にいれていたくらいに各事業の収益力は強まってきた中ではあるものの、今期については、計画については据え置きとした。新型コロナの影響を受けたと言っても、想定外に数字が伸びた事業もある。上期の貯金もあり、また今期中に開始できる施策も多いことから、仮にこの状況が続いたとしても、下方修正に至るほどでもない認識。早期に収束することで、計画以上の数字で落ち着くことも期待できる。一方、収束時期は読めないことからも、現時点では据え置きと判断した。下期については、新型コロナ影響の続く中ではあるが、今期計画達成と、このタイミングだから出来る来期以降への仕込みに集中していく考え。

(2)中期計画への進捗状況

中期3カ年計画では、2020年9月期に「売上高330億円、EBITDA30億円」を目指している。

しかし、この目標は未達となる見通し。未達要因として大きいところでは、a)国内広告事業で3年前提携関係にあったトップメディアとの取引が失われたこと、b)Playwireを除く海外広告事業の収益化に時間を要したことがある。

今回の決算は新型コロナの影響で非常態ということもあり、未達要因の総括と、新中期計画の策定・公表はしかるべきタイミングで実施する。

4.各事業の進捗

◎ユーザー行動の変化とインターネット広告の市場課題

昨今のコロナにおける状況変化が、社内各事業ドメインに良い方にも悪い方にも様々に影響を及ぼしている。総論としてはマイナス影響の方が大きいことは変わりないが、事業ポートフォリオの分散が奏功し、前下期から積極的な事業整理を進めてきた結果、非常に筋肉質な組織体制への変革が完了していたということもあり、そのマイナス影響の程度は限定的との考え。こういった情勢のなか、同社が広告事業としてどういったマクロを捉えているのか、長期的な見通しも含めた上で現在進めている仕込みは以下の通り。

● インターネット広告がトップメディアにまず、昨今の広告業界におけるエポックメイキングな事象として、19年のインターネット広告市場がついに地上波テレビ広告市場を抜き去った、という出来事があった。EC化率の上昇に紐づくパフォーマンス予算の継続的拡大に加えて、これまでテレビ広告をトップメディアとして活用していたブランド予算が、ユーザーのメディア滞在時間の変化に伴って、インターネット広告へ還流し始めており、このシフトは不可逆的なものとの考え。

● OTT(Over-The-Top、動画や音声をインターネットを介して提供するサービス)市場の成長とユーザー行動慣習の変化。スマホの普及及びソーシャルメディアの浸透がひと段落した今、ユーザーのメディア滞在時間の変化、それに伴ったブランド広告主の環境変化を引き起こす次なるトリガーが、YouTubeをはじめとするOTT市場の成長にあるとの考え。コロナ禍におけるNetflix の急成長をみても、在宅ニーズが高まることがテレビへの回帰を一意的に促すものではない、ということは明らか。ユーザーは在宅であってもインターネットを介したオンデマンドでの消費を好み、また5Gの普及がこの流れをさらに助長していく。

● 特に最近は、これまでテレビで活躍されたアイドル、タレント、芸人、スポーツ選手のような著名人が相次いでYouTube上でアカウントを開設し、ソーシャルメディアを通じて、ファンと直接コミュニケーションを取り始め、そういったコンテンツ提供主側の変化もまた、デジタルネイティブ世代のみならずこれまでテレビの中心世代であった中年層のユーザーをテレビからインターネットへと引き込む。

● インターネット動画広告市場の課題・・・ブランド広告主がインターネット動画サービス上での広告出稿を年々積極化させていくのはごく自然なこと。一方でインターネット動画広告市場における大きな市場課題として、ブランド広告主が安心して、効果的に、かつスケーラブルにコミュニケーションをとれる場所が非常に少ない。YouTubeをはじめとするごく一部の特定動画メディアに予算が集中し、選択肢が十分でないという課題がある。ブランドセーフティの観点でも大きな懸念を残している。

● そういった市場課題があるなかで同社グループとして、多面的にインターネット動画広告に関する広告技術開発を進め、より健全な業界の発展に貢献するよう広告技術開発に努めてきた。具体的には、以下①~③を掲げた。

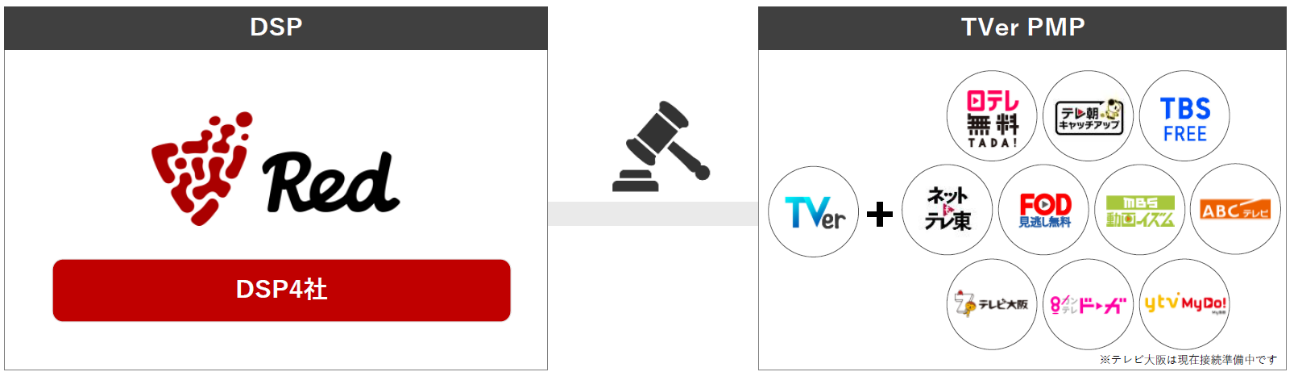

①OTT市場における新規技術基盤開発-TVer PMP

新規動画メディアの発展を共創し、安心してブランドコミュニケーションがとれる新しい場を提供していく広告技術開発民放テレビ局が連携した公式テレビポータルサイト「TVer(ティーバー)」と昨年より業務提携を結んだ。ブランド広告主にとっても健全な場として活用出来るよう、テレビCMの考査並みの非常に厳格なクリエイティブ審査を徹底し、TVer上での健全な広告エコシステム形成の基盤技術開発に努めてきた。3月にはMAU1,000万を超え、累計ダウンロード数も2,500万を突破し、日本でも有数のOTTへと成長している。

上期については、そういった大きな事業規模を作っていくための基盤構築に最注力して開発を進めてきた。具体的には、入札数を最大化させるためのDSP各社との接続、及びリクエスト数を最大化するためのインベントリーの拡充。前者については、この上期で、フリークアウト「Red」, 世界最大手DSP「The Trade Desk」及び国内主要DSPを含む計5社との接続が完了している。また、後者については、在京民放5社だけでなく、在阪放送局も含めて配信が可能となりました。

2Q対1Qでも売上が+200%成長と順調な立ち上がりをみせ、下期に入り本格的に売上インパクトを作っていくというところでコロナ禍に入ってしまい、ブランド広告主が一部自粛モードに入ってしまった。しかし、5月以降徐々に広告出稿における自粛モードも回復し、下期の新たなインパクトのある収益源として同社では期待している。

(同社資料より)

②YouTube等のOTT上における動画解析技術開発-Mirrors by Silverpush

「Mirrors by Silverpush」は、特定動画メディア上でのブランドコミュニケーションをより安全に効率的効果的に実現させていく広告技術開発関連会社SilverPushのYouTubeを含む動画広告サービス上で活用できる動画解析技術。SilverPushでは、数年前よりTVCMの動画画像を解析して、インターネット上でTVCMと連動した広告配信をリアルタイムに可能にする「Parallels」というプロダクトをアジア各所でローンチするなど、動画画像リアルタイム解析のコア技術開発に注力してきた。社内では25名を超えるAIエンジニアを抱え、コア技術に関する特許も7件取得している。

この「Parallels」で磨いた動画解析技術を、YouTube含む動画広告サービス上で、テキストベースではなく動画をベースにコンテンツを解析し、解析結果をトリガーとしてブランドセーフティや配信効率化を実現させたのが昨年ローンチした「Mirrors」。動画内で話している聴覚情報をテキスト解析して、それをブランドセーフティに活用する技術はこれまでもあったが、人間は聴覚情報よりも視覚情報の方が8倍ほど情報収集量が多いといわれ、そのため視覚情報に基づくブランドセーフティが広く求められていた。

「Mirrors」では、YouTubeのキーワードやタグでは拾えない配信トリガーや、ブランド特有のNG要件を、動画コンテンツ解析をベースに配信対象から削除したり追加したりすることが可能になる。例えば、動画コンテンツ内に、自社及び競合製品が登場する動画に自社製品広告を配信するなどといった活用が可能。これらのケースは、動画内にさりげなく自然と登場していることが多く、YouTubeのデフォルトターゲティングでは定義されていないことが多いため、通常では配信対象から除外されているケースが多くある。ブランドロゴや製品以外にも、タレントなどの特定人物、またその表情、サッカースタジアムなどの背景など、幅広く定義付けが可能。

「Mirrors」の技術を使うことで、YouTube上でブラックボックス的に配信するのではなく、動画コンテンツ内に、確実に登場する何かをトリガーに配信設定、除外ができるようになるため、ブランドセーフティが強化されるのと共に、コンテンツマッチタイプの広告なので、ユーザー体験も改善されることで配信効果も高くなり、そのほとんどのケースで、デフォルトターゲティングによる配信と比べて視聴率(広告配信から視聴するまでの歩留まり)や配信視聴単価が改善されるという結果が得られた。自社での事業検証を経てパフォーマンスに確証が得られたことから、東南アジアにおいては「Paralles」と合わせて「Mirrors」も同社のセールスチームが専売していく体制を下期に構築し、SilverPush単体としてはプロダクトの改善及びコア技術の新規開発に専念していく。また、下期に「Mirrors」の日本での展開も計画しており、こちらも同社がセールス組織の立ち上げから事業検証を全面的にサポートしていく。

(同社資料より)

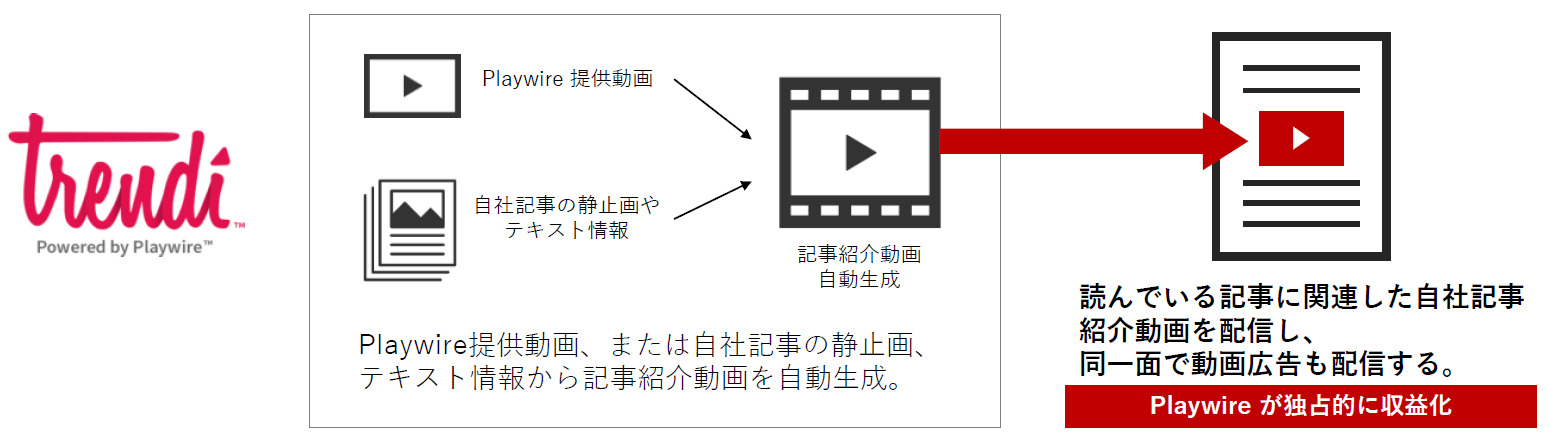

③静止画中心のメディア上で動画枠を自動生成、量産する技術開発-Trendi by Playwire

「Trendi by Playwire」は、既存メディア内に動画コンテンツを自動生成し、動画でブランドコミュニケーションがとれる場をスケーラブルに増やしていく広告技術開発。ブランド広告主のインターネット動画広告需要の高まりから、TVerのような新規メディアだけでなく、ニュースメディアやバーティカルメディアのような静止画&テキスト中心の既存メディアでも、動画コンテンツを増やしてそこに動画広告で収益を拡大させていきたいというニーズは高まっている。しかし、動画コンテンツを制作するのには新たに組織を立ち上げないといけないことや、さらにはひとつひとつのコンテンツ制作にかなり時間を要することなど、収益性に見合ったコストで動画コンテンツを大量に増やしていくということが非常に難しい状況。

そういったメディアサイドの課題に対して、米国子会社のPlaywireが開発、提供している「Trendi」では、WEBサイト内の静止画とテキストを収集して動画コンテンツを自動で作成し、今ユーザーが読んでいる記事コンテンツをテキスト解析したうえで、関連した生成動画を記事の間、ないしは下部にて配信するプロダクトを提供し、メディアパートナーが容易に動画コンテンツを量産することが可能になった。そして、その動画コンテンツに配信される広告枠をPlaywireが独占的に収益化支援をすることで、メディアにとってはエフォートレスに動画面広告収益を純増させることを可能にした。

Playwireはメディア動画枠に関するエクスクルーシブを得ることで広告主、代理店に対しての交渉力を高め、非常に収益性の高い事業モデルを展開することに成功している。

事業進捗に関しては、上期でも4.3億円のEBITDAを稼ぎだすなど、時流を捉えた事業展開で今後も堅調な事業成長を同社では期待している。

(同社資料より)

以上3点は主に、”旧来の”インターネット上における取組みだが、IRIS社のようにオフラインをインターネット化して新しいインターネット面を創出し、広告主がそのトップメディアであるインターネットを通じて、安心、効果的、スケーラブルに動画広告配信できる面を新規開発していく動きもある。同社としては、様々なオフライン空間をインターネット化していく新規事業は今後もリリース予定。

5G到来とともに全てがインターネットで繋がる時代に、またブランドコミュニケーションの中心がオンライン化していく未来に対して、既存インターネット媒体上での課題を技術で解決していくことはもちろん、自らがオフラインをインターネットメディア化させていく新しい技術開発も合わせて継続していく。グループ内協業を通じて、新規事業にかかるリスクもヘッジしながら展開できるようになったのは、広告事業がグループとして一段登ってこられた結果との考え。下期もコロナ禍で引き締めるところは引き締めつつ、来るべき未来に対してはリスクを適切にヘッジしながら来期以降につながる新規開発を継続していく方針。

5.今後の注目点

新型コロナの影響を受けつつも上期は大幅な改善を見せた。また、その影響も想定されたより軽微にとどまりそう。EBITDAは上期でほぼ通期会社予想に達しており、通期のEBITDA5億円は余程のことがない限り大幅に上回りそうだ。国内では新型コロナが収束に向かっている。緊急事態宣言が解除され、新型コロナでマイナス影響を受けた事業も回復に向かいそうだ。そうなると、新型コロナでプラス影響を受けた事業は収束してもそのままプラスに働くと思われ、結果的には総じて同社の収益力を押し上げることになりそうだ。今回は見送られたが新中期計画における目標に注目したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 8名、うち社外4名 |

◎コーポレート・ガバナンス報告書

最終更新日:2019年12月26日

<基本的な考え方>

当社は、経営の効率化を図ると同時に、経営の健全性、透明性及びコンプライアンスを高めていくことが長期的に企業価値を向上させていくと考えており、それによって、株主をはじめとした多くのステークホルダーへの利益還元ができると考えております。経営の健全性、透明性及びコンプライアンスを高めるために、コーポレート・ガバナンスの充実を図りながら、経営環境の変化に迅速かつ柔軟に対応できる組織体制を構築することが重要な課題であると位置付け、会社の所有者たる株主の視点を踏まえた効率的な経営を行っております。

<実施しない主な原則とその理由>

「当社は、コーポレートガバナンス・コードの基本原則をすべて実施しております。」と記述している。