プラマテルズ 減収減益も、医療資機材は底堅く伸長

岸本 恭太 社長 |

プラマテルズ 株式会社(2714) |

|

企業情報

|

市場 |

JASDAQ |

|

業種 |

卸売業(商業) |

|

代表取締役社長 |

岸本 恭太 |

|

所在地 |

東京都品川区北品川4-7-35 御殿山トラストタワー |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

551円 |

8,548,251株 |

4,710百万円 |

6.0% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

– |

– |

– |

– |

1,225.46円 |

0.4倍 |

*株価は05/01終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

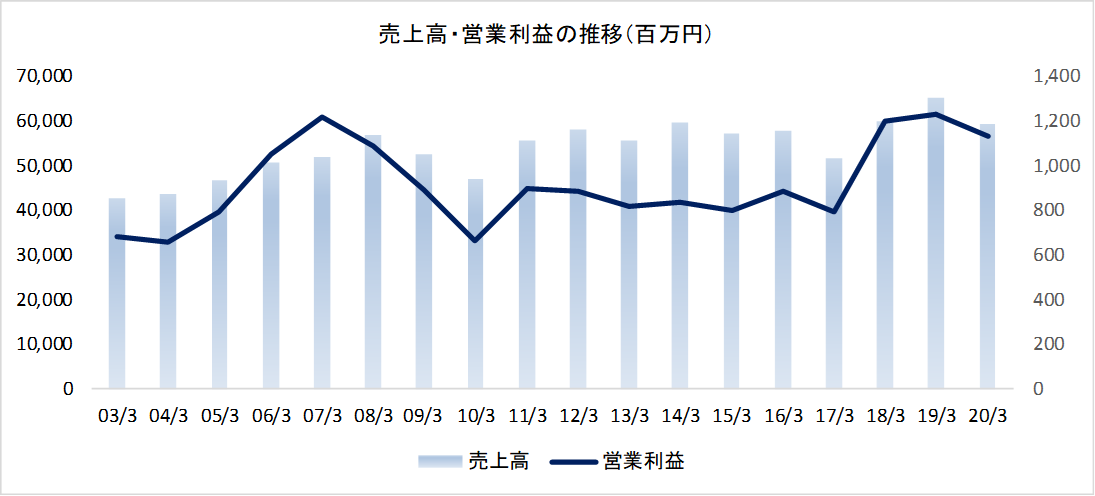

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年3月(実) |

57,795 |

883 |

845 |

537 |

62.82 |

16.00 |

|

2017年3月(実) |

51,752 |

791 |

783 |

526 |

61.58 |

17.00 |

|

2018年3月(実) |

60,077 |

1,200 |

1,137 |

739 |

86.56 |

21.00 |

|

2019年3月(実) |

65,096 |

1,233 |

1,147 |

729 |

85.35 |

23.00 |

|

2020年3月(実) |

59,246 |

1,132 |

1,062 |

621 |

72.71 |

23.00 |

|

2021年3月(予) |

未定 |

未定 |

未定 |

未定 |

未定 |

未定 |

*単位:百万円、円。予想は会社予想。当期純利益は親会社株主に帰属する当期純利益(以下、純利益については同様)。

プラマテルズの2020年3月期決算と2021年3月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年3月期決算

3.2021年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

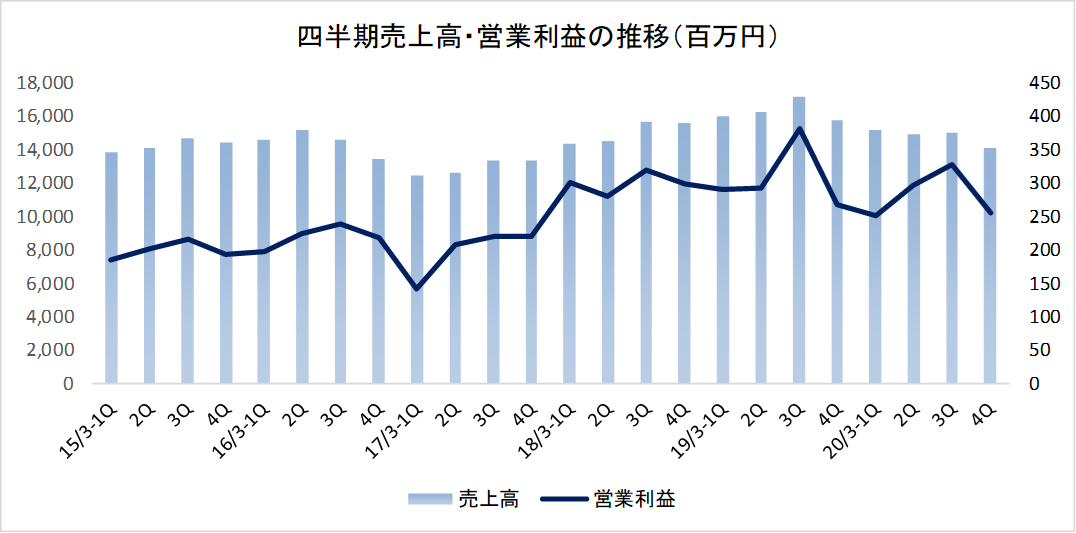

- 20/3期は前期比9.0%減収、8.2%営業減益。成長分野の医療資機材は底堅く伸長したが、精密機器・家電分野等で苦戦した。拠点別では、海外は特に中国で19年初に落ち込みその後は回復基調を見せたものの、挽回するには至らなかった。国内製造子会社は好調。利益面では売上総利益率が上昇したが販管費率も上昇した。特別損益として投資有価証券評価損等を計上し、親会社株主に帰属する当期純利益は同14.8%減となった。期末配当は前年比1.0円減配の12.0円(但し、中間配当は前年比1.0円増配の11.0円であり、年間では前期と同額の23.0円)。

- 21/3期予想は未定。新型コロナ禍の国内外経済への影響が甚大となることが想定される。とりわけ原油価格の動向は同社の業績に深く影響を与えることになる。これらに関する想定や、それに基づく業績予想は現時点では大変困難と判断した。同社としては、企業理念をぶれずに実行する方針。配当は、通期は未定としたが上期は前年同期と同額の11.0円を予定。)

- 幅広い業界向けに樹脂原料を扱う同社が一時的にコロナ禍の影響を受けることはやむを得ないところ。注目は同社が強化する医療資機材になりそう。衛生材料も需要増が期待できる。現在のところ、該当地域所在の事務所では原則在宅勤務の実施の措置を行いながら、国内拠点、国内子会社ともに稼働を継続している。国内子会社の生産稼働も概ね平常どおり。海外では一部地域における規制の影響により、活動を著しく制限されている。こうした中、原油価格が大幅に下落している。オペレーション面では在庫管理、与信管理を進めながら、いかに適正利益率を維持しつつ事業を進捗させるかに注目したい。21/3期の取組方針ではこれまでになく長い文面となっており、新型コロナ感染拡大というピンチをチャンスに変えようとする意志がうかがえる。それでも、PBRは0.4倍とバリュエーション面では割安感が顕著。

1.会社概要

合成樹脂(プラスチック)の専門商社。原料メーカーから仕入れた樹脂原料やコンパウンド(樹脂原料に添加剤を加え機能を強化した成形材料)をセットメーカーや成形メーカー及び樹脂の二次加工メーカーに販売している。最終用途は、電子・電機・OA事務機器、医療機器、玩具、住宅建材、自動車等。連結子会社12社、持分法適用関連会社1社(コンパウンド工場への出資)等と共にグループを形成し、子会社が合成樹脂製品の製造・販売も手掛ける。また、総合商社の双日(株)グループにおいて合成樹脂部門を担う双日プラネット(株)が株式の46.6%を保有している。尚、同社は化学品卸業界に属し、プラスチック専門商社として唯一の上場企業である。

【経営理念】

合成樹脂の専門商社として、次の4項目を経営理念として掲げている。

①合成樹脂市場におけるメーカーとユーザーのベストマッチングを推進する役割を果たす

②顧客の立場に立った発想で合成樹脂の戦略的パートナーとしての機能を発揮する

③商いは人なりの精神を重視し、組織の人々との協調を重視する

④よき企業市民として、地球環境と地域社会に配慮しつつ、適正な利潤を出し、以って社会貢献を果たす

そして、これら企業理念実現のため、会社の経営方針として以下の項目を掲げている。

・中長期的な企業価値の最大化を目指す経営

・ステークホルダーから信頼される経営

・環境問題に積極的に取り組む経営

・常にQCD(QUALITY、COST、DELIVERY)の改善を図り、CS(顧客満足)を高める努力を継続する経営

【プラマテルズの歩み】

(同社資料より)

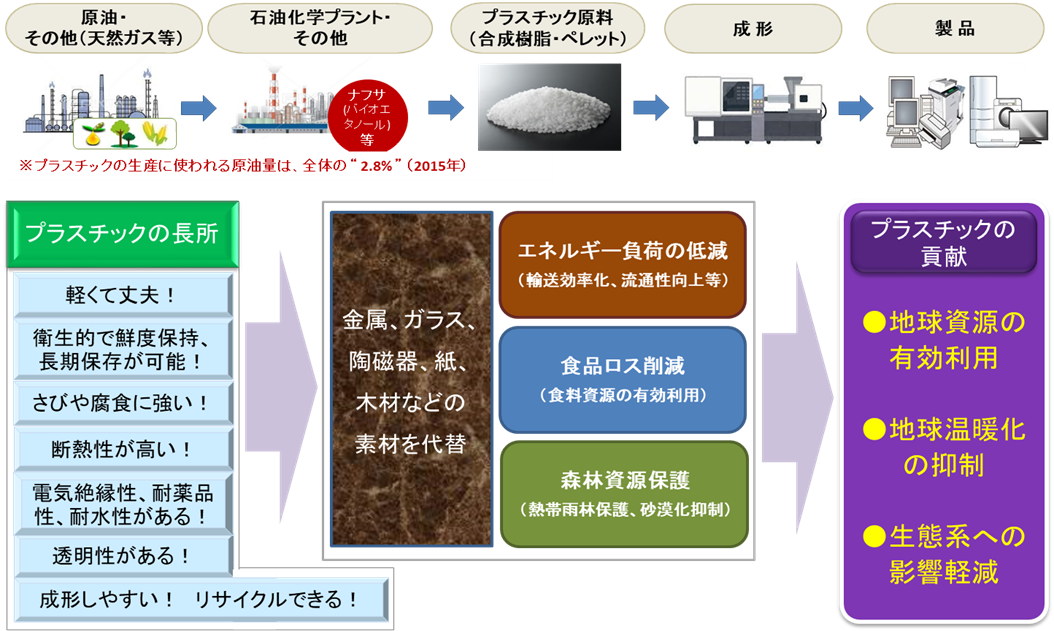

【プラスチックと同社事業の特性】

石油精製の過程で得られるナフサ(粗製ガソリン)を高温熱分解すると、「エチレン・プロピレン(気体)」、「ベンゼン(液体)」等、プラスチックのもとになる粗原料がつくられる。これらは水素と炭素が結びついた分子であり、この分子をつなぎ合わせて「ポリエチレンやポリプロピレン」等のプラスチック原料がつくられる。これらのプラスチック原料に、耐熱性を向上したり、壊れにくくしたり、着色するための添加剤を加え、加工しやすいように3~5mm程度の粒子状にしたものを「ペレット」と言う。同社は500社の仕入先と1,300社(国内800社、海外500社)の顧客を有し、原料メーカーから仕入れて、OA機器、家電、医療機器、自動車部品メーカー等の顧客に販売している。

(同社資料より)

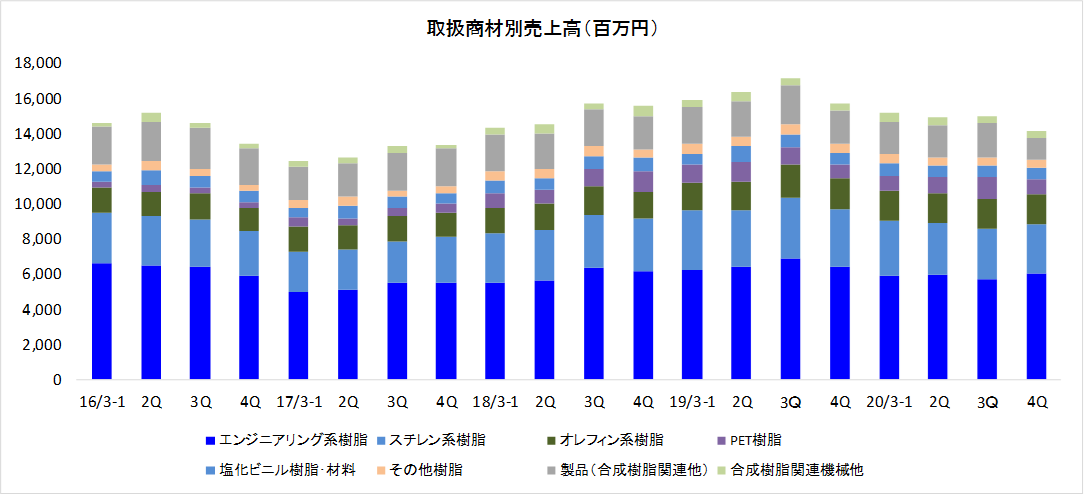

相対的に単価が高く高付加価値商材であるエンジニアリング系樹脂原料の取扱が約40%

20/3期は売上高の8割強がプラスチック原料で、相対的に単価が高く高付加価値商材であるエンジニアリング系(売上構成比40.0%)やスチレン系(19.9%)の樹脂原料が中心。エンジニアリング系樹脂原料とはポリアミド樹脂、ポリアセタール、ポリカーボネート等で、用途はOA・事務機器、光学機器(カメラ等)、精密部品(ギア等の機構部品)等。一方、スチレン系樹脂原料とは、ポリスチレンやABS樹脂等で、エアコン、冷蔵庫等の白物家電、パソコン・同周辺機器、FAX、及び玩具等で使われている(この他、家電・医療機器向け等のオレフィン系樹脂11.3%、PET樹脂6.6%、建材向け等の塩化ビニル樹脂・材料4.5%、その他樹脂3.1%)。この他に製品(11.6%)、合成樹脂関連機械他(3.0%)も扱う。

20/3期の販売先業界別の構成比は、日本メーカーが圧倒的な強みを持つ精密機器(OA・事務機器、カメラ等光学機器、精密部品等)向けが36.5%、スチレン系・オレフィン系が中心の家電・電子(エアコン、冷蔵庫等)向けが16.3%、オレフィン系が中心の医療資機材(注射器等)10.8%、建材7.3%、日用品6.3%、ホビー(プラモデル、ゲーム機器等)5.9%、自動車関連5.0%、衛生材料(おむつ等)4.3%、工業資材(高機能フィルム等)3.9%、パッケージング3.7%。

重点仕入先と仕入商品及び用途

| 旭化成グループ | スチレン系樹脂原料 | :冷蔵庫、エアコン等 |

| 東洋インキグループ | エンプラ系コンパウンド樹脂 | :OA・事務機器 |

| 帝人グループ | エンプラ系樹脂原料 | :カメラ・プリンター外装 |

この他、双日グループ、JNCグループ、三井化学グループ、出光興産グループ等からの仕入も多い。

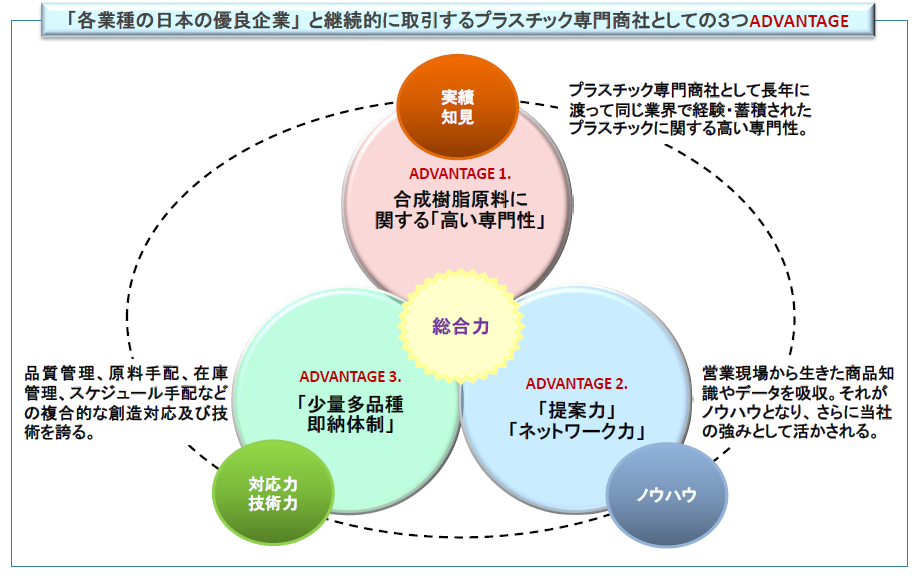

【コアコンピタンス】

高付加価値商材の拡販の原動力となっているのが、(1)合成樹脂原料に関する「高い専門性」、(2)「提案力」と「ネットワーク力」、(3)「少量多品種即納体制」、の3点。いずれも合成樹脂専門商社に不可欠な要素であり、最もQCDに厳しい日本の優良企業との継続的取引の中で同社が磨き上げてきたコアコンピタンスである。高い専門性を背景にメーカーと一体となって提案営業を進める事でビジネスを広げ、少量多品種の即納対応及び顧客密着型の営業展開で顧客満足度を高めている。

(同社資料より)

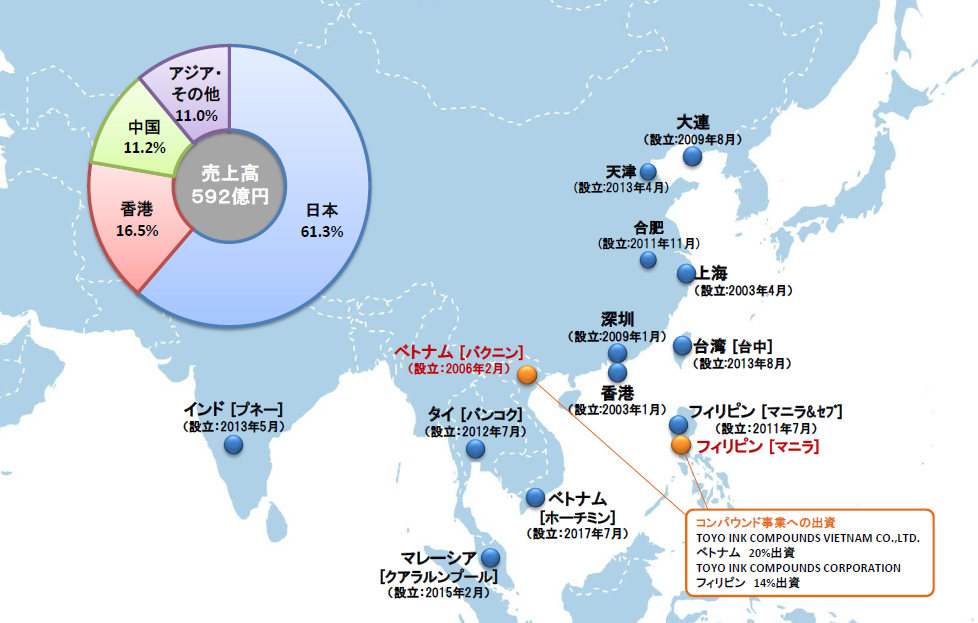

【国内外に広がるネットワーク】

| 国内営業拠点 | 東京本社、大阪支社、中部支社(名古屋支店、静岡支店)、九州支店(大分)、東北支店

|

| 国内子会社 | 株式会社 富士松(大阪府)

プラスチック原材料及び製品の企画・開発・販売 フィルタレン 株式会社(埼玉県) 焼結多孔体(プラスチックフィルター)の製造販売及び輸入

|

(同社資料より)

海外拠点

(同社資料より)

【成長戦略】

国内は、顧客密着型の営業を徹底する事で顧客と共に成長を図る。一方、海外は、アジア全体に生産拠点を拡大する顧客の動向に合わせて、同社も海外拠点整備の重点エリアを中国からアジアに広げ、顧客ニーズに応えていく。

海外

インド・東南アジアを中心とした世界的な人口の増加及び生活水準の向上による消費の拡大で、消費材・耐久消費材の素材である合成樹脂の市場も拡大傾向にあり、実際、同社の重要顧客企業も生産拠点をアジア全体に拡大している。こうした重要顧客企業の動きに対応して、同社は海外拠点整備の重点エリアを中国だけなく、アジアに広げ、変化する顧客ニーズを確実に捉える体制の構築と各拠点の強化に努めている。更にアセアン経済共同体発足の機運に合わせ、2017年7月にベトナム・ホーチミン市に100%出資の現地法人を設立し、 日本国内及びアセアン地域でのビジネス展開のより一層の連携強化を図る。

国内

強みである顧客密着型の営業を徹底する事で国内でのシェアアップを図ると共に、海外拠点を有機的に活用する事で海外進出日系企業との取り組み拡大にもつなげていく考え。

尚、同社の顧客は、精密機器、医療機器、家電・電子等の勝ち組企業が多く、いずれの顧客も国内外での生産バランスに配慮した経営を行っている。このため、国内でも取引の拡大余地を残している。

2.2020年3月期決算

(1)連結業績

|

19/3期 |

構成比 |

20/3期 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

|

売上高 |

65,096 |

100.0% |

59,246 |

100.0% |

-9.0% |

63,000 |

-6.0% |

|

売上総利益 |

4,091 |

6.3% |

3,898 |

6.6% |

-4.7% |

– |

– |

|

販管費 |

2,857 |

4.4% |

2,765 |

4.7% |

-3.2% |

– |

– |

|

営業利益 |

1,233 |

1.9% |

1,132 |

1.9% |

-8.2% |

1,130 |

+0.2% |

|

経常利益 |

1,147 |

1.8% |

1,062 |

1.8% |

-7.4% |

1,070 |

-0.7% |

|

親会社株主に帰属する四半期純利益 |

729 |

1.1% |

621 |

1.0% |

-14.8% |

700 |

-11.2% |

(単位:百万円)

※数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

前期比9.0%の減収、同8.2%の営業減益、成長分野では新規案件も

売上高は前期比9.0%減の592億46百万円。成長分野の一つとしている医療資機材分野は、景気動向に左右されず引き続き底堅さを見せ伸長した。しかし、同社グループ売上の50%強を占める主力の精密機器・家電分野において国内外の景気減速による需要の低迷を受けて苦戦を強いられた。また建材、日用品、自動車関連も同様に僅かながら低迷した。拠点別では、海外は特に中国で年初に電子部品を中心とした落ち込みがみられ、中盤以降は回復基調を見せたものの、最終的に当初の落ち込みを挽回するまでには至らなかった。国内製造子会社は各種産業資材の生産・販売は前期に引き続き好調で、一層の伸長を見せた。環境型素材の取組みの一環としての、各種プラスチックのリサイクル品の取り扱いは引き続き注力して来た。

利益面では売上総利益率が前期比0.3ポイント上昇し6.6%となった。販管費は削減したものの、販管費率は4.7%と売上減に伴い0.3ポイント上昇し、営業利益は前年同期比8.2%減の11億32百万円、経常利益は同7.4%減の10億62百万円となった。特別損益として投資有価証券評価損67百万円を含む68百万円の損失(純額)を計上した結果、親会社株主に帰属する当期純利益は同14.8%減の6億21百万円となった。

20/3期の世界経済は、米中貿易摩擦を巡る緊張が長期化するなか、欧州ではBREXITによるEU結束の脆弱さが露呈し、さらにイラン情勢が深刻化するなどの影響で総じて下振れ傾向で推移した。そこに年明けより新型コロナ禍が覆いかぶさり一層の低迷状態に陥った。国内は、前半までは外需の不振による輸出の下降が見られながらも、個人消費や省力化投資などが堅調で、全般的には横ばいを維持した。しかし、年央の自然災害や消費税増税により徐々に減速がみられていたところに、終盤は新型コロナ禍による旅行などの移動の自粛、イベント開催の中止等は消費の抑制を誘発し、サービス関連業・飲食業界へ未曽有の打撃を与えた結果、景気の悪化に拍車をかけることになった。

期末配当は前年比1.0円減配の12.0円、但し中間配当は前年比1.0円増配の11.0円であり、年間配当は前期と同額の23.0円。

取扱商材別売上高

|

19/3期 |

構成比 |

20/3期 |

構成比 |

前期比 |

|

|

エンジニアリング系樹脂 |

25,907 |

39.9% |

23,649 |

40.0% |

-8.7% |

|

スチレン系樹脂 |

13,348 |

20.5% |

11,801 |

19.9% |

-11.6% |

|

オレフィン系樹脂 |

6,812 |

10.5% |

6,690 |

11.3% |

-1.8% |

|

PET樹脂 |

3,998 |

6.1% |

3,938 |

6.6% |

-1.5% |

|

塩化ビニル樹脂・材料 |

2,860 |

4.4% |

2,671 |

4.5% |

-6.6% |

|

その他樹脂 |

2,295 |

3.5% |

1841 |

3.1% |

-19.8% |

|

製品(合成樹脂関連他) |

8,227 |

12.6% |

6,881 |

11.6% |

-16.4% |

|

合成樹脂関連機械他 |

1,645 |

2.5% |

1,772 |

3.0% |

+7.7% |

|

連結売上高 |

65,096 |

100.0% |

59,246 |

100.0% |

-9.0% |

(単位:百万円)

販売先業界別売上高

|

19/3期 |

構成比 |

20/3期 |

構成比 |

前期比 |

|

|

精密機器 |

24,431 |

37.5% |

21,611 |

36.5% |

-11.5% |

|

家電・電子 |

10,943 |

16.8% |

9,640 |

16.3% |

-11.9% |

|

医療資機材 |

6,058 |

9.3% |

6,386 |

10.8% |

+5.4% |

|

建材 |

4,685 |

7.2% |

4,316 |

7.3% |

-7.9% |

|

日用品 |

4,027 |

6.2% |

3,734 |

6.3% |

-7.3% |

|

ホビー |

3,461 |

5.3% |

3,500 |

5.9% |

+1.1% |

|

自動車 |

3,174 |

4.9% |

2,988 |

5.0% |

-5.9% |

|

衛生材料 |

2,930 |

4.5% |

2,528 |

4.3% |

-13.7% |

|

工業資材 |

2,426 |

3.7% |

2,331 |

3.9% |

-3.9% |

|

パッケージング |

2,961 |

4.6% |

2,212 |

3.7% |

-25.3% |

|

連結売上高 |

65,096 |

100.0% |

59,246 |

100.0% |

-9.0% |

(単位:百万円)

販管費の内訳

|

19/3期 |

対売上比 |

20/3期 |

対売上比 |

前期比 |

|

|

運賃 |

335 |

0.5% |

315 |

0.5% |

-5.9% |

|

人件費 |

1,438 |

2.2% |

1,379 |

2.3% |

-4.1% |

|

旅費・交通費 |

107 |

0.2% |

92 |

0.2% |

-14.1% |

|

賃借料 |

178 |

0.3% |

159 |

0.3% |

-10.7% |

|

支払手数料 |

128 |

0.2% |

120 |

0.2% |

-6.0% |

|

減価償却費 |

60 |

0.1% |

86 |

0.1% |

+43.1% |

|

その他 |

609 |

0.9% |

611 |

1.0% |

+0.4% |

|

販管費合計 |

2,857 |

4.4% |

2,765 |

4.7% |

-3.2% |

(単位:百万円)

(2)財政状態及びキャッシュ・フロー

財政状態

|

19年3月 |

20年3月 |

19年3月 |

20年3月 |

||

|

現預金 |

3,491 |

4,484 |

仕入債務 |

11,264 |

9,488 |

|

売上債権 |

17,838 |

15,823 |

短期有利子負債 |

4,331 |

4,381 |

|

たな卸資産 |

3,216 |

2,617 |

流動負債 |

16,223 |

14,530 |

|

流動資産 |

25,223 |

23,694 |

長期有利子負債 |

632 |

332 |

|

有形固定資産 |

384 |

428 |

固定負債 |

1,538 |

1,198 |

|

無形固定資産 |

81 |

73 |

純資産 |

10,338 |

10,475 |

|

投資その他 |

2,411 |

2,009 |

負債・純資産合計 |

28,100 |

26,204 |

|

固定資産 |

2,877 |

2,510 |

有利子負債合計 |

4,963 |

4,713 |

(単位:百万円)

20/3期末の総資産は262億4百万円となり、前期末比18億96百万円の減少となった。この要因は、現預金の増加があった一方で、売上債権やたな卸資産等の減少があったことから流動資産が15億29百万円減少したこと、及び主として株式市場の変動を反映した投資有価証券の減少により固定資産が3億66百万円減少したことによるもの。尚、このうち前期末日が休日であったことを要因(以下「休日要因」)とする減少額が含まれている。

負債は前期末比20億33百万円減少し、157億29百万円となった。この要因は、仕入債務減少並びに短期借入金の減少等によるものであり、休日要因による減少額は13億4百万円。なお、休日要因を除く資産・負債の減少は、減収による営業運転資金の減少がその主たる要因であった。

また、会計基準等の改正に伴う会計方針の変更により、有形固定資産のリース資産(純額)が64百万円、流動負債の「その他」及び固定負債の「その他」の合計額が67百万円、それぞれ増加している。

純資産は、親会社株主に帰属する当期純利益による増加があった一方で、株式市場の変動を反映したその他有価証券評価差額金の減少があったことから、前期末比1億37百万円増加し、104億75百万円となった。

自己資本比率は40.0%(前期末36.8%)となった。

尚、期末の金融機関からの借入金総額は、短期借入金・長期借入金を合わせて47億13百万円であり、総資産金額262億4百万円に対して18.0%。また、有利子負債/株主資本の比率は0.50倍となっており、財政の健全性は確保されている。

キャッシュ・フロー(CF)

|

19/3期 |

20/3期 |

前期比 |

||

|

営業キャッシュ・フロー(A) |

227 |

1,555 |

+1,327 |

+582.6% |

|

投資キャッシュ・フロー(B) |

-80 |

-27 |

+53 |

– |

|

フリー・キャッシュ・フロー(A+B) |

147 |

1,528 |

+1,381 |

+937.5% |

|

財務キャッシュ・フロー |

417 |

-510 |

-927 |

– |

|

現金及び現金同等物期末残高 |

3,437 |

4,431 |

+994 |

+28.9% |

(単位:百万円)

20/3期末の現金及び現金同等物は、前期末比9億94百万円増加し44億31百万円となった。

営業CFは15億55百万円の収入となった。これは主に税金等調整前当期純利益9億97百万円、売上債権の減少19億67百万円並びにたな卸資産の減少5億81百万円による稼得があった一方で、仕入債務の減少による支出17億47百万円並びに法人税等の支払額3億79百万円があった結果によるもの。

投資CFは27百万円の支出となった。これは主に有形固定資産の取得による支出16百万円等があった結果によるもの。

財務CFは5億10百万円の支出となった。これは主に長期借入れによる収入2億50百万円があった一方で、短期借入金の返済による支出2億29百万円、長期借入金の返済による支出2億50百万円並びに配当金の支払額2億5百万円等があった結果によるもの。

3.2021年3月期業績予想

【21/3期の取組方針】

〇顧客の立場に立ったプラスチックの戦略パートナーとしての機能

当社グループは顧客密着型の営業を展開してきており、ユーザーとなるお客様が求める、新たなプラスチック関連素材の発掘・開発に協力して商流を拡大して参りました。新型コロナウイルス感染症の拡大により、一旦停滞した世界経済が再始動する先にはサプライチェーンの再構築が起こる事が想定されます。この大きな変化を見逃すことなく、本社が情報のセンター兼司令塔となって国内・海外の機動的な営業活動を更に促進させていきます。主力の精密機器・家電分野および成長分野としている医療資機材、衛生材料、自動車関連をメインターゲットとして、プラスチック原料・製品の機動性を備えた安定供給という、当社の機能を最大限に発揮してお客様の国内外での生産活動をサポートして参ります。

〇地球環境と地域社会に配慮し、産業界および社会へ貢献

プラスチックは1世紀余りの長い歴史の中で、人々の快適な暮らしに大きく貢献してきましたが、その使用や処理方法に拠っては地球環境に負荷を与えると共に、人体にも少なからず影響を与え得ると言われております。当社グループは、プラスチックのスペシャリストとしてプラスチック製品からプラスチック原料へのリサイクル化事業や、環境負荷低減素材の提案を積極的に推進しており今後も注力して参ります。一方、この度の新型コロナウイルス感染症の拡大によって、衛生機能を有する素材がこれまで以上にクローズアップされることになると想定されます。プラスチックはその面においても優位性を持つ理想的な素材であり、当社グループは様々な用途開発に取り組む事で社会へ貢献して参ります。

連結業績

|

20/3期 実績 |

構成比 |

21/3期 予想 |

構成比 |

前期比 |

|

|

売上高 |

59,246 |

100.0% |

未定 |

– |

– |

|

営業利益 |

1,132 |

1.9% |

未定 |

– |

– |

|

経常利益 |

1,062 |

1.8% |

未定 |

– |

– |

|

当期純利益 |

621 |

1.0% |

未定 |

– |

– |

(単位:百万円)

21/3期予想は未定

新型コロナ禍の世界的な拡大が現時点でも収まらず、国内外経済への影響が甚大となることが想定される。同社グループは国内外各地で事業を行っており、国内外におけるモノの需要動向、サプライチェーンの影響を被る生産や物流の動向、また事業の特性として、とりわけ原油価格の動向は同社の業績に深く影響を与えることになる。これらに関する想定や、それに基づく業績予想は現時点では大変困難であり、21/3月期の連結業績予想を未定とした。新型コロナ禍が収束し、業績予想の開示が可能となった時点で速やかに公表する予定。

同社グループとしては、企業理念である、顧客にとってのプラスチックの戦略パートナーとしての機能の一層の充実を目指し、国内外拠店間の総合力強化を図っていくこと、また、地球環境への配慮として、エネルギー負荷低減に繋がる商品及びリサイクル・リユース品等環境施策の推進を引き続き、ぶれずに実行する方針。

配当は、通期は未定としたが上期は前年同期と同額の1株当たり11.0円を予定している。

今般の新型コロナウイルス感染症の影響に係るリスク等について

新型コロナウイルス感染症の拡大防止と事業継続の体制維持の観点から、4月7日の政府による7都府県への緊急事態宣言の発出以降、該当地域所在の事務所での原則在宅勤務を実施した。概ね8割以上の役職員の出勤を抑えており、通勤時および事務所における3密の可能性による感染リスクの低減に努めている。今後については、緊急事態宣言の解除時期、その他周辺環境を考慮に入れながら、一部または全体の勤務体制の平常化を図る。

現在のところ、これらの措置を行いながら、国内拠点、国内子会社ともに稼働を継続している。国内子会社における生産稼働も概ね平常通り。海外では、海外店が所在する各国における規制の影響により、活動を著しく制限されている例(特にロックダウンが敷かれているフィリピン、インドおよび春節直後に厳格な外出制限があった中国)がある、それ以外は概ね平常どおり稼働している。

新型コロナウイルス感染症の影響が顕在化してからの経営成績への影響および今後の見通しは以下の通り。

| ● | 海外拠点の1Q(1~3月)において、特に中国における春節後の顧客ユーザーおよび仕入先である原料メーカーでの生産再稼働時期が、新型コロナウイルス感染症に対応した当局による規制、粗原料・部品等のサプライチェーンの支障、人員の確保難などによる大幅な遅れ、平常の稼働率に回復できないなどの影響で、中国国内、中国からの日本、アジアへの供給が停滞し、中国・アジア各拠点の業績並びに本邦での中国からの輸入商いに影響した。 |

| ● | 海外拠点の1Q後半以降、世界的な感染拡大に伴い、フィリピン、インドなど首都圏のロックダウンに至った国では、物流や行政の停滞によって各地の生産、輸出入活動に支障が出て、当該拠点、当該国と輸出入取引のある国内および他海外拠点の業績に影響している。 |

| ● | 今後については、今般の新型コロナウイルス感染症の世界的、あるいは国内を含む地域限定的な封じ込めができた後でも、世界的に大きく落ち込んだモノの需要動向によっては、本邦商いへの影響も想定される。中国における生産環境は回復傾向だが、需要が回復しなければ稼働が上がらない。また、フィリピン、インドなど首都圏のロックダウンに至った国では、当局の規制の解除時期、解除後の生産・物流(国内・輸出入)の動向に、まずは注視が必要。 |

財務の状況としては、新型コロナウイルス感染症の影響により、取扱高の減少が予測されるが、同社グループの主たる取引において、その減少が当面の資金繰りに影響を与えることはない。但し、企業活動の混乱や停滞が続く中で、取引先からの入金遅延や取扱高の急激な変動が、同社グループの資金繰りに影響を与える可能性がある。そのため、グループ全体として、20/3期末時点において、主として現預金の積み増しによる資金の確保を行っている。

尚、新型コロナウイルス感染症による当社の経営方針・経営戦略への影響はない。

4.今後の注目点

幅広い商材を扱う同社が一時的に新型コロナ禍の影響を受けることはやむを得ないところ。特に自動車は著しく生産が停滞しており、大きな影響を受けると思われる。ただし、自動車関連の売上構成比は5.0%と低い。注目は売上構成比で10.8%を占め、同社が強化する医療資機材になりそう。新型コロナウイルス感染拡大に伴い、需要が増すと思われる。この他、衛生材料が売上構成比4.3%ながらこちらも需要増が期待できる。

もう一つの課題はオペレーションとなりそうだ。現在のところ、該当地域所在の事務所では原則在宅勤務の実施の措置を行いながら、国内拠点、国内子会社ともに稼働を継続している。国内子会社の生産稼働も概ね平常どおり。海外では一部地域における規制の影響により、活動を著しく制限されている。こうした中原油価格が大幅に下落している。在庫管理、与信管理を進めながら、いかに適正利益率を維持しつつ事業を進捗させるかに注目したい。

21/3期の取組方針ではこれまでになく長い文面となっている。新型コロナ感染拡大というピンチをチャンスに変えようとする意志がうかがえる。

実際、新型コロナ禍を受けた株価水準も相対的に下落は限定的。それでも、PBRは0.4倍とバリュエーション面では割安感が顕著。ピンチをチャンスに変えるところまで株価は織り込んでいないと考える。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 7名、うち社外3名 |

| 監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書

更新日:2019年06月28日

基本的な考え方

当社グループでは、事業活動を通じて利益を上げ、中長期的に株主価値を増大させるという株主の期待に応えることが、企業経営の基本使命であると考えています。また、株主を含むすべてのステークホルダーに対する責任を果たし、社会規範に沿った事業活動を行うとともに、社会に貢献するという考えに立ち、コーポレート・ガバナンスの向上を目指しております。

当社では、コーポレート・ガバナンスの要件の一つである「透明性と説明責任」の確保のために、7名の取締役のうち3名は社外取締役(うち2名は非業務執行取締役)とするとともに、その独立性を確保しております。

監査役会は常勤監査役1名、非常勤監査役2名の合計3名で構成され、3名全員が社外監査役であります。これにより経営に対する透明性を確保し、監視・監査機能を果たすとともに、社外監査役は、独立性を確保しております。また、社外監査役3名のうち2名は株式会社東京証券取引所に対し、独立役員として届け出ております。このほか社長直属の内部監査チームを設け、業務が適切に運営されているか内部監査を実施するとともにグループ会社の監査も実施しております。

コンプライアンスの徹底とリスクマネージメントはコーポレート・ガバナンスの強化の重要な要素と捉え、当社グループの全役職員が法令の遵守と規範に基づき行動することを徹底しております。そのために「行動規範」、「コンプライアンスマニュアル」を制定しグループ全体で徹底を図っております。

<実施しない原則とその理由>

当社は、コーポレートガバナンス・コードの基本原則を全て実施しております。

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。

Copyright(C) 2020 Investment Bridge Co.,Ltd. All Rights Reserved. |