(6722)株式会社エイアンドティー 増収増益、過去最高の売上を更新

三坂 成隆 社長 |

株式会社エイアンドティー(6722) |

|

企業情報

|

市場 |

JASDAQ |

|

業種 |

電気機器(製造業) |

|

代表取締役社長 |

三坂 成隆 |

|

所在地 |

横浜市神奈川区金港町2-6 横浜プラザビル |

|

決算月 |

12月末 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,475円 |

6,257,900株 |

9,230百万円 |

9.3% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

24.00円 |

1.6% |

124.66円 |

11.8倍 |

1,240.99円 |

1.2倍 |

*株価 2/7終値。各数値は2019年12月期決算短信より。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年12月(実) |

10,234 |

1,015 |

1,004 |

651 |

104.14 |

20.00 |

|

2017年12月(実) |

10,371 |

773 |

757 |

678 |

108.41 |

20.00 |

|

2018年12月(実) |

10,430 |

774 |

768 |

518 |

82.80 |

24.00 |

|

2019年12月(実) |

11,049 |

958 |

943 |

695 |

111.21 |

24.00 |

|

2020年12月期(予) |

11,400 |

1,020 |

1,000 |

780 |

124.66 |

24.00 |

*予想は会社側予想。単位:百万円、円。

株式会社エイアンドティーの2019年12月期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2019年12月期決算概要

3.2020年12月期業績予想

4.中期経営計画(2018年12月期~2020年12月期)の進捗状況

5.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

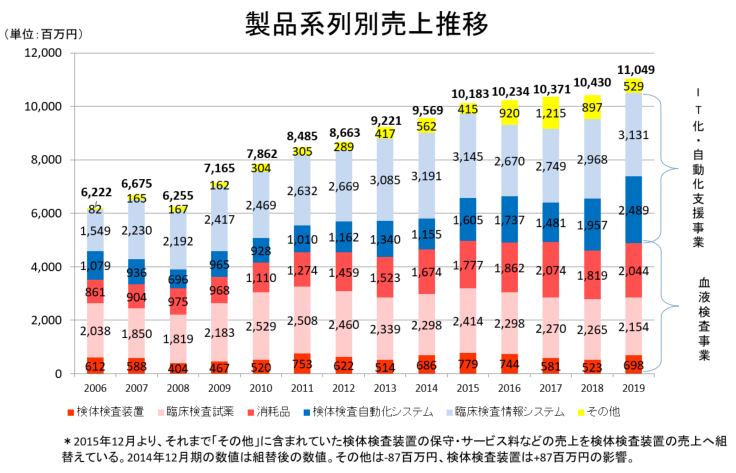

- 2019年12月期の売上高は前期比5.9%増の110億49百万円。臨床検査試薬が減少したが、臨床検査機器システム、消耗品中心に自社製品販売が好調に推移、過去最高売上を更新した。営業利益は同23.8%増の9億58百万円。採用活動費、人件費、研究開発費は増加したものの販管費の伸びが小幅にとどまった。当期純利益は同34.3%増の6億95百万円。江刺工場新棟への設備移転費用や業務委託解約損など前期計上した特別損失が発生しなかった。成長のために同社が重視している海外売上比率は直接、実質でそれぞれ9.4%、24.6%。前期大きく伸張した中国向け売上は中国の金融環境変化の影響、およびOEM先の中国Runda社の在庫調整で532百万円(前期通期780百万円)と低調となったことが影響した。

- 2020年12月期の売上高は前期比3.2%増の114億円の予想。IT化・自動化支援事業における国内大型案件の獲得、電解質OEM事業の拡大を進める。中国事業は低調が続くが今後も注力。自社製品販売の増加などで、粗利率は0.5ポイント上昇する。営業利益は同6.4%増の10億20百万円の予想。持続的成長のための人材採用増、研究開発費増など販管費も同4.0%増加するが粗利増で吸収する。配当予想は前期と同じく24円/株。予想配当性向は19.3%。

- 中期経営計画の最終年度となる今期、残念ながら計画達成は難しい状況だ。前回のレポートで、「目標指標とする売上高経常利益率10%以上を目指す上で、2019年12月期予想8.9%の達成も重要なステップとなろう」と書いたが、8.5%にとどまった。ただ、収益性向上のための自社製品比率引き上げは順調に進んでいるようで、半期ベースで見ると着実にベースは引き上がっている。

- 一方、今回の新型コロナウィルス拡大を契機に、医療現場に検査データを迅速に届ける重要性が今まで以上に認識され、検査システムに対するニーズが中期的にはさらに高まると同社では見ている。ただし、新型コロナウイルス感染拡大で中国事業への影響が読みづらい状況とのことだが、前期停滞した中国事業のリカバリーと共に、次期中計での達成に向けた進捗を期待したい。

1.会社概要

電解質検査、グルコース検査を中心とした臨床検査のための装置、試薬などの開発、製造、販売を行う「血液検査事業」と、臨床検査作業の効率化を支援する「IT化・自動化支援事業」が柱。

検査室に必要な製品を揃え、レイアウトも含めて導入から運営までの最適なソリューションをワンストップで提供できる総合提案力、海外の有力OEM供給先が評価する高い技術力などが強み。

【1-1 沿革】

総合化学メーカーである株式会社トクヤマ(4043、東証1部)がそれまでの素材中心からファインケミカルへと事業範囲の拡大を指向していた1980年代、保有する様々な技術・アイテムのたな卸を行う中で、化学製品の一つであるラテックス(ゴムの原料)を用いて抗原抗体反応を検査するラテックス試薬の開発に取り組むこととした。

その過程で、1978年に全自動血糖分析装置を発売するなど業界をリードしてきた臨床検査装置の開発・製造・販売を手掛ける株式会社アナリティカルインスツルメンツと業務提携を行い、1988年4月に両社により販売合弁会社、(旧)株式会社エイアンドティーが設立された。(アナリティカルインスツルメンツの「A」とトクヤマの「T」を結合)

1990年11月には現在の主力生産拠点である江刺工場(岩手県)を新設。

1994年に(旧)株式会社エイアンドティーを吸収合併し、併せて株式会社トクヤマの診断システム部門を統合し商号を株式会社エイアンドティーに変更した。1980年代から90年代は臨床検査の分野において多くのコア技術が産み出された成長期であり、その追い風を受けて順調に業容は拡大。

2003年7月、株式を店頭登録した。現在は東証JASDAQ市場に上場している。

【1-2 経営理念など】

企業理念として「医療を支え、世界の人々の健康に貢献する。」を掲げ、以下3つの経営方針の下、医療の質向上と医療コストの削減を目指している。

| 1.C・A・C・L | 臨床検査における「C・A・C・L」(※)の全ての分野において、独自の製品と技術の研究開発に取り組みます。 |

| 2. 一貫体制 | 開発・製造・販売・カスタマーサポートまでの一貫体制の中で、製品のコストダウンと市場価値の向上を目指します。 |

| 3. アライアンス | 国内・海外の優れた多くの企業と連携し、市場の拡大と製品の品質向上をはかります。 |

※ C・A・C・L: 臨床検査室の運営に必要な製品分野「臨床検査試薬:Chemicals」、「検体検査装置:Analyzers」、「臨床検査情報システム:Computers」、「検体検査自動化システム:Lab-Logistics」の略称

【1-3 市場環境】

◎市場規模

(国内市場・世界市場)

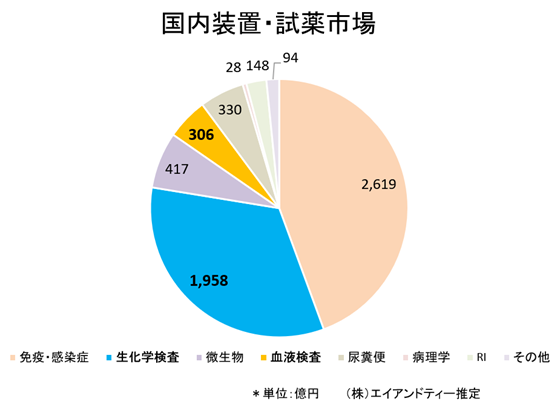

日本臨床検査薬協会のホームページの情報を基にエイアンドティー社が推定した国内の装置・試薬市場は約5,900億円。うち生化学検査が1,958億円、血液検査は306億円となっている。

(医用検体検査機器動向)

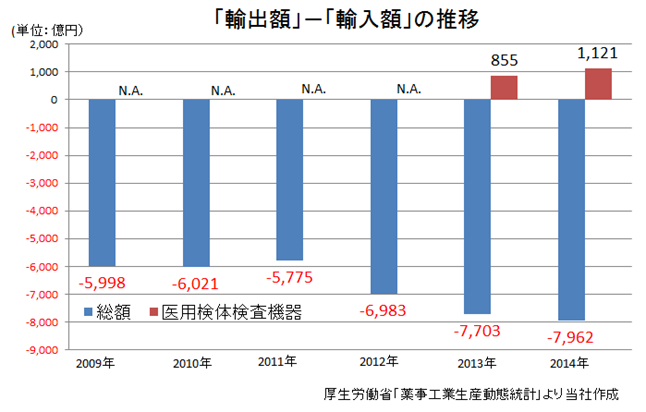

厚生労働省の「薬事工業生産動態統計」によれば、2015年の日本の医療機器市場国内生産額は約1.9兆円。大半は治療系機器が占めており、同社が手掛けるカテゴリーに該当する医用検体検査機器は約1,800億円となっている。ただ、医療用機器全体が大幅な入超なのに対し、医用検体検査機器は出超となっており、日本企業の世界的な競争力の高さを示している。日立がロシュ(スイス)に、キヤノンメディカル(旧:東芝)がアボット(米国)にOEMで検査機器を供給しているように、同社もシーメンスにOEM供給を行っており、日本製検査機器は世界の臨床検査分野において無くてはならないものとなっている。

|

2009年 |

2010年 |

2011年 |

2012年 |

2013年 |

2014年 |

2015年 |

|

|

総額 |

|||||||

|

生産 |

15,760 |

17,130 |

18,080 |

18,950 |

19,050 |

19,890 |

19,450 |

|

輸入 |

10,740 |

10,550 |

10,580 |

11,880 |

13,000 |

13,680 |

14,240 |

|

輸出 |

4,750 |

4,530 |

4,800 |

4,900 |

5,300 |

5,720 |

6,220 |

|

輸出-輸入 |

-5,998 |

-6,021 |

-5,775 |

-6,983 |

-7,703 |

-7,962 |

-8,023 |

|

医用検体検査機器 |

|||||||

|

生産 |

1,100 |

1,030 |

1,450 |

1,580 |

1,470 |

1,690 |

1,800 |

|

輸入 |

N.A. |

N.A. |

N.A. |

N.A. |

210 |

200 |

N.A. |

|

輸出 |

750 |

620 |

980 |

1,100 |

1,060 |

1,320 |

1,420 |

|

輸出-輸入 |

N.A. |

N.A. |

N.A. |

N.A. |

+855 |

+1,121 |

N.A. |

*単位:億円。医用検体検査機器の輸入額 2009年~2012年および2015年は、大分類の上位10位に入らない金額であったためN.A.としている。

◎同業他社

|

コード |

社名 |

売上高 |

増収率 |

営業利益 |

増益率 |

営業利益率 |

ROE |

時価総額 |

PER |

PBR |

|

4549 |

栄研化学 |

36,800 |

+2.9 |

4,350 |

-5.7 |

11.8% |

10.3 |

101,016 |

25.2 |

2.3 |

|

6678 |

テクノメディカ |

10,000 |

+7.2 |

1,400 |

-7.8 |

14.0% |

8.2 |

18,098 |

17.7 |

1.3 |

|

6722 |

エイアンドティー |

11,400 |

+3.2 |

1,020 |

+6.4 |

8.9% |

9.3 |

9,230 |

11.8 |

1.2 |

|

6869 |

シスメックス |

310,000 |

+5.6 |

60,000 |

-2.1 |

19.4% |

16.3 |

1,716,029 |

44.5 |

6.5 |

|

6951 |

日本電子 |

119,000 |

+6.9 |

7,100 |

+6.4 |

6.0% |

15.0 |

179,063 |

35.4 |

4.0 |

|

8036 |

日立ハイテクノロジーズ |

700,000 |

-4.3 |

56,000 |

-16.0 |

8.0% |

11.9 |

1,104,664 |

25.1 |

2.6 |

*業績は今期会社予想。単位は百万円、%、倍。株価関連指標は2020年2月7日終値ベース。

*シスメックス、日立ハイテクノロジーズはIFRSを採用。日立ハイテクノロジーズの営業利益は、売上収益から売上原価ならびに販売費及び一般管理費の額を減算して算出した指標である「調整後営業利益」。

主な上場の臨床検査装置メーカーを比較してみた。

前回レポート時点では、同社のみPBRが1倍を割れていたが、今回は1倍を超えた。

ただ、PER、PBRとも低水準であり、引続き認知度向上と今後の業容拡大に向けた戦略の明示、理解促進が望まれる。

【1-4 事業内容】

病院の臨床検査室を構成する検査装置、試薬などの製品群の開発、製造、販売に加え、カスタマーサポートまでを一貫して手掛けている。また、検査室のレイアウト提案も含め、導入から運営までをカバーする総合的コンサルティングも行っている。

(同社資料より)

(臨床検査とは)

臨床検査には、レントゲン、CT、MRI、心電図、超音波など、医療機器を使用して体を直接調べる「生体検査」と、患者から採取した血液、尿・便、細胞などの生体試料(検体)を調べる「検体検査」がある。

同社が取り扱うのは検体検査で使用される製品群で、検体検査の中でも血液検査が中心である。

また、病院や人間ドッグなどで行われている血液検査には、肝臓系検査、腎臓系検査、尿酸検査、脂質系検査、糖代謝系検査、血球系検査、感染症系検査など多くの種類があるが、同社は「電解質検査」と「グルコース検査」を中心に展開している。

「電解質検査」

人体の約60%は水分で構成されており、細胞内液や血漿などの体液として存在している。体液はさらに、水に溶けて電気を通すミネラルイオンである電解質(ナトリウム、カリウム、カルシウム、クロールなど)と、水には溶けるが電気は通さない非電解質(ブドウ糖や尿素など)とに区分される。

それぞれの電解質はバランスをとりながら、「ナトリウム」はからだの水分調節、「カリウム」は筋肉や神経の制御、「カルシウム」は骨や歯の形成、神経刺激の伝達、血液の凝固、「クロール」は体内への酸素供給など、人間が生命を維持する上で重要な役割を果たしている。血中の電解質濃度に変化が生じた場合、腎機能やホルモンの働きに異常が発生している可能性がある。

電解質検査は、体液中の電解質イオンの濃度を測定し、バランスの崩れを調べて体内の障害を診断するもので、採取した血液や尿を検査装置で検査する。

*主な疾病

|

ナトリウム |

糖尿病性昏睡、脱水症、急性腎炎、慢性腎不全、ネフローゼ症候群、心不全、甲状腺機能低下症、アジソン病、糖尿病性アシドーシスなど |

|

カリウム |

急性腎不全、慢性腎不全、呼吸不全症候群など |

|

カルシウム |

悪性腫瘍、多発性骨髄腫、副甲状腺機能亢進症、腎不全、副甲状腺機能低下症、ビタミンD欠乏症など |

|

クロール |

脱水症、腎不全、慢性腎炎、肺気腫など |

「グルコース検査」

血漿中の糖(血糖)はほとんどがグルコース(ブドウ糖)で、人間の大脳を始めとする中枢神経系ではグルコースが唯一のエネルギー源である。空腹時(食後5時間以降)では肝臓から1時間あたり8グラム程度のグルコースが放出され、そのうちの約2分の1を脳が、筋肉と赤血球がそれぞれ4分の1を消費している。

血糖値は通常、腸からの吸収と肝臓での産生による上昇と筋肉などでの消費による低下とのバランスの上に厳密に調節されている。この調節が上手くいかなくなると高血糖や低血糖状態となる。

グルコース検査は血液や尿中のブドウ糖の濃度を調べる検査である。

*主な疾病

|

高血糖値 |

糖尿病(膵臓から分泌されるホルモンのインスリンが働かなくなり、細胞が血液中のグルコースを利用できなくなる)、膵炎、甲状腺疾患・胃切除後のダンピング症候群など |

|

低血糖値 |

肝障害、下垂体機能低下症、副腎機能低下症など |

1.事業分野

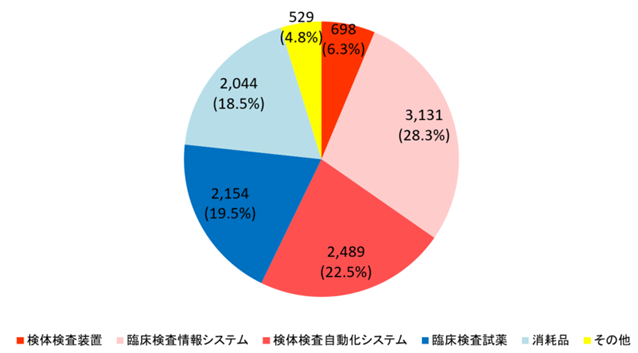

同社の事業は、血液検査のための検体検査装置や臨床検査試薬、消耗品の開発・製造・販売を行う「血液検査事業」と、病院の検査室の人的作業の効率化をIT化・自動化によって支援する「IT化・自動化支援事業」の2事業で構成されており、病院の検査室を総合的にサポートしている。

(単一事業であるため、決算短信、有価証券報告書などにはセグメント情報を記載していない。また、同社では決算説明資料等で製品系列別売上高を開示しているが、両事業名としての売上高の開示とはなっていない点には留意する必要がある。)

|

系列名 |

19/12期実績 |

構成比 |

|

臨床検査機器システム |

6,320 |

57.2% |

|

検体検査装置 |

698 |

6.3% |

|

臨床検査情報システム |

3,131 |

28.4% |

|

検体検査自動化システム |

2,489 |

22.5% |

|

臨床検査試薬 |

2,154 |

19.5% |

|

消耗品 |

2,044 |

18.5% |

|

その他 |

529 |

4.8% |

|

合計 |

11,049 |

100.0% |

赤文字(検体検査装置、臨床検査試薬、消耗品)が「血液検査事業」、青文字(臨床検査情報システム、検体検査自動化システム)が「IT化・自動化支援事業」。19年12月期の売上構成比は、血液検査事業 44.3%、IT化・自動化支援事業 55.7%。

①血液検査事業

(概要)

「電解質検査」、「グルコース検査」を中心とした臨床検査のための検体検査装置、臨床検査試薬(電解質、血糖値等を測定するために検体検査装置で使用する試薬)、消耗品(検査装置内で使用されるセンサーなど)の開発、製造、販売、カスタマーサポートを行っている。

| 電解質分析装置 | グルコース分析装置 |

|

|

(同社HPより)

(商流)

*国内

顧客となる中小規模病院に全国8ヵ所の支社を中心に検体検査装置、試薬、消耗品の直接販売を行っている。現在約4,300台が稼働している。

*海外

検体検査装置のOEM販売を行っている。同社が得意とする電解質ユニットを日本電子株式会社(6951、東証1部)など国内他社メーカーに供給。OEM供給先は自社の大型自動分析装置に同ユニットなどを組み込んで販売している。日本電子は大型自動分析装置の世界的企業の1社であるシーメンスにOEM供給している。

(ビジネスモデル)

新規に検体検査装置が導入されると、検査を行うための臨床検査試薬や消耗品が継続的に納入され、加えて検体検査装置の保守サービスも提供することとなる。

一旦採用されると検査データや使い勝手の継続性から顧客である病院が採用メーカーを変更することは少なく、新規参入は難しい。7から10年後には機能を高めた後継機種に更新されるというのが同事業の特長である。

(主な参入企業)

シスメックス(6869、東証1部)、日立ハイテクノロジーズ(8036、東証1部)、日本電子(6951、東証1部)、富士フイルム和光純薬(非上場)、アークレイ(非上場)

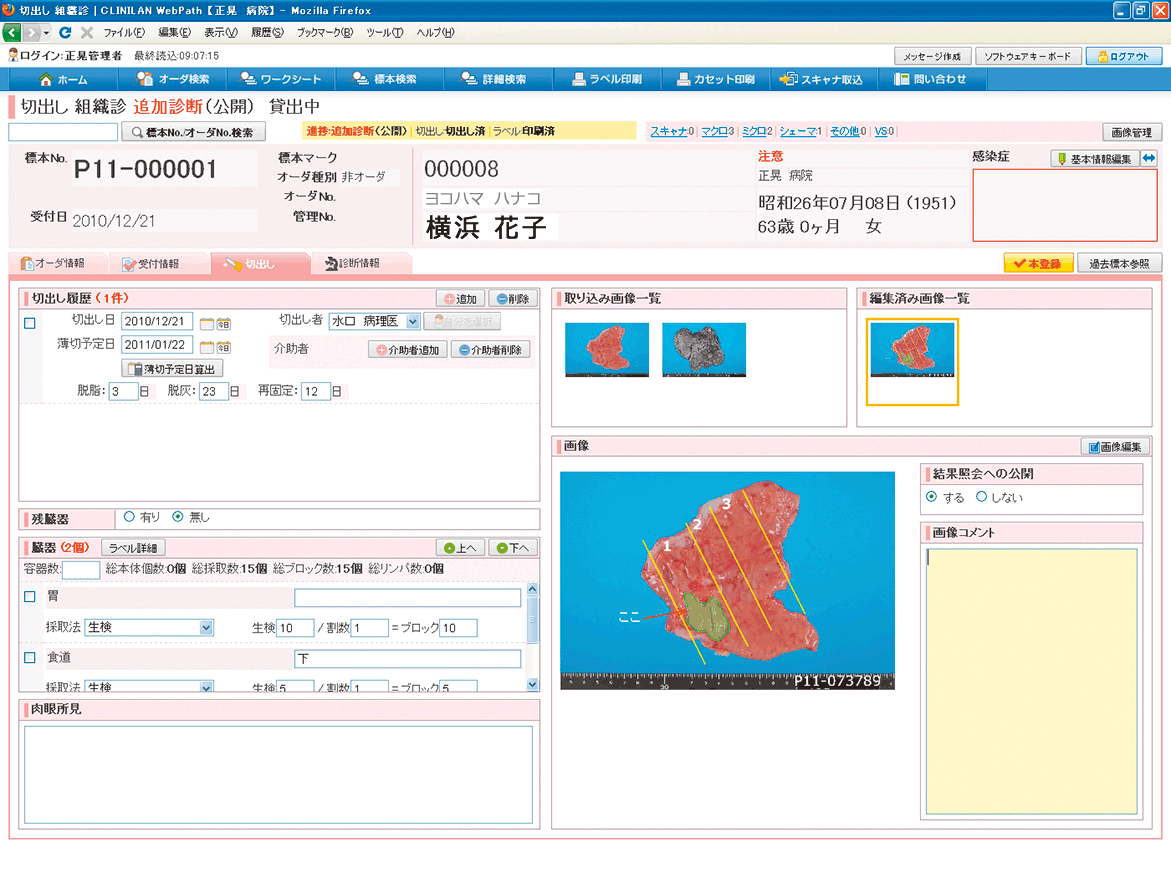

②IT化・自動化支援事業

(概要)

臨床検査は血液検査であれば、採血室で採取した患者の血液(検体)を臨床検査室に運び、手作業で検体を検査装置にセットする必要がある。

多くの検体について数種類の検査を同時に行わなければならないが、極めて労働集約的な作業で非効率であるとともに、検体の取り間違いといった人的なミスも避けがたいという課題を抱えている。

こうした状況に対し同社では以下2種類のシステムにより検査業務の効率化を支援している。

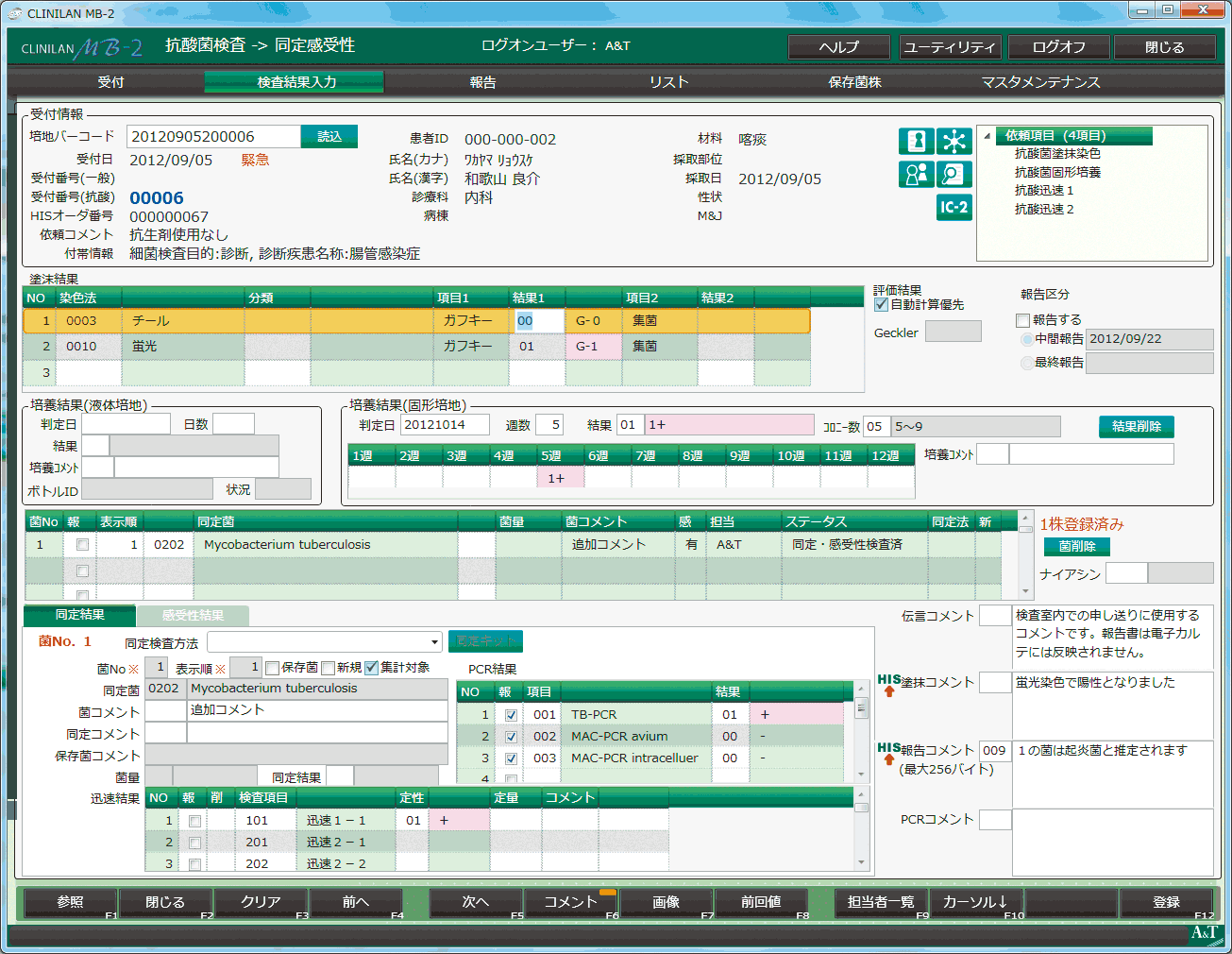

臨床検査情報システム(LIS)

|

|

|

|

検体検査自動化システム(LAS)

(同社HPより)

|

臨床検査情報システム (LIS:Laboratory Information System ) |

医師からの検査依頼を受け付け、検体検査装置へ検査指示を出し、検査結果を電子カルテなどへ正確かつ迅速に提供する臨床検査室用ソフトウェア。コスト管理なども行う検査室の中核となるシステム。 |

|

検体検査自動化システム (LAS: Laboratory Automation System) |

検査室に届いた検体をコンピュータに制御された搬送ラインで検体検査装置まで自動的に運び測定する。手作業であった血液検査を全自動化し、検査業務の効率化と迅速化を進める。 |

LASの導入により、従来は7~8名が必要であった作業人員は2名程度で賄うことができるほか、検査時間も90分の検査が30~40分に短縮できるという。

また、LISの導入で、従来は検査項目ごとに紙で出力されていた検査結果をITを使ってデータ集約し、医師に迅速かつ正確にフィードバックできるようになった。また、データマイニングの機能を利用し、異常値の再検数(再検査数)の削減や検査時間の短縮にも役立っている。

(商流)

*国内

LISは日立、IBM、富士通といった病院情報システムメーカーと連携し、LASは日立、東芝、日本電子など大型生化学免疫装置メーカーと連携し、総合提案(※)として大中規模病院検査室を対象に同社の営業が直接販売を行っている。

※総合提案については、【1-5特長・強み】の項を参照。

*海外

LASを韓国、中国などで直接販売を行ってきたが、中国ではOEM供給を開始した。また米国では提携先にLASを構成する主機能である血液を分注するユニット装置のOEM販売を行っている。

(ビジネスモデル)

LIS、LASともにシステム導入後の保守サービスに加え、LISでは追加のシステム接続やカスタマイズなど、LASでは保守サービス、消耗品の供給等、どちらも安定的に売上が計上される。

また検体検査装置同様に使い勝手やデータの連続性などから、顧客における他社製品への乗換え動機は極めて小さい。個別案件の価格帯は、LISで1,000万から5,000万円、LASで1,000万から1億円となっている。

(主な参入企業)

LIS:シスメックスCNA(シスメックス子会社)、地元ベンダー企業等

LAS:アイディエス(非上場)、日立アロカ(非上場)、シーメンスなど

2.開発体制

長年にわたって培ってきた要素技術を幅広い製品開発へつなげるため製品別の開発グループ組織を採用している。また、電気、機械、化学などの技術統括責任者をおき、マトリックス的組織運営で製品開発を進めている。

本社および湘南サイトに90名以上のスタッフが在籍している。

2018年12月期の研究開発費は958百万円。集中的な投資を行った前17年12月期の1,094百万円からは減少したが、今後も対売上高で10%程度を目途に引き続き積極的な研究開発を進めていく。

3.生産体制

臨床検査試薬(一部)、消耗品製造を行う湘南工場(神奈川県)、機器、検体検査自動化システム(LAS)および臨床検査試薬(一部)製造を行う江刺工場(岩手県)の2拠点が生産を担う。

高度な設備と厳重な管理体制の下で高品質かつ安全な製品を製造している。開発部門と連携して品質向上や効率化のための改良にも取組んでいる。

今後の更なるトップライン拡大の基盤作りのために、2017年8月に17億円の投資により江刺工場に延床面積7,300㎡の新棟を建設した。この増設により、大幅な能力増強を行う。

4.販売ルート&販売方法

前述のように国内では全国8つの支社が顧客である病院に対し、総合提案力を武器に直接販売を行っている。

また、海外には日本電子など国内OEM先を通じて、シーメンスなど海外顧客やディーラーへ供給している。

このOEM供給によるスケール拡大を基本戦略としており、OEM供給先の多様化に注力している。

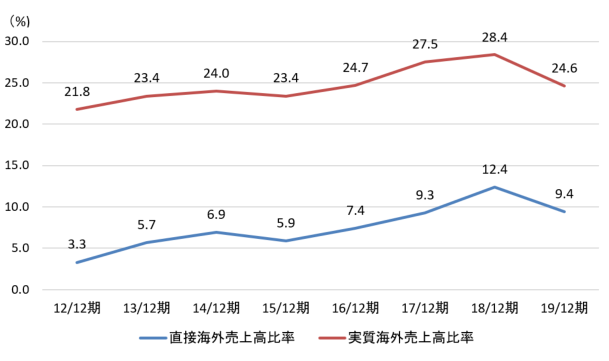

海外顧客やディーラーに同社が直接販売する直接海外売上高比率は2019年12月期で9.4%だが、国内OEM先を通じて海外に販売している売上高(同社推定値)を加えた実質海外売上高比率は2015年12月期23.4%、2016年12月期24.7%、2017年12月期27.5%、2018年12月期28.4%と上昇傾向にある。

18年12月期は中国向け売上高が前年の351百万円から倍以上の780百万円に急伸した。19年12月期は中国の金融環境の変化などで532百万円(前期比31.8%減)と低調であったが、今後も中国市場開拓を進め、中期的には実質海外売上高比率5割超を目指している。

(海外売上高比率、単位:%)

|

12/12期 |

13/12期 |

14/12期 |

15/12期 |

16/12期 |

17/12期 |

18/12期 |

19/12期 |

|

|

直接 |

3.3 |

5.7 |

6.9 |

5.9 |

7.4 |

9.3 |

12.4 |

9.4 |

|

実質 |

21.8 |

23.4 |

24.0 |

23.4 |

24.7 |

27.5 |

28.4 |

24.6 |

【1-5 特長と強み】

◎総合提案力

同社が取り扱う検査対象は電解質検査とグルコール検査が中心で、大型分析装置を製造販売している訳ではない。

ただ、顧客である病院は臨床検査室に様々な検査装置を設置する必要がある。

こうしたニーズに対し同社の検体検査自動化システム(LAS)は、自動搬送ベルトラインに同社装置のみならず、他社装置も組み入れてセッティングすることができる。

自社製品、他社製品を組み合わせて自由に接続・搬送できるシステムおよび技術力を持っているのは同社を含め数少なく、国内シェアは約3割となっている。

また、同社では装置を納入するのみでなく、検査室の広さや形状を踏まえた上で、最も効率的に検査作業が進められるようなレイアウトについても3DCAD等を用いて営業員が提案を行っている。

このように、検査室に必要な製品を揃え、レイアウトも含めて導入から運営までの最適なソリューションをワンストップで提供できる総合提案力は顧客である病院から高く評価されている。

◎特定分野での高い技術力

同社が手掛ける主要検査対象は「電解質検査」と「グルコース検査」の2つだが、特に電解質分析装置における高い技術力は、医用を含めた各種計測機器大手の日本電子や世界的大企業シーメンスがOEM供給を受けていることからも明らかである。市場環境の項で触れたように、日本の医用検体検査機器は世界的に高い競争力を有しており、同社もその一翼を担っている。

【1-6 ROE分析】

|

12/12期 |

13/12期 |

14/12期 |

15/12期 |

16/12期 |

17/12期 |

18/12期 |

19/12期 |

|

|

ROE(%) |

12.2 |

10.7 |

9.5 |

15.7 |

10.9 |

10.4 |

7.4 |

9.3 |

|

売上高当期純利益率(%) |

5.60 |

5.11 |

4.76 |

8.28 |

6.37 |

6.54 |

4.97 |

6.30 |

|

総資産回転率(回) |

1.02 |

0.98 |

1.00 |

1.04 |

1.03 |

0.92 |

0.84 |

0.90 |

|

レバレッジ(倍) |

2.14 |

2.13 |

1.99 |

1.83 |

1.67 |

1.73 |

1.79 |

1.64 |

18/12期に計上した特別損失が無くなったため2019年12月期のROEは伊藤レポート等で日本企業が一般的に目指すべきと言われている8%を上回った。20年12月期の売上高当期純利益率は6.8%と予想している。

2.2019年12月期決算概要

(1)連結業績概要

|

18/12期 |

構成比 |

19/12期 |

構成比 |

対前期比 |

期初予想比 |

|

|

売上高 |

10,430 |

100.0% |

11,049 |

100.0% |

+5.9% |

-1.3% |

|

売上総利益 |

4,446 |

42.6% |

4,735 |

42.9% |

+6.5% |

-0.7% |

|

販管費 |

3,671 |

35.2% |

3,777 |

34.2% |

+2.9% |

+0.5% |

|

営業利益 |

774 |

7.4% |

958 |

8.7% |

+23.8% |

-5.1% |

|

経常利益 |

768 |

7.4% |

943 |

8.5% |

+22.7% |

-5.7% |

|

当期純利益 |

518 |

5.0% |

695 |

6.3% |

+34.3% |

-3.4% |

*単位:百万円

増収増益。売上高は最高を更新。

売上高は前期比5.9%増の110億49百万円。臨床検査試薬が減少したが、臨床検査機器システム、消耗品中心に自社製品販売が好調に推移、過去最高売上を更新した。

営業利益は同23.8%増の9億58百万円。採用活動費、人件費、研究開発費は増加したものの販管費の伸びが小幅にとどまった。

当期純利益は同34.3%増の6億95百万円。江刺工場新棟への設備移転費用や業務委託解約損など前期計上した特別損失が発生しなかった。

成長のために同社が重視している海外売上比率は直接、実質でそれぞれ9.4%、24.6%。

前期大きく伸張した中国向け売上は中国の金融環境変化の影響、およびOEM先の中国Runda社の在庫調整で532百万円(前期通期780百万円)と低調となったことが影響した。

(2)製品系列別売上高

|

系列名 |

18/12期 |

構成比 |

19/12期 |

構成比 |

対前期比 |

期初予想比 |

|

臨床検査機器システム |

5,448 |

52.2% |

6,320 |

57.2% |

+16.0% |

+0.8% |

|

検体検査装置 |

523 |

5.0% |

698 |

6.3% |

+33.6% |

-5.7% |

|

臨床検査情報システム |

2,968 |

28.4% |

3,131 |

28.4% |

+5.5% |

+0.7% |

|

検体検査自動化システム |

1,957 |

18.8% |

2,489 |

22.5% |

+27.2% |

+2.9% |

|

臨床検査試薬 |

2,265 |

21.7% |

2,154 |

19.5% |

-4.9% |

-6.3% |

|

消耗品 |

1,819 |

17.5% |

2,044 |

18.5% |

+12.4% |

+5.9% |

|

その他 |

897 |

8.6% |

529 |

4.8% |

-41.0% |

-24.4% |

|

合計 |

10,430 |

100.0% |

11,049 |

100.0% |

+5.9% |

-1.3% |

*単位:百万円。

◎臨床検査機器システム

検体検査装置は、電解質事業における海外販売の増加、グルコース事業における直接販売の増加、及び凝固事業におけるOEM販売の増加により、増収。

臨床検査情報システムは、新製品発売により新規および更新案件が増加し増収。クオリティーの高さ、迅速な対応などが評価されている。

検体検査自動化システムは、中国の金融環境変化等の影響に加え、OEM先である中国Runda社の在庫調整により減収となったが、韓国及び国内の新規大型案件を獲得し増収。

◎臨床検査試薬

電解質事業における一部OEM先の販売減少に加え、免疫事業におけるOEM販売、及び各事業において直接販売が総じて減少した。

◎消耗品

検体検査自動化システム事業において分析前工程統合管理モジュール(MPAM+)の販売台数増加に伴い消耗品販売が増加。加えて電解質事業において既存OEM先のセンサー販売が増加した結果増収。

◎その他

収益性向上のため自社製品販売比率を引き上げる基本方針に従い、他社製品販売が減少し減収。

(3)財務状態とキャッシュ・フロー

◎主要BS

|

18年12月末 |

19年12月末 |

18年12月末 |

19年12月末 |

||

|

流動資産 |

8,272 |

7,663 |

流動負債 |

4,656 |

3,643 |

|

現預金 |

1,051 |

1,304 |

仕入債務 |

1,536 |

805 |

|

売上債権 |

5,354 |

4,286 |

短期借入金 |

2,100 |

1,700 |

|

たな卸資産 |

1,795 |

1,994 |

固定負債 |

776 |

473 |

|

固定資産 |

4,339 |

4,218 |

長期借入金 |

750 |

450 |

|

有形固定資産 |

3,794 |

3,642 |

負債合計 |

5,432 |

4,117 |

|

無形固定資産 |

38 |

36 |

純資産 |

7,179 |

7,764 |

|

投資その他の資産 |

505 |

539 |

負債純資産合計 |

12,611 |

11,881 |

|

資産合計 |

12,611 |

11,881 |

有利子負債残高 |

2,850 |

2,150 |

|

自己資本比率 |

56.9% |

65.3% |

*単位:百万円

売上債権の減少等で流動資産は前期末比6億9百万円減少。固定資産は同1億20百万円減少。資産合計は同7億30百万円減少の118億81百万円となった。

借入金の返済などで負債合計は同13億15百万円減少の41億17百万円となった。

利益剰余金の増加などで純資産は同5億85百万円増加の77億64百万円。

この結果自己資本比率は前期末の56.9%から8.4%上昇し、65.3%となった。

◎キャッシュ・フロー

|

18/12期 |

19/12期 |

増減 |

|

|

営業CF |

217 |

1,221 |

+1,004 |

|

投資CF |

-177 |

-118 |

+58 |

|

フリーCF |

39 |

1,103 |

+1,063 |

|

財務CF |

-145 |

-850 |

-705 |

|

現金同等物残高 |

1,051 |

1,304 |

+252 |

*単位:百万円

税引前四半期純利益の増加などで営業CFおよびフリーCFのプラス幅は拡大。借入返済で財務CFのマイナス幅は拡大。キャッシュポジションは上昇した。

3.2020年12月期業績予想

(1)通期業績予想

|

19/12月期 |

構成比 |

20/12月期 (予) |

構成比 |

前期比 |

|

|

売上高 |

11,049 |

100.0% |

11,400 |

100.0% |

+3.2% |

|

売上総利益 |

4,735 |

42.9% |

4,950 |

43.4% |

+4.5% |

|

販管費 |

3,777 |

34.2% |

3,930 |

34.5% |

+4.0% |

|

営業利益 |

958 |

8.7% |

1,020 |

8.9% |

+6.4% |

|

経常利益 |

943 |

8.5% |

1,000 |

8.8% |

+6.0% |

|

当期純利益 |

695 |

6.3% |

780 |

6.8% |

+12.1% |

*単位:百万円。予想は会社側発表。

増収増益

売上高は前期比3.2%増の114億円の予想。IT化・自動化支援事業における国内大型案件の獲得、電解質OEM事業の拡大を進める。中国事業は低調が続くが今後も注力。自社製品販売の増加などで、粗利率は0.5ポイント上昇する。

営業利益は同6.4%増の10億20百万円の予想。持続的成長のための人材採用増、研究開発費増など販管費も同4.0%増加するが粗利増で吸収する。

配当予想は前期と同じく24円/株。予想配当性向は19.3%。

(2)製品系列別売上高

|

系列名 |

19/12期 |

構成比 |

20/12期(予) |

構成比 |

前期比 |

|

臨床検査機器システム |

6,320 |

57.2% |

6,580 |

57.8% |

+4.1% |

|

検体検査装置 |

698 |

6.3% |

760 |

6.7% |

+8.8% |

|

臨床検査情報システム |

3,131 |

28.4% |

3,540 |

31.1% |

+13.1% |

|

検体検査自動化システム |

2,489 |

22.5% |

2,280 |

20.0% |

-8.4% |

|

臨床検査試薬 |

2,154 |

19.5% |

2,160 |

18.9% |

+0.2% |

|

消耗品 |

2,044 |

18.5% |

2,160 |

18.9% |

+5.6% |

|

その他 |

529 |

4.8% |

500 |

4.4% |

-5.6% |

|

合計 |

11,049 |

100.0% |

11,400 |

100.0% |

+3.2% |

*単位:百万円

*検体検査装置および臨床検査試薬

電解質事業の既存OEM販売は横這い、新規OEMは微増を見込む。

*臨床検査情報システム

新製品の販売効果が継続し、新規・更新需要が旺盛。

*検体検査自動化システム

中国Runda社向けOEM販売推進を継続するのと並行し、新たな中国メーカーへのOEM販売を検討する。前期にあった国内および韓国の大型案件が減少するため減収。

分析前工程統合管理モジュール(MPAM+)の中国向け改良新製品開発を進めており、2020年内の市場投入を予定している。

*消耗品

電解質センサーのOEM販売が増加するほか、検体検査自動化システムの稼働台数増に伴い消耗品使用量も増加する。

*その他

中計方針通り引き続き他社製品販売を減らし、自社製品の販売に注力する。

4.中期経営計画(2018年12月期~2020年12月期)の進捗状況

(1)経営環境に関する認識

中期経営計画策定時から大きな変化はない。

<経営環境分析>

|

血液検査事業 |

IT化・自動化支援事業 |

|

| 経営環境 | *販売環境変化に伴い、一部OEM先の販売が減少する可能性。

*国内の電解質、グルコース等の検査市場は頭打ち。 *海外市場(特に中国)は成長が著しい。 |

*国内市場は規模、競合状況ともに大きな変化はなく、均衡状態にある。海外需要は高い。

*1件あたりの受注額が大きい一方で、次回更新までの期間が5~10年と長い。 *一度、製品が導入されると次回更新時も採用されやすい(比較的守りやすい)。その反面、当社に切り替える新規顧客の獲得が比較的困難(攻めるのが難しい)。 *近年、特にLASの海外需要が高い。 |

*国内の電解質、グルコース等の検査市場は頭打ちと考えているが、2018年9月、糖尿病検査のパイオニアであるアークレイ株式会社(京都市)と臨床検査事業の分野における業務提携契約を締結し、新たな事業機会を追求することとした。

*1%程度の伸びと見込まれる国内市場に対し、海外市場は5~6%の伸びが期待できる。

(2)重要課題の進捗

|

1 |

特定のOEM先に販売が集中していることへの備え。 |

|

2 |

一部OEM先の販売減少を補い、新たな販売先の確保。 |

|

3 |

売上総利益の増加(自社製品販売の増加)。 |

|

4 |

製品の品質確保に要するコストの削減。 |

|

5 |

成長著しい中国市場での事業を早急に軌道に乗せる。 |

|

6 |

働き方改革と人材育成。 |

(3)基本方針の進捗

|

基本方針 |

状況 |

| 自社製品販売の比率を高め、収益性向上を図る。 | 自社製品の販売は計画通り増加しており、19年12月期は前期比約9.7億円の増収となった。 |

| 中国に向けた事業展開を強化し、海外売上高比率を高める。 | 中国金融環境変化などの影響を受け中国向けLASが低調。海外売上高比率は9.4%と、18年12月期比3ポイント低下した。 |

| 開発と製造の連携を強化し、安定した高品質な製品の開発・生産体制を構築する。 | 主要センサーの不良率低減を実現している。 |

| 働き方改革と人材育成を徹底する。 | 全社的な研修プログラムを実施している。 |

(4)数値目標と進捗状況

|

18年12月期 |

19年12月期 |

20年12月期 |

||||

|

計画 |

実績 |

計画 |

実績 |

計画 |

予想 |

|

|

売上高 |

10,500 |

10,430 |

11,200 |

11,049 |

12,000 |

11,400 |

|

経常利益 |

800 |

768 |

1,000 |

943 |

1,250 |

1,000 |

|

売上高経常利益率 |

7.6% |

7.4% |

8.9% |

8.5% |

10.4% |

8.8% |

|

海外直接売上高比率 |

– |

12.2% |

– |

9.4% |

10%以上 |

10%超 |

*単位:百万円。

*18年12月期

臨床検査機器システムが増加したが、センサーのOEM販売が海外規制対応および価格改定による買い控えの影響で低調に推移した。センサーの減収および新製品の初期対応費用が計画以上となったため、経常利益は目標に届かなかったものの、海外売上高比率は検体検査自動化システムの中国OEM販売が堅調で初めて10%を超え、1年前倒しで計画を達成した。

*19年12月期

基本方針通り自社製品販売は増加した一方で、中国販売、一部OEM先販売の下落を補えず海外売上高が低調に推移した。また、エンジニア中途人員採用の増加、全体の人件費増加に伴い、経常利益目標は未達となった。

*20年12月期

今回の中期経営計画は同社としては始めて外部に公表したものであることから、その責任を全社で自覚している。

経営環境の認識に大きな変化はなく、基本方針、重点施策を着実に実行し、業績予想数値以上を追求、さらなる増収増益を目指す考えだ。

計画数値と今期予想の乖離要因及び対策は以下の通り。

|

主要因 |

対策 |

||

| 売上高

‐6億円 |

中国向け検体検査自動化システム

<計画比減> |

☆

☆ ☆ |

中国向け新製品を2020年内に投入し、ニーズに沿う製品構成へ→ 分析前工程統合管理モジュール(MPAM+)の後継機を投入(本格導入は2021年を予定)

新たな中国メーカーへOEM販売を検討 中国現地活動の強化 → 中国駐在員事務所の法人化を検討 |

| 電解質事OEM販売

<一部OEM先が計画比減> |

☆

☆ |

電解質センサーの改良品を投入

→ 既存OEM先へ高品質製品を供給し継続採用へ OEM先を増やす(数社) → センサーを中心に品質、価格競争力をあげ、顧客層を拡大 |

|

| 経常利益

-2.5億円 |

上記売上高の減収

<特に検体検査自動化システムが減> |

☆ | 上述の売上増対策を実行し、経常利益の増加

→ MPAM+の後継機、電解質センサーで新製品を投入 → 各製造原価の低減、自社製品比率を高め、利益率向上へ |

| 研究開発費の増加

<MPAM+の後継機開発を加速> |

☆

☆ |

開発案件管理の権限を委譲し、集中と選択を強化

→ 製品開発速度を上げ、最適なタイミングで市場へ投入 IT化・自動化事業で当社の特徴を活かした魅力ある製品開発 → 臨床検査情報システム、検体検査自動化システムの両方を開発、製造を自社で行う企業は少なく、特異性を活かす開発組織へ |

|

| 経常利益率

-1.4% |

売上減、売上原価・販売費及び一般管理費増 | ☆ | 上述の各対策を実行し、10%以上を目指す |

| 海外売上高比率 | 中国が一部回復 | ☆ | 中国の検体検査自動化システムは計画比減ではあるが、OEM先との協力維持・電解質OEM・他国販売の増加等で10%を目指す |

<検体検査自動化システム(LAS)事業の現況と今後の取り組み>

臨床検査システムの市場規模は、国内100億円に対し海外は7,700億円と巨大市場で、なかでも中国市場は年率2割という高成長が見込まれている。

中国市場はベックマンコールター、ロシュ、アボットといった欧米のメジャー企業が検査室に納入する装置、搬送システム、及び試薬を全て自社製品で構成する「クローズ戦略」で先行してきた。

これに対し、市場が急成長する中では従来のクローズ戦略では満足できない、もっと自由度の高いシステムを要求する声も強く、自社製装置に限らず、他社製装置も組み入れて構築する「オープン戦略」の評価も高まっている。

そうした中、エイアンドティーは、病院や検査室の幅広いニーズに対し、レイアウトも含めて導入から運営までの最適なソリューションをワンストップで提供できる強みを活かし「オープン戦略」を進めており、2018年より中国Runda社とアライアンスを締結し、同社の顧客基盤とサービス体制を活かしてOEM販売を開始した。

ただ、当初は効率性も考慮し、各社の機器をあらかじめ組み合わせたパッケージによる販売を念頭に置いて展開してきたが、顧客ニーズに対応する中で販売ラインアップが増加し、2019年はニーズを確実に取り込み、事業を拡大させるためには完全パッケージではなくセミパッケージ戦略へ方向を転換することとした。

しかし、中国金融市場の引き締めによる金融環境の変化に加え、中国内へのコンサル販売浸透に時間がかかること、販売の難しさから営業・エンジニアに対し一定の教育期間が必要なこと、中国では過度となる仕様の削減要求に対応しなければならないことなどが課題として上がっている。

そこで2020年は、中国向け新製品(分析前工程統合管理モジュール(MPAM+)の後継機)を投入するとともに、新規OEM先を開拓する。中国においても搬送に対する認識が向上しており、パートナー候補は増加中とのことだ。

中期目標である直接海外売上高比率10%以上を実現させるためには中国ビジネスの拡大が不可欠であり、中国マーケットの開拓を積極的に進めていく考えだ。

<アークレイ社とのアライアンスの現況と今後の取り組み>

18年9月にアライアンスを締結した糖尿病検査のパイオニアであるアークレイ株式会社(京都市)との2019年の活動実績は以下の通り。

*グルコース検査の分野で協業

検査室のIT化・自動化支援事業を展開し大規模病院に多数の納入実績をもつエイアンドティーと、糖尿病検査のパイオニアとして国内外に幅広い販売網をもつアークレイそれぞれの強みを活かし、2019年2月、エイアンドティーのグルコース分析装置とアークレイのグリコヘモグロビン分析装置を接続したミニ搬送機器を両社で販売開始した。

*臨床検査情報システムの連携

具体的なシステムに関して、トップ会談で協議中である。

*幅広い分野の製品供給や海外販売

動物向け凝固分析装置の協業を開始した。

これらの取り組みは2020年12月期以降収益に貢献すると同社では考えている。

5.今後の注目点

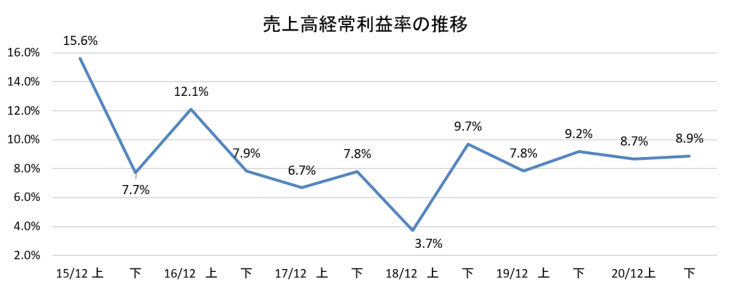

中期経営計画の最終年度となる今期、残念ながら計画達成は難しい状況だ。

前回のレポートで、「目標指標とする売上高経常利益率10%以上を目指す上で、2019年12月期予想8.9%の達成も重要なステップとなろう」と書いたが、8.5%にとどまった。

ただ、収益性向上のための自社製品比率引き上げは順調に進んでいるようで、半期ベースで見ると着実にベースは引き上がっている。

一方、今回の新型コロナウィルス拡大を契機に、医療現場に検査データを迅速に届ける重要性が今まで以上に認識され、検査システムに対するニーズが中期的にはさらに高まると同社では見ている。

前期停滞した中国事業のリカバリーと共に、次期中計での達成に向けた進捗を期待したい。

<参考:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 11名、うち社外2名 |

◎コーポレートガバナンス報告書

最終更新日:2019年3月29日

<基本的な考え方>

当社は、経営の意思決定及び業務執行に関して、透明性、公平性、スピードを重視することで、コーポレート・ガバナンスの有効性を確保し、公正な経営を実現することを最優先課題としております。なお、経営の監督と執行の分離、透明性の高い経営の実現及び取締役会における迅速な意思決定を図るため、監査等委員会の制度を採用しております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの基本原則5項目をすべて実施しております。