(4783)日本コンピュータ・ダイナミクス株式会社 増収減益も、パーキングシステム事業が堅調に推移

下條 治 代表取締役社長 |

日本コンピュータ・ダイナミクス株式会社(4783) |

|

会社情報

|

市場 |

JASDAQ |

|

業種 |

情報サービス |

|

代表者 |

下條 治 |

|

所在地 |

東京都品川区西五反田 4-32-1 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

878円 |

7,941,368 |

6,973百万円 |

18.9% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

14.00円 |

1.6% |

83.73円 |

10.5倍 |

433.34円 |

2.0倍 |

*株価は2/13終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。数値は四捨五入。

*ROE、BPSは2019年3月期実績。

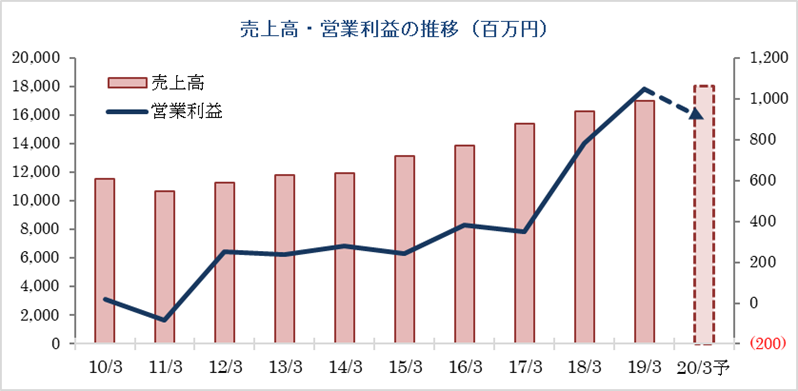

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

配当 |

|

2016年3月(実) |

13,843 |

382 |

389 |

205 |

23.59 |

10.00 |

|

2017年3月(実) |

15,405 |

347 |

333 |

249 |

30.00 |

12.00 |

|

2018年3月(実) |

16,237 |

783 |

807 |

526 |

66.31 |

14.00 |

|

2019年3月(実) |

17,007 |

1,045 |

1,089 |

615 |

77.45 |

14.00 |

|

2020年3月(予) |

18,000 |

900 |

920 |

665 |

83.73 |

14.00 |

(単位:百万円、円)

*予想は会社予想。

日本コンピュータ・ダイナミクスの2020年3月期第3四半期決算の概要と今後の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年3月期第3四半期決算

3.2020年3月期業績予想

4.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 20/3期3Q累計業績は前年同期比6.3%増収、35.9%経常減益。IT関連事業は受注獲得状況が改善、パーキングシステム事業が10.6%増収と引き続き堅調に推移した。利益面では、パーキングシステム事業が増益となったものの、システム開発事業とサポート&サービス事業が低採算案件の影響等で減益となった。税負担の減少等により親会社株主に帰属する四半期純利益は同27.6%減の4億16百万円。

- 中期計画「Vision 2020」の最終年度にあたる20/3期通期予想は5.8%増収、15.5%経常減益を見込む。売上高は据え置かれたが、各利益は若干の減額修正。1Qに低採算案件が発生、その後採算性は回復したものの、その時期が想定している時期より遅れたことにより前回発表予想数値を下回る見通しとなった。期末配当は修正なく、7.00円/株(年間配当は14.00円/株)を予定。

- パーキングシステム事業が牽引し、概ね堅調に推移しているものの、サポート&サービス事業において新たに獲得した案件が低採算となっており、若干の減額修正となった。時期は遅れているものの、その案件も収束に向かっている模様、4Qはパーキングシステム事業が書き入れ時となり更に回復するだろう。20/3期は中期計画最終年度にあたるが、次期中期計画にも期待したい。PERは低位にあり、減額修正であく抜けし、来期を睨んでの反転が期待できそうだ。

1.会社概要

独立系ソフトウェア開発会社のパイオニア。コンサルティングからシステム運用までを手掛けるシステム開発事業、システムの運用管理とテクニカル・サポートを主体としたサポート&サービス事業、及び自転車駐輪場システムの開発・運用を行なうパーキングシステム事業を展開。システム開発事業やサポート&サービス事業は優良顧客との継続的な取引が特徴。また、電磁ロック式駐輪場での導入実績No.1を誇るパーキングシステム事業は成長性に富み、収益性も高い。

事業拠点は本社(東京都品川区)のほか、江東サービスセンター(東京都江東区)、福岡営業所(福岡県福岡市)、長崎営業所(長崎県長崎市、2018年3月に開設した新たなMSC(マネージドサービスセンター)を含む)、お台場オフィス(東京都江東区)。を構えている。連結子会社は、国内にはIT関連事業、パーキングシステム事業を行うNCDテクノロジー(株)(東京都品川区)、IT関連事業を行う(株)ゼクシス(大阪府大阪市)、アジア諸国より人材を斡旋するEast Ambition(株)、品質の高い駐輪場管理の実現を目的として18年3月に設立したNCDプロス(株)(東京都品川区)がある。また、19年4月にはパーキングシステム事業を行う矢野産業株式会社(福岡県福岡市)を子会社化した。海外では中国天津市に天津恩馳徳信息系統開発有限公司(NCD China)があり、アジア日系企業向けサービスや日本向けオフショア開発を行っている。

|

日本コンピュータ・ダイナミクスのグループ概要 |

(同社資料より)

社名の”日本コンピュータ・ダイナミクス”には、「コンピュータをダイナミックユースして社会に貢献する(Dynamic use of Computer)」と言う創業時の思いが込められている。

19/3期の売上構成比はシステム開発事業37.2%、サポート&サービス事業27.1%、パーキングシステム事業35.4%、その他0.3%。営業利益の構成比はシステム開発事業36.6%、サポート&サービス事業18.9%、パーキングシステム事業44.5%。

【IT関連事業の特徴と強み】

システム開発事業とサポート&サービス事業では、大手顧客との長期継続を特徴とする優良な顧客資産が強みの一つだ。下表のように長期にわたり顧客と取引があるだけでなく近年は新たな顧客も数多く創出している。

|

主な取引先と取引期間 |

| 50年以上の取引 | 高砂熱学工業、東京ガスグループ、パナソニックグループ |

| 30年以上の取引 | エスアールエル、西部ガスグループ、日本生命グループ、富士ゼロックスグループ

メットライフ生命 |

| 20年以上の取引 | KADOKAWA、電通グループ、日本水産、福岡県庁、三井住友海上火災 |

| 10年以上の取引 | 大阪府農協電算センター、九電工、商船三井、東京鐵鋼マニュライフ生命 |

| 近年の取引 | アフラック、エラストミックス、オリックス、久月、JTBアセットマネジメント

ソニーグループ、匠大塚、東京海上日動火災、FWD富士生命、ヤクルト本社 LIXILグループ |

(同社資料を元にインベストメントブリッジ作成)

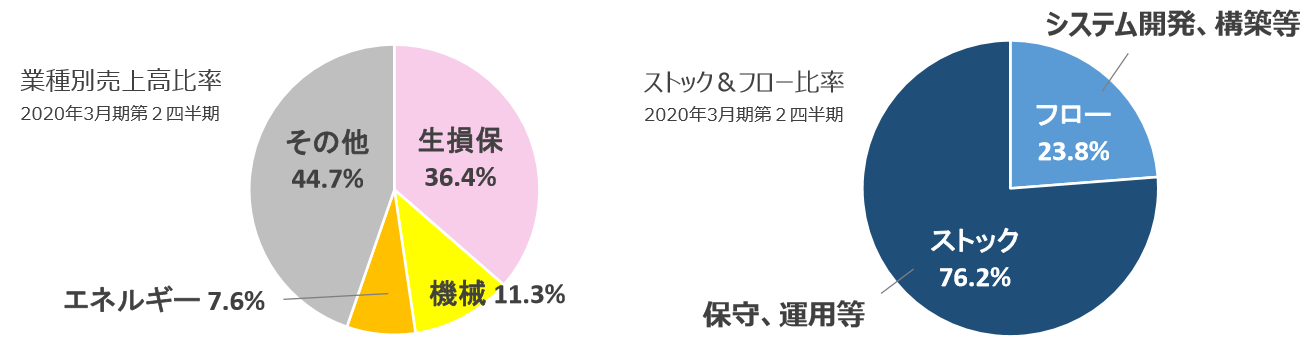

生損保向けの売上構成比が高い。また、長期継続契約を背景に保守、運用等のストック売上の構成比が高い。このため、事業基盤が安定している。

IT関連事業の売上高比率(20/3期上期)

(同社資料より)

IT関連事業の状況

◆奉行シリーズが伸長

・大企業のグループ会計シェアード需要増加

・累計導入法人数 388件

・「OBC Partner of the Year」を昨年に続き受賞

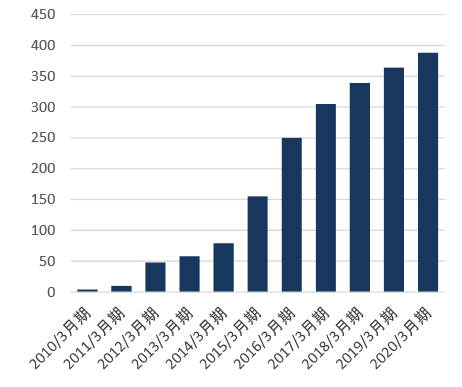

同社の奉行シリーズ導入法人数(累計)

(同社資料より)

サポート&サービス事業

ITインフラすべてを包括してサポート

◆お台場オフィス開設・・・・・保守運用アウトソーシングビジネス拡大等に伴い、「サポート&サービス事業部お台場オフィス」を開設

・サポート&サービス事業の新拠点

・高度なセキュリティ環境

・災害時等の事業継続計画(BCP)への対応強化

(同社資料より)

【パーキングシステム事業の特徴と強み】

・ITを駆使した駐輪場プラットフォームを構築

・電磁ロック式駐輪場において導入実績国内最大級

・1999年に駐輪場管理システムEcoStation21の事業開始、社会問題化していた不正駐輪問題を解決。

・2009年:コミュニティサイクル事業:「ecoport」

・2013年:月極め駐輪場管理事業:「ECOPOOL」

導入事例

◆以下のように多くの自治体や事業者を顧客としている。

主要取引先

| 自治体 | 荒川区、板橋区、江戸川区、大田区、葛飾区、北区、江東区、品川区、渋谷区、新宿区

杉並区、世田谷区、台東区、中央区、豊島区、中野区、練馬区、文京区、港区、目黒区 朝霞市、市川市、柏市、川口市、川崎市、狛江市、さいたま市、相模原市、立川市、 多摩市、戸田市、習志野市、ふじみ野市、府中市、横浜市、和光市、名古屋市※、 京都市※、福岡市 他 |

| 商業施設 他 | アトレ、イオンリテール、イトーヨーカ堂、コモディイイダ、ザイマックス、住商アーバン開発、

住友不動産、西友、ダイエー、大丸松坂屋、タイムズ24、高島屋、東急ストア 東急不動産、東京建物、パルコ、ビックカメラ、丸井、三越伊勢丹、ヨドバシカメラ 他 |

| 鉄道事業者 | 小田急電鉄、京王電鉄、京浜急行電鉄、相模鉄道、西武鉄道、東急電鉄、東武鉄道

東日本旅客鉄道、阪神電気鉄道※、阪急電鉄※、京阪電鉄※ 他(一部関連子会社含む) |

※=パートナー企業との協業 ×××=指定管理者 (同社資料を元にインベストメントブリッジ作成)

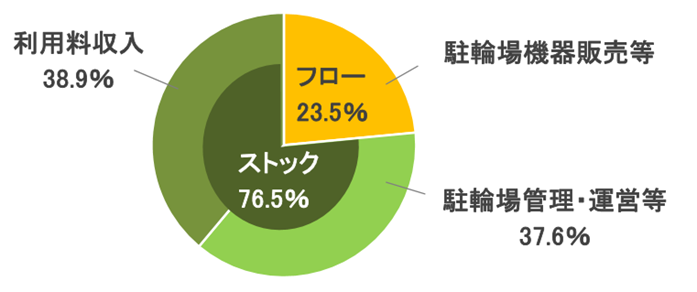

パーキングシステム事業の売上高比率(20/3期上期)

(同社資料より)

パーキングシステム事業の状況

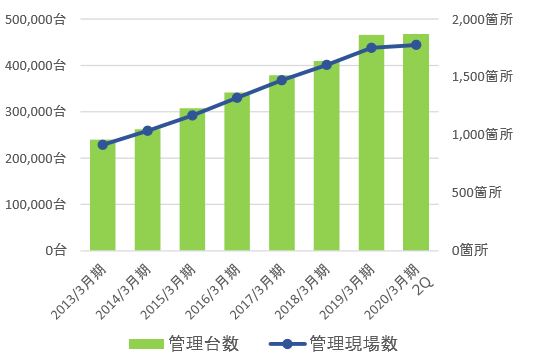

・2019年10月1日現在

駐輪場管理台数468,050台 箇所数1,777箇所

NCDの管理現場・台数の推移

(同社資料より)

・南町田グランベリーパーク駐輪場(11/13OPEN)

1,361台(自転車1,312台 バイク49台 精算機9台)

|

|

(同社資料より)

・近鉄博多ビルに自転車・バイク搬送コンベア設置

多層式自転車駐車施設需要に対応(矢野産業)

(同社資料より)

◆駐輪場のキャッシュレス決済サービス開始(2019年11月)

(同社資料より)

・ユーザーの利便性向上

硬貨不要 / 複数の決済サービスで精算可能

混雑時に精算機前に並ばずに済む / 自転車と精算機を往復せずに済む

・取扱い現金の減少による管理コスト削減

精算機台数削減 / 集金回数、メンテナンス回数の削減

2.2020年3月期第3四半期決算

(1)連結業績

|

|

19/3期 3Q累計 |

構成比 |

20/3期 3Q累計 |

構成比 |

前年同期比 |

|

売上高 |

12,394 |

100.0% |

13,170 |

100.0% |

+6.3% |

|

売上総利益 |

2,316 |

18.7% |

2,196 |

16.7% |

-5.2% |

|

販管費 |

1,500 |

12.1% |

1,669 |

12.7% |

+11.3% |

|

営業利益 |

816 |

6.6% |

526 |

4.0% |

-35.5% |

|

経常利益 |

851 |

6.9% |

545 |

4.1% |

-35.9% |

|

親会社株主に帰属する四半期純利益 |

575 |

4.6% |

416 |

3.2% |

-27.6% |

(単位:百万円)

※数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります (以下同じ)

前年同期比6.3%の増収、35.9%の経常減益

売上高は前年同期比6.3%増の131億70百万円。サポート&サービス事業は2.9%減収、システム開発事業が8.5%増収、IT関連事業は受注獲得状況が改善した。パーキングシステム事業が10.6%増収と引き続き堅調に推移した。

営業利益は同35.5%減の5億26百万円。パーキングシステム事業が増益となったものの、システム開発事業とサポート&サービス事業が低採算案件等の影響もあり減益となった。営業外では補助金収入の増加などがあり、経常利益は同35.9%減の5億45百万円、税負担の減少等により親会社株主に帰属する四半期純利益は同27.6%減の4億16百万円となった。

(2)セグメント別動向

セグメント別売上高・セグメント利益

|

19/3期 3Q累計 |

構成比 |

20/3期 3Q累計 |

構成比 |

前年同期比 |

|

|

システム開発事業 |

4,537 |

36.6% |

4,923 |

37.4% |

+8.5% |

|

サポート&サービス事業 |

3,491 |

28.2% |

3,388 |

25.7% |

-2.9% |

|

パーキングシステム事業 |

4,350 |

35.1% |

4,810 |

36.5% |

+10.6% |

|

その他、調整額 |

15 |

0.1% |

47 |

0.4% |

+208.5% |

|

連結売上高 |

12,394 |

100.0% |

13,170 |

100.0% |

+6.3% |

|

システム開発事業 |

532 |

35.1% |

506 |

39.0% |

-5.0% |

|

サポート&サービス事業 |

320 |

21.1% |

119 |

9.2% |

-62.8% |

|

パーキングシステム事業 |

666 |

43.8% |

673 |

51.8% |

+1.1% |

|

その他、調整額 |

-703 |

- |

-772 |

- |

- |

|

営業利益 |

816 |

- |

526 |

- |

-35.5% |

(単位:百万円)

システム開発事業は売上高49億23百万円(前年同期比8.5%増)、営業利益5億6百万円(同5.0%減)。生損保案件を中心とした受注獲得が引き続き順調に推移しており、増収となった。利益面では、人的投資や業務プロセス改善の効果が現れたものの、減益となった。

サポート&サービス事業は売上高33億88百万円(前年同期比2.9%減)、営業利益1億19百万円(同62.8%減)。低採算に陥った新規顧客案件は回復したものの、その時期が想定より遅れたことにより減収減益となった。

パーキングシステム事業は売上高48億10百万円(前年同期比10.6%増)、営業利益6億73百万円(同1.1%増)。新規案件受注獲得に加え、駐輪機器の入替需要もあり順調に推移している。また、駐輪場利用料収入も引き続き堅調であることから増収増益となった。

(3)財政状態

財政状態

|

19年3月 |

19年12月 |

19年3月 |

19年12月 |

||

|

現預金 |

2,768 |

2,729 |

仕入債務 |

725 |

566 |

|

売上債権 |

2,635 |

2,119 |

短期有利子負債 |

1,042 |

1,230 |

|

たな卸資産 |

186 |

446 |

流動負債 |

4,291 |

4,177 |

|

流動資産 |

6,455 |

6,215 |

長期有利子負債 |

1,701 |

1,658 |

|

有形固定資産 |

1,220 |

1,359 |

固定負債 |

3,304 |

3,080 |

|

無形固定資産 |

83 |

111 |

純資産 |

3,453 |

3,741 |

|

投資その他 |

3,288 |

3,313 |

負債・純資産合計 |

11,048 |

10,999 |

|

固定資産 |

4,593 |

4,783 |

有利子負債合計 |

2,743 |

2,888 |

(単位:百万円)

※有利子負債=借入金+リース債務(長期のみ)

3Q末の総資産は前期末比49百万円減少し、109億99百万円となった。たな卸資産が増加したが、受取手形及び売掛金(売掛債権)が減少した。負債は前期末比3億37万円減少し、72億58万円となった。流動負債、固定負債ともに減少した。純資産は前期末比2億87百万円増加し、37億41百万円、おもに利益剰余金が増加したことによるもの。

自己資本比率は前期末31.1%から33.9%となっている。

*2017年3月期が減益となったのは、金利低下に伴い退職給付債務に用いる割引率が低下したことによる数理計算上の差異が発生し、これを1年で償却するため。これら特殊要因を除外すると増益である。

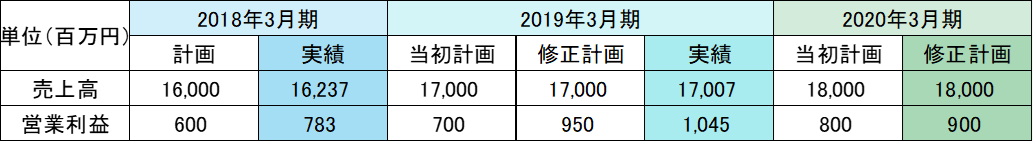

3.2020年3月期業績予想

連結業績

|

19/3期 実績 |

構成比 |

20/3期 予想 |

構成比 |

前期比 |

|

|

売上高 |

17,007 |

100.0% |

18,000 |

100.0% |

+5.8% |

|

営業利益 |

1,045 |

6.1% |

900 |

5.0% |

-13.9% |

|

経常利益 |

1,089 |

6.4% |

920 |

5.1% |

-15.5% |

|

親会社株主に帰属する 当期純利益 |

615 |

3.6% |

665 |

3.7% |

+8.1% |

(単位:百万円)

5.8%増収、15.5%経常減益を見込む

通期予想は、売上高が前期比5.8%増の180億円、営業利益は同13.9%減の9億円、経常利益は同15.5%減の9億20百万円を見込む。親会社株主に帰属する当期純利益は19/3期減損損失の反動により同8.1%増の6億65百万円を計画する。売上高は据え置きだが、営業利益1億円、経常利益80百万円、親会社株主に帰属する当期純利益は15百万円の減額修正となった。売上高は概ね順調に推移している。一方、利益面においては、1Qに低採算案件が発生し、営業利益が下回った。その後、採算性は回復したものの、その時期が想定している時期より遅れたことにより前回発表予想数値を下回る見通しとなった。また、事業拡大に伴うリソース等の先行投資及び、業務プロセス並びに働き方改革の更なる推進に伴う業務環境整備を予定しており、従来からの減益要因となっている。

配当も修正なく下期配当は7.00円/株(年間で14.00円/株)を予定している。

20/3期は中期計画「Vision 2020」の最終年度にあたる。「Vision2020」では、以下の基本方針を掲げ、新たなライフスタイルや技術環境の変化に迅速かつ適切に対応できる、更なる成長企業を目指している。

① 収益性の高い企業になる

② NCDブランドを高め、世の中に認知される企業になる

③ 社員が仕事に誇りとやりがいを持った活力ある企業になる

数値目標は以下の通り。18年5月には上方修正した。

「Vision 2020」最終年度下期の施策を以下の通り掲げている。

■システム開発事業

堅調な生損保案件の伸長

プログラム可視化、テスト自動化ツールの提案強化

■サポート&サービス事業

高度なセキュリティ拠点、お台場オフィス活用に拠る業務拡大

マネージドサービスセンター(東京/長崎)の更なる機能拡大

(2020年春 五島サテライトオフィス開業予定)

■パーキングシステム事業

月極駐輪場システム「ECOPOOL」の拡大

再開発案件等の積極受注、および福岡地区拡大による管理運営台数50万台達成

キャッシュレス決済対応駐輪場の展開

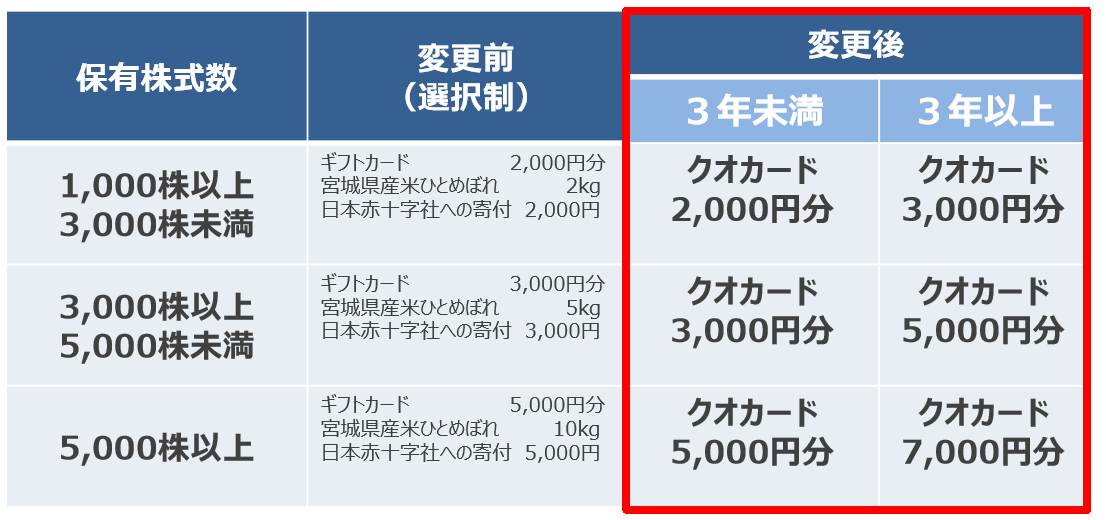

また、株主優待について、長期保有優遇制度を新設した(基準日:2019年9月30日)

<継続保有期間条件>

・年1回毎年9月末を基準日とし、同日付の同社株主名簿により確認できる株主が対象

・継続保有判定は半期ごと(毎年3月末および9月末)の同社株主名簿に、「同一の株主番号」で連続して7回以上記録された株主を、継続保有「3年以上」の対象とする

4.今後の注目点

パーキングシステム事業が牽引し、概ね堅調に推移しているものの、サポート&サービス事業において新たに獲得した案件が低採算となっており、若干の減額修正となった。時間は遅れているものの、その案件も収束に向かっている模様。経常利益は1Qの76.9%減益から上期は40.9%減益に、3Q累計では35.9%減益と減益率は徐々に縮小している。4Qはパーキングシステム事業が書き入れ時となり更に回復するだろう。

来期を見据えると、本邦企業のIT投資を巡っては、AIやIoT等を絡めながら増加傾向が継続するだろう。また、東京オリンピックや自転車活用推進法、新規事業への積極投資等、様々な成長要素があり、中期的な見通しは明るい。また、20/3期は中期計画最終年度にあたるが、次期中期計画にも期待したい。

低採算案件が収束に向かっていることを考慮すると、反動で来期はそれなりの増益が視野に入りそう。PERは低位にあり、減額修正であく抜けし、来期を睨んでの反転が期待できそうだ。

<参考:コーポレートガバナンスについて>

◎組織形態および取締役・監査役の構成>

| 組織形態 | 監査等委員会設置会社 |

| 取締役(監査等委員除く) | 6名、うち社外2名 |

| 監査等委員 | 4名、うち社外3名 |

◎コーポレートガバナンス報告書

最終更新日:2019年6月24日。

<基本的な考え方>

同社のコーポレート・ガバナンスに関する基本的な考え方は、継続繁栄の条件として、機動性のある業務執行体制とコンプライアンスを重視した経営を念頭に、内部統制の充実に努めることである。

<コーポレート・ガバナンス・コード各原則の実施について>

ジャスダック上場企業として、基本原則をすべて実施している。

<その他>

指名・報酬委員会の設置

コーポレート・ガバナンス体制のより一層の充実を図ることを目的とし、平成29年6月に任意の委員会である「指名・報酬委員会」を設置した。取締役会の諮問機関として経営陣の選任・解任や報酬等に関する方針を審議し、その決定プロセスの客観性及び透明性を確保している。

指名・報酬委員会の構成

3名(うち2名は独立社外取締役、委員長は独立社外取締役から選定)

補足

取締役会の諮問機関である指名・報酬委員会の実績について、2018年度は、取締役候補者の選定、取締役及び執行役員の個別の報酬額の決定、取締役会の責務等を審議対象とし3回開催し、委員の出席率は100%であった。