(2462) ライク株式会社 増収減益だが、予想通りの進捗

岡本 泰彦 社長 |

ライク株式会社(2462) |

|

企業情報

| 市場 | 東証1部 |

| 業種 | サービス業 |

| 代表取締役社長 | 岡本 泰彦 |

| 所在地 | 大阪市北区角田町8番1号 梅田阪急ビルオフィスタワー19階 |

| 決算月 | 5月末日 |

| HP | https://www.like-gr.co.jp/ |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,618円 |

19,025,784株 |

30,784百万円 |

19.1% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

28.00円 |

1.7% |

92.45円 |

17.5倍 |

468.57円 |

3.5倍 |

*株価は1/31終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

*ROE・BPSは19年5月期実績、EPS・DPSは20年5月期予想、数値は四捨五入。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年5月(実) |

31,844 |

953 |

1,426 |

1,795 |

97.67 |

40.00 |

|

2017年5月(実) |

40,051 |

1,524 |

2,493 |

810 |

43.27 |

36.00 |

|

2018年5月(実) |

45,663 |

1,915 |

3,889 |

1,532 |

81.49 |

29.00 |

|

2019年5月(実) |

47,797 |

1,746 |

3,753 |

1,595 |

84.58 |

26.00 |

|

2020年5月(予) |

53,500 |

2,200 |

4,000 |

1,750 |

92.45 |

28.00 |

* 予想は会社予想。単位:百万円、EPS・DPSは円。2016年5月期より当期純利益は親会社株主に帰属する当期純利益(以下、純利益については同様)。

* 2017年9月、1株を2株に分割。EPSは株式分割を反映。

2020年5月期上期決算の概要と2020年5月期の見通しについて、ブリッジレポートにてお伝えします。

目次

今回のポイント

1.会社概要

2.2020年5月期上期決算

3.2020年5月期業績予想

4.今後の注目点

参考:コーポレート・ガバナンスについて

今回のポイント

- 20/5期上期は前年同期比5.4%の増収、同25.3%の経常減益。総合人材サービスが減収も、子育て支援サービスと介護関連サービスが好調な新規開設と利用者数の増加により2桁増収。利益面では、子育て支援サービスにおける認可保育園の運営補助金の加算額の減少、賃借料等の補助金が3Q以降に入金予定であること、新規開設に向けた人材確保による人件費増により、売上総利益率が低下した。期初の業績予想との比較では全体として「予算通り」の進捗という。

- 通期予想に修正はなく20/5期は前期比11.9%増収、同6.6%の経常増益予想。モバイル業界については、売上で若干計画を下回る可能性も指摘した。半面、子育て支援サービスや介護関連サービスは特に利益面で会社の計画を大きく上回って進捗をしている模様。各事業で戦略を推進する。配当は、1株当たり年28円を予定(上期末14円、期末14円)。

- 上期の経常利益は前年同期比25.3%減、通期予想に対する進捗率は23.1%にとどまるが、子育て支援サービス事業における補助金の入金時期については予算に織り込んでいるため計画を上回る進捗、介護関連サービス事業においても計画を上回る進捗で推移しているため、「予算通り」であると言える。「働き方改革」や深刻な人手不足、待機児童問題等を背景に同社の活躍の場は広がる。こうした中、シナジーも活かし人材も確保している。見た目の業績数値とは裏腹に事業は短期的にも、中長期的にも着実な進展を見せており、視界は良好である。

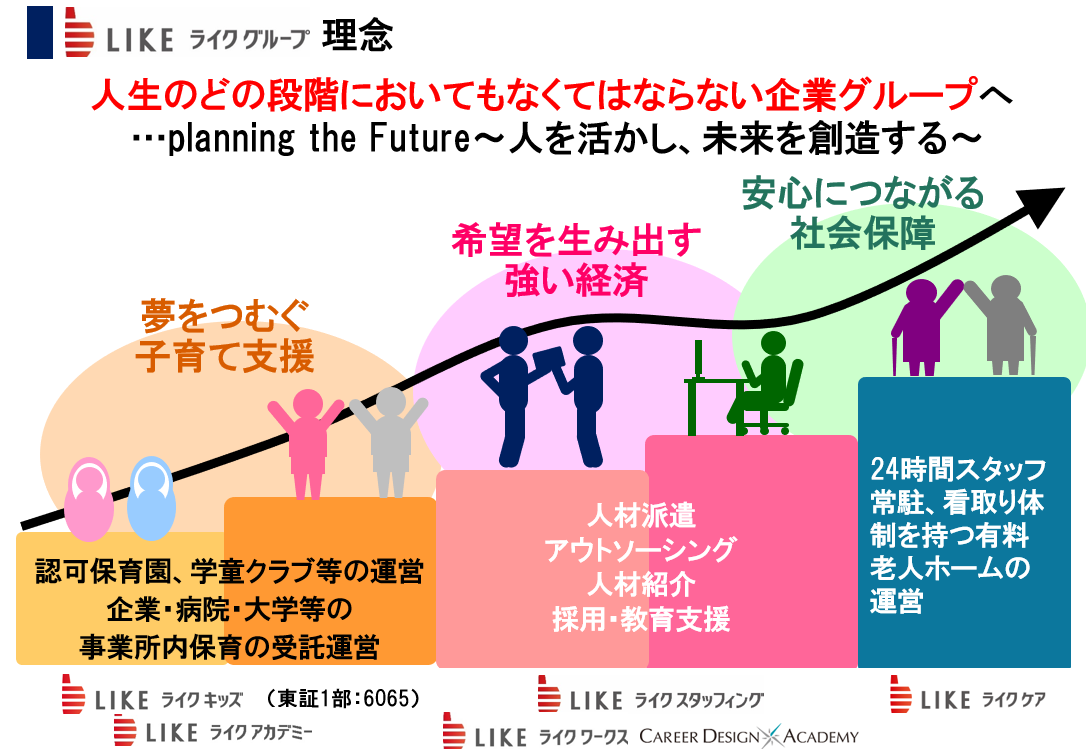

1.会社概要

「…planning the Future ~人を活かし、未来を創造する~」をグループの経営理念として掲げ、人生のどの段階においてもなくてはならない企業グループを目指して、保育・人材・介護サービスを営んでいる。

(同社資料より)

【1-1 事業セグメントとライクグループ】

事業セグメントは、人材派遣、業務受託、紹介予定派遣・職業紹介、及び採用・教育支援等の総合人材サービス事業、公的保育施設運営と受託保育の子育て支援サービス事業、介護施設運営の介護関連サービス事業に分かれる。

グループは、純粋持株会社である同社の他、連結子会社5社及び持分法非適用関連会社1社。連結子会社は、人材派遣や業務受託等の総合人材サービスと携帯電話キャリアショップ運営を手掛けるライクスタッフィング(株)、物流・製造(ファクトリー)業界向け人材サービスのライクワークス(株)、ライクキッズ(株)(2019年10月1日付でライクキッズネクスト株式会社から商号変更)とその傘下で受託保育事業と公的保育事業(認可保育園等の運営)を手掛けるライクアカデミー(株)、及び介護施設運営のライクケア(株)(2019年10月1日付でライクケアネクスト株式会社から商号変更)。この他、ライクスタッフィング(株)が20%、携帯電話販売代理店最大手の(株)ティーガイア(東証1部:3738)が80%、それぞれ出資する合弁会社(株)キャリアデザイン・アカデミーが、法人顧客向け研修サービスを提供している。

【1-2 中期経営計画】

|

17/5期 |

18/5期 |

19/5期 |

||||

|

計画 |

実績 |

計画 |

実績 |

計画 |

実績 |

|

|

売上高 |

38,300 |

40,051 |

46,400 |

45,663 |

51,000 |

47,797 |

|

経常利益 |

2,200 |

2,493 |

2,800 |

3,889 |

3,500 |

3,753 |

*単位:百万円。

3ヵ年の中期経営計画最終となる19/5期は、売上高は計画を下回ったものの、経常利益は上回った。20/5期以降の中期経営計画については、総合人材サービス事業におけるモバイル業界向け人材サービス・建設業界向け人材サービス・外国人材就労支援サービス、子育て支援サービス事業における待機児童解消による新設需要に対する影響等、法制度の運用進捗を含めた未確定要素が多いため、見通しが立つ状況になり次第開示する予定。

【1-3 株主優待】

「ライク・プレミアム優待倶楽部」を開設した。

対象・・・毎年5月末現在の株主名簿に記載された、同社株式200株(2単元)以上を保有する株主。

内容・・・毎年7月に下表に基づいた株主優待ポイントを贈呈。特設インターネットサイト(https://like.premium-yutaiclub.jp)において、株主優待ポイントと、食品、電化製品、ギフト、旅行、雑貨など1,000種類以上の優待商品に交換。

(同社資料より)

2.2020年5月期上期決算

(1)連結業績

|

|

19/5期 上期 |

構成比 |

20/5期 上期 |

構成比 |

前年同期比 |

|

売上高 |

23,450 |

100.0% |

24,723 |

100.0% |

+5.4% |

|

売上総利益 |

3,894 |

16.6% |

3,773 |

15.3% |

-3.1% |

|

販管費 |

2,808 |

12.0% |

2,957 |

12.0% |

+5.3% |

|

営業利益 |

1,086 |

4.6% |

816 |

3.3% |

-24.8% |

|

経常利益 |

1,238 |

5.3% |

924 |

3.7% |

-25.3% |

|

親会社株主に帰属する四半期純利益 |

466 |

2.0% |

480 |

1.9% |

+3.0% |

*単位:百万円。

*数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

前年同期比5.4%の増収、同25.3%の経常減益

売上高は前年同期比5.4%増の247億23百万円。総合人材サービスが減収となったものの、子育て支援サービスと介護関連サービスにおいて好調な新規開設と利用者数の増加により2桁増収となった。

利益面では、子育て支援サービスにおける認可保育園の運営補助金の加算額90百万円の減少、賃借料等の補助金が3Q以降に入金予定であること、新規開設に向けた人材確保による人件費増により、売上総利益率が前年同期16.6%から15.3%に低下した。販管費率は認可保育園の運営数の増加による租税公課の増加等があるものの、グループ間連携により採用をはじめとした本部業務の効率化や、コストの見直しが進んでいることから横ばいに抑えた。

通期業績予想との比較では、売上高については、子育て支援サービスにおける認可保育園の新規開設・介護関連サービスにおける前期開設施設の入居が好調であり、両セグメントともに2桁増収。総合人材サービスは下期偏重予算のため計画どおりに推移しているという。元々4Q(3~5月)偏重予算であり、通期に対する進捗率は46.2%と若干低く見えるものの、全体としては「予算通り」の進捗とコメント。利益面では、減益要因となった子育て支援サービスにおける認可保育園の運営補助金の加算額90百万円の減少、賃借料等の補助金の入金時期、設立以来最大数となる20年4月の開設に向けた人材確保による人件費増については、計画に織り込んでおり上期時点では計画を上回る進捗になったという。

(2)セグメント別動向

|

19/5期 上期 |

構成比 |

20/5期 上期 |

構成比 |

前年同期比 |

|

|

総合人材サービス |

10,471 |

44.7% |

10,324 |

41.8% |

-1.4% |

|

子育て支援サービス |

9,820 |

41.9% |

10,812 |

43.7% |

+10.1% |

|

介護関連サービス |

2,972 |

12.7% |

3,422 |

13.8% |

+15.1% |

|

その他 |

185 |

0.7% |

164 |

0.7% |

-11.1% |

|

連結売上高 |

23,450 |

100.0% |

24,723 |

100.0% |

+5.4% |

|

総合人材サービス |

811 |

57.1% |

794 |

66.7% |

-2.1% |

|

子育て支援サービス |

627 |

44.1% |

259 |

21.8% |

-58.6% |

|

介護関連サービス |

-32 |

– |

123 |

10.4% |

– |

|

その他 |

14 |

1.0% |

14 |

1.2% |

-5.3% |

|

調整額 |

-335 |

– |

-375 |

– |

– |

|

連結営業利益 |

1,086 |

– |

816 |

-24.8% |

*単位:百万円。

総合人材サービス事業

売上高103億24百万円(前年同期比1.4%減)、営業利益7億94百万円(同2.1%減)。

全ての業界・業種・職種において人材の確保が深刻な課題となる中、ライクスタッフィングにおいては販売員が不足するモバイル・アパレル等のサービス業界、インターネット販売の普及等に伴い需要が拡大するコールセンター、人材不足が社会問題化する保育・介護業界を、ライクワークスにおいては販売チャネルの変遷に伴い需要が逼迫する物流・製造業界を中心に事業の拡大に努めた。引き続き、業界に特化し蓄積してきた知識やノウハウ等の現場力を活かし、業務経験や社会経験の浅い求職者や、週5日フルタイム以外の勤務を希望する求職者であっても活躍できるよう、マッチング・就業フォロー・研修体制や顧客企業に対する多様な働き方の提案等を強化し、就業人口の増加に注力した。

また、次の成長軸となる新規事業の開拓も進めており、18年12月に開始した建設業界向けサービスの拡大、19年4月に開始した障がいを持つ求職者の就労移行支援事業所「ライクチャレンジサポート」の安定した運営に注力している。

さらに、19年4月に改正入国管理法が施行され、新たな在留資格である「特定技能」が新設されたことから、グループで120名以上の外国籍正社員が活躍している実績を活かし、ライクスタッフィングが外国人材の就労支援を行う「登録支援機関」として出入国在留管理庁長官の登録を受けている。また、19年12月にはライク株式会社に「国際事業部」を、ライクスタッフィングに「紹介事業部」を新設した。介護・宿泊・外食・建設・製造業界を中心に外国人材の活躍を推進すべく、国内外問わず外国人材の採用と顧客企業への人材紹介を強化するとともに、生活のサポートを含む働きやすい環境の整備を進めており、ライクケア株式会社との連携により介護分野における特定技能1号の在留資格の取得及び就業も実現した。新規事業の推進に伴う先行投資が発生したため減収減益も、計画通りで減額幅は縮小した。

契約形態別では、人材不足の深刻化により、業種・職種を問わず需要が拡大、経験・スキルを問わず活躍できるスキームが奏効し、派遣契約(当セグメント内売上構成比72.5%)の売上高は2.5%増加した。一方、業務委託契約(同26.9%)は、外部需要は旺盛なものの、顧客・スタッフ・同社の三者にとって長期に良好な関係を構築できる顧客への集中と選択を強化し、売上高は10.7%減にとどまった。紹介予定・職業紹介契約(同0.6%)の売上高は2.4%増、派遣という働き方を選択する求職者が増加していることもあり、横ばいで推移した。

業界別では、主力のモバイル(当セグメント内売上構成比62.5%)が外部需要は旺盛なものの、顧客・スタッフ・同社の三者にとって長期にわたり良好な関係を構築できる顧客への集中と選択を強化し、13.4%減収となった。保育・介護ではライクキッズ向けが前年同期比6百万円増の1億29百万円、ライクケア向けが同4百万円減の1億7百万円となった。コールセンター・物流ではインターネット販売等の普及に伴い需要が逼迫し、売上高が大幅に伸びている。

業界別売上高

|

19/5期 上期 |

20/5 上期 |

前年同期比 |

||||

|

売上高 |

構成比 |

売上高 |

構成比 |

増減額 |

増減率 |

|

|

モバイル業界 |

7,447 |

71.1% |

6,448 |

62.5% |

-998 |

-13.4% |

|

アパレル業界 |

797 |

7.6% |

641 |

6.2% |

-156 |

-19.6% |

|

保育業界 |

206 |

2.0% |

192 |

1.9% |

-13 |

-6.6% |

|

介護業界 |

84 |

0.8% |

129 |

1.3% |

+45 |

+53.4% |

|

コールセンター |

664 |

6.3% |

798 |

7.7% |

+134 |

+20.2% |

|

物流・製造 |

1,028 |

9.8% |

1,747 |

16.9% |

+718 |

+69.9% |

|

その他 |

243 |

2.4% |

366 |

3.5% |

+123 |

+50.6% |

|

合計 |

10,471 |

100.0% |

10,324 |

100.0% |

-147 |

-1.4% |

*単位:百万円。

期末稼動スタッフ数と四半期売上高の推移

|

(単位:人) |

12/5末 |

13/5末 |

14/5末 |

15/5末 |

16/5 末 |

17/5 末 |

18/5末 |

19/5末 |

19/11末 |

|

期末稼動スタッフ数 |

5,291 |

3,955 |

4,097 |

4,647 |

4,911 |

5,946 |

6,175 |

6,148 |

7,613 |

|

(単位:百万円) |

18/5-2Q |

3Q |

4Q |

19/5-1Q |

2Q |

3Q |

4Q |

20/5-1Q |

2Q |

|

四半期売上高 |

5,371 |

5,427 |

5,645 |

5,312 |

5,159 |

5,069 |

5,140 |

5,063 |

5,260 |

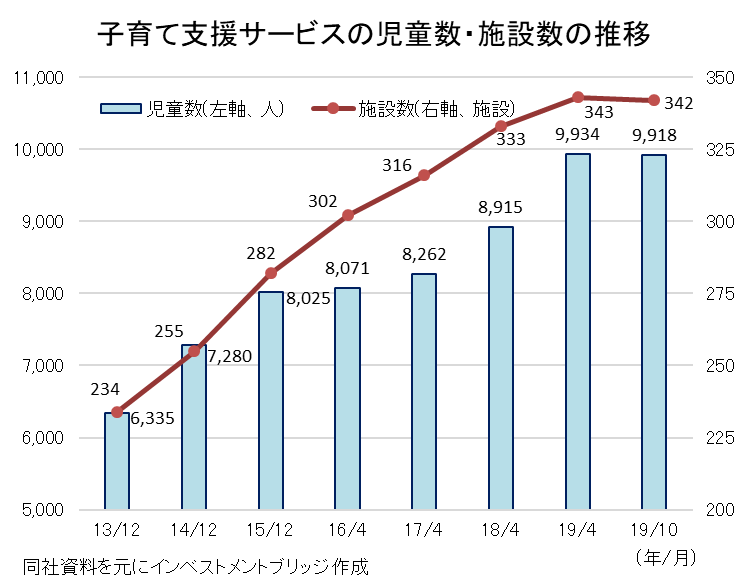

子育て支援サービス事業

売上高108億12百万円(前年同期比10.1%増)、営業利益2億59百万円(同58.6%減)。

待機児童問題と保育士不足がますます深刻化し、幼児教育・保育の無償化等の様々な施策が推進される中、子会社であるライクキッズ及びライクアカデミーにおいて、引き続き、認可保育園や学童クラブ等の運営と、企業・病院・大学等が設置する企業主導型保育等の事業所内保育の受託運営を行うとともに、保護者や子どもに選ばれ続ける高品質の保育と利便性の高い立地や設備を備えた新規施設の開設、人材確保に悩む事業者に対する事業所内保育の提案に注力した。

新規開設した園の運営が順調に進捗した結果2桁増収となった。

減益の要因は、主に認可保育園における売上に計上する運営補助金の加算額が前年同期より約90百万円減少したこと、19年4月に新規開設した認可保育園の賃借料の補助金が3Q以降に入金予定であること、20年4月の認可保育園の新規開設予定がライクアカデミー設立以来最大数となることに対し新規開設に向けた人材の確保が好調で人件費が増加したことだが、既に計画に織り込み済。子育て支援サービス事業全体では計画を上回って進捗しているという。

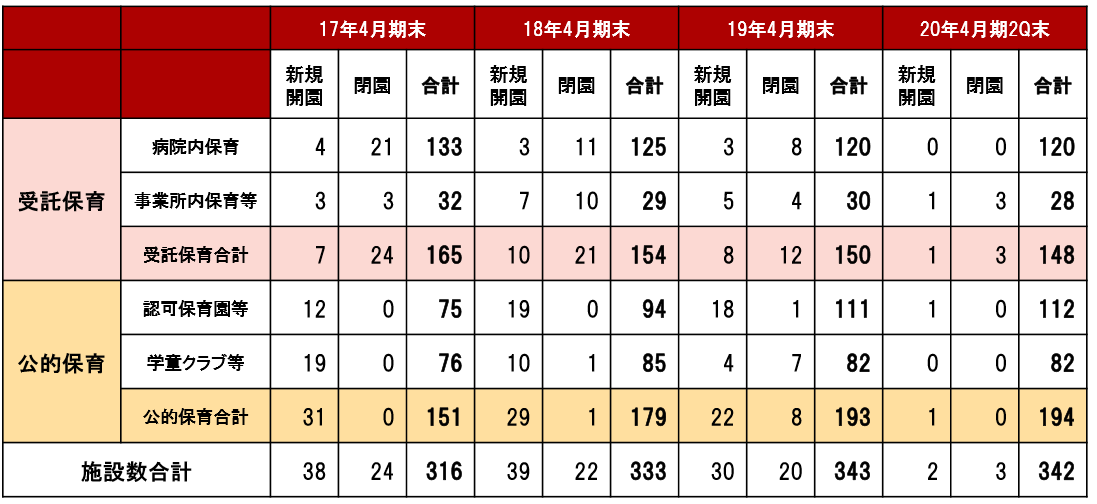

20/4期上期は、事業所内保育施設1ヶ所、認可保育園1ヶ所を開設した。受託保育施設を3ヶ所閉鎖し、10月末施設数は前期末比1ヶ所減の342ヶ所となった。19/10月末の児童数は9,918人で19/4月末比で若干減少したが、12月末には10,000人を超えた模様。

施設内訳の推移

|

病院内保育 |

事業所内保育 等 |

受託保育 合計 |

認可保育園 等 |

学童クラブ 等 |

公的保育 合計 |

施設数 合計 |

|

|

17/4月末 |

133 |

32 |

165 |

75 |

76 |

151 |

316 |

|

18/4月末 |

125 |

29 |

154 |

94 |

85 |

179 |

333 |

|

19/4月末 |

120 |

30 |

150 |

111 |

82 |

193 |

343 |

|

19/10月末 |

120 |

28 |

148 |

112 |

82 |

194 |

342 |

介護関連サービス事業

売上高34億22万円(前年同期比15.1%増)、営業利益1億23百万円(前年同期は32百万円の損失)。

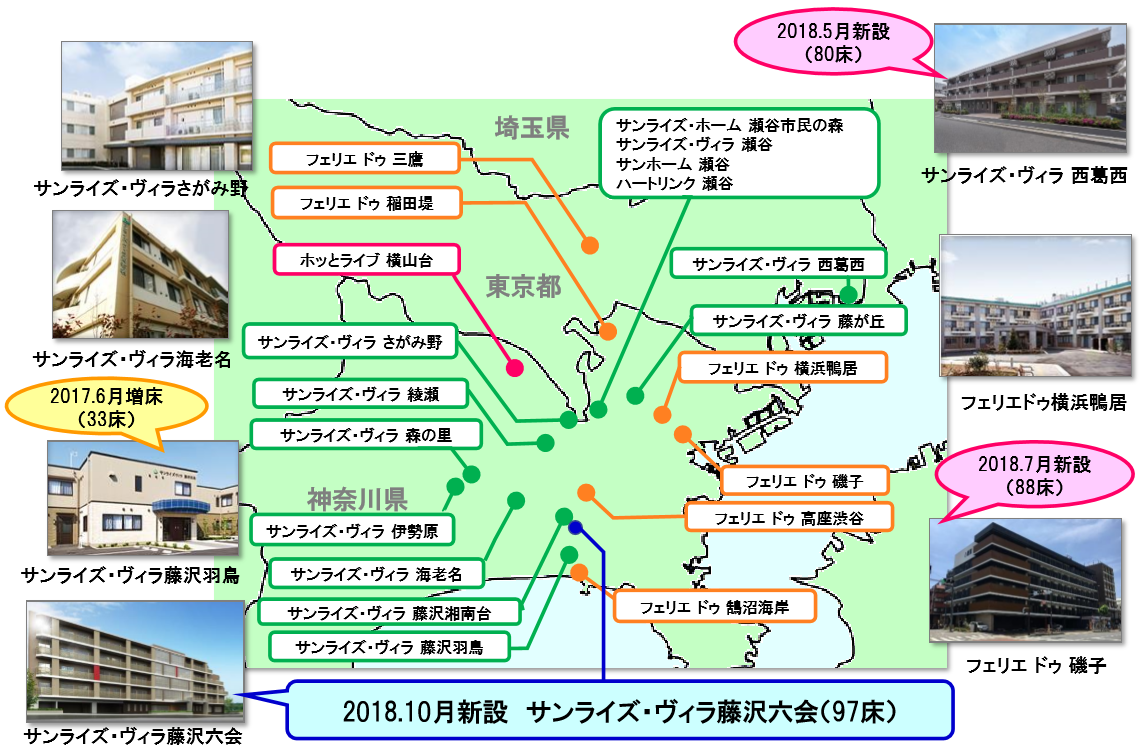

子会社であるライクケアにおいて、引き続き、神奈川県・東京都・埼玉県といった首都圏において24時間看護師が常駐し看取り介護を行う有料老人ホーム等を運営し、利用者・家族に選ばれ続ける高品質のサービスを提供することに注力した。18年5月に開設したサンライズ・ヴィラ西葛西、7月に新規開設したフェリエ ドゥ磯子、10月に新規開設したサンライズ・ヴィラ藤沢六会も順調に入居率を伸ばしている。サンライズ・ヴィラ西葛西は満床、フェリエ ドゥ磯子も満床間近となっている。上期時点の営業利益は計画を大幅に上回る進捗であるという。

その他

マルチメディアサービス事業では、総合人材サービスにおけるモバイル業界向けサービスのためのアンテナショップとして携帯電話ショップ1店舗を運営している。

(3)財政状態

◎財政状態

|

19年5月 |

19年11月 |

19年5月 |

19年11月 |

||

|

現預金 |

7,628 |

7,519 |

未払金 |

2,967 |

2,978 |

|

売上債権 |

3,795 |

3,712 |

未払法人税・消費税等 |

1,051 |

911 |

|

流動資産 |

13,088 |

12,247 |

受入入居保証金 |

896 |

912 |

|

有形固定資産 |

10,098 |

10,011 |

有利子負債(うちリース債務) |

10,551(659) |

9,505(640) |

|

無形固定資産 |

1,979 |

1,759 |

負債 |

18,268 |

16,786 |

|

投資その他 |

5,141 |

5,177 |

純資産 |

12,040 |

12,409 |

|

固定資産 |

17,219 |

16,948 |

負債・純資産合計 |

30,308 |

29,195 |

*単位:百万円。

20/5期上期末の総資産は前期末比11億12百万円減の291億95百万円。

流動資産は前期末比8億41百万円減の122億47百万円。おもに(長期・短期)借入金の返済等に伴う現預金の減少1億9百万円、受取手形及び売掛金の減少83百万円等によるもの。

固定資産は前期末比2億71百万円減の169億48百万円。おもにのれんの償却に伴う減少2億27百万円等によるもの。

流動負債は前期末比8億8百万円減の95億66百万円。おもに短期借入金の減少3億円、未払法人税等の減少1億62百万円等によるもの。

固定負債は前期末比6億72百万円減の72億20百万円。おもに長期借入金の減少6億80百万円等によるもの。

純資産の残高は前期末比3億68百万円増の124億9百万円。おもに親会社株主に帰属する四半期純利益の計上4億80百万円、配当金の支払2億64百万円、非支配株主持分の増加1億43百万円等によるもの。

自己資本比率は前期末比1.9ポイント増の31.2%となった。

3.2020年5月期業績予想

(1)連結業績

|

19/5期 実績 |

構成比 |

20/5期 予想 |

構成比 |

前期比 |

|

|

売上高 |

47,797 |

100.0% |

53,500 |

100.0% |

+11.9% |

|

営業利益 |

1,746 |

3.7% |

2,200 |

4.1% |

+26.0% |

|

経常利益 |

3,753 |

7.9% |

4,000 |

7.5% |

+6.6% |

|

親会社株主に帰属する 当期純利益 |

1,595 |

3.3% |

1,750 |

3.3% |

+9.7% |

*単位:百万円

前期比11.9%の増収、同6.6%の経常増益予想

通期予想に修正はなく、20/5期は、売上高は前期比11.9%増の535億円、経常利益は同6.6%増の40億円を見込む。

セグメント別予想は以下の通り。

セグメント別売上見通し

|

19/5期 実績 |

構成比 |

20/5期 予想 |

構成比 |

前期比 |

|

|

総合人材サービス |

20,681 |

43.3% |

23,650 |

44.2% |

+14.4% |

|

子育て支援サービス |

20,534 |

43.0% |

22,800 |

42.6% |

+11.0% |

|

介護関連サービス |

6,175 |

12.9% |

6,670 |

12.5% |

+8.0% |

|

マルチメディアサービス・その他 |

407 |

0.8% |

380 |

0.7% |

-6.7% |

|

連結売上高 |

47,797 |

100.0% |

53,500 |

100.0% |

+11.9% |

*単位:百万円

セグメント見通しに修正はなかったが、総合人材サービスでは顧客の集中と選択を進めるモバイル業界において、減収に歯止めをかけたいところだが足元は減収が続いている。このため、売上で若干計画を下回る可能性も指摘した。半面、子育て支援サービスや介護関連サービスでは特に利益面で会社の計画を大きく上回って進捗している模様。

配当は、年28円を予定(うち上期末14円、予想配当性向30.3%)。

(2)20/5期以降の中期経営計画

16年7月13日に公表した中期経営計画(17/5期~19/5期)は、売上が未達ながら経常利益は大幅に上回って達成した。

19/5期より次の成長軸となる新規事業の開拓を開始している。

➢ 18年12月~ 建設業界向け人材サービスを開始

➢ 19年 4月~ 障がい者就労支援サービスを開始

就労移行支援事業所「ライクチャレンジサポート」を東京都品川区に開設

➢ 19年4月に改正入国管理法が施行され、新たな在留資格である「特定技能」が新設されたことから、介護・宿泊・外食・建設・製造等総合人材サービスの事業領域を中心に外国人材就労支援サービスの準備を開始

しかし、20/5期以降の中期経営計画は、未確定要素が多いため、見通しが立つ状況になり次第公表予定

【未確定要素】

➢ 総合人材サービス

・モバイル業界における第4の事業者のサービスインによる影響

・外国人材就労支援における特定技能に関する手続きの整備時期

➢ 子育て支援サービス

・待機児童解消による認可保育園の新設需要に対する影響

➢ 介護関連サービス

・新規開設のための許認可や候補物件の確保

(3)事業別戦略

◎総合人材サービス事業

総合人材サービス事業の概要

人材派遣サービス

モバイル・アパレル等サービス業界向け販売関連業務、保育・介護業界、 コールセンター・物流・製造・建設業界等に人材を派遣。

アウトソーシングサービス

販売店舗や販促キャンペーン、コールセンター、物流センター等を受託運営。

人材紹介サービス

保育・介護業界、建設業界等へ有料職業紹介、紹介予定派遣を実施。

採用・教育支援サービス

新卒紹介や、キャリアアップフォローとして、面接から内定、入社までをフォロー。

スキル・マナー研修、法人顧客向けの研修を実施。

主なサービス提供業界の状況

| モバイル | 商材・サービスの多様化により、販売員・アフターフォロー人材が圧倒的に不足。 |

| アパレル | サービス業での就業を希望する人材が減少している上、離職率も高い。 |

| 保育 | 待機児童問題が深刻化する中、人材が圧倒的に不足。処遇・労働環境の改善が進む。 |

| 介護 | 2035年には人材が79万人不足する見通し。国内の人材だけでは充足できない見込み。 |

| コールセンター | インターネット通販等が普及する中、カスタマーセンター等の人員需要が増加。 |

| 物流・製造 | インターネット等販売チャネルの変化により、倉庫・工場等での人員・ドライバー需要が逼迫。 |

| 建設(NEW) | 施工管理職・現場監督・CADオペレーター・営業等全ての職種において圧倒的に人材が不足。 |

求職者の経験・スキルを問わず戦力化する

グループ独自のノウハウにより就業人口を増加

マッチング

➢ 週3日、時短等求職者様が希望する就業条件・環境の多様化

⇒クライアントへの多様な提案による実現に注力。

➢ 求職者に対する細かなヒアリングにより、適性が高く、かつ、希望に適う仕事の提案。

研修

➢ 現場経験豊富な研修担当が、座学での研修だけでなく、一緒に就業することで戦力化。就業後においても、現場視点でのフォローにより、定着率の向上を図る。

➢ 外国人材の受入れにおいても、スキルチェック、研修、受入れ体制のコンサルティング等による戦力化が可能。

物流・製造業界向けサービスの拡大

☆18年6月に物流・製造業界向けサービスの拡大に向け、ライクスタッフィングから分社し、ライクワークスを設立。

➢ 急成長する物流業界や顧客企業の物流・製造部門において、梱包やピッキング等の軽作業を中心とした人材の派遣や業務受託に注力。

➢ 大手ECサイト運営企業における長年の倉庫業務受託実績で蓄積したコールセンター、店頭販売までの一連の業務に対する知見を活かし、顧客企業のニーズにより幅広く対応すべくサービスの拡大を図る。

➢ ライクキッズとの連携により、人材の提供だけでなく、保育施設の設置等働きやすい環境づくりにも注力。

☆不動産開発業者と連携し、物流業者の雇用ニーズにより細やかに応えられるような仕組みを構築

物流不動産の所有・運営・開発のリーディング・グローバル企業であるプロロジスが千葉県千葉市稲毛区において運営するマルチテナント型物流施設「プロロジスパーク千葉1」内に入居企業様の採用支援窓口としてオフィスを常設。20年11月に竣工予定の「プロロジスパーク千葉2」と合わせて延床面積約210,000㎡を超える物流ハブになる予定。

(同社資料より)

建設業界向けサービスへの進出

建設業界においては、施工管理職・現場監督・CADオペレーター・営業等どの職種においても人材が圧倒的に不足しており、新卒の採用にも苦慮されている企業が急激に増加。

こうした中、18年12月にライクスタッフィングにテクノ事業部を新設し、建設業界向けサービスを開始。

➢ 自分が本当に就きたい仕事は何か、どのように成長していきたいのかを働きながら決めたい方をエキスパート職として採用し、(19年5月末日現在701名在籍)、キャリアアップの選択肢として建設業界を追加。

希望者には研修等により建設業界への就業を支援。

障がい者就労支援サービス

19年4月より、『あなたらしい働く“わくわく”を。』をコンセプトに、働くことを目指す障がいのある方への就労支援をスタート。グループの強みを活かし、幅広い職種や業種から仕事を選択し、自分に合った職場環境やライフスタイルを見付けることができるよう支援。

就労移行支援事業所

ライクチャレンジサポート大森駅前

| 所在地 | 〒140-0013 東京都品川区南大井6丁目17-16 パークウィンビル2F |

| アクセス | JR大森駅「北口」より徒歩1分 |

| 電話番号 | 03-6404-9440 |

外国人材就労支援サービス

世代・国籍・経歴を問わず社会進出を支援してきたノウハウを活かし、外国人材の活躍を推進

すでに全国で、17ヶ国・120名以上の外国籍社員が活躍していること、グループで介護施設を運営していることから保有する支援・育成・業界ノウハウを活かし、介護・宿泊・外食・建設・製造等総合人材サービスでの事業領域において、19年度に外国人材受入れ準備としてリーダー格となる精鋭チームを組成。19年4月以降、ベトナム・ミャンマー・インドネシア・ネパール・フィリピン・韓国等の外国籍社員が介護施設での就業を開始し現在約25名が活躍中。

19年8月:ライクスタッフィングが、出入国在留管理庁長官の登録を受け、「特定技能1号」の活動を安定的かつ円滑に行うことができるようにするための職業生活上、日常生活上又は社会生活上の支援を実施する「登録支援機関」の登録簿に登録。(登録番号:19登‐001950)

19年9月:首都圏24ヶ所で介護施設を運営するライクケアにおいて、介護分野における「特定技能1号」の認定証明書を受理。

19年10月:「特定技能1号」認定者がライクケアにおいて就業を開始。

19年12月:ライクに国際事業部を新設。国内外問わず、日本での就業を希望する外国人材の採用・育成を強化、ライクスタッフィングが登録支援機関として実施するビザの申請・生活支援を含む就労支援をサポート。

+

ライクスタッフィングに紹介事業部を新設。世代・国籍・経歴を問わず、就業できる求職者を増やすべく、顧客企業への提案を強化。

◎子育て支援サービス事業

子育て支援サービス事業の概要

受託保育事業

企業・病院・大学等が設置する企業主導型保育をはじめとする事業所内保育を全国で148ヶ所受託運営。

(同社資料より)

公的保育事業

認可保育園・学童クラブ・児童館等の公的保育施設を194ヶ所運営。

(同社資料より)

20/4期上期の新規開設実績は2ヶ所(受託保育施設1ヶ所、公的保育施設1ヶ所)、閉鎖は3ヶ所(受託保育施設3ヶ所)。

保育子育て支援サービス事業 施設数の推移

施設数は今後も増加する見通し。

※19年4月期末の認可保育園等の閉鎖は、不採算となっていた認証保育所を移転し新規の認可保育園として引き継いだもの。

(同社資料より)

☆20年4月認可保育園開設予定

【東京都】15ヶ所

板橋区…にじいろ保育園小茂根

稲城市…にじいろ保育園矢野口

江東区…にじいろ保育園亀戸、にじいろ保育園北砂、にじいろ保育園東砂

新宿区…にじいろ保育園西早稲田

墨田区…にじいろ保育園菊川

世田谷区…にじいろ保育園給田西

中野区…にじいろ保育園上高田、にじいろ保育園中野駅南口

練馬区…にじいろ保育園石神井町、にじいろ保育園関町北、にじいろ保育園氷川台第二

港区…にじいろ保育園海岸三丁目

北区…にじいろ保育園志茂

【神奈川県】 5ヶ所

川崎市…にじいろ保育園新丸子

相模原市…にじいろ保育園古淵

横浜市…にじいろ保育園天王町、にじいろ保育園中山、にじいろ保育園日吉

【愛知県】 1ヶ所

名古屋市…にじいろ保育園梅ヶ丘

※名称は全て仮称

質の高い保育サービスを提供し、売上・利益共に成長し続ける日本一の保育事業者を目指す

保育施設の増加

➢ 受託保育事業

グループの豊富な取引先を活かし、企業主導型施設の適正利益での受託数の増加に注力

➢ 公的保育事業

待機児童問題解消後も利用者に選ばれ続けるハード面でも好条件の施設数の増加に注力

➢ 保育サービスのコンテンツの拡充に注力

保育人材の確保

➢ ライクスタッフィングの採用・就業後フォローのノウハウを活かし、採用力の強化、定着率の向上を図る

➢ グループ内での積極的な人事交流によりノウハウを共有、マッチング力を強化

➢ 研修コンテンツのグループ共有による人材の創出に注力

保育士が働きやすい環境の整備

保育士が働きやすい環境整備の一環として、16年2月に保育業界初「イクボス企業同盟」に加盟した。「イクボス」とは、職場で共に働く部下・スタッフのワークライフバランス(仕事と生活の両立)を考え、その人のキャリアと人生を応援しながら、組織の業績も結果を出しつつ、自らも仕事と私生活を楽しむことができる上司(経営者・管理職)の事。「保育士が、働き続けたい魅力的な職場作り」を加速させ、日本全体の保育・幼児教育の向上・発展への貢献を目指す。

総合職保育士『ミライクル保育士』の導入

管理職志望の保育士向けの職種を新設する。一般保育士より給与や研修を手厚くしてキャリア形成を後押しする。保育士は一般職や非正規雇用としての採用が一般的で独自に総合職を設けるのは業界でも珍しい。

➢ 保育職から他職種への転換が一般的でない保育士を、総合職として採用し、運営の中核を担う管理職を育成。

➢ 新たな給与体系や研修制度等を設け、キャリア形成の支援を行う。

保育業界における基盤企業へ

質の高い保育サービスを提供し、売上・利益共に成長し続ける日本一の保育事業者を目指す

従来より保育士・保育学生・保護者から愛顧されている、現役保育士や大学教授が監修する、保育士・学童指導員等へのインタビューや実際に保育園で行われている遊び・学びに関する情報、子ども・子育て支援制度の解説等保育に関する情報を掲載したサイト「保育のひきだし」(https://www.hoikunohikidashi.jp/)を、会員制から誰でも閲覧できるよう開放した。

「保育のひきだし」HPの一部

また、預かり児童数もまもなく10,000人となること(12月には10,000人超となった)から、これまで蓄積したノウハウを活かし、保育士がより働きやすくなる環境の構築と、保護者様と密接にコミュニケーションを取り更なるニーズに応えることを目的としたアプリを開発予定。

【搭載予定の機能】

・連絡帳等の保育士の業務改善

・写真販売

・持ち帰りづらかったり購入できるところが限られていたりする保育必需品等の販売

・利用者を制限し安心して利用できるリユース品の売買

・英語等の通信教育 等

◎介護関連サービス事業(デイサービス施設3施設を含む24施設・定員1,439名:19/10末現在)

介護関連サービス事業の概要

看取り介護を含め医療連携の強い有料老人ホームを神奈川・東京・埼玉で展開している。

特徴・強み

介護・看護スタッフによる24時間365日サポート

質の高いスタッフの確保と介護業界での安心の実績

元気の源となる毎日のこだわりの食事

(同社資料より)

高品質の介護サービスを追求

~17年4月に完全子会社化し、グループ価値の最大化へ~

サービスの差別化

➢ 24時間看護師が常駐し、医療機関と連携した看取り介護の他、自立支援サービスも拡充する。他社との差別化を明確にした高品質の介護サービスを提供する事で、選ばれ続ける介護施設を実現する。

介護人材の確保

➢ 未経験者を戦力化するライクスタッフィングとの連携により介護人材を創出し、定着率を向上させる事で業界での就業人口の増加を図る。

➢ 18年に閣議決定した「経済財政運営と改革の基本方針」、「改正入国管理法」を鑑み、外国人材の受入れに備え、研修コンテンツの拡充や精鋭チームを採用し受入れ体制の構築にも注力。

プロたちが「本気で親を入れたい」と厳選 最高の老人ホーム150

17年1月5日発売(1月20日号)週間ポストでは同社の施設は1位のフェリエドゥ 横浜鴨居、4位のサンライズ・ヴィラ藤沢湘南台をはじめ6施設がランクインした。

人事交流や採用代行等ライクスタッフィングとの連携により15年に介護士が充足。サービス品質の向上に集中できた結果、入居率は資本算入した13年10月の68.0%から15年9月以降90%超に改善・維持し、単年度黒字化を達成。

4.今後の注目点

上期の経常利益は前年同期比25.3%減、通期予想に対する進捗率は23.1%にとどまるが、子育て支援サービス事業における補助金の入金時期については予算に織り込んでいるため計画を上回る進捗、介護関連サービス事業においても計画を上回る進捗で推移しているため、「予算通り」であると言える。物流・製造業界向けが大きく伸びて存在感も増している。更には外国人材就労支援サービスも今後伸びそうで補える体制が整いつつある。また、総合人材サービス事業では矢継ぎ早に新規事業の開拓を進めており、成果も期待できるだろう。前回の中期計画で経常利益が計画値を大きく上回ったことを考慮しても特に利益面では上回って着地する可能性が高い。

「働き方改革」や深刻な人手不足、待機児童問題等を背景に同社の活躍の場は広がる。こうした中、同社内のシナジーも活かし、人材が不足する子育て支援サービスで4月に認可保育園を21ヶ所開設するための人材も確保している。見た目の業績数値とは裏腹に事業は短期的にも、中長期的にも着実な進展を見せている。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 7名、うち社外3名 |

◎コーポレート・ガバナンス報告書 更新日: 2019年8月26日

基本的な考え方

当社は、「…planning the Future~人を活かし、未来を創造する~」をグループ理念とし、人生のどの段階においてもなくてはならない企業集団を目指しており、コーポレート・ガバナンスへの取組みを重要な経営課題として認識しております。これを実現するために、当社グループの役員、従業員及びサービス利用者が、常に公正で機能的な行動をとることができるよう、持株会社体制であることを活かし、コンプライアンス体制を持株会社に集約し、持株会社の機能をグループ全体の経営管理に集中させることにより、グループ全体のコーポレート・ガバナンスの強化を図っております。

1.株主の権利・平等の確保

株主総会における議決権をはじめとする株主の権利が実質的に確保されるよう、適切な対応を行っております。

2.株主以外のステークホルダーとの適切な協働

当社のグループ理念に基づき、行動規範や行動原則を遵守し、サービス利用者、クライアント、株主、従業員等全てのステークホルダーの皆様に対し誠実に行動することにより、継続的に企業価値を拡大してまいります。

3.適切な情報開示と透明性の確保

法令に基づく情報開示を適切に行うとともに、法令に基づく開示以外の情報や非財務情報の提供にも積極的に取り組んでまいります。

4.取締役会等の責務

取締役会は、グループの経営の基本方針や戦略の策定、事業会社の管理・監督を行っており、グループ全体における業務の意思決定及び取締役会による業務執行を監督する機関として位置付け、運営しております。なお、社外取締役は、経営規律の強化を図るとともに、透明性をより一層高める役割を担っております。

5.株主との対話

グループの企業価値の極大化のため株主との対話を重視しており、株主からの対話の申し込みに対しては随時対応しております。株主との対話は、IR担当部署、IR担当役員、経営陣幹部が必要に応じて行っております。

コーポレート・ガバナンス・コード各原則の実施について

<実施をしないコード:3項目、そのおもな原則>

【補充原則1-2-4】

当社では現在、議決権の電子行使を実施しておりませんが、今後については、株主構成に占める機関投資家、海外投資家の比率等を勘案しながら導入を検討してまいります。

【補充原則4-10-1】

当社は、任意の独立した諮問委員会を設置しておりませんが、取締役候補の選任や取締役の報酬については、取締役会の決議に先立ち、独立社外取締役に対し説明を行い、適切な助言を得ております。このように、取締役候補の選任や取締役の報酬について、独立社外取締役の適切な関与・助言を得ていることから、これらに係る取締役会の機能の独立性・客観性と説明責任は十分担保されているものと考えております。

<開示しているコード:10項目、その主な原則>

【原則1-4】

政策保有株式につきましては、企業価値向上におけるシナジーが認められると判断した場合に限り、当該株式の政策保有について検討いたします。現在、政策保有している株式については保有意義があることを確認しております。また、当該株式の議決権の行使については、当該会社の企業価値向上及び当社への影響を勘案し、議案に対する賛否の意思表示を行うものといたします。

【原則2-6】

当社は、企業年金制度を採用しておりません。

【原則5-1】

・当社は、当社グループのIR活動全般を行うIR担当役員とIR担当部署を設置し、株主との建設的な対話の促進を図っております。

・情報開示については、基本的な考え方をまとめた「ディスクロージャー・ポリシー」を定め、これに則り、公正かつ適時・適切な開示に取り組んでおります。

・ディスクロージャー・ポリシーについては、当社HP( https://www.like-gr.co.jp/ir/policy.html )において開示しております。

・IR活動の詳細につきましては、本報告書の「株主その他の利害関係者に関する施策の実施状況」の2.に記載のとおりであります。

東証コーポレート・ガバナンス情報サービスより:http://www2.tse.or.jp/tseHpFront/CGK010010Action.do?Show=Show