(2157)株式会社コシダカホールディングス 増収増益、子会社スピンオフ予定

|

腰髙 博 社長 |

株式会社コシダカホールディングス(2157) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

サービス業 |

|

代表者 |

腰髙 博 |

|

所在地 |

東京都港区浜松町2-4-1 世界貿易センタービルディング |

|

決算月 |

8月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,537円 |

81,318,284株 |

124,986百万円 |

21.7% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

16.00円 |

1.0% |

90.62円 |

17.0倍 |

391.24円 |

3.9倍 |

*株価は10/15終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年8月(実) |

51,170 |

4,810 |

4,699 |

1,900 |

26.18 |

32.00 |

|

2017年8月(実) |

55,283 |

6,146 |

6,354 |

3,255 |

43.63 |

36.00 |

|

2018年8月(実) |

61,771 |

7,858 |

8,207 |

4,426 |

54.44 |

25.00 |

|

2019年8月(実) |

65,840 |

9,507 |

9,562 |

6,226 |

76.57 |

12.00 |

|

2020年8月(予) |

72,029 |

11,054 |

11,049 |

7,369 |

90.62 |

16.00 |

* 予想は会社予想。単位は百万円、円。

* 2018年6月、1株を4株に分割(EPSは遡及修正済み)。

株式会社コシダカホールディングスの2019年8月期決算の概要と2020年8月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年8月期決算概要

3.2020年8月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 19/8期は前期比6.6%の増収、同21.0%の営業増益。既存店の好調と新規出店効果でカラオケ事業が同11.9%増、新規出店の減少をショッピング等でカバーしたカーブス事業が同0.4%増、集客施策が成果をあげた温浴事業が同3.3%増と全てのセグメントで売上が増加。利益面では、カラオケ事業での既存店の好調やカーブス事業での本部買収によるロイヤルティの内部取込み等で売上総利益率が改善し、販管費の増加を吸収した。

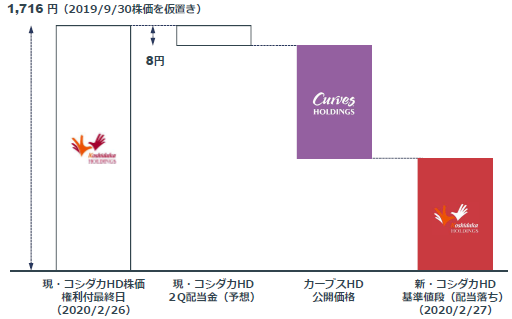

- 株式分配型スピンオフ(子会社株式の現物配当)により、カーブス事業をスピンオフ(分離・独立)し、子会社(株)カーブスホールディングスを独立した公開企業とする(20年3月1日、東証1部に上場予定)。ガバナンス体制の一層の強化と知名度向上に取り組むと共に、世界展開と国内での安価な新業態の展開により業容拡大を図る考え。20年2月29日を基準日として、同日最終の株主名簿に記録された株主の所有する(株)コシダカホールディングス株式1株につき、(株)カーブスホールディングス株式1株を割り当てる。

- 20/8期予想はスピンオフを想定しなければ、前期比9.4%の増収、同16.3%の営業増益。ただ、スピンオフにより下期からカーブス事業の収益がなくなり、カラオケ事業と温浴事業の2事業となる。カラオケ事業では、9月は消費税率引き上げ前の駆け込み消費(ショッピング)の影響を受けて苦戦した。また、来夏の東京五輪開催も集客面でマイナスの影響が予想されるため、これを織り込んだ。既存店の前提は前期比100%。

1.会社概要

“総合余暇サービス提供企業”を標榜し、「アミューズメント」、「スポーツ・フィットネス」、「観光・行楽」、「趣味・教養」の4分野で「既存業種新業態」戦略を推進している。カラオケ事業とフィットネス(カーブス)事業を二本柱に、上場以来、増収・増益を続けており、カラオケ事業においては、地方で培ったローコストオペレーション能力でリーズナブルな価格帯を実現した「価格競争力」と新しい価値を継続的に提供する「提案力」を強みに1都3県集中出店を基軸とした「都市型駅前・繁華街店舗」の出店戦略を進めている。一方、カーブス事業においては、世界総本部を買収し海外展開を進めると共に、新業態の開発に取り組んでいる。温浴事業は黒字体質が定着してきた。

【企業理念】

「進化させた有意なサービス・商品を常に考案し、そして全世界の人々に提供し続けることによって、豊かな余暇生活の実現と希望に溢れた平和な世界の構築に貢献すること」。この企業理念の下、①安近短の身近な余暇の分野において既存業種新業態を追求する、②各国地域並びに各業種の実情に即した最適な業態、仕組みを開発する、③顧客のニーズを探求し、驚きと感動を与える質の高いサービス・商品を常に提供する、④強い志と企業家精神を持って活躍する人材を育成する、及び⑤業態間のシナジーを図り、グループ力を最大限に発揮する、の5つをビジョンとして掲げている。

【ESGの一環としての「カラオケまねきねこ」全室禁煙化】

2019 年9月1日より日本全国の「カラオケまねきねこ」全店舗で全室禁煙とした。「カラオケまねきねこ」では、約9,000名のアルバイトスタッフを雇用しているが、勤務条件としてクリーンな職場環境を希望される方が多いため、全室禁煙化はアルバイト採用にも好影響。また、先行して禁煙化に取り組んでいる首都圏店舗においては、実施前と比較して若年層、ファミリー層の増加が顕著であると言う。

1-1 コシダカ・グループ

|

(株)コシダカホールディングス |

|

|

(株)コシダカ |

カラオケ事業(「カラオケまねきねこ」、「ひとりカラオケ専門店ワンカラ」) |

|

温浴事業(「まねきの湯」、「らんぷの湯」) |

|

|

(株)韓国コシダカ |

韓国でカラオケ事業を展開 |

|

KOSHIDAKA INTERNATIONAL PTE.LTD. KOSHIDAKA SINGAPORE PTE.LTD. KOSHIDAKA MALAYSIA SDN. BHD. KOSHIDAKA THAILAND CO.,LTD. |

東南アジアにおけるカラオケ事業を統括する中間持株会社 シンガポール国内でカラオケ店舗10店舗を直営展開 マレーシア国内でカラオケ店舗2店舗を直営展開 タイ現地法人2018年2月設立、1店舗を展開 |

|

(株)カーブスホールディングス (株)カーブスジャパン (株)ハイ・スタンダード Curves International, Inc. |

カーブス事業3社を束ねる中間持株会社 カーブス・フランチャイズチェーン本部の運営及び直営店展開 北海道、埼玉県、東京都、千葉県内でカーブス62店舗を運営 カーブス事業のグローバル・フランチャイザー |

|

(株)コシダカプロダクツ |

グループの知的財産管理及び不動産管理 |

|

(株)コシダカビジネスサポート |

グループの管理部門を統括 |

1-2 事業セグメント

カラオケ事業

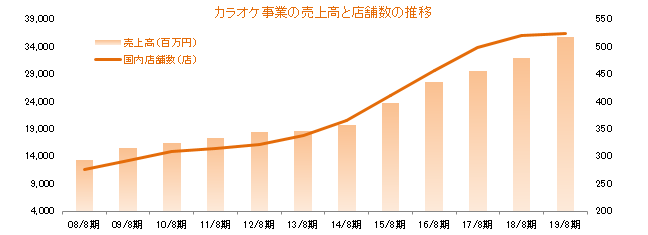

店舗数は業界第2位。「カラオケまねきねこ」、「ひとりカラオケ専門店ワンカラ」を展開しており、店舗数は業界第2位。上質なサービスと低価格による差別化に成功している。地方・郊外店舗で経営基盤を確立したが、15/8期以降、首都圏・繁華街への出店に注力しており、首都圏・繁華街が近年のカラオケ事業拡大のけん引役になっている。

海外展開も進めており、韓国、シンガポール、マレーシア、タイに店舗を有する。

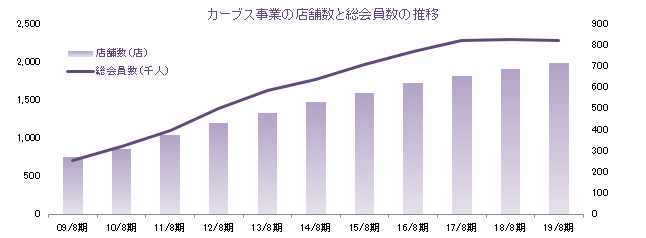

カーブス事業

取扱高、店舗数、会員数のいずれも業界1位。女性だけの30分健康体操教室「カーブス」を直営・FCで展開。19/8期上期末の国内店舗数1,946店舗、81.9万人の会員を擁する。取扱高、店舗数、会員数とも業界第1位。カーブス世界総本部(Curves International, inc.)の下でのエリアフランチャイザー(日本での事業を統括する地域本部)だったが、2018年3月にカーブス世界総本部を買収し、2019年7月には欧州8ヵ国のFC本部事業を買収した。現在、事業エリアが、韓国、台湾、クライナ&ロシア、イギリス、イタリア、スペインに広がっている。

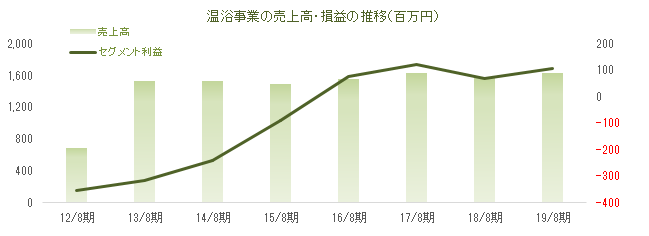

温浴事業

「まねきの湯」、「らんぷの湯」のブランドで国内5店舗を展開。多様な集客施策とコンテンツの導入、設備の省エネ化の推進により黒字体質の定着に成功している。

2.2019年8月期決算概要

2-1 連結業績

|

|

18/8期 |

構成比 |

19/8期 |

構成比 |

前期比 |

3Q時修正予想 |

予想比 |

|

売上高 |

61,771 |

100.0% |

65,840 |

100.0% |

+6.6% |

66,124 |

-0.4% |

|

売上総利益 |

16,706 |

27.0% |

19,762 |

30.0% |

+18.3% |

– |

– |

|

販管費 |

8,848 |

14.3% |

10,254 |

15.6% |

+15.9% |

– |

– |

|

営業利益 |

7,858 |

12.7% |

9,507 |

14.4% |

+21.0% |

9,804 |

-3.0% |

|

経常利益 |

8,207 |

13.3% |

9,562 |

14.5% |

+16.5% |

10,212 |

-6.4% |

|

親会社株主帰属利益 |

4,426 |

7.2% |

6,226 |

9.5% |

+40.7% |

6,071 |

+2.6% |

* 単位:百万円

前期比6.6%の増収、同21.0%の営業増益

売上高は前期比6.6%増の658億40百万円。既存店の好調と新規出店効果でカラオケ事業が同11.9%増、新規出店の減少をショッピング等でカバーしたカーブス事業が同0.4%増、各種集客施策が奏功した温浴事業が同3.3%増とほぼ予想に沿った着地。期中に物件を取得した不動産管理事業が同37.6%増加した。

営業利益は前期比21.0%増の95億07百万円。カラオケ事業での既存店の好調やカーブス事業でのCurves International, inc. (カーブス世界総本部。以下、CVI)買収によるロイヤルティの内部取込み等で売上総利益率が30.0%と3.0ポイント改善。カーブス事業での商標権償却や欧州マスターライセンシー買収費用の発生等による販管費の増加を吸収した。

解約金収入4億42百万円を計上したものの、為替差損2億62百万円(前期は為替差益3億02百万円)を計上した事で営業外損益が悪化した他、関係会社整理損や関係会社株式評価損の増加で特別損失も増加したが、税効果会計の影響で最終利益は62億26百万円と同40.7%増加した。

2-2 セグメント別動向

|

|

18/8期 |

構成比・利益率 |

19/8期 |

構成比・利益率 |

前期比 |

予想 |

予想比 |

|

カラオケ |

31,936 |

51.7% |

35,732 |

54.3% |

+11.9% |

36,034 |

-0.8% |

|

カーブス |

27,933 |

45.2% |

28,036 |

42.6% |

+0.4% |

28,043 |

-0.0% |

|

温浴 |

1,587 |

2.6% |

1,640 |

2.5% |

+3.3% |

1,657 |

-1.0% |

|

不動産管理 |

313 |

0.5% |

431 |

0.7% |

+37.6% |

390 |

+10.5% |

|

連結売上高 |

61,771 |

100.0% |

65,840 |

100.0% |

+6.6% |

66,124 |

-0.4% |

|

カラオケ |

3,153 |

9.9% |

4,518 |

12.6% |

+43.3% |

4,639 |

-2.6% |

|

カーブス |

5,345 |

19.1% |

5,679 |

20.3% |

+6.3% |

5,750 |

-1.2% |

|

温浴 |

71 |

4.5% |

108 |

6.6% |

+51.0% |

155 |

-30.3% |

|

不動産管理 |

133 |

42.6% |

59 |

13.8% |

-55.6% |

117 |

|

|

調整額 |

-846 |

– |

-858 |

– |

– |

-857 |

|

|

連結営業利益 |

7,858 |

12.7% |

9,507 |

14.4% |

+21.0% |

9,804 |

-3.0% |

* 単位:百万円

カラオケ事業

売上高357億32百万円(前期比11.9%増)、セグメント利益45億18百万円(同期比43.3%増)。新規出店効果に加え、各種キャンペーンが成果をあげ、駅前繁華街店舗を中心に国内既存店の売上が増加した。利益面では、開店諸費用(1億64百万円増)や広告宣伝費(70百万円増)が増加したものの、既存店の好調と、店舗での、経営データに基づく、営業時間、時間別料金設定、及び人員配置の最適化による収益性の改善で売上総利益率が前期の20.3%から22.4%に改善。一方、販管費率は、シンガポール子会社ののれん償却(2億68百万円)が前期で終わった事もあり、前期の10.4%から9.8%に低下した。

国内既存店売上高は前期比105.2%。大学生・短大生・専門学生グループ限定の「まふ(まねきねこフリータイム)」、高校生限定「ゼロカラ」、小・中学生完全無料の「家族割り」といった将来を見据えた各種集客キャンペーンが成果をあげ客数が同108.8%と伸びた(キャンペーンの影響で客単価は同96.9%)。

国内新規出店は33店舗(前期31店舗)。駅前繁華街に16店舗(同18店舗)を出店した。ブランドの浸透に伴う集客力の向上を反映して新店の平均ルーム数は32.6ルーム(同25.5ルーム)と大型化している。また、旧シダックス店舗7店舗(平均49.8ルーム)に居抜き出店した他、42店舗(前期42店舗)でリニューアルを実施した。店舗のスクラップも進め、28店舗(同10店舗)を閉店した結果、期末国内店舗数は前期末との比較で5店舗増の525店舗となった。

海外の状況

|

|

売上高 |

営業利益 |

期末店舗数 |

|||

|

18/8期 |

19/8期 |

18/8期 |

19/8期 |

18/8期 |

19/8期 |

|

|

シンガポール |

1,509 |

1,477 |

12 |

-106 |

10 |

9 |

|

韓国 |

246 |

179 |

-70 |

-25 |

12 |

8 |

|

合計 |

1,755 |

1,656 |

-58 |

-131 |

22 |

17 |

|

マレーシア |

– |

– |

– |

– |

1 |

3 |

|

タイ |

– |

– |

– |

– |

– |

1 |

* 単位:百万円

シンガポールは2年前に全店舗をまねきねこブランド業態にリニューアルしたが、集客力が低下傾向にあり、見直しが必要になってきた。一方、韓国はまねきねこブランド業態への集約を進めており、4店舗を閉店した。新規出店は、マレーシア2店舗、タイ1店舗。東南アジア展開を推進していく考えで、インドネシアで開店準備を進めている。

海外店舗数は2店舗減の21店舗(シンガポール9店舗、韓国8店舗、マレーシア3店舗、タイ1店舗)。

カーブス事業

売上高280億36百万円(前期比0.4%増)、セグメント利益56億79百万円(同6.3%増)。売上面では、新規出店数が前期の91店舗から82店舗に減少した影響(△50百万円)や一時的収入の減少の影響(△1億円。OPEN10年目店舗リニューアルに伴うフィットネスマシン販売の減少等)を、ランニング収入の増加(55百万円)、ショッピング売上の増加(1億03百万円)、その他(96百万円)で吸収した。

利益面では、CVIへのロイヤルティ内部取込(CVI買収効果10億50百万円)等による売上総利益の増加で、商標権償却等(8億75百万円)や一時的費用(欧州マスターライセンシー買収費用1億08百万円)の発生による販管費の増加を吸収した。

82店舗の新規出店を行う一方、3店舗を閉店した結果、期末国内カーブス店舗数は前期末と比べて79店舗増(増加率4.1%)の1,991店舗(内グループ直営店64店舗)となった。一方、会員数は同5千人減(減少率0.6%)の822千人。退会率が低下したものの、入会数が伸びなかった。

温浴事業

売上高16億40百万円(前期比3.3%増)、セグメント利益1億08百万円(同51.0%増)。全店天然温泉化や女性向け施設の充実等、各種集客施策が奏功し売上が増加。売上の増加と販管費の伸び抑制で、エネルギーコストの増加を吸収した。

2-3 財政状態及びキャッシュ・フロー

財政状態

|

|

18年8月 |

19年8月 |

|

18年8月 |

19年8月 |

|

現預金 |

11,926 |

12,582 |

仕入債務 |

2,430 |

2,476 |

|

売上債権 |

3,824 |

3,870 |

未払金・未払費用 |

2,433 |

3,289 |

|

流動資産 |

19,963 |

20,762 |

預り金 |

1,806 |

1,893 |

|

有形固定資産 |

17,552 |

22,192 |

有利子負債(うちリース債務) |

24,348(27) |

22,250(6) |

|

無形固定資産 |

24,627 |

22,536 |

負債 |

41,660 |

40,272 |

|

投資その他 |

6,214 |

6,596 |

純資産 |

26,697 |

31,815 |

|

固定資産 |

48,394 |

51,324 |

負債・純資産合計 |

68,357 |

72,087 |

* 単位:百万円

期末総資産は前期末との比較で37億29百万円増の720億87百万円。借方では、統括業務施設として使用する不動産物件の取得(群馬県前橋市、約25億円)や新規出店(約50億円)等で有形固定資産が増加する一方、償却でのれんや商標権が減少。貸方では、純資産が増加する一方、借入金の返済を進めた事で有利子負債が減少した。自己資本比率44.1%(前期末37.5%)。

キャッシュ・フロー

|

|

18/8期 |

19/8期 |

前期比 |

|

|

営業キャッシュ・フロー(A) |

8,327 |

12,577 |

+4,250 |

+51.0% |

|

投資キャッシュ・フロー(B) |

-23,405 |

-8,732 |

+14,673 |

– |

|

フリー・キャッシュ・フロー(A+B) |

-15,078 |

3,845 |

+18,923 |

-125.5% |

|

財務キャッシュ・フロー |

13,276 |

-3,193 |

-16,469 |

– |

|

現金及び現金同等物期末残高 |

11,889 |

12,530 |

+641 |

+5.4% |

* 単位:百万円

税引前利益88億28百万円(前期76億87百万円)、減価償却40億95百万円(同35億81百万円)、のれん償却2億62百万円(同4億73百万円)、商標権償却10億59百万円(同2億42百万円)、税金費用△33億82百万円(同△41億05百万円)等で125億77百万円の営業キャッシュ・フローを確保した。

参考:ROA・ROEの推移

|

|

15/8期 |

16/8期 |

17/8期 |

18/8期 |

19/8期 |

|

ROA |

7.42% |

5.92% |

8.43% |

7.90% |

8.87% |

|

ROE |

16.16% |

14.10% |

18.49% |

18.71% |

21.67% |

|

売上高当期純利益率 |

4.74% |

3.71% |

5.89% |

7.17% |

9.46% |

|

総資産回転率 |

1.56回 |

1.59回 |

1.43回 |

1.10回 |

0.94回 |

|

レバレッジ |

2.18倍 |

2.38倍 |

2.19倍 |

2.37倍 |

2.44倍 |

*ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ

*総資産及び自己資本は期中平残。

3.2020年8月期業績予想

3-1 カーブス事業をスピンオフ

株式分配型スピンオフ(子会社株式の現物配当)により、カーブス事業をスピンオフ(分離・独立)し、子会社(株)カーブスホールディングスを独立した公開企業とする。カラオケ事業を展開する(株)コシダカとカーブス事業を展開する(株)カーブスホールディングスが、それぞれ成長を目指す上での最適解として2年前から準備を進めてきた。この間、カーブス事業は順調に拡大し、(株)コシダカホールディングスの利益全体の過半を担う等、グループの収益拡大に貢献してきたが、今後は、世界展開と国内での安価な新業態の展開による業容拡大に邁進すると共に、独立した公開企業として、ガバナンス体制の一層の強化と単独上場企業としての知名度向上に取り組んでいく。また、上場を役職員のモチベーション向上にもつなげていきたい考え。

一方、(株)コシダカホールディングスはカラオケ事業において国内外での店舗展開を進めていく考えで、国内では好調な駅前繁華街店舗を、首都圏だけでなく、名古屋、大阪、更には需要が見込める地方都市へと展開していく。また、海外では、マレーシア、タイ、インドネシア等、東南アジアでの店舗展開を進めていく。

株式会社コシダカホールディングス株式1株につき、(株)カーブスホールディングス株式1株を割り当て

現物配当として、2020年2月29日(土曜日)を基準日として、同日最終の株主名簿に記録された株主の所有する株式会社コシダカホールディングス株式1株につき、(株)カーブスホールディングス株式1株(簿価22銭)を割り当てる。尚、2月29日は株主名簿管理人が休日のため、実質的には同年2月28日が基準日となる。

また、株式分配型スピンオフでは、株式分配を実施する法人の譲渡損益や分配を受ける株主への配当に対する非課税措置並びに株主の譲渡損益課税の繰り延べ措置が取られる。

現物配当の日程

|

日程 |

内容 |

|

2019年11月27日 |

定時株主総会(予定) |

|

2020年 2月14日 |

基準日公告日 |

|

2020年 2月27日 |

株式権利落ち日 |

|

2020年 2月29日(2020年 2月28日) |

分配基準日(実質基準日) |

|

2020年 3月 1日 |

現物配当効力発生日 |

|

2020年 3月 2日 |

分配実行日(東京上場予定) |

(同社資料を基に作成)

株価のイメージ

(同社資料より)

3-2 業績予想

スピンオフなしの場合

|

|

19/8期 実績 |

構成比 |

20/8期 予想 |

構成比 |

前期比 |

|

売上高 |

65,840 |

100.0% |

72,029 |

100.0% |

+9.4% |

|

営業利益 |

9,507 |

14.4% |

11,054 |

15.3% |

+16.3% |

|

経常利益 |

9,562 |

14.5% |

11,049 |

15.3% |

+15.5% |

|

親会社株主帰属利益 |

6,226 |

9.5% |

7,369 |

10.2% |

+18.3% |

* 単位:百万円

セグメント別売上・利益

|

|

19/8期 実績 |

構成比・利益率 |

20/8期 予想 |

構成比・利益率 |

前期比 |

|

カラオケ |

35,732 |

54.3% |

40,511 |

56.2% |

+13.4% |

|

カーブス |

28,036 |

42.6% |

29,236 |

40.6% |

+4.3% |

|

温浴 |

1,640 |

2.5% |

1,664 |

2.3% |

+1.5% |

|

不動産管理 |

431 |

0.7% |

618 |

0.9% |

+43.4% |

|

連結売上高 |

65,840 |

100.0% |

72,029 |

100.0% |

+9.4% |

|

カラオケ |

4,518 |

12.6% |

5,557 |

13.7% |

+23.0% |

|

カーブス |

5,679 |

20.3% |

5,790 |

19.8% |

+2.0% |

|

温浴 |

108 |

6.6% |

176 |

10.6% |

+63.0% |

|

不動産管理 |

59 |

13.8% |

19 |

3.1% |

-67.8% |

|

調整額 |

-858 |

– |

-487 |

– |

– |

|

連結営業利益 |

9,507 |

14.4% |

11,054 |

15.3% |

+16.3% |

* 単位:百万円

スピンオフありの場合

|

|

19/8期 実績 |

構成比 |

20/8期 予想 |

構成比 |

前期比 |

|

売上高 |

65,840 |

100.0% |

57,209 |

100.0% |

– |

|

営業利益 |

9,507 |

14.4% |

8,084 |

14.1% |

– |

|

経常利益 |

9,562 |

14.5% |

8,125 |

14.2% |

– |

|

親会社株主帰属利益 |

6,226 |

9.5% |

5,482 |

9.6% |

– |

* 単位:百万円

セグメント別売上・利益

|

|

19/8期 実績 |

構成比・利益率 |

20/8期 予想 |

構成比・利益率 |

前期比 |

|

カラオケ |

35,732 |

54.3% |

40,511 |

70.8% |

+13.4% |

|

カーブス |

28,036 |

42.6% |

14,416 |

25.2% |

-48.6% |

|

温浴 |

1,640 |

2.5% |

1,664 |

2.9% |

+1.5% |

|

不動産管理 |

431 |

0.7% |

618 |

1.1% |

+43.4% |

|

連結売上高 |

65,840 |

100.0% |

57,209 |

100.0% |

-13.1% |

|

カラオケ |

4,518 |

12.6% |

5,557 |

13.7% |

+23.0% |

|

カーブス |

5,679 |

20.3% |

2,819 |

19.6% |

-50.3% |

|

温浴 |

108 |

6.6% |

176 |

10.6% |

+63.0% |

|

不動産管理 |

59 |

13.8% |

19 |

3.1% |

-67.8% |

|

調整額 |

-858 |

– |

-487 |

– |

– |

|

連結営業利益 |

9,507 |

14.4% |

8,084 |

14.1% |

-15.0% |

* 単位:百万円

3-3 今後の戦略

カラオケ事業

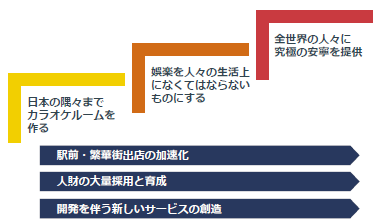

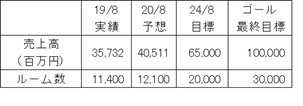

スローガンとして、「エンタメをインフラに」を掲げ、EIP(Entertainment Infrastructure Plan)を展開していく。最終目標として、売上高1,000億円、営業利益300億円を掲げており、当面の目標として、24/8期に売上高650億円、営業利益200億円を目指している。

|

|

中期経営計画

|

(同社資料より)

国内展開

毎期30店舗を目標に出店していく計画で、駅前・繁華街に集中すると共に、店舗を大型化していく。既存店については増室・リニューアルを進める一方、スクラップにも柔軟に対応していく。ただ、上記出店計画を進めるためには、人財の大量採用と育成が不可欠。このため、勤務地限定採用や勤務時間限定採用等、採用手段の多様化を図ると共に、研修制度や福利厚生制度を充実させる。

営業面では、集客や差別化を念頭に、飲食、料金施策、システム化・自動化等で引き続き多様な取り組みを進めていく。

(同社資料より)

海外展開

ノウハウや知見の蓄積が進んできた海外展開については、東南アジアを中心に積極的に出店していく考え。マレーシアに3店舗、タイに1店舗を出店しており、現在、インドネシアで出店準備を進めている。3店舗を展開しているマレーシアでは2店舗が既に黒字化しており(3店舗目は9月にオープンしたばかり)、事業全体でも黒字化している。

開発を伴う新しいサービスの創造 - プライベートエンターテインメントルーム -

メーカー、ゲームセンター、居酒屋、ファーストフード、ファミレス、ネットカフェ等、他業界の企業との連携により、カラオケルームを利用した独自のコンテンツ開発にも取り組み、カラオケ以外の需要を取り込んでいく(現在、メーカーとのタイアップで高精細の大型映像機器を使ったライブビューイング等を検討しているようだ)。

カーブス事業

既存店強化と新規出店を継続

10月15日に節目となる2,000店舗を達成したが、引き続き既存店強化と新規出店に注力していく。既存店の強化では、顧客サービスの強化による顧客満足度向上と退会率低減に取り組んでいる。成果は出ており、09/8期には4.14%だった年間平均退会率が19/8期には2.43%に低下した。直近では1-8月の平均退会率が2018年の2.64%から2019年の2.43%に低下しており、これは年間換算で約2万人の退会員の減少に相当する。また、退会率2%未満店舗比率が、18/8期の30.12%から19/8期は40.10%に上昇した。

集客強化

集客強化にも取り組んでいる。9月、10月は2,000店舗記念の1カ月無料通い放題キャンペーンを実施している。9月の入会実績(無料期間中に正式入会手続きをした人数)は3.5万人。期初の会員数は82.2万人と前年同期の82.7万人を下回ったが、9月末の会員数は上記入会実績の結果、83.9万人と前年9月末の83.6万人を上回った。

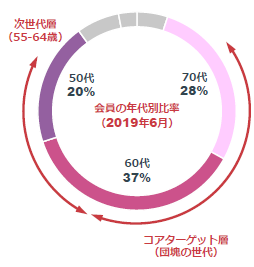

20/8期の施策

引き続きサービス強化による顧客満足度向上に取り組み退会率の低減を図ると共に、紹介クチコミによる会員増に取り組む。紹介クチコミによる会員は継続率が高いと言う。無料体験キャンペーンは3回を計画しており、プロテインによる顧客満足度向上と売上向上にも取り組む。また、コアターゲット層(団塊の世代)を深堀するべくマーケティングを再構築すると共に、キャンペーンとの連動プロモーション強化等で次世代層(55-64歳)のマーケティングを強化する。

(同社資料より)

新規出店は71店舗を計画している。戦略的移転による店舗網再配置、アメーバ型出店、更にはコンパクト商圏出店といった施策により出店余地を広げ、向こう3~4年で400店舗の新規出店を目指している。

この他、自治体の健康づくり政策の支援にも力を入れる他、メンズ・カーブスの多店舗展開を進める。自治体との連携は、社会貢献に加え、地域でのブランド価値向上によるマーケティング効果が期待できる。メンズ・カーブスについては、長野県茅野市に出店した1号店が順調に推移している。カーブスメンバーからの紹介で会員数の基盤づくりに成功し、懸案であった退会率の低減につなげている(女性会員並みに低下)。20/5期は5店舗の新規出店を計画しており、21/8期以降、20~30店舗の出店を続けていく考え(カーブス5店舗にメンズ・カーブス1店舗の展開を想定している)。

海外展開については、基盤(韓国・台湾・クライナ&ロシア)の更なる強化と成長ポテンシャルの高い欧州展開に取り組む。更なる基盤強化では、CVI(Curves International, inc.:世界総本部)の売上の93.7%以上(日本からのロイヤルティを含む)を占める韓国・台湾・クライナ&ロシアで、日本で培ったノウハウ・ビジネスモデル(サービス&オペレーションノウハウ、マーケティングノウハウ、物販ノウハウ・・・)を展開していく。

また、この7月に買収した欧州8ヵ国のマスターライセンシー(FC本部事業)を起点に欧州で成長ポテンシャルを追求していく。所得水準が高く、高齢化が進む欧州はカーブス事業と相性が良く、世界展開を進める上での重点地域と位置付けている。欧州事業の統括会社としてCurves Europe B.V.(オランダ)の設立を予定している。

|

|

主力となる国と地域 |

|

欧州8カ国のマスターライセンシー |

|

台湾 141店舗 |

・サービスノウハウ導入で退会率低下 ・物販ノウハウを導入中 |

英国 41店舗 |

欧州を重点地域として事業基盤をつくり、グローバル展開へ

25/8期 目標 欧州店舗数:300店舗 欧州会員数:10万人 |

|

韓国 346店舗 |

・サービスノウハウ導入中 |

イタリア 48店舗 |

|

|

クライナ&ロシア 197店舗 |

・マスターライセンシーの直営店拡大戦略を指導 |

スペイン 53店舗 |

中期経営ビジョン

病気と介護の予防に貢献する、「社会問題解決企業」、「健康寿命延伸企業」としての成長戦略を追求していく。

|

|

19/8期末 実績 |

25/8期末 目標 |

|

国内グループ店舗数 |

1,991店舗 |

3,000店舗 |

|

国内グループ会員数 |

82.2万人 |

135.0万人 |

|

チェーン売上高 |

702億円 |

1,300億円 |

|

欧州店舗数 |

188店舗 |

300店舗 |

|

欧州会員数 |

4.9万人 |

10.0万人 |

株主還元

連結配当性向50%程度を念頭に置いた配当と株主優待で株主に報いていく。株主優待については、制度導入に向け内容を検討中である。

4.今後の注目点

世界展開、新業態開発、自治体との連携。カーブス事業の成長ステージが大きく変わりつつあると言う。このため、上場企業の事業部としてではなく、東証一部上場企業として事業を展開していく。また、地方加盟店の人材採用難も深刻化しており、上場による、カーブスブランド強化の効果、社会的信用、知名度向上にも期待しているようだ。

国内ではメンズ・カーブスの展開、海外では、韓国・台湾・ウクライナ&ロシアでの基盤強化とマスターライセンシーを取得した欧州での日本型モデルの展開。いずれも成長要因ではあるが、先行投資が必要であり、リスクでもある。このため、今後の業績が、上にも、下にも、大きく振れる可能性がある。一方、カラオケ事業は駅前・繁華街出店で当面の見通しは明るく、不安は少ない。複合企業の株価は得てしてコングロマリット・ディスカウントを受けがちだが、今回のスピンオフにより、(株)コシダカホールディングス、(株)カーブスホールディングスが、それぞれの内容に応じた適正な評価を受けるようになる。今後の展開に期待したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査等委員会設置会社 |

|

取締役 |

8名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2018年12月04日)

基本的な考え方

当社グループは、株主に対する企業価値の最大化を図るために、経営の透明性と健全性を維持しつつ、変化の激しい経営環境の中における企業競争力の強化のために、迅速な意思決定と機動的な組織運営を実現することをコーポレート・ガバナンスの基本的な方針とし、体制を整備し諸施策を実施しております。当社は、持続的な成長と中長期的な企業価値の向上を経営の重要課題としています。この課題を実現するために、当社グループは、株主やお客様をはじめ、当社に係るすべてのステークホルダーの立場を尊重し良好な関係を構築するとともに、以下の当社グループ「経営理念」及び、それを具体化した「行動基準」を定めております。

「経営理念」

私達の使命は、進化させた有意なサービス・商品を常に考案し、そして全世界の人々に提供し続けることによって、豊かな余暇生活の実現と希望に溢れた平和な世界の構築に貢献することである。

「行動基準」

|

1.創業の精神 |

6.公明正大 |

|

2.お客様第一主義 |

7.コンプライアンス |

|

3.新しいサービスの創造 |

8.地球環境保全意識の堅持 |

|

4.おもてなしの心の研磨 |

9.自ら成長する人材 |

|

5.先義後利の精神 |

10.豊かな機会 |

<実施しない主な原則とその理由>

【補充原則4-1-2 取締役会の役割・責務(1) 中期経営計画】

中期経営計画に関しましては、その策定根拠、内容および進捗状況を取締役会で確認、共有しておりますが、具体的な内容については、事業を取り巻く環境変化が大きく、臨機応変の計画変更が必要となることから、現在公表しておりません。

今後の事業環境の変化等も踏まえながら、中期経営計画の開示につき検討してまいります。

<開示している主な原則>

【原則5-1 株主との建設的な対話を促進するための体制整備・取組みに関する方針】

|

基本的な考え方 |

当社は、株主との建設的な対話を通じて、当社への理解を促進し、持続的な成長および中長期的な企業価値の向上に繋げてまいります。 |

|

担当部門 |

当社は、株主からの対話(面談)の申込みに対しては、IR広報室が対応することとしております。また、株主の対話(面談)の目的等を確認したうえで、必要に応じて、CEO及び担当役員が面談に臨むことといたします。 |

|

個別面談以外の対話の手段 |

当社は、決算説明会等を通じて、CEOを始めとする取締役による定期的な情報発信を行ってまいります。 |

|

インサイダー情報の漏えい防止 |

当社は、インサイダー情報の管理については、社内規程である「内部情報管理及び内部者取引防止規程」に基づき、情報管理の徹底を図り、インサイダー情報の漏えい防止に努めてまいります。 |

【原則5-2 経営戦略や経営計画の策定・公表】

当社はWACC、株主資本コストを定期的に確認しており、この水準を上回る成果を上げることが経営陣の責務と考えております。成果につきましてはROAあるいはROEとして表わされるため、ROAやROEを重要な経営指標として意識しております。