日本ピストンリング株式会社(6461) 今期は正常化し回復基調にある

|

山本 彰 社長 |

日本ピストンリング株式会社(6461) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

機械(製造業) |

|

代表取締役社長 |

山本 彰 |

|

所在地 |

さいたま市中央区本町東5−12−10 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,433円 |

8,374,157株 |

12,000百万円 |

6.0% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

75.00円 |

5.2% |

85.11 |

16.8倍 |

3,697.86円 |

0.4倍 |

*株価は11/29終値。発行済株式数、DPS、EPS、BPSは20年3月期第2四半期決算短信より。ROEは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年3月(実) |

52,199 |

2,549 |

2,442 |

1,605 |

195.28 |

60.00 |

|

2017年3月(実) |

52,121 |

3,238 |

2,898 |

2,415 |

293.66 |

65.00 |

|

2018年3月(実) |

55,932 |

3,890 |

4,189 |

2,286 |

277.98 |

70.00 |

|

2019年3月(実) |

57,066 |

3,420 |

3,363 |

1,888 |

229.65 |

75.00 |

|

2020年3月(予) |

55,500 |

1,500 |

1,500 |

700 |

85.11 |

75.00 |

*単位:円、百万円。予想は会社側予想。当期純利益は親会社株主に帰属する当期純利益。

*2015年10月1日を効力発生日として10株を1株にする株式併合を実施。

日本ピストンリングの2019年度上期決算概要、山本社長へのインタビューなどを紹介いたします。

目次

今回のポイント

1.会社概要

2.2019年度上期決算概要

3.2019年度業績予想

4.山本社長へのインタビュー

5.今後の注目点

<参考1:第七次中期経営計画の概要>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

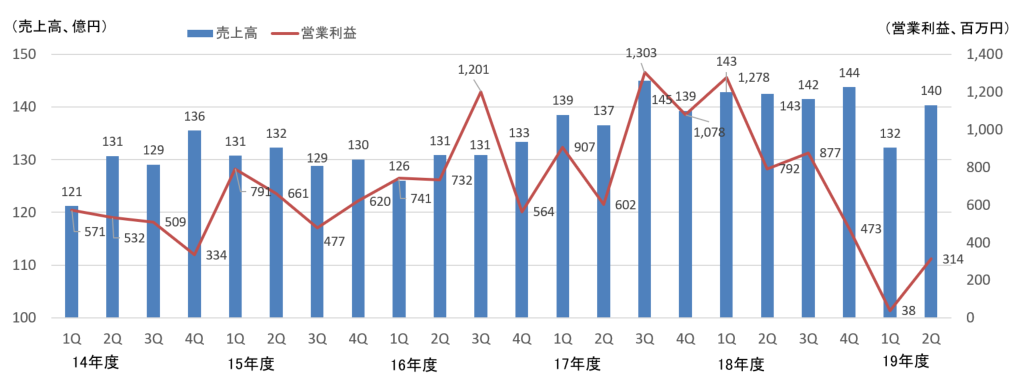

- 2019年度上期の売上高は、前年同期比4.5%減の273億円。中国やインドを中心とした新興国経済の減速による需要の減少等の影響を受けた。世界の自動車生産台数が大きく減少する中、受注環境は比較的堅調であったが、製品構成の変化や急激な受注変動への対応が不十分であったこと等により、営業利益は同83.0%減の3億52百万円となった。2019年8月に上期及び通期の業績予想を修正したが、その後の売上の回復、原価低減の進捗により、上期は修正後予想を上回る結果となった。

- 四半期で見ると、第1四半期(4-6月)は中国・インド等の新興国経済の減速を受けた需要の減少に加え、受注構成の一時的な変動等の要因により売上、利益共に大きく落ち込んだが、第2四半期(7-9月)は正常化し、回復基調にある。

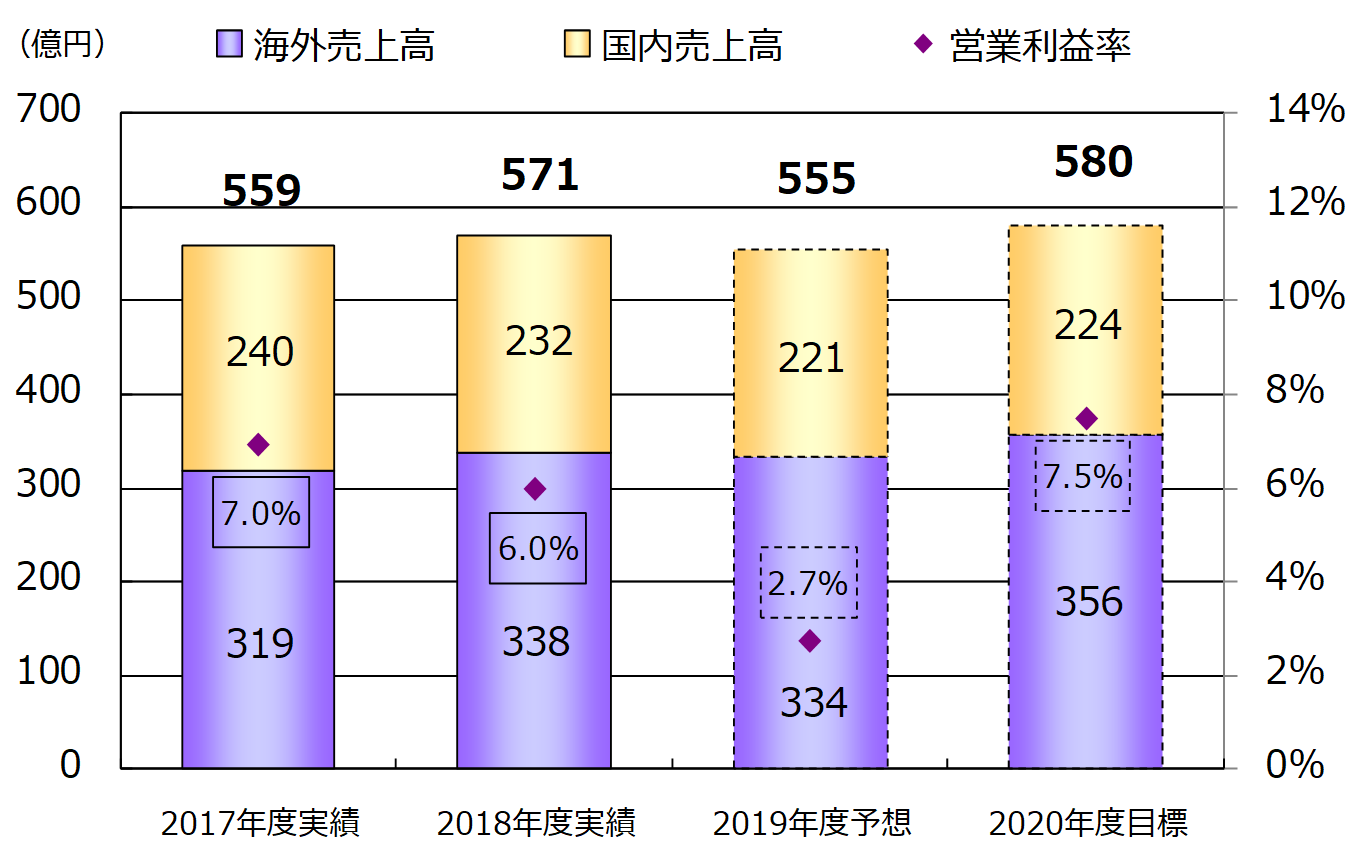

- 2019年度通期業績予想を修正し、売上高は前年度比2.7%減の555億円を予想。国内売上高は同5.0%減の221億円。前期増収だった海外売上高も同1.2%減の334億円と減収を見込む。営業利益は同56.2%減の15億円を予想。原価低減を推し進め、人件費増や単価変動を吸収するものの、上期の減益をカバーするには至らない。通期業績予想に対する利益の進捗率は2割台と低いものの、第2四半期(7-9月)からの回復基調により通期業績予想の達成を見込んでいる。配当予想に修正はない。年間合計75円/株を予定。予想配当性向は87%。

- 2019年度上期決算の振り返り、2019年度の見通し、中期経営計画の進捗、大きな変化の時代を迎える自動車産業における取り組みなどを山本社長に伺った。「上期の反省を踏まえ、下期は当社の強みをさらに活かして通期予想を達成する考えだ」、「現在の自動車業界、自動車部品業界の置かれた状況を的確に把握した上で、常にあるべき姿を追求し、行動に繋げていく。社長のミッションとして、規模の追求のみを優先することなく、いろいろな可能性を想定して、着実な事業拡大を目指していきたい」とのことだ。

- 社長インタビューでは激変する自動車及び自動車部品業界における同社のポジショニングや取り組みについて伺った。現在のエンジン搭載車が一気にEVに置き換わることはないだろうが、その時間軸がどの程度の長さなのかは読み難い。「ものづくり」という同社最大の強みを生かして変化にどのように対応していくか、長期的視点で同社の取り組みに注目していきたい。

1.会社概要

自動車エンジンの重要機能部品であるピストンリングやバルブシートなどを製造販売。日系自動車メーカー向けシェアはピストンリングで約3割、バルブシートで約4割。日系自動車メーカー全社のみならず、非日系の有力自動車メーカー多数に製品を納入している。

金属材料・表面改質・精密加工等における高度な技術力が強み。メタモールド(金属粉末射出成形品)、医療関連など非自動車エンジン部品分野への事業拡大や新製品開発も強化している。

【1-1 沿革】

1935年8月に「自動車工業確立ニ関スル件」が閣議決定され、豊田自動織機製作所(現トヨタ)、日産などによる国産自動車の量産化がスタートする直前の1931年に鈴木友訓氏が、埼玉県川口町(現川口市)に日本ピストンリング製作所を創業。1934年には日本ピストンリング株式会社として川口工場を開設した。

第2次大戦時下、航空機用クロムめっきリングの量産も開始。1945年の終戦により工場を一時閉鎖したが、1949年の東京証券取引所における株式取引再開とともに、株式を公開した。

経済復興、高度経済成長、日本製自動車の輸出急増に伴い業績は急拡大する。

1970年代からは海外に進出しドイツ、アメリカの自動車メーカーへの納入をはじめ、2000年以降はタイ、インドネシア、アメリカ、中国、インドに生産拠点を設立し、グローバルな生産販売体制を整備した。

2014年度には非自動車エンジン部品事業の拡大を目指し、金属粉末射出成形品事業および歯科インプラント事業を譲り受け、2015年度に自社での操業を開始している。

【1-2 経営理念など】

|

経営理念 |

1. 顧客第一主義の考えに立ってすべての物事を進める。 2. 環境の変化に柔軟に対応し適切な利益を確保して株主をはじめ関連先に報恩する。 3. 社会との調和をはかり、ワールドワイドな総合部品メーカーの地位を確保して人類の進運に寄与する。 4. 常に革新と業績の向上に努めて会社の繁栄を図り社員の生活向上を築き上げる。 |

|

私達の行動指針 |

一人一人の工夫と努力を結集し製・販・技の連携プレー強化によって会社の繁栄と私達の生活向上を築きあげよう。 |

【1-3 市場環境】

◎世界の自動車生産台数

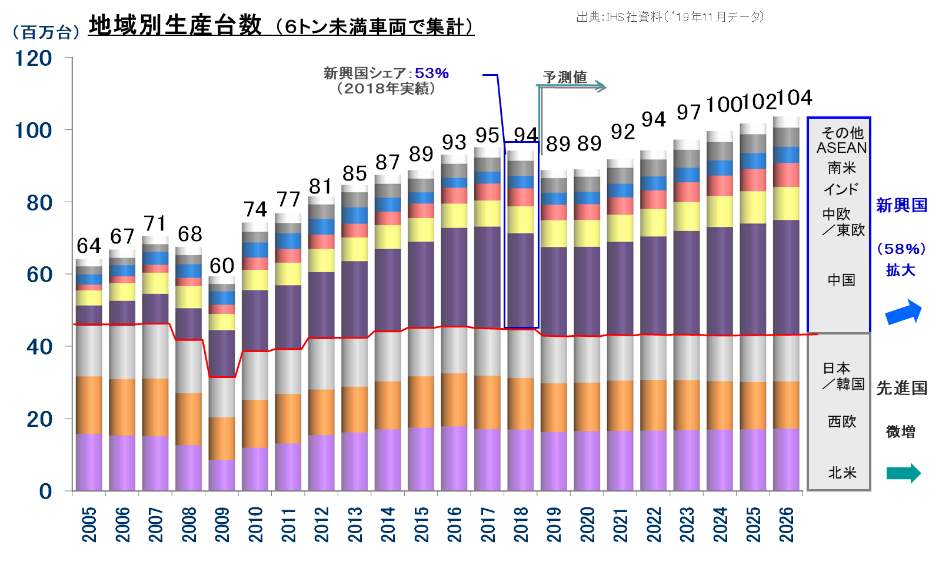

6トン未満車両の世界自動車生産台数は、中国やインド等の新興国市場での低迷の影響により、2018年から2020年にかけて一時的に減少するものの、2021年以降は増加を続け、2026年には1億400万台に達するという。

内訳を見ると、欧米、日本など先進国がほぼ横ばいであるのに対し、中国を中心に、アセアン、南米、インドなどの新興国はゆるやかに増加し、シェアは2018年の53%から2026年には58%まで上昇する。

(同社提供資料)

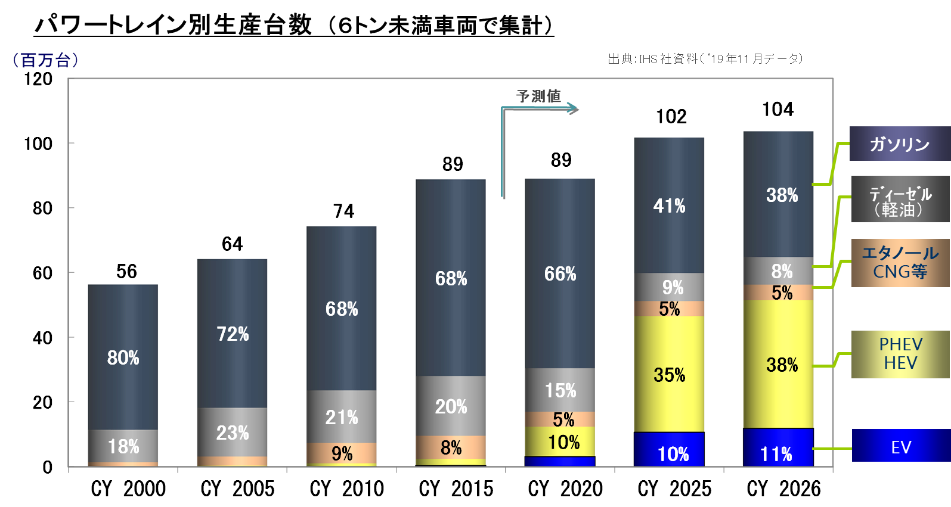

◎パワートレイン(駆動方式)別生産台数

パワートレイン(駆動方式)別の生産台数予想では、環境意識の高まりから、ガソリンエンジンやディーゼルエンジンが減少し、エンジンを搭載しない純粋な電気自動車(EV)は2026年に11%になるものの、新興国を中心にハイブリッド(PHEV、HEV)が大きく増加することから、ピストンリングやバルブシートの需要は今後も堅調に推移するものと見られる。

(同社提供資料)

◎同業他社比較

|

コード |

社名 |

売上高 |

増収率 |

営業利益 |

増益率 |

営業利益率 |

ROE |

時価総額 |

PER |

PBR |

|

6461 |

NPR |

55,500 |

-2.7% |

1,500 |

-56.2% |

2.7% |

6.0 |

12,000 |

16.8 |

0.4 |

|

6462 |

リケン |

83,000 |

-8.2% |

4,700 |

-32.1% |

5.7% |

6.9 |

45,468 |

12.8 |

0.6 |

|

6463 |

TPR |

187,700 |

-2.6% |

15,400 |

-15.9% |

8.2% |

11.0 |

75,052 |

6.8 |

0.7 |

*売上高、営業利益は今年度会社側予想、単位は百万円。ROEは前年度実績。時価総額、PER、PBRは11月29日終値ベース。

単位は百万円、%、倍。

ピストンリングを製造している国内上場企業は同社を含めて3社。ピストンリングのトップシェアは5割近い(6462)リケンだが、企業規模、収益性、時価総額では(6463)TPRが頭一つ抜けている。今期は各社ともに減収減益予想。第2四半期時点でNPRとリケンが通期予想を下方修正している。PBRも1倍を割れており、ROEの向上など投資家の期待リターンを上回るパフォーマンスの実現が望まれる。

【1-4 事業内容】

◎主力製品

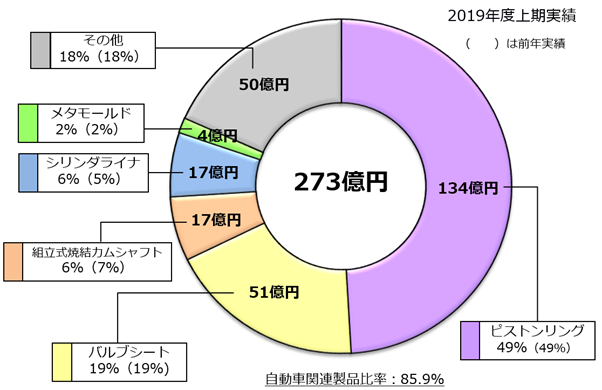

社名ともなっているピストンリングを中心に、バルブシートをはじめ、様々な自動車部品を製造・販売している。2019年度上期の自動車関連製品の売上高構成比率は85.9%である。

また、2014年度に譲り受けた金属粉末射出成形品(メタモールド)と歯科インプラント等の医療関連等、非自動車エンジン部品分野への事業拡大や新製品開発の強化も推し進めている。

|

|

|

|

|

|

(メタモールド) |

(歯科インプラント) |

(同社提供写真)

<製品別売上構成>

(同社提供資料)

|

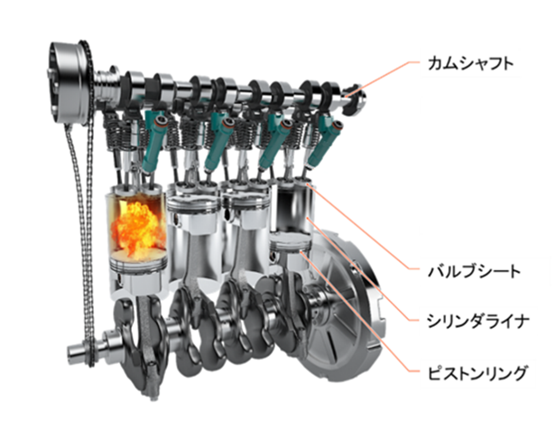

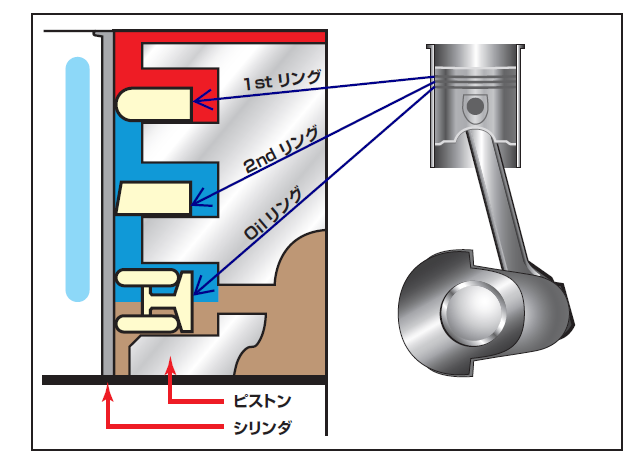

<エンジン内部の仕組み>

(同社提供資料を当社加工) |

|

<ピストンリング> ピストン外周の溝(みぞ)に装着され、ばねのような張りを持ち、閉じると真円になるピストンリングは、エンジン燃焼室の苛酷な条件の中で爆発ガスをシールし、潤滑油をコントロールする。また、熱を逃がし、摩耗や焼き付けを抑える役割を持ち、気筒あたり1stリング、2ndリング、オイルリングの3本を基本に構成される。 ピストンに装着されたピストンリングの張力が高すぎると、スムーズなピストン運動を阻害することによる燃費への悪影響、逆に低すぎると爆発ガスが抜けることによるエネルギーロスやオイルあがりによるオイル消費の増加につながる。 このためピストンリングの張力は最適設計が必要となる。 |

(同社提供資料を当社加工) |

|

また、シリンダ内の高温下で高速運動をすることによる摩耗や焼き付きを防ぐために、シリンダ内壁にはエンジンオイルの油膜が形成されるが、この油膜も厚ければ良いという事ではなく、オイルリングによって適切な厚さを保つ必要がある。 このようにピストンリングには耐摩耗性、強靭性、耐熱性、熱伝導性、オイルの保持性など多くの機能が要求されており、これによってエンジンの性能と耐久性は飛躍的に向上してきた。 近年では、環境問題に対する意識が急速に高まるなか、NOx、HC等の低減を求めた低排出ガス車の認定制度、CO2削減の為の燃費規制などへの対応が急務で、低燃費ニーズに対応した高性能なピストンリングが求められている。 |

(ピストンリング) |

ピストンリングに求められるこれらの課題について、同社では、低フリクション対応のピストンリング構成、更なる薄幅化、新表面処理や高耐久性安価材料の開発、チューニング技術による最適設計などのテクノロジーを開発・提案している。

このように極めて高い技術力を要求されるピストンリングを安定的に製造・供給し、なおかつ常に技術革新を進めることが出来る企業は同社を含めて限られた数社のみとなっている。

|

<バルブシート> シリンダヘッドのバルブ着座部分に圧入される。高温下でバルブに叩かれても摩耗・劣化しない耐久性と、燃焼ガスを確実にシールさせる高い気密性が求められる重要なパーツであり、焼結合金でつくられている。同社では、材料開発力を活かした豊富な材料バリエーションにより、自動車メーカーからのレベルの高い要求に応えたバルブシートを提供している。日系自動車メーカー向けでは約4割とトップシェアを誇り、国内外の自動車メーカー向けに更なる拡販を図っている。 |

(バルブシート) |

|

<カムシャフト> 各気筒のバルブを開閉する役割を担い、軽量、高耐面圧、設計の自由度が高いなど多くの特長を持つ組立式焼結カムシャフトは、国内では同社のみが対応できる独自技術となっている。SUBARUの全内製エンジンに搭載され、高い耐久性が要求されるトラックメーカーにも納入されている。 |

(組立式焼結カムシャフト) |

|

<メタモールド(金属粉末射出成形品)> 近年、金属部品の成形には機械加工、精密鋳造(ロストワックス)、ダイキャスト、プレス焼結など、部品に求められる機能やコスト面から、様々な加工技術や方法が選択され採用されている。これらの加工技術に第五世代の全く新しい加工技術として開発した「メタモールド」は、長年培ってきた冶金技術をもとに、省資源、省エネルギー型でありながら、プラスティック製品、ダイキャスト製品と同様の複雑形状部品の製造を可能にした。材料技術、生産技術の強化により製品群のラインナップを充実させ、自動車エンジン部品のみならず、産業機械部品やOA機器部品等、非自動車エンジン部品にまで事業を拡大しており、特にボールねじ用循環駒で需要が増加している。 |

(メタモールド) |

◎顧客

日系自動車メーカー全社にピストンリング、バルブシートを納入している。

これら製品は、エンジン性能向上のために極めて高い技術水準が要求される自動車部品であり、近年では環境問題の高まりから低燃費や代替燃料対応として、欧米自動車メーカーや中国ローカル自動車メーカー等の非日系自動車メーカーへ拡販が進んでおり、シェアも着実に向上している。

|

主要取引先 (日系) |

納入製品 |

|

主要取引先 (非日系) |

納入製品 |

||

|

ピストンリング |

バルブシート |

|

ピストンリング |

バルブシート |

||

|

トヨタ自動車 |

○ |

○ |

|

Daimler |

○ |

○ |

|

SUBARU |

○ |

○ |

|

BMW |

○ |

○ |

|

いすゞ自動車 |

○ |

○ |

|

Audi/VW |

|

○ |

|

日野自動車 |

○ |

○ |

|

Renault |

○ |

○ |

|

本田技研工業 |

○ |

○ |

|

FCA |

○ |

|

|

日産自動車 |

○ |

○ |

|

GM |

○ |

○ |

|

マツダ |

○ |

○ |

|

Ford |

○ |

|

|

ダイハツ工業 |

○ |

○ |

|

Harley Davidson |

○ |

|

|

クボタ |

○ |

○ |

|

現代自動車 |

|

○ |

|

スズキ |

○ |

○ |

|

Hero MotoCorp |

|

○ |

|

三菱ふそう |

○ |

○ |

|

Ashok Leyland |

|

○ |

|

ヤマハ発動機 |

○ |

○ |

|

広州汽車 |

○ |

○ |

|

|

|

|

|

上海汽車 |

○ |

○ |

|

|

|

|

|

第一汽車 |

|

○ |

|

|

|

|

|

東風汽車 |

○ |

|

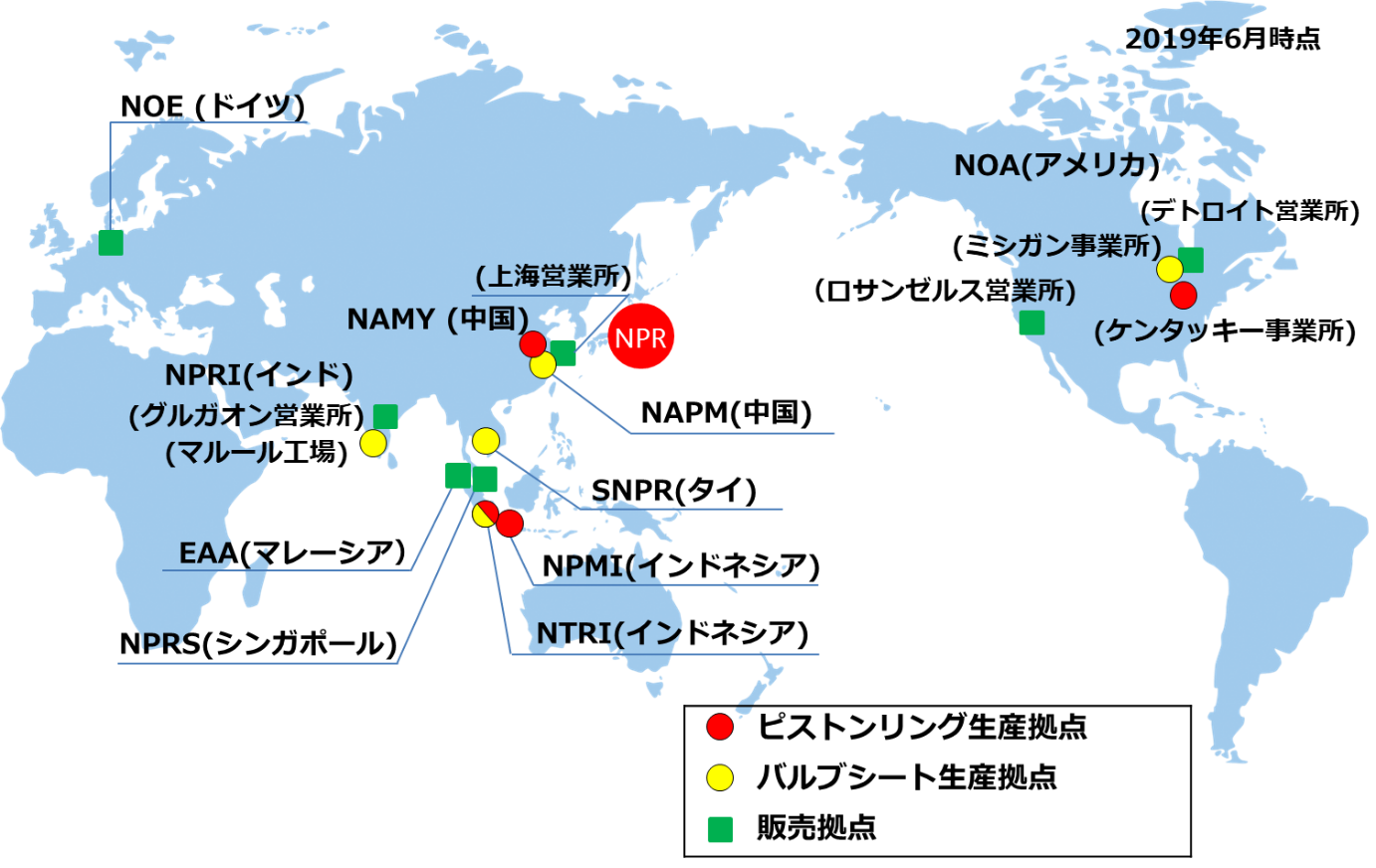

【1-5 生産拠点&販売拠点】

<国内>

4か所の生産拠点と7か所の販売拠点(東京[本社:さいたま市]、名古屋、大阪、広島、福岡、仙台、札幌)を有している。

(生産拠点)

|

工場名 |

主な生産品目 |

|

株式会社日ピス岩手/一関工場 |

自動車用/陸・舶用ピストンリング |

|

株式会社日ピス岩手/千厩工場 |

自動車用/陸・舶用鋳鉄ピストンリング |

|

株式会社日ピス福島製造所 |

バルブシート、シリンダライナ等 |

|

日本ピストンリング 栃木工場 |

組立式焼結カムシャフト、舶用ピストンリング、メタモールド等 |

<海外>

ピストンリング、バルブシートを中心に、アメリカ、中国、アセアン、インドで生産、販売を展開している。また、ドイツ、シンガポール、マレーシアにも販売拠点を有している。

(海外拠点)

|

拠点名 |

所在国 |

議決権割合 |

主な生産品目等 |

|

NPR of America, Inc. (NOA) |

アメリカ |

100% |

(ケンタッキー事業所)ピストンリング (ミシガン事業所)バルブシート (デトロイト、ロサンゼルス営業所)販売拠点 |

|

NPR Auto Parts Manufacturing (Yizheng) Co., Ltd. (NAMY) |

中国 |

100% |

ピストンリング (上海営業所)販売拠点 |

|

NPR ASIMCO Powdered Metals Manufacturing (Yizheng) Co., Ltd. (NAPM) |

中国 |

50% |

バルブシート |

|

PT. NT Piston Ring Indonesia (NTRI) |

インドネシア |

NPRグループで100% |

ピストンリング、バルブシート |

|

PT. NPR Manufacturing Indonesia (NPMI) |

インドネシア |

NPRグループで100% |

鋳鉄ピストンリング |

|

Siam NPR Co., Ltd. (SNPR) |

タイ |

NPRグループで100% |

バルブシート |

|

NPR Auto Parts Manufacturing India Pvt. Ltd. (NPRI) |

インド |

NPRグループで100% |

(マルール工場)バルブシート (グルガオン営業所)販売拠点 |

|

NPR of Europe GmbH (NOE) |

ドイツ |

70% |

販売拠点 |

|

NPR Singapore Pte. Ltd. (NPRS) |

シンガポール |

90% |

販売拠点 |

|

E.A Associates Sdn. Bhd (EAA) |

マレーシア |

NPRグループで81% |

販売拠点 |

(同社提供資料)

【1-6 特徴と強み】

常に高い信頼性を要求される自動車の機能部品メーカーとして80年以上にわたり存在感を示し、国内外多数の有力自動車メーカーに採用されてきた理由は、何にもまして同社の高い技術力である。近年では自動車用内燃機関の「熱効率

50%超」達成・CO2低減・排出ガスクリーン化に貢献すべく主要製品の開発を進めている。

同社の中心技術は大きく以下の3点に分類される。

|

技術 |

内容 |

|

金属材料技術 |

耐摩耗合金鋳鉄、高機能鋼、焼結合金などの各自動車部品に要求される性能を備えた材料を開発する技術。 また、生体親和性や耐腐食性などに優れた医療部材としてチタン・タンタル合金を有す。 |

|

表面技術 (表面改質) |

溶射、めっき、窒化、PVD、DLC等、材料の表面に、耐熱性、耐摩耗性、潤滑性、低摩擦性といった必要な機能を付与し、付加価値を高める技術。 |

|

精密加工技術 |

機械加工・塑性加工等を施すことで精密な寸法や形状を成形する技術。 |

製品開発に当たり、これらの技術とエンジンに対するシミュレーション技術をかけ合わせる能力も同社の大きな強みである。

加えて、同社の高い技術力が不可欠な自動車メーカーは、同社の企業価値を構成する重要な「顧客資産」と言えるだろう。

【1-7 ROE分析】

|

|

2014年度 |

2015年度 |

2016年度 |

2017年度 |

2018年度 |

|

ROE(%) |

7.9 |

5.4 |

8.2 |

7.4 |

6.0 |

|

売上高当期純利益率(%) |

4.21 |

3.07 |

4.63 |

4.09 |

3.31 |

|

総資産回転率(回) |

0.80 |

0.80 |

0.80 |

0.84 |

0.87 |

|

レバレッジ(倍) |

2.34 |

2.20 |

2.21 |

2.14 |

2.09 |

総資産回転率は上昇したものの、売上高当期純利益率が低下し、2018年度のROEは2017年度を1.4%下回った。

2019年度の売上高当期純利益率は1.3%の予想。来期以降の収益性回復に伴うROEの上昇を期待したい。

2.2019年度上期決算概要

(1)連結業績概要

|

|

18年度上期 |

構成比 |

19年度上期 |

構成比 |

前年同期比 |

期初予想比 |

修正予想比 |

|

売上高 |

28,537 |

100.0% |

27,264 |

100.0% |

-4.5% |

-0.9% |

+1.0% |

|

売上総利益 |

6,844 |

24.0% |

5,325 |

19.5% |

-22.2% |

– |

– |

|

販管費 |

4,774 |

16.7% |

4,973 |

18.2% |

+4.2% |

– |

– |

|

営業利益 |

2,070 |

7.3% |

352 |

1.3% |

-83.0% |

-64.8% |

+252.5% |

|

経常利益 |

2,084 |

7.3% |

339 |

1.2% |

-83.7% |

-66.1% |

+239.7% |

|

四半期純利益 |

1,194 |

4.2% |

41 |

0.2% |

-96.5% |

-91.8% |

– |

*単位:百万円。四半期純利益は親会社株主に帰属する四半期純利益(以下同様)。修正予想比は19年8月発表分に対する増減率。

減収減益。期初予想を下回る。

売上高は前年同期比4.5%減の273億円。中国やインドを中心とした新興国経済の減速による需要の減少等の影響を受けた。国内売上高は同6.6%減の109億円。海外売上高は同3.0%減の164億円、海外売上高比率は60%。

世界の自動車生産台数が大きく減少する中、受注環境は比較的堅調であったが、製品構成の変化や急激な受注変動への対応が不十分であったこと等により、営業利益は同83.0%減の3億52百万円となった。

営業減益に加え為替差損等が発生したことから、経常利益は同83.7%減の3億39百万円。当期純利益は同96.5%減の41百万円となった。

2019年8月に業績予想の修正を発表したが、その後の売上の回復、原価低減の進捗により、修正後予想を上回る結果となった。

四半期で見ると、第1四半期(4-6月)は中国・インド等の新興国経済の減速を受けた需要の減少に加え、受注構成の一時的な変動等の要因により売上、利益共に大きく落ち込んだが、第2四半期(7-9月)は正常化し、回復基調にある。

(2)製品別売上高

|

|

18年度上期 |

19年度上期 |

前年同期比 |

|

ピストンリング |

138 |

134 |

-2.8% |

|

バルブシート |

55 |

51 |

-8.5% |

|

組立式焼結カムシャフト |

18 |

17 |

-9.2% |

|

メタモールド |

6 |

4 |

-37.4% |

|

その他 |

67 |

67 |

-0.1% |

|

合計 |

285 |

273 |

-4.5% |

*単位:億円

主に主要製品であるピストンリングとバルブシートが減収となった。また、構成比は低いものの、中国における工作機械の需要低迷等によりメタモールドが減少した。

(3)財務状態とキャッシュ・フロー

◎主要BS

|

|

19年3月末 |

19年9月末 |

|

19年3月末 |

19年9月末 |

|

流動資産 |

28,489 |

26,879 |

流動負債 |

23,001 |

23,548 |

|

現預金 |

4,386 |

3,671 |

仕入債務 |

8,663 |

8,179 |

|

売上債権 |

12,821 |

11,218 |

短期有利子負債 |

8,277 |

9,292 |

|

たな卸資産 |

9,983 |

10,591 |

固定負債 |

10,296 |

9,069 |

|

固定資産 |

37,304 |

37,495 |

長期有利子負債 |

7,395 |

5,983 |

|

有形固定資産 |

29,840 |

29,990 |

負債合計 |

33,298 |

32,618 |

|

無形固定資産 |

815 |

873 |

純資産 |

32,495 |

31,756 |

|

投資その他の資産 |

6,648 |

6,631 |

株主資本 |

30,189 |

29,860 |

|

資産合計 |

65,793 |

64,374 |

利益剰余金 |

14,599 |

14,270 |

|

|

負債純資産合計 |

65,793 |

64,374 |

||

|

|

有利子負債合計 |

15,672 |

15,275 |

||

*単位:百万円。仕入債務には電子記録債務を含む。有利子負債にはリース債務を含む。

流動資産は、売上債権の減少等により前年度末比16億円減少。固定資産はほぼ変わらず、資産合計は同14億円減少の644億円となった。

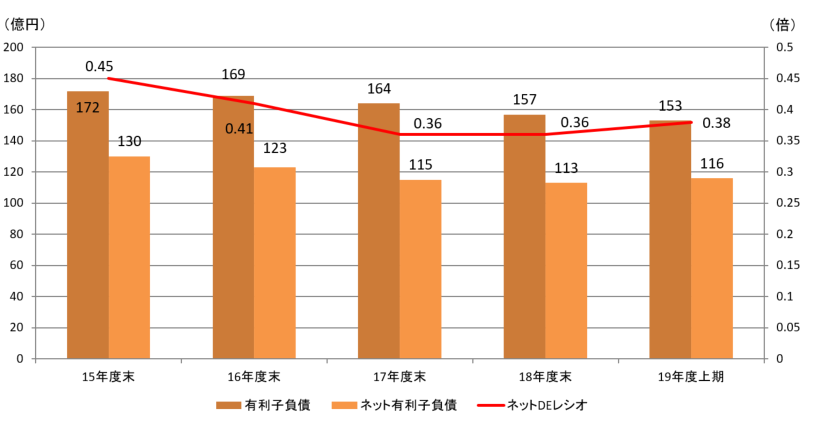

負債は、長期有利子負債の減少等により同7億円減少の326億円となった。なお、有利子負債は同4億円減少の153億円。

自己資本比率は、47.2%と前年度末比微減となった。

有利子負債は前年度末を下回ったものの、ネット有利子負債、ネットDEレシオは前年度末を上回った。

◎キャッシュ・フロー

|

|

18年度上期 |

19年度上期 |

増減 |

|

営業CF |

3,497 |

2,260 |

-1,237 |

|

投資CF |

-1,805 |

-2,165 |

-360 |

|

フリーCF |

1,692 |

95 |

-1,597 |

|

財務CF |

-1,372 |

-748 |

+624 |

|

現金同等物残高 |

5,083 |

3,671 |

-1,412 |

*単位:百万円

営業CFは、税金等調整前当期純利益の減少等により、プラス幅が縮小。投資CFは有形固定資産の取得による支出が増加したことから、マイナス幅が拡大、トータルではフリーCFのプラス幅は縮小した。

財務CFは、短期借入金の増加等によりマイナス幅が縮小。キャッシュポジションは低下した。

(4)トピックス

◎日産自動車株式会社「Global Quality Award」を受賞

第七次中期経営計画の重点施策にも掲げているとおり、「世界最高品質の追求」のため、業務品質と製品品質の向上に加えて品質に対する全従業員の意識改革を図っている。こうしたグローバルでの品質活動への取り組みが評価され、日産自動車㈱より「Global Quality Award(グローバル品質賞)」を受賞した。これは、日産自動車㈱の開発、生産、購買、市場品質改善の4部門から高い評価を受けたことによるものであり、引き続き品質維持向上活動に努めていく。

|

|

|

3.2019年度業績予想

(1)連結業績予想

|

|

18年度 |

対売上比 |

19年度(予) |

対売上比 |

前年度比 |

修正率 |

進捗率 |

|

売上高 |

57,066 |

100.0% |

55,500 |

100.0% |

-2.7% |

-0.9% |

49.1% |

|

営業利益 |

3,420 |

6.0% |

1,500 |

2.7% |

-56.2% |

-42.3% |

23.5% |

|

経常利益 |

3,363 |

5.9% |

1,500 |

2.7% |

-55.4% |

-42.3% |

22.6% |

|

当期純利益 |

1,888 |

3.3% |

700 |

1.3% |

-62.9% |

-56.3% |

5.9% |

*単位: 百万円。予想は会社側発表。当期純利益は親会社株主に帰属する当期純利益。

*修正率は、期初予想に対する19年8月発表の修正予想の増減率。

業績予想を下方修正。減収減益

2019年8月に業績予想を修正した。為替レートをドル105円、ユーロ120円と円高を前提に、売上高は前年度比2.7%減の555億円を予想。国内売上高は同5.0%減の221億円。前期増収だった海外売上高も同1.2%減の334億円と減収を見込む。

営業利益は同56.2%減の15億円を予想。原価低減を推し進め、人件費増や単価変動を吸収するものの、上期の減益をカバーするには至らない。通期業績予想に対する利益の進捗率は2割台と低いものの、第2四半期(7-9月)からの回復基調により通期業績予想の達成を見込んでいる。

経常利益は、同55.4%減の15億円、当期純利益は同62.9%減の7億円を見込む。

配当予想に修正はない。年間合計75円/株を予定。予想配当性向は87%。

4.山本社長へのインタビュー

2019年度上期決算の振り返り、2019年度の見通し、中期経営計画の進捗を伺った。

Q:「2019年度上期決算を社長御自身でどのように評価していますか?また下期の見通し、取り組みについてもお聞かせください」

A:「減収減益ではあったが、受注環境は比較的堅調であった。世界の自動車生産台数が大きく減少する中、一定の受注を獲得できたのは、当社の強みを発揮できたからだと考えている。ただ一方で、急激な増産・減産への対応が十分とはいえず、利益面では満足のいく結果とはならなかった。上期の反省を踏まえ、下期は当社の強みをさらに活かして通期予想を達成する考えだ」

中国・インド等の新興国経済の減速を受けた需要の減少により、特に第1四半期(4-6月)が大きく落ち込み、上期は減収減益となったが、第2四半期からは徐々に回復しつつある。

世界の自動車生産台数が大きく減少する中、一定の受注を獲得できたのは、当社の技術力がお客様に評価いただいている証左であり、当社の強みを発揮できたと考えている。

ただ一方で、既存製品の急激な減産や新規立ち上がり製品の想定以上の増産等に対する対応が十分とはいえず、利益面では満足のいく結果とはならなかった。

国内、海外ともに市場動向の見通しが非常に難しくなっている中で、急激な受注変動に対する効率的な対応に課題があり、引き続き地道な原価低減活動と合わせて、変化に強いモノづくり力の強化にも注力していく。

特に利益面で厳しい上期決算だったが、上期の反省を踏まえ、下期は当社の強みをさらに活かして通期予想を達成する考えだ。

Q:「次に、第七次中期経営計画の進捗についてお聞かせください」

A:「国内外での技術提案型営業はさらに積極的に展開する。革新的モノづくりの追究は着実に進捗している。新製品開発の強化に関しては、引き続き長期的な視点で取り組む。人材育成については、ものづくり学校の卒業生が戦力になってきた。女性社員も参加できる体制作りを進めている」

日系・非日系自動車メーカーとの技術交流を中心とした技術提案型営業を引き続き積極的に展開している。

地球環境保護の観点から、CO2排出量の削減は各自動車メーカーの経営課題になっている。当社の製品は、熱効率向上等による燃費改善により、内燃機関におけるCO2排出量の削減に貢献できる。自動車メーカーは、今後一段と厳しさを増す環境規制のハードルをクリアしなければならず、当社としては技術提案型営業により更に当社の技術力をアピールしていく。

革新的モノづくりの追究については、今年度ピストンリングの革新的生産ラインの第2ラインを一関工場で立ち上げた。海外拠点でも昨年度の北米に続き、来年度は中国での導入を計画している。革新的生産ラインは、多少の製品仕様の変更であれば容易に対応が可能であり、生産能力も高いため、コスト競争力を維持できる。革新的モノづくりの追究は、新規ビジネスの獲得と利益創出の機会であると認識しており、今後も引き続き注力していく。

新製品開発の強化に関しては、医療分野において、現在協業先と事業展開について協議しており、長期的な視点で育成を図る。

メタモールドについては、今上期は工作機械の市況変動により売上高は低調であったが、非自動車エンジン向けのパワステ用部品の新規受注が確定しており、今後は需要の拡大が見込まれている。製品品質は満足いただいており、現在は量産化に向けた課題に取り組んでいる。

人材育成については、「ものづくり学校」が2020年度に開校10年を迎える。これまでの卒業生は100名を超え、国内の各生産拠点に30名程度配属されている。原価低減を含めた生産現場の課題解決に向けた中心的な推進力、戦力となっており、大変心強い。

管理職として活躍し始めている彼らに、生産現場をどんどん引っ張っていってもらいたいと考えている。

また、これまでの生徒は男性のみであったが、今後は女性も参加できる体制を整備し、人材育成の強化を更に推し進める。

Q:「CASE(コネクテッド、自動運転、カーシェアリングとサービス、電動化)という言葉に示されるように、自動車産業は大きな変化の時代を迎えています。そうした中で、御社はどういうポジションで、どのような取り組みを進めていこうとお考えでしょうか?」

A:「現在の自動車業界、自動車部品業界の置かれた状況を的確に把握した上で、常にあるべき姿を追求し、行動に繋げていく。この変化の時代を乗り越えていくには協業やアライアンスも必要であると認識しており、社長のミッションとして、規模の追求のみを優先することなく、いろいろな可能性を想定して、着実な事業拡大を目指していきたい」

当社としては、現在の自動車業界、自動車部品業界の置かれた状況を的確に把握した上で、常にあるべき姿を追求し、行動に繋げていく。

ただ、この変化の時代を乗り越えていくには、協業やアライアンスも必要であると認識しており、社長のミッションとして、規模の追求のみを優先することなく、現在の顧客基盤や当社保有の技術をベースとして、シナジー効果が見込めることを前提に、いろいろな可能性を想定して、着実な事業拡大を目指していきたい。

Q:「では最後に株主や投資家へのメッセージをお願いいたします」

A:「市場動向や顧客ニーズに迅速に対応した販売活動を展開するとともに、革新的モノづくりによる原価低減を強力に推し進め、株主・投資家の皆様のご期待にお応えすべく努力していく当社を是非引き続き応援していただきたい」

上期は減収減益となり、通期業績予想を修正することとなってしまったが、売上、利益とも回復基調にあり、修正予想の達成に向けて、技術提案型営業や原価低減に引き続き取り組んでいく。

配当については期初予想通り年間合計75円/株を予定している。

市場動向や顧客ニーズに迅速に対応した販売活動を展開するとともに、革新的モノづくりによる原価低減を強力に推し進め、株主・投資家の皆様のご期待にお応えすべく努力していく当社を是非引き続き応援していただきたい。

5.今後の注目点

上期時点では通期業績予想に対する利益の進捗率は低いものの、受注環境は堅調であり、会社側は通期業績予想は十分達成可能とみている。今後の自動車販売台数動向については不透明感が拭えないものの、達成及び上積みを期待したい。

社長インタビューでは激変する自動車及び自動車部品業界における同社のポジショニングや取り組みについて伺った。

現在のエンジン搭載車が一気にEVに置き換わることはないだろうが、その時間軸がどの程度の長さなのかは読み難い。「ものづくり」という同社最大の強みを生かして変化にどのように対応していくか、長期的視点で同社の取り組みに注目していきたい。

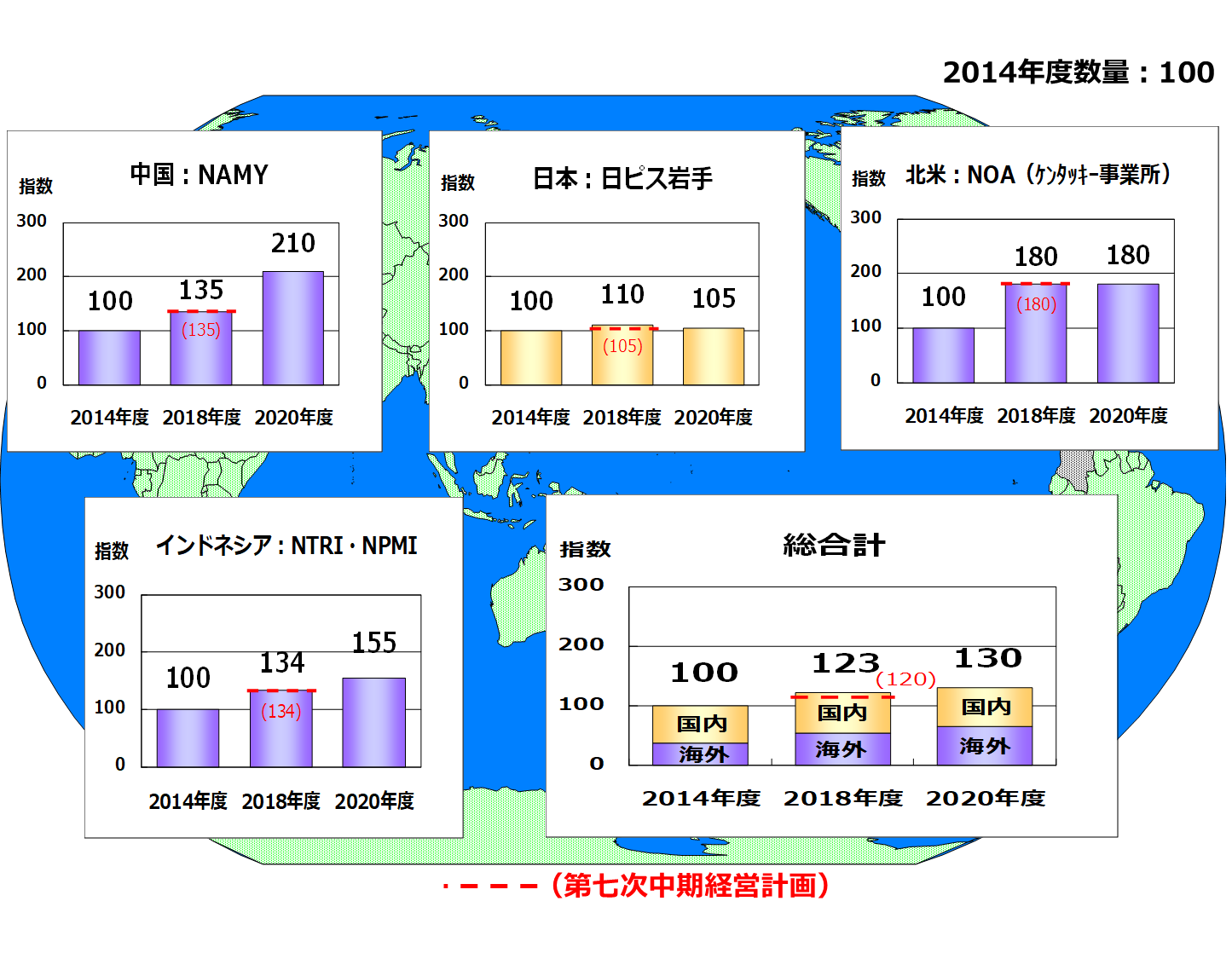

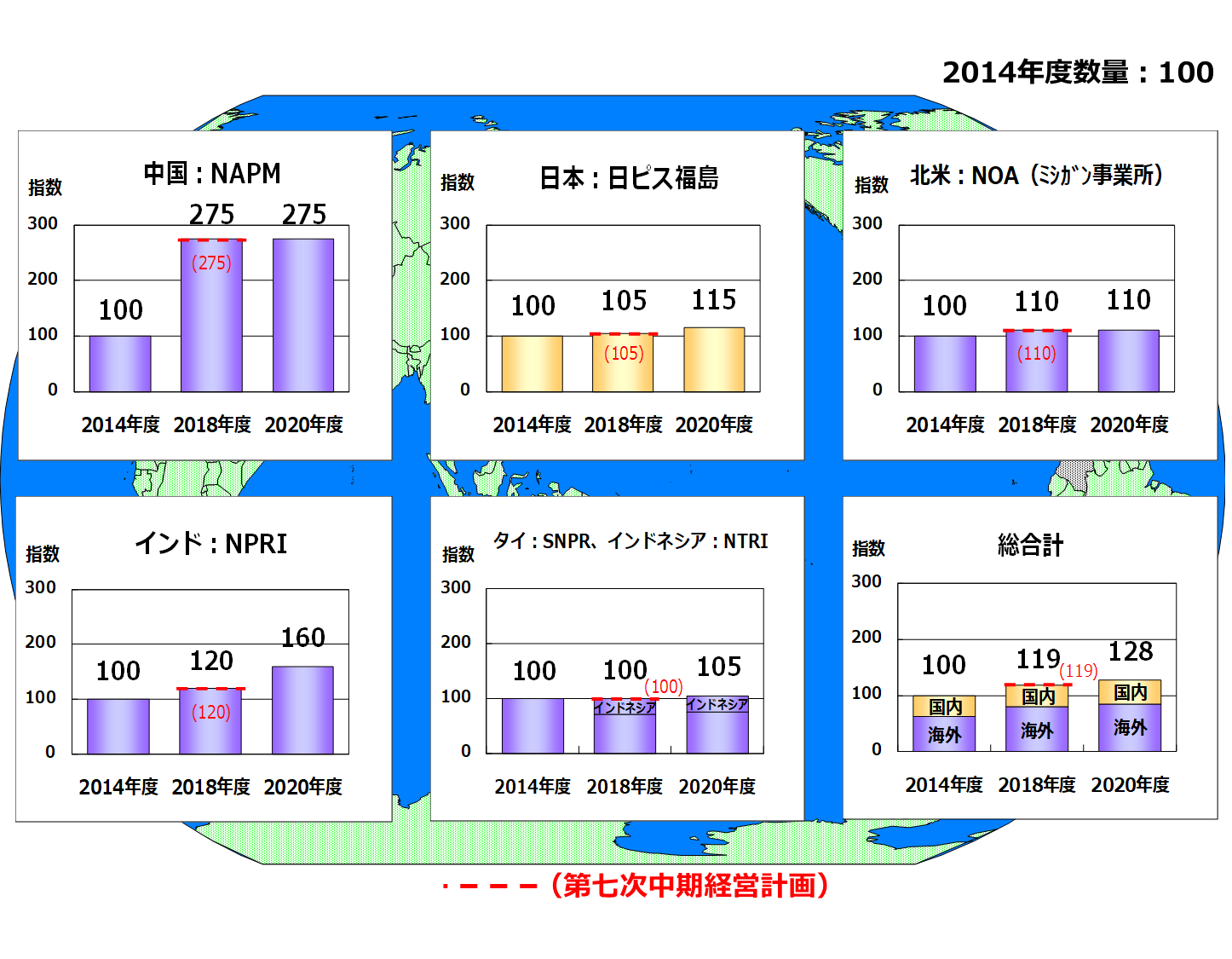

<参考1:第七次中期経営計画の概要>

◎第七次中期経営計画の概要(2018年度~2020年度)

2018年度にスタートした第七次中期経営計画の基本方針、重点施策、数値目標は以下の通り。

|

基本方針 |

「変化に強いモノづくり」による企業価値の向上 ~マーケティング&イノベーションによる100年企業の土台作り~ |

|

重点施策 |

①国内外での技術提案型営業の強化 ②革新的モノづくりの追究 ③新製品開発の強化 ④人材育成強化による「世界最高品質の追求」 ⑤CSR活動の継続的推進 |

|

目標値(2020年度) |

売上高 580億円以上、営業利益率7.5%以上 |

*売上高、営業利益率

(同社提供資料)

中国・インド等の新興国経済の減速により、2020年にかけて世界の自動車生産台数は一時的に減少するものの、同社の受注環境は比較的堅調であり、最終2020年度売上高580億円以上の目標は変更していない。利益面については、革新的モノづくりをはじめとする原価低減活動を推し進めることにより、営業利益率7.5%以上を目標としている。

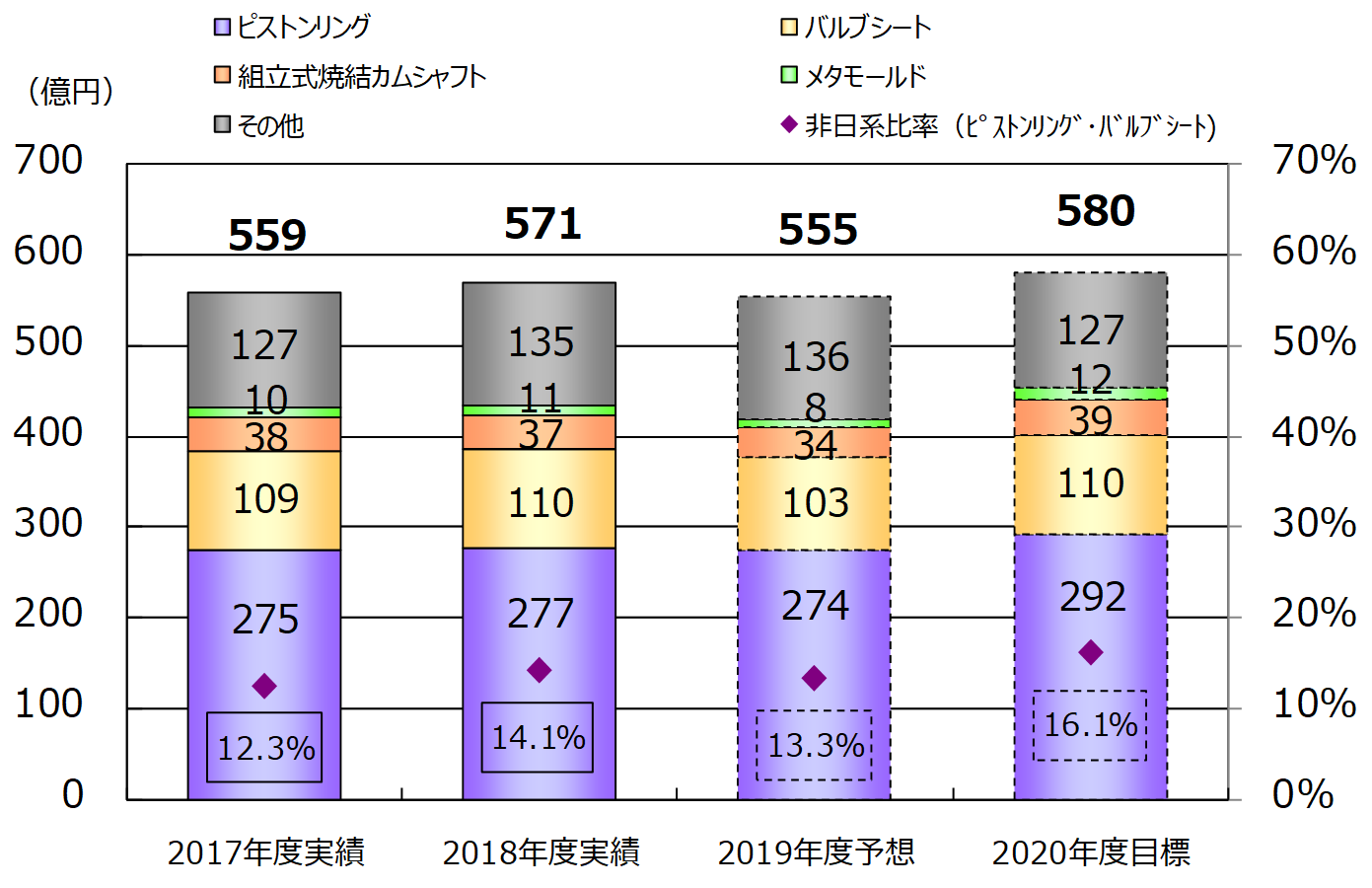

*製品別売上高

(同社提供資料)

2019年度は減収となるが、グローバル展開しているピストンリングとバルブシートは、非日系自動車メーカーへの拡販効果により、2020年度に向け回復を見込む。

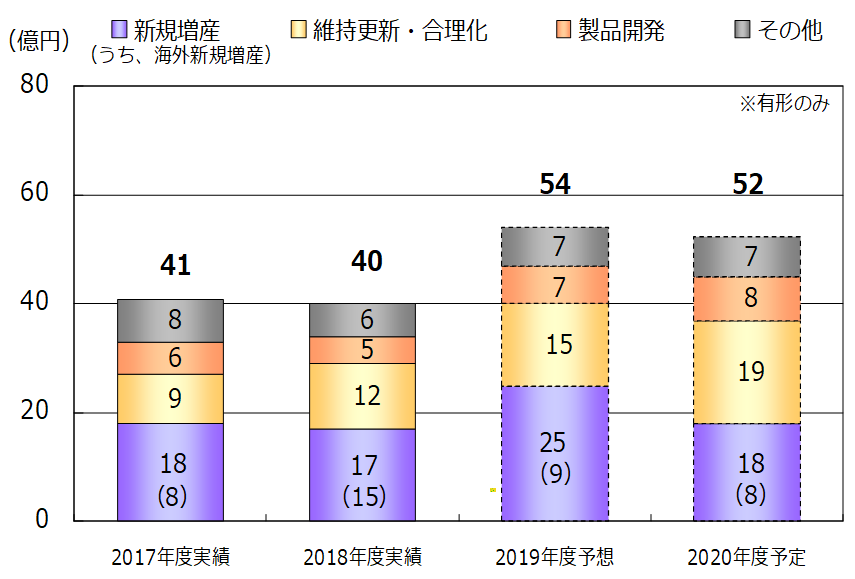

*設備投資

(同社提供資料)

設備投資計画に変更はない。

国内外での革新的生産ラインの展開による新規増産対応や合理化投資等で、収益性の向上を図っていく。

*ピストンリング、バルブシートの生産能力

<ピストンリングの生産能力推移>

(同社提供資料)

<バルブシートの生産能力推移>

(同社提供資料)

ピストンリングは、日本において2020年度までに更に革新的生産ラインの増設を予定しており、当初予想の生産能力を上回る見込みである。引き続き、各拠点の生産能力を検証して生産の全体最適化を図っていく。

<参考2:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成>

|

組織形態 |

監査役設置会社 |

|

取締役 |

8名、うち社外2名 |

|

監査役 |

5名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2019年6月28日

<実施しない主な原則とその理由>

|

原則 |

実施しない理由 |

|

【原則1-2-4 議決権行使プラットフォーム利用、招集通知の英訳】 |

議決権の電子行使については、外国法人等株主比率の動向を注視しながら、外国人株主が議決権行使しやすい環境づくりを引き続き検討していく。 |

|

【原則3-1-2 英語での情報開示・提供】 |

外国法人等株主比率の動向を見極めながら英語での情報開示・提供について、検討していく。 |

同社は、外国人投資家にビジネスモデルなどをより良く理解してもらう必要があると考えており、引き続き積極的に英語での開示を進めていく考えだ。

<開示している主な原則>

|

原則 |

開示内容 |

|

【原則1-4 いわゆる政策保有株式】 |

1.政策保有に関する方針 今後も持続的に成長を続けていくために様々な企業との協力関係が必要不可欠と考えている。このため、中長期的な視点から業務の円滑な推進を図るために、取引関係及び事業上の協力関係等を考慮し、当社の企業価値向上に資すると判断した場合に、いわゆる政策保有株式を保有している。また、毎年定期的に取締役会において、上記方針に基づく事業上の必要性の確認を行うとともに、保有に伴う便益やリスク、当該株式の市場評価等を勘案し、保有の妥当性を検証しており、この検証の結果、保有の妥当性が認められないと考える銘柄については、縮減等を検討することとしている。 2.議決権行使に関する方針 議決権の行使は、それぞれの発行会社の経営方針・戦略を尊重したうえで、中長期的な企業価値の観点から適切に判断している。 |

|

【原則5-1 株主との建設的な対話に関する方針】 |

経営企画部をIR担当部署とし、ステークホルダー(利害関係者)に対しては、会社説明会を開催するとともにスモールミーティングを実施する等、建設的な対話を促進するための体制を整備している。また、「経営の透明性を高めること」、「ステークホルダーへの説明責任を果たすこと」及び「経営の迅速化を図ること」を、コーポレート・ガバナンスに関する基本的な考え方とし、コーポレート・ガバナンスに関する報告書にて開示している。 |