株式会社伊藤園(2593) 営業利益は期初予想を上回る着地

|

株式会社 伊藤園 (普通株2593、優先株25935) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

食料品(製造業) |

|

代表取締役社長 |

本庄 大介 |

|

所在地 |

東京都渋谷区本町3-47-10 |

|

決算月 |

4月 |

|

HP |

株式情報

<普通株式>

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

5,740円 |

88,181,412株 |

506,161百万円 |

9.9% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

40.00円 |

0.7% |

114.21円 |

50.3倍 |

1,229.28円 |

4.7倍 |

* 株価は12/16終値。発行済株式数、DPS、EPSは20年4月期第2四半期決算短信より。ROE、BPSは前期実績。

<優先株式>

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,420円 |

33,056,421株 |

79,996百万円 |

9.9% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

50.00円 |

2.1% |

124.16円 |

19.5倍 |

1,234.28円 |

2.0倍 |

* 株価は12/16終値。。発行済株式数、DPS、EPSは20年4月期第2四半期決算短信より。ROE、BPSは前期実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年4月(実) |

465,579 |

17,243 |

15,074 |

8,615 |

67.37 |

40.00 |

|

2017年4月(実) |

475,866 |

21,774 |

21,524 |

13,693 |

108.77 |

40.00 |

|

2018年4月(実) |

494,793 |

22,043 |

21,441 |

12,553 |

99.79 |

40.00 |

|

2019年4月(実) |

504,153 |

22,819 |

23,211 |

14,462 |

116.02 |

40.00 |

|

2020年4月(予) |

498,000 |

23,000 |

22,800 |

14,200 |

114.21 |

40.00 |

* 予想は会社予想。単位は百万円、円。

(株)伊藤園の2020年4月期第2四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年4月期第2四半期決算概要

3.2020年4月期業績予想

4.ブランド戦略

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20/4期上期は前年同期比3.6%の減収ながら、同6.8%の営業増益となり、営業利益は期初予想を5.3%上回る着地。7月の長雨・低温、9月・10月の台風等、天候不順による飲料市場の低迷で売上が減少したものの、前下期以降、収益性重視の販売に取り組んできた成果で、売上総利益率が改善する一方、販売手数料や運送費が減少。天候要因で広告宣伝効果が乏しい事を踏まえて広告宣伝費も抑制したため、営業利益率が5.3%と0.5ポイント改善した。

- 通期予想は前期比1.2%の減収、同0.8%の営業増益。売上予想を引き下げたものの、利益予想は据え置いた。売上面では、下期は期初の想定に沿った推移を見込むものの、上期の減収をカバーできない。利益面では、売上の下振れに加え、主力製品のリニューアルに伴い広告宣伝費を積み増す考えだが、収益性の改善で吸収する。

- この上期は前期下期から取り組んできた収益性改善策が成果をあげ、厳しい事業環境の中で増益を達成した。今後は収益管理の手綱を引き締めつつ、売上の拡大に向け、「お~いお茶」、「健康ミネラルむぎ茶」、「タリーズコーヒー」ブランドのボトル缶ブラックコーヒーを中心にした販売強化と、再活性化してきた「TEAs' TEA」や無糖の青汁飲料を育成していく。海外では、10月から全米のウォルマートで「お~いお茶」及び「ジャスミン茶」の販売が始まった。

1.会社概要

緑茶飲料、コーヒー飲料、野菜飲料等の飲料(ドリンク)や茶葉(リーフ)の製造・販売を中心に、子会社を通してタリーズコーヒー等の飲食店経営及びフランチャイズ(FC)展開やサプリメントの製造・販売等も手掛ける。国内では、「お~いお茶」等の緑茶飲料市場で34%(2018年12月時点)のトップ・シェアを有する。この他にも、ノンカフェイン茶系飲料No.1の「健康ミネラルむぎ茶」、野菜100%飲料No.1の「1日分の野菜」、及びタリーズコーヒージャパン(株)との連携によるボトル缶ブラックコーヒーNo.1の「TULLY'S COFFEE」といった人気ブランドを有し、いずれも年間販売数量が1,000万ケースを超える(「お~いお茶」は約9,000万ケース)。

タリーズコーヒージャパン(株)やチチヤス(株)等の連結子会社31社、持分法適用関連会社3社等とグループを形成。「世界のティーカンパニー」を目指し、ニューヨークを中心に米国、オーストラリア、中国、東南アジア地域で、「お~いお茶」ブランドの確立と新しい緑茶市場の開拓に取り組んでいる。

【経営理念「お客様第一主義」】

|

|

“すべてのお客様を大切にすることが経営の基本である”とする「お客様第一主義」を経営理念として掲げている。

お客様とは、同社とかかわる、消費者、株主、販売先、仕入先、金融機関、更には地域社会等のステークホルダー。ステークホルダー全てをお客様と位置付け、それぞれの意見や要望に真摯に向き合い、常にお客様の立場に立った対応を図る事を経営の根幹としている。 |

1-1 創業以来変わらない五つの製品開発コンセプト

|

|

製品開発のコンセプトは、「自然」、「健康」、「安全」へのこだわりと、マーケティング施策の徹底、そしておいしさの追求。主力製品の「お~いお茶」では、前身の「缶入り煎茶」(1985年発売)から、原料と製法にこだわり、無香料・無調味の自然のままのおいしさを引き出している。

自然:自然の素材を活かした製品 健康:健康的な生活をサポートする製品 安全:安全で安心して楽しめる製品 良いデザイン:美味しさをストレートに伝えるデザイン おいしい:幸せを感じるおいしさ

|

1-2 事業概要

事業は、リーフ(茶葉)やドリンク(飲料)の製造販売を行うリーフ・ドリンク関連事業、タリーズコーヒージャパン(株)によるスペシャルティコーヒーの飲食店経営とFC展開の飲食関連事業、及びMason Distributors,Inc.(米国フロリダ州)が手掛けるサプリメントの製造・販売等のその他の事業に分かれる。

19/4期は同社の単独売上高がリーフ・ドリンク関連事業売上高の85.2%(連結売上高の78.2%)を占めた。単独売上高の構成比は、茶葉9.4%、飲料89.7%、その他0.9%。

|

|

売上高 |

構成比 |

前期比 |

営業利益 |

利益率 |

前期比 |

|

リーフ・ドリンク関連事業 |

462,841 |

91.8% |

+1.6% |

19,806 |

4.3% |

+3.4% |

|

飲食関連事業 |

34,555 |

6.9% |

+6.1% |

3,504 |

10.1% |

+7.8% |

|

その他 |

6,756 |

1.3% |

+2.1% |

771 |

11.4% |

-17.9% |

|

調整額 |

- |

– |

– |

-1,263 |

– |

– |

|

合計(連結売上高・営業利益):A |

504,153 |

100.0% |

+1.9% |

22,819 |

4.5% |

+3.5% |

|

伊藤園単独:B(構成比はB/A) |

394,495 |

78.2% |

+2.9% |

15,851 |

4.0% |

+3.0% |

単位:百万円

同社を代表する年間販売数量1,000万ケース超のブランド

|

|

|||

|

茶系飲料No.1 |

ノンカフェイン茶系飲料No.1 |

野菜100%飲料No.1 |

ボトル缶ブラックコーヒーNo.1 |

1-3 成長戦略:世界で飲まれる無糖の飲み物の飲料化

国内飲料市場における無糖飲料製品の構成比は平成の30年間で8%から49%に上昇した。また、同社が実施した2019年アンケート調査によると、健康のために日頃意識的に行っている事として、「飲料から糖分等を摂らないようにする」と答えた人が全体の47%に達したと言う。

同社は、国内無糖茶飲料販売シェアNo.1の実績を誇り、世界で飲まれる無糖の飲み物の飲料化に取り組んでいる。12月2日には、“人生100年時代に抹茶”をコンセプトとする「毎日一杯のおいしい抹茶」を発売した。「毎日一杯のおいしい抹茶」は、砂糖を使用せず抹茶本来の濃厚な味わいが特徴。220mlボトル缶を採用する事で、希少価値の高い抹茶の味わいを、どこでも手軽に楽しむ事ができる。

(同社資料より)

1-4 「お茶の価値」を広める取り組み

同社は、お茶を通じて社会課題の解決に貢献し、“豊かに生きる”社会の実現を目指しており、この一環として、11月28日に、“お茶で人生100年時代を豊かに生きる知恵~お茶と茶カテキンの力~”をテーマに第2回「伊藤園健康フォーラム」を渋谷ヒカリエ(東京都渋谷区)にて開催した。「お茶で人生100年時代を豊かに生きる知恵」について、専門家と共に考え、伊藤園の研究開発の成果に触れる機会を提供した。

また、お茶の魅力が伝わる直営店舗の展開に力を入れている他、“日本”の抹茶に関する健康価値の研究にも取り組んでいる。直営店展開では、2019年10月31日に、日本の「和」を伝え、お茶を身近に感じる店舗「茶寮伊藤園横浜」を横浜ハンマーヘッド1階(神奈川県横浜市)にオープンし、11月1日には、同社初の飲食・イベントスペース・物販一体型店舗「ocha room ashita ITO EN」を渋谷スクランブルスクエア10階にオープンした。

(同社資料より)

“日本”の抹茶に関する健康価値の研究では、抹茶による認知機能改善に関して、2018年10月に認知機能の改善効果を確認し、2019年8月には国立研究開発法人理化学研究所との共同研究として、認知機能改善効果の脳内メカニズム検証研究を開始した。また、抹茶による認知症予防に関して、(株)島津製作所及び筑波大学発のバイオベンチャーで認知症等の検査サービスを行う(株)MCBIとの共同研究として、2018年11月に認知症予防効果の実証実験を開始した。

1-5 CSRの取組み・ESGへの対応

ガバナンスの強化と共に社会や環境への貢献にも取り組んでいる。

地域密着型ルートセールスが可能にする価値提案

災害発生時に停電となった際に、手回しによる自家発電で電気をつくり、商品を無料で取り出せる機能を持つ、災害対応自動販売機を全都道府県に設置している他、健康価値を訴求したウェルネス自動販売機の設置提案を行っている。ウェルネス自動販売機は、PETボトルの茶系飲料、ボトル缶の無糖コーヒー、紙パックの青汁やリンゴ酢・黒酢活性といった3種類の容器の商品を1台で扱う事ができ、健康価値を訴求できる。福利厚生の一環としてオフィスでの設置希望が増えていると言う。

尚、同社は、自動販売機だけでなく、大規模災害時に支援物資として優先的に飲料を提供する旨の協定を、多くの自治体等と結んでいる。

(同社資料より)

「お茶で日本を美しく。」

日本各地の環境保全・整備活動を支援する取り組みである「お茶で日本を美しく。」キャンペーンを2010年から実施している。このキャンペーンでは、各自治体への寄付金贈呈の他、環境活動として伊藤園社員が実際に環境保全・整備活動に参加し、各活動の認知・理解促進を図っている。

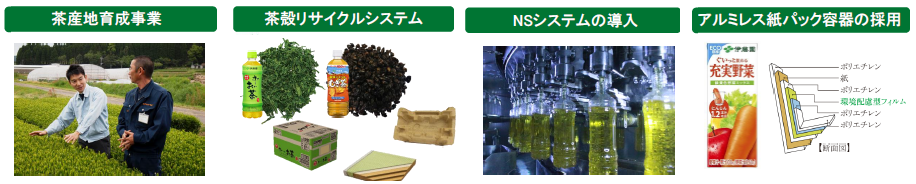

サステナブル経営の推進

サステナブル経営の一環として、安定的・持続的な農業経営の推進と耕作放棄地の解消など地域活性化を目的とした茶産地育成事業に取り組んでいる他、ボトルの殺菌処理に殺菌剤を使用しない独自の無菌充填方式を導入している。

環境面では、茶殻を含水のまま常温保存し輸送・工業製品に配合する技術を活かした茶殻リサイクルシステム、牛乳パック同様にリサイクル可能な環境にやさしいECO容器「アルミレス紙パック容器」の採用等で貢献を目指している。

また、社会貢献の一環として、国内最大規模の創作公募コンテスト「伊藤園お~いお茶新俳句大賞」を1989年から続けている他、自然災害による被災地での復興支援の取組みとして、ティーテイスター活動を行っている。「伊藤園お~いお茶新俳句大賞」は政府が推進する「beyond2020プログラム」の認証も受け、2020年には31周年を迎える。ティーテイスター活動では、お茶を通じた「コミュニケーションの場」を創造し、被災地の方に提供している。

(同社資料より)

2.2020年4月期第2四半期決算概要

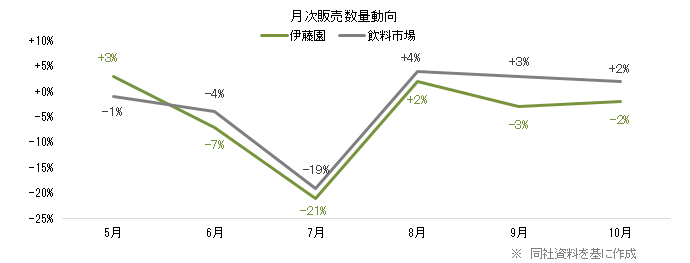

2-1 月次販売数量の推移

6月に大型ペットボトル製品の値上げを順次実施すると共に、商品全般で特売を抑制し収益性重視の販売に徹した。一方で、天候の影響を大きく受け、7月は長雨・低温で販売数量が大きく減少し、8月は前年の物流網混乱による販売数量減の反動で前年同月の実績を上回ったものの、9月・10月は台風など全国的に降水量が増加し飲料市場が低迷した影響を受けた。

商品別では、天候不順で大型ペットボトル製品が苦戦し、野菜・果実飲料やペットボトル入りコーヒー等の落ち込みも大きかったが、主力のパーソナルサイズ(525・600ミリリットル)の「お~いお茶 緑茶」等が堅調に推移した他、紅茶飲料が再活性化してきた。

2-2 上期連結業績

|

|

19/4期上期 |

構成比 |

20/4期上期 |

構成比 |

前年同期比 |

期初予想 |

予想比 |

|

売上高 |

275,468 |

100.0% |

265,471 |

100.0% |

-3.6% |

276,500 |

-4.0% |

|

売上総利益 |

129,511 |

47.0% |

126,923 |

47.8% |

-2.0% |

– |

– |

|

販管費 |

116,299 |

42.2% |

112,815 |

42.5% |

-3.0% |

– |

– |

|

営業利益 |

13,212 |

4.8% |

14,107 |

5.3% |

+6.8% |

13,400 |

+5.3% |

|

経常利益 |

13,819 |

5.0% |

13,872 |

5.2% |

+0.4% |

14,000 |

-0.9% |

|

親会社株主帰属利益 |

8,698 |

3.2% |

8,925 |

3.4% |

+2.6% |

9,000 |

-0.8% |

* 単位:百万円

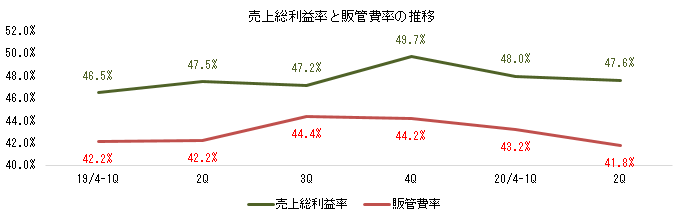

天候要因で売上が下振れしたものの、収益性重視の販売で営業利益は期初予想を上回る着地

売上高は前年同期比3.6%減の2,654.7億円。新規出店効果でタリーズコーヒーが同3.7%増加したものの、伊藤園(単独)が同4.1%減少した他、北米事業も前期からの商流変化の影響が続き同9.0%(ドルベースでは同6.4%)減少。中国が中心のその他海外も対円での元安の影響で同5.8%減少した(元ベースでは増収)。

営業利益は同6.8%増の141.0億円。前下期以降、顧客管理を強化すると共に卸価格改定の交渉を進めてきた成果に加え、6月の大型ペットボトル製品の値上げもあり、売上総利益率が0.8ポイント改善した。一方、販管費は、収益性重視の販売に徹した事で販売手数料や運送費が減少する中、売り難い天候を踏まえて広告宣伝活動を抑制した事や新製品投入に伴い積極投下した前年同期の反動で広告宣伝費も減少したため、同3.0%減少。営業利益率が5.3%と0.5ポイント改善した。

為替差損3.3億円(前年同期は為替差益4.8億円を計上)を計上したため、経常利益が前期並みにとどまったものの、たな卸資産廃棄損がなくなった事等による特別損益の改善で最終利益は89.2億円と同2.6%増加した。

販管費の内訳

|

|

19/4期上期 |

対売上比 |

20/4期上期 |

対売上比 |

前年同期比 |

|

販売手数料 |

47,633 |

17.3% |

44,488 |

16.8% |

-6.6% |

|

広告宣伝費 |

7,255 |

2.6% |

6,408 |

2.4% |

-11.7% |

|

運送費 |

8,246 |

3.0% |

8,082 |

3.0% |

-2.0% |

|

減価償却費 |

5,595 |

2.0% |

5,665 |

2.1% |

+1.3% |

|

その他 |

47,570 |

17.3% |

48,172 |

18.1% |

+1.3% |

|

合計 |

116,299 |

42.2% |

112,815 |

42.5% |

-3.0% |

* 単位:百万円

会社別売上高・利益

|

|

19/4期上期 |

構成比・利益率 |

20/4期上期 |

構成比・利益率 |

前年同期比 |

|

伊藤園(単独) |

217,725 |

73.9% |

208,881 |

73.8% |

-4.1% |

|

タリーズコーヒー |

16,981 |

5.8% |

17,609 |

6.2% |

+3.7% |

|

チチヤス |

7,479 |

2.5% |

7,366 |

2.6% |

-1.5% |

|

その他国内 |

31,808 |

10.8% |

30,587 |

10.8% |

-3.8% |

|

米国事業 |

17,373 |

5.9% |

15,806 |

5.6% |

-9.0% |

|

その他海外 |

3,217 |

1.1% |

3,030 |

1.1% |

-5.8% |

|

連結消去 |

-19,115 |

– |

-17,538 |

– |

– |

|

連結売上高 |

275,468 |

– |

265,471 |

– |

-3.6% |

|

伊藤園(単独) |

9,185 |

4.2% |

10,983 |

5.3% |

+19.6% |

|

タリーズコーヒー |

1,875 |

11.0% |

1,759 |

10.0% |

-6.2% |

|

チチヤス |

200 |

2.7% |

260 |

3.5% |

+30.0% |

|

その他国内 |

1,377 |

4.3% |

889 |

2.9% |

-35.4% |

|

米国事業 |

819 |

4.7% |

388 |

2.5% |

-52.6% |

|

その他海外 |

573 |

17.8% |

573 |

18.9% |

+0.0% |

|

連結消去 |

-817 |

– |

-745 |

– |

– |

|

連結営業利益(営業利益率) |

13,212 |

4.8% |

14,107 |

5.3% |

+6.8% |

|

為替レート(米ドル期中平均) |

111.16円 |

|

108.01円 |

|

|

*単位:百万円

タリーズコーヒーは、人材の募集費・採用費の増加で増収減益となったものの、好立地への出店が続いており、通期では増益が見込まれる。チチヤスは、天候要因で売上が伸び悩んだが、4月にヨーグルトを値上げした効果で収益性が改善した。米国事業は、売上高146,344千ドル(前年同期比6.4%減)、営業利益3,598千ドル(同51.2%減)。得意先がM&Aされた事で商流を失ったコーヒー豆の製造・販売を行うDistant Lands Trading Company,Inc.(以下、DLT)の苦戦が響いている。

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

|

|

19年4月末 |

19年10月末 |

|

19年4月末 |

19年10月末 |

|

現預金 |

63,738 |

63,494 |

仕入債務 |

30,181 |

27,569 |

|

売上債権 |

56,581 |

57,768 |

未払費用 |

24,839 |

26,019 |

|

たな卸資産 |

43,588 |

45,354 |

有利子負債 |

56,542 |

55,842 |

|

流動資産 |

177,449 |

178,974 |

リース債務 |

12,501 |

10,911 |

|

有形固定資産 |

84,186 |

83,647 |

退職給付に係る負債 |

10,313 |

10,504 |

|

無形固定資産 |

18,956 |

17,374 |

負債 |

153,058 |

148,685 |

|

投資その他 |

23,389 |

23,088 |

純資産 |

150,923 |

154,399 |

|

固定資産 |

126,532 |

124,110 |

負債・純資産合計 |

303,981 |

303,085 |

* 単位:百万円

財政状態に大きな変化はなく、上期末の総資産は前期末との比較で8.9億円減の3,030.8億円。自己資本比率50.5%(前期末49.2%)。

キャッシュ・フロー(CF)

|

|

19/4期上期 |

20/4期上期 |

前年同期比 |

|

|

営業キャッシュ・フロー(A) |

12,138 |

13,595 |

+1,457 |

+12.0% |

|

投資キャッシュ・フロー(B) |

-5,049 |

-4,652 |

+397 |

– |

|

フリー・キャッシュ・フロー(A+B) |

7,089 |

8,943 |

+1,854 |

+26.2% |

|

財務キャッシュ・フロー |

-8,209 |

-8,059 |

+150 |

– |

|

現金及び現金同等物期末残高 |

60,435 |

62,435 |

+2,000 |

+3.3% |

* 単位:百万円

税引前利益(133.1億円→136.8億円)及び減価償却費(66.4億円→66.6億円)はほぼ前年同期と同水準だったが、収益性重視の販売に達した事で運転資金が減少し、営業CFは135.9億円と同12.0%増加した。投資CFは有形・無形固定資産の取得によるもので、財務CFは自己株式の取得、ファイナンス・リース債務の返済、及び配当金の支払による。現金及び現金同等物期末残高は624.3億円と前年同期末との比較で3.3%増加した。

3.2020年4月期業績予想

3-1 通期連結業績

|

|

19/4期実績 |

構成比 |

20/4期予想 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

売上高 |

504,153 |

100.0% |

498,000 |

100.0% |

-1.2% |

510,000 |

-2.4% |

|

売上総利益 |

240,375 |

47.7% |

241,000 |

48.4% |

+0.3% |

243,649 |

-1.1% |

|

販管費 |

217,555 |

43.2% |

218,000 |

43.8% |

+0.2% |

220,648 |

-1.2% |

|

営業利益 |

22,819 |

4.5% |

23,000 |

4.6% |

+0.8% |

23,000 |

+0.0% |

|

経常利益 |

23,211 |

4.6% |

22,800 |

4.6% |

-1.8% |

22,800 |

+0.0% |

|

親会社株主帰属利益 |

14,462 |

2.9% |

14,200 |

2.9% |

-1.8% |

14,200 |

+0.0% |

* 単位:百万円

前期比1.2%の減収、同0.8%の営業増益

売上予想を引き下げたものの、利益予想は据え置いた。売上面では、下期は期初の想定に沿った推移を見込むものの、通期では7月の大きな落ち込みが響く。利益面では、売上の下振れに加え、第4四半期(2-4月)に予定している主力製品のリニューアルに伴い広告宣伝費を積み増す考えだが、収益管理の徹底による売上総利益率の改善や販売手数料の効率化等で吸収する。このため、営業利益以下の各利益予想を据え置いた。

販管費の内訳

|

|

19/4期実績 |

対売上比 |

20/4期予想 |

対売上比 |

前期比 |

期初予想 |

予想比 |

|

販売手数料 |

84,760 |

16.8% |

83,774 |

16.8% |

-1.2% |

85,540 |

-2.1% |

|

広告宣伝費 |

11,544 |

2.3% |

12,001 |

2.4% |

+4.0% |

12,774 |

-6.1% |

|

運送費 |

15,210 |

3.0% |

15,274 |

3.1% |

+0.4% |

15,490 |

-1.4% |

|

減価償却費 |

11,296 |

2.2% |

11,029 |

2.2% |

-2.4% |

11,096 |

-0.6% |

|

その他 |

94,745 |

18.8% |

95,922 |

19.3% |

+1.2% |

95,748 |

+0.2% |

|

合計 |

217,555 |

43.2% |

218,000 |

43.8% |

+0.2% |

220,648 |

-1.2% |

* 単位:百万円

会社別売上高・利益

|

|

19/4期実績 |

構成比・利益率 |

20/4期予想 |

構成比・利益率 |

前期比 |

期初予想 |

予想比 |

|

伊藤園(単独) |

394,495 |

73.0% |

389,600 |

73.0% |

-1.2% |

400,500 |

-2.7% |

|

タリーズコーヒー |

34,568 |

6.4% |

36,300 |

6.8% |

+5.0% |

36,300 |

+0.0% |

|

チチヤス |

14,409 |

2.7% |

14,216 |

2.7% |

-1.3% |

14,580 |

-2.5% |

|

その他国内 |

58,788 |

10.9% |

57,007 |

10.7% |

-3.0% |

59,169 |

-3.7% |

|

米国事業 |

32,385 |

6.0% |

30,997 |

5.8% |

-4.3% |

33,350 |

-7.1% |

|

その他海外 |

5,783 |

1.1% |

5,560 |

1.0% |

-3.9% |

5,902 |

-5.8% |

|

連結消去 |

-36,276 |

– |

-35,680 |

– |

– |

-39,801 |

– |

|

連結売上高 |

504,153 |

– |

498,000 |

– |

-1.2% |

510,000 |

-2.4% |

|

伊藤園(単独) |

15,851 |

4.0% |

17,000 |

4.4% |

+7.2% |

16,200 |

+4.9% |

|

タリーズコーヒー |

3,504 |

10.1% |

3,520 |

9.7% |

+0.5% |

3,510 |

+0.3% |

|

チチヤス |

269 |

1.9% |

410 |

2.9% |

+52.4% |

350 |

+17.1% |

|

その他国内 |

2,029 |

3.5% |

1,386 |

2.4% |

-31.7% |

1,583 |

-12.4% |

|

米国事業 |

1,658 |

5.1% |

1,169 |

3.8% |

-29.5% |

1,710 |

-31.6% |

|

その他海外 |

1,080 |

18.7% |

1,063 |

19.1% |

-1.6% |

1,034 |

+2.8% |

|

連結消去 |

-1,572 |

– |

-1,548 |

– |

– |

-1,387 |

– |

|

連結営業利益 |

22,819 |

4.5% |

23,000 |

4.6% |

+0.8% |

23,000 |

+0.0% |

|

為替レート(期中平均) |

111.27円 |

|

108.88円 |

|

|

108.00円 |

|

*単位:百万円

4.ブランド戦略

伊藤園カテゴリー別販売実績(単独)

|

|

19/4期 上期 |

構成比 |

20/4期 上期 |

構成比 |

前年同期比 |

|

茶葉(リーフ) |

16,902 |

7.8% |

16,198 |

7.8% |

-4.2% |

|

飲料(ドリンク) |

199,013 |

91.4% |

191,043 |

91.4% |

-4.0% |

|

他 |

1,810 |

0.8% |

1,638 |

0.8% |

-9.5% |

|

売上高 |

217,725 |

100.0% |

208,881 |

100.0% |

-4.1% |

|

日本茶・健康茶 |

113,965 |

52.3% |

111,325 |

53.3% |

-2.3% |

|

中国茶 |

9,172 |

4.2% |

9,642 |

4.6% |

+5.1% |

|

野菜 |

25,013 |

11.5% |

23,347 |

11.2% |

-6.7% |

|

果実 |

5,683 |

2.6% |

4,694 |

2.2% |

-17.4% |

|

コーヒー |

21,366 |

9.8% |

19,530 |

9.4% |

-8.6% |

|

紅茶 |

3,155 |

1.5% |

3,833 |

1.8% |

+21.5% |

|

機能性 |

5,053 |

2.3% |

4,869 |

2.3% |

-3.6% |

|

ミネラルウォーター |

6,510 |

3.0% |

5,490 |

2.6% |

-15.7% |

|

炭酸 |

7,609 |

3.5% |

7,065 |

3.4% |

-7.2% |

|

その他 |

1,482 |

0.7% |

1,243 |

0.6% |

-16.1% |

|

飲料(ドリンク)合計 |

199,013 |

91.4% |

191,043 |

91.4% |

-4.0% |

* 単位:百万円

4-1 お~いお茶

上期も緑茶飲料市場で34%のシェアを確保した模様。発売30周年を迎える「お~いお茶」の売上は、天候不順による大型ペットボトル製品の減少や、「お~いお茶 新緑」、「抹茶入り お~いお茶」の苦戦で前年同期比5%減少したものの、「お~いお茶 緑茶」が全業態で売上No.1になる等、主力のパーソナルサイズ(525・600ミリリットル)製品の販売数量は同2%増加した。

「お~いお茶」は日本人にとってより身近な飲み物になっているが、更なるシェアアップを目指して、「もっと身近な“日本”のお茶」として愛されるべく日本の文化や地域に密着したマーケティングを展開すると共に、機能性の訴求や「お~いお茶 ほうじ茶」・「お~いお茶 炒りたて玄米茶」の強化で飲用層を広げていく。

「もっと身近な“日本”のお茶」として

「もっと身近な“日本”のお茶」として愛されるべく、「地域」、「桜」、「俳句」をキーワードに取り組みを進めていく。

(同社資料より)

「地域」では、日本を代表する名所や名物をデザインした全国ご当地パッケージを展開していく。「桜」では、日本ならではの四季を楽しむ心を大切にしていきたいとの想いから2019年1月に開始した、“わたしの街に未来の桜を植えようプロジェクト”を継続していく。このプロジェクトは、「お~いお茶」対象商品の売上の一部を、(公財)日本さくらの会と連携して全国の桜の木の植樹活動に寄付する取り組みで、2019年4月に高知県香南市で最初の植樹が行われた。「俳句」では、30年間継続している創作俳句コンテスト「伊藤園 お~いお茶新俳句大賞」を充実させていく。今では、日本だけでなく、世界各地から俳句が寄せられ、2019年の第30回大賞では、クロアチア、ブルガリア、インド等からも応募があり、応募総数は過去最多となる約200万句。過去30年間で寄せられた俳句は約3,570万句を数える。

飲用層の拡大

「お~いお茶 濃い茶」の機能性の訴求や「お~いお茶 ほうじ茶」・「お~いお茶 炒りたて玄米茶」の強化で、飲用層を更に広げていく。

「お~いお茶 濃い茶」は、体脂肪を減らす機能が報告されているガレート型カテキンが含まれる抹茶入りの緑茶飲料。2019年8月からガレート型カテキンによる機能性を表記して販売を開始した。この上期はパーソナルサイズの同製品が前年同期比約50%増と伸び、足元も好調を維持している。ここまで中高年男性のファンが多かったが、20代の男女に飲用層が広がっており、60代のリピート飲用も増えている。リピート率は、男性43%と前年同期との比較で3ポイント上昇しており、女性は30%と2ポイント上昇した。

「お~いお茶 ほうじ茶」と「お~いお茶 炒りたて玄米茶」でラインナップも強化する。2019年のほうじ茶飲料市場は460億円が見込まれており、5年で59%増の成長市場である。「お~いお茶 ほうじ茶」は、うまみと香りに富んだ「一番茶」を100%使用しており、ほうじ茶飲料市場で51.4%のシェアを有するNo.1ブランド(2019年10月時点)。1,000万ケースに王手がかかっている。一方、「お~いお茶 炒りたて玄米茶」は、お米を炒ってすぐに抽出した玄米茶飲料。急須で入れた玄米茶の香ばしさの再現に苦労してきたが、高いハードルをクリアして11月11日にリニューアル発売した。玄米茶は同社リーフ製品販売の11%を占めているが(この他、緑茶73%、ほうじ茶16%)、飲料製品販売では2%にとどまる(緑茶88%、ほうじ茶10%)。このため、玄米茶飲料の潜在需要は大きく、需要の掘り起こしに成功すれば販売が5倍強に拡大する計算だ。

(同社資料より)

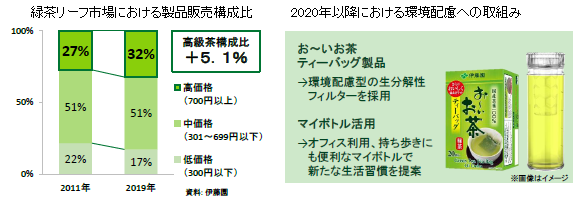

4-2 緑茶リーフ

この上期は天候不順で緑茶リーフの売上が前年同期比4.2%減少したが、1パック1,000~1,500円の高級茶葉の販売が好調に推移した。高価格(700円以上)、中価格(301円~699円以下)、低価格(300円以下)の3区分では、低価格の売上構成比が22%から17%に低下する一方、高価格の売上構成比が27%から32%に上昇した(中価格は51%で変わらず)。同社は、啓蒙活動として、伊藤園ティーテイスターによる「おいしいお茶」の提案を行っており、「大茶会」及び「おいしいお茶のいれ方セミナー」を毎年1,500回開催している。うまみのあるおいしいお茶=“一番茶”の体験機会を提供する事で茶葉市場の活性化につなげたい考え。

ただ、お茶に慣れ親しんだ高齢世帯を中心に、手軽に作れるおいしいお茶のニーズが高まっており、2011年には25%だった緑茶リーフ市場における簡便化商品の比率が2018年には41%に上昇した(2018年の50~60代の簡便性緑茶リーフ製品の購入金額は2011年比で67%増加している)。このため、時代にあった製品展開の一環として、個食化需要への対応の意味も含めて、ティーバッグやインスタント等の簡便製品にも力を入れている。同社は簡便化商品の製造ラインに投資している数少ない企業の1社であり、簡便性緑茶リーフ市場で50%のシェアを有する。

2020年以降の環境配慮への取組みとして、お~いお茶ティーバッグ製品への環境配慮型の生分解性フィルターの採用を予定している他、オフィス利用、持ち歩きに便利なマイボトルの活用による新たな生活習慣の提案を行っていく考え。

(同社資料より)

4-3 むぎ茶

“やかん品質の味わい”を実現するむぎ茶飲料「健康ミネラルむぎ茶」は夏場のミネラル補給として認知度を高めており、ノンカフェイン茶系飲料である事も相まって、幅広い年齢層に浸透しつつある。この上期は天候不順により止渇性飲料の販売が振るわなかったが、新製品「健康ミネラルむぎ茶すっきり健康麦ブレンド」の寄与もあり、健康ミネラルむぎ茶全体で前年同期比0.7%増と健闘。各社が新製品を投入する中で47%の市場シェアを維持した。また、夏に飲み始めたユーザーが秋冬も継続飲用する傾向が強く、前期は春夏(5-8月)が前年同期比14%増だったのに対して、秋冬(9-1月)が前年同期比22%増と春夏の伸び率を上回った。通年商品として定着しつつあり、年間販売数量4,000万ケースを視野に入れている。また、2020年3月には世界初の焙煎技術の導入が予定されており、更に甘香ばしく心地よい後味を実現と、むぎ茶製品のより安定した原料供給が可能になると言う。

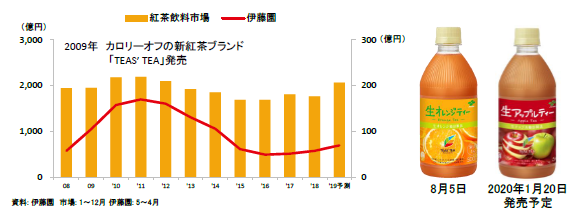

4-4 紅茶・野菜飲料

紅茶飲料は米国生まれの「TEAs' TEA」が再び活性化してきた。2009年にカロリーオフの新紅茶ブランドとして逆輸入の形で国内市場に投入し、順調に売上を伸ばしたが、ここ数年はフレーバーウォーターに押され販売を落としていた。この上期は既存商品の好調に加え、8月に投入した新製品、”生”果実で作ったフルーツティー「生オレンジティー」も発売約1カ月で1,200万本を突破する順調な立ち上がり。生のオレンジスライスを紅茶と一緒に抽出し、皮まで丸ごと搾ったオレンジ果汁を加えた新感覚の紅茶飲料(フルーツティー)。2020年1月には“生”りんごスライスを使用した「生アップルティー」の発売を予定している。

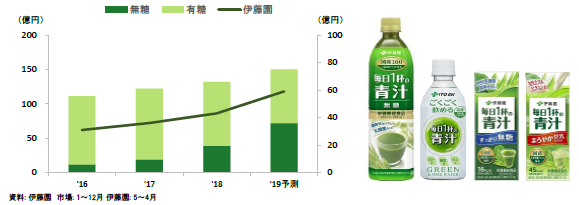

(同社資料より)

野菜飲料では無糖の青汁飲料が伸びている。店舗や自動販売機で購入できる手軽さ、飲料である事の簡便さに加え、“おいしく飲めて、食事に合う”、“健康にも良く、野菜不足の解消にもなる”と、味わいと健康の両面から評価されている。20/4期の販売は前期比約2倍に拡大する見込み。

(同社資料より)

4-5 タリーズコーヒー

子会社タリーズコーヒージャパンは、10月に台風の影響で8割の店舗が休業を余儀なくされたが、好立地への出店が多かった事に加え、紅茶系飲料の販売好調等での上期の売上が前年同期比3.7%増加した。採用費・人件費の増加と台風による休業の影響で営業利益は同6.2%減少したが、通期では前期比5.0%の増収・同0.5%の営業増益が見込まれる。グァテマラのメディナ農園との協働の下、9月に「グァテマラアンティグアメディナ」(2,200円/200g)を発売し、11月1日には「&TEA ピーチメルバロイヤルミルクティー」を発売した。増税の影響は軽微で、下期は好立地に出店した店舗の更なる寄与が期待できる。期末店舗数は前期末との比較で23店舗増の758店舗を計画している。

全国の対象店舗で開催しているオリジナルの「コーヒースクール」も好評だ。タリーズコーヒーにおける社内資格制度であるコーヒーマスターとアドバイザーからコーヒーの知識や美味しい淹れ方を学ぶ事ができる。2019年は約3,500回の開催を計画している。

この他、コーヒー飲料では、ペットボトル入りコーヒーが苦戦したものの、ボトル缶ブラックコーヒー(ボトル缶ブラックコーヒーでシェアNo.1)の販売が好調だった。

4-6 海外戦略

この上期は為替の影響もあり、海外での売上が減少したものの、ワールドワイドでも有糖飲料から無糖飲料へニーズが変化しており、同社のビジネスチャンスが拡大している。北米伊藤園では無糖飲料構成比が2014年の46.6%から2018年は57.6%に上昇しており、「お~いお茶」の2019年5-9月の販売数量は前期比23%増加した。10月からは子会社の北米伊藤園が全米のウォルマートで「お~いお茶」及び「ジャスミン茶」の販売を開始した。どちらもリサイクル可能PETボトル入りで販売されており、直接的な収益貢献だけなく、伊藤園の中長期的なブランド認知度向上と販路拡大への寄与が期待できる。

中国でも伊藤園(上海)の無糖飲料構成比が2014年の49.4%から2018年は87.9%に上昇しており、元安の影響で前年同期比減収となったものの、「お~いお茶」の2019年5-9月の販売数量が前期比20%増加した。

同社は世界30カ国以上で「お~いお茶」を販売しており、2019年5-9月の5カ月間になるが、米中を含めたワールドワイドでの販売数量は前年同期比13%増加した。世界的に肥満率が上昇しており、砂糖税の導入も加速していることから、「健康」が大きなグローバルトレンドとなっている。肥満に該当する過体重の人数は世界人口の約10%に相当する約7億1,200万人にのぼり、有糖飲料に課される「砂糖税」の導入国は22ヵ国を数えると言う。

5.今後の注目点

前期下期から取り組んできた収益性改善策が成果をあげ、厳しい事業環境の中で増益を達成した。今後は引き続き収益管理の手綱を引き締めつつ、売上の拡大に向け、「お~いお茶」、「健康ミネラルむぎ茶」、「タリーズコーヒー」ブランドのボトル缶ブラックコーヒーの販売強化と、「TEAs' TEA」や無糖の青汁飲料を育成していく。アルコール飲料に展開する飲料メーカーもあるが、同社は強みのある分野に磨きをかけブランドを強化すると共に、強みを有する無糖飲料分野にフォーカスして新ブランドを育成していく考え。収益性とのバランスを取りつつ、どれだけ売上を伸ばす事ができるか注目したい。

北米事業ではDLTCの苦戦が続いているが、10月に全米のウォルマートで「お~いお茶」及び「ジャスミン茶」の販売が始まった。世界的に有糖飲料から無糖飲料へニーズが変化する中で、直接的な収益貢献だけなく、伊藤園の中長期的なブランド認知度向上と販路拡大への寄与が期待できる。DLTCについては引き続き苦戦が続く見込みであり、今後の対応が注目される。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役会設置会社 |

|

取締役 |

12名、うち社外3名 |

|

監査役 |

4名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2019年12月02日)

基本的な考え方

当社グループの経営理念は、「お客様第一主義」であります。伊藤園グループ基本綱領の中で、伊藤園グループは企業の永続的な成長・発展と企業価値を高めるため、国・地域社会・消費者・株主・販売先・仕入先・金融機関等の利害関係者と協調し、企業の社会的責任を果たすことを経営の根幹としております。この経営理念が、当社グループの企業倫理の基本的な考え方であり、コーポレート・ガバナンスを支える不変の真理であります。当社グループはこの理念に基づき、全ての利害関係者の信頼に応え、持続可能な社会の実現に向けた経営を全役員及び全従業員一丸となって積極的に推し進めます。適切なコーポレート・ガバナンスを実現するために、監査役会設置会社である当社は、監査役が当社グループ会社の代表取締役あるいは担当取締役または従業員に対し、営業の状況、意思決定のプロセス等の確認を行い、監査を実施しております。監査役は、取締役会に毎回出席し、監査の状況につき会社全般または、個別案件ごとに客観的、且つ公平に意見を述べると共に監査役会での監査方針に従い取締役の業務執行を監査しております。

<実施しない主な原則とその理由>

【補充原則4-11(1) 取締役会のバランス、多様性及び規模に関する考え方】

当社の取締役会の人数は、定款で定める員数以内とし、その構成については、取締役会における実効性ある意思決定及び実質的な議論を確保するために必要かつ適切な人数で構成することを基本としつつ、提出日現在において女性取締役は不在ですが、ジェンダ-や国際性の面を含む多様性及び専門性の確保の観点にも十分配慮して選任できるよう努めてまいります。(当社ガイドライン第6条(取締役会の構成))

<開示している主な原則>

【原則1-4 政策保有株式】

当社は、原則として株式を保有しない方針です。但し、株式を保有することにより、円滑な取引、仕入、または資金調達ができると判断できる場合に政策保有を行っております。また当社グル-プの中長期的な企業価値向上に資すると認められない場合には段階的に縮減する方針としております。上記但し書きに基づき保有する上場株式(以下「政策保有株式」といいます)について、毎年の取締役会で、個別銘柄毎に投下資本に対するリタ-ンが資本コストを上回っているかを検証しております。また、中長期的な取引先との関係維持・強化の観点から、保有意義の確認を行い、経済合理性と保有意義が希薄化してきた銘柄については、相手先と対話の上、売却及び縮減を進めることを取締役会において確認しております。政策保有株式にかかる議決権の行使については、各議案の内容を精査し、当社及び保有先の企業価値の向上に資するものか否かを総合的に判断した上で適切に行います。(当社ガイドライン第14条(株式の政策保有に関する方針))

【原則1-7 関連当事者間の取引】

当社がその役員や主要株主等との取引を行う場合には、当該取引が当社及び株主共同の利益等を害することが無いよう、取引条件が一般の取引と同様であることが明白な場合を除き、当該取引についてあらかじめ取締役会に付議し、その承認を得るものとしております。(当社ガイドライン第13条(関連当事者間取引の管理体制)

【原則5-1 株主との建設的な対話に関する方針】

当社は、自己の資本コストを的確に把握した上で、経営陣幹部等による株主との建設的な対話を通じて、株主の声に耳を傾け、その関心・懸念に正当な関心を払うとともに、事業ポートフォリオの見直しや、設備投資・研究開発投資、人材投資等を含む自らの経営方針を分かりやすい形で明確に説明しその理解を得る努力を行います。(当社ガイドライン 第16条(株主との建設的な対話に関する方針)

詳細については、本報告書「IRに関する活動状況」をご参照ください。