(2714) プラマテルズ株式会社 成長分野拡販とシェア向上を狙う

|

岸本 恭太 社長 |

プラマテルズ株式会社(2714) |

|

|

会社情報

|

市場 |

東証JASDAQ |

|

業種 |

卸売業(商業) |

|

代表取締役社長 |

岸本 恭太 |

|

所在地 |

東京都品川区北品川4-7-35 御殿山トラストタワー |

|

決算月 |

3月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

550円 |

8,548,279株 |

4,702百万円 |

7.1% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

23.00円 |

4.2% |

81.89円 |

6.7倍 |

1,209.43円 |

0.5倍 |

*株価は11/1終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

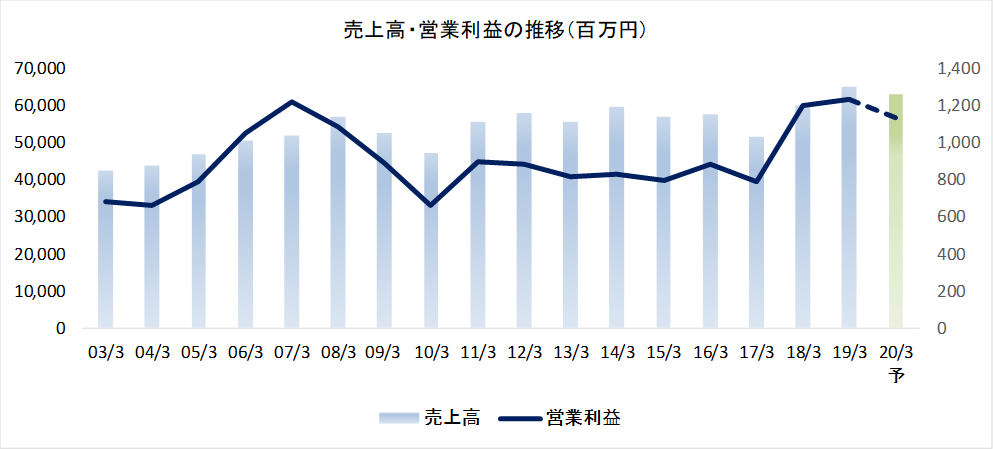

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年3月 |

57,795 |

883 |

845 |

537 |

62.82 |

16.00 |

|

2017年3月 |

51,752 |

791 |

783 |

526 |

61.58 |

17.00 |

|

2018年3月 |

60,077 |

1,200 |

1,137 |

739 |

86.56 |

21.00 |

|

2019年3月 |

65,096 |

1,233 |

1,147 |

729 |

85.35 |

23.00 |

|

2020年3月(予) |

63,000 |

1,130 |

1,070 |

700 |

81.89 |

23.00 |

* 予想は会社予想。当期純利益は親会社株主に帰属する当期純利益(以下、純利益については同様)。

プラマテルズの2020年3月期上期決算と2020年3月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年3月期上期決算概要

3.2020年3月期業績予想

4.今後の注目点

参考:コーポレート・ガバナンスについて

今回のポイント

- 20/3期上期は前年同期比6.7%減収、6.0%営業減益。プラスチック原料価格の全般的な下落基調に加え、主力の精密機器、家電・電子分野での減速が減収の主因となった。一方、成長分野としている中の医療資機材及び自動車部品関連では、伸長する需要への対応並びに新規案件の獲得が功を奏した。利益面では売上総利益率が改善、販管費も抑えた結果、減収ながら営業利益率は若干改善した。上期末配当は前年比1.0円増配の11.0円。

- 通期予想に修正はなく、20/3期は3.2%減収、8.4%営業減益を見込む。下期は引き続き米中貿易協議等の行方が不透明であり、なおも慎重な見方が広がる中、成長分野での一層の拡販と、その他分野でも新規案件の獲得及びシェア向上を図り、通期見通しの達成を目指す。配当予想も修正なく、期末配当は、1株当たり12.0円(年間で23.0円)を予定している。

- 上期の通期予想に対する進捗率は売上高で47.8%、営業利益では48.5%。営業利益は前年同期実績を上回っており、前期は4Q(1~3月)にブレーキがかかったことを考慮しても、利益面では十分射程圏だろう。もっとも、20/3期の会社予想は、減収減益予想。こうした中、同社が成長分野と位置付ける医療資機材や自動車部品関連はしっかり伸びている。外部環境が今少し回復すれば再び増収増益基調を取り戻せるだろう。上期不調だった精密機器や家電・電子の世界市場には底打ち感も出ている。4Q(1~3月)は前年同期比で増収増益になりそうだ。PERは6.7倍、PBRは0.5倍とバリュエーション面では割安感が顕著である。

1.会社概要

合成樹脂(プラスチック)の専門商社。原料メーカーから仕入れた樹脂原料やコンパウンド(樹脂原料に添加剤を加え機能を強化した成形材料)をセットメーカーや成形メーカー及び樹脂の二次加工メーカーに販売している。最終用途は、電子・電機・OA事務機器、医療機器、玩具、住宅建材、自動車等。連結子会社12社、持分法適用関連会社1社(コンパウンド工場への出資)等と共にグループを形成し、子会社が合成樹脂製品の製造・販売も手掛ける。また、総合商社の双日(株)グループにおいて合成樹脂部門を担う双日プラネット(株)が株式の46.6%を保有している。尚、同社は化学品卸業界に属し、プラスチック専門商社として唯一の上場企業である。

【経営理念】

合成樹脂の専門商社として、次の4項目を経営理念として掲げている。

①合成樹脂市場におけるメーカーとユーザーのベストマッチングを推進する役割を果たす

②顧客の立場に立った発想で合成樹脂の戦略的パートナーとしての機能を発揮する

③商いは人なりの精神を重視し、組織の人々との協調を重視する

④よき企業市民として、地球環境と地域社会に配慮しつつ、適正な利潤を出し、以って社会貢献を果たす

そして、これら企業理念実現のため、会社の経営方針として以下の項目を掲げている。

・中長期的な企業価値の最大化を目指す経営

・ステークホルダーから信頼される経営

・環境問題に積極的に取り組む経営

・常にQCD(QUALITY、COST、DELIVERY)の改善を図り、CS(顧客満足)を高める努力を継続する経営

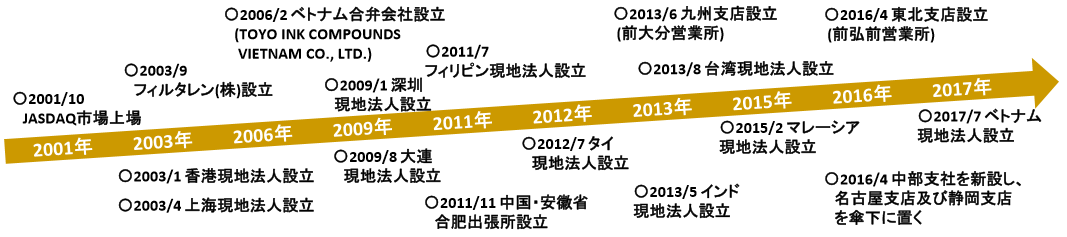

【プラマテルズの歩み】

(同社資料より)

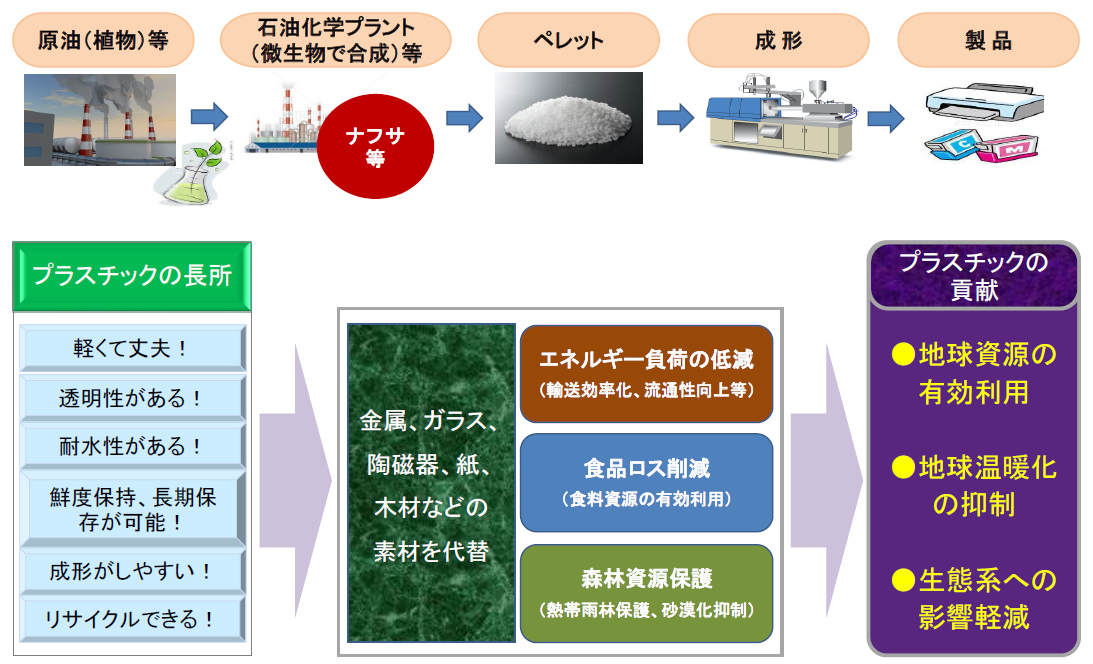

【プラスチックと同社事業の特性】

石油精製の過程で得られるナフサ(粗製ガソリン)を高温熱分解すると、「エチレン・プロピレン(気体)」、「ベンゼン(液体)」等、プラスチックのもとになる粗原料がつくられる。これらは水素と炭素が結びついた分子であり、この分子をつなぎ合わせて「ポリエチレンやポリプロピレン」等のプラスチック原料がつくられる。これらのプラスチック原料に、耐熱性を向上したり、壊れにくくしたり、着色するための添加剤を加え、加工しやすいように3~5mm程度の粒子状にしたものを「ペレット」と言う。同社は500社の仕入先と1,300社(国内800社、海外500社)の顧客を有し、原料メーカーから仕入れて、OA機器、家電、医療機器、自動車部品メーカー等の顧客に販売している。

(同社資料より)

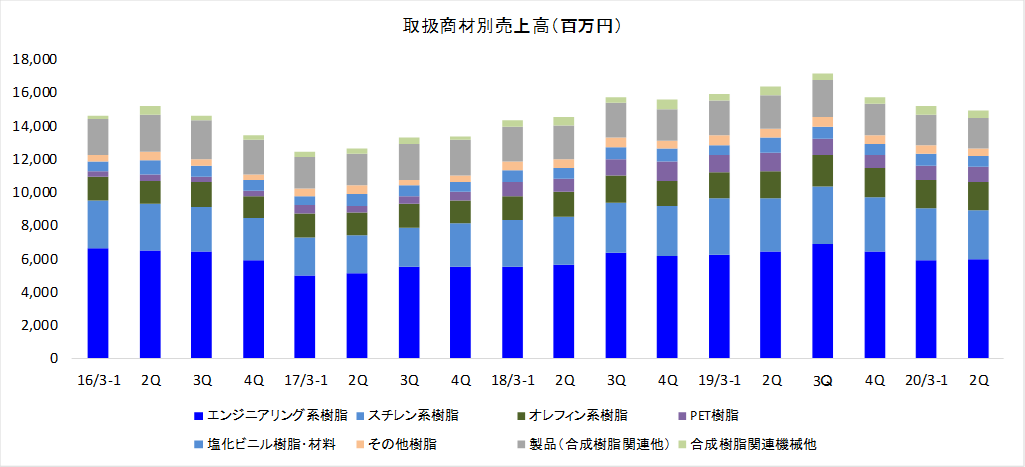

相対的に単価が高く高付加価値商材であるエンジニアリング系樹脂原料の取扱が約40%

19/3期は売上高の82.0%がプラスチック原料で(この他、製品12.6%、塩化ビニル系材料2.9%、関連機械他2.5%)、相対的に単価が高く高付加価値商材であるエンジニアリング系(39.9%)やスチレン系(20.5%)の樹脂原料が中心。エンジニアリング系樹脂原料とはポリアミド樹脂、ポリアセタール、ポリカーボネート等で、用途はOA・事務機器、光学機器(カメラ等)、精密部品(ギア等の機構部品)等。一方、スチレン系樹脂原料とは、ポリスチレンやABS樹脂等で、エアコン、冷蔵庫等の白物家電、パソコン・同周辺機器、FAX、及び玩具等で使われている(この他、家電・医療機器向け等のオレフィン系樹脂10.5%、PET樹脂6.1%、建材向け等の塩化ビニル樹脂1.5%、その他樹脂3.5%)。

19/3期の販売先業界別の構成比は、日本メーカーが圧倒的な強みを持つ精密機器(OA・事務機器、カメラ等光学機器、精密部品等)向けが37.5%、スチレン系・オレフィン系が中心の家電・電子(エアコン、冷蔵庫等)向けが16.8%、塩化ビニール系材料が中心の建材8.2%、医療資機材(注射器等)7.8%、パッケージング・日用品(化粧品容器、梱包材等)6.5%、衛生・繊維材料(おむつ等)4.8%、自動車部品4.4%、ホビー(プラモデル、ゲーム機器等)3.7%、工業資材(高機能フィルム等)3.5%、その他6.8%。

重点仕入先と仕入商品及び用途

|

旭化成グループ |

スチレン系樹脂原料 |

:冷蔵庫、エアコン等 |

|

東洋インキグループ |

エンプラ系コンパウンド樹脂 |

:OA・事務機器 |

|

帝人グループ |

エンプラ系樹脂原料 |

:カメラ・プリンター外装 |

この他、双日グループ、JNCグループ、三井化学グループ、出光興産グループ等からの仕入も多い。

【コアコンピタンス】

高付加価値商材の拡販の原動力となっているのが、(1)合成樹脂原料に関する高い専門性、(2)商社としてのネットワークを駆使した、メーカーを巻き込んでの提案力、及び(3)顧客との質の高いコミュニケーションが可能とする少量多品種即納体制、の3点。いずれも合成樹脂専門商社に不可欠な要素であり、最もQCDに厳しい日本の優良企業との継続的取引の中で同社が磨き上げてきたコアコンピタンスである。高い専門性を背景にメーカーと一体となって提案営業を進める事でビジネスを広げ、少量多品種の即納対応及び顧客密着型の営業展開で顧客満足度を高めている。

【国内外に広がるネットワーク】

|

国内営業拠点 |

東京本社、大阪支社、中部支社(名古屋支店、静岡支店)、九州支店(大分)、東北支店 |

|

国内子会社 |

株式会社 富士松(大阪府) プラスチック原材料及び製品の企画・開発・販売 |

|

|

フィルタレン 株式会社(埼玉県) 焼結多孔体(プラスチックフィルター)の製造販売及び輸入 |

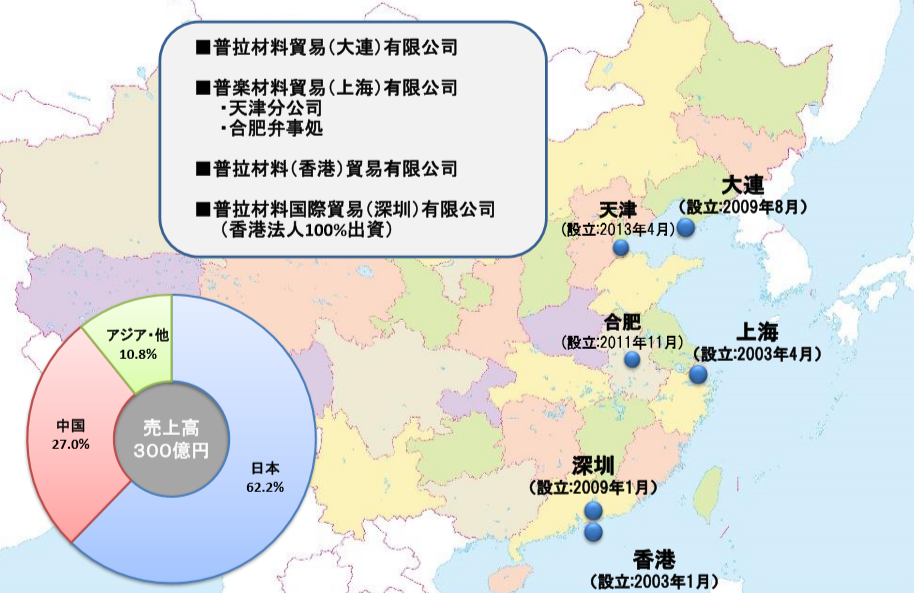

(同社資料より)

海外拠点(中国)

(注)売上高は20/3期 上期

(同社資料より)

海外拠点(アジア)

(同社資料より)

【成長戦略】

国内は、顧客密着型の営業を徹底する事で顧客と共に成長を図る。一方、海外は、アジア全体に生産拠点を拡大する顧客の動向に合わせて、同社も海外拠点整備の重点エリアを中国からアジアに広げ、顧客ニーズに応えていく。

海外

インド・東南アジアを中心とした世界的な人口の増加及び生活水準の向上による消費の拡大で、消費材・耐久消費材の素材である合成樹脂の市場も拡大傾向にあり、実際、同社の重要顧客企業も生産拠点をアジア全体に拡大している。こうした重要顧客企業の動きに対応して、同社は海外拠点整備の重点エリアを中国だけなく、アジアに広げ、変化する顧客ニーズを確実に捉える体制の構築と各拠点の強化に努めている。更にアセアン経済共同体発足の機運に合わせ、2017年7月にベトナム・ホーチミン市に100%出資の現地法人を設立し、 日本国内及びアセアン地域でのビジネス展開のより一層の連携強化を図る。

国内

強みである顧客密着型の営業を徹底する事で国内でのシェアアップを図ると共に、海外拠点を有機的に活用する事で海外進出日系企業との取り組み拡大にもつなげていく考え。

尚、同社の顧客は、精密機器、医療機器、家電・電子等の勝ち組企業が多く、いずれの顧客も国内外での生産バランスに配慮した経営を行っている。このため、国内でも取引の拡大余地を残している。

2.2020年3月期上期決算概要

(1)業績概要

|

|

19/3期 上期 |

構成比 |

20/3期 上期 |

構成比 |

前年同期比 |

|

売上高 |

32,243 |

100.0% |

30,086 |

100.0% |

-6.7% |

|

売上総利益 |

2,022 |

6.3% |

1,935 |

6.4% |

-4.3% |

|

販管費 |

1,439 |

4.5% |

1,387 |

4.6% |

-3.6% |

|

営業利益 |

583 |

1.8% |

548 |

1.8% |

-6.0% |

|

経常利益 |

548 |

1.7% |

513 |

1.7% |

-6.4% |

|

四半期純利益 |

367 |

1.1% |

340 |

1.1% |

-7.4% |

*単位:百万円

*数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

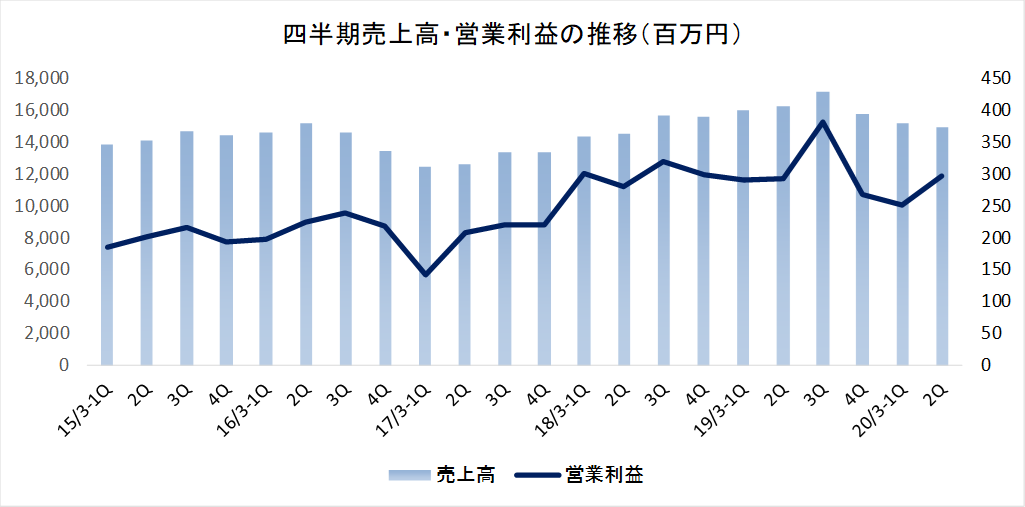

前年同期比6.7%の減収、同6.0%の営業減益、成長分野では新規案件も

売上高は前年同期比6.7%減の300億86百万円。プラスチック原料価格の全般的な下落基調に加え、主力の精密機器、家電・電子分野での減速が前年比減収の主因となった。一方、成長分野としている中の医療資機材及び自動車部品関連では、伸長する需要への対応並びに新規案件の獲得が功を奏した。またホビー関連でも増収となった。各種産業資材向け製品の国内製造子会社は引き続き好調を維持し、海外拠点は未だ本来の水準にまで戻っていないものの、2Q(7~9月)は1Q(4~6月)との比較では緩やかな回復基調で推移した。また、当社環境施策の一環であるリサイクル原料の取扱いも、国内のリサイクル事業会社との戦略的な取組みを礎として注力を継続している。利益面では売上総利益率が前年同期比0.1ポイント改善し6.4%となった。販管費では減価償却費の増加はあったものの、人件費や運賃を抑え営業利益は前年同期比6.0%減の5億48百万円となった。支払利息の増加などにより経常利益は同6.4%減の5億13百万円、親会社株主に帰属する四半期純利益は同7.4%減の3億40百万円となった。

上期の世界経済は、米中貿易協議が一進一退を繰り返し、依然として着地点が見通せない状況の中、不安定感を伴った下振れ傾向で推移した。国内は個人消費や設備投資が堅調。ただし国内製造は弱含みとなり、総じて横ばいで推移した。

上期末配当は前年比1.0円/株増配の11.0円/株。

取扱商材別売上高

|

|

19/3期 上期 |

構成比 |

20/3期 上期 |

構成比 |

前年同期比 |

|

エンジニアリング系樹脂 |

12,648 |

39.3% |

11,888 |

39.5% |

-6.0% |

|

スチレン系樹脂 |

6,607 |

20.5% |

6,079 |

20.2% |

-8.0% |

|

オレフィン系樹脂 |

3,208 |

10.0% |

3,338 |

11.1% |

+4.1% |

|

PET樹脂 |

2,198 |

6.8% |

1,839 |

6.1% |

-16.3% |

|

塩化ビニル樹脂・材料 |

1,457 |

4.5% |

1,357 |

4.5% |

-6.9% |

|

その他樹脂 |

1,140 |

3.5% |

934 |

3.1% |

-18.1% |

|

製品(合成樹脂関連他) |

4,096 |

12.7% |

3,690 |

12.3% |

-9.9% |

|

合成樹脂関連機械他 |

885 |

2.7% |

957 |

3.2% |

+8.1% |

|

連結売上高 |

32,243 |

100.0% |

30,086 |

100.0% |

-6.7% |

*単位:百万円

販売先業界別売上高構成比

|

|

19/3期 上期 |

20/3期 上期 |

用途 |

|

精密機器 |

37.0% |

35.9% |

OA・事務機器、光学機器(カメラ等)、精密部品(ギア等の機構部品) |

|

家電・電子 |

17.1% |

16.3% |

家庭電器製品(エアコン、冷蔵庫等) |

|

医療資機材 |

8.9% |

10.4% |

注射器具等 |

|

建材 |

7.5% |

7.5% |

床材、発泡押出製品、壁紙等 |

|

日用品 |

6.4% |

6.3% |

化粧品容器、梱包材等 |

|

ホビー |

5.2% |

6.1% |

プラモデル、ゲーム機器等 |

|

自動車 |

4.3% |

5.1% |

ハンドル、内装部品等 |

|

衛生材料 |

4.4% |

4.6% |

おむつ、その他 |

|

工業資材 |

4.0% |

4.0% |

高機能フィルム、環境関連 |

|

パッケージング |

5.2% |

3.8% |

|

|

合計 |

100.0% |

100.0% |

|

販管費の内訳

|

|

19/3期 上期 |

対売上比 |

20/3期 上期 |

対売上比 |

前年同期比 |

|

運賃 |

164 |

0.5% |

150 |

0.5% |

-8.6% |

|

人件費 |

730 |

2.3% |

693 |

2.3% |

-5.0% |

|

旅費・交通費 |

57 |

0.2% |

46 |

0.2% |

-18.5% |

|

賃借料 |

89 |

0.3% |

79 |

0.3% |

-10.5% |

|

支払手数料 |

61 |

0.2% |

59 |

0.2% |

-3.5% |

|

減価償却費 |

31 |

0.1% |

49 |

0.2% |

+57.4% |

|

その他 |

304 |

0.9% |

307 |

1.0% |

+1.0% |

|

販管費合計 |

1,439 |

4.5% |

1,387 |

4.6% |

-3.6% |

*単位:百万円

(2)財政状態及びキャッシュ・フロー

財政状態

|

|

19年3月 |

19年9月 |

|

19年3月 |

19年9月 |

|

現預金 |

3,491 |

2,929 |

仕入債務 |

11,264 |

9,492 |

|

売上債権 |

17,838 |

16,866 |

短期有利子負債 |

4,331 |

4,332 |

|

たな卸資産 |

3,216 |

3,028 |

流動負債 |

16,223 |

14,464 |

|

流動資産 |

25,233 |

23,367 |

長期有利子負債 |

632 |

414 |

|

有形固定資産 |

384 |

457 |

固定負債 |

1,538 |

1,351 |

|

無形固定資産 |

81 |

75 |

純資産 |

10,338 |

10,440 |

|

投資その他 |

2,411 |

2,357 |

負債・純資産合計 |

28,100 |

26,256 |

*単位:百万円

上期末の総資産は262億56百万円となり、前期比18億44百万円減少した。この要因は、受取手形及び売掛金、商品及び製品並びに現金及び預金の減少等による流動資産の減少額18億56百万円によるもの。このうち、前期末日が休日であったことを要因(以下「休日要因」という。)とする減少額が含まれている。

負債は前期末比19億46百万円減少し、158億15百万円となった。この要因は、支払手形及び買掛金の減少並びに長短借入金の減少等によるものであり、休日要因による減少額は13億4百万円。なお、休日要因を除く資産・負債の減少は、減収による営業運転資金の減少がその主たる要因である。また、会計基準等の改正に伴う会計方針の変更により、有形固定資産の「リース資産(純額)」が75百万円、流動負債の「その他」及び固定負債の「その他」の合計額が76百万円、それぞれ増加している。

純資産は利益剰余金の増加を主因として、前期末比1億2百万円増加し104億40百万円となった。

自己資本比率は39.8%(前期末36.8%)。

なお、上期末の金融機関からの借入金総額は、短期借入金・長期借入金を合わせて、47億46百万円であり、総資産金額262億56百万円に対して、18.1%。また、有利子負債/株主資本(DER)は0.5倍となっており、会社の財政の健全性は確保されている。

キャッシュ・フロー(CF)

|

|

19/3期 上期 |

20/3期 上期 |

前年同期比 |

|

|

営業CF |

-285 |

-192 |

+93 |

– |

|

投資CF |

-57 |

-9 |

+47 |

– |

|

フリーCF |

-343 |

-202 |

+140 |

– |

|

財務CF |

478 |

-322 |

-800 |

– |

|

現金同等物残高 |

3,023 |

2,875 |

-147 |

-4.9% |

*単位:百万円

上期末の現金及び現金同等物は、前期末比5億61百万円減少し、28億75百万円となった。

営業CFは1億92百万円の支出となった。税金等調整前四半期純利益5億16百万円、売上債権の減少8億62百万円、並びにたな卸資産の減少1億45百万円による収入があった。一方で、仕入債務の減少17億8百万円による支出並びに法人税等の支払1億93百万円による支出等があった。

投資CFは9百万円の支出となった。これは主として有形固定資産の取得による支出によるもの。

財務CFは3億22百万円の支出となった。長期借入れによる収入2億50百万円があった一方で、短期借入金の返済による支出2億97百万円、長期借入金の返済による支出1億26百万円、配当金の支払額1億11百 万円等があった結果によるもの。

なお、前期末日が休日であったことに起因する影響を調整した場合の営業CFは5億90百万円の収入となる。その結果、当上期末の現金及び現金同等物は2億21百 万円の増加になる。

3.2020年3月期業績予想

【20/3期の取組方針】

プラスチック原料ビジネスはアジアを中心として海外市場の成長継続が見込まれる。当社の重要顧客企業は生産拠点をアジア全体に拡大しており、当社も海外拠点の重点エリアを中国のみならずアジアに展開し、変化する顧客ニーズを的確に捉えていく。

連結業績

|

|

19/3期 実績 |

構成比 |

20/3期 予想 |

構成比 |

前期比 |

|

売上高 |

65,096 |

100.0% |

63,000 |

100.0% |

-3.2% |

|

営業利益 |

1,233 |

1.9% |

1,130 |

1.8% |

-8.4% |

|

経常利益 |

1,147 |

1.8% |

1,070 |

1.7% |

-6.8% |

|

当期純利益 |

729 |

1.1% |

700 |

1.1% |

-4.1% |

*単位:百万円

前期比3.2%の減収、同8.4%の営業減益予想

通期予想に修正はなく、20/3期は売上高が前期比3.2%減の630億円、営業利益は同8.4%減の11億30百万円を見込む。

下期は引き続き米中貿易協議等の行方が不透明であり、なおも慎重な見方が広がる中、成長分野での一層の拡販と、その他分野でも新規案件の獲得及びシェア向上を図り、通期見通しの達成を目指す。

配当予想も修正なく、期末配当は、1株当たり12.0円(年間で23.0円)を予定している。

4.今後の注目点

上期の通期予想に対する進捗率は売上高で47.8%、営業利益では48.5%。前年同期実績ベースではそれぞれ49.5%、47.3%。前期は4Q(1~3月)にブレーキがかかっていることを考慮すると、利益面では十分射程圏といえそう。もっとも、20/3期の会社予想は4Qの状況を延長した前提となっており、減収減益予想。こうした中、同社が成長分野と位置付ける医療資機材は8%増収、自動車部品関連は10%増収としっかり伸びている。外部環境が今少し回復すれば再び増収増益基調を取り戻せるだろう。尚、上期は精密機器が10%減収、家電・電子が12%減収となったものの、これらの世界市場には底打ち感も出ている。4Q(1~3月)は前年同期比で増収増益になりそうだ。PERは6.7倍、PBRは0.5倍とバリュエーション面では割安感が顕著である。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

7名、うち社外1名 |

|

監査役 |

3名、うち社外3名 |

◎コーポレート・ガバナンス報告書 更新日:2019年06月28日

基本的な考え方

当社グループでは、事業活動を通じて利益を上げ、中長期的に企業価値を増大させるという株主の期待に応えることが、企業経営の基本使命であると考えています。また、株主を含むすべてのステークホルダーに対する責任を果たし、社会規範に沿った事業活動を行うとともに、社会に貢献するという考えに立ち、コーポレート・ガバナンスの向上を目指しております。

企業としての社会的責任・信頼に対応するために、企業倫理・法令遵守を経営の基本とし、グループの役職員全員を対象とした行動規範を制定しております。また、代表取締役社長を委員長とする内部統制委員会及びコンプライアンス委員会を設置し、全社的に行動基準を徹底し、社会的責任を明確に意識した健全な事業活動の推進に取り組んでおります

<実施しない原則とその理由>

当社は、コーポレートガバナンス・コードの基本原則を全て実施しております。