(3557) ユナイテッド&コレクティブ株式会社 人件費高騰、増税により減益

|

坂井 英也 社長 |

ユナイテッド&コレクティブ株式会社(3557) |

|

|

企業情報

|

市場 |

東証マザーズ |

|

業種 |

小売業(商業) |

|

代表取締役社長 |

坂井 英也 |

|

所在地 |

東京都港区赤坂1-12-32 アーク森ビル23階 |

|

決算月 |

2月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,485円 |

3,011,300株 |

4,471百万円 |

4.8% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(倍) |

|

0.00円 |

– |

29.19円 |

50.9倍 |

532.81円 |

2.8倍 |

*株価は10/28終値。発行済株式数、ROE、BPSは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年2月 |

4,227 |

106 |

82 |

43 |

20.00 |

0.00 |

|

2017年2月 |

5,478 |

254 |

224 |

189 |

84.85 |

0.00 |

|

2018年2月 |

6,348 |

201 |

166 |

99 |

34.75 |

0.00 |

|

2019年2月 |

7,294 |

209 |

171 |

66 |

22.40 |

0.00 |

|

2020年2月(予) |

8,230 |

195 |

180 |

87 |

29.19 |

0.00 |

*単位:百万円、円

*予想は会社側予想。2018年3月1日付で1:2の株式分割を実施。EPSは遡及して修正。

ユナイテッド&コレクティブ株式会社の2020年2月期第2四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2020年2月期第2四半期決算概要

3.2020年2月期業績見通し

4.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 20年2月期第2四半期は前期比増収も原価上昇、販管費増で減益。売上高は前年同期比11.7%増の40億30百万円。前期出店店舗が寄与した。既存店売上高は減収。輸入鶏もも肉の高騰などで粗利率は同1.0%の低下。人件費増加で販管費は同14.5%の増加。この結果、営業利益は同71.7%減の38百万円となった。新規出店は通期計画8店舗に対し5店舗の出店。6月には大阪2店舗目となる「てけてけ阪急梅田店」を開店した。

- 通期業績予想に変更は無い。売上高は前期比12.8%増の82億30百万円。営業利益は同6.8%減の1億95百万円の予想。新規出店は8店舗の計画に対し上期では5店舗出店した。既存店の回復に注力し、出店は収益確保の確度が高い物件に厳選している。人件費上昇、消費税増税などを考慮し、増収ながらも営業減益を予想している。

- 「てけてけ」はサラリーマンを中心に都心部、オフィス街を中心に出店し、居酒屋「やるじゃない」、和定食「あづま」は、てけてけで深堀り出来ていなかった郊外や住宅立地に出店。新規出店エリアを拡大させる。また、FC展開を再開させる準備が整った。イニシャルフィーおよびロイヤリティーで大きな収益を見込めるため、来期および再来期の積み上げを図る。来期は直営店で今期同様8店舗程度の出店を想定している。

- 同社の大きな特長である「PISP戦略」に関しては、今期新たにメキシコ産牛肉の調達ルートを開発したほか、原材料が全般高騰する中で国産鶏肉の使用でもメリットを生み出すことができたなど、着実にブラッシュアップが進んでいると同社では考えている。人件費の高騰が避けられない中で、PISP戦略の進化や、店舗面積の調整による賃料コストの圧縮などにも取り組んでいく。

- 増収ながらも既存店は減収。加えて各種コスト上昇を吸収できず減益となった。ただ、既存店売上はサービス強化に伴い客数は回復傾向にあるということで、下期の結果に期待したい。中期的には、てけてけFC展開の準備が完了した点に注目したい。直営店が8店舗程度で推移する中、来期以降、FC展開による収益ドライブがどれほどのものとなるか、同社を見るうえでの最大のポイントとなろう。

1.会社概要

ミッションに「本当に美味しい料理を世界中の人々に届けて、世界を良くしていく。」を掲げ、鶏料理をメインとした居酒屋「てけてけ」を中心に店舗展開する飲食チェーン。同社独自の「PISP戦略」は生産性向上のため店舗での仕込・調理と外部委託のバランスを追求したもので、高いクオリティと低価格の両立を実現している。

19年8月現在、居酒屋「てけてけ」88店舗、ハンバーガーカフェ「the 3rd Burger」6店舗、低価格居酒屋「やるじゃない!」2店舗の合計96店舗を展開。関西地方でも出店を進めている。

【1-1 沿革】

学生時代から起業家精神が旺盛だった坂井社長は、ビジネスのヒントを見つけるために様々なアルバイトに携わる。友人の実家が営む居酒屋でアルバイトをした際、その料理が大変美味しく、お客様が大変満足してくれたのと同時に、坂井社長自身も居酒屋で働く楽しさややりがいを強く感じ、ビジネスとして飲食業に取り組むことを決意した。

大学卒業後、大手自動車メーカーで社会人経験を積み、居酒屋で経験を積んだ後、2000年に25歳でユナイテッド&コレクティブ(有)を設立した。

社名には、同社Valuesにあるように、一体感を持って仲間と目標に向かって努力し、達成する楽しさ、喜びを大事にしたいというバイト時代から持ち続けた想いが込められている。

同年7月、同社1号店である居酒屋「心」をオープンさせ店舗数を増やしていったが、さほど多い店舗数ではないにもかかわらず、思うような運営ができず壁にあたる。その要因を「店の強みが属人に依存している」、「多店舗展開できる仕組みになっていない」ことと考えた坂井社長は、多店舗展開してもクオリティの落ちない業態作り、客単価が低下しても運営に支障が出ないチェーンストアのフォーマットを創り上げ、2005年に「てけてけ」1号店をオープンした。

2012年12月には業態多様化を図り、ハンバーガーカフェ「the 3rd burger」1号店を出店。

美味しさと価格のバランスなどが評価され順調に店舗数を拡大。2017年2月、東証マザーズに上場した。

2019年2月には新業態として低価格居酒屋「やるじゃない!」を立ち上げた。

【1-2 企業理念】

創業の経緯にあるような坂井社長の想いを以下のStatement、Mission、Valuesとして掲げている。

|

Statement |

日本の、世界の、食の常識を超えていく。 |

|

Mission |

「本当に美味しい料理」を世界中の人々に届けて、世界を良くしていく。 |

|

Values |

United & collective ~一体感~

信頼しあった、尊敬しあえる仲間と、目標を同じくして懸命に努力する。そして最後には目標を達成する。この楽しさ、喜びは何物にも替えがたいものがあります。それを実社会で、それも世界的スケールで感じることができたら。そう思い名付けた社名、ユナイテッド&コレクティブ。現在ではその一体感を、お客様も含めた全てのステークホルダーの方々に感じていただきたいと考えています。多くの方に、共感いただける、応援いただけるような企業でありたいと願っています。 |

これらの想いについては、坂井社長自らが随時動画を使って社内にメッセージを発信し、浸透を図っている。

【1-3 事業内容】

居酒屋「てけてけ」、ハンバーガーカフェ「the 3rd Burger」、低価格居酒屋「やるじゃない!」の3業態を運営している。

報告セグメントは飲食事業の単一セグメント。

◎「てけてけ」

|

コンセプト・特長 |

高度成長期をコンセプトにした店内で、こだわりの「にんにく醤油ダレ」で焼き上げる焼き鶏や、博多生まれの代表が試行錯誤の末、たどり着いた濃厚コラーゲンスープの「博多水炊き」などの鶏料理を中心とした居酒屋。徹底して鮮度にこだわり、店内で仕込み作業・調理を行うことで安心安全で圧倒的に美味しい料理を提供している。 |

|

出店戦略 |

一都三県の国道16号線内で乗降客数が3万人以上の駅に出店。 路面から直接導入があるB1F~2Fの居抜き物件を利用。 |

|

メインターゲット・客単価 |

幅広い層のサラリーマン。 2,400円前後 |

|

店舗数(19年8月末) |

88店舗 |

(同社ウェブサイトより)

◎the 3rd Burger

|

コンセプト・特長 |

「Real Fresh ,Real Burger」がコンセプトのthe 3rd Burgerは、毎日食べても体が喜ぶ、これまでにない第3のハンバーガーカフェ。 バンズは毎日店内で発酵から焼き上げまでを行い、パティは一切冷凍していないブロック肉を店舗に仕入れて一つ一つ作り、ドリンクも、野菜や果実をふんだんに使ったスムージーをラインナップ。 |

|

出店戦略 |

直近では、情報感度が高い人々が多いエリアを中心に出店することで、ブランドの確立と認知の拡大を図っている。 |

|

メインターゲット・客単価 |

健康意識が高い20代~30代女性 800~900円前後 |

|

店舗数(19年8月末) |

6店舗 |

(同社ウェブサイトより)

◎やるじゃない!

|

コンセプト・特長 |

居酒屋をさらにカジュアルにし、毎日行ける、一人でも行ける、低価格居酒屋。居酒屋業界最安値を通り越し、コンビニ以下とも言える価格が特長。1人での利用を前提に、料理も1人前で提供する。「価格」と「旨さ」にこだわっている。 |

|

出店戦略 |

これまで深堀出来ていなかった住宅立地にも対応し新規出店エリアを拡大。FCパッケージ化を図る。 |

|

メインターゲット・客単価 |

*幅広い層のサラリーマン *1,500円前後 |

|

店舗数(19年8月末) |

2店舗 |

【1-4 特長と強み】

1-4-1 市場環境

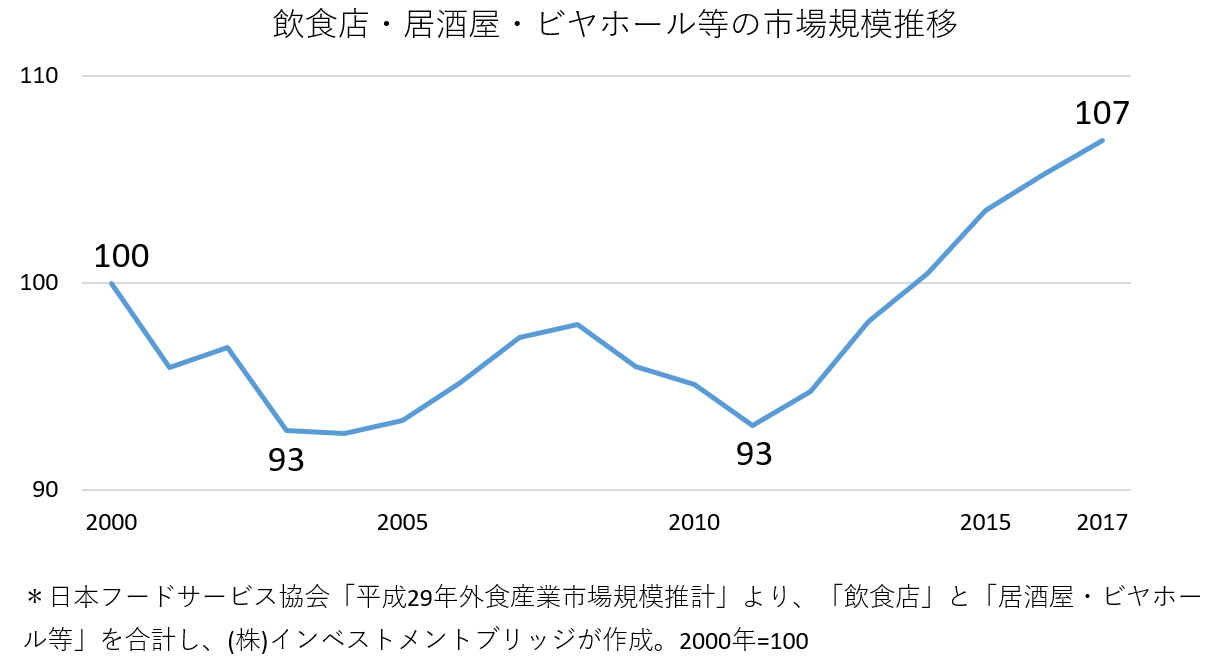

一般社団法人日本フードサービス協会のデータによれば、飲食店および居酒屋・ビヤホール等の2017年の市場規模合計は約15.2兆円。2000年からの推移を見ると、デフレ景気に加えリーマン・ショックや東日本大震災の影響などから約10年間は低調な推移であったが、2011年を底に2014年には2000年レベルに回復した後、2017年には2000年比プラス7%規模まで拡大している。2011年から2017年までのCAGR(年平均成長率)は2.3%。

しかし、一部居酒屋が実施した値上げが客離れを招き大幅な業績下方修正となったことからもわかるように、消費者の低価格志向に変化はないようだ。一方、「味・品質」に対する要求度合いは益々高まっていると見られる。

加えて、日本社会の大きな課題である人手不足、今年10月に実施予定の消費税率引き上げなど、堅調な拡大が続いてきた外食業界ではあるがけっして良好な事業環境とは言い難い。

持続的な成長を実現するためには独自戦略に基づく強力な競争優位性が不可欠であろう。

1-4-2 同社のビジネスモデル:PISP戦略

こうした状況の下、同社は、独自の「PISP戦略」によって持続的な成長を追求している。

「PISP戦略」とは生産性向上のために店内仕込・調理と外部委託のバランスを追求するもので、同戦略により高いクオリティと低価格を実現している。

同戦略の主なポイントは以下の通り。

ポイント1:店内仕込(加工)から最終調理までを自社店舗で実施

コンビニチェーンや外食大手は、セントラルキッチン方式により自社工場や外部委託工場で仕込(加工)を行い、調理に関しては店舗で完成品を販売したり、最終調理のみを行ったりするのが一般的である。

これに対し同社は、一部の商品については外部委託工場から部分的な仕込(加工)を行った商品を仕入れるが、仕込から最終調理までを一貫して自社店舗で行っており、この点がコンビニ・大手外食との大きな違いとなっている。

(同社資料より)

ポイント2:クオリティの高い外部委託

原則的には仕込み作業は店内で行うが、クオリティを落とすことのないものに限り、生産性向上のため仕込み作業を外部工場に委託し、価格、クオリティの観点から顧客に価値を還元している。

看板商品の塩つくね、焼き鶏各種、てけてけの名物である「鉄板鶏餃子」もタイの委託工場にて加工し、最新の冷凍技術により急速冷凍しコンテナ単位で輸入している。結果、大幅なクオリティの向上と原価の低減に繋がっている。

(同社WEBサイトより)

(同社資料より)

ポイント3:旨味の源泉を店舗で作成・付与

旨味は、「アロマ:口に入れる前の香り」、「テイスト:口に入れた時の味わい」、「フレーバー:鼻にぬける香り」の3要素から成るが、コンビニチェーンや大手外食チェーンの提供する完全な工場生産食品では、アロマとフレーバーの香気成分は失われてしまう。

これに対しPISP戦略においては店内仕込(加工)を行うことでアロマとフレーバーを作成・付与し、高いクオリティを実現している。

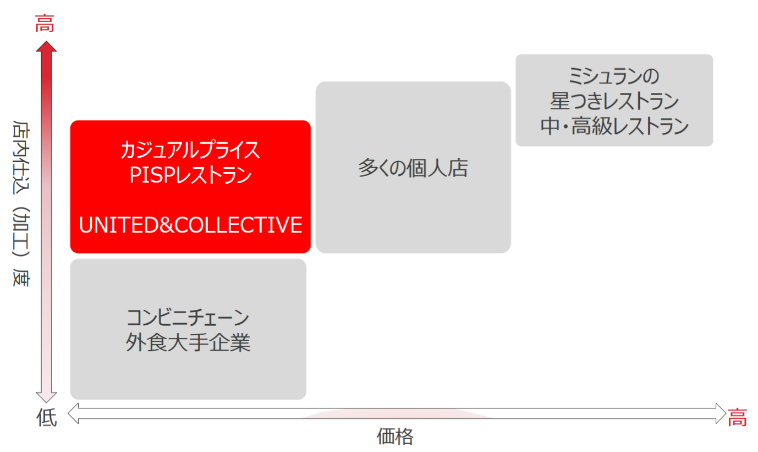

ポイント4:コンセプトによるカテゴライズ

自社店舗を「カジュアルプライス PISPレストラン」とカテゴライズし、低価格でありながら店内仕込度の高さによりクオリティの高い商品を提供することで既存外食店舗との違いを打ち出している。

(同社資料より)

【1-5 成長戦略・今後の取り組み】

1-5-1 出店戦略

<基本戦略>

首都圏では、1都3県の国道16号線の内側を目安に、乗降客数が3万人以上の駅に出店していく。

首都圏においては、てけてけ200店舗以上、the 3rd Burger 100店舗以上の出店が可能と考えている。

既存店の出店エリアや競合店の出店状況を考慮しつつ、基本的には乗降客数が多いエリアから優先的に出店していく方針だ。

(同社資料より)

一方、18年5月には大阪・梅田に関西初出店となる「てけてけ梅田お初天神店」を出店。10年6月には2店舗目となる「てけてけ阪急梅田店」を開店した。

マネジメント・人材・食材の相互協力を通じた経営効率の向上が可能であること、地域内でのシェア拡大により認知度が向上することなどからドミナント戦略を基本としているがPISP戦略の進化により、クオリティと低価格を両立させた出店が可能となったため今後は首都圏以外での出店を強化していく。

1-5-2 各種効率化への取り組み

PISP戦略の更なるブラッシュアップに向け、以下のような取り組みも行っている。

*新テクノロジーの活用

これまでもクラウド人事労務ソフトや従業員のコンディション変化発見ソフトなどHRテックを中心に新テクノロジーを導入・活用してきたが、社員の快適な労働環境作りや生産性および効率性向上のために引き続き新たなテクノロジーの活用を検討している。

*労働生産性の向上

PISP戦略では店舗の生産性向上が大きなカギを握っている。

そのために、仕込み作業を効率化する施策を推進し、更に労働生産性を向上させる。一人当たり・時間当たりの売上目標値を設定し、達成度合に応じた手当を導入するなど制度面の整備を進めている。

*CRM強化

てけてけ業態、the 3rd Burger業態双方でCRMを強化し、リピーター作りを進めている。

具体的には、スマホアプリを活用した常連客の増加、クーポン付与による更なる集客を狙っている。

*ダイレクトコミュニケーション

教育用のタブレット端末を全店舗に設置し、コミュニケーションアプリを活用。日々進化する各種マニュアルをリアルタイムで周知している。また、重要事項は社長から全従業員に直接発信・共有することで、会社の理念やルールを浸透させている。

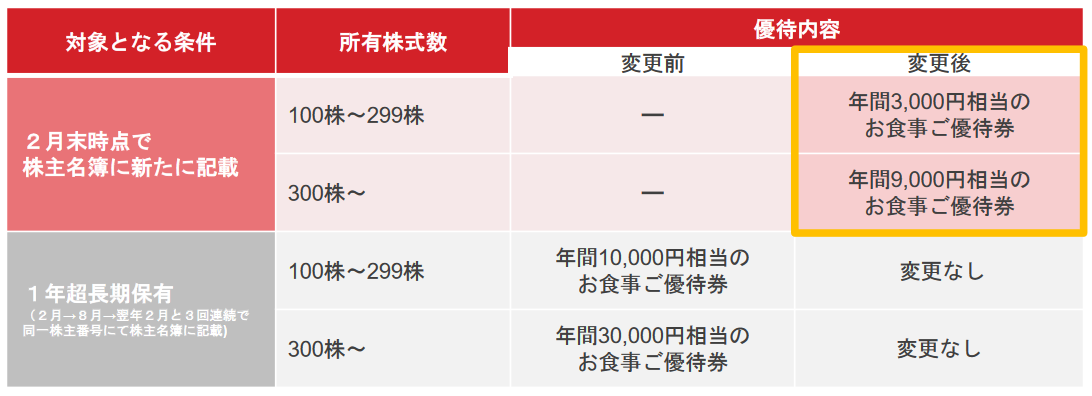

【1-6 株主優待】

株主の支援に感謝するとともに、株式の投資の魅力を高め、中長期的に保有してもらうことを目的として、株主優待制度を実施致している。

(同社資料より)

2.2020年2月期第2四半期決算概要

2-1 損益概要

|

|

19/2期2Q |

構成比 |

20/2期2Q |

構成比 |

前年同期比 |

|

売上高 |

3,608 |

100.0% |

4,030 |

100.0% |

+11.7% |

|

売上総利益 |

2,699 |

74.8% |

2,974 |

73.8% |

+10.2% |

|

販管費 |

2,563 |

71.0% |

2,935 |

72.8% |

+14.5% |

|

営業利益 |

136 |

3.8% |

38 |

1.0% |

-71.7% |

|

経常利益 |

113 |

3.1% |

30 |

0.7% |

-73.5% |

|

四半期純利益 |

57 |

1.6% |

65 |

1.6% |

+15.0% |

*単位:百万円

前期比増収も原価上昇、販管費増で減益

売上高は前年同期比11.7%増の40億30百万円。前期出店店舗が寄与した。既存店売上高は前年同期を下回ったが、6月以降回復傾向にある。

輸入鶏もも肉の高騰などで粗利率は同1.0%の低下。時給引き上げ、サービス強化による人件費増加で販管費は同14.5%の増加。

この結果、営業利益は同71.7%減の38百万円となった。

新規出店は通期計画8店舗に対し5店舗の出店。6月には約1年ぶりに大阪2店舗目となる「てけてけ阪急梅田店」を開店した。

2-2 主な取り組み

顧客満足度向上や売上増に向け、各業態で以下のような施策を実施した。

◎てけてけ

4月より、「単品ドリンク飲み放題」を導入した。同社では地域特性などから店舗により3つの価格帯に分類しているが、そのうちの一部店舗で導入し、集客効果を高めた。

また、既存メニューの食べ飽きを防ぐために「親鳥のチャンピオン焼き」など新規性のある商品を導入した。国産肉を用いた同メニューは好評を得ている。

◎the 3rd Burger

よりジューシーな味わいに仕上げるため、価格据え置きでビーフパティを25%増量した。

これまでのオーストラリア産ではなく新たに調達ルートを開発したメキシコ産を用いたところ、クオリティを維持しながらコストメリットを生み出すことができた。

また、夜専用バーガー(名称:the オーセンティックバーガー)を投入し、昼に比べて少ない夜のハンバーガー需要の取り込みを図った。客単価向上に寄与した。

◎やるじゃない

7月より、ドリンクメニューの約半数の価格を40~60円引き上げたほか、単品価格が400円以上の高価格新メニューを投入し、客単価の向上を図った。

2-3 財務状態とキャッシュ・フロー

◎主要BS

|

|

19年2月末 |

19年8月末 |

|

19年2月末 |

19年8月末 |

|

流動資産 |

2,069 |

1,888 |

流動負債 |

1,550 |

1,762 |

|

現預金 |

1,662 |

1,492 |

仕入債務 |

326 |

390 |

|

売上債権 |

94 |

149 |

固定負債 |

2,206 |

2,074 |

|

固定資産 |

3,290 |

3,618 |

長期借入金 |

2,049 |

1,918 |

|

有形固定資産 |

2,279 |

2,452 |

負債合計 |

3,756 |

3,836 |

|

無形固定資産 |

18 |

15 |

純資産 |

1,604 |

1,669 |

|

投資その他資産 |

992 |

1,150 |

負債純資産合計 |

5,360 |

5,506 |

|

資産合計 |

5,360 |

5,506 |

借入金残高 |

2,609 |

2,532 |

*単位:百万円

新規出店により有形固定資産が増加し、資産合計は前期末に比べ1億45百万円増加の55億6百万円。

仕入債務の増加等で負債合計は同80百万円増加の38億36百万円。

純資産は同65百万円増加の16億69百万円。

有利子負債は同77百万円減少の25億32百万円。

自己資本比率は前期末の29.9%から0.4ポイント上昇の30.3%となった。

3.2020年2月期業績見通し

3-1 損益予想

|

|

19/2月期 |

構成比 |

20/2月期(予) |

構成比 |

前期比 |

進捗率 |

|

売上高 |

7,294 |

100.0% |

8,230 |

100.0% |

+12.8% |

49.0% |

|

売上総利益 |

5,455 |

74.8% |

6,074 |

73.8% |

+11.3% |

49.0% |

|

販管費 |

5,245 |

71.9% |

5,879 |

71.4% |

+12.1% |

49.9% |

|

営業利益 |

209 |

2.9% |

195 |

2.4% |

-6.8% |

19.5% |

|

経常利益 |

171 |

2.4% |

180 |

2.2% |

+5.3% |

16.7% |

|

当期純利益 |

66 |

0.9% |

87 |

1.1% |

+32.4% |

74.7% |

*単位:百万円

業績予想に変更無し。増収営業減益

業績予想に変更は無い。売上高は前期比12.8%増の82億30百万円。営業利益は同6.8%減の1億95百万円の予想。

新規出店は8店舗の計画に対し上期では5店舗出店した。既存店の回復に注力し、出店は収益確保の確度が高い物件に厳選している。

人件費上昇、消費税増税などを考慮し、増収ながらも営業減益を予想している。

3-2 下期の取り組み

3-2-1 新業態開発:和定食屋「あづま」

ちょい飲みもでき毎日通える、家庭内食の代替となる和定食屋「あづま」の開発に着手した。

高齢化社会が続く中で、郊外では単品料理ではなく一食においても様々な味わい・栄養を求める消費者が増えていくと想定した業態である。

半年程度かけてブラッシュアップし、多店舗展開が可能なフォーマットに仕上げていく。

3-2-2 てけてけのFC展開

てけてけのFC店舗を埼玉県川越市のクレアモールへ出店する(開店は年内の予定)。直営もあわせると埼玉県で4店舗目のてけてけとなる。

従来よりてけてけはFC展開を志向し数店舗展開していたが、フォーマットが未完成であったため出店を手控えていた。

同社の特長である店内仕込負担を軽減することができたため、FC展開も可能と判断し、再スタートすることとした。

3-3 今後の展開

3-3-1 出店戦略

「てけてけ」はサラリーマンを中心に都心部、オフィス街を中心に出店し、居酒屋「やるじゃない」、和定食「あづま」は、てけてけで深堀り出来ていなかった郊外や住宅立地に出店。新規出店エリアを拡大させる。

また、上で述べたように、FC展開を再開させる準備が整った。イニシャルフィーおよびロイヤリティーで大きな収益を見込めるため、来期および再来期の積み上げを図る。

来期は直営店で今期同様8店舗程度の出店を想定している。

3-3-2 収益性の向上

同社の大きな特長である「PISP戦略」に関しては、今期新たにメキシコ産牛肉の調達ルートを開発したほか、原材料が全般高騰する中で国産鶏肉の使用でもメリットを生み出すことができたなど、着実にブラッシュアップが進んでいると同社では考えている。

人件費の高騰が避けられない中で、PISP戦略の進化や、店舗面積の調整による賃料コストの圧縮などに取り組んでいく。

3-3-3 既存店改善

引続き、商品提供のスピードアップ、接客・サービスの向上にも注力する。

4.今後の注目点

増収ながらも既存店は減収。加えて各種コスト上昇を吸収できず減益となった。ただ、既存店売上はサービス強化に伴い客数は回復傾向にあるということで、下期の結果に期待したい。

中期的には、てけてけFC展開の準備が完了した点に注目したい。直営店が8店舗程度で推移する中、来期以降、FC展開による収益ドライブがどれほどのものとなるか、同社を見るうえでの最大のポイントとなろう。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

4名、うち社外1名 |

|

監査役 |

3名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日: 2019年5月30日

<基本的な考え方>

当社は、コーポレート・ガバナンスの充実を経営上の最も重要な課題の一つと位置づけ、より透明性の高い経営を実現するため経営管理組織・体制を整備し、経営効率の向上、経営監視機能の強化、法令遵守の徹底に取り組んでおります。今後も健全で透明かつ迅速な経営を追求し、コーポレート・ガバナンスの強化と充実に努めてまいります。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレート・ガバナンスの基本原則をすべて実施してまいります。