ブリッジレポート:(3916) デジタル・インフォメーション・テクノロジー 質・量における外注先の拡充とは

|

市川 聡 社長 |

デジタル・インフォメーション・テクノロジー株式会社(3916) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

情報・通信 |

|

代表取締役社長 |

市川 聡 |

|

所在地 |

東京都中央区八丁堀4−5−4 FORECAST桜橋 |

|

決算月 |

6月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,764円 |

15,501,820株 |

27,345百万円 |

26.5% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(倍) |

|

18.00 |

1.0% |

51.81 |

34.0倍 |

193.31円 |

9.1倍 |

*株価は10/3終値。発行済株式数,ROE、DPS、EPS、BPSは2019年6月期決算短信より。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年6月(実) |

9,341 |

524 |

553 |

351 |

23.80 |

6.00 |

|

2017年6月(実) |

10,273 |

653 |

641 |

466 |

30.33 |

7.50 |

|

2018年6月(実) |

11,076 |

787 |

790 |

531 |

34.57 |

11.00 |

|

2019年6月(実) |

12,355 |

1,095 |

1,106 |

737 |

48.07 |

16.00 |

|

2020年6月(予) |

13,030 |

1,180 |

1,177 |

790 |

51.81 |

18.00 |

*予想は会社側予想。16年10月1日付および18年4月1日付でそれぞれ1:2の株式分割を実施。EPS、BPSは遡及して再計算。

*16/6期より当期純利益は親会社株主に帰属する当期純利益。以下同様。

デジタル・インフォメーション・テクノロジー株式会社の2019年6月期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2019年6月期決算概要

3.2020年6月期業績予想

4.中期経営計画

5.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

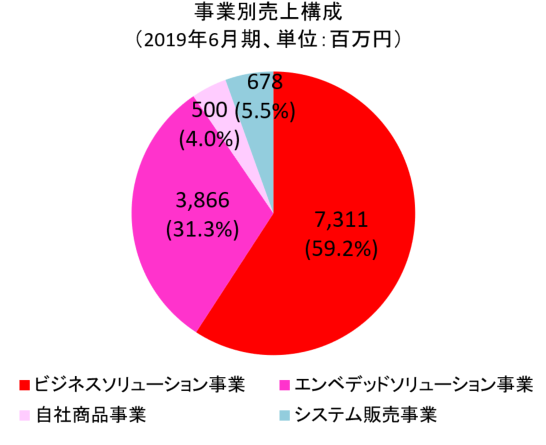

- 19年6月期の売上高は前期比11.5%増の123億55百万円。ビジネスソリューション事業が大きく伸張。営業利益は同39.0%増の10億95百万円。中計目標の10億円を突破した。自社商品の伸長、検証事業の利益率上昇、愛媛事務所の採算改善などから粗利率が上昇し、粗利額も2桁伸びた一方で、販管費は人件費が増加したものの同2.6%増にとどまった。売上、利益ともに修正予想も上回り、過去最高を更新した。

- 20年6月期の売上高は前期比5.5%増の130億30百万円、営業利益は同7.7%増の11億80百万円の予想。10期連続の増収増益、過去最高更新を予想している。各事業とも堅調に伸長。営業利益率は同0.2ポイント上昇し9.1%へ。配当は中間・期末それぞれ9円/株の18円/株を予定。予想配当性向は35.0%と3期連続で30%以上を実現する。

- 前期比増収増益で計画も上回る好調な決算であった。大型案件のあったビジネスソリューション事業が前期の12.7%増収から4.0%増収に落ち着くこともあり1ケタ台ではあるが、今期も10期連続の増収増益を見込んでいる。予想値は最低限の目標とのことであるが、上場来常に予想を上回っており、今期も予想を上回るか注目したい。

- 好調な業績推移ではあるが、会社側としては事業の一段の拡大のためには、質・量双方におけるパートナー(外注先)の拡充が必要と考えている。車載を中心とした成長市場への本格的な浸透のためには、案件ごとというよりも中長期的な戦略パートナーが不可欠であり、トップもしくは経営層レベルでのアライアンス構築を進めている。

- トリプル10の最後の一つ「営業利益率10%」達成には、将来的に売上構成比10%程度を目指す自社製品の拡大と共に、請負案件の増加も必要となる。来期の目標達成のみならず、その後の更なる成長のためにもよりハイクオリティなパートナーシップの確保は重要な課題となろう。10期連続の増収増益の進捗と共に、こちらも注目していきたい。

1.会社概要

独立系の情報サービス会社。金融、通信などを中心顧客とした業務システム開発、組込み開発等の受託開発が売上の大半を占めるが、Webセキュリティソリューション「WebARGUS(ウェブアルゴス)」、Excel業務イノベーションプラットフォーム「xoBlos(ゾブロス)」を始めとした独自技術による自社製品の拡大に注力している。「多面多様のIT企業」、「部分最適と全体最適の組織戦略」といった特長を持つ。

【1-1 沿革】

日本電信電話公社在籍時にプログラマーの資格を取った市川 憲和氏(現:代表取締役会長)はコンピュータという今まで経験したことの無い新しい世界と出会い、その将来性に大きな魅力を感じ、チャレンジ精神を奮い起こされ独立。

1996年に知人が経営していた東洋コンピュータシステム株式会社の社長として経営を任された後、業務システム開発事業を皮切りに、コンピュータ販売事業(現・システム販売事業)、組込み開発検証事業、運用サポート事業などを手掛け、多面多様のIT企業として事業領域を拡大していった。

その後、2002年にグループ企業数社を完全子会社化して、同社の前身となる東洋アイティーホールディングス株式会社を設立し、2006年に子会社4社を統合し、現社名に商号変更した。

また、2011年1月にDIT America, LLC.を米国カンザス州に設立、2015年6月に東証JASDAQ市場に上場、2016年5月に東証2部市場に上場し、2017年3月に東証1部へ市場変更。

2018年7月、変化が加速する経営環境の下、経営体制の若返りを図り、迅速な意思決定を可能にする体制作りを目的として代表取締役専務 市川 聡氏が代表取締役社長に就任した。

【1-2 企業理念】

|

当社のロゴマークは、無限階段がついた立方体の集合体となっています。 この集合体こそが、当社そのものであり、立方体一つひとつが社員一人ひとりを表しています。 立方体の6つの面は、全社員が共有し、大切と考える6つの価値を表しています。 この価値をお客様、会社、社員の3層で言葉に表したのが、当社の企業理念です。 |

(同社HPより)

(同社HPより)

立方体を展開したのが上の図で、市川社長によれば、「まずは顧客起点。ここから全てが始まる。」ことを強調している。その意識の下で、会社としては「社員の育成」と「対顧客、社員同士のコミュニケーション」、社員は「付加価値の向上」、「熱い情熱を持つ」、「目的意識を持つ」ことが重要な価値であることを示している。

社員はこの理念をクレドにして携行し、常に基本に立ち返ることとしている。

【1-3 市場環境】

【1-4 事業内容】にあげる同社各事業の市場環境及び成長性の概要は以下の通りである。

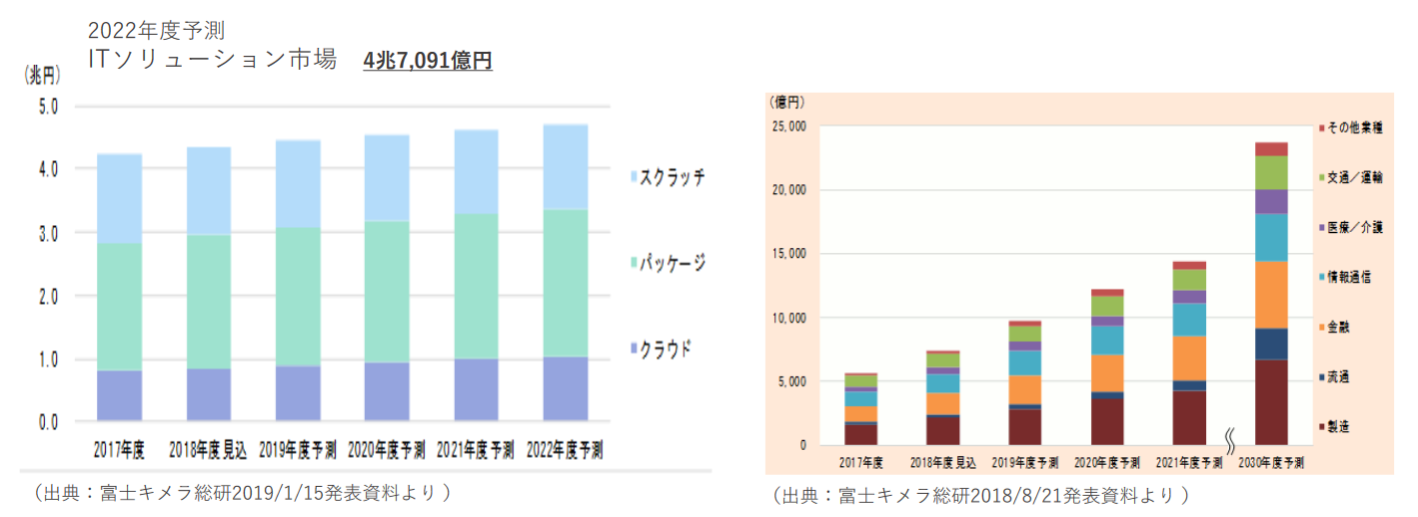

(1)ビジネスソリューション事業

人手不足・業務効率化に貢献するITソリューションの市場は順調に拡大。クラウド&パッケージソフトウェアの活用は、中小から大企業まで導入が進む。

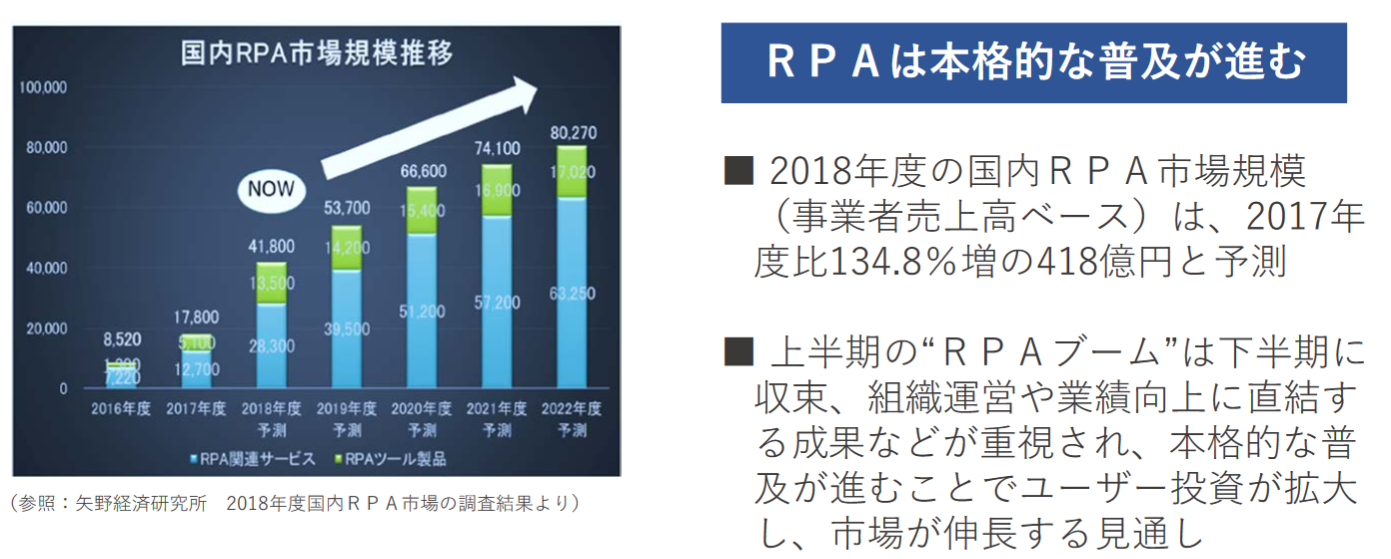

また、AI、IoT、RPA、ロボティクスの利用など、デジタルトランスフォーメーション(DX)の急速な進展が見込まれている。

(同社資料より)

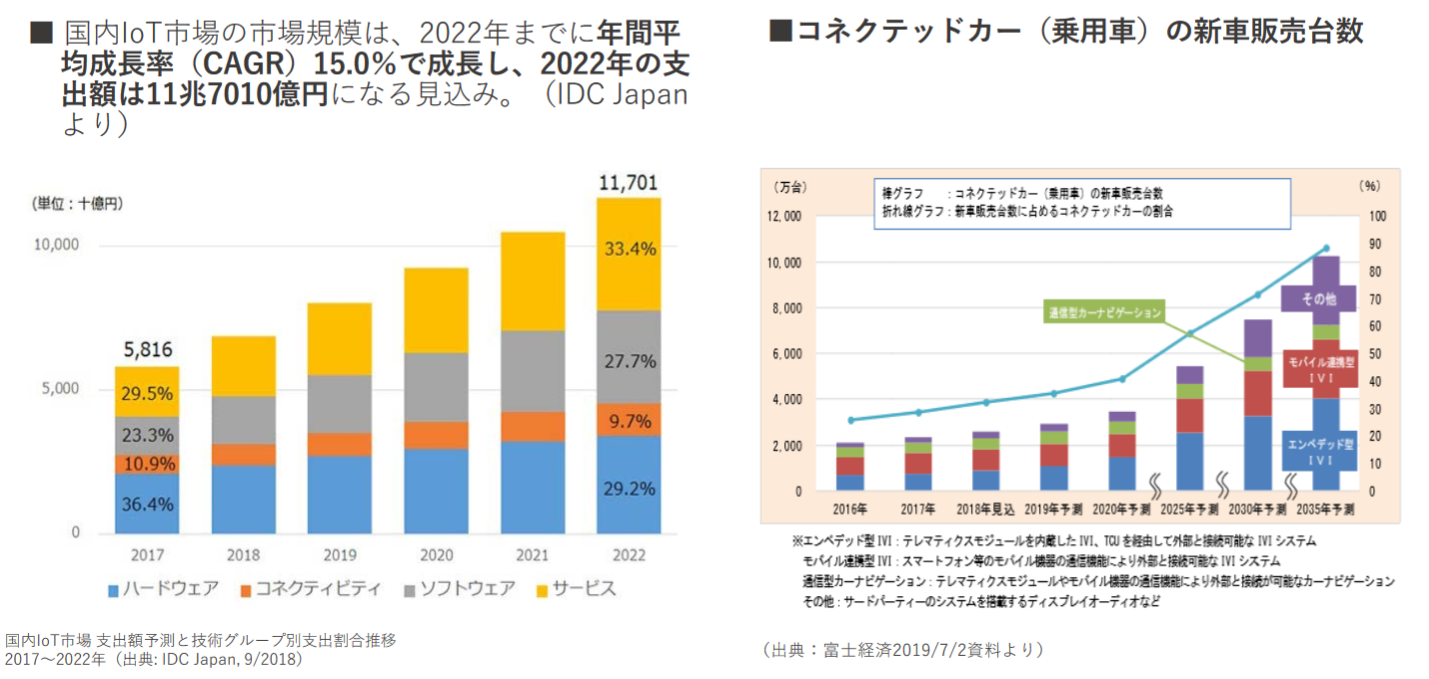

(2)エンベデッドソリューション事業

国内IoT市場はサービスを中心に高成長が期待されている。

また車載関連では、ICT端末としての機能を有し、車両の状態や周囲の道路状況など様々なデータをセンサーにより取得し、ネットワークを介して集積・分析することで、さまざまな価値を生み出す「コネクテッドカー=つながるクルマ」の急拡大が予想されている。

(同社資料より)

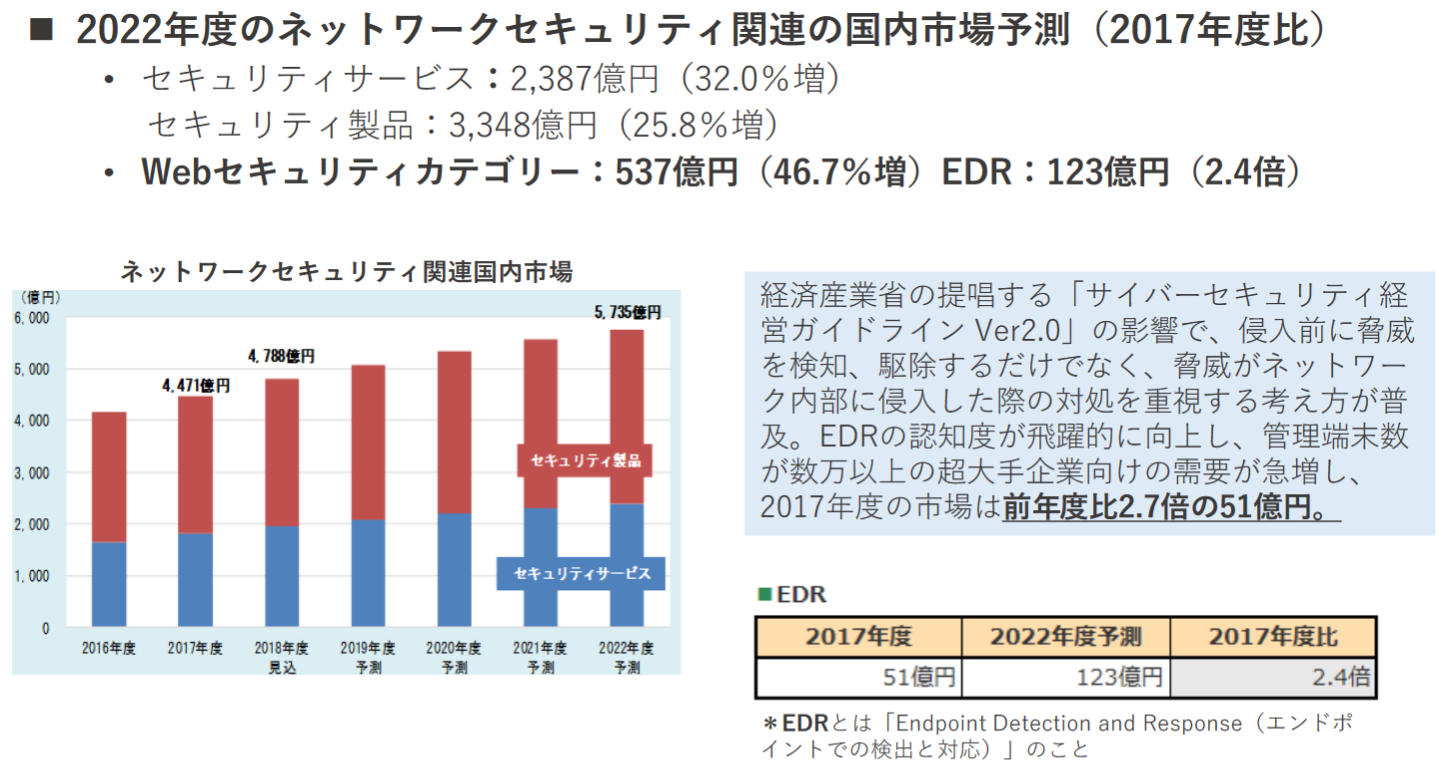

(3)自社商品事業

①「WebARGUS(ウェブアルゴス)」

ネットワークセキュリティ国内市場は、製品、サービスとも拡大が続くと予想され、脅威の侵入前検知・駆除とともに、侵入後の対応に関するニーズも増大している。

(同社資料より)

②「xoBlos(ゾブロス)」

業務効率の大幅な改善を支援するシステム「RPA(Robotic Process Automation)」に注目が集まっている。

RPA(Robotic Process Automation)とは、ロボットによる業務自動化の取り組みのこと。AI(人工知能)や、AIが反復によって学ぶ「機械学習」等の技術を用いて、主にバックオフィスにおけるホワイトカラー業務の代行を担い、人間が行う業務の処理手順を操作画面上から登録しておくだけで、ソフトウェア、ブラウザやクラウドなどさまざまなアプリケーションを横断して処理することができる。

日本企業の克服すべき課題として挙げられている「働き方改革」を実現する手段の一つとして今後急速な拡大が予想されている。

(同社資料より)

【1-4 事業内容】

1.セグメント

セグメントは「ソフトウェア開発事業」と「システム販売事業」の2セグメント。「ソフトウェア開発事業」は、ビジネスソリューション事業、エンベデッドソリューション事業、自社商品事業の3事業から構成されている。

(1)ソフトウェア開発事業

①ビジネスソリューション事業

(業務システム開発事業)

金融業、医薬・製薬業、通信業、流通業、運輸業等の幅広い分野において、エンドユーザーや顧客の情報システム子会社からの受託開発が中心。その他、大手SIベンダーからの受託開発も行っている。

具体的には各分野で培った技術により、Web系や基幹系、フロント業務からバックオフィス業務、新規システム開発や保守開発を行い、各分野の大手企業との信頼関係を築き上げ、安定した受注を確保している。

(運用サポート事業)

主要取引先は通信キャリア、人材総合サービス会社、及び航空会社系情報システム子会社など。

「ITを通じて顧客の日常業務の運用をサポートする事業」であり、大手顧客の事業ドメインに沿った形での継続的なビジネスであるため、安定した収益を見込むことができている。

具体的な業務内容としては、以下のようなものがある。

|

* |

各種業務システムを用いるエンドユーザーに対するサポートデスク業務 |

|

* |

インフラ(サーバー、ネットワーク)の構築・維持保守を行う業務 |

|

* |

最新技術動向に応じた、効率的なシステム運用を行う業務 |

②エンベデッドソリューション事業

(組込み開発事業)

車載機器、モバイル機器、情報家電機器及び通信機器等のソフトウェア開発を大手メーカーから直接受託している。

この内、車載機器、モバイル機器、情報家電機器等においては機器のファームウェア、デバイス機器の制御、アプリケーション等、システム全体にわたるソフトウェア受託開発を行っている。

特に、今後成長が見込める車載機器においては、インフォテインメントをはじめ、新しい技術である自動運転関連に注力している。また、通信機器においては、無線基地局や通信モジュール機器のソフトウェア受託開発を行っている。

(組込み検証事業)

製品に対する品質や性能の検証業務の受託及び検証業務を通じて機能や製品の改善について提案を行っている。

専門的な機器を使用し動作や性能を検証するラボ試験や、国内・海外(北米、アジア、ヨーロッパ等)の実際の環境で検証するフィールド試験、最終的な品質検証として第三者の観点で実施するシステム総合試験まで、様々な検証業務を行っている。

海外で実施するフィールド試験については、必要に応じて子会社のDIT America, LLC. に委託することにより、迅速なサービス提供と現地スタッフの感性も踏まえたユーザビリティの検証を行っている。

対象機器としては、車載機器、医療機器、通信機器、モバイル機器等である。

③自社商品事業

成長分野として独自技術の商品を自社開発し販売している。

現在同社が販売に特に注力しているのは、ウェブサイ卜の改ざんを発生と同時に検知し、瞬時に元の正常な状態に復元できる、新しいセキュリティソリューション『WebARGUS(ウェブアルゴス)』、データの分解・再構成機能を特徴とし様々な形のデータ事務処理ニーズに応えるExcel業務イノベーションプラットフォーム『xoBlos(ゾブロス)』の2つ。

この他、電子メールに電子署名を自動的に付与し、フィッシング詐欺やブランド盗用による被害を未然に防ぐためのソリューション『APMG(エーピーエムジー)』、ホームページ編集・更新が容易にできるCMS(コンテンツマネジメントシステム)『楽らくページ』などがある。

(2)システム販売事業

同社及び子会社のDITマーケティングサービス株式会社が、カシオ計算機株式会社製の中小企業向け業務支援・経営支援基幹システム「楽一」の販売を行っている。

販売エリアは、神奈川からスタートし、東京、千葉、群馬、愛媛へと順次拡大。ユーザーに対し、手厚いサポートを行うことで、リピート率の向上に努めている。加えて、コールセンターを設けて新規顧客開拓を進めており、「楽一」販売台数は全代理店中14年連続全国No.1となっている。

2.注目の戦略商品

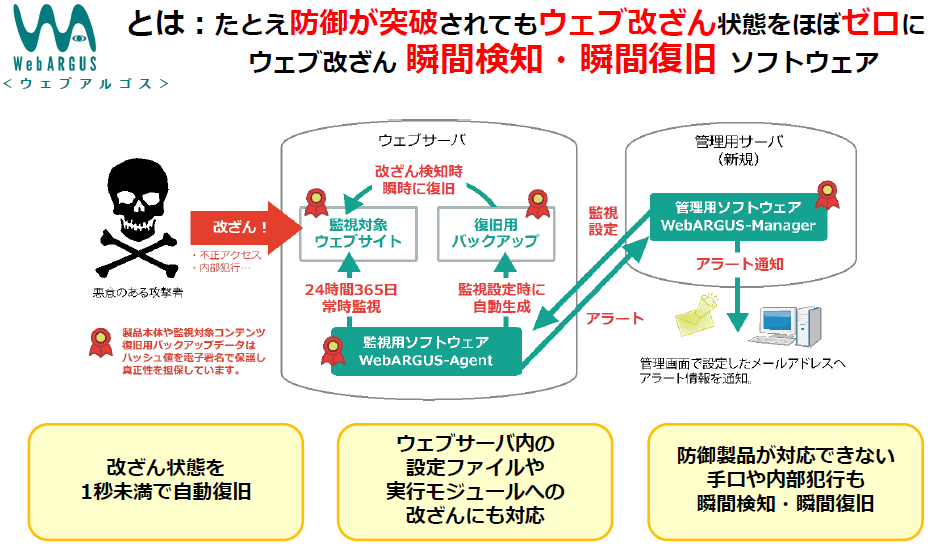

①Webセキュリティソリューション「WebARGUS(ウェブアルゴス)」

WebARGUSは、ウェブサイ卜の改ざんを発生と同時に検知し、瞬時に元の正常な状態に復元できる新しいセキュリティソリューション。改ざんの瞬間検知・瞬間復旧により、悪質な未知のサイバー攻撃の被害から企業のウェブサイトを守ると同時に、改ざんされたサイトを通じたウイルス感染などの被害拡大を防ぐ。

(同社資料より)

◎増加するウェブサイト改ざん

「JPCERTコーディネーションセンター」が公開しているインシデント報告対応レポートによると、毎月100件前後の報告がなされており、官公庁なども含めて規模に関わらず常にその脅威に晒されている。

「JPCERTコーディネーションセンター」(※):インターネットを介して発生する侵入やサービス妨害等のコンピュータセキュリティインシデントについて、日本国内に関する報告の受け付け、対応の支援、発生状況の把握、手口の分析、再発防止のための対策の検討や助言などを、技術的な立場から行なっている。

◎「WebARGUS」開発の背景

こうした状況の下、電子メールに電子署名を自動的に付与しフィッシング詐欺やブランド盗用による被害を未然に防ぐためのソリューション「APMG」を既に自社開発しリリースしていた同社は、セキュリティに関するコア技術をベースに「WebARGUS」を2年程の調査の後、2013年春に開発に着手。2014年7月にリリースした。

同社はITに関する多様で豊富な技術を有するのが大きな特長・強みだが、セキュリティのコア技術に関してもハイレベルである。これは、受託開発では飽き足らず独自製品を作りたいという同社エンジニアのベンチャーマインドやチャレンジ精神に起因するもので、後述する同社の企業文化、カンパニー制度に代表される組織戦略が大きく影響しているといえそうだ。

◎製品の特長・概要

|

ウェブサイトの改ざん状態を極力ゼロにする瞬間検知・瞬間復旧 |

|

正規ユーザーになりすました改ざんや内部犯行、防御が困難な新手の手口にも対応 |

|

1ビットの改ざんも見逃さない、『電子署名』技術を駆使した高精度の改ざん検知 |

|

アプリケーションや設定ファイルを狙った高度な改ざん攻撃にも対応 |

|

通常監視時にウェブサーバにかかるCPU負荷(使用率)は1%未満 |

|

改ざんされたファイルを証拠として保存する証拠保全機能搭載 |

Webサイト改ざん被害に遭った場合、サイトの公開停止、被害箇所の特定、防御強化、サイト復旧・再公開という手順を取ると復旧までは平均で1か月かかる。仮にEC(電子商取引)を手掛けていれば、売上減少、再公開の周知の手間、一度離れた顧客の呼び戻しが困難など、その被害は甚大なものとなる。

これに対し、「WebARGUS」を導入していれば、改ざんの瞬間検知・瞬間修復により、サイトの状態を正常に維持し続けることが可能なため、改ざんを検知しても慌ててサイトの公開を停止する必要がない。サイトの運用を続けながら、改ざんされた原因を追求し防御強化に専念する事ができる。

他社の改ざん検知ソフトは、事前設定によって決められたタイミングや間隔でWebサイトを検知する定期監視が主流。ただこの場合は改ざん時と検知時のタイムラグが発生するため、改ざん状態は免れない。またタイムラグを縮小するために検知の間隔を短くするとCPUへの負荷が大きくなってしまうなど課題が残る。

「WebARGUS」は、WebのOSに何らかのイベント(閲覧されている以外の、データを消された、書き加えられた等)が発生するとそのイベントを検知するリアルタイム検知を行うため、そのような課題は発生しない。

加えて、同製品は検知した改ざん状態を0.1秒未満(デモ環境の平均値:1ファイル当たり0.003秒)で正常復旧することが可能な、瞬間復旧機能を搭載している点が大きな特長であり、この瞬間復旧は同社のオリジナル技術である。

「WebARGUS」の年間ライセンス利用料は1OSにつき¥480,000(税別)で、サポート込み。

マイナーバージョンアップ時の更新モジュールの無償提供なども含む。

◎導入および販売状況

リリース当初はWebサイトセキュリティに対する考え方は侵入に対する防御が中心で、「改ざん検知」自体の認識が低いこともあり、ややスローな立ち上がりであったが、日本におけるIT国家戦略を技術面、人材面から支えるために設立された経済産業省所管の独立行政法人「IPA(情報処理推進機構)」でも、改ざん防止のための対応への言及が増加していること等から、「防御ソフトのみでなく改ざん検知ソフトが必要」という共通認識が急速に広がりつつある。

加えて、2017年11月16日に発表された「サイバーセキュリティ経営ガイドラインの改訂ポイント」において経済産業省は、「攻撃の検知」および「復旧」に関する「サイバーセキュリティリスクに対応するための仕組みの構築」を新たに重要項目として追加したこともあり、引き合いは更に強まっているという。

こうした環境下、同社では、より高度なセキュリティの必要性を認識しているユーザー層を対象に、セミナーの開催、展示会への出展などのプロモーションやマーケティングを展開している。

販売力強化に関しては、代理店販売にも力を入れており、現在の代理店契約総数は37社。

また、データセンターやクラウドサービス事業者との協業にも積極的に取組んでいるほか、国内への製品販売だけでなく、海外進出も予定しており、世界中のウェブサイト改ざん攻撃に対応する考えだ。

◎商品力の強化

当初はLinux版のみであったが、2016年4月にはWindows版を、2017年9月に大企業を対象としたエンタープライズ版をリリースしたほか、2018年2月にはトータルWebセキュリティ機能を大幅に強化する次世代型クラウドWAF「WebARGUS Fortify」の提供を開始した。特にエンタープライズ版のリリースにより、上場企業を中心とした大企業の導入事例も増加している。

また、ユーザーの利便性を高め、一層の普及を促すべく2018年5月には「SaaS」による提供も開始したほか、同年6月にはフィンランドのサイバーセキュリティ企業のエフセキュア社と全面的に協業。エフセキュア社のITシステム脆弱性診断ツール「F-Secure RADAR」とDITの「WebARGUS」との補完関係によるトータルセキュリティ提供体制を構築した。

このようにアライアンスも含めてセキュリティソリューションのラインアップを拡充した同社だが、今後はIoT時代のセキュリティ対策を見据えた組込み製品向けWebARGUSをはじめとして、製品の適用範囲の拡大を検討している。

例えば自動運転の普及・浸透に伴い、安全性の確保は自動運転システム提供企業にとって極めて重要な課題であり、同社が活躍するフィールドは今後もますます広がりを見せることが予想される。

組込み版については正式なプロジェクトを立上げ、製品化に向けて具体的なビジネスの検討と技術調査を継続中で、実際の商品化にはもう少し時間がかかるようだが、地道な実績の積み上げを経た早期の製品化を目指している。

②Excel業務イノベーションプラットフォーム「xoBlos(ゾブロス)」

IT化の進んだ先進企業でも、現場ではExcelを利用した手作業を含む様々な業務が数多く存在している。紙帳票からの手入力によるExcel帳票生成、複数のExcelシートを元にした集計作業、パッケージシステムから抽出されたCSVデータの可視化と分析等の非定型業務の多くは、現場部門の地道な手作業によって処理されている。

同社が独自開発した「xoBlos(ゾブロス)」は、こうしたExcelベースの非効率な業務を完全自動化し、劇的な業務効率化をサポートするもの。

(同社資料より)

◎開発の背景

企業では見積書や請求書作成に表計算ソフトの代表であるExcelを用いるケースが多いが、例えば、顧客ごとに異なったフォーマットの見積書、請求書をExcelで作成している場合、集計、分類・分析などを行うにはシステム化は困難で、手入力が必要となる。そこで、この作業を自動化し業務効率の大幅な改善を目指すことを目的として開発されたのがExcel業務イノベーションプラットフォーム「xoBlos」である。

◎製品の特長・概要及び導入例

|

異なる形式のデータでも、まとめて集計・加工可能 |

|

使っているExcel表を活かしたまま、効率化が可能 |

|

マクロに比べ最大で数十倍の処理速度 |

|

Excel表出力エンジンとして他社パッケージ製品に組込み可能 |

Excelを利用した業務効率の大幅な改善を目的として約8年前にリリースした「xoBlos」だが、長時間労働の是正を中心とした「働き方改革」のトレンドが強まる中、「現在使用しているExcelを使った業務フローをそのまま流用しながら業務効率化から経営判断に資する情報提供までをカバーする全社プラットフォームが構築できる」と言った効率性や、手軽さや導入コストの相対的な安さなどから注目度が飛躍的に高まっている。まさに「時代が同社とxoBlosに追い着いてきた。」状況だ。

さらなる商品力強化に向けて2018年2月には、RPA製品や他システムとの連携機能を持たせることでExcel業務の自動処理化をより一層強化した。同機能はPCクライアント上に加え、Web Server上でも動作可能であり、幅広いユーザーの利便性を向上させることとなる。

今後数年で800億円まで倍増するとも予想される国内RPA市場だが、RPA関連サービスが8割を占め、2割のRPAツール製品より成長率は大きいと見られている。RPA関連サービスとも位置付けられるxoBlosの大きな成長性はこの点からも期待できる。

下記の導入事例を始めとして、多くの企業で大幅な業務効率化を実現している。

(いずれも、同社資料よりインベストメントブリッジが抜粋・要約)

*導入事例:株式会社アコーディア・ゴルフ「年間約20,000時間の工数を削減」

アコーディア・ゴルフグループは、全国161か所のゴルフ場、ゴルフ練習場を運営し、ゴルフ事業、ゴルフ練習場事業等を展開している。

(xoBlos導入前の状況)

月末になると、全国161ヶ所の拠点から膨大且つ様々なフォーマットの売上を始めとした報告資料のExcelファイルが集まってくるが、ゴルフ場の中にはレストランや売店に加え、ホテルやリゾート施設等が併設されている拠点もあり、データ集計作業が極めて煩雑であった。

また、それらの数値を拠点、事業、部署、従業員ごとに細かく管理・分析をしていたためExcelファイルの肥大化やマクロのメンテナンス等でバックオフィス部門が持続性について大きな不安を抱えていた。

(xoBlos選定のポイント)

一番のポイントは高速エンジンであること。Excelを活用できても遅いシステムでは使いのものにならず、膨大な数のExcelを高速で処理できることは同社にとって重要な選定要素であった。他には、データベースを必要としない点、制御シートもExcelでありノンプログラミングで利用できる点、コスト感も重要だった。

(導入効果)

拠点毎にフォーマットが異なるため多くの工数が必要であったが、xoBlosに移行したことで、試算ベースでは年間約20,000時間の工数削減につながり、経営陣がマネジメントに必要とする情報を迅速に正しく届けることができるようになった。

同社では、RPAも踏まえて、更なる業務改善や業務効率化に向けてxoBlosの活用を検討している。

◎更なるプラットフォームの価値向上へ「xoBlos プラスワン構想」

Excelベースの非効率な業務を完全自動化し、劇的な業務効率化をサポートするExcel業務イノベーションプラットフォームとして高い評価を得ている「xoBlos」だが、同社では時代および顧客ニーズの変化に対応し、顧客にとってより高い付加価値を提供するプラットフォームへと進化させるべく取り組みを始めた。

それが「xoBlos プラスワン構想」である。

「xoBlos プラスワン構想」の中心コンセプトは「データの価値向上」。

企業は様々な活動を行っているが、それぞれの活動を管理するために、各種システムを導入している。

例えば、ヒト・モノ・カネ・情報といった資源を適切に分配し有効活用する計画を立案するためのERPを最上位に、顧客管理のためのCRM、在庫管理、受発注、勤怠管理、人事、会計などの各システムである。

それぞれのシステムからは大量のデータを抽出することができるが、近年、これらのデータをそれぞれ別個に取り扱うのではなく、統合・組み合わせることにより今までは見ることのできなかった自社の姿を可視化したい、より効率的な業務運営を可能にしたいというニーズが急速に高まっている。

ただ、この作業を行うには多くの工数、多額のコストが必要になるなど、企業にとって実現は容易でないのが現状である。

こうした状況において、データ処理を高効率・高速度で行うxoBlosを導入した顧客は、これまでのレポーティング効率化に加えて、容易かつリーズナブルなコストでデータの統合・組み合わせによって自社データの価値を高め、活用することができる。

また、川上である経営層から生産・営業・総務・管理など川下まで、あらゆる部署・部門が希望するフォーマットでデータを利用できるという点も「xoBlos プラスワン構想」の大きな特徴である。

現在はあくまでも「構想」段階であるが、今後はメーカーとのタイアップによりプラットフォームであるxoBlosの上で様々なシステムを連携させ、具体的な「xoBlos プラスワン」の姿を顧客企業に提案していく考えで、構想具現化のための活動を開始したところである。

*導入事例:丸善雄松堂株式会社「IT部門の対応工数を大幅に削減」

丸善雄松堂は、大学をはじめとする全国の教育・研究機関への学術資料の提供や、図書館などの教育機関の運営業務受託サービスなどを提供。さらに、建築工事の設計・監理・請負業、学校教育事業に関する経営コンサルティング業務なども幅広く展開している。

(xoBlos導入前の状況)

大きく2つの課題があった。

一つは導入が予定されていた教育環境ソリューション事業部向けであるオロ社のERP「ZAC Enterprise」と全社会計システムとのデータ連携をどう実現するかということ。もう一つはユーザー部門に対し、必要なデータを安定的に効率的に提供する、つまりデータサービスの質の向上を図りたいというもの。

同社でも複数のシステム(基幹、会計、人事、業務)を運用しているため、各システム間において多数のデータ連携処理が行われている。加えて仕入先や顧客とのEDI連携にも積極的に取り組んでおり、データ連携に関する処理の共通化なども進めている。

ERP導入にあたっても当初は従来の枠組みでの対応を考えていたが、ERPの特徴からデータ連携には複数のAPIを使ってデータを抽出、加工する必要があり、従来方式では複雑さが増してコストアップとなる懸念があった。

データサービスについては、書籍販売を行う事業部を中心に、商品仕入や受発注、入出荷のオペレーションを行う業務部門から基幹システムの各種データを部門ごとに必要な抽出条件や項目で提供してほしい等の、要望が数多く寄せられていたが、多種多様な要望に対し基幹システム側で機能追加するには多額のコストが必要で、また要求スピードにも応えることが難しかった。自動化ツールの適用などで業務効率化に取り組んでいたが、リアルタイム性に欠けるなど、抽出条件が要求ごとに変わるケースへの対応では課題が残った。

(導入効果)

|

* |

開発工数は、従来の方法に比べて半分程度の工数で対応が可能になった。 |

|

* |

データサービスについては、エンドユーザー完結のデータサービスが可能となったことで、IT部門の対応工数が削減された。月間20時間程度かかっているものを対象にxoBlosへの置き換えを進めている。 |

|

* |

従来のデータサービスではエンドユーザーが最終的に希望する形式にするため、Excel等で再加工するケースもあったが、現在はxoBlosの加工処理を使い、欲しいデータがすぐに使える形式で提供できるため、この点でも作業工数削減に繋がっている。 |

丸善雄松堂では、機能に加え、使い勝手、価格のバランスも含めてxoBlosを高く評価している。

まだxoBlos本来の強力なデータ加工処理機能を十分に活用しきれていないものの、大きな効果が上がりつつあることから、対象業務の拡大を進めていく考えだ。

また、開発メンバーが、DBの簡易な更新ツールとしての利用を始め当初の想定とは別の利用方法の可能性を議論するなど、拡がりも見え始めているという。

◎導入及び販売状況

販売に関しては、主力代理店の一つである大興電子通信株式会社(8023、東証2部)とのセミナー共催など、大興電子通信の持つ幅広い顧客層と拠点、販売力を活かすことを中心に営業を展開中。大興電子通信を含め約30社の一次代理店網を構築している。

当初は中堅企業の採用が中心だったが、現場業務の効率化ニーズが増大する中、大企業の導入実績も増加しており、足元では新規導入先の約7割は大企業となっている。販促のためのセミナーを毎週3回開催しているが、ほぼ毎回満席状態が続いているという。現在の累計導入社数は350社を超えた。年間100~120社の導入企業数増を計画している。クラウドを利用したサブスクリプションモデルの採用による収益拡大も併せて計画している。

【1-4 特長と強み】

➀多面多様のIT企業

同社は、IT技術の進化と変化に柔軟に対応して業務システム開発事業を皮切りに、コンピュータ販売事業(現・システム販売事業)、組込み開発検証事業、運用サポート事業などに事業領域を拡大すると同時に、その過程で磨き上げてきた技術力をベースに自社による独自製品の開発販売にも取組んでいる。

幅広い事業領域と独自性のある自社製品を提供する事の出来る「多面多様のIT企業」である点が同社の大きな特徴である。

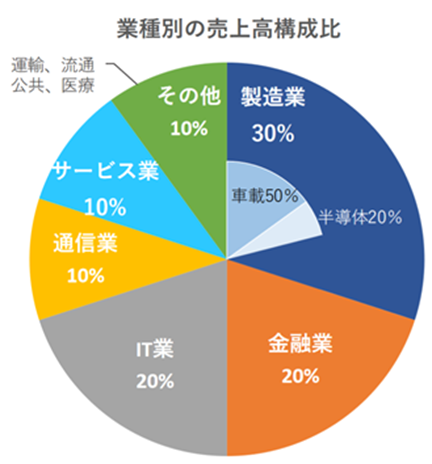

②幅広い顧客基盤

取引先は約2,600社で、ソフトウェア開発事業は上場企業及びその関連会社、システム販売事業は中小企業が中心である。また、下記のように顧客の業種が分散していることに加え、長期安定ビジネスが主であるため事業基盤が安定している。

情報システム子会社を含めたエンドユーザー売上比率は約8割である。

(同社資料より)

③部分最適と全体最適の組織戦略

部分最適と全体最適の相反する2要素をバランスよく活かした組織戦略も同社の大きな特徴となっている。

部分最適に関しては、カンパニー制度の導入で専門特化したカンパニーを立上げ、その領域でのNo.1を目指すとともに、ベンチャーマインドを持った経営者の育成・輩出を行っている。

全体最適に関しては、本社・本部が事業のスクラップアンドビルド、各カンパニー間のコラボレーション、新規事業領域の開拓など、カンパニーの独自性を尊重しながら、シナジーを追求している。

(各カンパニー概要)

|

主な事業 |

カンパニー名 |

概要 |

|

業務 システム開発事業 |

ビジネスソリューション カンパニー |

顧客の様々な問題解決を支援する提案型SI事業を展開。 特に金融・通信・流通分野では、長年培った業務知識と技術基盤を核とし、汎用系からWeb系、基幹系から情報系まで幅広いソフトウェアの設計・開発を、業界のトップ企業から請け負っている。また、新たな事業領域として「保険薬局総合管理システム(Phant's)」のASP事業を展開している。 |

|

eビジネスサービス カンパニー |

主に、金融業や大手小売業を中心に、ECサイトや、顧客向けサービスサイト、企業向け業務システムなどの、Web系システム構築、保守を長年にわたって手がけている。これまでの経験で培った技術を元に、顧客のニーズに合ったサービスを提供している。 |

|

|

運用 サポート 事業 |

サポートビジネス カンパニー |

幅広い知識を有するエンジニアがシステムの導入支援、インフラ構築、ネットワーク運用管理、アプリケーション・ミドルウェア開発など、顧客のニーズに合わせて最適なIT環境(サービス)をワンストップで提供している。 |

|

組込み 開発事業 |

エンベデッドソリューション カンパニー |

車載機器、通信機器、産業機器、デジタル家電などのエンベデッド(組込み)システムを中心に、制御系システム開発に特化している。組込みシステム開発は、ハードウェアが持つ物理的な条件に左右されるために制約が多く、一般的なアプリケーション開発とは異なる発想が求められるため専門性に優れた多数のシステムエンジニアを擁している。 |

|

組込み 検証事業 |

クオリティエンジニアリング カンパニー |

カーナビゲーションシステムなどの車載機器をはじめとして、医療機器、通信インフラ、モバイル端末等のソフトウェア評価・検証業務を幅広く行っている。製品の品質向上を第一に考え、テスト計画の策定から、設計、実施、運用、分析、コンサルティングまでのトータルサービスを提供している。 2011年より米国現地法人DIT America, LLCと連携。海外での検証業務にも対応している。 |

|

(複合) |

西日本カンパニー |

大阪を中心に名古屋以西を活動の拠点とし、業務システム開発、運用サポート事業/モバイル、Webアプリ開発事業/組込み開発事業(車載機器やセキュリティ関連)の三本柱でDITの成長分野における一翼を担う。 昨今はマルチスキルを活かしたIoT、Webサービス事業への展開を目指している。 |

|

愛媛カンパニー |

愛媛県を拠点とし、地域特有の様々な業種・業態のニーズに応えた、ものづくりからソフト商品の販売やシステム機器販売、運用やシステムサポートに至るまで、付加価値の高いワンストップサービスを提供、ITビジネスによる地域活性化に貢献している。また、他カンパニーの技術者不足にも対応するために、多目的IT開発センターに地元採用の人材を配置し、ニアショア開発を可能としている。 |

④独自性のある自社製品の開発・販売

前述した「xoBlos」及び「WebARGUS」を代表として長年培ってきた技術を活かして様々な独自性のある自社製品を開発している。将来の収益の柱として育成している。

2.2019年6月期決算概要

(1)連結業績概要

|

|

18/6月期 |

構成比 |

19/6月期 |

構成比 |

対前期比 |

期初予想比 |

修正予想比 |

|

売上高 |

11,076 |

100.0% |

12,355 |

100.0% |

+11.5% |

+3.8% |

+0.5% |

|

売上総利益 |

2,595 |

23.4% |

2,949 |

23.9% |

+13.6% |

– |

– |

|

販管費 |

1,807 |

16.3% |

1,854 |

15.0% |

+2.6% |

– |

– |

|

営業利益 |

787 |

7.1% |

1,095 |

8.9% |

+39.0% |

+9.5% |

+3.3% |

|

経常利益 |

790 |

7.1% |

1,106 |

9.0% |

+39.9% |

+11.0% |

+3.9% |

|

当期純利益 |

531 |

4.8% |

737 |

6.0% |

+38.8% |

+10.8% |

+1.9% |

*単位:百万円

増収・増益。過去最高業績を更新。予想も上回る。

売上高は前期比11.5%増の123億55百万円。ビジネスソリューション事業が大きく伸張。自社商品の伸長、検証事業の利益率上昇、愛媛事務所の採算改善などから粗利率が上昇し、粗利額も2桁伸びた一方で、販管費は人件費が増加したものの同2.6%増にとどまったため、営業利益は同39.0%増の10億95百万円と、中計目標の10億円を突破した。

売上、利益ともに修正予想も上回り、過去最高を更新した。

(2)セグメント別動向

|

|

18/6月期 |

構成比 |

19/6月期 |

構成比 |

対前期比 |

|

ソフトウェア開発事業 |

10,457 |

94.4% |

11,677 |

94.5% |

+11.7% |

|

システム販売事業 |

619 |

5.6% |

678 |

5.5% |

+9.5% |

|

売上高合計 |

11,076 |

100.0% |

12,355 |

100.0% |

+11.5% |

|

ソフトウェア開発事業 |

798 |

7.6% |

1,041 |

8.9% |

+30.4% |

|

システム販売事業 |

-10 |

– |

53 |

0.4% |

– |

|

調整 |

-0 |

– |

+0 |

– |

– |

|

営業利益合計 |

787 |

7.1% |

1,095 |

8.9% |

+39.0% |

*単位:百万円。売上高は外部顧客への売上高。利益の構成比は売上高営業利益率。

(売上動向)

|

|

18/6月期 |

構成比 |

19/6月期 |

構成比 |

対前期比 |

修正予想比 |

|

ビジネスソリューション |

6,487 |

58.6% |

7,311 |

59.2% |

+12.7% |

+6.2% |

|

エンベデッドソリューション |

3,577 |

32.3% |

3,866 |

31.3% |

+8.1% |

+0.4% |

|

自社商品 |

392 |

3.5% |

500 |

4.0% |

+27.6% |

-6.2% |

|

システム販売事業 |

619 |

5.6% |

678 |

5.5% |

+9.5% |

+6.8% |

*単位:百万円。

◎ソフトウェア開発事業

増収・増益。

*ビジネスソリューション事業分野

金融系業務システム開発、運用サポート事業が堅調な伸びを示すとともに、流通系・公共システム開発が伸長するなど、既存顧客を中心とした受注が引き続き好調だった。

請負の件数も順調に増加しており、収益性の上昇に繋がっている。

*エンベデッドソリューション事業分野

引き続き車載機器関連が開発・検証共に好調で大幅に伸張。半導体や携帯関連の減収をカバーした。

IoT向けモバイル開発も進展した。

車載関連の好条件の顧客へのシフトを進めた結果、収益性も大きく改善した。

*自社商品事業分野

これまでの商品戦略と販売戦略の成果により、順調な伸長となった。収益も大幅に改善した。

「WebARGUS」は、認知度が高まり大規模ユーザーへの段階的導入が進むと共に外部サイバーセキュリティ専門会社との協業を進めた結果、着実に案件が拡大した。

「xoBlos」は、各種RPAやERP等の各種システムが持つ特定の情報に別の視点のデータを加え、データの価値を高めるxoBlosプラスワン構想を推進した。加えて働き方改革の有効ツールとしての認知度の高まりにより、引合いが大幅に増加した。

◎システム販売事業

増収・黒字転換。

改元対応や軽減税率対応などによるシステムの入替え・改修関連の販売が伸びたことに加え、経済産業省のIT導入補助金により中小企業のシステム導入が進み、増収となった。増収に加え楽一は利益率の高いサーバー版の販売が伸びたこともあり、黒字転換した。

(3)財務状態とキャッシュ・フロー

◎主要BS

|

|

18年6月末 |

19年6月末 |

|

18年6月末 |

19年6月末 |

|

流動資産 |

3,397 |

3,933 |

流動負債 |

1,304 |

1,601 |

|

現預金 |

1,627 |

1,840 |

仕入債務 |

328 |

393 |

|

売上債権 |

1,562 |

1,892 |

固定負債 |

156 |

105 |

|

固定資産 |

685 |

721 |

負債合計 |

1,461 |

1,707 |

|

有形固定資産 |

115 |

132 |

純資産 |

2,621 |

2,947 |

|

投資その他の資産 |

552 |

578 |

株主資本 |

2,610 |

2,938 |

|

資産合計 |

4,083 |

4,655 |

負債純資産合計 |

4,083 |

4,655 |

*単位:百万円

現預金、売掛金の増加等で流動資産は前期末と比べ5億36百万円増加。固定資産は同36百万円増加し、資産合計は同5億72百万円増加の46億55百万円となった。

負債合計は同2億46百万円増加し17億7百万円となった。

利益剰余金の増加で純資産は同3億25百万円増加し29億47百万円。

この結果自己資本比率は前期末から0.9ポイント低下の63.3%となった。

◎キャッシュ・フロー

|

|

18年6月期 |

19年6月期 |

増減 |

|

営業CF |

747 |

693 |

-53 |

|

投資CF |

-94 |

-70 |

+23 |

|

フリーCF |

653 |

623 |

-29 |

|

財務CF |

-373 |

-415 |

-41 |

|

現金同等物残高 |

1,627 |

1,834 |

+207 |

*単位:百万円

前期に比べ各CFに大きな変化はなし。

キャッシュポジションは上昇した。

(4)トピックス

①大興電子通信株式会社との資本提携・業務提携を強化

2019年6月、大興電子通信株式会社(8023、東証2部)とはxoBlosの拡販を目的として2016年2月に業務提携を締結し、その後一定の成果を上げているが、業務提携において培った両社の得意分野、経営資源(技術、ノウハウ、人材、拠点、顧客基盤)を更に相互に補完、活用するために業務提携を強化し、加えて共創体制をより一層強化するために資本提携も実施することとした。

(業務提携強化の内容)

「xoBlos」の拡販継続に加え、双方が持つ基盤技術、自社製品等のクロスセル、得意技術やパートナー情報の共有・補完によりマーケットの拡大を目指す。また、双方が保有する自社製品や独自技術にAI、IoT等を共同で付加することで、顧客に対してデジタルトランスフォーメーションをワンストップで提供する。

(資本提携の内容)

相互に相手方の株式を市場外の相対取引等により取得する。取得金額は軽微であり、出資比率は相互に関連会社とはならない範囲の比率。

②子会社の社名を変更

2019年7月、連結子会社東洋インフォネット株式会社の社名をDITマーケティングサービス株式会社に変更した。

DITマーケティングサービス株式会社は、カシオ計算機株式会社製の中小企業向け業務・経営支援システム「楽一」を主力とする販売ビジネスを進めてきたが、今後は新たな収益基盤としてDITが取り組んでいる業務改革ソリューション「xoBlos」の拡販も進めるとともに、DITグループ内における販売会社としての位置付けを明確にするための社名変更である。

③バックオフィス業務自動化に向けxoBlosと日立製作所のJP1が連携

2019年8月、複雑なExcel業務を自動化し、業務の高速化・効率化・コスト削減を実現することを目的に、「xoBlos」と株式会社日立製作所のクライアント業務自動化製品「JP1/CPA」が連携することとなった。

JP1/CPAは、RPA製品が実行する業務を含め、PCで行う業務の実行スケジュールや実行順序を制御する製品。

JP1/CPAが、カレンダーやイベント等を契機として、RPA及びxoBlosの実行スケジューリングや実行制御を可能とし、幅広い業務の自動化を推進する。また、xoBlosは、RPA製品が苦手とする複雑なデータ処理を実現し、複雑なデータ交換を可能にする。

前述のようにDITでは、顧客の利便性の拡大を目的に、各種システムが持つ特定の情報にxoBlosを介して別の視点のデータを加え、データの価値を高めるプラスワン構想を推進中だ。

今回の統合システム運用管理ツール国内シェアトップクラスであるJP1との連携は、他システムのデータの価値を高めることとなり、プラスワン構想の一層の強化につながるものと考えている。

3.2020年6月期業績予想

(1)通期業績予想

|

|

19/6月期 |

構成比 |

20/6月期(予) |

構成比 |

前期比 |

|

売上高 |

12,355 |

100.0% |

13,030 |

100.0% |

+5.5% |

|

営業利益 |

1,095 |

8.9% |

1,180 |

9.1% |

+7.7% |

|

経常利益 |

1,106 |

9.0% |

1,177 |

9.0% |

+6.4% |

|

当期純利益 |

737 |

6.0% |

790 |

6.1% |

+7.3% |

*単位: 百万円。予想は会社側発表。

10期連続増収増益へ。

売上高は前期比5.5%増の130億30百万円、営業利益は同7.7%増の11億80百万円の予想。

10期連続の増収増益、過去最高更新を予想している。

各事業とも堅調に伸長。自社製品事業は2桁の増収予想。営業利益率は同0.2ポイント上昇し9.1%へ。

配当は中間・期末それぞれ9円/株の18円/株を予定。予想配当性向は35.0%と3期連続で30%以上を実現する。

(2)主要施策

|

施策 |

概要 |

|

成長を持続させるための取組み(成長領域の拡大) 「自社商品事業と車載関連事業を成長領域と位置付け」 |

*「DITSecurity」として、WebARGUSを核にトータルセキュリティサービスを拡充

*販売子会社であるDITマーケティングサービス社とxoBlosの拡販を推進

*強みである通信モジュールを中心に、コネクテッドカー関連の開発・検証に注力 |

|

.企業総合力の強化 「一人当たりの利益向上」 |

今期は営業利益率10%目標の前年度に当たり、仕事の仕組みの見直し、社員の付加価値向上等に取組み、社員一人当たりの利益の向上を図る。 |

|

働き甲斐のある会社作り 「社員がより活き活きと働き甲斐がある会社にするための施策を展開」 |

*社員に対して自社の株式を給付するインセンティブプラン「株式給付信託制度(日本版ESOP)」を導入

*社員のスキルや能力を最大限に活かせるタレントマネージメントの導入

*社員の教育・研修制度の充実 |

(3)各事業別動向

|

|

19/6期 |

構成比 |

20/6期(予) |

構成比 |

前期比 |

|

ビジネスソリューション |

7,311 |

59.2% |

7,600 |

58.3% |

+4.0% |

|

エンベデッドソリューション |

3,866 |

31.3% |

4,160 |

31.9% |

+7.6% |

|

自社商品 |

500 |

4.0% |

605 |

4.6% |

+21.0% |

|

システム販売事業 |

678 |

5.5% |

665 |

5.1% |

-1.9% |

*単位:百万円

◎ビジネスソリューション事業分野

(概況)

金融系業務システム開発事業が堅調に推移。運用サポート事業が引き続き伸展する。

(重点施策)

既存顧客を中心に受注が順調に積み上がっており、以下の重点施策を通じて、更なる伸展を見込む。

|

1.強みの金融分野を更に拡大する。 |

|

2.クラウドを活用したインフラ構築案件の獲得を目指す。 |

|

3.エンドユーザー直接契約案件を拡大する。請負など提案営業を推進する。 |

|

4.請負案件比率の向上とプロジェクト管理の徹底を目指す。 |

|

5.地方拠点を「高度ニアショア開発センター」として活用し、事業を拡大する。 |

◎エンベデッドソリューション事業分野

(概況)

車載需要が好調で、開発・検証ともに引き続き順調に成長する。収益性の観点からはこれまでは開発が優位であったが、顧客シフトを進める中で、検証に関しても同社サービスに対する評価の表れから、収益性の向上がみられるということだ。

また、IoT関連案件が広がりを見せており、開発案件が増加する。

(重点施策)

車載関連顧客から引き続き強い引き合いがあり、以下の重点施策を通じて事業規模拡大と利益面の増加を見込む。

|

1.自動車関連分野(自動運転、車載通信機器、安全基準)に注力する。特に、大手自動車メーカーの研究所との直接取引を拡大する。 |

|

2. IoTを車(通信モジュール)、ガス機器(見守りサービス)、家電(電子レンジでのレシピ提供)など業界の枠を超えて展開する。 |

|

3.需要が減少している顧客からのスムーズなシフトを進める。請負案件拡大による利益率の向上を目指す。 |

◎自社商品事業分野

(概況)

サイバーセキュリティ需要の高まりや時短および働き方改革の時流に乗り、両製品とも成長。今期黒字化を見込んでいる。

(重点施策)

「WebARGUS」

需要の一層の拡大を見込む。また、サブスクリプションモデルとしての蓄積が高まると見込んでいる。

|

1.大規模ユーザーを中心に積極的にアプローチする。 |

|

2.データセンター事業者等を中心にSaaSモデルのWebARGUSを提供する。 |

|

3.Webマーケティングによりニーズの高い顧客を集客する。 |

|

4.「DIT Security」としてトータルセキュリティ提案を推進する。 ・エフセキュア社との提携を強化 ・エンドポイントセキュリティ製品「AppGuard」の取り扱いを開始 |

|

5.システムレジリエンス(復元)思想に基づくIoT版WebARGUSの顧客提案活動を継続する。 |

代理店による販売体制の強化に注力する。

「xoBlos」

需要の一層の拡大を見込む。

|

1.累積導入社数が400社を超えた。大規模ユーザーへの販売を一層強化する。 |

|

2.システム販売子会社であるDITマーケティングサービスと共同して販売を促進する。 |

|

3.プラスワン構想(RPAやERP等の他システムとの連携)を積極的に推進し、販売機会を拡大する。RPA製品、ERP製品に続き、統合システム運用管理ソフトウェアとして国内トップクラスの製品と連携する。 |

|

4.サブスクリプションモデルへ全面的に切り替える。 |

◎システム販売事業

(概況)

軽減税率対応に伴う需要増により、第2四半期(7‐9月)は堅調に推移する。顧客との長期的に安定した取引であり、他商材による売上増を見込んでいる。

(重点施策)

|

1.楽一の標準機能を活用し、顧客が必要とする経営分析資料の作成サポートを支援する。 |

|

2.プリンター、ネットワーク、セキュリティ商材など、顧客が必要とする様々なサービスの提案を強化する。 |

4.中期経営計画

(1)成長戦略概要

同社は中期的なビジネス展開として、幅広い事業領域で安定した取引を重ねて堅固な事業基盤を構築すると同時に、その基盤の上で自社商品を軸とした新しい価値を提供するという二軸で大きく成長する事を目指している。

「整備」の16年6月期に次いで、17年6月期および18年6月期を「強化」、19年6月期以降を「拡大・安定化」と位置付けている。

(2)中期経営目標

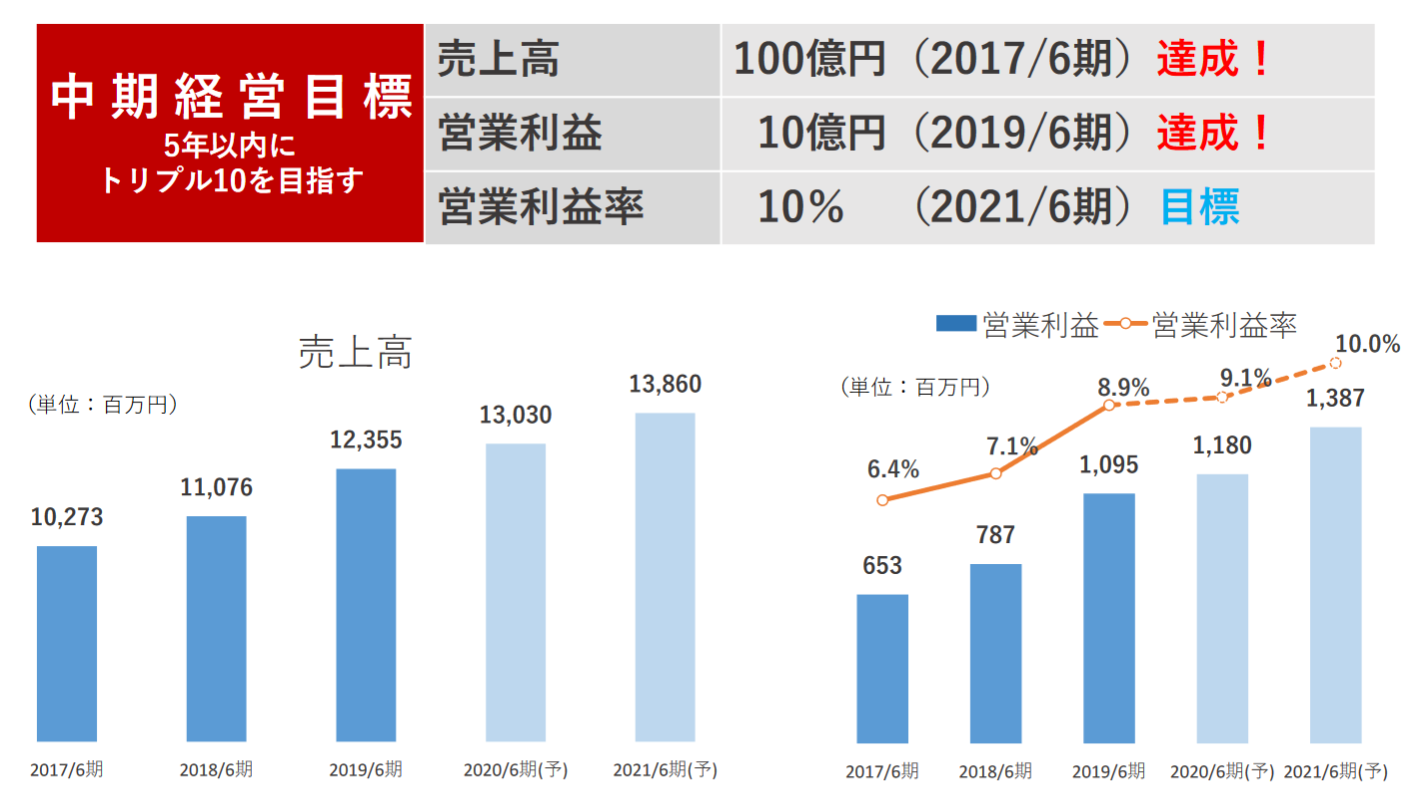

中期目標として「売上高100億円、営業利益10億円、営業利益率10%」のトリプル10の実現を目指しているが、売上高に関しては17年6月期に、営業利益については19年6月期にそれぞれ達成することができた。

残る目標は営業利益率10%であるが、来期2021年6月期の実現を計画している。

(同社資料より)

(3)目指す姿

自立的成長に加え、M&Aによるシナジー追求、協業・提携による補完の三位一体で企業価値の拡大を目指すとともに、株主への還元を実行していく考えである。

5.今後の注目点

前期比増収増益で計画も上回る好調な決算であった。大型案件のあったビジネスソリューション事業が前期の12.7%増収から4.0%増収に落ち着くこともあり1ケタ台ではあるが、今期も10期連続の増収増益を見込んでいる。

好調な業績推移ではあるが、会社側としては事業の一段の拡大のためには、質・量双方におけるパートナー(外注先)の拡充が必要と考えている。車載を中心とした成長市場への本格的な浸透のためには、案件ごとというよりも中長期的な戦略パートナーが不可欠であり、トップもしくは経営層レベルでのアライアンス構築を進めている。

トリプル10の最後の一つ「営業利益率10%」達成には、将来的に売上構成比10%程度を目指す自社製品の拡大と共に、請負案件の増加も必要となる。

来期の目標達成のみならず、その後の更なる成長のためにもよりハイクオリティなパートナーシップの確保は重要な課題となろう。

10期連続の増収増益の進捗と共に、こちらも注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成>

|

組織形態 |

監査役会設置会社 |

|

取締役 |

9名、うち社外2名 |

|

監査役 |

3名、うち社外2名 |

◎コーポレート・ガバナンス報告書

最終更新日: 2019年9月12日

<基本的な考え方>

当社は、法令を遵守し、経営の透明性を確保して、健全で継続的な企業価値の向上を図ることが、経営上の最も重要な課題と認識しています。

この課題に取り組み、株主その他のステークホルダーに対する社会的責任を果たしていくために、以下のコーポレート・ガバナンス体制を構築しています。また、今後この体制をさらに強化し、その機能を定期的に検証して、必要な施策を実施することが、重要であると考えています。

<実施しない主な原則とその理由>

|

原則 |

実施しない理由 |

|

<補充原則1-2-4> |

招集通知の英訳は、直近の基準日時点で外国法人等の持ち分が低いため、業務効率面から未実施です。今後、株主構成等の状況の変更に合わせ検討をすすめてまいります。 |

|

<補充原則4-10-1> |

当社の取締役9名のうち独立社外取締役は2名となっております。取締役会の過半数には達しておりませんが、各独立社外取締役とも高い専門知識と豊富な経験を活かし、意思決定の過程において重要な役割を果たしております。 現在も取締役の指名・報酬などについて各独立社外取締役の助言は受けておりますが、今後、より独立社外取締役の意見が反映できる体制を構築してまいります。 |

<コーポレートガバナンス・コードの各原則に基づいて開示している主な原則>

|

原則 |

開示内容 |

|

<原則1-4> |

〈政策保有株式の縮減に関する方針・考え方〉 当社は、ステークホルダーの皆様との共存共栄を図りながら、持続的な成長と中長期的な企業価値向上に努めるとの基本的考え方のもと、取引先や業務提携先などの重要なステークホルダーとシナジー効果が期待できる場合には、当該企業の株式を政策的に保有いたします。 株式を新規に取得する場合は、その目的を明確にするとともに、取得後は取引状況等を定期的に検証し、中長期的な企業価値向上への貢献が期待できないと判断した場合は、売却等の方法により縮減することとしております。 〈政策保有株式の保有の適否の検証内容について〉 政策保有株式の保有の適否は、定期的に検証することとしております。直近では、2018年12月13日開催の取締役会において検証を実施した結果、いずれの取引先も中長期的な企業価値向上への貢献が期待できることから、継続保有する方針が確認されました。 〈政策保有株式に係る議決権行使基準〉 政策保有株式の議決権行使にあたっては、当社の企業価値を毀損させる可能性がないかを個別に精査した上で、議案への賛否を決定いたします。 |

|

<原則3-1> |

(1)経営理念、経営戦略、経営計画等につきましては決算説明会等を開催すると共に、決算説明会資料として当社ホームページ(以下のURL)にて公表しております。 【決算説明会資料】 https://www.ditgroup.jp/ir/kessan.html

(2)コーポレートガバナンスへの取り組みを当社ホームページ(以下のURL)にて公表しております。 【コーポレートガバナンス】 https://www.ditgroup.jp/ir/governance.html

(3)取締役の報酬につきましては、取締役会規則により方針と手続を定めており、世間水準、経営内容及び社員給与とのバランスを考慮しており、株主総会で決定した報酬総額の限度内において取締役会で決定しております。 (4)取締役および監査役の選任につきましては、それぞれの選出基準を規程として設け、代表取締役社長が、社外取締役の助言を受けたうえで、各候補者の実績、見識、経験等を総合的に判断のうえ提案し、取締役会にて審議・決議の上、株主総会に議案として提出しております。また、取締役の解任提案にあたっては、役員規程を踏まえたうえで、取締役会において決定いたします。 (5)株主総会招集通知におきまして、個々の選任・指名理由を公表しております。また、解任があった場合には、解任理由を公表いたします。 |

|

<原則5-1> |

株主との対話につきましては、社長をトップとして、関連部門が連携し建設的な対話が実現するように努めております。 また、個別面談以外の対話の手段の充実に関する取組みとして、四半期ごとにアナリスト・機関投資家向けに決算説明会を開催しており、経営企画部門にて投資家からのミーティングや電話等によるIR取材を積極的に受け付けております。 対話において把握した株主の意見・懸念の経営陣幹部や取締役会に対する適切かつ効果的なフィードバックのための方策としましては、決算説明会における質問内容や、株主・投資家からの意見などを定期的に経営陣幹部に報告することにより、経営に活用しております。 インサイダー情報の管理に関する方策につきましては、株主、投資家との対話に際し、社内規程に則り、インサイダー情報管理を適切に行っております。 |