ブリッジレポート:(3134)Hamee 増収減益 来期以降の業績に期待

樋口 敦士 社長 |

Hamee株式会社(3134) |

|

企業情報

|

市場 |

東証1部 |

|

業種 |

小売業(商業) |

|

代表者 |

樋口 敦士 |

|

所在地 |

神奈川県小田原市栄町2-12-10 Square O2 |

|

決算月 |

4月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

827円 |

15,927,725株 |

13,172百万円 |

21.9% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

6.50円 |

0.8% |

50.32円 |

16.4倍 |

254.13円 |

3.3倍 |

*株価は07/17終値。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年4月(実) |

6,501 |

450 |

427 |

257 |

16.58 |

3.00 |

|

2017年4月(実) |

8,502 |

1,106 |

1,048 |

695 |

44.22 |

4.50 |

|

2018年4月(実) |

9,376 |

1,379 |

1,266 |

872 |

54.69 |

5.50 |

|

2019年4月(実) |

10,302 |

1,163 |

1,179 |

821 |

51.16 |

6.50 |

|

2020年4月(予) |

10,949 |

1,092 |

1,082 |

801 |

50.32 |

6.50 |

* 予想は会社予想。単位は百万円、円。

*16年3月 1:4、16年11月 1:2。EPSは遡及修正。

Hamee株式会社の2019年4月期決算の概要と2020年4月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年4月期決算概要

3.2020年4月期業績予想

4.中期経営計画と中期経営Vision

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

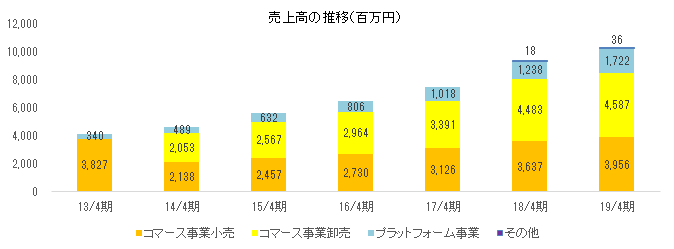

- 19/4期は前期比9.9%の増収、同15.7%の営業減益。ネクストエンジンの契約社数の増加(過去最高の伸び)と顧客単価の上昇に加え、M&A効果もあったプラットフォーム事業の売上が同39.1%増と伸びる中、海外を中心にコマース事業の売上が同5.2%増加した。ただ、仕入商材が中心の海外の売上構成比の上昇で売上総利益率がわずかな改善にとどまり、人材投資を含めた先行投資に伴う販管費の増加が負担になった。配当は1円増配の6.5円(配当性向12.7%)。

- 20/4期予想は前期比6.3%の増収、同6.1%の営業減益。国内外でのECの好調を受けてコマース事業の売上が同5.1%増加する他、プラットフォーム事業の売上も同7.0%増加する見込み。ただ、人件費、研究開発費、のれん償却費の増加に加え、ネクストエンジンのコールセンター業務のアウトソーシング化に伴う一時的な費用の計上もあり販管費が同16.5%増加する見込み。配当は1株当たり6.5円の期末配当を予定している(予想配当性向12.9%)。

- 電話受付業務をアウトソーシングに切り替え、営業や顧客フォローにリソースを集中させ顧客満足度を高めていく考え。このため、20/4期は敢えて踊り場をつくり、サポート体制の足場を固める。「高成長企業」と市場から評価されている企業でも一時的に業績が足踏みする事はあるが、近視眼的に市場の期待に応えようと無理をすると深みにはまってしまう。同社は19/4期に減益決算を余儀なくされた。公表されたデータがある10/4期以降で初めての減益決算だが、これに慌てる事はなかった。来期以降の業績で結果を出す事で経営に対する信頼性や評価を改めて高める事ができるだろう。

1.会社概要

「happy mobile, easy e-commerce」(社名の由来でもある)を事業Domainと定め、「happy mobile」を実現するためのモバイルアクセサリーの企画・デザイン、インターネット販売及び卸販売事業(コマース事業)と「easy e-commerce」を実現するためのEC事業者向けクラウド型(SaaS)業務マネジメントプラットフォーム「ネクストエンジン」の開発・提供事業(プラットフォーム事業)の2事業を展開している。モバイルアクセサリーECではトップクラス。プラットフォーム事業も業界トップのユーザーを有する。

グループは、同社の他、Hameeコンサルティング(株)、Hamee Korea Co., Ltd.(韓国)、Hamee US ,Corp.(米国)、Hamee India Pvt. Ltd.(インド)、Hamee Shanghai Trade Co., Ltd.(中国)の連結子会社6社、及び持分法適用会社ROOT(株)、シッピーノ(株)。尚、Hamee Taiwan ,Corp.(台湾)は現在連結対象であるが、11月をめどに清算予定(5月1日付でEC店舗を事業譲渡済)。

1-1.経営理念と中期経営ビジョン「Hamee Infinity Strategy」

自らのクリエイティブ魂に火をつけ、魂の入ったプロダクト&サービスの提供を通じ、顧客体験価値を最大化し、顧客のクリエイティブな炎を燃え上がらせます。

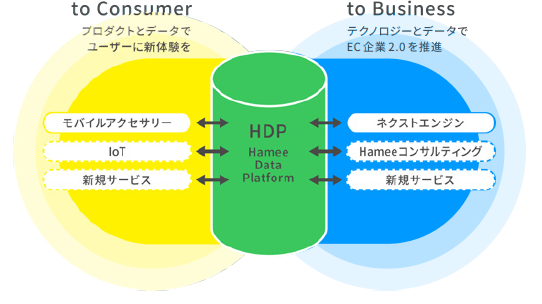

継続的な成長を実現するため、従前の事業モデルからの進化・発展を企図して新たに中期経営ビジョン「Hamee Infinity Strategy」を策定した。グループシナジーを追求すると共に、Hameeの全事業のデータを活用する「HDP(ハミィ・データ・プラットフォーム)」を構築し、to Business(プラットフォーム)の領域とto Consumer(コマース)の領域において成長投資を加速させる事で、データセントリックなビジネスモデルへの進化を目指している。

1-2.事業概要

事業は、コマース事業、プラットフォーム事業、及びふるさと納税支援やIoT関連等のその他に分かれる。

19/4期の売上構成比は、コマース事業82.9%、プラットフォーム事業16.7%、その他0.4%。

コマース事業: 商品企画力を活かし流通の川上から川下までカバー、ネクストエンジンで自社ECを効率運営

モバイルアクセサリーを中心とした雑貨等の商品企画・製造(ファブレスメーカー)及び仕入を行い、一般消費者へのインターネット通信販売(小売)や大手雑貨量販店・大手家電量販店等への卸販売を行っている。インターネット通信販売は、国内に加え、海外子会社を通して、一般消費者向けの現地ECサイト運営や海外ECショッピングモール等への出店(越境EC)も行っている。

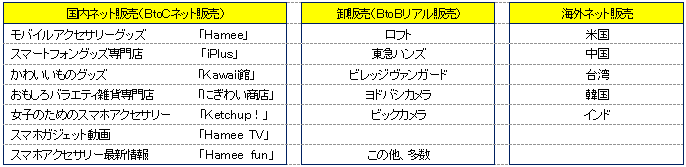

国内インターネット通信販売(小売): 自社ドメインサイトの運営や有力ECサイトへの出店を通して消費者に販売

自社ドメインサイトに加え、同じタイプの店舗を、楽天やYahoo!等、複数のECサイトに出店している他、コンセプトやターゲットの異なる店舗を同一のモールに出店する等、多店舗展開を進めている。例えば、総合店舗と位置付けられている「Hamee(各モール店)」は、老若男女を問わず、わかりやすい店舗づくりが特徴で、男性向けの「iPlus」「Hamee TV」、女性向けの「Ketchup!」、店舗関係者が“可愛い”と思ったものを集めた「Kawaii館」等がある。商品部(商品開発)、CRマネジメント部(接客)、WEBマーケティング部(店舗づくり)が一体となった事業展開が強みとなっている。

卸販売(卸売): 量販店及びEC業者に販売

大手雑貨量販店や大手家電量販店を中心にモバイルアクセサリーの卸売を行っている他、EC事業者向けにインターネット卸販売サイトの運営を行っている。小田原本社(神奈川県)の他、東京、大阪に拠点を設け、ラウンダーと呼ばれる実店舗の売場構築を支援する人材を配置している。

海外向け販売: 韓国、米国、台湾、中国の子会社が一般消費者向けインターネット販売を展開

韓国、中国、米国、台湾、インドの連結子会社5社を通じてインターネット通信販売及び小売り事業者向けの卸販売を行っており、韓国子会社は商品企画・デザイン・選定等の業務も手掛けている。中国では自社ドメインサイト1店舗を含む3店舗を展開している。

多様な販売チャネル

尚、商品仕入については、500社を超える仕入先のネットワークを有し、モバイルアクセサリー関連の情報網としても機能している。また、社内に商品デザイナーを中心とした商品企画・デザイン専門チームを有し、海外を含む外部メーカーの協力を得て、利益率の高い自社企画商品の製作も手掛けている。この他、玩具や実用品等も取り扱っており、10,000種類を超える商品の卸販売を含めた販売状況を分析する事で、売れ筋商品をリアルタイムに把握し、商品仕入・企画に活用している。

プラットフォーム事業: 自社ECの運営ノウハウ注入による差別化・優位性、アプリ充実でプラットフォームとしての魅力向上

自社サイトやインターネットショッピングモール等でインターネット通販を展開するEC事業者向けに、ネットショップ運営に必要なバックオフィス業務(受注、発注、仕入、在庫~分析等、ネットショップ運営に必要な業務)を一元管理できるマネジメントプラットフォーム「ネクストエンジン」を開発・提供している。「ネクストエンジン」は同社グループがECを展開する中で開発されたECのバックオフィスシステムであり、現在も同社グループのコマース事業において使用されている基幹システムである。

海外展開も視野に入れており、「海外現地法人で実際にECを運営し、各国のECショッピングモールとの連携等、ノウハウを蓄積したうえで現地(海外)版ネクストエンジンを開発、リリースする」事を基本戦略としている。

インターネット通信販売事業者向け業務マネジメントプラットフォーム「ネクストエンジン」をSaaSとして提供

「ネクストエンジン」は、メール自動対応、受注伝票一括管理、在庫自動連携、商品ページ一括アップロード等の機能を有し、ネットショップ運営の業務プロセスの自動化を進め、EC事業者の経営効率向上を支援するSaaS型のシステム。ネットショップのルーティーン業務を可能な限り自動化すると共に、自社ネットショップや大手ネットモール等、異なるインターネットショッピングモールに出店した複数のネットショップの一元管理や複数のネットショップの在庫数表示の同期が可能。業務効率アップにより残業削減はもちろん、販売戦略や商品開発のための時間創出にも寄与する。

メイン機能(標準仕様)とアプリケーション(拡張機能、以下「アプリ」)でユーザーニーズに柔軟に対応

「ネクストエンジン」には、メイン機能(標準仕様)とアプリケーション(拡張機能、以下「アプリ」)があり、ユーザーはニーズに合わせて機能を使い分ける事が可能。メイン機能はEC事業者の利便性に資する標準的な機能がワンパッケージで搭載されており、アプリはそれ以上の特殊なニーズに対応するためのオプションと位置付けられている。

「ネクストエンジン」の基本料金は、ユーザーであるEC事業者の受注件数に応じた従量課金制(ユーザーの事業規模に応じた料金体系)。また、専用サーバープランやカスタマイズ(ネクストエンジンオーダーメイド)等のサービスもあり、この場合は顧客毎に個別料金を適用している。ネクストエンジン上の各種アプリについては、アプリによって異なる(無料、定額料金制、従量課金制)。

プラットフォーム化(システムからプラットフォームへ)

2013年12月に「ネクストエンジン」のAPIを公開した事で、「ネクストエンジン」上で自社及び外部ディベロッパーが開発した各種アプリの展開が可能となる等、いわゆるプラットフォーム化が実現した。プラットフォーム化により、アプリとネクストエンジンを連携させる事によるユーザー企業の環境に応じたシステムの構築・運用が可能になった。

※API(Application Programming Interface)

あるコンピュータプログラム(ソフトウエア)の機能や管理するデータ等を、外部の他のプログラムから簡単に呼び出して利用できるようにするインターフェイスのこと。

2.2019年4月期決算概要

2-1.連結業績

|

18/4期 |

構成比 |

19/4期 |

構成比 |

前期比 |

3Q時予想 |

予想比 |

|

|

売上高 |

9,376 |

100.0% |

10,302 |

100.0% |

+9.9% |

10,031 |

+2.7% |

|

売上総利益 |

4,758 |

50.7% |

5,247 |

50.9% |

+10.3% |

– |

– |

|

販管費 |

3,380 |

36.1% |

4,080 |

39.6% |

+20.7% |

– |

– |

|

営業利益 |

1,379 |

14.7% |

1,163 |

11.3% |

-15.7% |

1,026 |

+13.4% |

|

経常利益 |

1,266 |

13.5% |

1,179 |

11.4% |

-6.9% |

1,021 |

+15.5% |

|

親会社株主帰属利益 |

872 |

9.3% |

821 |

8.0% |

-5.9% |

718 |

+14.3% |

*単位:百万円

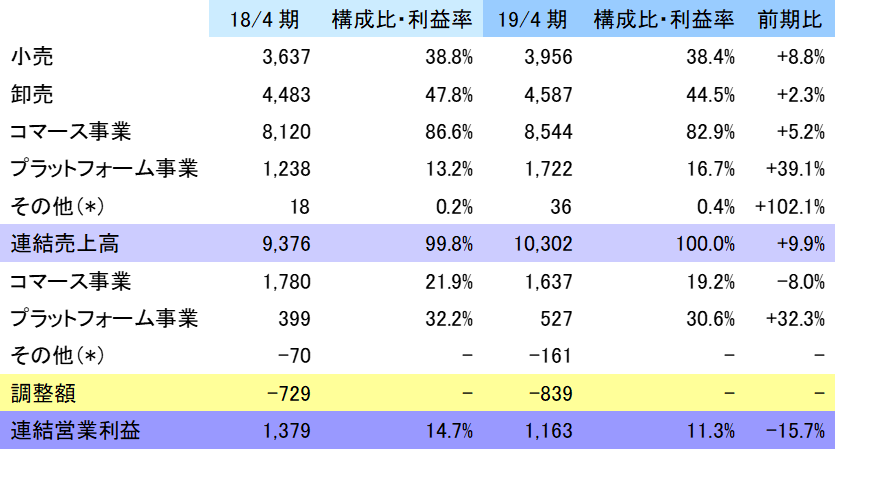

前期比9.9%の増収、同15.7%の営業減益

売上高は前期比9.9%増の103億02百万円。契約社数の増加と顧客単価の上昇に加え、M&A効果もあり、プラットフォーム事業の売上が同39.1%増と伸びる中、卸売・小売共に好調だった海外を中心にコマース事業の売上が同5.2%増加した。

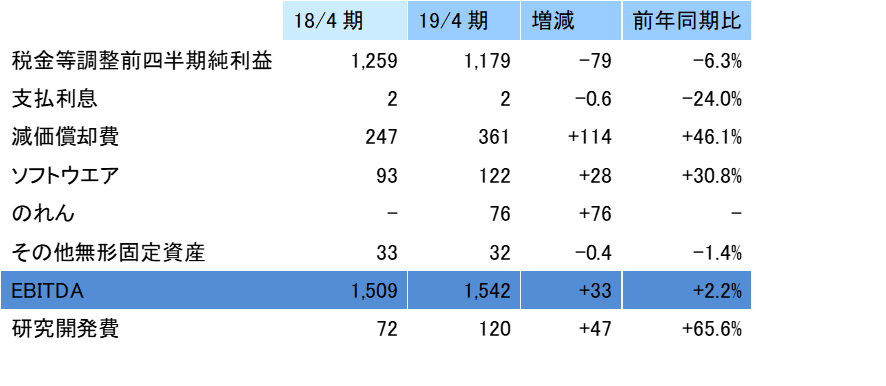

営業利益は同15.7%減の11億63百万円。仕入商材が中心の海外の売上貢献が大きかったため売上総利益率がわずかな改善にとどまり、販管費の増加を吸収できなかった。販管費の増加要因は、人件費(1億86百万円増)、払手数料(1億287百万円増)、Hameeコンサルティング(株)や韓国のスマートフォンブランドの譲受に伴うのれん償却費(76百万円増)、広告宣伝費(61百万円増)、IoT関連等での研究開発費(47百万円増)、外注費(38百万円増)、地代家賃(30百万円増)の増加による(物流費の減少はAmazonでの売上の増加が要因。Amazonでの販売ではFBAを利用するため物流費は発生せず、手数料が発生する)。持分法投資投資損益(△71百万円→7百万円)や為替差損益(△31百万円→13百万円)の改善による営業外損益の改善で経常利益は同6.9%の減少にとどまった。尚、減価償却費等の影響を受けない現金収入であるEBITDAは15億90百万円と同5.4%増加した。先行投資負担で営業利益が減少したものの、収益力が低下している訳ではない事がわかる。

販管費の内訳

|

18/4期 |

対売上比 |

19/4期 |

対売上比 |

前期比 |

|

|

物流費 |

547 |

5.8% |

545 |

5.3% |

-0.3% |

|

人件費 |

738 |

7.9% |

924 |

9.0% |

+25.2% |

|

支払手数料 |

574 |

6.1% |

701 |

6.8% |

+22.1% |

|

その他 |

1,521 |

16.2% |

1,910 |

18.5% |

+25.6% |

|

販管費合計 |

3,380 |

36.1% |

4,080 |

39.6% |

+20.7% |

*単位:百万円

EBITDAと研究開発費

*単位:百万円

ソフトウエアは、ネクストエンジン機能増強及びネクストエンジンアプリ開発等の中規模開発案件に係る人件費をソフトウエアに計上し3年間で償却している。のれんは、プラットフォーム事業60百万円(Hameeコンサルティング)、コマース事業16百万円(PATCHWORKS)。その他の無形固定資産は、コマース事業32百万円(iFace及びPATCHWORKS商標権等)。

2-2.セグメント別動向

*単位:百万円

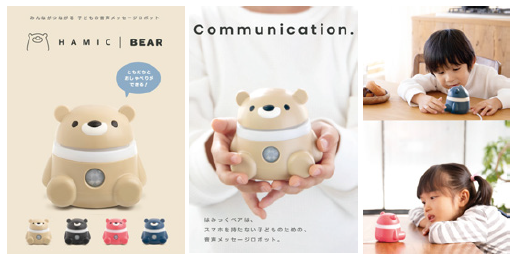

*その他の売上は、ふるさと納税事業の支援や音声メッセージロボット「Hamic BEAR」等。IoT投資やR&D等の先行投資で営業損失となった。

コマース事業

売上高は85億44百万円と4億24百万円増加した。内訳は、米国の卸売・小売共に大幅に増加した米国をけん引役に海外が4億58百万円、iPhone8用など旧モデル向けアクセサリーが堅調に推移した国内小売が52百万円、それぞれ増加する一方、国内卸売が新型iPhoneの販売動向の影響を受け86百万円減少した。ただ、国内卸売は、第4四半期以降、背面が強化ガラス製のiFace新シリーズ「Reflections」の好調等で復調傾向にある。利益面では、仕入商材が中心のため、国内よりも利益率が低い米国の売上構成比の上昇で営業利益率が低下した。

販売チャネル別売上高

|

16/4 |

17/4 |

18/4 |

19/4 |

|

|

国内小売 |

2,363 |

2,727 |

3,140 |

3,192 |

|

国内卸売 |

2,920 |

4,203 |

4,124 |

4,038 |

|

海外 |

410 |

552 |

852 |

1,299 |

*単位:百万円

海外子会社別売上高

|

16/4 |

17/4 |

18/4 |

19/4 |

|

|

越境EC |

67 |

36 |

68 |

87 |

|

Hamee Korea |

106 |

276 |

229 |

375 |

|

Hamee US |

157 |

167 |

400 |

662 |

|

Hamee Taiwan |

78 |

73 |

58 |

41 |

|

Hamee India |

– |

– |

3 |

6 |

|

Hamee Shanghai |

– |

– |

94 |

138 |

プラットフォーム事業

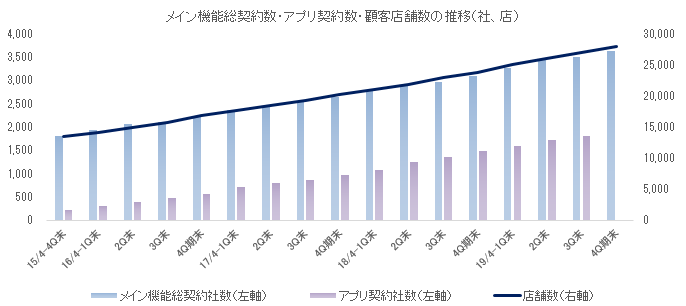

2018年4月にEC販売支援コンサルティングサービスを手掛けるHameeコンサルティング(株)を連結子会社化した効果2億78百万円もあり、売上高は17億22百万円と4億84百万円増加した。子会社の寄与を除くネクストエンジンのみの売上は、契約者数、顧客単価共に増加し2億05百万円の増加。ネクストエンジンメイン機能の期末契約社数は3,622社。コールセンター業務移管作業に伴い下期に若干ペースダウンしたものの、前期末との比較で527社(17.0%)増加した。店舗数は同4,154店舗増の28,006店舗。年間受注処理件数は同約1,711万件増の約8,571万件、年間流通総額は前期との比較で約1,061億円増の約5,985億円。

利益面では、インフラ投資(サーバー増強)、機能開発(ソフトウエア償却)等、成長投資の増加とサービス品質向上のための検証テスト等外注費が増加したものの、増収効果と外注費や経費の見直し等で吸収して売上総利益率が56.2%と2.2ポイント改善した。

2-3.財政状態及びキャッシュ・フロー(CF)

財政状態

|

18年4月 |

19年4月 |

|

18年4月 |

19年4月 |

|

|

現預金 |

1,695 |

1,660 |

仕入債務 |

296 |

207 |

|

売上債権 |

1,260 |

1,283 |

未払金・未払費用 |

441 |

506 |

|

たな卸資産 |

774 |

1,032 |

未払法人税等 |

278 |

187 |

|

流動資産 |

3,988 |

4,373 |

賞与引当金 |

82 |

77 |

|

有形固定資産 |

263 |

276 |

有利子負債 |

297 |

500 |

|

無形固定資産 |

431 |

716 |

負債 |

1,445 |

1,572 |

|

投資その他 |

358 |

394 |

純資産合計 |

3,596 |

4,188 |

|

固定資産 |

1,053 |

1,387 |

負債純資産合計 |

5,042 |

5,760 |

*単位:百万円

キャッシュ・フロー(CF)

|

18/4期 |

19/4期 |

前期比 |

||

|

営業キャッシュ・フロー(A) |

1,245 |

650 |

-594 |

-47.8% |

|

投資キャッシュ・フロー(B) |

-673 |

-670 |

+3 |

– |

|

フリー・キャッシュ・フロー(A+B) |

571 |

-19 |

-591 |

– |

|

財務キャッシュ・フロー |

-230 |

-7 |

+222 |

– |

|

現金及び現金同等物期末残高 |

1,695 |

1,660 |

-34 |

-2.1% |

*単位:百万円

参考:ROEの推移

|

15/4期 |

16/4期 |

17/4期 |

18/4期 |

19/4期 |

|

|

ROE |

15.99% |

13.83% |

29.67% |

28.32% |

21.86% |

|

売上高当期純利益率 |

3.41% |

3.97% |

8.18% |

9.31% |

7.97% |

|

総資産回転率 |

2.44回 |

2.20回 |

2.34回 |

2.02回 |

1.91回 |

|

レバレッジ |

1.93倍 |

1.59倍 |

1.55倍 |

1.51倍 |

1.44倍 |

*ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ。総資産及び自己資本は期中平残。

3.2020年4月期業績予想

3-1.連結業績

|

19/4期 実績 |

構成比 |

20/4期 予想 |

構成比 |

前期比 |

|

| 売上高 |

10,302 |

100.0% |

10,949 |

100.0% |

+6.3% |

| 売上総利益 |

5,247 |

50.9% |

5,844 |

53.4% |

+11.4% |

| 販管費 |

4,080 |

39.6% |

4,751 |

43.4% |

+16.5% |

| 営業利益 |

1,163 |

11.3% |

1,092 |

10.0% |

-6.1% |

| 経常利益 |

1,179 |

11.5% |

1,082 |

9.9% |

-8.2% |

| 親会社株主帰属利益 |

821 |

8.0% |

801 |

7.3% |

-2.4% |

*単位:百万円

前期比6.3%の増収、同6.1%の営業減益予想

売上高は前期比6.3%増の109億49百万円。国内外でのECの好調を受けてコマース事業の売上が同5.1%増加する他、ネクストエンジンメイン機能の契約社数の増加でプラットフォーム事業の売上も同7.0%増加する見込み。

営業利益は同6.1%減の10億92百万円。コマース事業における売上構成比の良化とプラットフォーム事業での外注費や経費の見直し効果等で売上総利益率が53.4%と2.5ポイント改善するものの、人材投資に伴う人件費、IoT関連等での研究開発費(その他セグメント)、のれん償却費の増加に加え、ネクストエンジンのコールセンター業務のアウトソーシング化に伴う一時的な費用の増加もあり販管費が同16.5%増加する見込み。

配当は1株当たり6.5円の期末配当を予定している(予想配当性向12.9%)。

販管費の内訳

|

19/4期 実績 |

対売上比 |

20/4期 予想 |

対売上比 |

前期比 |

|

|

物流費 |

545 |

5.3% |

572 |

5.2% |

+4.8% |

|

人件費 |

924 |

9.0% |

1,115 |

10.2% |

+20.6% |

|

支払手数料 |

701 |

6.8% |

841 |

7.7% |

+19.9% |

|

その他 |

1,910 |

18.5% |

2,223 |

20.3% |

+16.4% |

|

販管費合計 |

4,080 |

39.6% |

4,751 |

43.4% |

+16.5% |

*単位:百万円

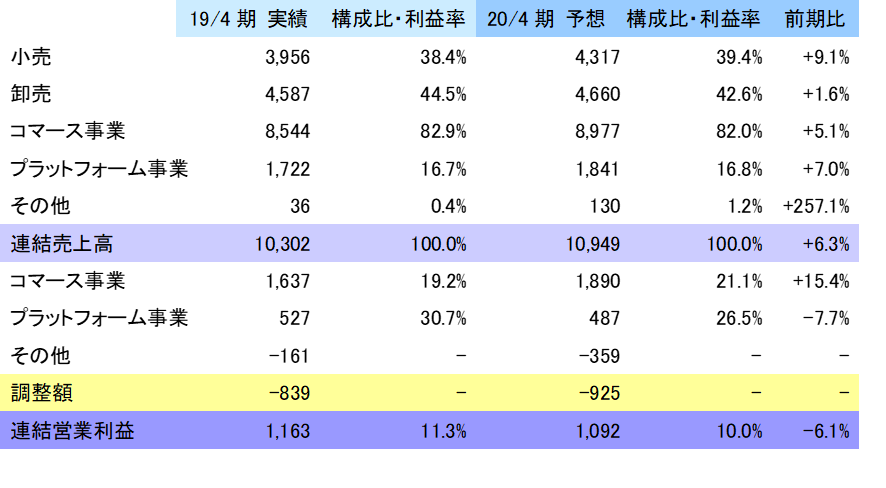

3-2.セグメント別見通し

*単位:百万円

コマース事業

売上高89億77百万円(前期比5.1%増)、営業利益18億90百万円(同15.4%増)が見込まれる。小売については、国内外での好調なECを背景に前期比9.1%増加するとみているが、卸売については、新型iPhoneの販売が読み難い事から同1.6%増と保守的な予想にとどめた。利益面では、小売の売上構成比の上昇に加え、ガラスフィルムを使ったiFace新シリーズ「Reflections」等、新製品の寄与もあり、営業利益率の改善が見込まれる。

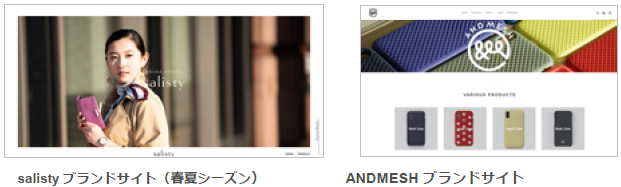

主力ブランド「iFace」シリーズの継続的開発・市場投入と市場ニーズを捉えたユニークな自社企画商品の投入により、引き続き商品起点のブランディングに注力していく。「iFace」シリーズでは、「Reflections」が、前期第4四半期以降、国内コマース事業のけん引役となっており、自社企画商品では、女性をターゲットにしたアパレル市場向け商材「salisty(サリスティ)」が好調だ。男性向けブランドでは、「ANDMESH(アンド・メッシュ)」の展開を開始した。

「iFace」シリーズ

(同社資料より)

自社企画商品

(同社資料より)

プラットフォーム事業

売上高18億41百万円(前期比7.0%増)、営業利益4億87百万円(同7.7%減)が見込まれる。ネクストエンジンのコールセンター業務をアウトソーシングに切り替え、人員を契約獲得やサポートに振り向ける。このため、20/4期は端境期となり、新規契約社数を保守的な想定にとどめる一方、アウトソーシングへの移行費用(業者のトレーニング費用等)1億円強を織り込んだ。また、Hameeコンサルティング(株)の事業拡大に向けた人材投資も計画しており、採用費・人件費の増加を織り込んだ。

同社は自社でコールセンターを運営し、問い合わせ電話への対応業務と顧客獲得及び初期設定等のサポート業務を行う人員を配置しているが、前期は新規の契約社数の伸びが大きかったため問い合わせの電話が多く、人員が電話対応に割かれ、サポート業務が手薄になった。このため、今期よりコールセンター業務を外注する事にした。これにより、社員20数名が電話受付から顧客サポート業務にシフトできるが、当初は同社の社員が指導員となり、外注業者のトレーニングを行うため、顧客獲得及び初期設定のサポート業務を行う人員を増やす事ができず、売上が伸び悩む中でコストが増加する。

前期のプラットフォーム事業は前期比39.1%増加したが、子会社の寄与を除いた純粋なネクストエンジンの売上は同16.6%増。

20/4期は、上記要因により、顧客獲得数を保守的に想定しており、ネクストエンジンの売上が8.0%増にとどまるとみている。一方、コスト面では、コールセンター業務の委託費用に加え、、Hameeコンサルティング(株)でコンサルタントの採用強化に伴う採用費・人件費が増加する。

また、付加価値向上のための投資も継続する。例えば、ネクストエンジンのEC データを活用した商品レコメンドAI によるレコメンドメール自動配信アプリ。バックオフィス業務の生産性向上に寄与するネクストエンジンだが、このアプリを使う事でネクストエンジンが処理するECデータを販促等のフロント業務に活用できる。具体的には、購入者向けに配信されるメールに、パーソナライズされた商品レコメンドを自動掲載する事で、売上UP支援、リピーター確保、認知度UP支援などEC事業者へ更なる付加価値を提供できる。

2018年12月13日に正式にリリースされ、4月末現在の契約社数は420社。現在は無料で利用できるが、メールの商品レコメンド効果による売上の増加が確認できるようになった時点で従量課金等による有料化する考え。このため、引き続き精度向上に取り組んでいく。

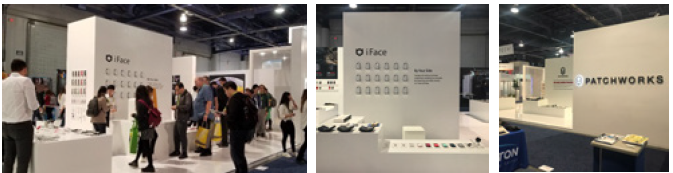

3-3.グローバル展開

同社のグルーバル展開は、先ずコマース事業で足掛かりを作り、コマース事業で収益をあげつつプラットフォーム事業を育成していく。現在、米国、中国、台湾、韓国、及びインドでコマース事業を行っているが、韓国で「ネクストエンジンコリア」の展開を本格的に開始した。「ネクストエンジンコリア」は韓国国内の多数のECモール、カートに対応しており、海外市場向けストック型ビジネスモデルとして育成していく。また、順調に売上が拡大している米国市場では、「PATCHWORKS」ブランドを含めた戦略商材を投入すると共にブランディングの強化に取り組んでおり、ラスベガスで開催された「CES 2019」(2019年1月8日~11日)に「iFace」と「PATCHWORKS」の2ブランドを出展した。

「ネクストエンジンコリア」対応モール・カートシステム(2019年5月末時点/ 一部抜粋)

(同社資料より)

「CES 2019」(2019年1月8日~11日)に出展

(同社資料より)

4.中期経営計画と中期経営Vision

4-1.中期経営計画

22/4期にグループ売上高138億円(103億円)以上、営業利益率16%(同11.3%)以上を目指しており、Hameeデータ・プラットフォーム(HDP)構築とグループシナジー最大化を念頭に成長投資を拡大させていく。また、配当性向の目標を20%以上としている。

|

19/4期 売上高(営業利益率) |

22/4期 売上高(同) |

|

|

プラットフォーム事業 |

17億円(30.7%) |

26億円(34%) |

|

コマース事業 |

85億円(19.7%) |

100億円(23%) |

|

新規事業 |

0.3億円( – %) |

12億円(17%) |

|

全社(売上高合計) |

103億円(11.3%) |

138億円(16%) |

AI時代にあった事業モデルへ進化させていく考えで、グループ全事業でデータセントリックなストック(サブスクリプション)型ビジネスモデルを構築するべく成長投資を加速する。

プラットフォーム事業では、ECプラットフォームのトップランナーとして、ネクストエンジンを拡大させる。22/4期末の契約社数の目標を5,500社以上としている。コマース事業では、国内外でスマートフォンアクセサリーとデータビジネスを展開し、自社ブランドの深化・成長を目指す。新規事業はデータ活用モデルに注力し、Hamicシリーズの展開を加速させる。

4-2.中期経営Vision

Hameeの全事業のデータをマーケティング領域で活用して、データセントリックなビジネスモデルへの転換を図る。具体的には、モバイルアクセサリーやIoT関連製品の販売によるコマース事業でのデータの蓄積と、ネクストエンジンとHameeコンサルティングによるプラットフォーム事業でのデータの蓄積により、HDP(ハミー・データ・プラットフォーム)を構築する。このデータを活かして両事業で新規サービスを創造していく。

(同社資料より)

to Business

・ネクストエンジン(既存事業の拡大・進化): ECバックヤードの自動化とデータ活用による売り上げUPの自動化を目指す

・Hameeコンサルティング(株): ECコンサルティング、運営代行事業のデータ活用による自動化を目指す

・新規サービス: HDPのデータを活用した新たなサービスの創造

to Consumer

・モバイルアクセサリー事業(プロダクト開発): フロー型ビジネスモデルからデータを活用したストック型ビジネスモデルへ

・IoT(Hamicサービス展開): HamicのデータとHDPのデータを活用したサービスの進化

・新規サービス: HDPのデータを活用した新たなサービスの創造

IoTプロダクトのクマ型メッセージロボット「Hamic BEAR(はみっくベア)」

「Hamic BEAR」は、“安心・安全”なコミュニケーション・ネットワークサービスやコンテンツを提供するクマ型メッセージロボット。同社の製品としてはIoT端末の入り口となる製品であり、「Hamic BEAR」の開発を通して、基盤をつくる技術、ハードウエア・ソフトウエアの技術、そしてクラウドとの連携技術、更にはアプリとのデータ連携技術等を蓄積してきた。この技術を次のプロダクトに活かしていく考え(現在開発中)。

将来的には、ネクストエンジン等の他事業のデータベースと統合する事でユーザーにとってより有益なAIソリューションを開発し提供していく。

(同社資料より)

5.今後の注目点

電話受付業務をアウトソーシングに切り替え、ネクストエンジンの営業やネクストエンジンを通して得られるデータ分析に基づく顧客フォローにリソースを集中させ顧客満足度を高めていく考え。このため、20/4期は敢えて踊り場をつくり、サポート体制の足場を固める。「高成長企業」と市場から評価されている企業でも、一時的に業績が足踏みする事はある。しかし、近視眼的に市場の期待に応えようと無理をすると深みにはまってしまう。同社は19/4期に減益決算を余儀なくされた。公表されたデータがある10/4期以降で初めての減益決算だが、これに慌てる事はなかった。来期の業績で結果を出し、中期経営計画を達成する事で経営に対する信頼性や評価を改めて高める事ができるだろう。

同社の資産であり、強みは、コマース事業を通して得られる消費者動向のデータとネクストエンジンに集積されるECのデータである。これら膨大なデータを、どのように活かし、事業の拡大につなげていくか、注目していきたい。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 7名、うち社外2名 |

| 監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2018年12月21日)

基本的な考え方

当社グループは、「We Create the Best“e”for the Better“e”World.(より“e”世界につながるもっと“e”を創造する。)」をPhilosophy(経営理念)に掲げ、企業の継続的な発展と株主価値向上のため、コーポレート・ガバナンスに関する体制の強化と経営理念の推進を経営の最重要課題としております。また、当社では、社外取締役(2名)及び社外監査役(3名)により取締役会の監督機能を高め、経営の健全性・透明性の確保に努めております。今後も、取締役及び全従業員が法令・定款を遵守し、健全な社会規範のもとにその職務を遂行し、リスク管理、監督機能の強化を図り、経営の健全性・透明性を高めていく所存であります。

<実施しない主な原則とその理由>

【原則4-11-1】

当社の取締役会は、当社の各業務の分野に精通した社内取締役及びものづくりに精通した社外取締役で構成されています。

現状において、取締役会の全体のとしての知識・経験・能力のバランスに問題ないものと考えておりますが、具体的方針の策定及び開示に関しては今後の検討課題といたします。

【補充原則4-11-3】

当社は従来、社外取締役及び社外監査役、顧問弁護士、監査法人並びに様々なアドバイザーの意見等を参考にして、取締役会の機能向上に努めてまいりましたが、取締役会自体が取締役会全体の実効性についての分析・評価を実施するまでには至っておりません。取締役会全体の実効性に関する分析・評価及び結果の概要の公表については、今後の検討課題といたします。

<開示している主な原則>

【原則5-1】

当社は、その持続的な成長と中長期的な企業価値の向上に資するため、株主等との建設的な対話を重視しており、代表取締役社長及びIR担当執行役員並びに経営企画部を中心に様々な機会を通じて株主や投資家との対話を持つように努めております。なお、IR担当執行役員の管掌部門に経理・財務部門を含めているため、会計数値の取りまとめと開示資料の作成機能が有機的に連携する体制となっております。現在のところ、社長が出席する決算説明会を年に2回開催しているほか、四半期決算発表後から次の四半期決算期末までの約1か月半の間国内外の機関投資家とのミーティング(電話取材への対応を含む)を実施するほか、シンガポール、香港等で開催されるIRカンファレンスに参加することで、海外機関投資家との対話も積極的に行っております。それらの結果は、適宜、取締役会に報告しています。なお、株主との対話に際してはインサイダー情報の漏洩防止を徹底しています。