(4847)インテリジェント ウェイブ クラウドサービス 中期事業計画 営業利益率10%掲げる

|

井関 司 社長 |

株式会社インテリジェント ウェイブ(4847) |

|

|

会社情報

|

市場 |

東証1部 |

|

業種 |

情報・通信 |

|

代表者 |

井関 司 |

|

所在地 |

東京都中央区新川1-21-2 茅場町タワー |

|

決算月 |

6月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

766円 |

26,311,167株 |

20,154百万円 |

6.6% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

7.00円 |

0.9% |

23.56円 |

32.5倍 |

217.18円 |

3.5倍 |

*株価は5/15終値。ROE、BPSは前期末実績。

非連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2015年6月(実) |

6,160 |

484 |

490 |

471 |

17.89 |

5.00 |

|

2016年6月(実) |

7,205 |

731 |

750 |

513 |

19.48 |

6.00 |

|

2017年6月(実) |

8,469 |

702 |

766 |

547 |

20.78 |

7.00 |

|

2018年6月(実) |

10,603 |

547 |

573 |

377 |

14.36 |

7.00 |

|

2019年6月(予) |

10,700 |

880 |

900 |

620 |

23.56 |

7.00 |

* 単位:百万円、円。予想は会社予想。2016年6月期より非連結。

インテリジェント ウェイブの2019年6月期第3四半期決算概の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年6月期第3四半期決算概要

3.2019年6月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 3月27日に東証1部に市場変更となった。19/6期3Q(累計)は前年同期比1.8%の減収、同84.2%の営業増益。大型案件が一巡した影響を、キャッシュレスをキーワードにした開発案件の増加と自社製品・クラウドサービスの増加でほぼ吸収。開発の順調な進捗と自社製品の寄与に加え、クラウドサービスの収益性も改善し大幅な営業増益。

- 通期予想に変更はなく、前期比0.9%の増収、同60.7%の営業増益。通期予想に対する進捗率は、売上高71.9%(通期実績ベースの前年同期73.8%)、営業利益76.8%(同67.0%)。総じて予想に沿った着地が見込まれる。配当は1株当たり7円の期末配当を予定(予想配当性向29.7%)。

- 同社は中期事業計画の目標の一つとして、営業利益率10%を掲げている。情報サービス産業において高い目標と言えるが、クラウドサービス、次世代システムの投入、「CWAT」の再評価等、一段の収益性改善に向けた材料は多い。期初予想を据え置いた配当についても着地を見て改めて増配を検討する考え。社員が働きやすい環境の整備も進んでおり、今後の経営について自信を深めているようだ。

1.会社概要

クレジットカード決済等のオンラインシステムに利用される金融フロントシステムで国内シェアNo.1のソフトウェア開発会社。金融フロントシステムは、店舗の端末や銀行の店外CD/ATM・海外ATM等をクレジットカード会社や銀行等のネットワークに接続して取引データの受渡しを行う。“リアルタイム処理が可能な高度なネットワーク技術”、“システムを止めないためのノンストップ技術”、及び“高度なセキュリティ技術”を技術基盤とし、カード不正利用検知システムや証券関連の情報集配信システムでも豊富な実績を有する。地銀やノンバンク等向けに金融フロントシステムやカード不正利用検知システムのクラウドサービスも伸びている。営業面では、筆頭株主として議決権の50.61%を保有する大日本印刷(株)及びそのグループ企業との連携が強みとなっている。

【経営理念次代の情報化社会の安全性と利便性を創出する 】

ネットワークゲートウェイ専門会社として、社員一人ひとりが、進取の気性を持った技術者集団としてあり続ける事で、次世代の新たなキラーシステムを創出し、次の30年を見据えた成長の軌跡を描いていく。そのためには、性別や国境にとらわれない多様な価値観が生み出すエネルギーが必要不可欠というのが同社の考え。また、常に新しい事に挑戦し、働きがいのある企業風土を作りあげる事で、社会における同社の企業価値も高めていく。

【進化3Way】

企業価値の向上と組織の進化に向けた戦略である “進化3Way(Road to 10B、人材育成・確立、風土改革)” に取り組んでいる。

|

Road to 10B |

売上高100億円超の継続と営業利益10億円達成 |

|

次世代育成・確立 |

育て上手な会社になる |

|

風土改革 |

進取の気性と働きやすさ |

【事業セグメント】

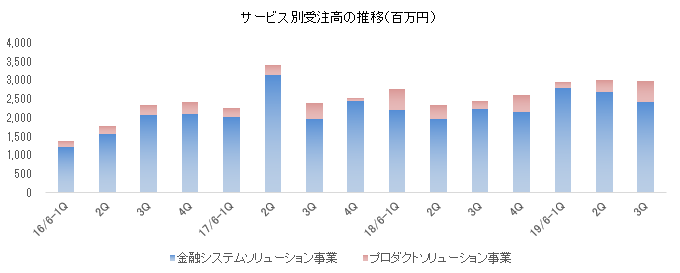

事業は、クレジットカードや証券等の金融業界やシステム開発会社を主な顧客として、ソフトウェア開発、自社製・他社製パッケージ及びハードウェアの販売、更には保守等を手掛ける金融システムソリューション事業と、業種・業界にとらわれず幅広く自社製・他社製パッケージを中心にしたソリューションを提供しているプロダクトソリューション事業に分かれる。18/6期の売上構成比は、それぞれ88%、12%。

金融システムソリューション事業

カード系(金融系)と証券系(非カード系)のビジネスに分かれる。金融系は、クレジットカード会社や銀行、大手システム開発会社等を主な顧客とし、自社開発のパッケージソフト「NET+1」や「ACEPlus」を用いたシステム開発を行っている。「NET+1」を用いたシステムは、店舗の端末や銀行の店外CD/ATM・海外ATM等をクレジットカード会社や銀行等のネットワークに接続して取引データの受渡しを行うためのもの(ネットワーク接続機能、決済の前提となるカード認証機能、加盟店の業務を管理する機能等を有する)。専用ハードと共に提供される。この分野で圧倒的なNo.1ブランドであり、大手クレジットカード会社のネットワークへの接続で7割のシェアを有する。

「ACEPlus」は、偽造カード・盗難カード利用などクレジットカードや銀行口座の不正利用の検知を目的とした不正検知システムであり、こちらも豊富な実績を有する(シェア6~7割)。この他、「NET+1」のオンライン接続機能を切り出したアプライアンス製品として「OnCore」を提供している。「OnCore Switch」は低コストかつ短時間で導入できる強みから、カード決済の清算業務(クリアリング)用途やスマートフォン決済時のATM接続・ネットワーク接続用途での導入が増えている。

一方、証券会社を顧客とする証券系では、金融系で培った“リアルタイム処理が可能な高度なネットワーク技術”、“ノンストップ技術”、及び“セキュリティ技術”を活かして、高速情報基盤システム(証券取引所等から提供される市況データや気配値等を素早く社内の各端末に配信するシステム)等の開発を行っている。

上記の他、アクワイアリング業務、「ACEPlus」、「OnCore Switch」のクラウドサービスも提供しており、ユーザー企業の獲得が順調。大日本印刷(株)及びそのグループ企業の顧客資産とネットワークやセキュリティ分野での強みを活かしてサービス(開発)領域の拡大にも取り組んでいる。

プロダクトソリューション事業

当事業は、カードや証券等の業界に捉われず、全ての業界・企業を顧客対象とし、顧客の業務に使用されるPC 端末(エンドポイント)のセキュリティ対策製品を主な事業領域としている。具体的には、「NET+1」や「ACE Plus」等で培ったネットワーク技術やセキュリティ技術をベースとした情報漏洩対策システム「CWAT(シーワット)」(パソコン等の端末から、コピー、印刷、ネットワーク経由等による情報の内部からの持ち出しを監視)を中心に、内部情報漏洩対策、脆弱性対策、及び外部攻撃対策について、監視・検出・診断・認証と防止・阻止の切り口からソリューションを提供している。

当事業は売上や利益の数字に表れないメリットも大きい。優れたセキュリティ関連製品を扱う事で得られる最新の情報や蓄積される技術・ノウハウ、海外の有力ベンダーとの提携により広がるワールドワイドのネットワーク、更には全ての業界・企業を顧客対象とする事による顧客層の広がりとビジネスチャンスの拡大等、目に見えない部分での貢献も大きい事業である。

2.2019年6月期第3四半期決算

|

|

18/6期 3Q(累計) |

構成比 |

19/6期 3Q(累計) |

構成比 |

前年同期比 |

|

売上高 |

7,828 |

100.0% |

7,689 |

100.0% |

-1.8% |

|

売上総利益 |

1,586 |

20.3% |

2,082 |

27.1% |

+31.2% |

|

販管費 |

1,220 |

15.6% |

1,406 |

18.3% |

+15.3% |

|

営業利益 |

366 |

4.7% |

675 |

8.8% |

+84.2% |

|

経常利益 |

373 |

4.8% |

688 |

9.0% |

+84.5% |

|

四半期純利益 |

238 |

3.0% |

466 |

6.1% |

+95.8% |

*単位:百万円

前年同期比1.8%の減収、同84.2%の営業増益

売上高は前年同期比1.8%減の76億89百万円。カード会社のカードブランド統合案件がピークアウトした影響を、キャッシュレスをキーワードにしたカード会社等の開発案件の増加やクラウドサービスの増加でほぼ吸収した。

営業利益は同84.2%増の6億75百万円。開発が順調に推移した事や両事業での利益率の高い自社製パッケージの増加、更にはクラウドの収益性改善もあり、売上総利益率が6.8ポイント改善。人件費(1億34百万円増)や研究開発(22百万円増)を中心にした販管費の増加を吸収した。

|

|

18/6期 3Q(累計) |

構成比・営業益率 |

19/6期 3Q(累計) |

構成比・営業益率 |

前年同期比 |

|

金融システムソリューション |

7,005 |

89.5% |

7,068 |

91.9% |

+0.9% |

|

プロダクトソリューション |

823 |

10.5% |

620 |

8.1% |

-24.6% |

|

連結売上高 |

7,828 |

100.0% |

7,689 |

100.0% |

-1.8% |

|

金融システムソリューション |

496 |

7.1% |

748 |

10.6% |

+50.8% |

|

プロダクトソリューション |

-129 |

– |

-72 |

– |

– |

|

連結営業利益 |

366 |

4.7% |

675 |

8.8% |

+84.2% |

*単位:百万円

【セグメント別動向】

金融システムソリューション事業

|

|

18/6期 3Q(累計) |

構成比 |

19/6期 3Q(累計) |

構成比 |

増減 |

|

自社パッケージ・クラウド |

407 |

6% |

942 |

13% |

+535 |

|

ソフトウェア開発 |

5,023 |

72% |

4,145 |

59% |

-878 |

|

ハードウェア等 |

1,575 |

22% |

1,981 |

28% |

+406 |

|

売上高 |

7,005 |

100% |

7,068 |

100% |

+63 |

|

営業利益 |

496 |

7% |

748 |

11% |

+252 |

*単位:百万円

売上高は前年同期との比較で63百万円増の70億68百万円。カードブランド統合案件のピークアウトが9億65百万円の減収要因となった他、スマートフォン決済や決済プラットフォーム等のDNP関連も3億03百万円減少したものの、キャッシュレスをキーワードにしたカード会社等の開発案件の増加や契約の積み上がりによるクラウドサービスの増加1億82百万円(2億77百万円→4億59百万円)、更にはハードウェア等の増加もあり吸収した。

利益面では、人材の積極的な採用・育成や労働環境整備に伴い販管費が増加したものの、開発が順調に進んだ(前年同期は1億72百万円の原価増要因が発生した)事に加え、利益率の高い自社製パッケージの増加、更にはクラウドのストック効果による収益性改善で営業利益が前年同期の4億96百万円から7億48百万円へ2億52百万円増加した。

プロダクトソリューション事業

|

|

18/6期 3Q(累計) |

構成比 |

19/6期 3Q(累計) |

構成比 |

増減 |

|

自社製品 CWAT |

195 |

24% |

285 |

46% |

+90 |

|

他社製品 |

627 |

76% |

335 |

54% |

-292 |

|

うちパッケージ |

343 |

42% |

333 |

54% |

-10 |

|

うちハードウェア等 |

283 |

34% |

2 |

0% |

-281 |

|

売上高 |

823 |

100% |

620 |

100% |

-203 |

|

営業利益 |

-129 |

– |

-72 |

– |

+57 |

*単位:百万円

売上高は前年同期との比較で2億03百万円減の6億20百万円、営業損失72百万円(前年同期は1億29百万円の損失)。ハードウェアの売上が2億81百万円減少した他、「Traps」など他社製パッケージの売上も10百万円減少したが、収益性の高い「CWAT」の売上(ソフトウェア開発、保守、自社製パッケージの合計)が1億92百万円と77百万円増加し、営業損失も減少した。「CWAT」の売上増は大手インフラ系企業向けの大口案件(PC10万台分のライセンス販売)の獲得による。Windowsのバージョンアップ等への迅速な対応が評価され他社製品からの乗り換えに成功した。

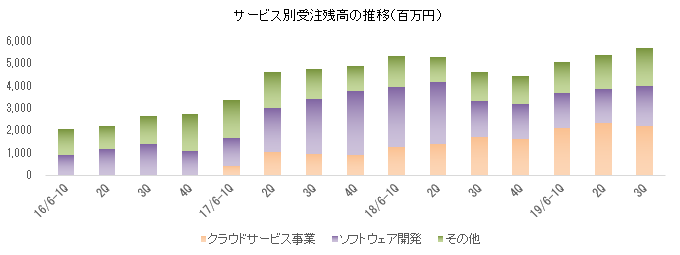

第3四半期(1-3月)の受注高は、大型案件がなかったものの、両事業で受注が増加し、第3四半期としては過去3年間で最高となる29億78百万円(前年同期比21.6%増)。開発は順調に進んだが、好調な受注を受けて第3四半期末の受注残高は前年同期末比34.4%増の56億95百万円と、過去最高を更新した。

【財政状態及びキャッシュ・フロー(CF)】

|

|

18年6月 |

19年3月 |

|

18年6月 |

19年3月 |

|

現預金 |

2,839 |

2,831 |

仕入債務 |

543 |

312 |

|

売上債権 |

1,092 |

1,327 |

未払法人税等 |

83 |

321 |

|

流動資産 |

5,034 |

5,643 |

賞与・役員賞与引当金 |

256 |

354 |

|

有形固定資産 |

519 |

510 |

前受金 |

1,053 |

1,471 |

|

無形固定資産 |

1,514 |

1,386 |

負債 |

3,121 |

3,535 |

|

投資その他 |

1,768 |

2,022 |

純資産 |

5,715 |

6,026 |

|

固定資産 |

3,802 |

3,918 |

負債・純資産合計 |

8,837 |

9,562 |

*単位:百万円

期末総資産は前期末との比較で7億25百万円増の95億62百万円。借方では、売上債権や余資運用の投資有価証券が増加。貸方では、クラウドサービスの契約の積み上がりで前受金が増加した他、純資産が増加した。自己資本比率63.0%(前期末64.7%)。

|

|

18/6期 3Q(累計) |

19/6期 3Q(累計) |

増減 |

|

営業キャッシュ・フロー |

1,141 |

680 |

-461 |

|

投資キャッシュ・フロー |

-402 |

-478 |

-76 |

|

財務キャッシュ・フロー |

-339 |

-210 |

+129 |

|

現金及び現金同等物期末残高 |

2,978 |

2,831 |

-147 |

*単位:百万円

好調な受注による受注残の増加で運転資金が増加したものの6億80百万円の営業CFを確保。無形固定資産の取得や余資運用目的の有価証券投資に伴うキャッシュアウトを吸収して2億02百万円のフリーCFを確保した。財務CFは主に配当金の支払い(△1億83百万円)による。

3.2019年6月期業績予想

|

|

18/6期 実績 |

構成比 |

19/6期 予想 |

構成比 |

前期比 |

|

売上高 |

10,603 |

100.0% |

10,700 |

100.0% |

+0.9% |

|

営業利益 |

547 |

5.2% |

880 |

8.2% |

+60.7% |

|

経常利益 |

573 |

5.4% |

900 |

8.4% |

+56.9% |

|

当期純利益 |

377 |

3.6% |

620 |

5.8% |

+64.3% |

*単位:百万円

通期予想に変更はなく、前期比0.9%の増収、同60.7%の営業増益

売上面では、金融システムソリューション事業において前期比0.3%増の93億円、プロダクトソリューション事業において同10.1%増の14億円を見込んでいる。受注好調な金融システムソリューション事業は検収のタイミングによっては売上が上振れしそうだ。一方、プロダクトソリューション事業は、第4四半期(4-6月)が契約更新期に当たるため、例年、まとまった売上・利益の計上が見込めるものの、今期は第3四半期期までの進捗が遅れ気味。

営業利益は同60.7%増の8億80百万円。同40.5%増の8億40百万円を見込む金融システムソリューション事業は計画よりも進捗しているようだが、第4四半期に受注したクラウドサービスの新規案件の先行投資等が見込まれる。40百万円の利益(前期は51百万円の損失)を見込むプロダクトソリューション事業は第4四半期の売上いかんである。

配当は1株当たり7円の期末配当を予定している(予想配当性向29.7%)。

【19/6期の取り組み】

|

|

18/6期 実績 |

構成比・利益率 |

19/6期 予想 |

構成比・利益率 |

前期比 |

|

金融システムソリューション |

9,332 |

88.0% |

9,300 |

86.9% |

-0.3% |

|

プロダクトソリューション |

1,271 |

12.0% |

1,400 |

13.1% |

+10.1% |

|

売上高合計 |

10,603 |

100.0% |

10,700 |

100.0% |

+0.9% |

|

金融システムソリューション |

598 |

6.4% |

840 |

9.0% |

+40.5% |

|

プロダクトソリューション |

-51 |

– |

40 |

2.9% |

– |

|

営業利益合計 |

547 |

5.2% |

880 |

8.2% |

+60.9% |

*単位:百万円

金融システムソリューション事業

通期の売上を、カード系他、クラウドサービス、及び新規プロジェクトに分けて考えると、カード系他では83億70百万円(前期88億51百万円)の売上を見込んでおり、前期の売上を押し上げた大型案件が減少するものの、キャッシュレス関連の案件が増加する。クラウドサービスは、四半期毎、期初計画に沿って推移しており、前期の3億86百万円から6億50百万円へ増加する。新規プロジェクトも、放送事業者向けアプライアンス製品の寄与で95百万円から2億80百万円へ増加する見込み。

クラウドサービス

クラウドサービスの収益の推移と見通し

|

|

18/6期末 |

1Q |

2Q |

3Q |

4Q |

19/6期末 |

|

売上高 計画 |

– |

127 |

162 |

178 |

183 |

650 |

|

実績 |

386 |

126 |

158 |

174 |

|

|

|

売上総利益 計画 |

– |

-44 |

-21 |

-11 |

-16 |

-92 |

|

実績 |

-296 |

-59 |

-33 |

-9 |

|

|

*単位:百万円

IOASIS(アクワイアリング業務)のユーザー数は現在4社だが、4月に5社目の契約を締結した。来上期にかけて6カ月間程度のカスタマイズ期間を経て稼働する。売上及び損益は計画に沿って進んでおり、来期以降、新規案件受注に伴うカスタマイズ等の先行投資を吸収して利益貢献が始まる見込み。引合は想定上に強い。

クラウドサービスのユーザー数の推移と見通し

|

|

18/6期末 |

1Q |

2Q |

3Q |

4Q |

19/6期末 |

|

IGATES(アクワイアリング業務) |

1 |

1 |

2 |

2 |

2 |

2 |

|

IFINDS(不正検知) |

1 |

2 |

2 |

3 |

3 |

3 |

|

IOASIS(OnCore Switch) |

4 |

4 |

4 |

4 |

4 |

4 |

*単位:百万円

新規プロジェクト

次世代NET+1、次世代不正検知、及び放送事業者向けアプライアンス製品といった新製品や新サービスの創出に取り組んでいる。次世代NET+1はスマホ決済やQRコード決済など決済事業者の多様なネットワークへの接続ニーズに応える事ができる。来期前半のリリースを予定しており、従来のNET+1でカード会社等のニーズに応えていくと共に、次世代NET+1で事業領域の拡大と新規顧客の開拓に取り組んでいく。

一方、金融業者向けに開発を進めている次世代不正検知はインターネットショッピング等、非対面でのカードの不正利用の増加に対応したもので(従来の不正検知は店舗での利用を想定。カード会社でトップシェアを誇る)、AIを利用する事で処理速度と検知精度を飛躍的に向上させた(6カ月をかけて収集した不正取引データを教師データとして深層学習させた)。年内の製品化を念頭に、5月に1社、6月に1社、それぞれ実証実験をスタートさせた。

放送システムのIP化に対応するべく、放送事業者と4K・8Kに対応した高速データ送信機器を共同開発し、共同特許を出願した。4K・8Kの大容量映像データを高速かつ正確に送信するハードウェア。高速情報基盤システム(証券取引所等から提供される市況データや気配値等を素早く社内の各端末に配信するシステム)の技術を活かした製品であり、国内に競合する製品はない。第3四半期にテスト導入が完了し、マーケティング活動が続いている。来期は商談が本格化する見込み。海外需要の調査も開始した。

プロダクトソリューション事業

大型案件(大手インフラ系企業)の寄与で自社製品「CWAT」が前期の3億60百万円から4億50百万円に増加する他、「Traps」、「illusive」、「ayehu」、「SecBI」等の他社製品の売上も、5億45百万円から8億95百万円に増加する見込み(ハードウェアは3億65百万円から55百万円に減少する)。売上構成の良化で収益性も改善する。

セキュリティ対策では、インターネットから侵入する脅威を防ぐ事は重要だが、同社が力を入れているエンドポイントでの対策も重要性を増している。ただ、エンドポイントセキュリティも様々な手法が開発され、また、ユーザーニーズも多様化している。例えば、同社は第2四半期にイスラエルMorphisec(モルフィセック)社の次世代エンドポイントセキュリティ対策製品「Morphisec」のテストマーケティングを開始したが、従来から取り扱っている「Traps」が侵入を阻止するのに対して、「Morphisec」は侵入されても、マルウェアの“実行が不可能な状況”を作り出す。引き続きイスラエルでの商品の発掘に力を入れラインナップの拡充に取り組むと共に、コンサルティングや監視サービスを強化して点から面へソリューションを拡大させていく。

風土改革

社員が働きやすい環境の整備に取り組んでいる。法制度対応として、残業時間の上限規制を導入した他、年次有給休暇年5日取得を義務付けた。同社の独自施策としては、テレワーク(18年10月)及び裁量労働制(19年1月)の導入に加え、19年4月には勤務間インターバル制度も導入した。6月には、本社オフィスを1フロア増床し、リフレッシュスペースを新設する。

また、新卒採用では、女性や外国籍人材の採用を積極的に進めていく。

|

|

17/6期 |

18/6期 |

19/6期 |

|

新卒採用 |

12 |

38 |

20 |

|

うち女性 |

2 |

16 |

6 |

|

うち外国籍 |

– |

6 |

7 |

|

従業員数 |

339 |

397 |

419 |

*単位:人

4.今後の注目点

キャッシュレス社会の推進や決済手段の多様化等、社会情勢の変化を背景に金融機関やクレジットカード会社の活発な設備投資が続いており、同社の受注にも反映されている。東京オリンピック・パラリンピックの開催や消費増税対策が追い風になっている面もあるため、対応一巡後は一時的にキャッシュレス関連の投資が減速する可能性があるが、クラウドサービスの利益貢献が始まる他、次世代NET+1による事業領域の拡大と新規顧客の開拓、次世代不正検知による非対面分野での不正検知需要の取込みが期待できる。また、プロダクトソリューション事業では、2020年1月に予定さているwindows7のサポート終了に対応した動きが引き続き期待できる。「CWAT」はパッケージ製品であるため大型案件であっても短期間で導入できるうえ、いち早くWindoes10への対応を完了しているため、導入に伴うトラブル発生のリスクも少なく、導入時の収益だけでなく、導入後も保守契約に伴う収益が期待できる。

同社は中期事業計画の目標の一つとして、営業利益率10%を掲げている。情報サービス産業において、この目標達成はハードルが高いが、上記の通り施策は順調に進捗している。19/6期の配当について、期初予想の7円に変更はなかったが、着地を見て改めて増配を検討する考え。社員が働きやすい環境の整備も進んでおり、今後の経営について自信を深めているようだ。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役会設置会社 |

|

取締役 |

10名、うち社外2名 |

|

監査役 |

5名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2018年12月10日)

基本的な考え方

当社は、「次代の情報化社会の安全性と利便性を創出する」ことを経営理念として掲げています。これまで培ってきた技術力を進化させ、安全でストレスなく情報を取得できる仕組みを築きあげることで、お客様を通じて社会全体から信頼される会社を目指します。また、当社は、常に新しいことに挑戦し、働きがいのある企業風土を作りあげることで、当社の企業価値を高めていきます。 併せて社会的責任(CSR)を果たし、株主や顧客、社員、生活者等様々なステークホルダーから信頼されることが、企業価値の向上に不可欠であると認識しており、内部統制システムを含めたコーポレート・ガバナンスの充実を、重要な経営課題として取組んでいます。 的確な経営の意思決定、それに基づく適正かつ迅速な業務執行、並びにそれらの監督、監査を可能とする体制を構築、運用するとともに、社員一人ひとりのコンプライアンス意識を高めるために研修、教育を徹底し、総合的にコーポレート・ガバナンスの充実が図れるように努めています。

<実施しない主な原則とその理由>

【補充原則4-10① 独立した諮問委員会の設置】

当社の社外取締役は取締役会の過半数に達していませんが、取締役の指名及び報酬決議、その他取締役会決議事項については、毎回の取締役会において、独立社外取締役2名により公平、客観的な観点から質疑、助言が行われており、十分な検討と議論を経て決議されています。また、当社では監査役会設置会社として監査役5名、うち独立社外監査役を3名選任しており、全監査役が取締役会に出席して審議の状況を監視、監督しています。当社の組織規模及び取締役会の運営状況から鑑み、現在の取締役会の体制において十分にそのガバナンス機能が発揮されているため、独立した諮問委員会の設置までは不要と判断しています。

<開示している主な原則>

(方針)

当社は、株主、投資家のみなさまをはじめ、すべてのステークホルダーに対して、当社の経営方針、事業戦略や財務情報に関する情報を、(1)正確であること(2)公平であること(3)タイムリーであること(4)わかり易いことを原則として、情報発信を行っています。

(体制)

(1)当社は、IR業務を兼務する担当者を設置しています。IR活動を行うにあたっては、代表取締役社長も積極的に対話に臨み、建設的な対話を促進しています。

(具体例)

・個人投資家向けの説明会を定期的に開催 東京、大阪ほか地方都市で開催される個人投資家向け会社説明会への参加

・機関投資家向けの説明会を定期的に開催 四半期決算及び期末決算発表後の説明会の開催

・機関投資家との個別面談を随時に実施

・情報開示の充実 事業報告書の発行、コーポレートサイトを通じた情報開示

・四半期短信、決算短信のサマリー、決算説明資料を英文により開示

海外投資家等の比率の増加に応じて情報開示は継続強化予定

(2)株主等との対話の内容については、必要に応じ、IR担当者から代表取締役社長に報告することとしています。

(3)当社は、IRポリシーに則り適切な情報開示に努めるとともに、「インサイダー取引防止規程」に従い、インサイダー情報の管理、徹底を図り、漏洩防止に努めています。