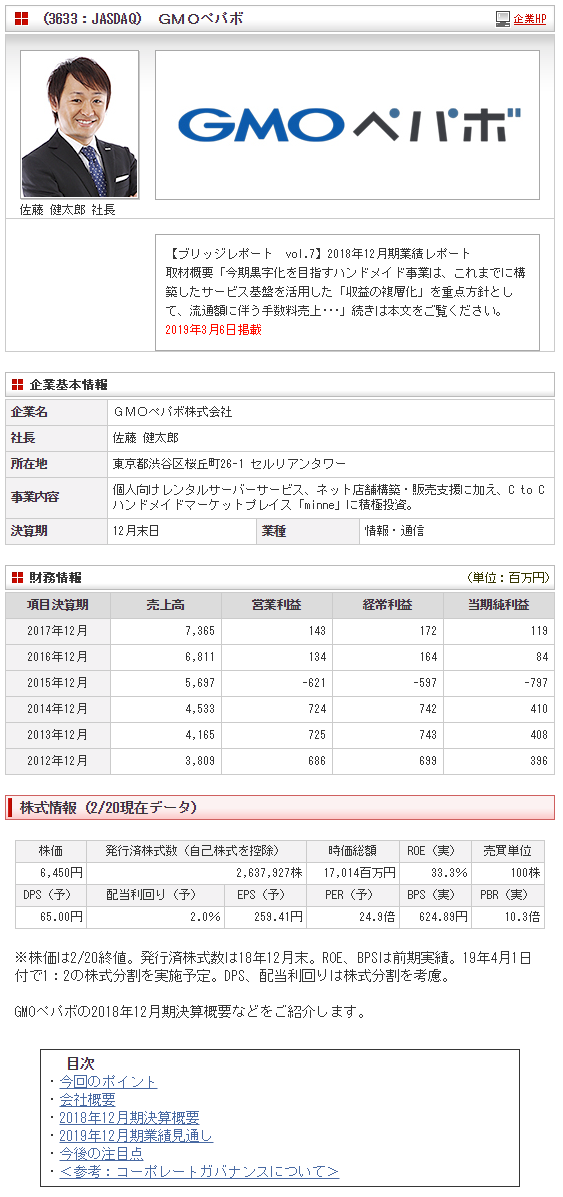

(3633:JASDAQ) GMOペパボ 売上高、当期純利益過去最高 予想も超過

| 今回のポイント |

|

・18年12月期の売上高は前期比11.3%増加の82億円。主力事業が総じて堅調だった。営業利益は同225.6%増の4億67百万円。増収に加え、ハンドメイド事業のプロモーションコストの減少で販管費が同3.4%の増加にとどまった。売上高、当期純利益は過去最高を更新。売上高、営業利益、経常利益は2度目の修正予想に対しても超過した。配当性向50%を目標とする基本方針に沿って期末配当を105.00円/株とした。期初の50.00円/株からは3回の修正を通して55.00円/株の増配となった。・19年12月期通期の売上高は前期比12.2%増の92億円、営業利益は同103.1%増の9億50百万円の予想。全セグメントで増収予想。プロモーションコストが減少するハンドメイド事業の通期黒字化で大幅な営業増益へ。売上、利益は今期も過去最高を更新する見込み。19年4月1日付で1:2の株式分割実施予定。配当予想は65.00円/株で、予想配当性向は50.1%。

・今期黒字化を目指すハンドメイド事業は、これまでに構築したサービス基盤を活用した「収益の複層化」を重点方針として、流通額に伴う手数料売上に加えオフライン施策など新たなマネタイズポイントの構築を目指している。 |

| 会社概要 |

|

インターネットを使って自己表現したい個人ユーザーに対し、レンタルサーバー、ドメイン取得代行、ネットショップ構築ASPなど各種サービスを提供。内製化による多様なサービス提供、独自の企業文化などが特長・強み。 既存のストック事業の安定収益に加え、2012年にスタートしたハンドメイド作品の CtoCサービスであるハンドメイドマーケットサービス「minne」(ミンネ)による更なる成長を目指している。 【沿革 & 社長プロフィール】

2003年1月、同社創業者である家入 一真(いえいり かずま)氏が個人向けホスティング事業を目的とし、有限会社paperboy & co.を設立した。 当時日本におけるインターネット環境は既に草創期から普及期に入ってはいたものの、ウェブサイトを通じて情報を発信するためには自らサーバーを持たないと活動ができない時代で、各種サービスは法人向けが主流で価格も高額であり、個人が気軽に利用することは難しかった。 そうした中同社は、「自己を表現したい個人」にインターネットのインフラを安価に提供することを目指し、月額数百円でのホスティングサービスを開始した。また1年後には、ドメイン取得代行サービスを開始するなど、インターネットを利用して情報発信、自己表現をしたい個人ユーザーのニーズを多角度から捉えて事業は順調に拡大した。 さらに当時米国で普及の兆しが見えていたブログにもいち早く注目して日本語で利用できる環境を構築したことも、成長の大きな原動力となった。 2004年3月にはGMOインターネット株式会社(当時:グローバルメディアオンライン株式会社)を割当先とした第三者割当増資を実施し、GMOグループの一員となった。 当時、paperboy & co.に対しては複数の大手インターネット企業が強い関心を持ち、資本参加を申し入れていたが、法人中心にサービスを展開していたGMOグループが、シナジー効果や新サービスの作り易さ等から最適と判断した。 その後も、ネットショップ開業・作成サービス、クリエイター向けレンタルサーバー提供サービス等の新サービスを相次いでリリースし業績は順調に拡大。2008年12月、JASDAQ市場に上場し、2014年4月、現社名に商号を変更した。 佐藤 健太郎社長は1981年1月生まれ。自らHPの制作などを行い、学生時代から家入氏に乞われ同社の前身会社の手伝いをしていた同氏は、2003年1月同社設立に参加。社長室長、代表取締役副社長経営企画室長などを務めた後、2009年3月に代表取締役社長に就任した。GMOインターネット社の取締役でもある。 【経営理念など】

以下のような、経営理念やミッションを掲げ、個人ユーザーに対しより魅力的でより使いやすいインターネット環境を提供する事を目指している。   【事業内容】

以上の経営理念やミッションの下、「インターネットで何かを始めたい」個人ユーザーに対し様々なインターネットサービスを利用しやすい価格で提供し、インターネットを通じた個人の表現活動を支援している。 報告セグメントは「ホスティング事業」、「EC支援事業」、「ハンドメイド事業」の3つ。このほかレンタルブログサービス「JUGEM」を含む「その他」がある。  <ホスティング事業>

ウェブサイトやホームページを開設するためのサーバーや各種機能、ドメイン等を提供。各サービスの利用料が主な売上となっている。 (主なサービス)  <EC支援事業>

電子商取引(EC)の運営を支援するネットショップ開業・作成サービス、オンラインショッピングモール運営、店舗ホームページ構築サービスを格安の料金で提供。サービスの利用料金や手数料を主な売上としている。 (主なサービス)  <ハンドメイド事業>

現在同社が育成に最も注力しているのがハンドメイド作品のハンドメイドマーケットサービス「minne」である。  <概要>

2012年にスタートした「minne」は、自分が制作したハンドメイド作品を発表・販売したい作家と、一点ものや個性豊かな作品を購入したい消費者をインターネット上でつなぐハンドメイドマーケットサービス。 2018年12月末現在、登録作家数49万人、出品作品数913万点と国内最大のサービスへと成長しており、今後もさらに拡大のスピードを上げ、圧倒的なNo.1を目指している。 成長スピードを加速させるための様々な新企画を社内で検討している中で、「自己表現者を支援する」という同社の方向性に合致していることから、同サービスの開発に着手した。 ウェブとアプリでサービスを提供しており、現在はアプリ経由の利用者が多数を占める。2018年12月末現在のアプリのダウンロード数は1,027万DL。 <市場規模と成長の背景>

インターネットを介して消費者間でモノの売買やサービスの提供を行う「CtoC」ビジネスが急速に拡大している。 オークション、フリーマーケット、チケット売買、民泊など扱うモノやサービスは様々であるが、国内ホビー市場におけるCtoC市場およびハンドメイドサイト流通額はそれぞれおおよそ1,000億円、200億円で、ともに2桁成長が続いていると同社では推計している。 「minne」の2018年の年間流通額は120.7億円で前期比117.3%となった。 *CtoC市場成長の背景

CtoC市場の成長には、主に以下の3つの背景があると言われている。 ①スマートフォンの普及 PCを用いて作家が自分の作品を出品する場合、作品の撮影、PCへの画像取り込み、説明原稿の入力・アップといった作業が必要となるが、現在は多くのサービスがスマホに最適化しているため、スマホのカメラで写真を撮影し、必要なテキストをフォームに入力するだけで簡単に出品することができ、出品のハードルが大きく下がっている。 ②所有からシェアへの意識の変化 大量生産・大量消費の時代から、環境やサステナビリティなどモノを大切にする考え方が普及し始めたことで、自分が所有していても使わないものをシェアする「シェアリングエコノミー」が拡大しており、オークション、フリーマーケットなどはまさにそうした流れに対応したものである。 ③個人が実力を発揮できる場 インターネットは世界中と繋がることが出来るため、個人でも実力さえあれば無名でも、著名人や大手企業等と同等に活躍することが可能であることが多くの事例で明らかになっている。そうした流れに刺激を受けてCtoC市場での自己表現や活躍を目指す個人が増加している。「minne」に出品する作家もまさにそうした個人である。 <minneの仕組み>

*ビジネスモデル、決済手段 売買が成立した際、同社は販売金額の10%を手数料として引いた金額を売主(作家)へ支払う。 販売代金のやりとりに関しては、「買主:商品を受け取ってから、代金を支払いたい。」および「売主:代金を受け取ってから、商品を発送したい。」といった双方のニーズを満たすために同社が仲介を担うエスクローサービスを採用している。 <minneの進捗>

「minne」のKPIである流通額およびアプリダウンロード数の推移は以下の通り。  今後も国内最大級のハンドメイドマーケットとしてさらなる成長・拡大を図るためには、オンラインで獲得する流通額のみならず、各種オフラインイベントの開催および作家活動の支援となる企業との取り組み強化等、多角的な事業展開を図ることでサービスを向上させることが重要であると判断したため、19年1月度で「minne」流通額についての月次開示を終了することとした。 【事業戦略】

ロリポップ!を始めとしたホスティング事業および「カラーミーショップ」を始めとしたEC支援事業といった安定したストック収益を獲得することができる強みを基盤として、「SUZURI」や「minne」といった新規サービスへの挑戦や、プロモーション投資を行うことによる企業規模の拡大を追求していく。 2015年12月期に「minne」を中心とした積極投資開始以降、売上高は急成長し、利益面でも2019年の予想営業利益は積極投資前(2014年12月期)を超えるなど、同社の事業戦略は着実に実を結んでいる。 また、今後は創業以来培ってきたサービス基盤を活用し、18年4月に事業譲受した「Canvath」、19年2月に子会社化したGMOクリエイターズネットワークのように、M&A等による他社サービスとの連携を通じてシナジーを創出。成長角度の引き上げを目指していく。 【特徴と強み】

1.内製化による多様なサービス提供

【事業内容】の項にあるように、同社は極めて多様なサービスを提供しており、この点が同業他社に比べた大きな違いとなっている。 佐藤社長によれば、こうしたサービスの多様性は、開発のみでなくデザインやマーケティングまで全てを内製化できる仕組みを有しているからこそ可能で、これはスピードやクオリティにおける優秀性にも繋がっており、インターネットビジネスを成功させる上で極めて重要なポイントであるということだ。 2.独自の企業文化

同社は「自己表現したい個人」を応援することをミッションとしているが、そのためには同社自身も表現者でなければならないと考えており、インターネットを通じた積極的なアウトプットを行う事が企業文化として定着している。 【ROE分析】

18年12月期はマージンの大幅な改善でROEも上昇。今期予想の売上高当期純利益率は7.4%で、今期のROEも高水準となる見込みである。 【株主還元】

目標とする配当性向は50%以上。収益力の向上および財務体質の強化を図りながら、安定的かつ適正に利益還元する基本方針である。 |

| 2018年12月期決算概要 |

増収・大幅増益。売上高、当期純利益は過去最高を更新し予想も超過。

売上高は前期比11.3%増加の82億円。主力事業が総じて堅調だった。 営業利益は同225.6%増の4億67百万円。増収に加え、ハンドメイド事業のプロモーションコストの減少で販管費が同3.4%の増加にとどまった。 売上高、当期純利益は過去最高を更新。売上高、営業利益、経常利益は2度目の修正予想に対しても超過した。 18年12月17日、配当性向50%を目標とする基本方針に沿って期末配当を、前回予想から15.00円/株増配し、105.00円/株とした。期初の50.00円/株からは3回の修正を通して55.00円/株の増配となった。   ①ホスティング事業

増収・増益。 レンタルサーバーサービスの契約件数は前年同期末比1,895件減の436,276件となったが、「ロリポップ!」で18年4月より新プラン「マネージドクラウド」の正式版の提供を開始し、ターゲット層の拡大を図るとともに、上位プランやオプション機能への誘導を強化した結果、顧客単価は前年同期比6.0%増の358円と上昇した。 「ムームードメイン」では18年8月にサイトデザインの一新を図るとともに、ドメイン検索機能の改善等も行ったことから、登録ドメイン数は同11,351件増の1,241,668件と増加。一部原価率の高いサービスについて値上げを行った結果、顧客単価も上昇した。 売上、利益ともに期初予想を上回った。 ②EC支援事業

増収・増益。 「カラーミーショップ」では、18年1月に発生した情報流出のインシデントの影響により、各種プロモーション等の実施を控えたことから契約件数は前年同期比2,006件減少の43,238件となったが、継続的に行っていたアップセル施策により、前年同期と比較して顧客単価は8.6%上昇し2,608円となった。 オリジナルグッズ作成・販売サービス「SUZURI」ではインテリアアイテムおよび秋冬ファッション商品をはじめとした新たなアイテムの追加や両面プリントに対応するなど、アイテムおよびユーザー機能の拡充に取り組んだ結果、累積会員数は23万人となった。 「SUZURI」においては、2014年のサービス開始以来流通額・ユーザー数ともに着実に拡大していることに加え、新サービスとしてクリエイター支援プラットフォームを正式公開した。加えて、オンデマンドオリジナルグッズ作成サービス「Canvath」を18年4月に事業譲受したことを受け、マネジメントおよび体制強化を行いサービスと市場の更なる拡大を図り「SUZURI事業部」を新設した。 売上、利益ともに期初予想を上回った。 ③ハンドメイド事業

増収、損失幅は縮小。 「minne」では、継続的な機能改善および機能追加を行うことで利便性の向上を図るとともに、オフライン施策や各種企業等とのコラボレーションを実施した。プロモーションをWeb広告中心としたため同費用は2億円減少した。 18年10月にはスマートフォンアプリの累計ダウンロード数が1,000万DLを突破。流通額も年間120億円を突破した。 注文単価は3,112円と上昇が続いている。 売上は期初予想に達しなかった。損失はほぼ計画通り。  現預金、投資その他の資産の増加などで資産合計は前期末比7億円増加の60億77百万円となった。 負債合計は同2億16百万円増加の43億70百万円。 利益剰余金の増加で純資産は同4億83百万円増加の17億6百万円となり、この結果自己資本比率は前期末より5.5%上昇し27.1%となった。  各CFの水準に大きな変化はなく、フリーCFはプラスを継続。 キャッシュポジションは上昇した。 (4)トピックス

◎フリーランス向けファクタリングサービスを運営するGMOクリエイターズネットワークを子会社化

2019年2月、フリーランス向けファクタリングサービス「FREENANCE」を運営するGMOクリエイターズネットワーク株式会社が実施する第三者割当増資を引受け連結子会社(議決権所有割合51.0%)とした。取得価額は93百万円。 (GMOクリエイターズネットワーク株式会社概要)

2002年4月設立。ライター登録サイト「woofoo.net」(※)など、個人クリエイターの活躍をサポートする様々なサービスを提供しており、2018年10月には、フリーランスが安心して働くことができる環境を構築すべく、日本初のフリーランス向けファクタリングサービス「FREENANCE(フリーナンス)」(※)の提供を開始した。 18年12月期の業績は売上高302百万円(前期比30.7%増)、営業利益4百万円(同300.0%増)。 ※ライター登録サイト「woofoo.net」 登録クリエイター約2万人を有する編集プロダクション。取扱領域はエンタテインメントからファイナンス、投資、不動産、法律、医療など幅広く、クライアントは専門性の高いコラムなどのコンテンツの作成を依頼することができる。 ※フリーランス向けファクタリングサービス「FREENANCE(フリーナンス)」 フリーランスに対し請求書買取により資金を融通するフリーランス向け金融支援サービス。 ユーザーであるフリーランスは取引先に請求書を送付後、「FREENANCE」に請求書買取を依頼すると、即日請求金額から手数料を差し引いた金額を「FREENANCE」から受けることができる。「FREENANCE」は取引先から請求書の期日通りに支払いを受ける。 請求書買取限度額は1万円から300万円で、「FREENANCE」の受け取る手数料は請求書額面の3~10%。  (連結子会社化の背景・理由)

同社資料によると、我が国のフリーランス人口は2018年1,119万人、経済規模(年間報酬額)は約20兆円。 インターネット経由での仕事が広がり、労働人口の17%をフリーランスが占めるという。 一方、労災保険の適用や、取引先との公正な契約ルール等、適切な法整備も検討されている。 フリーランスはクライアントとは都度契約のため、報酬の振込タイミングが異なるため、比較的仕事を抱えるフリーランスですら、月毎の収入は上下が激しく資金繰りは不安定。また、自由な働き方を求めて独立したにもかかわらず入金管理など様々な業務に時間をとられ本業に集中しにくいといった課題を抱えている。 GMOペパボは、ハンドメイド事業における購入者などエンドユーザーを除いた同社全ユーザーの約9割、約530万人がフリーランスを含めた個人および個人事業主であり、こうしたユーザーは同社にとって大きな資産である。 また、国内最大のハンドメイドマーケットサービス「minne」や、オリジナルグッズ作成・販売サービス「SUZURI」は、副業・フリーランスなど新しい働き方を支援し、クリエイターが活躍する場としての重要性は日に日に高まっている。 こうした状況の下、GMOペパボとGMOクリエイターズネットワークは、異なる分野においてクリエイターの活動支援に取り組む両社が強固に連携することで、運営方法やマーケティングのノウハウなど、それぞれの持つサービス基盤や強みを活かした付加価値の高いサービスの提供が可能になると考えた。 特に、GMOペパボの有する個人・個人事業主を中心としたサービス基盤と「FREENANCE」が連携することにより、事業シナジーを創出・最大化することは両社の継続的な成長に繋がると判断し、今回のGMOペパボによる株式取得に至った。 (今後の展開)

世界のファクタリング取引高は2016年で160兆円を超す巨大市場。2012年創業の個人向けファクタリングサービス「FUNDBOX」(米国)は約198億円を資金調達し、2017年の売上高は約60億円に達している。 2016年における日本のファクタリング市場規模は5兆円で、世界と比較するとまだまだ小さいが、フリーランスなどを中心として個人のファクタリングニーズは今後も成長が続くと同社では見ている。 ロリポップ!ユーザーへの訴求により「FREENANCE」の申込数は大きく増加した実績をベースに、フリーランスのユーザーが多い「minne」と「SUZURI」(作家数とクリエイター数合計は2018年で約60万人)における連携を予定している。 ◎株式分割の実施および株主優待制度の実質拡充

*株式分割 投資単位当たりの金額を引き下げてより投資しやすい環境を整え、流動性の向上および投資家層の更なる拡大を図ることを目的に、2019年4月1日を効力発生日として1:2の株式分割を実施する。 *株主優待制度の実質拡充

現在、株主優待制度として、1単元(100株)以上の保有株主を対象に、保有株式数に応じたポイント/クーポンプレゼントおよびGMOクリック証券手数料キャッシュバックの2種類の株主優待を提供しているが、今回の株式分割に際し「保有株式数」についての基準の変更は行わないため実質的な制度拡充となる。 |

| 2019年12月期業績見通し |

増収増益。今期も過去最高を更新。

売上高は前期比12.2%増の92億円、営業利益は同103.1%増の9億50百万円の予想。 全セグメントで増収予想。プロモーションコストが減少するハンドメイド事業の通期黒字化で大幅な営業増益へ。 売上、利益は今期も過去最高を更新する見込み。 19年4月1日付で1:2の株式分割実施予定。配当予想は65.00円/株で、予想配当性向は50.1%。  ①ホスティング

増収減益予想。 ロリポップ!への流入数減少が影響し、2018年のレンタルサーバー契約件数は43.6万件と純減した。2017年1月のサイトリニューアルにより流入数の減少は抑止できたため、今後はスペックの向上および広告費を前期比0.8億円増の2.6億円に増額するなどプロモーションの強化等を通じて契約数の増加を図る。 ②EC支援

増収増益予想。 ネットショップ開業・作成サービス「カラーミーショップ」利用店舗の総流通額は1,300億円と着実に拡大している。取扱商材の多様化に伴い、様々なニーズに応えるためのプラットフォームの構築を検討している。 App StoreやGoogle Playのように同社だけでなく第三者が開発したシステムや機能をショップオーナーに提供できる環境を構築し、今上期中にリリースする予定である。 提携アプリを通じてショップオーナーには、商品レコメンド強化、ECサイト接客、商品配送効率化、実店舗連携などの機能を提供する。 売上はショップオーナーからのアプリ利用料。 「SUZURI」および2018年に事業譲受した「Canvath」の業績拡大によりオリジナルグッズ作成・販売サービスの業績は急成長している。2019年の売上高は前期比45%増の7.9億円、営業利益は同101%増の1.2億円を予想。  ③ハンドメイド

増収・黒字転換予想。 開設以来、作家数、作品数、アプリダウンロード数など、国内No.1のハンドメイドマーケットとしてサービス基盤を築き上げてきた「minne」だが、これまでは「認知度の拡大」を重点方針とし、収益はテレビCM放映など広告宣伝費を投下して獲得した新規ユーザーからの手数料売上を中心としてきた。 これに対し2019年以降は構築したサービス基盤を活用した「収益の複層化」を重点方針とする。 具体的な施策としては、マス広告ではなく購入率やリピート率の向上を目的とした効率的なプロモーション運用による手数料売上獲得を目指すとともに、ワークショップ開催など、オフライン施策も展開して新たなマネタイズポイントを構築する。 これにより、プロモーションコストは約7億円減少するが、流通額は前期比7.6%増の130億円に拡大すると見込んでいる。 また、ハンドメイドイベントやワークショップといったオフライン施策による売上構成は2019年で10%と見込んでいるが、将来的には50%まで拡大させる考えだ。 ハンドメイドマーケットに加え、ハンドメイドを軸とした関連サービスを展開するとともに海外市場への参入も進め、世界でNo.1のCtoCハンドメイド総合プラットフォームを目指すのが「minne」の中長期ビジョンである。  |

|

| <参考:コーポレートガバナンスについて> |

◎コーポレートガバナンス報告書

最終更新日:2018年3月19日 「当社は、コーポレートガバナンス・コードの基本原則をすべて実施しております。」と記載している。 |