日経平均株価のPERとリスクプレミアム

市川レポート(No.526)日経平均株価のPERとリスクプレミアム

- 不安材料が多いと、リスクプレミアムが拡大し益回りが上昇、益回りの逆数であるPERは低下する。

- ここからリスクプレミアムが0.3%拡大し、他の条件が不変なら、日経平均は計算上21,000円に。

- ただ、米中貿易摩擦問題の現実的な着地でリスクプレミアムは縮小へ、株反発は十分想定される。

不安材料が多いと、リスクプレミアムが拡大し益回りが上昇、益回りの逆数であるPERは低下する

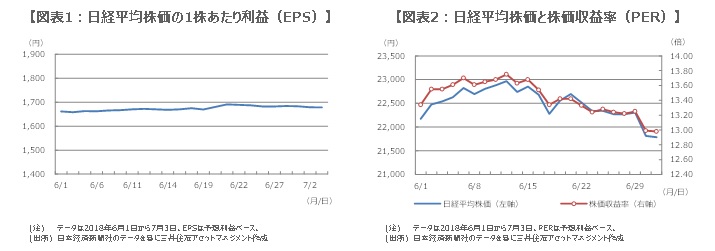

日経平均株価は7月2日、米中貿易摩擦問題などを嫌気した売りに押され、節目の22,000円を割り込んで大きく下落しました。翌3日も続落し、この日の終値は21,785円54銭、予想利益ベースの株価収益率(PER)は12.98倍、1株あたり利益(EPS)は1,678円39銭となりました。このところ、EPSは安定的に推移しているため(図表1)、7月2日と3日の株安は、PERの低下が影響したとみられます(図表2)。

一般に、PERはリスクプレミアムの拡大で低下します。リスクプレミアムとは、国債利回りの上乗せ金利で、株式投資の1つの判断基準です。市場に不安材料が多い場合、投資家は株式投資のリスクに見合うリターンを求めるため、リスクプレミアムは拡大します。国債利回りにリスクプレミアムを加えたものが益回り(1株あたり利益を株価で割った値)で、益回りはPERの逆数です。従って、リスクプレミアムが拡大し、国債利回りが不変なら、益回りが上昇するので、PERは低下します。

ここからリスクプレミアムが0.3%拡大し、他の条件が不変なら、日経平均は計算上21,000円に

ここで、実際に、益回りとリスクプレミアムを求めてみます。前述の通り、7月3日のPERは12.98倍ですので、益回りはその逆数の7.7%になります。また、日本証券業協会の発表による新発10年国債利回りの同日終値は0.035%でした。よって、リスクプレミアムは7.7%-0.035%=7.665%となります。次に、リスクプレミアムが拡大した場合の株価への影響を簡単に確認します。

市場に不安材料が増え、リスクプレミアムが7.665%から7.965%へ拡大したと仮定します。新発10年国債利回りが0.035%で不変なら、益回りは7.7%から8.0%へ上昇し、PERは12.98倍から12.5倍へ低下します。そして、日経平均株価のEPSを現状の約1,680円とすれば、日経平均株価は計算上、21,811円93銭から21,000円程度へ下落することになります。これが、リスクプレミアム拡大→PER低下→株価下落のメカニズムです。

ただ、米中貿易摩擦問題の現実的な着地でリスクプレミアムは縮小へ、株反発は十分想定される

では、リスクプレミアムの拡大につながる市場の不安材料は何かというと、現時点では、やはり米中貿易摩擦問題です。この他、ドル安・円高の進行や、米長期金利の上昇も不安材料になり得ますが、今のところドル円相場と米長期金利は比較的落ち着いています。また、米中貿易摩擦問題は、両国に貿易戦争の意図がない限り、いずれは現実的な落としどころに着地すると思われるため、この先、リスクプレミアム縮小→PER上昇→株価上昇という展開は、十分想定されます。

ただし、リスクプレミアムの縮小で株価が押し上げられたとしても、必ずしも株高基調に戻るとは限りません。株価が持続的に上昇するには、良好な利益見通しの裏付け、すなわちEPSの上昇が必要で、それは四半期毎の決算発表を待たざるを得ません。それまでの間、米中貿易摩擦問題を巡る市場の思惑でPERが変動し、日経平均株価が上下する不安定な展開が今しばらく続くと予想します。

(2018年7月4日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会