日米欧の金融政策見通しと3極通貨の方向性

市川レポート(No.524)日米欧の金融政策見通しと3極通貨の方向性

- 米利上げは来年6月に終了、FF金利は2.75~3.00%へ、米10年国債利回りは3.2%程度へ。

- ECBは予定通り資産購入を今年12月末に打ち切り、下限政策金利引き上げを来年9月に開始。

- 日銀は当面政策据え置き、よって3通貨ではユーロが選好されやすく、ドル円はレンジ推移を予想。

米利上げは来年6月に終了、FF金利は2.75~3.00%へ、米10年国債利回りは3.2%程度へ

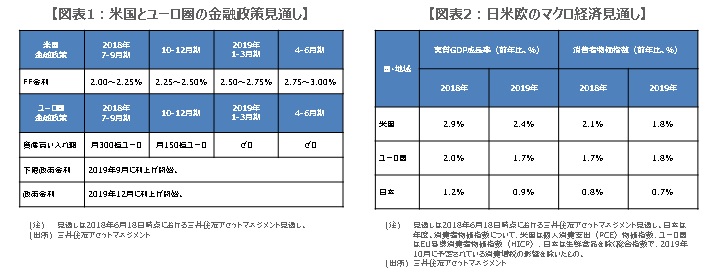

今回のレポートでは、日米欧の金融政策見通しと、円、ドル、ユーロの3極通貨の方向性について解説します。まず、米国の金融政策について、弊社では四半期毎の0.25%の利上げペースがこの先も続くとみています。そして、フェデラルファンド(FF)金利の誘導目標は、2019年6月の米連邦公開市場委員会(FOMC)で、年2.75%~3.00%へ引き上げられ、そこで利上げは終了と予想します(図表1)。

米10年国債利回りについては、この先、徐々に利上げの打ち止めが視野に入ってくるため、それほど大きく上昇せず、2019年6月末時点で3.2%程度の水準を見込んでいます。なお、米国の実質GDP成長率について、2018年は前年比2.9%、2019年は同2.4%を予想しています(図表2)。2019年は成長ペースが幾分鈍化する見通しですが、景気の大きな冷え込みは想定していません。

ECBは予定通り資産購入を今年12月末に打ち切り、下限政策金利引き上げを来年9月に開始

次に、ユーロ圏の金融政策について考えます。弊社はユーロ圏の実質GDP成長率について、2018年は前年比2.0%、2019年は同1.7%を予想しており、基調として、潜在成長率(1%台前半)を上回る成長が続くとみています。消費者物価については、景気拡大によるGDPギャップの縮小を背景として、次第に伸びが拡大し、2018年は前年比1.7%、2019年は同1.8%を予想しています。

そして、欧州中央銀行(ECB)は予定通り、2018年10月から資産購入額を月300億ユーロから月150億ユーロへ減額し、2018年12月末で購入を打ち切ると思われます。また、利上げについて、ECBは下限政策金利(中銀預金金利、現行年マイナス0.4%)の引き上げを2019年9月に開始し、さらに政策金利(主要リファイナンス金利、現行年ゼロ%)の引き上げも2019年12月に開始し、出口戦略を進めるとみています。

日銀は当面政策据え置き、よって3通貨ではユーロが選好されやすく、ドル円はレンジ推移を予想

次に、日本の金融政策について考えます。弊社は日本の実質GDP成長率について、2018年度は前年度比1.2%、2019年度は同0.9%を予想しています。また、消費者物価(生鮮食品を除く総合)については、前年比の伸びが比較的長期にわたって1%弱にとどまるとみています。そのため、日銀は2018年度、2019年度と金融政策を据え置き、現行の方針を維持する可能性が高いと思われます。

以上を踏まえると、今後、米国は利上げ打ち止めが視野に入る局面を、ユーロ圏は利上げ開始が意識される局面を、日本は政策の据え置きが続く局面を、それぞれ迎えることになります。したがって、金融政策面からは、ユーロが相対的に選好されやすく、来年にかけて対ドルで1ユーロ=1.20ドル超え、対円で1ユーロ=130円超えを見込んでいます。ドル円は、金融政策面ではドル高・円安が予想されますが、米中貿易摩擦問題がドルの重しとなり、しばらくは1ドル=110円を中心とするレンジ相場が続くとみています。

(2018年6月29日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会