米長期金利のレベル観

市川レポート(No.505)米長期金利のレベル観

- 米経済成長を背景に10年国債利回りは3%台定着へ、ただ利回り上昇ペースは緩やかなものに。

- 物価が多少上振れても年内あと2回の利上げを実施、米10年国債利回りは年末3.2%程度へ。

- 年内あと3回の利上げなら年末3.5%程度、原油の物価見通しや長期金利への影響は限定的。

米経済成長を背景に10年国債利回りは3%台定着へ、ただ利回り上昇ペースは緩やかなものに

米10年国債利回りは5月16日、一時3.10%をつけました。15日に発表された4月の米小売売上高や、16日に発表された4月の米鉱工業生産を受け、米景気に対する強気の見方が市場に広がり、米国債を売る動きが続いたことが背景にあります。為替市場では、米長期金利の上昇でドル高が進行し、ドル円は、ドルの上値抵抗線とみられていた200日移動平均線(110円20銭付近に位置)を5月15日に上抜けました。

弊社は2018年の米国経済について、減税効果などにより、2%台後半の底堅い成長を予想しています。そのため、米10年国債利回りには上昇圧力が生じやすく、この先、3%台の水準に定着していく可能性が高いと考えています。しかしながら、利回りの上昇ペース自体は、緩やかなものにとどまると思われ、一気に3%台後半に達し、4%をうかがう展開になる公算は小さいとみています。

物価が多少上振れても年内あと2回の利上げを実施、米10年国債利回りは年末3.2%程度へ

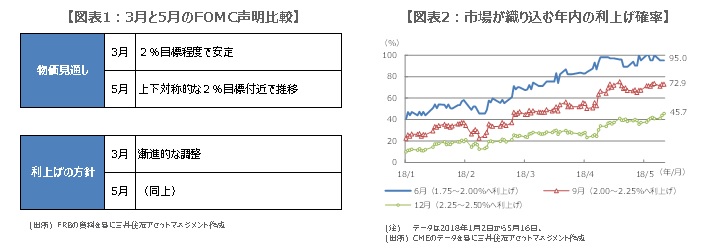

米長期金利が急騰しないと考える理由は、米金融当局の物価見通しと金融政策スタンスにあります。5月の米連邦公開市場委員会(FOMC)声明をみると、物価見通しについて、2%を上振れる可能性が示された一方、緩やかに利上げを行う方針自体は維持されました(図表1)。これにより市場参加者は、米国で物価が2%を多少上回っても、利上げペースは速まらないと判断できるため、長期金利の急騰は起こりにくくなります。

弊社では、米個人消費支出ベースの物価指数について、食品とエネルギーを除くコア指数の前年比伸び率は、1.8%から2.0%程度の推移が続くと予想しています。物価の伸びが、このレンジ内に落ち着いた場合、利上げは年内あと2回実施され、米10年国債利回りの年末水準は3.2%程度と予想します。仮に、年内あと3回の利上げとなれば、3.5%程度まで水準が切り上がる可能性があります。

年内あと3回の利上げなら年末3.5%程度、原油の物価見通しや長期金利への影響は限定的

5月16日のフェデラルファンド(FF)金利先物市場の動きをみると、6月にFF金利誘導目標のレンジが1.75%~2.00%へ引き上げられる確率は約95%となっています(図表2)。また、9月に更に2.00%~2.25%へ引き上げられる確率は約73%で、年内あと2回の利上げは、ほぼ織り込み済みです。一方、12月に2.25%~2.50%へ引き上げられる確率は約46%と、まだ完全には織り込まれていないものの、確率は上昇しています。

今後、米国の景気や物価が想定以上に上振れし、FRBが更なる利上げの妥当性を示唆した場合、12月の利上げ確率が一段と上昇し、前述の通り、米10年国債利回りは3%台半ばを試す展開が予想されます。なお、上昇基調にある原油相場も気掛かりですが、現状、米国では石油掘削装置(リグ)の稼働数が増加傾向にあり、原油生産量も増加しています。そのため、原油価格が一本調子に上昇していく公算は小さく、米物価見通しや長期金利への影響は限定的と考えています。

(2018年5月17日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会