日本国債の格下げリスクについて

市川レポート(No.441)日本国債の格下げリスクについて

- 足元で日本国債の利回りが上昇、衆議院総選挙で浮上した財政規律の緩みへの懸念が一因。

- 日本国債の信用力低下や格下げに対する警戒感から、CDSの保証料率も上昇傾向がみられる。

- ただ、格付け会社は経済成長も重視、日本国債の格付けが直ちに引き下げられるリスクは小さい。

足元で日本国債の利回りが上昇、衆議院総選挙で浮上した財政規律の緩みへの懸念が一因

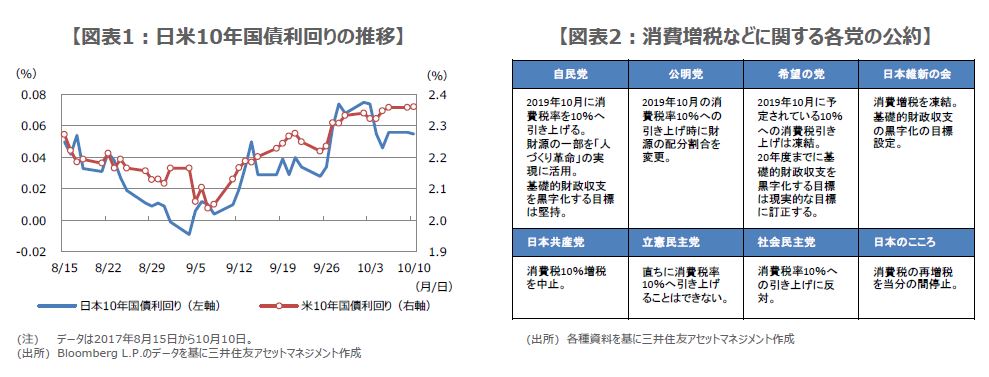

国内長期金利の指標となる新発10年国債利回りは、9月に入ってから足元まで、緩やかな上昇傾向がみられます(図表1)。この背景には、①北朝鮮情勢に対する警戒感がやや後退し、市場でリスクオフ(回避)修正の動きが広がったこと、②米連邦公開市場委員会(FOMC)後、年内の追加利上げ観測から米長期金利が上昇し、その動きが国内長期金利に波及したこと、などがあると思われます。

また、これらに加え、日本での衆議院解散総選挙を機に浮上した、財政規律の緩みに対する市場の懸念も一因と考えられます。自民党と公明党は、予定通り2019年10月に消費増税を実施すると公約に掲げました。しかしながら、両党とも増収分については借金返済に回す割合を減らし、子育てや教育の充実などに振り向けるとしています。また、希望の党は2019年10月の消費増税は凍結、立憲民主党は直ちに引き上げはできないとの立場です(図表2)。

日本国債の信用力低下や格下げに対する警戒感から、CDSの保証料率も上昇傾向がみられる

そのため、どの政党が勝利しても財政規律の緩みは避けられないとの見方から、市場の一部には日本国債の格下げを懸念する向きもあります。実際、日本国債の信用力を反映するクレジット・デフォルト・スワップ(CDS)の保証料率をみると、3カ月前は約27ベーシス・ポイント(bp、1bp=0.01%)で推移していましたが、9月26日には一時、約41bpへ上昇しました。

CDSとは、国債などの債務不履行(デフォルト)による損失を避けるための保険で、信用リスクを取引する金融派生商品(デリバティブ)の一種です。CDSの買い手は、売り手に保証料を支払うことにより、デフォルトが発生した場合、売り手に損失を保証してもらえます。日本国債のCDS保証料率が上昇したのは、財政規律の緩みが信用力低下や格下げにつながるとの警戒感から、市場でCDSの需要が高まったためと思われます。

ただ、格付け会社は経済成長も重視、日本国債の格付けが直ちに引き下げられるリスクは小さい

現在、日本の自国通貨建て長期債格付けは、米格付け大手のS&Pグローバル・レーティングが「A+」、ムーディーズ・インベスターズ・サービスは「A1」としています。仮に、日本国債が格下げとなれば、政府系金融機関、地方自治体などが発行する債券にも影響が及ぶ可能性が高まります。金融機関の格付けも引き下げられた場合は、ドル調達コストが上昇する恐れがあり、混乱の広がりが予想されます。

しかしながら、①自民党などの主要政党は、財政再建の旗そのものを降ろしている訳ではないこと、②S&P、ムーディーズとも、経済成長に対する政府の姿勢も重視しているとみられること、これらを踏まえると、日本国債の格付けが直ちに引き下げられる可能性は低いと思われます。また、たとえ格付けが1ノッチ引き下げられてもA格は維持されるため、現時点で過度な警戒は必要ないと考えます。

(2017年10月12日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会