日銀新政策の落ち着きどころ

市川レポート(No.302)日銀新政策の落ち着きどころ

- 「金利」と「量」の同時操作は困難、前者を能動的に操作するなら後者は受動的な位置付けに。

- 「オーバーシュート型コミットメント」による予想物価上昇メカニズムは、より詳細な分析が望まれる。

- 物価上昇は依然見通しにくく、「イールドカーブ・コントロール」の巧拙が政策信任のバロメーターに。

「金利」と「量」の同時操作は困難、前者を能動的に操作するなら後者は受動的な位置付けに

日銀は9月21日、「長短金利操作付き量的・質的金融緩和」を発表しました。今回は少し踏み込んでその内容を確認します。新しい枠組みは、①「金利」を操作する「イールドカーブ・コントロール」と、②「量」の長期的な増加を約束する「オーバーシュート型コミットメント」で構成されます。ただ黒田総裁自身、「金利」をコントロールする上で、「量」の増減はあり得ると述べている通り、①と②を同時安定的に操作することは難しいと思われます。

日銀が「金利」を能動的に操作する限り、「量」の管理は受動的にならざるを得ません。実際、「オーバーシュート型コミットメント」では、物価が安定的に2%を超えるまでマネタリーベースを拡大する方針が示されましたが、そこに具体的な金額の縛りはありません。そのため極端な例ですが、従来は約80兆円だったマネタリーベースの年間増加額が10兆円にとどまったとしても、増加している限り約束は守られることになります。

「オーバーシュート型コミットメント」による予想物価上昇メカニズムは、より詳細な分析が望まれる

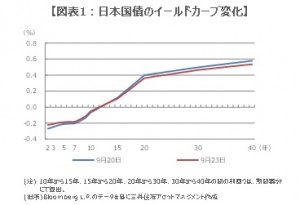

マネタリーベースの増加ペースが直ちに急減速することはないとみていますが、今後は国債の買い入れが柔軟に行われ、市場が落ち着いている限り、買い入れの減額も許容される可能性があります。そのため「量」の重要性は相対的に低下していくと思われます。ただ「イールドカーブ・コントロール」自体もそれほど簡単ではなく(図表1)、日銀は市場の反応をにらみながら10月以降のオペレーションを調整していくと予想されます。

なお9月21日には総括的な検証の結果が公表され、2%の物価目標達成には、予想物価上昇率の引き上げが必要との見解が改めて示されました。その結果、前述の「オーバーシュート型コミットメント」が導入され、緩和の継続期間は、「2%の物価上昇が安定的に持続するのに必要な時点まで」から「物価が安定的に2%を超えるまで」に長期化されました。ただ長期化による予想物価上昇のメカニズムについては明確な説明がなく、より詳細な分析が望まれます。

物価上昇は依然見通しにくく、「イールドカーブ・コントロール」の巧拙が政策信任のバロメーターに

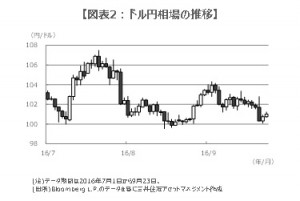

ドル円は9月22日、一時1ドル=100円10銭水準までドル安・円高が進行しました(図表2)。ドル安の要因としては、米連邦公開市場委員会(FOMC)が9月21日に利上げ見送りを決定し、先行きの緩やかな利上げペースが示唆されたことが挙げられます。また円安に振れないのは、日銀による新たな政策の枠組みが示されても、依然として日本の物価上昇は見通しにくく、市場の確信が得られないためと考えます。

今回の政策決定は、財政との組み合わせ(ポリシーミックス)で考えることが大切です。これは緩和の長期化と「イールドカーブ・コントロール」に、財政拡張による金利や通貨の上昇(クラウディングアウト)を抑制する効果が期待できるからです。ただ日銀が「イールドカーブ・コントロール」を打ち出した以上、今後は株式市場も為替市場もイールドカーブをより強く意識することになると思われます。そのため「イールドカーブ・コントロール」の巧拙が、市場の政策信任のバロメーターになると考えます。

(2016年9月26日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/market/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会