為替ヘッジの仕組み

市川レポート(No.285)為替ヘッジの仕組み

- 為替ヘッジによって為替変動リスクは金利変動リスクに転換されるが、リスクそのものはなくならない。

- 為替ヘッジは直物と先物を組み合わせた為替スワップを使う取引で、日米金利差の影響を受ける。

- ヘッジ付きドル債投資はドルの短期調達・長期運用であり、期間のミスマッチで金利リスクが生じる。

為替ヘッジによって為替変動リスクは金利変動リスクに転換されるが、リスクそのものはなくならない

円からドル建て資産に投資する場合、ドル円の為替レート次第で、円建てリターンが大きくプラスになることも、逆に大きくマイナスになることもあります。この不確実性を「為替変動リスク」といい、それを回避する手法が「為替ヘッジ」です。ただし為替ヘッジを行っても、為替変動リスクが金利変動リスクに転換されるだけで、リスクそのものが消滅する訳ではありません。

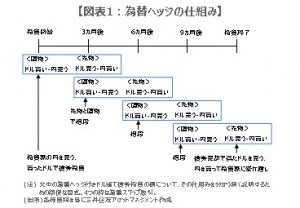

では簡単な例を用いて為替ヘッジの仕組みをお話しします。ある投資家が運用会社に対し、10,000円分のドル建て債券投資を1年間委託したと仮定します(便宜上、税金や手数料などは考慮しません)。投資開始時点で、運用会社は投資家から受け取った円を為替市場で売ってドルを買います。為替レートが1ドル=100円の場合、運用会社は10,000円を売って100ドルを買うことになり、その100ドルをドル建て債券に投資します(図表1)。

為替ヘッジは直物と先物を組み合わせた為替スワップを使う取引で、日米金利差の影響を受ける

この取引に為替ヘッジを付ける場合、運用会社は為替市場で「為替スワップ」という取引を行います。為替スワップとは、直物(スポット、約定日から2営業日後の受け渡し)で通貨売買を行うのと同時に、その反対売買を先物(フォワード、2営業日目以降の受け渡し)で行う取引です。ここでは、直物のドル買い・円売りと、3カ月先物のドル売り・円買いを同時に行う為替スワップを想定し、これを年4回実施すると仮定します(図表1)。

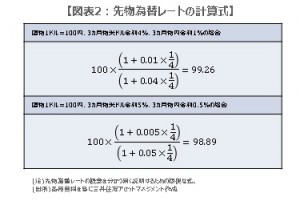

先物レートにはドル金利と円金利が反映されます。直物が1ドル=100円、3カ月のドル金利が4%、円金利が1%とすると、先物は99円26銭になり(図表2)、先物から直物を引いた直先スプレッドは-74銭になります。仮に米金利を5%に引き上げ、円金利を0.5%に引き下げると、先物は98円89銭になり、直先スプレッドは-1円11銭に拡大します。このように、日米短期金利差が拡大すると直先スプレッドが拡大し、先物レートはドル安・円高方向に振れることになります。

ヘッジ付きドル債投資はドルの短期調達・長期運用であり、期間のミスマッチで金利リスクが生じる

為替スワップで直物のドル買い・円売りと3カ月先物のドル売り・円買いを同時に行うことは、実質的に3カ月ドルを借りて円を貸すことです。つまり為替スワップとは、為替を介してドルと円を貸借する「資金取引」と言えます。そのためドルの借入金利が上昇し、円の貸出金利が低下すれば、直先スプレッドの拡大という形で為替レートに反映され、最終的に投資家が受け取る円価額の減少要因となります。これがいわゆるヘッジコストです。

以上より、為替ヘッジ付きのドル建て債券投資とは、円を対貨にドルを短期調達し、そのドルを長期運用することに他ならないことがお分かり頂けると思います。そしてドルの調達期間と運用期間にミスマッチが発生するため、日米の短期金利変動リスクに晒されることになります。従って為替ヘッジを付けても、日米の金利変動によってヘッジコストが増大し、円建てリターンを押し下げる場合があるため、この点には注意が必要です。

(2016年8月5日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/market/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会