FOMCの評価と日本株および円相場への影響

市川レポート(No.95) FOMCの評価と日本株および円相場への影響

- より多くのメンバーが緩やかなペースでの利上げが適切との見方を示す。

- 日本株は利上げ前に調整色が強まったとしても利上げ後は持ち直す可能性が高い。

- 緩やかな利上げペースの織り込みによりドル円の大幅上昇はやや難しいとみる。

より多くのメンバーが緩やかなペースでの利上げが適切との見方を示す

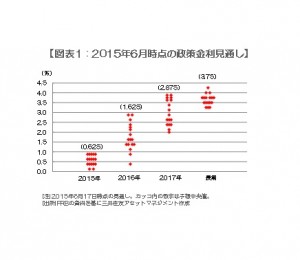

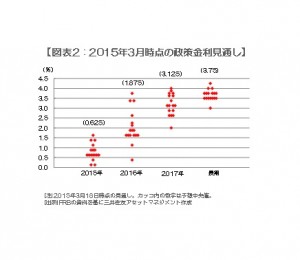

米連邦準備制度理事会(FRB)は6月16日、17日の米連邦公開市場委員会(FOMC)で金融政策の維持を決定しました。またFOMC声明も景気の現状判断を上方修正した以外に大きな変更はありませんでした。なお今回はFOMCメンバーによる米国経済および政策金利に関する最新見通しが公表されましたが、金融政策の先行きを占う上で、特に政策金利の見通しに市場の注目が集まりました。フェデラルファンド(FF)金利誘導目標の適正水準に関するメンバーの予想中央値は、2015年末が前回3月と同じ0.625%でした。一方、2016年末は1.625%、2017年末は2.875%となり、それぞれ前回から0.25%ずつ下方修正されました。

2015年末の予想を少し詳しくみると、予想値である「点(ドット)」の分布の散らばりは、前回0.125%から1.625%と1.5%の幅がありましたが、今回0.125%から0.875%と0.75%の幅に縮小しました。また年内1回の利上げを意味する0.375%を予想するメンバーが1人から5人に増え、年内2回の利上げを意味する0.625%を予想するメンバーは7人から5人に減少しました。なお予想中央値は2015年末が0.625%、2016年末が1.625%となりましたので、来年は四半期毎に0.25%ずつの利上げ予想が示唆されています。以上から、前回よりも多くのFOMCメンバーが、FF金利は今年以降に緩やかなペースで引き上げられることが適切と考えていることが窺えます。

日本株は利上げ前に調整色が強まったとしても利上げ後は持ち直す可能性が高い

FOMC声明のフォワードガイダンスで示される利上げの2条件(①労働市場のさらなる改善、②物価上昇率が中期的に2%の目標に戻っていくとの合理的な確信)は、早ければ9月にも整うとみています。そのため世界の金融市場は、米国の利上げ開始に対する警戒から、夏場にかけてやや神経質な相場展開となる可能性があります。日本株についても、米利上げを前に米国株が調整色を強めた場合、一時的であれその動きにつられる場面も予想されます。しかしながら、①日本では株式投資に関連する制度改革が一気に進み投資環境が改善していること、②利上げができるほどの米景気回復は日本経済にとってもプラスであること、これらを考えれば、利上げという材料を消化した後、日本株は年末にかけて持ち直しに転じる公算が大きいと思われます。

緩やかな利上げペースの織り込みによりドル円の大幅上昇はやや難しいとみる

また為替市場は米国の利上げ開始時期を巡る思惑から引き続きドル主導の相場展開が見込まれます。金利先高観はドルの下支え材料ですが、利上げペースが極めて緩やかであることが相場に十分織り込まれて行けば、利上げという材料だけでドル円を130円以上の水準に押し上げることはやや難しいのではないかと現時点ではみています。

イエレンFRB議長は昨日の記者会見で、初回の利上げ時期はその後の利上げペースほど重要ではないと述べ、市場参加者の意識が利上げのタイミングに集中するのをけん制し、利上げペースに目を向けるよう促しました。FRBは米国債利回りが過度に利上げを織り込んで急騰し、金融市場の動揺につながらないよう細心の注意を払っていると推測されます。年内に利上げが開始されても、米10年国債利回りが3%を超えて急騰しなければ、市場が極端にリスクオフに傾斜する恐れは小さいとみています。

(2015年6月18日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/useful/report/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会