日銀の異次元緩和は長丁場

1.日銀の異次元緩和は、2%の物価が安定的に持続するまで継続

日銀が目指す、2%の「物価安定の目標」の達成時期が後ずれしています。2013年4月の「量的・質的金融緩和」導入当初は、2年程度をめどとしていましたが、以降は2年程度の解釈を柔軟にし、今年10月末の金融政策決定会合では“2016年度後半頃”に先延ばししました。

日銀の白井さゆり審議委員は11月25日の講演で、消費者物価が目標の2%程度に近づくのは2016年度末から2017年度初めと、より慎重な見解を示しました。物価上昇が、エネルギー価格下落の影響が残ることや、需給ギャップ※がプラスに転じる時期が遅れることなどから後ずれすることを、理由として挙げています。ただ、「駆け込み需要が最も強まる2017 年1~3月期」から「消費税率引き上げに合わせた価格改定が起きやすい4~6月期」にかけて、2%程度に近づくとしています。

物価2%が安定的に持続する時期については、「消費税の引き上げによる影響は1 年ほど続くことから、そのあとも含めて物価目標の安定的な実現を分析した方が良い」としています。物価目標の安定的な実現については、2018年度以降との見方のようです。

日銀は、“2%の「物価安定の目標」の実現を目指し、これを安定的に持続するために必要な時点まで、「量的・質的金融緩和」を継続する”としていることから、異次元の金融緩和である「量的・質的金融緩和」は、少なくともあと2、3年は続くとみられます。

2.資産の買い余地は?

日銀は現在、「量的・質的金融緩和」の下、巨額の国債買入れに加え、ETF(上場投資信託)、Jリート(不動産投資信託)の買入れも継続して実施しています。日銀の長期国債の保有額については2013年3月末の91.3兆円から、今年10月末には271兆円、ETF(上場投資信託)については1兆5,440億円から6兆3,728億円、Jリート(不動産投資信託)については1,189億円から2,563億円まで増加しています。

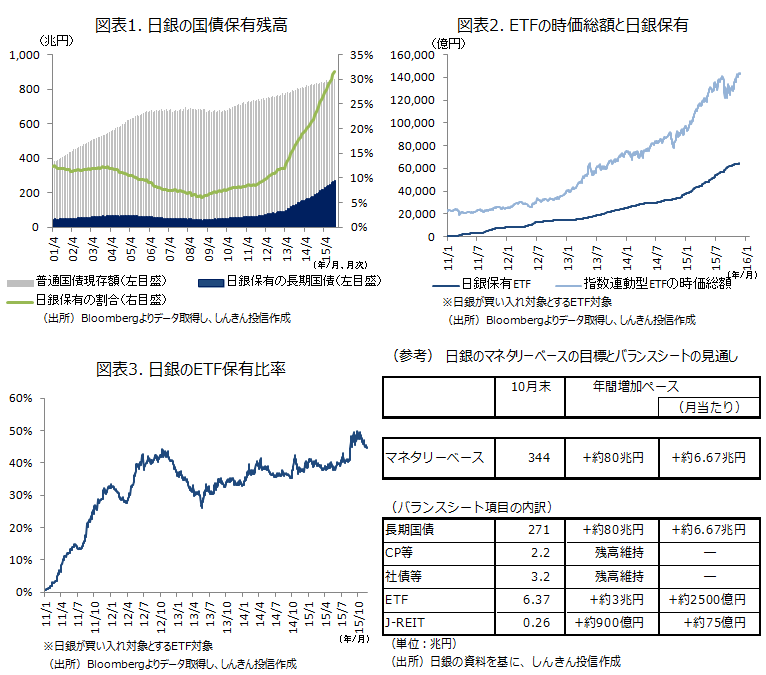

普通国債の現存額に占める日銀が保有する長期国債の割合は、2013年3月末の11.9%から、今年10月末には31.5%程度まで拡大しています(図表1)。また、直近1年間では割合が8.9%上昇しています。このペースが続くと仮定すると、2年後には普通国債の半分を日銀が保有することになります。日銀がいつまで今のペースで国債買入れを続けられるかという懸念はくすぶり続けることになりそうです。

一方、ETFについては、対象は東証株価指数(TOPIX)、日経平均株価(日経225)またはJPX日経インデックス400(JPX日経400)に連動するよう運用されるもの。これらの時価総額は、新たに上場するETFもあることから、直近では14.3兆円程度まで拡大しています(図表2)。日銀の保有割合については、50%まで上昇した9月で一旦頭打ちになっています(図表3)。ただ、新たな上場がないとすると、2年半程度で対象となる全ETFを買い入れてしまうことになります。また、基調としては日銀の保有割合は上昇傾向にあり、買入れペースの拡大余地は限られそうです。

Jリートについては、基準である“AA格相当以上の格付を取得していること”を満たすのは現時点で29銘柄あります。この29銘柄の直近の時価総額は、8.46兆円程度。日銀による銘柄別の買入限度は、当該銘柄の発行済投資口の総数の5%以内となっていることから、直近での最大の買入限度額は4,200億円強となります。現在、日銀は年900億円のペースで買入れを行っていますが、あと1年~1年半程度は買入れが持続できそうです。

「量的・質的金融緩和」による資産買入れは巨額なだけに、持続性が懸念されますが、あと1年~1年半程度は現在のペースでの買入れが持続できそうです。その後については、何らかのレジームチェンジ(金融政策の枠組みを変えること)が必要となる可能性があります。

※需給ギャップ(GDPギャップ):日本経済の需要と潜在的な供給力の差。マイナスは供給に対して需要が不足していることを意味します。内閣府は、2015年7~9月期の需給ギャップをマイナス1.6%と試算、4~6月期(マイナス1.3%)から拡大。マイナスは6四半期連続。GDPギャップ=(実際のGDP-潜在GDP)/潜在GDP

印刷用PDFはこちら

https://www.skam.co.jp/report_column/env/

※本資料は、ご投資家の皆さまに投資判断の参考となる情報の提供を目的として、しんきんアセットマネジメント投信株式会社が作成した資料であり、投資勧誘を目的として作成したもの、または、金融商品取引法に基づく開示資料ではありません。

※本資料の内容に基づいて取られた行動の結果については、当社は責任を負いません。

※本資料は、信頼できると考えられる情報源から作成しておりますが、当社はその正確性、完全性を保証するものではありません。また、いかなるデータも過去のものであり、将来の投資成果を保証・示唆するものではありません。

※本資料の内容は、当社の見解を示しているに過ぎず、将来の投資成果を保証・示唆するものではありません。記載内容は作成時点のものですので、予告なく変更する場合があります。

※本資料の内容に関する一切の権利は当社にあります。当社の承認無く複製または第三者への開示を行うことを固く禁じます。

※本資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

しんきんアセットマネジメント投信株式会社

金融商品取引業者 関東財務局長(金商) 第338号

加入協会/一般社団法人投資信託協会 一般社団法人日本投資顧問業協会